В основу анализа платежеспособности организации должно быть положено поступление и расходование денежных средств в течение года. Отчет о движении денежных средств содержит сведения об их потоках (поступление и направление денежных средств) с учетом остатков на начало и конец отчетного периода в разрезе текущей, инвестиционной и финансовой деятельности. [c.175]

В анализе платежеспособности организации показательным является сравнение динамики поступления и расходования денежных средств. Исходные данные для такого сопоставления представлены в отчете о движении денежных средств (ф. № 4). [c.823]

Для анализа платежеспособности организации рассчитываются финансовые коэффициенты платежеспособности (табл. 3.4.). Они рассчитываются парами (на начало и конец анализируемого периода). Если фактическое значение коэффициента не соответствует нормальному ограничению, то оценить его можно по динамике (увеличение или снижение значения). [c.102]

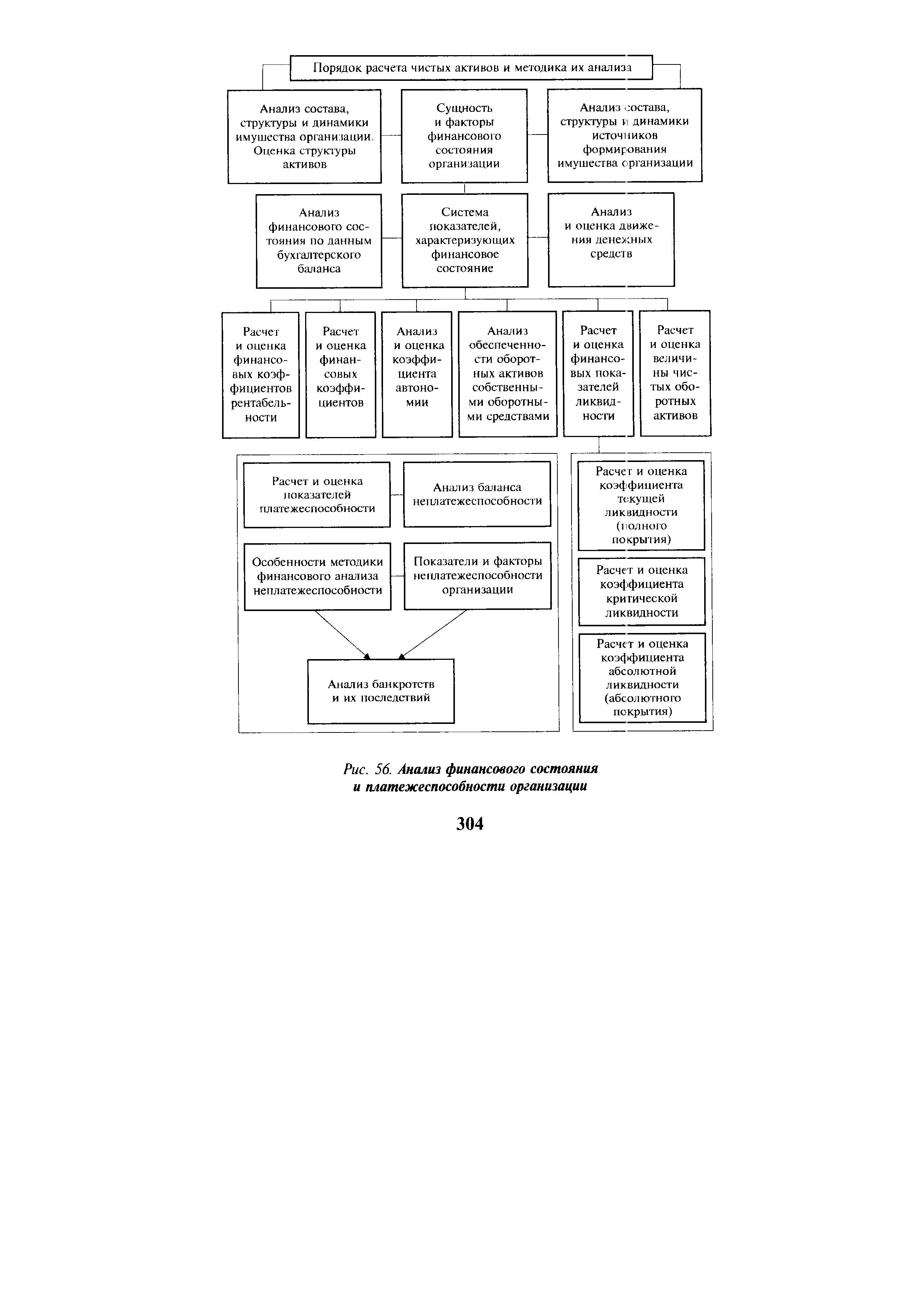

| Рис. 56. Анализ финансового состояния и платежеспособности организации |  |

В процессе анализа и детализации коэффициента общей платежеспособности организации проводится анализ показателей ф. №4 Отчет о движении денежных средств . На основе данных ф. №4 определяют источники поступления денежных средств и направления их движения. С целью оценки динамики общей платежеспособности на базе этих данных рассчитывается соответствующий коэффициент [c.365]

Коэффициент восстановления платежеспособности, имеющий значение больше 1, свидетельствует о наличии тенденции восстановления платежеспособности организации в течение 6 месяцев. Значение коэффициента меньше 1 показывает отсутствие возможности восстановить платежеспособность в течение 6 месяцев. Коэффициент утраты платежеспособности, имеющий значение меньше 1, свидетельствует о наличии тенденций утраты платежеспособности организации в течение 3 месяцев, а больше 1 — об отсутствии подобных тенденций. Прогноз изменения платежеспособности кроме расчета и оценки указанных выше коэффициентов включает также анализ коэффициентов ликвидности и оценку тенденций их динамики. [c.367]

Предложенные факторные модели анализа и оценки использования собственного и заемного капитала позволяют финансовому аналитику сделать обоснованный вывод о том, что дальнейший поиск новых показателей анализа пассивного капитала необходим, а возможности — неисчерпаемы. Практика обусловливает потребность в разработке нормативных (оптимальных) значений этих показателей, а стремление к их достижению будет способствовать повышению эффективности использования собственного и заемного капитала и оценке реальных возможностей по укреплению финансовой устойчивости и платежеспособности организаций-партнеров и даже конкурентов. [c.219]

Финансовый учет охватывает информацию, которая используется не только для внутреннего управления, но и сообщается сторонним пользователям, т.е. контрагентам данной организации. Финансовый учет аккумулирует информацию об имуществе и обязательствах организации, ее собственном капитале, финансовых результатах и т.д. По данным финансового учета составляется бухгалтерская (финансовая) отчетность, показатели которой используются для анализа и оценки финансового состояния и платежеспособности организации, ликвидности ее активов и для других характеристик. [c.18]

После анализа основных показателей рентабельности можно изучить состояние платежеспособности организации. При расчете основных показателей ликвидности их следует сравнить с оптимальными значениями. Платежеспособность ЗАО Сотовая компания можно определить с помощью следующих коэффициентов [c.539]

Анализ платежеспособности имеет для организации важнейшее значение, поскольку позволяет определить, способна ли она расплачиваться по текущим долгам. Именно невозможность своевременно погасить первоочередную кредиторскую задолженность является очевидным признаком банкротства. Для анализа платежеспособности необходимо определить, что можно использовать в качестве средства платежа и какую задолженность необходимо погасить в текущем периоде. [c.88]

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку платежеспособности организации, т.е. ее способности своевременно и полностью рассчитываться по всем своим обязательствам. [c.66]

В рыночных условиях главными критериями эффективности работы организации являются прибыльность, платежеспособность и финансовая устойчивость. Платежеспособность организации выступает в качестве внешнего проявления ее финансовой устойчивости, сущность которой состоит в обеспечении оборотных активов долгосрочными источниками их формирования. Для оценки платежеспособности в финансовом анализе используются такие приемы, как структурный анализ активных и пассивных статей баланса, расчет коэффициентов ликвидности, скорости оборота средств, вложенных в активы организации анализ движения денежных потоков за отчетный период перспективный анализ движения денежных потоков. Таким образом, проведение текущего и перспективного анализа движения денежных средств является актуальным для организаций, деятельность которых связана с непрерывным поступлением (притоком), расходованием (оттоком), образованием свободного остатка денежных средств на счетах в банке. [c.85]

ЭКОНОМИЧЕСКИЙ АНАЛИЗ — один из наиболее широко применяемых методов в аудиторской деятельности. При помощи приемов Э.а. аудиторы устанавливают финансовое и рейтинговое состояние, а также платежеспособность организации, выявляют влияние различных факториальных признаков на результативные, показатели производства, реализацию продукции (работ, услуг) и т.д., определяют резервы повышения экономической эффективности и направления развития деятельности организации, стратегию и тактику управления ее финансовыми ресурсами и финансовыми отношениями. Анализ и оценка полученной аудитором информации, исследование важнейших финансовых и экономических показателей с целью выявления различных факторов и показателей, а также исследования причин их возникновения достигаются путем использования в аудиторской деятельности различных аналитических процедур сопоставления остатков по счетам за различные учетные периоды сопоставления показателей учета финансовой отчетности с прогнозами оценки соотношений между различными статьями отчетности и сопоставления их с данными предыдущих периодов сопоставления финансовых показателей деятельности организации со среднеотраслевыми сопоставления финансовой и нефинансовой информации. [c.365]

Путем сравнения ожидаемого поступления на определенную дату денежных средств за реализованную продукцию, доходов от внереализационных результатов с предстоящими срочными платежами (оплата поставщикам, налоги и отчисления в бюджет, внебюджетные и другие фонды, оплата процентов за кредит, погашение краткосрочных кредитов банка и др.) определяется платежеспособность по срочным платежам в абсолютной сумме (Остаток денежных средств + Денежные поступления — Срочные платежи). Следовательно, организация своевременно рассчитывается с задолженностью по платежам. В процессе анализа определяется платежеспособность организации в абсолютных суммах общая, включая просроченные платежи в соответствии со сроками, и платежи, срок оплаты по которым не наступил, по срочным платежам, срок оплаты которых наступил, и ожидаемая платежеспособность по платежам, срок оплаты которых не наступил. [c.188]

Изложить методику анализа факторов изменения платежеспособности организации. [c.202]

Блок-схема организации работ (последовательность) и финансирование по периодам организации проекта (программа). Анализ средств по источникам. Анализ платежеспособности предприятия. Анализ сроков окупаемости вложений [c.35]

При рассмотрении дела о банкротстве должника-предприятия (организации) применяются следующие процедуры наблюдение внешнее управление конкурсное производство мировое соглашение иные процедуры банкротства, предусмотренные Федеральным законом. Порядок проведения вышеназванных процедур банкротства должника изложен ниже, однако очень важно осуществить меры по предупреждению банкротства, по финансовому оздоровлению должника, о чем рассказывается в п. 9 данного раздела Справочника. Так, ФСДН должна вести учет и анализ платежеспособности крупных, а также экономически и социально значимых организаций и представлять предложения по финансовому оздоровлению в Правительство РФ. [c.74]

Организация работ и финансирование. Блоки и этапы программ организация работы установление форм собственности виды и источники финансирования. Определение величины и источников получения средств. Обоснование полного возврата средств и получения доходов. Блок-схема организации работ (последовательность) и финансирование по периодам организации проекта (программа). Анализ средств по источникам. Анализ платежеспособности предприятия. Анализ сроков окупаемости вложений. [c.282]

Методами анализа изучается обеспеченность собственными оборотными средствами, их использование и состояние запасов нормируемых товарно-материальных ценностей, проверяется полнота использования банковских кредитов, состояние расчетно-платежной дисциплины и платежеспособность организации. [c.58]

Следует учитывать, что многие базы и конторы снабженческих и сбытовых организаций переведены на кредитование по товарообороту и необходимая им сумма оборотных средств складывается из их собственных средств и долевого участия Госбанка в размере 50%. Наличие собственных и приравненных к ним оборотных средств сравнивается с нормативом далее выясняются причины, обусловившие излишек или недостаток этих средств. При проверке состояния нормируемых оборотных средств берется полный норматив, включая долевое участие Госбанка в товарных запасах, предусмотренное планом. Проверка производится путем сопоставления фактических остатков с установленным нормативом по каждому виду нормируемых оборотных средств. Для определения сверхнормативных остатков товаров, под к-рые не получен банковский кредит, необходимо из стоимости фактических запасов товаров (по покупным ценам с прибавлением издержек обращения, приходящихся на эти запасы) вычесть норматив собственных оборотных средств, задолженность банку по специальному ссудному счету по товарообороту, задолженность банку по ссудам под накопления сезонных и др. сверхнормативных товарных запасов, кредиторскую задолженность поставщикам, зачтенную банком при кредитовании. Соблюдение норматива товарных запасов проверяется не только в абсолютной сумме, но и в днях реализации. Использование нормируемых оборотных средств в определенной мере характеризуется скоростью их оборота. Состояние ненормируемых оборотных средств проверяется путем сопоставления фактических остатков на конец и начало отчетного периода. Выявленные изменения должны быть тщательно рассмотрены. Для сбытовых организаций, реализующих нефть и нефтепродукты, черные металлы, лес, цемент и нвк-рые др. материалы, состояние расчетов имеет особо важное значение, т. к. они рассчитываются с предприятиями-поставщиками и предприятиями-покупателями по всем транзитным отгрузкам. Это следует учесть при анализе состояния их дебиторской и кредиторской задолженности. Использование банковского кредита снабженческими и сбытовыми организациями проверяется путем сопоставления полученных ссуд каждого вида с суммами объектов кредитования. Это сопоставление показывает, с одной стороны, как использовано право на получение Ссуд и, с другой, — насколько они обеспечены объектами кредитования. Важное значение имеет анализ платежеспособности, к-рая в снабженческих и сбытовых организациях может определяться на день, на пятидневку, де- [c.58]

Построение системы взаимосвязанных аналитических таблиц. Аналитические расчеты, оформляемые обычно последовательно в виде взаимосвязанных таблиц, включают оценку выполнения финансового плана расчет суммы хозяйственных средств, находящихся в распоряжении коммерческой организации анализ состава и размещения хозяйственных средств, анализ состояния источников образования средств, анализ использования собственных оборотных средств анализ целевого использования оборотных средств анализ дебиторской и кредиторской задолженности анализ оборачиваемости оборотных средств анализ платежеспособности коммерческой организации. По сути, саму бухгалтерскую отчетность можно трактовать как систему взаимосвязанных аналитических таблиц. Очевидно, что привлекая к анализу данные текущего учета, можно существенно расширить состав этих таблиц. Построение подобных взаимосвязанных таблиц особенно удобно в среде упомянутых выше табличных процессоров. [c.183]

Учитывая положительное значение данного коэффициента, следует отметить, что он не должен рассматриваться обособленно от других показателей, характеризующих платежеспособность организации. Так, в нашем примере при коэффициенте покрытия 3,6 коэффициент быстрой ликвидности равен 0,44, что ниже его нормального значения (приблизительно единица) на 56%. Данный факт указывает на необходимость более тщательного анализа степени платежеспособности. [c.172]

Анализ финансово-хозяйственной деятельности организации (оценка структуры активов и пассивов, анализ платежеспособности, финансовой устойчивости и деловой активности, анализ безубыточности и прибыльности, анализ состояния средств в расчетах, анализ дивидендное и т.д.), соотнесенный с основными задачами организации [c.32]

Производственная маркетинговая философия. Организации (предприятия), которые производят продукцию исходя из показателей эффективности, в большей степени акцентируют внимание на издержках производства и способах их снижения. Выпуск продукции ориентирован на текущий спрос по ценам, которые потребитель готов заплатить за товар. Исходя из анализа платежеспособного спроса организации определяют соответствующие объемы производства и уровень издержек. Тем не менее может возникнуть ситуация избытка на рынке, т.е. затоваривание. В этом случае появляется риск снижения выручки от продаж и, как следствие, убыток. [c.308]

Анализ банковских счетов организации, анализ платежеспособности банков, в которых открыты счета. Оценка возможности организации пользоваться денежными средствами без ограничений. [c.135]

Анализ обязательств. На этом этапе необходимо дать оценку источникам финансирования организации не только с точки зрении их структуры, динамики и стоимости, но и с точки зрения соответствия их содержания форме. В частности, часть средств, которая отражается как заемные средства, может представлять собой средства участников, например учредительские займы. Это, безусловно, должно учитываться в процессе оценки финансовой устойчивости. Особого внимания заслуживает анализ выданных организацией обеспечений обязательств и платежей, в частности залогов, поручительств, гарантий. Очевидно, что невозможность исполнения организацией своих обязательств может самым существенным образом подорвать ее экономическое положение и поставить под угрозу непрерывность деятельности. В этом же блоке целесообразно также рассмотреть структуру обязательств, выделяя среди них наиболее срочные и опасные с точки зрения вероятности возбуждения дела о банкротстве. Необходимо также оценить своевременность обслуживания обязательств, имея при этом в виду, что наличие просроченных обязательств — неблагоприятный признак с точки зрения допущения непрерывности деятельности организации. Немаловажной характеристикой обязательств является их стоимость, интерпретируя значение которой можно предполагать, в частности, наличие средств учредителей и партнеров в составе обязательств организации, которые представляются организации в качестве финансовой поддержки или же с целью изъятия ее прибыли под видом платежей по обязательствам. При проведении анализа обязательств целесообразно обращать внимание на условия расчетов с контрагентами. Невозможность воспользоваться товарным кредитом усложняет функционирование организации, поскольку увеличивает ее финансовые потребности. Резкое ухудшение условий расчетов, в частности увеличение срока погашения дебиторской задолженности покупателями и заказчиками, вынужденное уменьшение срока погашения кредиторской задолженности перед поставщиками и подрядчиками, а также увеличение объема выданных авансов, может расцениваться как угроза непрерывности деятельности. Рост выданных авансов косвенно свидетельствует о том, что контрагенты сомневаются в возможности организации оплачивать поставляемые материальные ценности, что можно расценивать как негативную оценку контрагентами платежеспособности организации. [c.181]

Факторами, определяющими вероятность непрерывной деятельности организации, как следует из соответствующего стандарта аудиторской деятельности, являются опыт выгодных операций и свободный доступ к финансовым ресурсам . Развернутый анализ оценки выгодности операций будет представлен в главе Анализ эффективности ведения дел руководством организации , а в этом параграфе подробно будут рассмотрены финансовые признаки, на основании которых могут возникнуть сомнения в применимости допущения непрерывности деятельности организации. Исследование упомянутых признаков в экономическом анализе формализуется как анализ финансовой устойчивости организации, цель которого состоит в установлении степени краткосрочной и долговременной платежеспособности организации. Финансовая устойчивость характеризуется определенными пропорциями между отдельными группами активов и пассивов, а также возможностью поступательного развития организации без угрозы возникновения кризисных ситуаций. Следовательно, с точки зрения финансовых признаков допущение непрерывности деятельности может быть сформулировано для финансово устойчивой организации. Однако финансовая устойчивость — необходимое, но не достаточное условие непрерывности деятельности. [c.184]

Для анализа признаков преднамеренного банкротства рассчитываются коэффициенты, характеризующие платежеспособность организации, в том числе такие, как коэффициент абсолютной ликвидности, текущей ликвидности, показатель обеспеченности обязательств активами, степень платежеспособности по текущим обязательствами. [c.241]

В случае возникновения признаков банкротства у организаций, в отношении которых государственный орган по финансовому оздоровлению и банкротству ведет учет и анализ платежеспособности, предписание о необходимости уведомления учредителей (участников) должника о наличии у должника признаков банкротства направляет государственный орган по финансовому оздоровлению и банкротству. [c.111]

Основными факторами, определяющими финансовое состояние, являются, во-первых, выполнение финансового плана и пополнение собственного оборотного капитала по мере возникновения потребности за счет прибыли и, во-вторых, скорость оборачиваемости оборотных средств (активов). Сигнальным показателем финансового состояния выступает платежеспособность организации. Поскольку выполнение финансового плана в основном зависит от результатов производственной и хозяйственной деятельности в целом, то можно сказать, что финансовое состояние определяется всей совокупностью хозяйственных факторов. Следовательно, наряду с балансом, также привлекаются для анализа финансового состояния отчет о прибылях и убытках и другие формы отчетности. [c.306]

Но все названные показатели дают лишь общую одномоментную оценку динамики платежеспособности и не позволяют проанализировать ее внутриструктурные изменения. С этой целью проводится оценка текущей платежеспособности путем сравнительной оценки суммы имеющихся денежных средств и краткосрочных финансовых вложений с общей величиной задолженности, сроки оплаты которой уже наступили. Идеальным считается вариант, когда полученный результат равен единице или превышает ее. Однако при проведении указанных расчетов по данным баланса и ф. №4 Отчет о движении денежных средств необходимо учитывать следующее платежеспособность организации — показатель очень динамичный, меняется очень быстро, и его исчисление одномоментно один раз в квартал или один раз в год не позволяет сформировать достоверную картину. Поэтому и составляется платежный календарь, где сопоставление наличных ожидаемых средств и платежных обязательств производится на очень короткие периоды времени (1 5 10 15 дней, месяц). Оперативный платежный календарь составляется на основе данных об отгрузке и реализации продукции, о закупках сырья, материалов и оборудования, и также по информации, содержащейся в документах о расчетах по оплате труда, на выдачу авансов работникам, в выписках со счетов банков и т.п. По данным оперативного платежного календаря формируют динамические ряды, а затем проводят анализ изменений показателя платежеспособности. [c.365]

Анализ указанных коэффициентов проводится путем сравнения с аналогичными показателями прошлых лет, с внутрифирмен-ными нормативами и плановыми показателями, что позволяет оценить платежеспособность организации и принять соответствующие управленческие решения как оперативные, так и на перспективу. Очевидно, что высшей формой устойчивости организации является ее способность не только в срок расплачиваться по своим обязательствам, но и развиваться в условиях внутренней и внешней среды. Для этого она должна обладать гибкой структурой финансовых ресурсов и при необходимости иметь возможность как привлекать заемные средства, так и своевременно возвращать взятую ссуду с уплатой причитающихся процентов за счет прибыли или других финансовых ресурсов, т.е. быть кредитоспособной. [c.366]

Анализ эффективности капитальных и финансовых вложений (инвестиционный анализ). Финансовое состояние коммерческой организации и методы его анализа. Анализ финансовой устойчивости [ликвидности], кредито- и платежеспособности организации. Методы комплексного анализа [уровня использования экономического потенциала хозяйствующего субъекта] и оценка бизнеса. Методики рейтингового анализа [эмитентов]. [c.212]

Соотношение сумм отраженных в активе баланса мобильных финансовых ресурсов с суммами выявленных по пассиву обязательств (с учетом их очередности и сроков погашения) характеризует платежеспособность предприятия на дату баланса. Сопоставление средств, отраженных в активе, с обязательствами по отдельным их видам позволяет определить также степень платежеспособности предприятия не только в целом, но и по отношению к определенным лицам, организациям и учреждениям рабочим и служащим, финор-ганам (по платежам в государственный бюджет), поставщикам и банкам. При анализе платежеспособности определяются и меры, к-рые должно осуществить предприятие для производства расчетов с теми или иными лицами, учреждениями и организациями, указывается, какие следует мобилизовать ценности (по активу) и на какую сумму, чтобы, превратив их в деньги, погасить обязательства тому или иному кредитору. [c.50]

Баланс в бухгалтерском учете рассматривается как способ обобщения и группировки хозяйственных средств организации и их источников на определенную дату. Он делится на разделы и статьи и представляется в установленные адреса и сроки. По своему строению - это таблица, состоящая из двух частей одна из которых - актив, отражающий состав и размещение хозяйственных средств, а другая - пассив - отражает источники образования хозяйственных средств и их целевое назначение. В переводе с латинского слово "баланс" означает "двухчашечный", или "весы", поэтому в нем должно присутствовать обязательное равенство итогов сумма всех статей актива баланса должна быть равна сумме всех статей пассива баланса. Его данные необходимы для контроля за наличием и структурой хозяйственных средств и их источников, для анализа финансового состояния и платежеспособности организации, размещения средств, степени изношенности основных средств и пр. [c.29]

Смотреть страницы где упоминается термин Анализ платежеспособности организации

: [c.329] [c.237] [c.43] [c.54] [c.561] [c.15] [c.350] [c.164] [c.37] [c.7]Смотреть главы в:

Бухгалтерская (финансовая) отчетность -> Анализ платежеспособности организации