К активным стратегиям управления относятся горизонтальный анализ, обмен (своп) облигаций, условная иммунизация и игра на кривой доходности. [c.476]

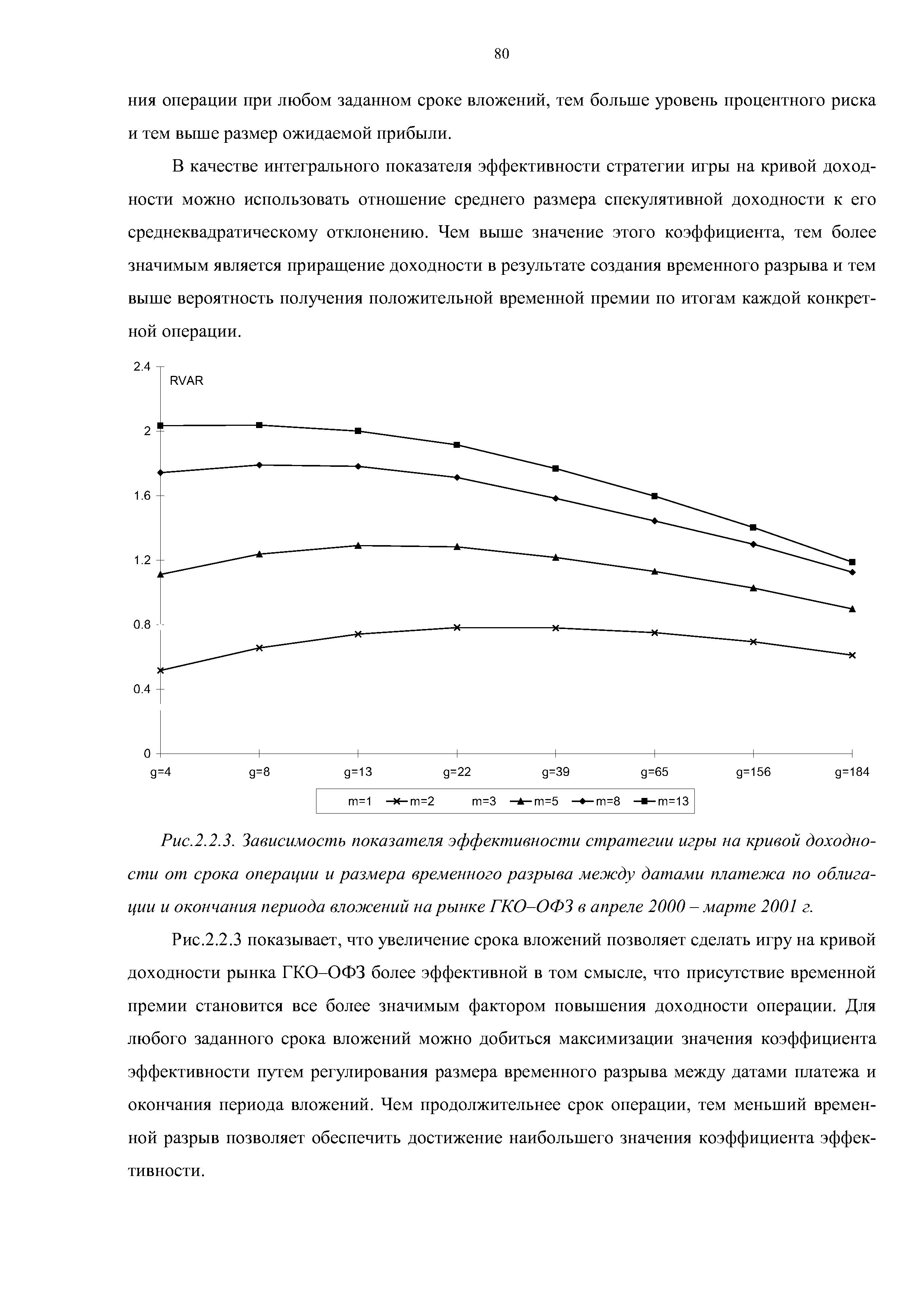

| Рис.2.2.3. Зависимость показателя эффективности стратегии игры на кривой доходно- |  |

Игра на кривой доходности.....................................................473 [c.1017]

Например, рассмотрим инвестора, который вкладывает средства в 90-дневные казначейские векселя. В данный момент они продаются по 98,25 при 100 номинала, т.е. их доходность составляет 7,00% ( 98,25 = 100 - (7,00 х 90/360)). Однако 180-дневные казначейские векселя продаются по 96,00, т.е. их доходность составляет 8,00% (заметим, что 96 = 100 — (8 х 180/360)), что выше, чем 7%. Если кривая доходности сохранит наклон вверх в течение 3 последующих месяцев, то игра на кривой принесет большую прибыль, чем просто хранение 90-дневных векселей. [c.474]

И последнее замечание в заключение этого раздела. Временная структура процентных ставок объясняет форму кривой доходности только в данный момент. И не должно быть иллюзий, что временная структура Процентных ставок может объяснить, почему общий уровень процентных ставок повышается и снижается с течением времени. Как мы увидим в дальнейшем, Федеральной резервной системе есть что сказать об этом возможно, что причина неспособности объяснить особенности поведения кривой доходности с позиций гипотезы временной структуры процентных ставок кроется в той роли, которую играет ФРС, влияя на фактическую и ожидаемую доходность ценных бумаг. Мы подробнее расскажем о роли ФРС в установлении процентных ставок в последующих главах. [c.169]

Если не вмешиваться в игру рыночных сил, то рост процентной ставки по федеральным фондам значительно повысит будущие ожидания размера процентной ставки со стороны участников финансового рынка. Это, в свою очередь, сместит вверх кривые доходности федеральных фондов и казначейских ценных бумаг (смещение кривых не показано на рис. 25-14Б), и долгосрочная процентная ставка тоже вырастет. Рост долгосрочной процентной ставки (/" ) приведет затем к снижению уровня равновесной денежной массы (рис. 25-14В) ФРС не достигнет промежуточной цели денежно-кредитной политики. [c.696]

Совершенно верно. Мы действительно время от времени занимаемся тем, что можно назвать операциями на основе кривой доходности, то есть сопоставляем краткосрочные и долгосрочные ценные бумаги. Это делают многие биржевые брокеры, стремящиеся ограничить свой риск. Но мы не ведем операции на основе кривой доходности в слишком большом объеме, поскольку мы обычно смотрим на общее направление динамики процентных ставок на какой стороне рынка облигаций играть - лишь дополнительное уточнение. Напротив, многие биржевые брокеры занимаются исключительно операциями с одним типом бумаг. [c.20]

Случай нейтральности к риску находится между случаями избегания риска и азартности. В то время как инвестор, избегающий риска, не хочет принимать участие в честной игре , а азартный инвестор, наоборот, хочет, нейтральному к риску инвестору все равно, принимать участие в игре или нет. Это означает, что риск или, точнее, стандартное отклонение не является важным фактором для инвестора, нейтрального к риску, при оценке портфеля. Соответственно кривыми безразличия данного инвестора являются горизонтальные линии, как это показано на рис. 7.8. Данный инвестор предпочитает выбирать портфели, находящиеся на кривых безразличия, расположенных наиболее высоко. При выборе из А, В, Си Сданный инвестор выберет В, потому что данный портфель имеет наивысшую ожидаемую доходность. [c.190]

Для анализа ситуации на рынке большую роль играет кривая доходности, построенная на основе облигаций с нулевым купоном. Она представляет собой зависимость между доходностью и временем до погашения бескупонных облигаций. Аналитик использует ее для определения возможности совершения арбитражной операции. Любую купонную облигацию можно представить как совокупность облигаций с нулевым купоном, номинал которых равен купону и нарицательной стоимости облигации (для последнего платежа) и выпущенных на сроки, соответствующие срокам погашения купонов и облигации. Доходность купонной облигации и облигаций с нулевым купоном должна быть одинакова, в противном случае возникнет возможность совершить арбитражную операцию. Например, если доходность облигаций с нулевым купоном ниже, чем купонной облигации, то инвестор купит купонную облигацию и продаст пакет облигаций с нулевым купоном, платежи по которым будут соответствовать по размеру и времени платежам по купонной облигации. По данной операции вкладчик получит прибыль, поскольку пакет дисконтных облигаций стоит больше, чем купонная облигация. Если купонная [c.141]

Следует иметь в виду, что если кривая доходности меняется, то игра на ней может уменьшить прибыль инвестора23. То есть игра на кривой доходности более рискованна, чем просто покупка бумаг с подходящим сроком погашения. Кроме того, при игре необходимо делать две операции — покупать, а затем продавать бумаги, в то время как при ожидании срока погашения нужно только покупать. Поэтому игра на кривой доходности связана с большими накладными расходами. [c.474]

Это важнейшее свойство рыночных временных рядов легло в основу теории "эффективного" рынка, изложенной в диссертации Луи де Башелье (L.Ba helier) в 1900 г. Согласно этой доктрине, инвестор может надеяться лишь на среднюю доходность рынка, оцениваемую с помощью индексов, таких как Dow Jones или S P500 для Нью-Йоркской биржи. Всякий же спекулятивный доход носит случайный характер и подобен азартной игре на деньги. В основе непредсказуемости рыночных кривых лежит та же причина, по которой деньги редко валяются на земле в людных местах слишком много желающих их поднять. [c.147]

Предположим, что вы хотите приобрести портфель акций на Нью-йоркской фондовой бирже. Не зная, как диверсифицировать свои вложения, вы решили положиться на случай прикрепили к стене лист со списком ценных бумаг, завязали глаза и стали метать в список стрелочки от игры в дартс. В какие названия попали стрелки, те акции вы и купили. В результате у вас получился составленный наугад портфель инвестиций. В табл. 11.5 и на рис. 11.3 (верхняя кривая) показано влияние увеличения числа акций в составленном наугад портфеле на стандартное отклонение ставки доходности всего портфеля9. В столбце 2 табл. 11.5 показана средняя изменчивость (или неустойчивость) доходности для одной, выбранной наугад, акции на Нью-йоркской фондовой бирже эта неустойчивость составляет 49,24% в год. Если вы выбрали портфель из двух акций (с одинаковыми долями), определенных с помощью случайного выбора, то средняя неустойчивость доходности будет равна примерно 37,36%. Неустойчивость доходности портфеля из трех акций будет составлять 29,69% и т.д. [c.199]