Влияние на доход. Поскольку в последние годы влияние отложенного налога создавало от Vs Д° /2 разницы между суммой амортизационных отчислений по балансу и по налоговой декларации, отложенный подоходный налог стал очень важным компонентом дохода компаний. Даже при налоговой ставке 34% и при новых сроках амортизации активов этот вклад очень велик. [c.240]

Используемые методы амортизации сами по себе мало что говорят об адекватности ставки амортизационных отчислений или о влиянии отложенных подоходных налогов. Буквенные обозначения SD, DB и AM обозначают ускоренные методы амортизации, при которых в первые годы жизни актива амортизационные отчисления выше, чем при равномерной амортизации, а в последние — ниже, а потому эти методы считают более консервативными. Переход от любого из этих трех методов к равномерной амортизации можно расценить как отход от консерватизма. Между 1959 и 1984 гг. девять компаний вернулись к методу равномерной амортизации. В пяти из них после этого ставка амортизации как процент к полной стоимости основных производственных фондов понизилась, но в четырех других — выросла. Можно предположить, [c.241]

Поскольку компания использует кредит, у нее есть расходы на уплату процентов, и часть процентных расходов капитализирована. У компании есть расходы на уплату подоходных налогов, среди них есть отложенные налоги. Компания делает вложения в строения и оборудование, продает часть списанного оборудования и даже выплачивает дивиденды акционерам. [c.265]

Начисленный подоходный налог. Эта величина берется прямо из отчета о прибылях и убытках. Но совсем не обязательно, что именно столько и было выплачено правительству. Если имел место прирост обязательств по отложенным налогам, этот прирост не выплачивался в течение отчетного года и должен быть вычтен из начисленного подоходного налога. Если величина отложенных налогов (строка 31) уменьшилась, значит, имели место выплаты денег, и ее следует прибавить к сумме выплаченных налогов. [c.272]

Одной из серьезных аналитических проблем является вопрос о создании компаниями резервов для уплаты отложенных подоходных налогов на нераспределенную прибыль, полученную иностранными филиалами. [c.292]

Права отнесения на прибыль будущих периодов убытков, инвестиционного налогового кредита и иностранного налогового кредита могут быть реализованы, а значит, и признаны надежными активами, когда у компании есть значительные отложенные обязательства по подоходному налогу. В таких случаях, когда возникнет налогооблагаемый доход и наступит время погашения отложенных налоговых обязательств, последние будут перекрыты разного рода правами на погашение прошлых убытков за счет прибыли будущих периодов. В любом случае отложенные налоговые обязательства устраняются, так как 1) если возникает налогооблагаемый доход, он будет перекрыт правом на погашение прошлых убытков и другими такими же активами, и платить налоги не придется 2) если налогооблагаемый доход не возникнет, платить налог опять-таки не придется. В любом случае наличие прав отнести прошлые убытки и другие подобные активы на будущие периоды означает, что налог платить не придется. [c.304]

Отложенные подоходные налоги Удержание отложенного налога [c.313]

Некоторые утверждают, что отложенные подоходные налоги не являются обязательствами, поскольку это — налоги на еще не заработанный налогооблагаемый доход, а потому не может существовать такого пассива или расхода, как обязательства по отложенному налогу. Но отказ от отражения в балансе обязательств по отложенным подоходным налогам не согласуется с современными правилами бухгалтерского учета. Сегодняшняя модель бухгалтерского учета (иногда неточно называемая учетом фактических затрат ) исходит из фундаментального принципа, что балансовая величина актива должна быть возмещаемой суммой, а балансовая величина обязательства (пассива) должна быть в конечном итоге выплачена (игнорируя начисление в будущем процентов). [c.313]

Для проведения большей части налоговых корректировок используют установленную законом ставку налога. Приводя отчет о прибылях и убытках компании в такой вид, чтобы сделать амортизационные расходы сопоставимыми, нужно при разрешении проблем с вычислением обязательств по отложенным налогам очень внимательно изучить примечания к подоходным налогам. Если предметом амортизации являются только отечественные активы, аналитик может для получения приблизительной оценки налоговых последствий умножить величину поправки к амортизационным отчислениям на 34% плюс еще сколько-то, чтобы учесть налоги штатов и муниципальные. (Для вычислений, относящихся к 1987 г. и предшествующим годам, нужно брать тогдашнюю ставку [c.313]

Отложенные подоходные налоги 81 700 [c.318]

Отложенные подоходные налоги 323,5 8,8 [c.346]

Отложенные подоходные налоги 6 464 [c.354]

Отложенные обязательства по федеральным подоходным налогам [c.112]

Сберегательные облигации серии ЕЕ— это хорошо известные сберегательные облигации, которые были доступны десятилетиями. (Впервые выпущенные в 1941 г., они получили название облигации серии Е). Облигации серии. ЕЯ часто покупаются в рамках корпоративных программ оплаты труда персонала. Хотя они и выпускаются Казначейством США, но полностью отличаются от векселей возможно, единственным их сходством является то, что они продаются с дисконтом и не облагаются местным подоходным налогом и налогом штатов. Облигации серии ЕЕ— это ценные бумаги с отложенными процентами, т.е. выплата процентов по ним производится только тогда, когда облигации обращаются в наличные деньги, в срок погашения или до погашения, а не периодически в течение срока действия облигации. (Правительство сделало доступными и облигации серии ННУ но они могут быть приобретены только в обмен на облигации серий Е и ЕЕ, имеют 10-летний срок действия и номинал от 500 до 10 000 долл. В отличие от облигаций серии ЕЕ облигации серии ////выпускаются в обращение по номинальной стоимости и по ним раз в полгода выплачиваются проценты по существующей фиксированной ставке 6% годовых.) Облигации серии ЕЕ основаны на доверии к правительству США и могут быть заменены без [c.182]

С точки зрения инвестора, главное преимущество отложенных аннуитетов состоит в том, что они позволяют накопить прибыль, не платя налог на нее, и создать на ее основе источник будущих доходов. Отсрочка уплаты налога дает возможность накапливать проценты быстрее, чем можно было бы накапливать, платя налог. Те, кто получает аннуитет с налоговой защитой, может отсрочить также текущий подоходный налог на страховые взносы (премии). Кроме того, вложение денег в аннуитет не связано с большим риском. [c.774]

Многие премиальные программы позволяют работникам делать выбор, получить ли всю сумму премии сейчас или отложить ее получение на будущее, ко времени выхода на пенсию или увольнения. Отложенная часть премии становится предметом отдельного соглашения об отложенных выплатах, и, как правило, на нее начисляются проценты. Если соглашение об отложенных выплатах составлено правильно, то менеджер получает льготу по подоходному налогу на всю его сумму и сумму начисленных процентов. Для этого необходимо подписать соглашение об отложенных выплатах до начала или сразу после начала текущего хозяйственного года, а менеджер должен иметь статус незащищенного кредитора компании. Отложенные выплаты обсуждаются более подробно в последующих главах этой книги. [c.193]

Как правило, программы отложенных выплат распространяются как на основной оклад топ-менеджеров, так и на полученные ими премии. Типично также установление ограничений на долю откладываемого основного оклада при отсутствии ограничений на откладывание премиальных выплат. Ограничения на откладываемую часть основного оклада предназначены для того, чтобы гарантировать выплату менеджеру достаточной для уплаты налогов части заработка (например, подоходного налога). [c.256]

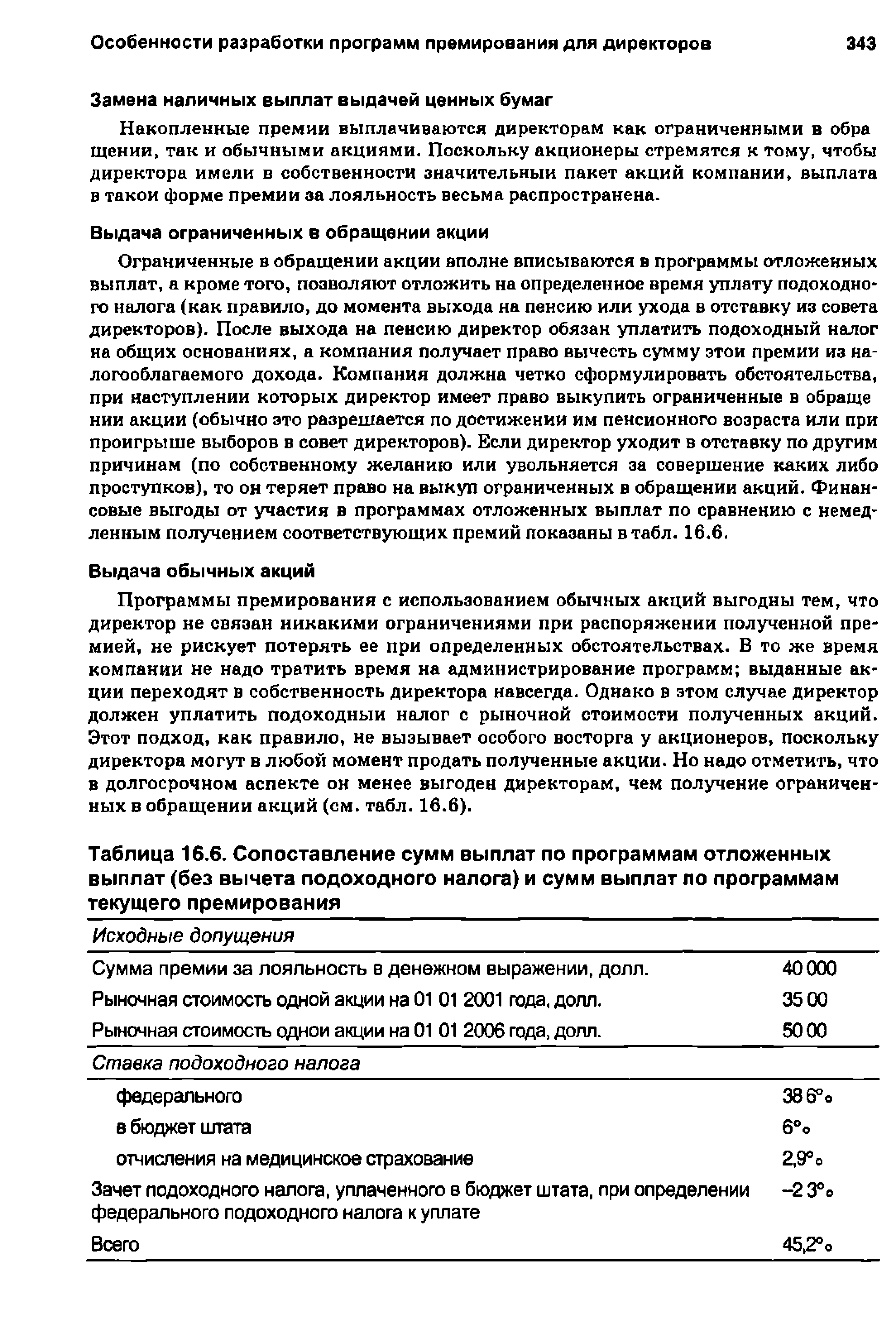

Ограниченные в обращении акции вполне вписываются в программы отложенных выплат, а кроме того, позволяют отложить на определенное время уплату подоходного налога (как правило, до момента выхода на пенсию или ухода в отставку из совета директоров). После выхода на пенсию директор обязан уплатить подоходный налог на общих основаниях, а компания получает право вычесть сумму этой премии из налогооблагаемого дохода. Компания должна четко сформулировать обстоятельства, при наступлении которых директор имеет право выкупить ограниченные в обраще нии акции (обычно это разрешается по достижении им пенсионного возраста или при проигрыше выборов в совет директоров). Если директор уходит в отставку по другим причинам (по собственному желанию или увольняется за совершение каких либо проступков), то он теряет право на выкуп ограниченных в обращении акций. Финансовые выгоды от участия в программах отложенных выплат по сравнению с немедленным получением соответствующих премий показаны в табл. 16,6. [c.343]

Ни одно из правил не повлияет на объем годовых налоговых отчислений в наших отчетах, но отныне нам придется ускорить график платежей, т.е. отложенные налоговые обязательства теперь станут первоочередным вопросом, что значительно снизит доходность нашей деятельности. Напрашивается аналогия если бы по достижении 21 года вас обязали немедленно заплатить налоги на все ваши доходы, которые вы получите за всю жизнь, все ваше накопленное за жизнь состояние и недвижимость стали бы малой долей того, чем они могли бы быть, если бы все подоходные налоги взимались только после смерти. [c.253]

Пример. В годовом отчете за 1985 г. компании A me- leveland orporation в примечании к налоговой декларации было сказано На 30 сентября 1985 г. корпорация имела право ежегодно гасить за счет обязательств по федеральному подоходному налогу убытки от производственной деятельности на сумму 640 тыс. дол. (право истекает в 1999 г.), инвестиционный налоговый кредит на сумму 1300 тыс. дол. (право истекает в 1998—2000 гг.), иностранный налоговый кредит на сумму 1160 тыс. дол. (право истекает в 1986—1990 гг.) . Общая сумма прав на погашение за счет обязательств по федеральным налогам составляла почти 25 млн дол. При этом в балансовом отчете на 30 сентября 1985 г. были показаны обязательства по отложенному подоходному налогу на 382 млн дол., так что не приходилось сомневаться, что ежегодные [c.304]

Пенсионные обязательства составляли 505,9 млн дол., а обеспечивающие их чистые активы — 484,2 млн дол. В принципе, это нормальная ситуация, не требующая внесения поправок в счет собственных средств. Но если бы компания испытывала финансовые затруднения, нам следовало бы показать дефицит пенсионного фонда как обязательство (пассив). Точно так же, если бы компания Ameri an Brands имела значительный избыток активов в пенсионном фонде, и можно было бы ожидать, что компания закроет фонд, дабы вернуть себе избыточно внесенные активы, эти последние следовало бы прибавить к счету собственного капитала и внести соответствующие поправки в счет обязательств по отложенным налогам (по обычной ставке подоходного налога). [c.348]

Отложенные налоги как часть собственного капитала. Наше решение причислить отложенные налоги к источникам собственного капитала стало предметом споров. Это, конечно, не то же, что инвестированный в обычном смысле капитал, но не приходится сомневаться, что когда Конгресс узаконил перенос оплаты подоходного налога на более поздний срок, он, в сущности, открыл для компаний источник беспроцентного кредита. Бесплатность этого источника капитала (отсутствие процента) ведет к тому, что прибыль от использования активов, профинансированных этим кредитом, непосредственно зачисляется в дона-логовый доход, а доход на эти средства оказывается составной частью дохода на собственный капитал. У некоторых компаний обязательства по отложенным налогам очень велики. Компания Exxon, к примеру, в конце 1985 г. была должна бюджету по отложенным налогам 11 млрд дол. У других компаний сумма таких обязательств ничтожна. Если сравнить рентабельность собственного капитала для компании Exxon и для компании, не имеющей отложенных налоговых обязательств или даже имеющей только одни отложенные налоговые активы, мы получим, что компания Exxon использует собственный капитал существенно эффективнее, чем другие. Исключив обязательства по отложенным налогам, мы существенно ограничим возможность сравнивать показатели рентабельности собственного капитала. [c.380]

Амортизирующий капитал. Когда величина отложенных подоходных налогов велика, их истолкование существенно влияет на вычисление коэффициента покрытия активами. Используя данные таблицы 19.1 для компании Ameri an Brands, балансовая величина покрытия суммы долга и привилегированных акций совокупными активами равна 2,11, если отложенные налоги учтены в составе обязательств, как и следует делать в случае ликвидации компании. В случае растущего предприятия, когда отложенные налоги учитываются в составе собственного капитала, значение коэффициента увеличивается до 2,603. [c.509]

Счета Кеога могут быть открыты в банках, страховых компаниях, брокерских компаниях, взаимных фондах и других финансовых институтах. Ежегодные взносы следует делать во время заполнения соответствующих налоговых деклараций или к 15 апреля следующего календарного года. Несмотря на то что финансовый институт, в котором открыт счет, действует как хранитель всех средств на счетах Кеога, действительные владения на счете находятся под полным управлением индивидуального вкладчика. В отличие от программ 401 (k) эти пенсионные программы являются самоуправляемыми, и, следовательно, индивид сам решает, какие инвестиции осуществлять (подчиняясь нескольким основным ограничениям). Доход, полученный от инвестиций, должен возвращаться на счет, и он также освобожден от налогообложения в процессе его накопления. Все взносы и инвестиционные поступления на счет Кеога должны оставаться на нем до тех пор, пока индивиду не исполнится 59,5 года, если только он не заболеет или не станет нетрудоспособным. Однако инвестору не следует начинать расходовать средства в 59,5 года, лучше, если они останутся на счете и будут продолжать накапливать не облагаемый налогом доход, пока ему не исполнится 70,5 года, когда у него будет еще 10 лет, чтобы использовать средства счета. Действительно, пока продолжает поступать доход от собственного дела, лицо может продолжать делать взносы с отложенной уплатой налогов на счет Кеога до максимального возраста 70,5 года. Конечно, раз индивид начинает изымать средства со счета Кеога (в момент, когда ему исполняется 59,5 года, или после), все такие изъятия трактуются как активный доход и подпадают под уплату обычных подоходных налогов. Так что налоги на все взносы на счет Кеога и доходы, заработанные на этой основе, в конце концов, должны быть уплачены, что является особенностью любой программы с отложенной уплатой налогов (в противоположность свободной от налогообложения). (Обратите внимание программа, во многих отношениях аналогичная счету Кеога, называется Упрощенная пенсионная программа (SEP—IRA). Она нацелена на лиц, имеющих небольшое собственное дело, особенно на тех, у кого нет работников, кто хотел бы осуществлять такую программу, которую просто начать и которой легко управлять. Упрощенные пенсионные программы могут быть использованы вместо программ Кеога, и хотя они проще в управлении и имеют тот же ежегодный размер взносов (30 000 долл.), их ограничения на величину взноса более жестки инвестор может вносить только 15% полученного дохода против 20% в программе Кеога.) [c.195]

| Таблица 16.6. Сопоставление сумм выплат по программам отложенных выплат (без вычета подоходного налога) и сумм выплат по программам текущего премирования |  |