| Таблица 33.5. Сопоставление средних значений доли долга в структуре капитала и мультипликатора прибыли по 25 отраслям за 1982-1985 гг. |  |

В главе 10, когда мы обсуждали использование ключевых коэффициентов при анализе финансовых отчетов, мы сделали краткое замечание об отношении между акционерной собственностью и всем капиталом компании. При прочих равных, чем выше это отношение, тем лучше кредитное положение компании, тем выше, следовательно, качество ее акций и выше значение мультипликатора для ее показателя прибыли на акцию. При этом структура капитала, состоящая только из акционерных средств, вовсе не является наиболее выгодным вариантом для владельцев компании. К рассмотрению этого вопроса мы сейчас и возвращаемся, поскольку он имеет отношение к нашему рассмотрению факторов, определяющих значение мультипликаторов для прибыли на акцию и для дивидендов. Возникают два вопроса [c.613]

| Таблица 33.1. Влияние структуры капитала одинаковое значение мультипликатора и номинальная цена облигаций (в тыс. дол.) |  |

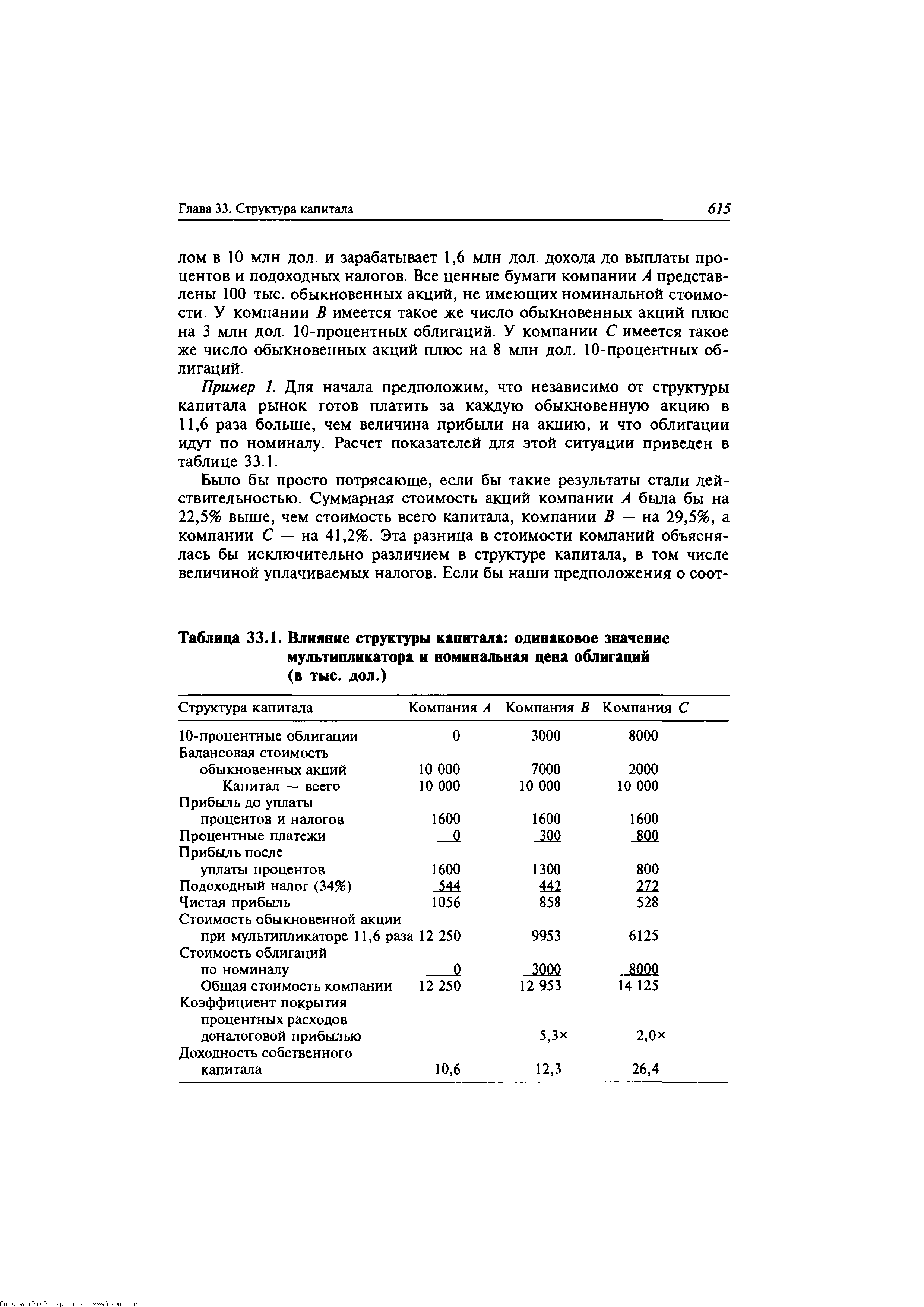

Компания С чрезмерный долг. Теперь рассмотрим другой крайний случай — компанию С. Ее структура капитала имеет отчетливо спекулятивный характер, обеспечивающий нестабильность и даже вероятность банкротства. Поскольку покрытие процентных платежей не очень надежно (доналоговая прибыль только в 2,0 раза больше, чем сумма процентных платежей), ее ценные бумаги явно не уместны в портфеле консервативного инвестора. По этой причине ее облигации будут обычно продаваться со скидкой от номинала, а обыкновенные акции — при относительно низком значении мультипликатора относительно ее средней или текущей прибыли. Присутствие в структуре капитала большого долга делает мало предсказуемой рыночную стоимость компании. При благоприятном финансовом климате компания С может быть оценена выше, чем составляющие ее капитал 10 млн дол., но при неблагоприятном или даже нейтральном настроении рынка цена вполне может оказаться ниже ее балансовой стоимости. В такие времена опасности, создаваемые избыточным долгом, могут более чем перекрыть выгоды, создаваемые мощным финансовым рычагом и экономией на налогах. Поэтому результаты вычислений в таблице 33.2, базирующихся на предположении, что мультипликатор прибыли для компании С будет таким же, как и у двух других компаний, неверны. Это предположение совершенно нереалистично и было сделано нами только для иллюстративных целей. [c.618]

Избегать формальной оценки спекулятивных компаний. Когда приходится выбирать значение мультипликатора для будущей прибыли или дивидендов компании С, аналитик оказывается в затруднительном положении. В таблице 33.3 мы совершенно произвольно установили значение мультипликатора равным 6, поскольку решили, что он должен составлять примерно половину от мультипликатора для компании А. Сама структура капитала делает компанию С спекулятивной, то есть относит ее в категорию компаний, будущее которых непредсказуемо. Мы уже отмечали, что не следует слишком полагаться на результаты формальной оценки преимущественно спекулятивных компаний. [c.618]

Реальные структура капитала и значения мультипликатора [c.619]

Мы считаем оптимальной структуру капитала компании В, то есть наличие умеренного финансового рычага. Теперь обратимся к анализу структуры капитала и значения мультипликаторов прибыли для электростанций и ряда других отраслей, чтобы оценить реалистичность наших предпочтений. [c.619]

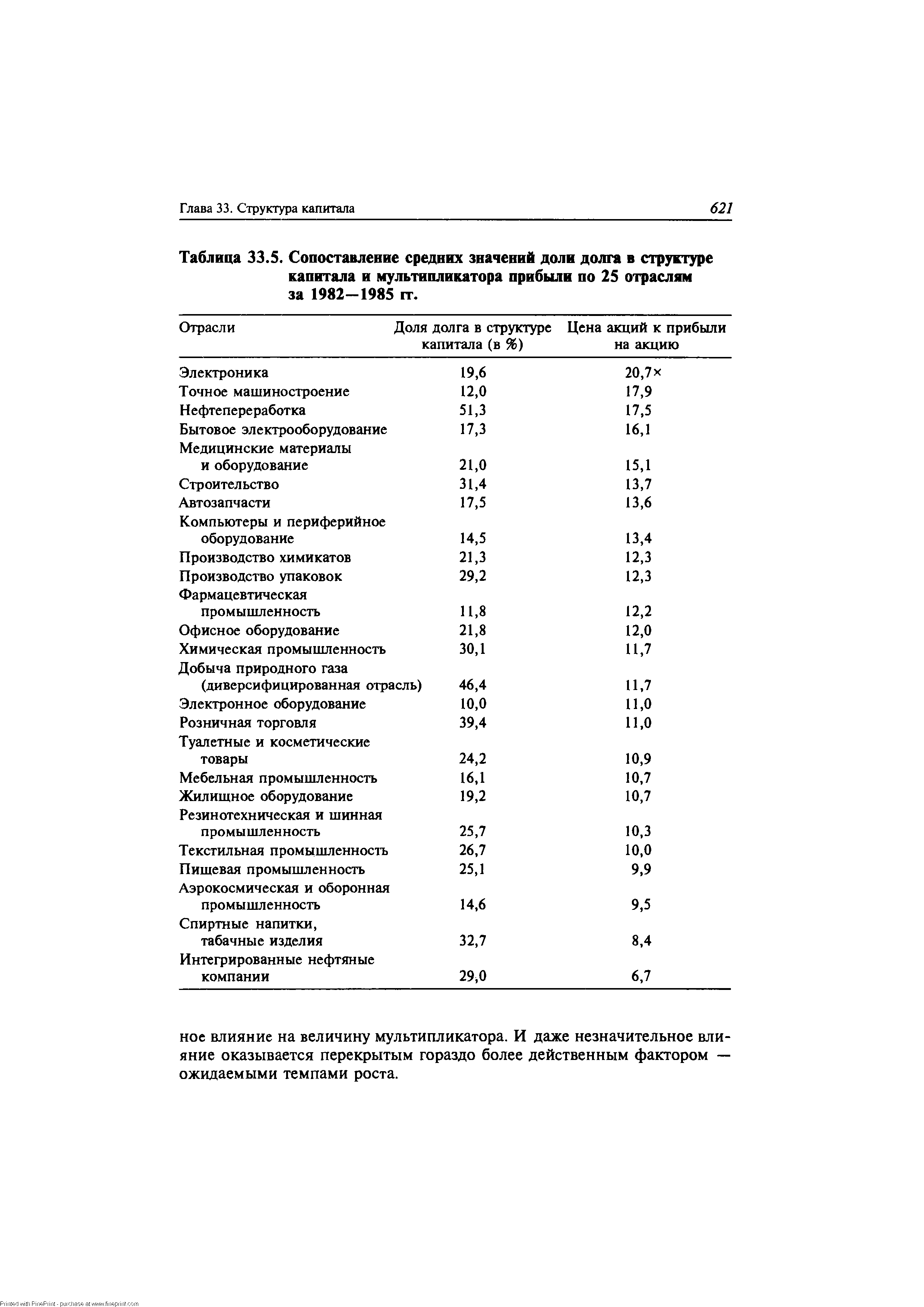

На основании этих данных мы делаем вывод, что в большинстве случаев величина доли долга не оказывает заметного влияния на мультипликатор прибыли, поскольку для большинства отраслей доля долга очень невелика, и структура капитала подавляющего большинства компаний попадает в довольно узкий диапазон, соответствующий нынешним финансовым условиям этой отрасли. Разница между крайними значениями финансового рычага не столь велика, чтобы оказать замет- [c.620]

Структура капитала (продолжение) значение мультипликатора и [c.692]

Финансовый рычаг, или мультипликатор капитала (иногда его так называют), представляет собой частное отделения величины средних за период активов банка на средний размер акционерного капитала. Он измеряет банковский рычаг или объем активов, опирающийся на банковский капитал. Чем больше финансовый рычаг, тем больше доля неоплаченного долга банка по отношению к собственному капиталу. Если в структуре актива баланса банка 90% приходится на долю задолженности, 10% - на долю обыкновенных акций, то финансовый рычаг равен 10. Для банка, у которого собственный капитал равен 8% (см. пример в начале главы), финансовый капитал равен 12,5. Влияние финансового рычага при расчете показателя рентабельности капитала банка (ROE) оказывает на прибыльность банка (ROA) воздействие мультипликатора. При высоком уровне дохода банка зависимость от финансового рычага приносит большую пользу, однако в случае убытков - усиливает их отрицательное воздействие. Чем выше значение финансового рычага, тем меньше доля капитала в активе баланса, ниже его финансовая устойчивость и надежность. [c.321]

В таблице 33.5 представлены данные о среднем проценте долгосрочного долга в структуре капитала и средние значения коэффициента цена акций к прибыли на акцию за 1982—1985 гг. для 25 основных отраслей промышленности США7. (При расчете доли долга учитывался только отраженный в балансе долгосрочный долг и не учитывались краткосрочные кредиты и внебалансовое финансирование.) Отрасли проранжированы по величине отношения цены акций к прибыли на акцию. Два факта бросаются в глаза. Во-первых, не существует выраженной зависимости между структурой капитала и величиной мультипликатора. Во-вторых, долгосрочный долг используется компаниями очень умеренно только в трех случаях он составил более 35% в структуре капитала. Для пяти отраслей уровень долга был меньше 15%. В среднем для 25 отраслей доля долга в структуре капитала составила 24,3%. [c.620]

Мультипликатор Р/Е не определен чаще, чем другие показатели, поскольку при подборе аналогов сложно произвести отсечение компаний с аномально высокими значениями этого показателя, вызванными низкой чистой прибылью. Прибыль и, соответственно, мультипликатор Р/Е более подвержены случайным колебаниям, чем другие финансовые показатели "(и мультипликаторы) компании, и более зависимы от единовременных расходов и доходов. Наконец, Р/Е не учитывает различий между компаниями с высокой и низкой долями долга в структуре капитала. Все эти факторы делали1 Р/Е весьма проблемным мультипликатором. Главное erf достоинство — это очень большая популярность у аналитике в. [c.95]