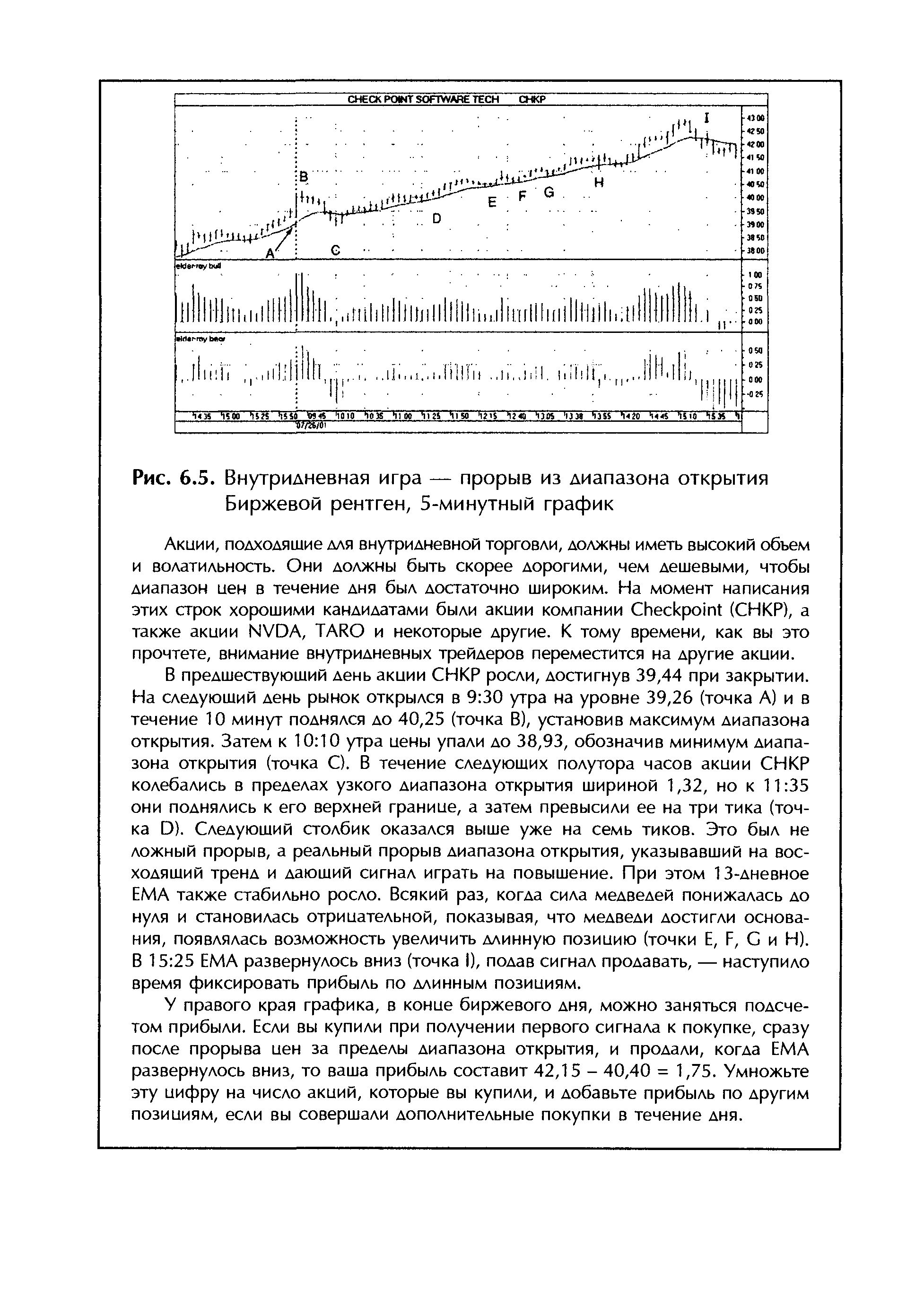

| Рис. 6.5. Внутридневная игра — прорыв из диапазона открытия Биржевой рентген, 5-минутный график |  |

Ценовые прорывы вверх и вниз имеют тенденцию развиваться волнообразно. Как правило, каждая последующая волна подобна предыдущей по углу наклона, протяженности и продолжительности. Используйте эти свойства ценового прорыва для прогнозирования того, каким количеством точек этот прорыв будет осуществляться. Между резкими выпадами происходит остановка ценовых баров и их накопление до тех пор, пока волатильность снизится и восстановится стабильность. Анализ позиций именно в этих точках приносит трейдерам большую пользу. Изучите предыдущую волну посредством трендовых линий и каналов. Подсчитайте количество ценовых баров в пределах каждой зоны застоя. Постройте уровень поддержки/сопротивления, где, вероятнее всего, возбудится следующая волна тенденции. Наблюдайте за диапазоном последних нескольких баров или свечей цены. Что происходит расширяется этот диапазон или сужается Спланируйте открытие позиции сейчас и определитесь с тем, что Вы будете предпринимать в случае, если цена акции следующим баром с гэпом прорвет уровень поддержки/сопротивления. [c.182]

Найдите отскок бара предыдущего закрытия, если цена совершила при открытии рынка прорыв зоны застоя и развернулась для заполнения гэпа. Если рынок развернется обратно, противоположный конец дыры превратится в новый барьер. Разворот от этого уровня создаст для цены, в случае неудачной попытки заполнения гэпа, основу для возврата обратно в предыдущий диапазон закрытия. Гэпы, которые остаются незаполненными, определяют мощный уровень поддержки или сопротивления. Цена в конце концов может выйти из утреннего диапазона и переместится на более высокие или низкие уровни. [c.314]

Большинство установочных наборов внутридневного трейдинга имеет тенденцию достигать своего апогея в последний час торговой сессии. Чаще всего сильная тенденция достигает своего первого экстремума в самом начале торгового дня и в течение последующих нескольких часов тестирует новый диапазон. Если рынок сохраняет свою силу в течение дня, позитивная обратная связь приведет цену к уровню дневного максимума к концу торгового дня. Это поддерживает новых спекулянтов, лелеющих надежду увидеть очередной этап тенденции или желающих покупать акции на ожидании продолжения ценового движения на следующее утро. Иногда рынок закрывается как раз в тот момент, когда цена достигает максимума, но не успевает осуществить прорыв этого уровня. В таком случае растет вероятность гэпа на открытии следующей утренней сессии. [c.590]

Исследуйте краткосрочный ценовой график и особенно тщательно тот его участок, на котором цена проходит сквозь область EZ. Здесь проявляются все необходимые основные признаки, подтверждающие анализ установочного набора и будущей позиции. Все должно быть обоснованно, и все должно предварительно подтверждать надвигающийся разворот, прорыв или увядание ценового движения и время, и тенденция, и настрой рыночной толпы Зачастую взрыв активности толпы и тикер продаж предоставляют все необходимые подтверждения. Не следует забывать, что некоторые надежные сигналы работают при небольшом количестве участников рынка. Так, например, открытие позиции в сужающейся пустой зоне предлагает очень узкий диапазон области EZ и цель исполнения ЕТ с минимальным риском потерь. [c.612]

Цена открытия устанавливает первый баланс дня между инсайдерами ( своими ) и посторонними, между профессионалами и дилетантами. Если вы занимаетесь краткосрочной игрой, отслеживайте диапазон цен открытия, отмечая максимальную и минимальную цены за первые 15-30 минут торгов. Зачастую из этого диапазона происходит прорыв, который показывает, кто берет верх на рынке. Ряд систем внутридневной игры построен на отслеживании таких прорывов. [c.82]

Теперь, после первой половины дня цена упала до 996, а мы купили по 1002. Все еще в верхней половине вчерашнего диапазона. Хорошо, мы все еще в позиции. Плохой вход, хотя наши планы находились в противоречии. Нужно было входить в позицию только, если рынок открылся ниже. Этого не было. Ладно-ладно, мы дейтрейдеры, мы использовали прорыв диапазона открытия. Наш вход был не из лучших, так что же [c.32]

В предшествующий день акции СНКР росли, достигнув 39,44 при закрытии. На следующий день рынок открылся в 9 30 утра на уровне 39,26 (точка А) и в течение 10 минут поднялся до 40,25 (точка В), установив максимум диапазона открытия. Затем к 10 10 утра цены упали до 38,93, обозначив минимум диапазона открытия (точка С). В течение следующих полутора часов акции СНКР колебались в пределах узкого диапазона открытия шириной 1,32, но к 11 35 они поднялись к его верхней границе, а затем превысили ее на три тика (точка D). Следующий столбик оказался выше уже на семь тиков. Это был не ложный прорыв, а реальный прорыв диапазона открытия, указывавший на вос-ходяший тренд и дающий сигнал играть на повышение. При этом 13-дневное ЕМА также стабильно росло. Всякий раз, когда сила медведей понижалась до нуля и становилась отрицательной, показывая, что медведи достигли основания, появлялась возможность увеличить длинную позицию (точки Е, F, С и Н). В 15 25 ЕМА развернулось вниз (точка I), подав сигнал продавать, — наступило время фиксировать прибыль по длинным позициям. [c.170]

Такие гэпы представляют собой важные границы краткосрочных ралли цены. Наблюдайте за движением цены после получения сигнала на применение соответствующей стратегии. Например, агрессивные трейдеры могут открывать короткие позиции, когда цена пробивает минимум тела свечи. Осторожные трейдеры могут дождаться прорыва минимума тени свечи. Обдумайте возможность открытия длинной позиции, если цена поднимется выше тени сигнальной свечи и продолжит предыдущую тенденцию. Это будет означать нарушение модели, поскольку медвежья свеча начинает разворот тенденции. Используйте прорыв диапазона длинной свечи, предшествующей харами для открытия длинной позиции. Выставьте stop-ордер для этой позиции в соответствии с выбранной точной входа, вне зависимости от направления. Иными словами, закрывайте позицию, когда цена вновь вклинится в диапазон тела свечи, если установочный набор использует прорыв тела свечи для сигнала к трейдингу. [c.500]

Суть торговли диапазона в предпочтительном направлении проста. Основываясь на фундаментальном и техническом анализе, мы пытаемся предугадать направление прорыва диапазона и заранее занять выгодную позицию в предпочтительном направлении по наилучшей цене. Позиция открывается с учетом всех правил открытия позиций и риск-менеджмента вблизи выбранной границы диапазона. Не следует пренебрегать и выставлением защитного стоп-приказа. При приближении цен к противоположной стороне коридора часть позиции (половина) закрывается и фиксируется прибыль, а часть удерживается на тот случай, если цены прорвут диапазон и устремятся в планируемом направлении. Если после закрытия половины позиции цены возвращаются к первоначальным рубежам, то вновь открывается позиция в направлении предполагаемого пробоя, и цикл торговли начинается заново. Так можно повторять довольно много раз, фиксируя и накапливая небольшую прибыль от спекуляций внутри коридора до тех пор, пока не произойдет действительный прорыв. Если прорыв произойдет в планируемом направлении, то половина первоначальной позиции существенно увеличит прибыль, заработанную на спекуляциях внутри рейнджа. Если прорыв, паче чаяния, произойдет в противоположном направлении, то уже накопленная к этому времени прибыль не даст понести существенные потери. В этом собственно и состоит вся суть торговли диапазона в преимущественном направлении. [c.509]

Многие свинг-трейдеры ошибочно полагают, что при переходе бычьей тенденции в медвежью непременно последует драматический разворот на высоких торговых объемах Они опрометчиво открывают короткие позиции задолго до того как физика модели лишит энтузиазма рыночную толпу Эти преждевременные короткие продажи обеспечивают топливом интенсивное ралли, обусловленное покрытием коротких продаж, которое демонстрирует большинство моделей при вершине Имейте в виду что разворот способен сменить направление тренда на боковое Модели при вершине должны сформироваться до того, как рынок из бокового диапазона переидет в нисходящую тенденцию Ограничьте позиции, открытые по fade стратегии, основанной на покупке и продаже акций от уровней поддержки сопротивления пока не произойдет ценовой прорыв вниз И только потом открывайте короткие позиции, уже следующие за тенденцией рынка чтобы с выгодой для себя использовать паническое состояние толпы [c.165]

Тики идентифицируют зоны входа и выхода из рынка. Когда происходит прорыв трендовои линии или ценового канала, активность рынка растет в направлении прорыва цены. Расширение диапазона ценовых баров демонстрирует особенности, характерные и для других разновидностей уровней поддержки/сопротивления. Свечи часто откатывают назад для того, чтобы протестировать точки прорыва, прежде чем устремиться дальше в новом направлении своего движения. Движение тиков имеет определенные преимущества перед движением цены. В то время как цена может следовать одной тенденции на протяжении нескольких часов или дней, тик сохраняет свое направление в течение очень короткого промежутка времени и затем меняет направление, как только смещается перевес в соотношении спроса/предложения. Планируйте открытие позиции в соответствии с ожидаемым поведением тиков. Используйте прорывы и развороты индикатора в перекрестном подтверждении. Будьте готовы также к открытию позиции без подтверждения цены, если тик несет информацию, противоречащую цене. [c.375]

Торговые тактики внутридневного трейдинга предпочтительно применять в определенные периоды времени Стратегии, в основе которых лежат постмаркетовые ценовые разрывы, поддер живают позиции в первые минуты открытия сессии. Система прорыва цены в первый торговый час должна выждать, как мини мум, 60 минут, пока не сформируется новый ценовой диапазон Простои 5-минутный график, построенный ценовыми барами не может предоставить достаточно информации для прогнозирования характера изменения цены вплоть до позднего утра или полудня А многие комплексные внутридневные ценовые модели выжида ют, когда в течение последнего торгового часа будет завершен ценовой прорыв вверх или вниз [c.387]

Участники рынка пристально наблюдают за ценовым движением при открытии рынка, с тем чтобы определить краткосрочные уровни цены для новой торговой сессии. Утренние ценовые колебания определяют диапазон первого торгового часа, а гэпы обеспечивают промежуточными указателями для разворотов и прорывов цены. Прорыв любого ценового диапазона в конце первого часа сессии может дать сигнал на резкое расширение ценовых баров. Гэпы, которые сохраняются в течение данного периода тестирования, также чаще всего расширяются до границ своих изначальных максимумов или минимумов. Или наоборот, неудавшийся прорыв этих ценовых уровней стимулирует применение fade-стратегий, и ордера выставляются в направлении, противоположном краткосрочных экстремумов. [c.391]

Установочный набор oiled spring часто дает сигнал на неудавшуюся модель непосредственно перед ее нарушением. Открытие позиций в подобной ситуации может привести к печальным результатам, так как прорыв модели сбивает с толку рыночную толпу, ожидающую развития противоположных событий. Тщательно наблюдайте за состоянием рынка при приближении цены к точке прорыва. При этом цена может построить диапазон NR7 на 1-2 бара раньше реального ценового прорыва. [c.487]