Как только торговля пошла, нельзя пропустить диапазон открытия — первую контрольную точку дня. Сегодня рынок в середине утра торгуется ниже диапазона открытия, затем возвращается и пробивает этот диапазон в верхнем направлении. Это хороший признак нарастания восходящего моментума, который может привести к быстрому росту. Почему Ну, во-первых, рост на открытии нарушен, но рынок не продолжил движение вверх. [c.142]

Диапазон открытия — фокус вашей торговой динамики. В любое данное время вы должны знать, где относительно диапазона открытия находится акция и/или индекс, которыми вы торгуете. Кроме того, диапазон открытия может быть максимумом дня или минимумом или примерно срединной точкой. Это также придаст окраску динамике торговли, добавляя в любой данный момент медвежьи, бычьи или нейтральные ожидания. Таким образом, наряду с линиями тренда, скользящими средними и другими индикаторами, используемыми вами как ориентиры при принятии торговых решений, вы должны сохранять в зоне своего внимания и диапазон открытия. [c.142]

Диапазон открытия — от 1152,50 до 1150,50 — включал минимум предыдущего дня 1151, а в данный момент рынок превышал этот минимум. Я также знал мы имели сильное сопротивление на уровне 1158,50 — в то время старый минимум контракта (см. рис. 7-1). [c.164]

Я открыл короткую позицию и держал ее, когда рынок переместился ниже 1151. Хотя я находился в яме, на компьютере я провел бы точно такую же сделку. Сценарий, который я искал, состоял в сильном перемещении выше или ниже диапазона открытия и минимума предыдущего дня. В данном случае это оказалось движение в нижнюю сторону. [c.164]

Теперь пора двинуться немного дальше этих результатов и создать модель торговли, которую можно использовать в реальности (т. е. которая делает деньги доступным способом). Рисунок 4.1 показывает результаты ежедневной покупки и продажи бондов на расстоянии 100 процентов диапазона предыдущего дня выше открытия для лонг и 100 процентов ниже открытия для шорт. [c.74]

Такие вопросы могут продолжаться бесконечно, но их нужно задавать, чтобы оптимизировать работу системы. Доказательство того, что исследования окупаются, приводится на рисунке 4.19. Он показывает использование предшествующих правил, за исключением того, что вход в лонг осуществляется на 40 процентах от диапазона предыдущего дня, прибавленного к открытию, вход в шорт — при 200 процентах от диапазона, который [c.86]

Ранее я говорил, что открытие имеет критическое значение если начинается рост или падение с самого открытия, то цена, вероятно, продолжит движение в том же направлении. Теперь я продемонстрирую еще один такой подход. Мы объединим наше смещение дня недели с одним простым правилом будем покупать на открытии в день смещения + X процентов от диапазона предыдущего дня. Мы намечаем наш день смещения и покупаем в этот день при росте цены открытия. Наш выход прост мы держим позицию до конца дня и закрываем нашу сделку с прибылью или убытком. (Имеются и более хорошие методы выхода, до которых я дойду позже.) [c.105]

Мой второй разворот ударного дня (рисунок 7.10) чуть труднее идентифицировать, но работает он на том же самом принципе рынок не поддается на однодневную активность и разворачиваясь уже на следующий день. Фигурой, которую вы будете искать, чтобы подготовить открытие позиции на покупку, будет день, имеющий закрытие вверх, а не голое закрытие вниз. Однако есть ключ, или секрет этой фигуры закрытие дня будет находиться в нижних 25 процентах диапазона дня, а в самых лучших фигурах будет еще и ниже открытия дня. Я называю это скрытым ударным днем из-за закрытия вверх. [c.124]

Скрытый ударный день продажи в точности противоположен. Ищите закрытие вниз, находящееся в верхних 25 процентах диапазона дня и выше открытия дня. Наш вход наступает, когда цена падает ниже минимума скрытого ударного дня уже на следующий день, указывая, что рост сорвал ся. Быстрый взгляд на рисунок 7.11 даст вам представление о том, как выглядит эта фигура. [c.125]

Фигура основана на излишне эмоциональной реакции рынка, а затем — быстром развороте, сопутствующем чрезмерной ценовой реакции. Превосходящая нормальную реакция отражает большой разрыв в цене между последним закрытием и открытием на следующее утро. Это та чрезмерная реакция, которую мы ищем в качестве сигнала на покупку открытие, происходящее ниже минимума предыдущего дня. Такой редкий случай указывает на потенциальный разворот рынка. Сценарий указывает на чрезмерную распродажу, что заставляет людей впадать в панику и спешить продавать сразу, на открытии рынка, особенно если цена открывается ниже диапазона предшествующего дня. Это в высшей степени необычное явление, поскольку цена почти всегда открывается в пределах диапазона предшествующего дня. [c.135]

Определение момента завершения волны трактуется большинством новичков как "ловля пиков и впадин" и может казаться возможным ключом к прибыльной биржевой торговле. Играть на бирже с неуклонным намерением всегда входить и выходить только в точках "разворота" - привычка не только крайне вредная, но и опасная большие деньги так не делаются. Быстрее и безопаснее получать прибыль, входя в рынок непосредственно перед началом фазы ускорения, обычно наблюдаемой значительно позже образования точки максимума или минимума. В дополнение к этому чрезвычайно важно получить подтверждение гипотезы об изменении в направлении тренда (пусть даже в самом малом масштабе), прежде чем вступать в рынок такое подтверждение практически исключает возможность, что после "разрыва при открытии" вы окажетесь "не на той стороне" рынка. Если вы предпочитаете краткосрочную торговлю и не закрываете позиции до момента закрытия биржи, знайте, что развитие больших волн, формирующихся месяцами или годами, может разрушить ваши планы, создав панические "разрывы на открытии". ("Разрыв открытия" происходит в том случае, когда рынок открывается значительно выше или ниже вчерашнего закрытия, и обычно - за пределами торгового диапазона предыдущего дня). Например, рынок серебра в середине апреля 1987 г. два дня подряд объяснял непосвященным, что такое разрывы открытия, которые были настолько велики, что рынок открывался "по верхнему лимиту", тем самым лишая возможности выйти из рынка всех, кто в предыдущий день имел короткие позиции. Неверная позиция даже в одной такой ситуации может уничтожить годовой объем торговой прибыли (в том случае, если она была и вам есть, что терять). [c.38]

В вышеупомянутом примере Вы никогда не разместили бы ордер на покупку прорыва диапазона открытия, и поэтому он никогда не будет в ваших планах. Вы можете иметь критерии, которые говорят покупать на вчерашнем минимуме плюс один или два тика и время дня, скажем, 10 ООА.М. [c.33]

Позвольте в качестве примера использовать открытие фьючерсов S P. Это наиболее важная часть дня. Ваша прибыль зависит в основном от (1) диапазона открытия и направления, в котором идут цены сразу после открытия (2) находится ли открытие выше вчерашнего закрытия (3) находится ли открытие выше вчерашнего максимума или ниже вчерашнего минимума. [c.263]

У правого края графика, в конце биржевого дня, можно заняться подсчетом прибыли. Если вы купили при получении первого сигнала к покупке, сразу после прорыва цен за пределы диапазона открытия, и продали, когда ЕМА развернулось вниз, то ваша прибыль составит 42,15 - 40,40 = 1,75. Умножьте эту цифру на число акций, которые вы купили, и добавьте прибыль по другим позициям, если вы совершали дополнительные покупки в течение дня. [c.170]

Трейдеры в зале каждый день стремятся прорвать несколько хорошо известных им уровней, чтобы вытолкнуть из игры самых слабых. Огромное число защитных стоп-приказов на продажу всегда стоит ниже минимума диапазона открытия и минимума дня. Падение индекса ниже этих уровней вынуждает наиболее слабых игроков продавать, а профессионалы при этом скупают их товар по дешевке. Огромное число защитных стоп-приказов на покупку выставлены слабыми держателями коротких позиций у верхней границы диапазона открытия, максимальной цены дня и максимума предыдущего дня. Подъем индекса S P выше этих уровней вызывает покупательскую панику, при которой трейдеры в зале начинают занимать короткие позиции, ориентируясь на последующее понижение индекса. В такой игре нет ничего порочного, просто схема работает особенно эффективно с индексом S P 500, потому что на этом рынке масса дилетантов, у которых не хватает средств, чтобы вести стабильную игру. [c.173]

Помните, что ваши чувства, желания и тревоги влияют на исход игры. В конце 90-х у меня был клиент в пригороде Нью-Йорка, который добился феноменальных успехов, торгуя акциями лишь одной компании — AOL. Он смотрел на вчерашние цены закрытия, на котировки акций AOL в Европе до открытия в США и анализировал новости, поступившие за ночь. Если после начала торгов цены акций AOL вырывались из диапазона открытия, он играл в направлении первого прорыва, а иногда и в направлении следующего разворота в первые 30 или 60 минут. Он зарабатывал 5000 долларов почти каждый день в течение первого часа торгов, покупая и продавая каждый раз по тысяче акций. А затем он проводил остаток дня, постепенно теряя деньги, и к закрытию оставался в убытке [c.174]

Скрытый ударный день продажи в точности противоположен. Ищите закрытие вниз, находящееся в верхних 25 процентах диапазона дня и выше открытия дня. Наш вход наступает, когда цена падает ниже минимума скрытого ударного дня уже на следующий день, указывая, что рост сорвал- [c.121]

Очень важно, чтобы порядок возникновения максимума и минимума дневного внешнего движения был записан правильно, потому что либо рынок продолжает тенденцию, либо трейдер будет вынужден продвигать стоп к новому уровню. Когда тестирование индикатора малой тенденции по историческим данным, а также порядок достижения цен диапазона внешнего дня не могут быть подтверждены, то безопаснее согласиться с тем, что цена, ближайшая к открытию, появляется первой, а цена, находящаяся ближе к закрытию, фиксируется последней. [c.60]

Реальный средний диапазон принимает во внимание полный ценовой диапазон торгового дня плюс любые промежутки времени между торговыми сессиями. Таким образом, если наименьшая цена дня для акции составила 13, а наивысшая — 14, то дневной диапазон равен одному пункту. Однако если при открытии торговой сессии имел место ценовой скачок по отношению к предыдущему закрытию, равный 30 центам (то есть вчерашнее закрытие было на уровне 12,70), тогда мы добавляем разницу в 30 центов к ежедневному диапазону и получаем иное значение реального среднего диапазона 1,30. Для вычисления эффективности мы просто берем сумму реальных диапазонов за последние 60 дней и делим ее на 60. Большинство пакетов специализированных программ для анализа рынка включает в себя этот индикатор реального среднего диапазона. (Примеч. авт.) [c.152]

Рисунок 2.15 показывает три различные линии верхняя — это вероятность, что закрытие будет больше, чем открытие, в зависимости от нижнего значения открытие минус минимум . В точке, которую я отметил, данные говорят, что приблизительно в 87 процентах случаев мы будем закрываться выше открытия, если разница между открытием и минимумом меньше 20 процентов диапазона дня. [c.48]

Не пытайтесь спорить с этими правилами, они отражают законы гравитации, управляющие движением цен акций и товарных фьючерсов. Представленные здесь таблицы могут быть воспроизведены на любом свободно торгуемом рынке, иллюстрируя универсальную истину относительно того, как в среднем проявляет себя торговля в течение какого-либо данного дня. Да, вы иногда увидите дни с большим диапазоном, гуляющим по обе стороны от открытия, но это исключение, а не правило. Скользящие средние не поддерживают этот закон. Как трейдер я хочу загребать столько, сколько смогу. Мои прибыльные сделки происходят не от везения, они возникают из таблиц, обеспечивающих рост шансов в мою пользу. [c.49]

Описанная выше методика отражает модель накопе-ния/распределения для фондового рынка. Тот же самый подход можно использовать и на рынке фьючерсов, но с одним исключением. В то время как для акций нет ограничения в движении цен вверх или вниз в течение торгового дня, на фьючерсных рынках в связи со значительным эффектом рычага действуют строгие пределы дневных колебаний цен. Когда цены достигают предельных значений, торговля останавливается. Сделки могут совершаться и на этих предельных ценах, в зависимости от размера заявок на покупку или продажу, но объем торговли, который способен обеспечить рынок, может быть существенно меньшим, чем если бы подобных ограничений не существовало. Чтобы учесть такой эффект сдерживания спроса или предложения, я рекомендую объединить все дни, начиная с первого дня, когда был достигнут предел цены, до последнего дня данной последовательности. Цена открытия в первый день и цена закрытия в последний день, а также диапазон цен и объем торговли за этот период должны рассматриваться так, как будто вся эта последовательность представляет собой один день. Такой прием согласуется с описанной методикой и устраняет проблемы, связанные с наличием пределов дневных колебаний цен. Можно также полностью исключить объем торговли и воспользоваться формулой, представленной на рисунке 5.9, производя расчеты по временным периодам разной продолжительности — как длительным, так и коротким (см. рис. 5.10). [c.91]

В начале восьмидесятых годов я регулярно выступал на телевидении в программе финансовых новостей перед открытием торгового дня и объявлял прогнозы ценовых диапазонов для различных рынков. Формула, приводимая ниже, представляет собой улучшенный вариант той, которую я использовал для расчета прогнозируемых величин в то время. Это — плод многочасовых исследований, ее интерпретация чрезвычайно важна для определения краткосрочного движения цен. [c.135]

Мои исследования показали, что завтрашний ценовой диапазон определяется взаимоотношением цены закрытия текущего дня и цены открытия текущего дня. Между этими ценовыми точками возможны три отношения [c.135]

В этот день мы были готовы продавать, следуя сигналу предыдущего дня, на уровне выше 70. Однако рынок так и не торговался ниже диапазона своего первого часа. В результате наш продающий стоп не был активирован и сделка не была открыта. [c.35]

Это сделка, открытая нами на короткой стороне на прорыве диапазона первого часа. Рынок в действительности оживился только в конце дня, и наша сделка имела нулевой [c.35]

Защитная остановка определяется на уровне 1,500 или 50-процентной величины диапазона предыдущего дня, вычитаемой из точки нашего входа. В то же самое время для выхода применяется техника катапультирования (Bail Out) или первое после входа открытие позиции с плюсом. [c.74]

Теперь, после первой половины дня цена упала до 996, а мы купили по 1002. Все еще в верхней половине вчерашнего диапазона. Хорошо, мы все еще в позиции. Плохой вход, хотя наши планы находились в противоречии. Нужно было входить в позицию только, если рынок открылся ниже. Этого не было. Ладно-ладно, мы дейтрейдеры, мы использовали прорыв диапазона открытия. Наш вход был не из лучших, так что же [c.32]

На дневных графиках прослеживается множество разрывов при открытии (opening gaps) цены первых сделок выходят за рамки диапазона предшествующего дня. При несоразмерности объема приказов о покупке и продаже, поступивших до открытия рынка, биржевые трейдеры повышают или снижают цены первых сделок. Нечлену биржи, пожелавшему совершить покупку, они устанавливают такую высокую продажную цену, что малейшее ее соскальзывание обернется для них прибылью. Если же клиенты жаждут продать, то биржевые трейдеры помогут сбыть товар с рук - но по такой низкой цене, что малейший ее подскок также обернется для них прибылью. Профессионалы в подобных случаях действуют хладнокровно, ибо знают биржевой ажиотаж скоротечен, и цены обычно возвращаются в рамки вчерашнего диапазона. Они продают по цене выше этого диапазона или покупают по цене ниже него в расчете взять прибыль после закрытия разрыва. [c.122]

Эта модель указывает на медленное ослабление понижательного тренда, поскольку дневное движение цены становится все меньше и меньше, а минимальные дневные цены — все выше и выше (рис. 3-102). Критическим моментом для модели является длинная нижняя тень первого дня, поскольку это первый знак появления энтузиазма у покупателей. Цена открытия на следующий день оказывается выше, затем цены падают, но все-таки остаются выше минимума предыдущего дня. Второй день также закрывается выше своего минимума. Третий день — черная марибозу, которая поглощается торговым диапазоном предыдущего дня. [c.135]

Рик Питино проводит через свою книгу и другую тему если не трудиться упорно и не подчинять свою жизнь дисциплине, все наши мечты останутся несбыточными, простым полетом воображения. Анализ моей четырехлетней торговли выявил помимо отсутствия цели, у меня были дурные рабочие привычки, хромала дисциплина. Например, я всегда считал цену открытия и движение цен от открытия наиболее важными событиями торгового дня. И все же мне никогда не удавалось выползти рано утром из кровати к моменту открытия рынков на Западном Побережье. Обычно я вставал на два-три часа позже и звонил своему брокеру, чтобы узнать диапазон открытия и внутридневные максимумы и минимумы. [c.40]

Пробой волатильности (Volatility Breakout) — система входа в рынок, при которой позиция открывается, если цена преодолевает определенное расстояние от цены открытия дня. Расстояние, на которое должна отойти цена, привязывается к ценовым колебаниям предыдущего дня. Например, пробой волатильности на 1,5 ATR (см. средний истинный диапазон) означает, что если рынок поднимется или опустится на расстояние, превышающее полтора ATR, вычисленное с временным окном X, следует открывать позицию. [c.364]

Сканируйте новости после закрытия рынка, используя любой найденный вами источник новостей. Есть такой на Ameri a online. Просматривайте с помощью keywords, типа "FDA", и т.д. Записывайте дневные торговые диапазоны, максимумы и минимумы, цены закрытия. Регистрируйте у себя новости, наиболее сильно повлиявшие на акции. Продолжайте вести ваши записи каждый день. Заметьте цену открытия, предположите, что Вы купили на минимуме дня и продали на 1/4 пойнта ниже максимума. Скоро Вы должны обнаружить тип историй, которые перемещают акции и научиться определять сколько потенциала находится в каждой из историй. [c.44]

В подавляющем количестве дней, отличающихся крупными диапазонами и закрывшихся с повышением, вы должны заметить, что цена открывалась около минимума дня и закрывалась около максимума. Крупнодиапазонные дни, закрывшиеся с понижением, демонстрируют прямо противоположную торговую фигуру открытия около максимумов и закрытия около минимумов дня. [c.60]

Мой первый вопрос такой Есть ли различие в размере диапазона для различных дней недели Далее Зависит ли изменение расстояния от открытия до закрытия от дня недели И, наконец, я рассмотрел чистое изменение цен в каждый из дней. В мире Кутнера все эти вопросы должны вызвать одинаковый ответ не должно быть никаких отклонений, либо они допустимы лишь в небольших размерах. [c.101]

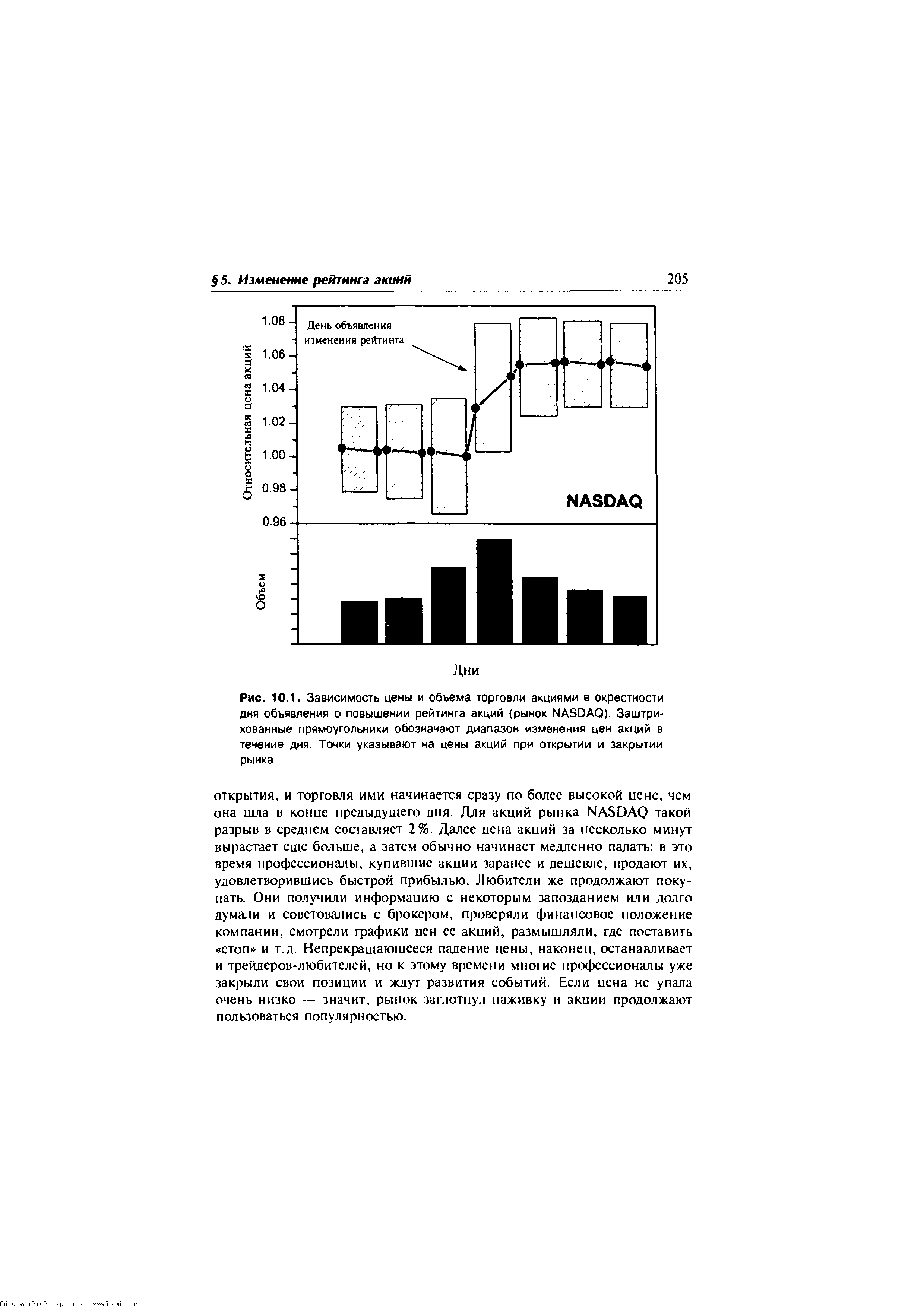

| Рис. 10.1. Зависимость цены и объема торговли акциями в окрестности дня объявления о повышении рейтинга акций (рынок NASDAQ). Заштрихованные прямоугольники обозначают диапазон изменения цен акций в течение дня. Точки указывают на цены акций при открытии и закрытии рынка |  |

Полученные величины — исходный пункт для анализа ценовой динамики следующего дня. Я рекомендую пользоваться полученными величинами следующим образом если цена открытия оказывается в пределах прогнозируемого ценового диапазона, то дневному трейдеру следует ожидать, что уровень сопротивления будет на отметке прогнозируемого максимума, а уровень поддержки — на отметке прогнозируемого минимума. Но, что еще более важно, если цена открытия оказывается за пределами прогнозируемого ценового диапазона (выше прогнозируемого максимума или ниже прогнозируемого минимума), то это означает, что произошло существенное нарушение равновесия между спросом и предложением и краткосрочная тенденция продолжится в направлении прорыва. В этом случае у тревдера, играющего на краткосрочных изменениях цен, есть две возможности [c.135]

Смотреть страницы где упоминается термин Диапазон открытия дня

: [c.524] [c.545] [c.45] [c.295] [c.171] [c.38] [c.121]Секреты биржевой торговли Издание 3 (2006) -- [ c.0 ]