Глобализация производства также, возможно, сыграла свою роль в этом процессе. Если производство может быть успешно перенесено в менее развитые страны, то это означает резкое расширение предложения труда со стороны неквалифицированных рабочих. Мировой рынок неквалифицированной рабочей силы снижает реальную заработную плату рабочих аналогичных специальностей в США и других промышленно развитых странах. Можно сформулировать эту мысль иначе глобализация рынка неквалифицированной рабочей силы и повышение мобильности капитала приводят к тому, что неквалифицированные американские рабочие должны получать оплату, примерно равную той, которую получают неквалифицированные рабочие в странах с более низким уровнем заработной платы, или терять свои рабочие места, потому что производство может переместиться в эти страны. И действительно, реальная заработная плата неквалифицированных американских рабочих значительно снизилась, что повлекло за собой снижение ее среднего уровня. [c.616]

Первый способ заключается в том, чтобы сделать валютные транзакции более дорогими, чтобы сократить мобильность капитала и уменьшить давление спекулятивных валютных обменных курсов. Этот подход, известный как "налог Тобина", нашел поддержку среди многих экономистов нового поколения в виде международного универсального налога на все слоговые конверсии одной валюты в другую, пропорционального размерам транзакции. Среди традиционных доводов против "налога Тобина" можно отметить такие как уменьшение ликвидности, невозможность сбора налога и поощрение оффшорных валютных операций. [c.311]

Низкая мобильность капитала (неподвижность отраслевой [c.3]

Проблема качества должна находиться в поле зрения не только товарно-сырьевых, но и фондовых бирж. Дело в том, что деятельность фондовых бирж и приватизация обеспечивает движение денежных средств, мобильность капитала. Таким образом фондовые биржи представляют собой один из источников финансирования производства, его обновления и расширения. По этой причине организация движения денежных средств через фондовые биржи и приватизацию так или иначе устремлена на улучшение качества производимой продукции. [c.236]

Под фондовой биржей понимается организационно оформленный, регулярно функционирующий рынок ценных бумаг, способствующий повышению мобильности капитала и выявлению реальной стоимости активов. Принцип функционирования фондовой биржи базируется на оперативном регулировании спроса и предложения. На фондовой бирже проводятся так называемые котировки ценных бумаг. Они состоят в регулярной оценке специалистами котировочного отдела биржи курсов покупателей и курсов продавцов по всем ценным бумагам, которые проходят через биржу. При этом текущие курсы постоянно демонстрируются на световом табло и регулярно публикуются в специальных бюллетенях. Текущие курсы показывают, по какой цене в данный момент на данной бирже можно купить или продать определенные акции. Эти цены, пересчитанные по специальной формуле, служат основой для получения индексов биржевой активности — своеобразных барометров экономической конъюнктуры. [c.45]

Относительную норму отдачи от активов, номинированных в различных валютах, определяют два основных фактора, процентные ставки и ожидаемые изменения обменных курсов. Влияние процентных ставок существенно, если национальный и зарубежный активы являются близкими заменителями. Например, активы в США и Канаде являются близкими заменителями, и существенные изменения их обменного курса маловероятны, следовательно, повышение процентной ставки в США вызовет перемещение туда фондов из Канады. Это приведет к повышению процентной ставки в Канаде и последующему их уравниванию в обеих странах. В общем, это означает, что чем более близкими заменителями являются активы, тем меньшими должны быть различия в соответствующих процентных ставках. В предельном случае, когда активы являются совершенными заменителями, внутренняя и зарубежная процентные ставки непременно должны быть одинаковыми. В ряде источников [б] это называют совершенной мобильностью капитала. [c.415]

Сделанный вывод о том, что экспансионистская фискальная политика при экзогенном предложении денег эффективна и создает положительное сальдо платежного баланса, пусть даже на короткое время, может показаться противоречащим логике. Очевидно, что увеличение совокупного спроса, сопровождаемое ростом внутренних цен, сдвигает счет текущих операций в платежном балансе в сторону дефицита, поскольку рост внутренних расходов ведет к росту импорта. Однако при достаточно высокой мобильности капитала дефицит счета текущих операций перекрывается краткосрочным избытком счета капитала, отражающим рост процентных ставок, вызванный экспансионистской фискальной политикой. В то же время национальная экономика не сможет долго получать кредиты для финансирования дефицита счета текущих операций при постоянной учетной ставке. В долгосрочном периоде финансовым властям придется принять меры для устранения дефицита счета текущих операций. [c.424]

Успех функционирования Бреттон-Вудской системы отчасти объясняется относительно низкой мобильностью капитала в то время. Непрерывный контроль за обменными курсами ограничивал перемещения международного капитала, что облегчало финансовым властям стран-участниц поддержание фиксированных обменных курсов своих валют посредством официальных интервенций на валютном рынке. Это значительно ослабляло спекулятивное давление на отдельные валюты. [c.435]

Под фондовой биржей понимается организационно оформленный, регулярно функционирующий рынок ценных бумаг, способствующий повышению мобильности капитала и выявлению реальной стоимости активов. [c.51]

Другая особенность коммерческих банков в современной России заключается в том, что большинство из них не обладают возможностями предоставлять долгосрочные кредиты в значительных размерах, поскольку чаще всего не имеют необходимых средств. Не случайно доля долгосрочных кредитов, выданных коммерческими банками, составляет лишь 3% всех активов. Между тем главным источником доходов коммерческих банков экономически развитых стран служат долгосрочные кредиты. Отсюда и неустойчивость доходов коммерческих банков России, и нередкое их банкротство. Под фондовой биржей понимается организационно оформленный, регулярно функционирующий рынок ценных бумаг, способствующий повышению мобильности капитала и выявлению реальной стоимости активов. [c.75]

Автор более 40 книг, 200 статей, нескольких десятков докладов международных и правительственных организаций по проблемам мировой экономики, денежно-кредитной и бюджетной политики, инфляции, экономического роста. Его работы относятся к сфере фундаментальной науки и отличаются новаторским подходом, нестандартной постановкой проблем и практической значимостью Теория оптимальных валютных зон (1961 г.), Мобильность капитала и стабилизационная политика в условиях фиксированного и плавающего валютного курса (1963 г.), Международная экономика (1968 г.). [c.345]

Рассмотрим небольшую страну при высокой международной мобильности капитала (т.е. капитал быстро притечет в страну, если прибыль в ней предполагается больше, чем где-либо еще, и уйдет из нее, если прибыль меньше, чем в другом месте). Каково, по вашему мнению, должно быть распределение бремени налога на прибыль от капитала в такой стране [c.408]

Это может быть совсем не тот случай, когда в условиях равновесия во всех общинах доход после уплаты налога будет одинаковым. Чувство патриотизма может побудить индивидуумов делать инвестиции в своей собственной стране или общине, даже если в другом месте они могут получить больший доход. Различия в информации также могут привести к предпочтению инвестиций в собственной стране и к снижению мобильности капитала. [c.613]

Итак, в условиях совершенного финансового рынка (т.е., при абсолютной мобильности капитала и отсутствии политических рисков) процентные ставки в разных странах должны выравниваться. Как же это происходит Если мы рассмотрим страну, которая не имеет существенного влияния на мировую ставку процента (так называемую маленькую открытую экономику), то для нее мировая ставка процента [c.71]

При несовершенной мобильности капитала на положение кривой ВР влияют несколько параметров [c.72]

Рассмотрев по отдельности товарные и финансовые рынки, теперь мы можем исследовать, как достигается равновесие в модели IS-LM в случае открытой экономики. Учитывая, что для равновесия теперь требуется три условия баланс на товарном рынке, баланс на рынке национальной валюты и баланс на рынке иностранной валюты, которые отражаются соответственно кривыми IS, LM и ВР, в дальнейшем будем именовать эту модель - моделью IS-LM-BP. Обратимся сначала к случаю маленькой открытой экономики. Для анализа экономической политики нам необходимо специфицировать механизм обменного курса и режим перетока финансового капитала. Обратимся сначала к ситуации абсолютной мобильности капитала. [c.73]

Лекция 8. Модель IS-LM для открытой экономики при абсолютной мобильности капитала Случай фиксированного обменного курса [c.74]

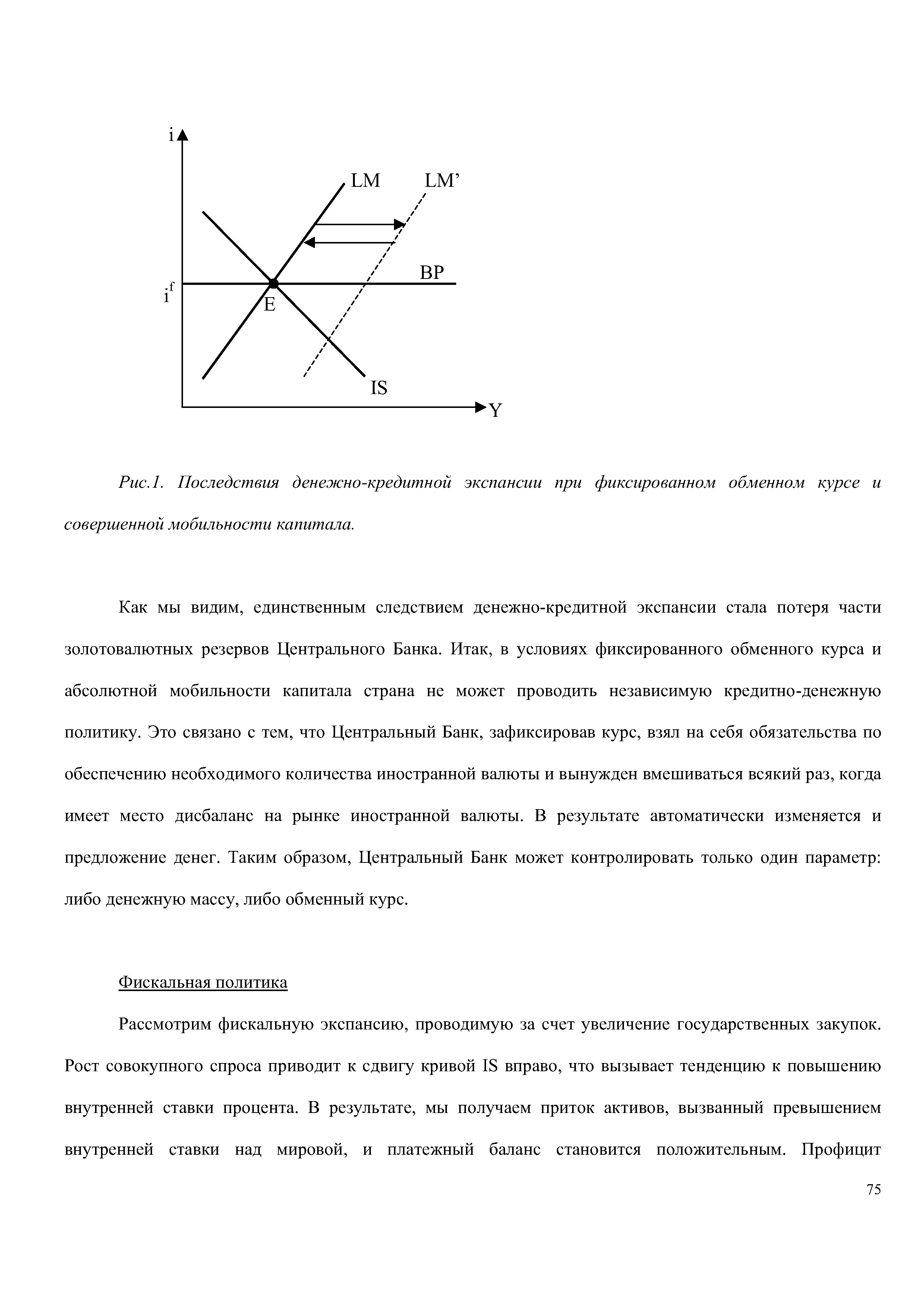

| Рис.1. Последствия денежно-кредитной экспансии при фиксированном обменном курсе и совершенной мобильности капитала. |  |

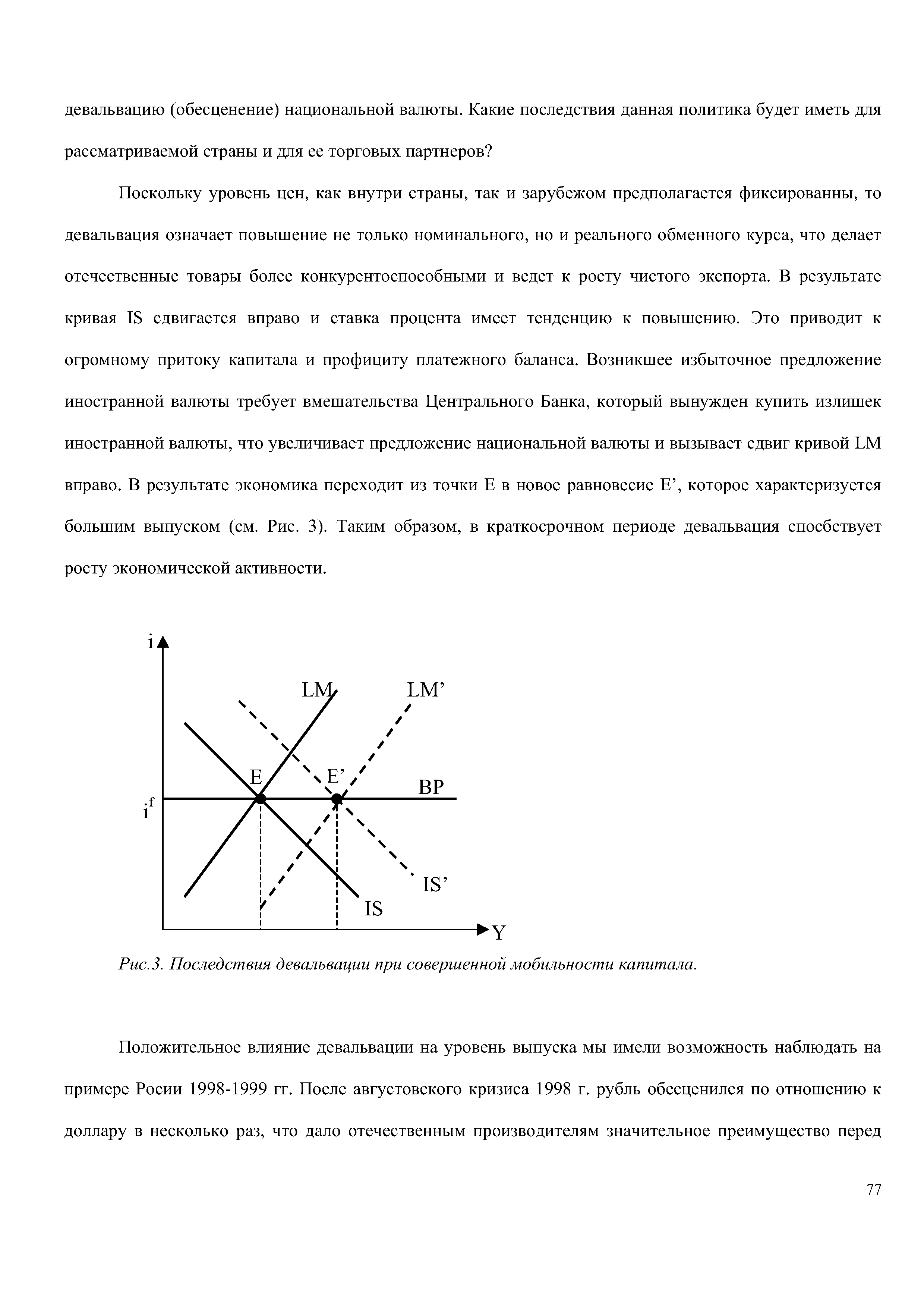

| Рис. 3. Последствия девальвации при совершенной мобильности капитала. |  |

ДИВИДЕНД [ < лат. dividendus - подлежащий разделу] - доход, получаемый владельцем акции представляет собой часть прибыли акционерного общества. Покупка акции - дело сугубо добровольное. Владельца могут не волновать вопросы повышения мобильности капитала, другие государственные проблемы, поэтому его надо заинтересовать. Достигается это путем участия держателя акций в распределении прибылей и выплаты ему дохода в виде дивидендов. Очевидно, что их размер должен превышать ставку процентов по вкладам в сберегательный банк. В ряде стран стимул в приобретении акций усиливается путем освобождения получаемых по ним доходов от налогообложения (см. Налоги). [c.98]

Развитие международных рынков капитала, связанное с прогрессом информационных технологий, привело к значительному повышению мобильности капитала. Однако из-за различий в надежности активов (одни активы оцениваются как более рискованные, нежели другие) в правилах налогообложения в разных странах и других факторов финансовых активов, номинированных в валютах разных стран, являющихся совершен- ымизашенителями,различий практически не существует. В реальных условиях существенна роль рисков более рискованные активы должны приносить держателям портфелей более высокие проценты, чтобы компенсировать более высокие риски. [c.415]

Для дальнейшего рассмотрения вопроса необходимо остановиться на особенностях денежной и фискальной политики в режимах фиксированных и свободно плавающих обменных курсов. Важным условием здесь является достаточно высокая мобильность капитала. В этом случае финансовые власти могут иметь в качестве цели денежной политики либо контроль над предложением денег (процентной ставкой), либо контроль над обменным курсом, но не то и другое одновременно. В условиях высокой мобильности международного капитала финансовые власти страны с открытой экономикой оказываются перед дилеммой либо проводить независимую внутреннюю денежную политику, либо контролировать обменный курс и проводить внутреннюю денежную политику, пользующуюся доверием участников валютного рынка. И в том и в другом случае важна роль совокупного спроса и платежного баланса в стране. В связи с этим уместно напомнить о характере взаимсвязи между счетами текущих операций и капитала и обменными курсами, более подробно рассмотренными в предыдущем разделе. [c.419]

Таким образом, экспансионистская денежная политика провоцирует массированный отток капитала, вызывающий уменьшение предложения денег и сокращение совокупного спроса. Чем выше мобильность капитала, тем большим будет отток капиталов и тем значительней будет сокращение внутренней денежной массы. В предельном случае совершенной мобильности капитала предложение денег и процентная ставка возвращаются к исходным значениям, а линия совокупного спроса -в исходное положение AD,. Такая денежная политика оказывается неээфективной. Из этого можно сделать весьма вывод при фиксированных обменных курсах контроль финансовых властей над предложением денег и процентной ставкой тем слабее, чем выше мобильность капитала. [c.423]

Эффективность фискальной политики может даже повыситься (по крайней мере, в краткосрочном периоде), если предложение денег является экзогенным. Нейтральная денежная политика при экзогенном предложении денег означает, что финансовые власти иоддерживают денежную массу неизменной. Если инициированный экспансионистской фискальной политикой рост объема производства не сопровождается ростом денежной массы, внутренние процентные ставки должны возрасти (вследствие роста спроса на рынке денег). В условиях мобильности капитала это вызовет приток капитала с последствиями, противоположными тем, которые имели место в рассмотренном выше случае роста, инициированного денежной политикой. Приток капиталов увеличит внутреннюю денежную массу и снизит процентную ставку, сближая ее с мировым уровнем. [c.423]

Трилемма денежно-кредитной политики (trilemma of monetary poli y) — невозможность достижения центральным банком одновременно целей стабильности валютного курса, мобильности капитала и независимости денежно-кредитной политики. [c.353]

В начале 1960-х гг. в ряде статей Р. Манделл поставил вопрос о том, какое влияние оказывают денежно-кредитная и бюджетная политика на интеграцию международных рынков капитала, в том числе казавшийся в то время абсурдным вопрос о том, следует ли стране иметь только свою собственную валюту или же теоретически и практически возможна ситуация, когда для целого региона выгодно отказаться от своего валютного суверенитета в пользу общей валюты. Р. Манделл показал несомненные выгоды, которые даст наличие общей валюты обширному экономическому региону. К ним относились экономия трансакционных издержек, возникающих в торговле товарами и услугами, а также меньшая неопределенность в относительных ценах. Р. Манделл дал определение оптимальной валютной зоны, охарактеризовав ее как совокупность регионов, между которыми достаточно высока склонность к миграции, чтобы обеспечить полную занятость в случае, если один из регионов переживает экономический кризис. Он проанализировал краткосрочный эффект денежно-кредитной и фискальной политики в открытой экономике. Несмотря на внешнюю простоту, его анализ содержал ряд важных и ясно сформулированных практических выводов. Взяв за основу известную диаграмму 1SLM (сбережения для инвестиций — денежный рынок) для закрытой экономики, разработанную Дж. Хиксом, Р. Манделл ввел в нее внешнюю торговлю и мобильность капитала. Это позволило ему показать прямую зависимость результатов стабилизационной политики от степени мобильности капитала на мировых рынках, а также от режима валютных курсов. Модель показывала неэффективность денежно-кредитной политики в условиях фиксированных курсов валют и бюджетной политики при гибких валютных курсах. [c.345]

В Берлине на их долю приходилось всего 3% населения города. Но уже каждый второй предприниматель столицы был иудейского вероисповедания. Даже помещики и крупные аграрии, число которых не превышало 25 тыс. человек, но которые тем не менее представляли в политическом отношении чрезвычайно мощную группу, во многом способствовали разжиганию антиеврейских настроений. Их архиконсервативный Союз сельских хозяев обрушил свою критику на безнравственность контролируемого спекулянтами-евреями мобильного капитала . Оседлую верхушку населения Пруссии очень тревожила мобильность и маневренность сов- [c.117]

Таким образом, при наличии абсолютной мобильности капитала мы имеем горизонтальную линию платежного баланса, поскольку в этом случае имеет место бесконечно большая чувствительность перетоков капитала к процентной ставке. При отсутствии мобильности капитала изменение ставки процента не оказывает никакого влияния на движение финансового капитала, поскольку движение капитала полностью контролируется государством и кривая платежного баланса в этом случае ветикальна. При несовершенной мобильности капитала (когда перетоки капитала не контролирутся административно, но связаны с определенными трансакционными издержками) рост внутренней ставки процента положительно воздействует на сальдо счета движения капиталов (причем производная конечна) и мы имеем кривую платежного баланса с положительным наклоном. [c.71]

Изменение мировой ставки процента оказывает такое же воздействие на кривую ВР, как и вслучае совершенной мобильности капитала повышение ставки процента зарубежом вызывает сдвиг кривой ВР вверх. [c.73]

При отсутствии мобильности капитала изменение мировой ставки процента не оказывает никакого влияния на равновесие платежного баланса. Рост реального обменного курса, повышение выпуска зарубежом или увеличение автономного чистого экспорта ведет к улучшению торгового баланса и профициту бюджета. Равновесие в данном случае не может восстанавливаться за счет изменения ставки процента, а ключевую роль при отсутствии мобильности капитала играет выпуск. Если при каждой ставке процента выпуск возрастет, это вызовет рост импорта и падение чистого экспорта, что приведет к восстановлению равновесия платежного баланса. Итак, при отсутствии мобильности капитала рост вышеуказанных экзогенных параметров вызывает сдвиг кривой ВР вправо. [c.73]

Итак, фискальная политика абсолютно неэффективна при гибком обменном курсе и абсолютной мобильности капитала. Причина неэффективности кроется в эффекте вытеснения, однако теперь -это вытеснение чистого экспорта. Действительно, выпуск не изменился, но структура совокупного спроса претерпела изменения. Потребление и инвестиции не изменились, государственные закупуи возросли, а чистый экспорт сократился в результате удорожания национальной валюты. Более того, чистый экспорт упал ровно настолько, насколько возросли госзакупки, то есть, мы имеем дело с полным вытеснением чистого экспорта [c.79]

Подводя итоги анализа экономической политики при гибком обиенном курсе и совершенной мобильности капитала, мы можем сказать, что, в отличие от ситуации с фиксированным курсом, фискальная политика оказалась абсолютно неэффективной, а денежно-кредтиная, напротив, высоко эффективной в отношении воздействия на выпуск в экономике. [c.80]