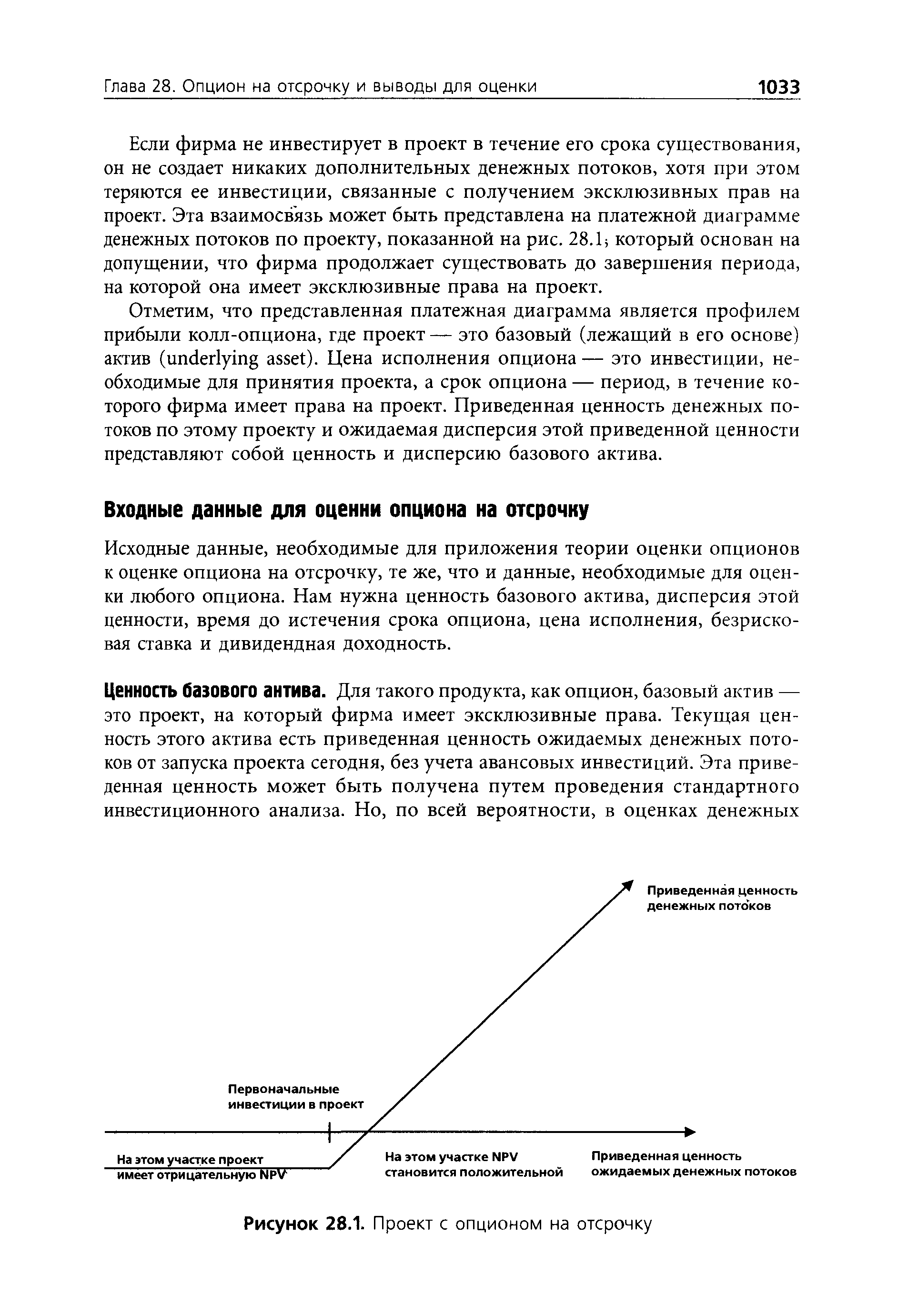

| Рисунок 28.1. Проект с опционом на отсрочку |  |

ИЛЛЮСТРАЦИЯ 28.1. Оценка проекта с опционом на отсрочку [c.1036]

Очевидно, что во многие проекты входит опцион на отсрочку, но при -его оценке возникают определенные проблемы в связи с использованием моделей оценки опциона. Во-первых, базовый актив, т. е. проект, не подлежит торговле, что затрудняет оценку его ценности и дисперсии. Ценность, хотя и с ошибкой, можно оценить на основе ожидаемых денежных потоков и ставки дисконтирования для этого проекта. Однако дисперсию оценить труднее, поскольку мы пытаемся оценивать дисперсию ценности проекта за какой-то отрезок времени. [c.1037]

Решения N = 2,62, В = -31,53 дол. Стоимость проекта, обладающего гибкостью в связи с опционом на отсрочку, равна [c.454]

Цена исполнения ОПЦИОНа. Опцион на отсрочку проекта исполняется, когда фирма, имеющая права на этот проект, решает инвестировать в него. Издержки, связанные с осуществлением первоначальных инвестиций, — это цена исполнения опциона. Фундаментальное допущение заключается в том, что эти издержки остаются постоянными (в долларовом измерении приведенной ценности), и любая неопределенность, связанная с инвестициями, отражается в приведенной ценности денежных потоков от продукта. [c.1035]

Опцион на выжидание (или изучение ситуации) до осуществления инвестиций. Это равнозначно опциону "колл" на инвестиционный проект. "Колл" исполняется, когда фирма приступает к проекту. Однако зачастую лучше на время отложить проект с положительной чистой приведенной стоимостью, чтобы иметь в своем распоряжении "живой колл". Отсрочка проекта наиболее привлекательна в условиях высокой неопределенности и когда ближайшие потоки денежных средств проекта - которые упускаются или задерживаются в случае отсрочки — невелики. [c.577]

Опционы на временную приостановку или отсрочку развития проекта предполагают консервацию проекта и прекращение его финансирования, с тем чтобы в нужный момент приступить к эксплуатации имущественного комплекса, сохранившего свои потребительские качества. [c.231]

СТОИМОСТЬ ОТСРОЧКИ. В главе 5 отмечалось, что американские опционы обычно не исполняются ранее истечения их срока. Однако, если у вас есть эксклюзивные права на проект, и чистая приведенная ценность становится положительной, то вряд ли вам стоит ожидать, что обладатель прав на ожидание до истечения срока этих прав исполнит опцион (инвестирует в проект). Отметим, что когда чистая приведенная ценность становится положительной, то возникают издержки, связанные с задержкой инвестирования в проект. Если ожидание распространяется на дополнительный период времени, то можно получить выгоду в том случае, когда дисперсия будет способствовать повышению ценности, но при этом возникают потери в размере одного периода, связанного с защитой от конкуренции. При анализе опциона следует рассматривать эти издержки, а оценивать их можно двумя способами. [c.1035]

Решение начать или отложить осуществление инвестиций в завод по производству маринованной селедки равнозначно решению исполнить опцион "колл" немедленно или подождать и, может быть, исполнить его позже8. Естественно, здесь возникает дилемма. Вы не спешите исполнить опцион, поскольку, несмотря на сегодняшний радужный прогноз, инвестиции в завод по производству маринованной селедки могут оказаться ошибкой. Когда вы откажетесь от своего опциона на отсрочку, вы не сумеете больше воспользоваться преимуществами изменчивости будущей стоимости проекта. Напомним, что держатели опционов любят изменчивость, так как она создает повышающий потенциал, а опционный контракт ограничивает потери. С другой стороны, пока проект имеет положительную чистую приведенную стоимость, вы стремитесь исполнить опцион, чтобы получить приток денежных средств. Если потоки денежных средств (и чистая приведенная стоимость) достаточно высоки, вы с радостью исполните ваш "колл" досрочно. [c.569]

Исполнение опциона и безрисновая ставна. Опцион на отсрочку проекта исполняется при истечении прав на проект. Предполагается, что инвестиции, сделанные после истечения прав на проект, обеспечивают нулевую приведенную ценность, когда конкуренция приводит к снижению доходности до требуемого уровня. Безрисковая ставка, используемая в модели оценки опциона, должна быть ставкой, согласуемой с исполнением опциона. В то время как даты исполнения легко можно оценить в тех случаях, когда фирмы явным образом обладают правами на проект (например, через лицензию или патент), их становится гораздо труднее выяснить в случае менее четко определенных прав. Например, если фирма обладает конкурентным преимуществом по товару или проекту, то срок опциона можно определить как ожидаемый период, в течение которого будет существовать данное преимущество . [c.1035]

Если идентифицировать опцион на отсрочку проекта в качестве колл-опци-она и определить исходные данные, необходимые для оценки опциона, то его фактическая оценка может показаться тривиальной задачей. Однако здесь возникают серьезные проблемы, с которыми нам приходится иметь дело. В главе 5 отмечалось, что хотя биномиальная модель является более общей, многие профессионалы для оценки опционов пользуются моделью Блэка-Шоулза, в которой вводятся гораздо более сильные ограничивающие допущения, касающиеся ценовых процессов и досрочного исполнения. В отношении зарегистрированных опционов на торгуемые активы вы можете выполнить эти операции с довольно низкими издержками. Применительно к реальным опционам в связи с указанной практикой возникают более значительные издержки — по следующим причинам. [c.1040]

Дивиденды не всегда провоцируют досрочное исполнение опциона, но если они достаточно большие, владельцы опциона "колл" захватывают их, исполняя опцион до даты, когда акция теряет право на очередные дивиденды. Мы видим, что менеджеры действуют точно так же когда прогнозируемые потоки денежных средств проекта достаточно велики, менеджеры, немедленно инвестируя, "захватывают" эти потоки денежных средств9. Но когда прогнозируемые потоки денежных средств невелики, менеджеры склонны держать свой "колл", нежели инвестировать, даже когда проект имеет положительную чистую приведенную стоимость Это объясняет, почему менеджеры порой не желают предпринимать проекты с положительной чистой приведенной стоимостью. Такая осторожность обоснованна, пока есть возможность отсрочки исполнения опциона и он достаточно ценен. [c.570]

Смотреть страницы где упоминается термин Проект с опционом на отсрочку

: [c.1034] [c.1040] [c.445] [c.451]Смотреть главы в:

Инвестиционная оценка Изд.2 -> Проект с опционом на отсрочку