ОПЦИОН НА ОТСРОЧКУ И ВЫВОДЫ ДЛЯ ОЦЕНКИ [c.1031]

ПРОЕКТ С ОПЦИОНОМ НА ОТСРОЧКУ [c.1032]

Выплата по опциону на отсрочку [c.1032]

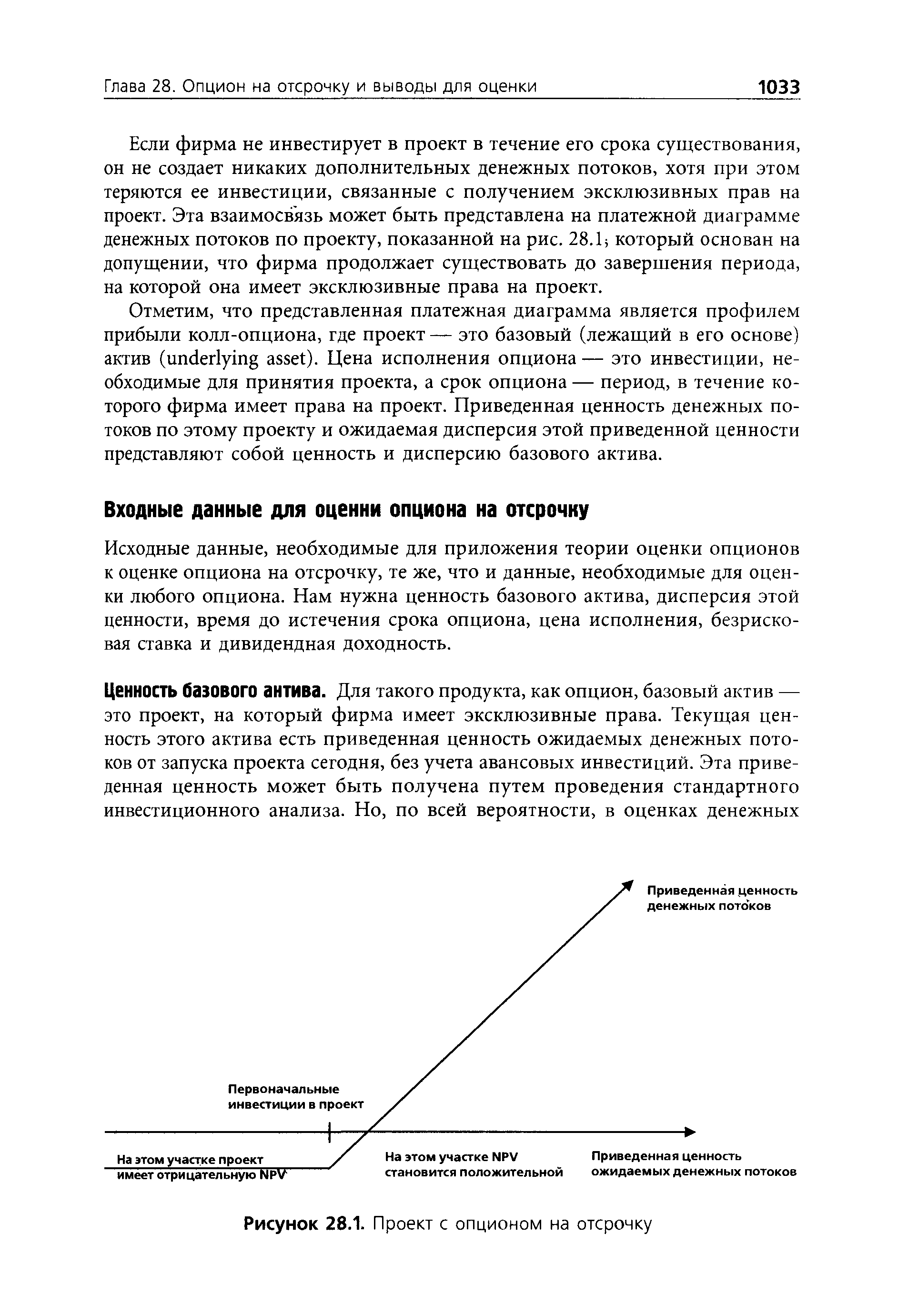

Глава 28. Опцион на отсрочку и выводы для оценки 1033 [c.1033]

Входные данные для оценки опциона на отсрочку [c.1033]

Исходные данные, необходимые для приложения теории оценки опционов к оценке опциона на отсрочку, те же, что и данные, необходимые для оценки любого опциона. Нам нужна ценность базового актива, дисперсия этой ценности, время до истечения срока опциона, цена исполнения, безрисковая ставка и дивидендная доходность. [c.1033]

| Рисунок 28.1. Проект с опционом на отсрочку |  |

Цена исполнения ОПЦИОНа. Опцион на отсрочку проекта исполняется, когда фирма, имеющая права на этот проект, решает инвестировать в него. Издержки, связанные с осуществлением первоначальных инвестиций, — это цена исполнения опциона. Фундаментальное допущение заключается в том, что эти издержки остаются постоянными (в долларовом измерении приведенной ценности), и любая неопределенность, связанная с инвестициями, отражается в приведенной ценности денежных потоков от продукта. [c.1035]

ИЛЛЮСТРАЦИЯ 28.1. Оценка проекта с опционом на отсрочку [c.1036]

Проблемы оценки опциона на отсрочку [c.1037]

Очевидно, что во многие проекты входит опцион на отсрочку, но при -его оценке возникают определенные проблемы в связи с использованием моделей оценки опциона. Во-первых, базовый актив, т. е. проект, не подлежит торговле, что затрудняет оценку его ценности и дисперсии. Ценность, хотя и с ошибкой, можно оценить на основе ожидаемых денежных потоков и ставки дисконтирования для этого проекта. Однако дисперсию оценить труднее, поскольку мы пытаемся оценивать дисперсию ценности проекта за какой-то отрезок времени. [c.1037]

Из анализа опциона на отсрочку проекта как опциона вытекает несколько интересных выводов. Первый из них состоит в том, что проект может иметь отрицательную чистую приведенную ценность, основанную в текущем периоде на ожидаемых денежных потоках, но права на него, тем не менее, могут быть ценными по причине опционных характеристик. [c.1039]

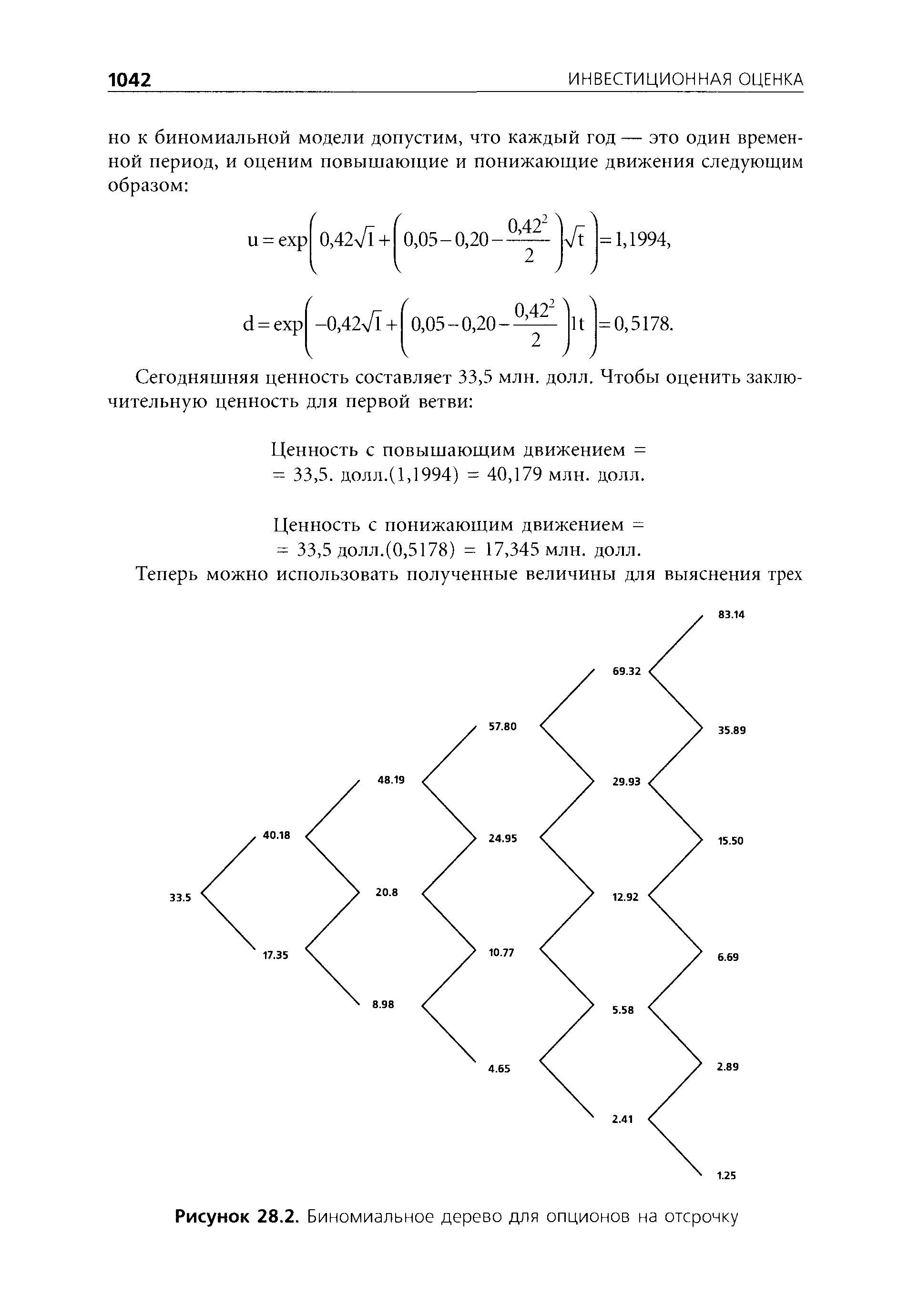

| Рисунок 28.2. Биномиальное дерево для опционов на отсрочку |  |

В этой главе оценивается опцион на отсрочку инвестиции и рассматриваются приложения этого опциона к трем сценариям оценки, таким, как 1) оценка ценности фирмы, извлекающей всю или значительную долю этой ценности из патентов, которые еще не получили коммерческого использования 2) оценка ценности компании, занимающейся природными ресурсами, с неразработанными запасами ресурсов 3) оценка ценности фирмы, [c.1059]

Модели с условными требованиями также могут использоваться во многих сценариях. Когда мы рассматриваем имеющийся у фирмы опцион на отсрочку осуществления инвестиционных решений, то можем оценить патент или запасы неразработанных природных ресурсов как опцион. Опцион на расширение может привести к тому, что молодые фирмы с потенциально крупными рынками будут торговаться с премией сверх ценности дисконтированных денежных потоков. Наконец, инвесторы в собственный капитал могут извлечь ценность из опциона на ликвидацию проблемных фирм со значительным долгом (см. рис. 35.1). [c.1258]

Стоимость замещения Собственного капитала — Сектора Опцион Опцион Опцион на отсрочку на расширение на ликвидацию 0) I [c.1259]

Глава 28. ОПЦИОН НА ОТСРОЧКУ И ВЫВОДЫ ДЛЯ ОЦЕНКИ [c.1290]

Решение начать или отложить осуществление инвестиций в завод по производству маринованной селедки равнозначно решению исполнить опцион "колл" немедленно или подождать и, может быть, исполнить его позже8. Естественно, здесь возникает дилемма. Вы не спешите исполнить опцион, поскольку, несмотря на сегодняшний радужный прогноз, инвестиции в завод по производству маринованной селедки могут оказаться ошибкой. Когда вы откажетесь от своего опциона на отсрочку, вы не сумеете больше воспользоваться преимуществами изменчивости будущей стоимости проекта. Напомним, что держатели опционов любят изменчивость, так как она создает повышающий потенциал, а опционный контракт ограничивает потери. С другой стороны, пока проект имеет положительную чистую приведенную стоимость, вы стремитесь исполнить опцион, чтобы получить приток денежных средств. Если потоки денежных средств (и чистая приведенная стоимость) достаточно высоки, вы с радостью исполните ваш "колл" досрочно. [c.569]

Возникают три случая, где опцион на отсрочку (option to delay) может создать разницу при оценке фирмы. Первый случай — это недооцененная земля в руках инвестора в недвижимость или компании. Выбор относительно того, когда ее застраивать, остается за владельцем, и, по всей вероятности, застройка начнется тогда, когда увеличится ценность недвижимости. Второй случай представляет собой фирму, владеющую патентом или патентами. Поскольку этот патент обеспечивает фирме эксклюзивное право на производство запатентованного товара или услуги, его можно и нужно оце- [c.1031]

Исполнение опциона и безрисновая ставна. Опцион на отсрочку проекта исполняется при истечении прав на проект. Предполагается, что инвестиции, сделанные после истечения прав на проект, обеспечивают нулевую приведенную ценность, когда конкуренция приводит к снижению доходности до требуемого уровня. Безрисковая ставка, используемая в модели оценки опциона, должна быть ставкой, согласуемой с исполнением опциона. В то время как даты исполнения легко можно оценить в тех случаях, когда фирмы явным образом обладают правами на проект (например, через лицензию или патент), их становится гораздо труднее выяснить в случае менее четко определенных прав. Например, если фирма обладает конкурентным преимуществом по товару или проекту, то срок опциона можно определить как ожидаемый период, в течение которого будет существовать данное преимущество . [c.1035]

Dela.xls — таблица, позволяющая оценить ценность опциона на отсрочку инвестиций. [c.1037]

Если идентифицировать опцион на отсрочку проекта в качестве колл-опци-она и определить исходные данные, необходимые для оценки опциона, то его фактическая оценка может показаться тривиальной задачей. Однако здесь возникают серьезные проблемы, с которыми нам приходится иметь дело. В главе 5 отмечалось, что хотя биномиальная модель является более общей, многие профессионалы для оценки опционов пользуются моделью Блэка-Шоулза, в которой вводятся гораздо более сильные ограничивающие допущения, касающиеся ценовых процессов и досрочного исполнения. В отношении зарегистрированных опционов на торгуемые активы вы можете выполнить эти операции с довольно низкими издержками. Применительно к реальным опционам в связи с указанной практикой возникают более значительные издержки — по следующим причинам. [c.1040]

В качестве примера рассмотрим опцион на отсрочку проекта, оцененный в иллюстрации 28.1. Стандартное отклонение в оценке, согласно сделанным допущениям, составляет 42%, безрисковая ставка равна 5%, а доходность акций составляет 20%. Для корректировки исходных данных применитель- [c.1041]

Практические соображения, связанные с оценкой ценности опциона на расширение, похожи на те, что были связаны с оценкой опциона на отсрочку. В большинстве случаев фирмы с опционами на отсрочку не имеют какого-либо особого срока, к которому они должны принять решение о расширении, в результате чего эти опционы не имеют временных рамок или, в лучшем случае, у них срок — произвольный. Даже в тех случаях, когда оценка срока жизни опционов оказывается возможной, ни размер, ни потенциальный рынок продукта не могут быть доподлинно известны, а их оценка может стать проблематичной. Для иллюстрации рассмотрим обсуждавшийся выше пример компании Ambev. Хотя мы и приняли период в пять лет, по истечении которого компания Ambev должна, так или иначе, принять решение относительно своего будущего расширения в США, вполне возможно, что эти временные рамки в момент осуществления первоначальных инвестиций не определены. Кроме того, мы допустили, что и издержки, и приведенная ценность от расширения при первоначальных инвестициях — величины известные. В реальности, фирма может не иметь достоверных оценок ни по одному из этих элементов исходных данных до тех пор, пока не откроется первый магазин, поскольку она не располагает большим объемом информации о целевом рынке. [c.1068]

Опцион на отсрочку развития. Опцион на отсрочку инвестиций в развитие материальной базы формально эквивалентен американскому опциону 4ксш> на акции. К при меру, владелец лицензии на разработку неосвоенного нефтяного месторождения вправе приобрести уже освоенное месторождение, оплатив все лицензионные и арендные издержки освоения. Однако владелец лицензии может отложить развитие до тех пор, пока не поднимутся цены на нефть Иными словами, управленческий опцион, сопряженный овладением неосвоенным месторождением, представляет собой опцжж на отсрочку. Ожидаемые затраты на освоение можно рассматривать как цену исполнения опциона коллз> Чистый доход от производства за вычетом истощения запасов в результате разработки месторождения — это альтернативные издержки отсрочки инвестиций. Если альтернативные издержки слишком в ели кило принимающий решен не может предпочесть исполнить опцион (т. е. начать разработку месторождения), не дожидаясь истечения его срока. [c.449]