Исходные данные для анализа внеоборотных активов представлены в табл. 6.12. [c.145]

Задача финансового менеджера состоит в том, чтобы, опираясь на анализ внеоборотных активов, динамику их изменений, определить наиболее приоритетные направления капитальных вложений. Они обеспечивают воспроизводство основных средств в заранее выбранных форме и составе. Создание в предприятиях и коммерческих организациях целевых источников финансирования капитальных вложений, включая фонд возмещения и фонд накопления, гарантирует нормальный процесс расширенного воспроизводства, а также реализацию выбранной селективной политики. [c.269]

Информационной базой для анализа внеоборотных активов является раздел 1 формы №1 Бухгалтерский баланс и форма №5 Приложение к бухгалтерскому балансу , в которой дается детальная структура движения основных средств. [c.25]

Наибольшее влияние при анализе внеоборотных активов следует уделить основным средствам. [c.25]

Анализ внеоборотных активов предусматривает [c.111]

Анализ внеоборотных активов [c.24]

При анализе внеоборотных активов необходимо обращать внимание на тенденции изменения такого элемента баланса, как незавершенное строительство (строка 130), поскольку данный вид активов не участвует в производственном обороте и, следовательно, при определенных условиях увеличения его доли может негативно сказаться на результативности финансово- хозяйственной деятельности. Во избежание этого практикуется осуществлять пуск вновь строящихся объектов по очередям, когда отдельные подразделения (производства) включаются в эксплуатацию до завершения строительства объекта в целом. [c.24]

Анализ обеспеченности предприятия основными средствами (F) предполагает изучение наличия, движения и динамики (см. анализ внеоборотных активов), меру обеспеченности ими предприятия (табл.22), состояние активной части Рак фондов (табл. 23) и показателей движения. [c.54]

Анализ внеоборотных активов предприятия. Наличие в составе активов предприятия нематериальных активов (стр. 110— 112) косвенно характеризует избранную предприятием стратегию как инновацию, так как оно вкладывает средства в патенты, лицензии, другую интеллектуальную собственность. [c.54]

Каковы особенности анализа внеоборотных активов [c.279]

При анализе оборотных средств прежде всего устанавливают их величину. Для этого к собственным и приравненным к ним средствам (раздел А пассива баланса, строка 88) прибавляются устойчивые пассивы в размере, засчитываемом в покрытие норматива (строка 97 баланса), и из полученной суммы вычитают средства, не участвующие в обороте, — основные фонды и все внеоборотные активы (строка 15 баланса). [c.209]

Показаны роль анализа в управлении производством, рассматриваются методика экономического анализа, вопросы бюджетирования и нормирования оборотных средств, анализ производства и реализации продукции, анализ затрат и себестоимости продукции. Анализ финансовых результатов и рентабельности деятельности организации непосредственно увязан с анализом оборотных и внеоборотных активов имущества предприятия. Дается методика анализа финансового состояния платежеспособности предприятия, комплексной оценки эффективности хозяйственной деятельности. [c.2]

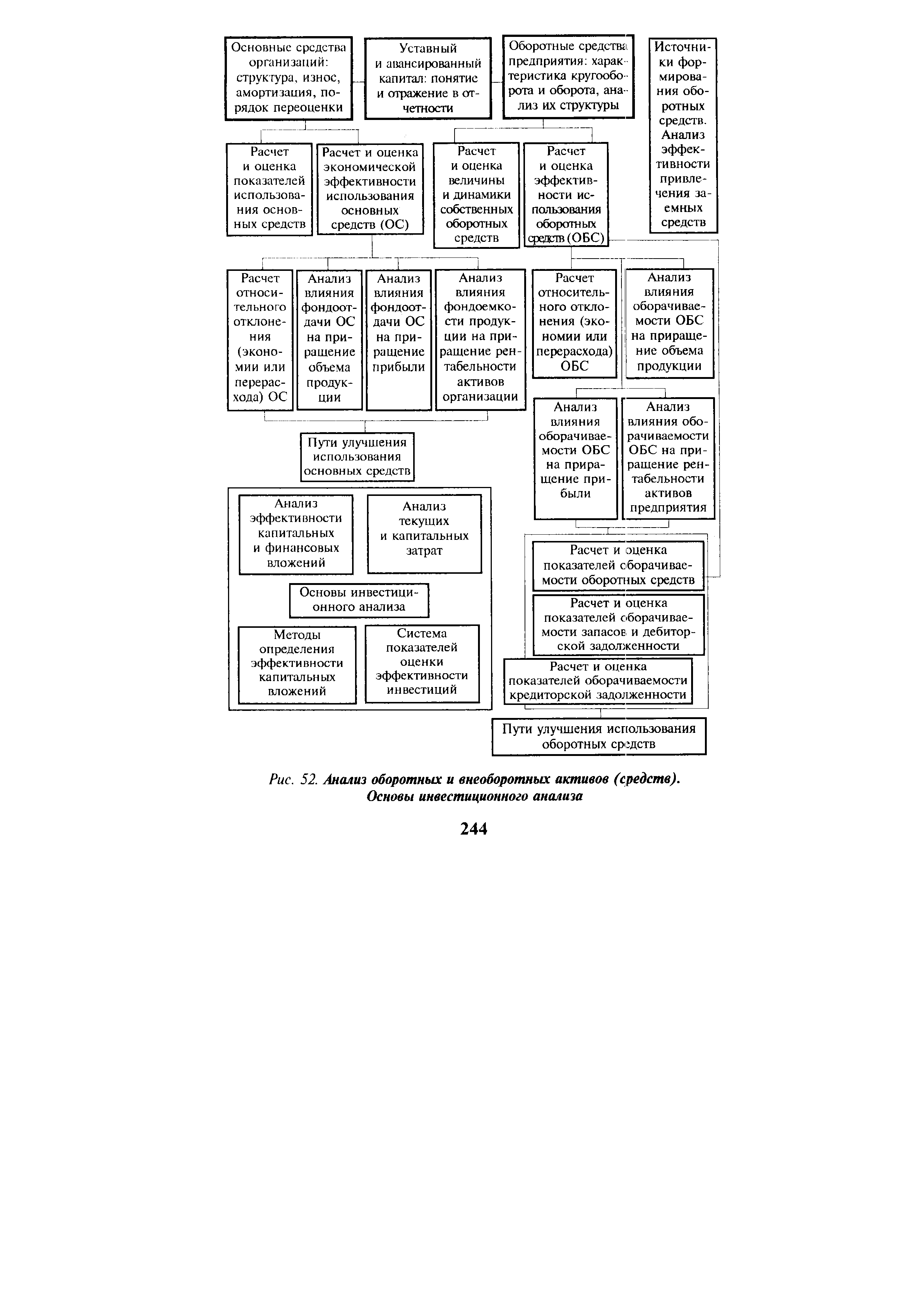

Глава 2.7. АНАЛИЗ ОБОРОТНЫХ И ВНЕОБОРОТНЫХ АКТИВОВ (СРЕДСТВ). ОСНОВЫ ИНВЕСТИЦИОННОГО АНАЛИЗА [c.243]

| Рис. 52. Анализ оборотных и внеоборотных активов (средств). Основы инвестиционного анализа |  |

В процессе анализа определяют удельный вес внеоборотных активов и удельный вес оборотных активов в общей сумме имущества организации (валюте баланса). Затем проводят детальный анализ внеоборотных и оборотных активов. [c.308]

Для целей финансового анализа составляется агрегированный баланс, в котором отдельные статьи приводятся в укрупненном виде. Агрегирование статей актива осуществляется по принципу их ликвидности. Так, нематериальные активы, основные средства, долгосрочные финансовые вложения и незавершенное строительство представляют собой наименее ликвидные активы, которым в пассиве соответствуют наименее срочные обязательства предприятия. Это прежде всего собственный капитал (уставный, добавочный и резервный), а также целевые фонды денежных средств и финансовые ресурсы. При недостаточности собственного капитала для покрытия внеоборотных активов используются долгосрочные займы. Наиболее ликвидным оборотным средствам соответствуют краткосрочные пассивы в форме займов и коммерческого кредита. [c.189]

К используемым в процессе анализа рентабельности показателям (к объему товарооборота и сумме затрат) с полным основанием можно добавить и показатели, применяемые в промышленности (прибыль по отношению к основным средствам и в целом к внеоборотным активам прибыль к оборотным активам и особенно к запасам готовой продукции, сырья, товаров, материалов и аналогичным ценностям). [c.373]

Оценивая коэффициенты автономии и соотношения заемных и собственных средств, можно сказать, что предприятие обладает высокой степенью независимости от заемных источников. Однако собственных источников хватает лишь на покрытие части внеоборотных активов. Запасы и частично внеоборотные активы финансируются в большей степени за счет краткосрочных обязательств. Для повышения финансовой устойчивости предприятие вполне может увеличивать использование долгосрочных кредитов (при условии их окупаемости, оценка которой дана в финансово-инвестиционном анализе). [c.271]

На втором этапе при проведении вертикального анализа баланса следует сопоставить структурные изменения в составе имущества и его источниках, рассматривая их в виде следующих укрупненных блоков. В активе баланса основные средства, внеоборотные активы, запасы и затраты, дебиторская задолженность, денежные средства. В пассиве баланса уставный капитал, собственный капитал, долгосрочные обязательства, краткосрочные кредиты и займы, кредиторская задолженность. [c.520]

Тем не менее в общем случае единого алгоритма свертки баланса для всех известных в отечественной практике форматов не существует. Проводя такую свертку, необходимо руководствоваться, прежде всего, здравым смыслом и логикой последующего анализа, в основе которой лежит подразделение активов и пассивов на долгосрочные и краткосрочные. В частности, в рекомендованном приказом № 4н формате баланса статьи, характеризующие дебиторскую задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, приведены в оборотных активах. Это противоречит сущности оборотных активов, вложения в которые, по определению, обращаются несколько раз в году. Поэтому с позиции аналитика долгосрочную дебиторскую задолженность целесообразно отделить от оборотных активов и включить в раздел Внеоборотные активы . [c.276]

Иммобилизованные оборотные активы (долгосрочная дебиторская задолженность) отнесены к разделу внеоборотных активов. Такое действие является оправданным при анализе финансового состояния, поскольку обоснованным источником покрытия этих активов являются собственные средства. [c.294]

Общая оценка имущественного и финансового состояния по данным баланса. Данная процедура проводится в том числе и в развитие предыдущей, поскольку аналитику нужны не только индикаторы, положительно характеризующие объект анализа, и о и показатели, значения которых может быть не вполне удовлетворительны и потому в аналитической части годового отчета о них забывают упомянуть. Здесь предполагается беглый просмотр баланса и оценка его структуры изменение валюты баланса, доля внеоборотных активов, структура основных средств, доля заемных средств в валюте баланса, соотношение заемных и собственных средств (уровень финансового левериджа) и др. Некоторые из этих показателей могут приводиться либо в таблице ключевых индикаторов, либо в аналитической части отчета. При необходимости значения показателей несложно рассчитать по укрупненным алгоритмам (имеется в виду без дополнительной очистки или реструктурирования баланса). Достаточно подробная характеристика аналитических показателей и коэффициентов будет приведена в последующих разделах книги. [c.283]

В подавляющем большинстве случаев действия управленческого персонала предприятия с неизбежностью отражаются на его имущественном и финансовом состоянии именно поэтому большинство подобных действий можно рассматривать с позиции эффективности и целесообразности управления активами предприятия и источниками их финансирования, выражать в терминах финансов и обосновывать с помощью аналитических оценок. Если исходить из открытости информационной базы аналитического обоснования решений в отношении активов и источников, можно обособить укрупненные объекты учетно-аналитических процедур и сформулировать общие принципы их анализа. Двигаясь последовательно по балансу, несложно выделить следующие укрупненные объекты внеоборотные активы, производственные запасы и затраты, расчеты, финансовые активы, денежные средства, капитал собственников, привлеченные средства. Рассмотрим общие подходы к анализу выделенных объектов с привлечением, в основном, данных публичной отчетности. [c.426]

Анализ и управление внеоборотными активами [c.426]

Понятие внеоборотных активов, их характеристика и структура, а также методика анализа с помощью системы аналитических коэффициентов были изложены в разделах 5.9 и 7.1. Кроме того, по каждому виду активов этой группы можно проводить стандартный анализ их движения, схема которого представлена в разделе 3 отчетной формы Приложение к бухгалтерскому балансу . В подавляющем большинстве случаев основной удельный вес во внеоборотных активах занимают основные средства, поэтому с позиции формирования у пользователей (инвесторы, аналитики) реального представления об имущественном и финансовом положении предприятия, а также с позиции оптимизации финансовых результатов значимым является обоснование того или иного метода амортизации. Существуют два подхода к производству амортизационных отчислений равномерная и ускоренная амортизации. Равномерная амортизация чаще всего дает относительно более высокое значение текущей операционной [c.426]

По данным табл. 14.8 следует, что средства фонда накопления используются в основном на развитие производства, из них в базисном году 86,7% направлено на увеличение внеоборотных активов. В отчетном периоде приоритеты предприятия изменились 90,6% средств, направленных на развитие производства, использовалось на пополнение оборотного капитала. Следует рассмотреть, как повлияло использование фонда накопления на структуру баланса и состояние основных фондов. Анализ использования фонда накопления проводится параллельно с анализом структуры баланса и анализом движения и эффективности использования основных средств. [c.395]

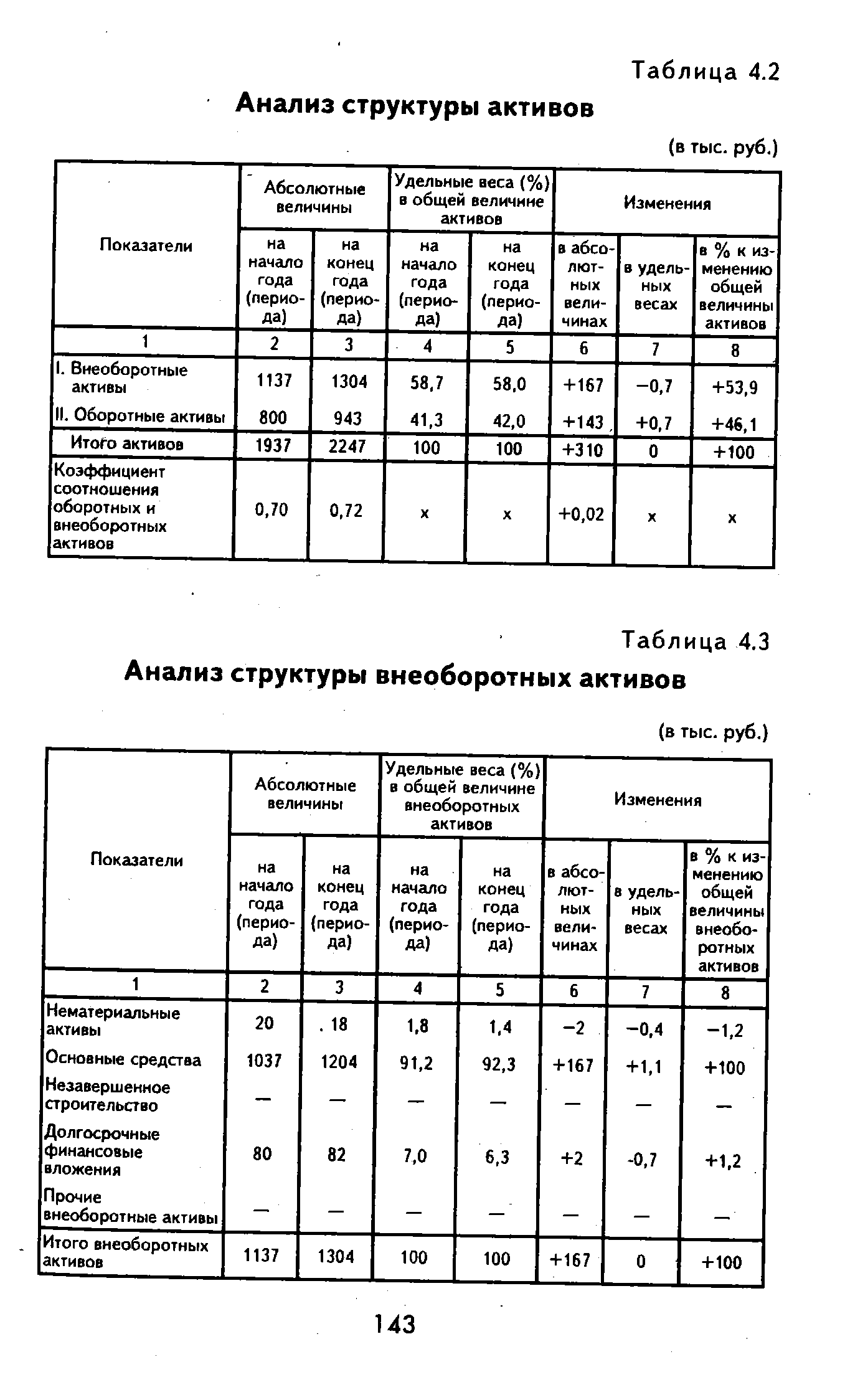

В таблице представлены абсолютные величины по видам активов, их удельные веса в общей величине активов, изменения абсолютных величин и удельных весов, значения и изменения коэффициента соотношения оборотных и внеоборотных активов за отчетный период. В графе 8 таблицы отражены доли изменений по каждому виду активов (внеоборотные, оборотные) в изменении общей величины активов предприятия. В ходе анализа информации по данной графе выясняется вид имущества, на увеличение которого в наибольшей мере был направлен прирост источников средств организации. [c.142]

| Таблица 4.3 Анализ структуры внеоборотных активов |  |

Наиболее безрисковым способом пополнения источников формирования запасов следует признать увеличение реального собственного капитала за счет накопления нераспределенной прибыли или за счет распределения прибыли после налогообложения в фонды накопления при условии роста части этих фондов, не вложенной во внеоборотные активы. Снижение уровня запасов происходит в результате планирования остатков запасов, а также реализации неиспользованных товарно-материальных ценностей. Первоначальное ознакомление с состоянием запасов осуществляется при помощи табл. 4.5 (см. стр. 145). Углубленный анализ состояния запасов выступает в качестве составной части внутреннего анализа финансового состояния, поскольку предполагает использование информации о запасах, не содержащейся в бухгалтерской отчетности и требующей данных аналитического учета. [c.157]

Компания, имеющая счета в заграничных банках, может обнаружить, что соответствующие правительства могут затруднить перевод их средств в другие страны. Кроме того, депозиты в иностранной валюте подвержены колебаниям валютных курсов, а также возможны ограничения на заимствование средств для строительных целей. Оценивая активы, которыми может распорядиться фирма, наличность, которая немедленно не доступна, следует считать внеоборотными активами. Определить потребность компании в наличности можно с учетом времени, которое проходит между выплатами и инкассацией денег (например, между закупкой запасов или оплатой расходов и инкассацией дебиторских сумм). Анализ этой отдельной проблемы представлен в главе 7. В заключение отметим, что небольшие или замороженные остатки наличности увеличивают риск неплатежеспособности, неоплаты счетов при наступлении сроков платежа. [c.147]

Методологически правильно проводить вторым после операционного бюджета план-факт анализ исполнения инвестиционного бюджета. Это обусловливается тем, что отклонения финансового бюджета (баланс движения денежных средств, динамика чистого оборотного капитала) определяются как текущей хозяйственной деятельностью (операционный бюджет), так и вложениями во внеоборотные активы (инвестиционный бюджет). Таким образом, последовательность проведения план-факт анализа повторяет последовательность составления сводного бюджета предприятия (см. схему 4). [c.462]

На шестом этапе анализа определяется соотношение объемов используемых предприятием заемных инвестиционных ресурсов по периоду их привлечения. В этих целях проводится соответствующая группировка используемого заемного капитала по этому признаку, изучается динамика соотношения кратко- и долгосрочных заемных инвестиционных ресурсов предприятия и их соответствие объему инвестируемых оборотных и внеоборотных активов. [c.384]

Анализ основных средств и прочих внеоборотных активов предприятия [c.344]

Стоимость собственного капитала равна итогу раздела III пассива + сумма строк 630 — 650 раздела V пассива баланса (см. ф.№ 1 в приложении). Величина заемного капитала равна сумме итогов разделов IV и V пассива баланса за вычетом строк 630 — 640. Величина долгосрочных кредитов и займов, предназначенных, как правило, для формирования основных средств и других внеоборотных активов, равна сумме строк 510 — 520 раздела IV пассива баланса. Величина краткосрочных кредитов и займов, предназначенных, как правило, для формирования оборотных активов, равна сумме строк 610 — 620 раздела V пассива баланса. Величина кредиторской задолженности в широком смысле слова равна сумме строк 620 — 628 и строки 660 раздела V пассива баланса. В строках 630 — 650 показаны собственные средства предприятия, поэтому при анализе финансового состояния суммы по этим строкам следует прибавить к собственному капиталу. [c.432]

Запасы это составная часть оборотных средств предприятия, которая, в свою очередь, отражает часть запасов и затрат, так как вложения в основные средства, незавершенное капитальное строительство, задолженность подрядчиков по капитальным работам находит свое отражение в разделе 1 баланса Внеоборотные активы . При анализе запасов (если это необходимо при оценке бизнес-потенциала и качества менеджмента клиента) необходимо учитывать содержание приказа (положения) об учетной политике предприятия. Это связано с тем, что могут быть приняты разные методы учета оценки запасов ФИФО ( первая партия поступления, первая партия списания ), ЛИФО ( последняя партия поступления, первая партия списания ) и по средней стоимости. Данные положения необходимо учитывать при расчете коэффициентов покрытия (ликвидности), обращать внимание на строку 216 Товары отгруженные , где отражается отпускная цена при реализации продукции по отгрузке и фактическая себестоимость — при кассовом методе учета реализованной продукции. [c.143]

Анализ активов производится по группам статей баланса должника и состоит из анализа внеоборотных и оборотных активов. Анализ внеоборотных активов включает в себя анализ нематери-альных акта BOB, основных средств, незавершенного строительства, доходных вложений в материальные ценности, долгосрочных финансовых вложений, прочих внеоборотных активов. Анализ оборотных активов включает в себя анализ запасов, налога на добав- [c.367]

Материально-техническая база представляет собой лишь часть активов предприятия, однако это наиболее значимая часть, определяющая, в частности, отраслевую принадлежность данного предприятия и определенную способность генерировать выручку и прибыль в требуемых объемах. Как отмечалось выше, ресурсы следует анализировать по трем основным направлениям (а) наличие и состояние (б) привлечение и выбытие (в) эффективность использования. Детальный анализ может быть выполнен только в рамках внутреннего анализа. В частности, по внеоборотным активам можно оценивать (в натуральных и стоимостных показателях) поступление и выбытие основных средств в целом, по видам, по подразделениям, возрастной состав, степень физической и моральной изношенности, уровень прогрессивности оборудования, фондоотдачу, значимость нематериальных активов по видам, соответствие фондообеспеченности среднеотраслевым нормативам, сменность оборудования, степень загруженности производственных мощностей и т.п. Соответствующие аналитические показатели описаны в руководствах по статистике и экономическому анализу. [c.263]

Помимо облегчения расчета аналитических коэффициентов, переком-мононка отдельных разделов баланса имеет смысл и с позиции обоснованности счетных алгоритмов. Так, основополагающей идеей при расчете показателей ликвидности является сопоставление оборотных активов и краткосрочных пассивов. Вместе с тем, как уже отмечалось, подраздел Дебиторская задолженность, платежи по которой ожидаются более чем через двенадцать месяцев после отчетной даты", входящий в состав оборотные активов, по своему экономическому смыслу вряд ли может рассматриваться как обеспечение текущих расчетов, поэтому его следует перенести в раздел "Внеоборотные активы". Данная процедура оправданна с позиции методологии анализа ее практическая целесообразность зависит от существенности статей этого подраздела. [c.234]

Величина основного капитала предприятия может быть определена как итог раздела I актива баланса, именуемого внеоборотные активы . Однако это относится лишь к его значению, определяемому с бухгалтерской точки зрения. В целях экономического анализа при вычислении величины основного капитала предприятия следует принимать во внимание еще целый ряд факторов. Традиционно вид анализа, в ходе которого определяется величина основного капитала, называется оценкой имущественного состояния.. Имущественное состояние предприятия оценива- [c.432]

Смотреть страницы где упоминается термин Анализ внеоборотных активов

: [c.290]Смотреть главы в:

Диагностика финансово-экономической деятельности предприятия -> Анализ внеоборотных активов