Курсовое соотношение валют и их конвертируемость стали осуществляться на основе фиксированных валютных паритетов, выраженных в долларах. Девальвация свыше 10% допускалась лишь с разрешения Фонда. Установлен режим фиксированных валютных курсов рыночный курс валют мог отклоняться от паритета в узких пределах ( 1% по Уставу МВФ и +0,75% по Европейскому валютному соглашению). Для соблюдения пределов колебаний курсов валют центральные банки были обязаны проводить валютную интервенцию в долларах. [c.73]

Курс национальных валют был снижен непосредственно по отношению к доллару, так как в соответствии с Бреттонвудским соглашением были установлены фиксированные валютные курсы к американской валюте, а некоторые валюты не имели золотых паритетов. [c.75]

Режим плавающих валютных курсов. Введение плавающих вместо фиксированных валютных курсов в большинстве стран (с марта 1973 г.) не обеспечило их стабильности, несмотря на огромные затраты на валютную интервенцию. Этот режим оказался неспособным обеспечить выравнивание платежных балансов, покончить с внезапными перемещениями горячих денег, валютной спекуляцией, способствовать решению проблемы безработицы. Поэтому страны предпочитают режим регулируемого плавания валютного курса, поддерживая его разными методами валютной политики. Возврат к твердым валютным паритетам маловероятен. Вместе с тем обязательства стран—членов МВФ по регулированию валютных курсов расплывчаты и декларативны, хотя устав Фонда предусматривает введение стабильных, но регулируемых паритетов. [c.93]

Однако интеграция в сфере взаимной торговли промышленными и аграрными товарами ослабила национальное государственное регулирование экономики. Назрела необходимость создания наднациональных компенсирующих механизмов. В этой связи страны ЕС приняли в 1971 г. программу поэтапного создания экономического и валютного союза к 1980 г. При разработке ее проекта столкнулись позиции монетаристов (во главе с Францией), которые считали, что вначале надо создать валютный союз на базе фиксированных валютных курсов, и экономистов (в основном представителей ФРГ), которые предлагали начать с формирования экономического союза и предпочитали режим плавающих валютных курсов. Этот спор завершился компромиссным решением глав правительств ЕС в 1969 г. в Гааге о параллельном создании экономического и валютного союза. Поэтапный план Вернера , принятый 22 марта 1971 г. Советом министров ЕС, был рассчитан на 10 лет (1971—1980 гг.). [c.97]

В условиях фиксированных валютных курсов баланс официальных расчетов отражал положение валюты данной страны на валютных рынках, поскольку изменения ее курса находили отражение главным образом в изменении объема официальных резервов и обязательств по отношению к иностранным официальным валютным органам. Актив этих статей (прирост валютных резервов или уменьшение обязательств) означал усиление позиций валюты данной страны, а дефицит соответственно — ее ослабление. С введением режима плавающих валютных курсов анализ балансирующих статей не дает ответа на вопрос о положении национальной валюты. Курс валюты страны может меняться, но если государственные валютные органы не осуществляют операций по его поддержанию, балансирующие статьи баланса официальных расчетов останутся без изменений. В этом случае под воздействием колебаний валютного курса будут происходить изменения в основных статьях платежного баланса. Длительные отклонения валютных курсов сказываются на изменении соотношений между сальдо баланса по текущим операциям и баланса движения капиталов и кредитов краткосрочные колебания курсов валют — главным образом на движении краткосрочного капитала. [c.147]

В рамках Бреттонвудской системы валютная интервенция систематически проводилась в целях поддержания фиксированных валютных курсов. Поскольку основной валютой интервенции был доллар, тем самым США возложили на другие страны заботу о поддержании его курса. С переходом к плавающим курсам в Ямайской системе валютная интервенция направлена на сглаживание резких курсовых колебаний. В ЕВС валютная интервенция применяется для поддержки валютных курсов в установленных пределах их колебаний. В качестве интервенционной валюты стала использоваться наряду с долларом немецкая марка. [c.186]

Режим валютных паритетов и валютных курсов является объектом национального и межгосударственного регулирования. В соответствии с Бреттонвудским соглашением страны фиксировали в МВФ курсы национальных валют на основе рыночного курса по отношению к доллару и в соответствии с официальной ценой золота (35 долл. за тройскую унцию) установили золотое содержание валют. Государства — члены Фонда обязались не допускать отклонений курса своих валют на рынке свыше + 1 % от паритета (по Европейскому валютному соглашению 0,75% для стран Западной Европы). При режиме фиксированных валютных курсов периодически возникали курсовые перекосы — расхождение официального и рыночного курсов валют, что обостряло валютные противоречия. [c.187]

Введение большинством стран в 1973 г. плавающих вместо фиксированных валютных курсов не обеспечило их стабильности, не освободило мир от валютных кризисов, которые периодически возникают в результате внезапных перемещений горячих денег из страны в страну вследствие валютных спекуляций из-за нестабильности курсовых соотношений валют. [c.467]

Валютный курс связан с большим количеством явлений как во внутренней жизни страны, так и за рубежом. Он является лакмусовой бумажкой, реагирующей на многочисленные события. Например, отмена импортных дотаций и уменьшение лимитов открытых позиций банков влекут за собой изменение валютного курса, так же как и разговоры о введении фиксированного валютного курса или победа на выборах оппозиционных партий. Изучавшие курс общей теории статистики знают, что в качестве фактора может выступать лишь статистический показатель, т.е. количественная оценка массового явления, имеющая пространственно-временную привязку. Поэтому в число изучаемых факторов включим лишь такие. [c.668]

Под воздействием спроса и предложения валютный курс изменяется. При режиме плавающего (фиксированного) валютного курса снижение курса национальной валюты называется ее обесценением (девальвацией), а повышение — подорожанием (ревальвацией). При этом изменение плавающего курса происходит автоматически, а фиксированного — по решению государственных органов. [c.455]

В главе 37 мы рассмотрели сравнительные преимущества в качестве главной экономической основы мировой торговли и обсудили влияние барьеров на свободную торговлю. В этой главе, во-первых, мы хотим подробно познакомить читателя с валютными, или финансовыми, аспектами международной торговли, с тем, каким образом валюты разных стран обмениваются при экспортно-импортных операциях. Во-вторых, мы попытаемся проанализировать и объяснить, что такое платежный баланс страны. Что подразумевается, например, под благоприятным и неблагоприятным торговым балансом Каково значение отрицательного и положительного сальдо платежного баланса В-третьих, мы разберем различные виды систем обменных курсов валюты, которые использовались торгующими странами, и дадим им оценку. Для осуществления этой цели мы вначале рассмотрим свободно плавающие и фиксированные валютные курсы, а затем познакомимся с системами, которые встречались в исторической практике. Наконец, мы остановимся на дефиците торгового баланса, с которым США столкнулись в последние годы. [c.838]

Как масштабы, так и устойчивость дефицита или излишка платежного баланса, а также характер мер, предпринимаемых страной для преодоления несбалансированности, зависят от применяемой системы валютных курсов. Существуют два полярно противоположных варианта систем валютных курсов 1) система гибких, или плавающих валютных курсов, при которой курсы обмена национальных валют определяются спросом и предложением 2) система жестко фиксированных валютных курсов, при которой изменениям курсов в результате колебания спроса и предложения препятствуют государственное вмешательство в функционирование рынков иностранных валют или другие механизмы. [c.845]

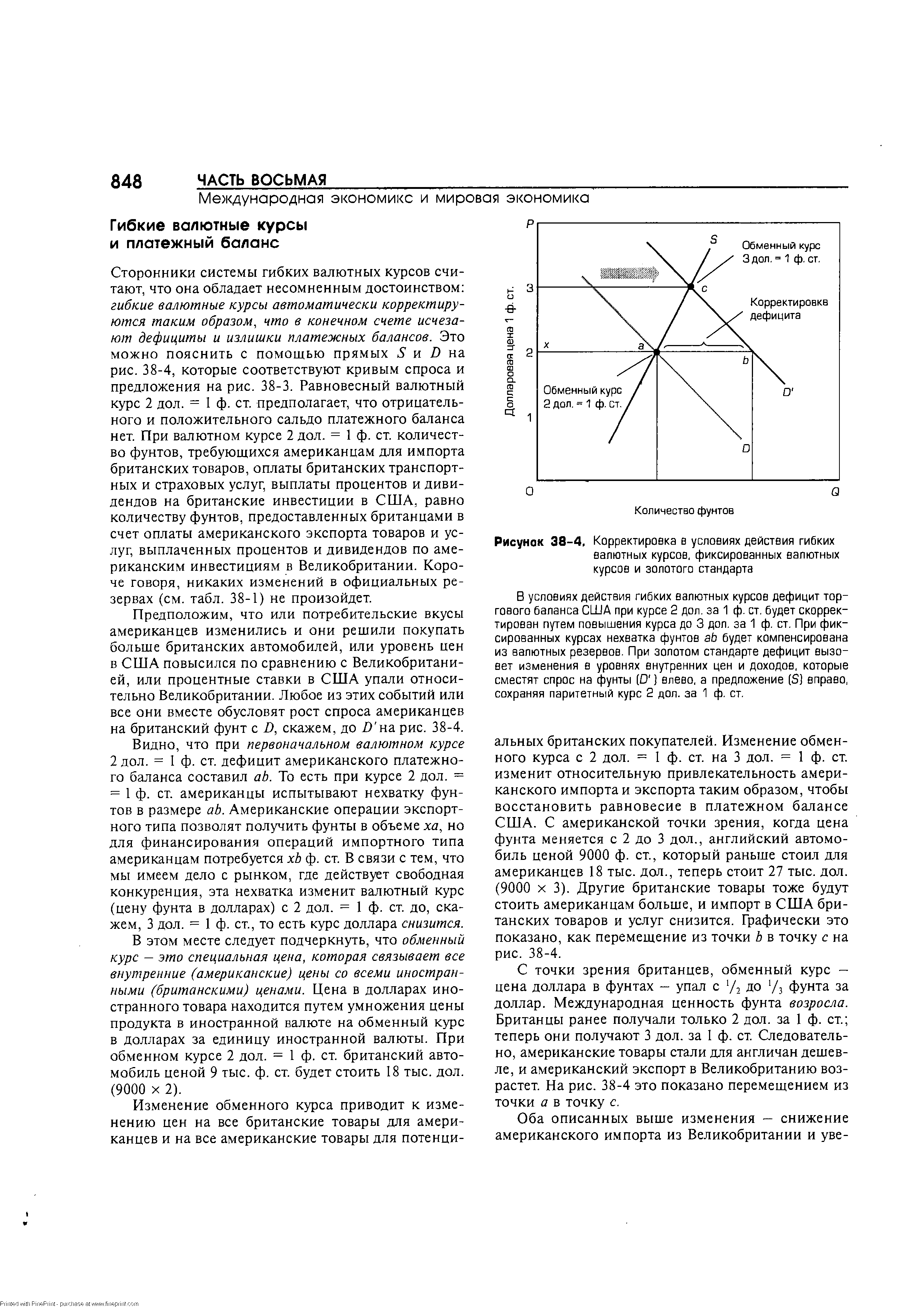

| Рисунок 38-4, Корректировка в условиях действия гибких валютных курсов, фиксированных валютных курсов и золотого стандарта |  |

Это средство поддержания фиксированного валютного курса вряд ли представляется привлекательным. Для США ценой стабильности валютного курса являются падение объемов производства, безработица и потолки цен, другими словами, спад Достижение сбалансированности платежного баланса и реализация внутренней стабильности — две важные экономические задачи, но жертвовать последней ради первой - значит позволить хвосту размахивать собакой . [c.851]

Золотой стандарт фиксированные валютные курсы [c.852]

В период с 1879 по 1934 г. — за исключением тех лет, которые пришлись на первую мировую войну, — преобладала денежная система, известная как золотой стандарт. Золотой стандарт предусматривал наличие фиксированного валютного курса. Ретроспективный анализ его применения и последовавшего затем краха важны для понимания функций и некоторых преимуществ и недостатков валютных систем с фиксированным курсом. Необходимо подчеркнуть, что и в настоящее время ряд экономистов выступает в поддержку фиксированных валютных курсов, а некоторые даже призывают к возврату к международному золотому стандарту. [c.852]

Таким образом, в условиях золотого стандарта перелив золота между странами приведет к установлению фиксированных валютных курсов для любых операций. [c.852]

Рис. 38-4 объясняет механизм регулирования, который присущ системе золотого стандарта. Предположим, что первоначально спрос и предложение фунтов стерлингов изображены в виде прямых D и S и точка их пересечения а совпадает с фиксированным валютным курсом, который соответствует золотому содержанию фунта стерлингов и доллара. А именно США установили, что доллар соответствует 25 гранам золота, а Великобритания определила золотое содержание фунта стерлингов в 50 гран золота. Таким образом, получившийся валютный курс при золотом стандарте равен 2 дол. за 1 ф. ст. Предположим, что по какой-либо причине американцы стали отдавать большее предпочтение британским товарам, сдвигая спрос на фунты к ). Из рис. 38-4 видно, что налицо нехватка фунтов, равная ab, что означает дефицит платежного баланса США. [c.852]

Далее, на конференции был создан Международный валютный фонд (МВФ), призванный сделать новую валютную систему реальной и дееспособной. Эта мировая валютная система, базирующаяся на относительно фиксированных валютных курсах и управляемая через МВФ, просуществовала с некоторыми модификациями вплоть до 1971 г. МВФ продолжает и сейчас занимать важнейшее место в международных финансах. В последние годы он сыграл главную роль в уменьшении проблемы задолженности менее развитых стран. [c.854]

Рост объемов торговли. Колебания валютных курсов не вызвали свертывания мировой торговли и финансов, что предрекали скептики. В действительности физический объем мировой торговли в условиях управляемых плавающих валютных курсов рос примерно такими же темпами, что и в предыдущее десятилетие при фиксированных валютных курсах. [c.856]

Поддержание фиксированных валютных курсов требует соответствующих резервов для покрытия периодически возникающего дефицита платежного баланса. Если резервы недостаточны, страны должны предпринимать протекционистские торговые меры, вводить валютный контроль, идти на нежелательные процессы внутренней макроэкономической адаптации. [c.863]

В середине 60-х некоторые хедж-фонды привлекли внимание прессы, но после 1970 года интереса к ним у публики поубавилось. Он снова возрос после отмены в 1971 году фиксированных валютных курсов, однако многие хедж-фонды свернули деятельность в условиях вялого рынка 1973—1974 годов. После этого хедж-фонды в течение целого десятилетия пребывали в полосе относительного затишья. [c.39]

Такая же волна крахов развилась в Таиланде и захлестнула весь мир. Эта серия крахов просматривается в приведенном ранее анализе разрывов пузырей. Наиболее значительными были следующие крахи пузырей 1997,81 (Аргентина IV), 1997,51 (Бразилия), 1997,80 (Мексика П), 1997,42 (Перу П), 1997,73 (Венесуэла), 1997,60 (Гонконг Ш) и 1997,52 (Индонезия П). Эти максимумы и последующие резкие коррекции, спровоцированные отказом Таиланда от системы фиксированных валютных курсов после сильных атак на тайскую валюту. Когда рухнуло таиландское домино, еще три азиатских страны оказались втянутыми в этот водоворот Филиппины, Индонезия и Малайзия. Ни в одной из этих стран ситуация не была столь катастрофической как в Таиланде, но их национальные валюты были привязаны к сильному доллару, поэтому они также получили серьезный удар. [c.304]

Во-вторых, я считал фиксированные обменные курсы необходимостью по той же причине, по какой теперь я стою за идею полностью свободных рынков для всех видов валюты. Фиксированные валютные курсы были нужны для того, чтобы наложить крайне необходимые дисциплинирующие узы на агентства, выпускающие деньги. Ни я, ни кто другой, очевидно, не думали тогда о намного более эффективной дисциплине, которая установится, если эмитенты будут лишены возможности ограждать выпускаемые ими деньги от соперничества конкурирующих валют. [c.86]

Фиксированный валютный курс может быть результатом соглашения заинтересованных стран по поддержанию пропорции обмена своих валют на определенном уровне. В случае отклонения курса национальной валюты от установленной величины центральный банк страны — участницы соглашения проводит интервенцию на валютном рынке. Он покупает или продает национальную валюту с целью восстановить фиксированный уровень своей денежной единицы. [c.544]

С 1971 г. в мировой экономике действует система фиксированных валютных курсов. [c.564]

Отказ от Бреттон-Вудской системы фиксированных валютных курсов и [c.19]

После первой мировой войны в условиях нестабильности мировой валютной системы валютные риски возросли. При Бреттонвудс-кой системе, основанной на режиме фиксированных валютных курсов и паритетов, валютные риски были обусловлены периодическими официальными девальвациями и ревальвациями. За 1949—1973 гг. было проведено около 500 официальных девальваций и 10 ревальвации. В связи с кризисом Бреттонвудской системы и переходом к плавающим валютным курсам (с марта 1973 г.) и Ямайской валютной системе валютные риски увеличились. [c.403]

К способам валютного курсообразования относятся фиксированные валютные курсы колеблющиеся валютные курсы в установленных пределах плавающие валютные курсы разновидности перечисленных курсов. [c.752]

В целях разработки основ новой мировой валютной системы в 1944 г. в Бреттон-Вудсе, штат Нью-Хэмпшир (США), была созвана международная конференция союзнических стран. В результате этой конференции была достигнута договоренность о создании системы регулируемых привязанных валютных курсов, которую нередко называют Бреттон-Вудсской системой. Новая система должна была сохранить преимущества прежней системы золотого стандарта (фиксированных валютных курсов), отметая при этом ее недостатки (сложные процессы внутренних макроэкономических преобразований). [c.853]

Но каким образом должно было выполняться это обязательство Из анализа фиксированных валютных курсов мы знаем, что государства должны использовать валютные резервы для вмешательства в функционирование валютных рынков. Допустим, например, что при Бреттон-Вудсской системе доллар был привязан к британскому фунту стерлингов при соотношении 2 дол. = 1 ф. ст. Теперь предположим, что американский спрос на фунт временно увеличивается с D до D (си. рис. 38-4), в результате чего при привязанном курсе образуется нехватка фунтов ab. Каким образом могут США выполнить свое обязательство поддерживать курс 2 дол. = = 1 ф. ст., если новый равновесный курс будет равен 3 дол. = 1 ф. ст. США могут выбросить дополнительные фунты на валютный рынок, смещая кривую предложения фунтов вправо до ее пересечения с D E точке Ь и, таким образом, сохраняя валютный курс 2 дол. = 1 ф. ст. [c.854]

Фундаментальные нарушения платежного баланса корректировка. Система фиксированных валютных курсов, подобная Бреттон-Вудсской, хорошо функционирует до тех пор, пока положительные и отрицательные сальдо платежных балансов отдельных стран возникают более или менее случайно и примерно равны по величине. Если прошлогодний излишек платежного баланса страны дает достаточную прибавку к валютным резервам для финансирования дефицита платежного баланса в этом году, [c.854]

Возможность, которую предоставляла Бреттон-Вудсская система, состояла в урегулировании серьезных дефицитов платежного баланса путем девальвации, то есть за счет упорядоченного снижения фиксированного валютного курса страны. При Брет-тон-Вудсской системе МВФ позволял каждой стране-участнице без особого разрешения фонда изменять стоимость валюты на 10% с целью корректировки значительного ухудшения платежного баланса. Более крупные изменения валютных курсов требовали санкции совета директоров фонда. Требуя получения разрешения на осуществление крупных изменений валютного курса, фонд пытался поставить преграду произвольным девальвациям валют странами, которые хотели использовать их как быстрый стимул для развития своей экономики. В нашем примере девальвация доллара увеличила бы американский экспорт и снизила бы американский импорт, тем самым способствуя выравниванию постоянного дефицита платежного баланса. [c.855]

Целью введения системы регулируемой увязки валютных курсов было создание мировой валютной системы, которая воплощала бы в себе лучшие черты как системы фиксированных валютных курсов (такой, как старая мировая система золотого стандарта), так и системы свободно колеблющихся валютных курсов. Снижая риск и неопределенность, краткосрочная стабильность валютных курсов -фиксированные валютные курсы — вероятно, стимулировала бы торговлю и способствовала бы эффективному использованию мировых ресурсов. Периодическая регулировка валютных курсов — регулировка увязки, осуществляемая через МВФ на основе постоянных или долгосрочных сдвигов платежеспособности страны, обеспечила механизм, при помощи которого устойчивая несбалансированность платежных балансов может быть преодолена без болезненных изменений в уровнях производства и цен. Крушение Бреттон-Вудсской системы. Бреттон-Вудсская система предусматривала использование в качестве международных резервов золота и доллара. Использование золота как международного средства обмена вытекало из его роли в системе золотого стандарта более раннего периода. Доллар же был признан в качестве мировых денег по двум причинам. [c.855]

Метод определения и корректировки курса в соответствии с паритетом покупательной способности валют свойственен системе фиксированных валютных курсов (золотой стандарт, Бреттон-Вудсская система) в настоящее время используется странами Европейской валютной системы (курсы европейских валют привязаны друг к другу и корректируются на основе покупательной способности). В СССР до начала реформ в области валютного регулирования курс доллара к рублю периодически определялся по методу паритета покупательной способности и затем еженедельно корректировался в зависимости от колебания курсов доллара к другим валютам. [c.52]

Смотреть страницы где упоминается термин Фиксированный валютный курс

: [c.85] [c.108] [c.721] [c.850] [c.855] [c.857] [c.864] [c.967] [c.135] [c.136] [c.252] [c.57]Курс экономической теории Изд5 (2006) -- [ c.28 ]