Вкладчик, лицо, частный предприниматель, организация или государство, сделавшее инвестиции куда-либо, долгосрочное вложение капитала в какое-либо дело, предприятие с целью получения прибыли. [c.93]

Платежно-расчетный документ, выдаваемый банком своим вкладчикам для оплаты приобретаемых ими товаров и услуг. Представляет собой пластиковую карточку с указанием имени владельца, присвоенного ему номера или шифра, содержит образец его подписи и указание срока действия. Приобретая товар в магазине или желая получить наличные деньги, владелец предъявляет компьютерному устройству свою кредитную карточку, давая центральному компьютеру банка команду о немедленной оплате. [c.112]

Денежный документ, предъявляемый вкладчиком, по которому банки берут на себя риск немедленной оплаты товаров и услуг, приобретаемых их вкладчиками. [c.112]

Срочные вклады в коммерческих банках (иногда к ним относятся и вклады в сбербанках и ассоциациях различного рода). В отличие от депозитов К. приносят своим владельцам проценты, но не дают права на чековое распоряжение. Поэтому их роль как средства обращения и платежа незначительна. Но в последнее время на Западе некоторые сберегательные банки стали предоставлять вкладчикам право чекового распоряжения вкладами наряду с выплатой процентов по ним. К. выступают прежде всего в роли сбережений, поэтому в некотором смысле они являются разновидностью ссудного капитала. [c.115]

Разновидность коммерческого общества, участники которого делятся на полностью несущих риск по предприятию всем своим имуществом, и коммандитистов, или вкладчиков, отвечающих только вложенным капиталом и получающих долю в прибыли. [c.392]

ОТНОШЕНИЕ К ЗАКУПКАМ ИЗ-ЗА РУБЕЖА. Некоторые страны относятся к таким закупкам весьма благожелательно, даже поощрительно, другие-резко отрицательно. В качестве примера страны с благожелательным отношением можно назвать Мексику, которая на протяжении ряда лет привлекает к себе капиталовложения из-за рубежа, предлагая иностранным вкладчикам льготы и услуги при выборе мест размещения предприятий. С другой стороны, Индия требует от экспортеров соблюдения импортных квот, блокирует некоторые валюты, ставит условием введение в руководство создаваемых предприятий большого числа своих граждан и т. д. Именно из-за таких закавык приняли решение покинуть индийский рынок корпорации ИБМ и Кока-кола . [c.616]

ПРЕДПРИЯТИЯ СОВМЕСТНОГО ВЛАДЕНИЯ. Предприятие совместного владения-это объединение усилий зарубежных и местных вкладчиков капитала с целью создания местного коммерческого предприятия, которым они владеют и управляют совместно. Зарубежный инвестор может купить себе долю в местном предприятии, местная фирма может купить себе долю в уже существующем местном предприятии зарубежной компании, либо обе стороны могут совместными усилиями создать совершенно новое предприятие. [c.622]

Практика совместного владения имеет определенные недостатки. Партнеры могут разойтись во мнениях относительно капиталовложений, маркетинга и прочих принципов деятельности. В то время как многие американские фирмы стремятся использовать заработанные средства для повторного инвестирования на расширение дела, местные фирмы нередко предпочитают изымать эти поступления из оборота. В то время как американские фирмы отводят большую роль маркетингу, местные вкладчики зачастую могут полагаться исключительно на организацию сбыта. Более того, совместное владение может затруднить транснациональной компании проведение в жизнь конкретных политических установок в сфере производства и маркетинга во всемирном масштабе. [c.623]

Наиболее полной формой вовлечения в деятельность на зарубежном рынке является помещение капитала в создание за рубежом собственных сборочных или производственных предприятий. По мере накопления фирмой опыта экспортной работы и при достал очно большом объеме зарубежного рынка производственные предприятия за границей сулят ей явные выгоды. Во-первых, фирма может сэкономить деньги за счет более дешевой рабочей силы или более дешевого сырья, за счет льгот, предоставляемых иностранными правительствами зарубежным вкладчикам, за счет сокращения транспортных расходов и т.д. Во-вторых, создавая рабочие места, фирма обеспечивает себе и более благоприятный образ в стране-партнере. В-третьих, у фирмы устанавливаются более глубокие отношения с государственными органами, клиентами, поставщиками и дистрибьюторами принимающей страны, что дает возможность лучше приспосабливать свои товары к местной маркетинговой среде. В-четвертых, фирма сохраняет полный контроль над своими капиталовложениями и, следовательно, может разрабатывать такие политические установки в области производства и маркетинга, которые будут отвечать ее долговременным задачам в международном масштабе. [c.623]

Одно из косвенных свидетельств быстрого обогащения ливийской буржуазии — резко ускорившиеся в 70-е годы темпы роста депозитов в коммерческих банках страны. Эти депозиты принадлежали преимущественно частным вкладчикам, поскольку в госсекторе Ливии преобладало не банковское, а бюджетное финансирование, особенно в процессе реализации новых проектов развития. Если за 1960—1969 гг. общая сумма вкладов (на текущие счета и срочных) увеличилась лишь на 60 млн. дин., то за 1970— 1979 гг.— уже на 1247 млн. дин. (4,2 млрд. долл.) (рассчитано по [268, с. 295]). С одной стороны, рост депозитов до определенной степени относится к показателям быстрого повышения материального благосостояния населения, представляя, по сути, отложенный спрос на потребительские товары длительного пользования. Но, с другой стороны, динамика устойчивых остатков на банковских счетах указывает на явное перенакопление денежного капитала в частном секторе. Действительно, приблизительные подсчеты позволяют выяснить, что за первую половину 70-х годов не более 45% частных сбережений были трансформированы в реальный капитал (рассчитано по [348, с. 741, 742, 754]). [c.171]

Для предотвращения утечки капиталов революционный режим усилил валютно-финансовый контроль, ограничил свободу распоряжения крупных вкладчиков банковскими депозитами и, наконец, провел в мае 1980 г. денежную реформу в виде нуллификации наиболее распространенных банкнотов (достоинством 5 и 10 дин.) и ограничения их обмена. Так, за любое количество старых денежных знаков достоинством в 5 или 10 дин. владельцы могли получить не более 250 дин. на человека, а на остаток суммы выдавались обменные квитанции. Позже были также установлены новые ограничительные правила использования текущих счетов, в соответствии с которыми фактически все депозиты на суммы свыше 1 тыс. дин. были частично заморожены [238, с. 15, 17 365, 14.06.1980 372, 1980, т. 24, № 21, с. 33 № 24, с. 4]. [c.175]

Посреднические технологии характеризуются встречами групп людей, таких, например, как клиенты или покупатели, которые являются или хотят быть взаимозависимыми. Например, банковское дело — это посредническая технология, которая связывает вкладчиков и тех, кто берет займы в банке. Телефонные компании выстукают посредниками между людьми, которые хотят позвонить сами и которые хотят, чтобы им позвонили. Бюро по трудоустройству связывает продавцов и покупателей рабочей силы. [c.97]

Посреднические технологии занимают промежуточное место между индивидуальными технологиями и технологиями массового производства. Ими, в основном, пользуются, когда возможна и эффективна хотя бы некоторая стандартизация, но выпуск продукции не может быть полностью стандартизован. Посреднические технологии позволяют организациям использовать многочисленные вариации потребностей сторон, вступающих во временную связь. Например, некоторые вкладчики банков хотят иметь свободный и постоянный доступ к своим вкладам, в то время как другие, желая иметь более высокий процент, готовы ждать. Банк справляется со всем этим разнообразием, предлагая своим клиентам большое число счетов, каждый со специфическими характеристиками, предоставляемыми через кредитные карточки, то же относится и к займам, которые могут быть краткосрочными, или же долгосрочными, предоставляемыми через закладные. [c.97]

Теория предполагает, что действия вкладчиков представляют собой предотвращение риска, а их поступки могут быть определены как компромисс между доходами и риском. Выбор портфеля ценных бумаг, которые максимизируют выгоды вкладчика, представляет собой оценку таких параметров, как ожидаемая величина прибыли и стандартное отклонение нормы прибыли на капиталовложение. При выборе портфеля ценных бумаг [c.225]

Как отмечалось ранее, прибыли, ожидаемые вкладчиками капиталов и компаниями, занимающимися плавающими облигациями, превращают плавающие конвертируемые облигации в более привлекательный и выгодный метод. Плавающие конвертируемые облигации [c.230]

Новый метод, прозванный купоном , представляет собой облигацию, с преимуществом при подписке. Он применяется как приманка, когда происходит выпуск акций для широкой публики. Таким образом, вкладчики не только получают прибыли от своих вкладов, но также и премию при покупке обычных акций по заданной цене. Чем выше поднимаются рыночные цены, тем большую прибыль получают владельцы премиальных акций. Тем временем компании, выпускающие плавающие облигации, могут выпускать облигации с преимущественным [c.231]

Дивидендная политика — пассивный остаток — в этом заключается общепринятая теория дивидендной политики. Следовательно, размер выплаты по дивиденду колеблется каждый раз, как меняются инвестиционные возможности. Если такие возможности велики, дивиденды минимальны. Другими словами, если инвестиционные возможности обещают большую прибыль, чем требуемый коэффициент окупаемости, вкладчики согласятся с удержанием прибыли от распределения по акциям со стороны компании. [c.232]

Порядок ведения учета по подоходному налогу с физических лиц с помощью налоговых карточек. Порядок заполнения налоговой карточки на каждого сотрудника банка, на каждого вкладчика, на каждого гражданина, получившего кредит банка. [c.247]

Особенности налогообложения по дополнительному пенсионному обеспечению предприятий - вкладчиков, участников - физических лиц. [c.249]

Экономика подразделяется на две основные области микроэкономику и макроэкономику. Микроэкономика связана с деятельностью отдельных экономических субъектов. К ним относятся потребители, рабочие, вкладчики капитала, землевладельцы, фирмы — фактически любой индивидуум или хозяйственный субъект, который играет существенную роль в функционировании экономики. Микроэкономика объясняет, как и почему принимаются экономические решения на низшем уровне. Например, она объясняет, как потребители принимают решения о покупке товара и как на их выбор влияют изменения цен и их доходов каким образом фирмы планируют численность рабочих и как рабочие решают, где и сколько им необходимо работать. [c.11]

В отличие от этого макроэкономика связана с совокупностью общих экономических показателей — таких, как темпы роста производительности труда в стране, учетные ставки процента, безработица и инфляция. Но границы между макро- и микроэкономикой в последние годы все больше размываются. Причина заключается в том, что макроэкономика также связана с анализом совокупных рынков, например товаров, услуг, рабочей силы и ценных бумаг. Чтобы понять, как действуют совокупные рынки, надо сначала изучить поведение фирм, потребителей, рабочих, вкладчиков капитала, которые участвуют в функционировании этих рынков. Таким образом, специалисты по макроэкономике все чаще занимаются микроэкономическими обоснованиями, а сама макроэкономика на самом деле является продолжением микроэкономического анализа. [c.12]

Микроэкономика изучает механизм принятия решений отдельными экономическими субъектами потребителями, трудящимися, вкладчиками капитала, владельцами ресурсов и отдельными фирмами. Она также исследует взаимодействия потребителей и фирм, формирующих рынки и отрасли промышленности. [c.25]

Так как большинство активов связаны с риском, вкладчик не может знать, какую прибыль они принесут в наступающем году. Например, многоквартирный дом может обесцениться, да и курс акций Дженерал Моторс может подняться или упасть. Однако мы все-таки можем сравнить рисковые активы, рассчитав величину ожидаемой прибыли (т. е. прибыли, которую актив принесет в среднем). В отдельные годы действительная прибыль, которую приносит актив, может быть значительно выше, чем ожидаемая, а иногда и много ниже, но на длительном отрезке времени средняя действительная прибыль будет близка к ожидаемой. [c.149]

Чтобы ответить на вопрос, сколько денег вкладчик вложит в каждый вид актива, обозначим часть его сбережений, размещенных на фондовой бирже, через Ь, а ту часть, которая используется для покупки казначейских векселей, — (1 — Ь). Ожидаемая прибыль по всей сумме ценных бумаг Rp является средневзвешенной ожидаемой прибылью двух активов [c.151]

ПРОБЛЕМА ВЫБОРА ДЛЯ ВКЛАДЧИКА КАПИТАЛА [c.151]

Мы пока еще не определили, как вкладчик принимает решение относительно размеров части Ь. Чтобы это сделать, мы должны показать, что он сталкивается со взаимозаменяемостью риска и прибыли при изучении бюджетной линии потребителя. Отметим, что уравнение (5.3) для ожидаемой прибыли всего объема ценных бумаг можно переписать как [c.151]

Данное уравнение является уравнением бюджетной линии, потому что оно описывает взаимосвязь между риском и прибылью. Это уравнение прямой линии. Rf, Rra и стт — константы, угол наклона прямой (Rm — Rf)/am является константой, как и отрезок Rf. Из уравнения следует, что ожидаемая прибыль Rp возрастает по мере того, как стандартное отклонение этой прибыли ор увеличивается. Мы называем величину угла наклона бюджетной линии (Rm—Rf)/On ценой риска, так как она показывает, насколько возрастает риск вкладчика, который намерен получить дополнительную прибыль. [c.152]

Бюджетная линия показана на рис. 5.4. На рисунке видно, что если вкладчик не желает рисковать, он может вложить все свои средства в казначейские векселя (Ь = = 0) и получить ожидаемую прибыль Rf. Чтобы получить более высокую ожидаемую прибыль, он должен пойти на некоторый риск. Например, он может вложить все свои средства в акции (Ь = 1) и заработать ожидаемую прибыль Rm, но при этом риск увеличится и стандартное отклонение составит am. Или он мог бы вложить некоторую часть своих средств в каждый вид активов, получить ожидаемую прибыль меньше R и больше Rf, и при этом риск его измеряется стандартным отклонением меньше am, но больше нуля. [c.152]

Рис. 5.4 показывает также решение проблемы выбора вкладчика. На рисунке даны три кривые безразличия. Каждая кривая дает сочетания размеров риска и прибыли, которые в равной степени удовлетворяют вкладчика (кривые идут с наклоном вверх, так как риск нежелателен и увеличение размеров риска необходимо компенсировать повышением объема прибыли, чтобы вкладчик был в равной степени доволен). Кривая И связана с максимальным удовлетворением вкладчика, а И3 — с минимальным. (При одинаковых размерах риска вкладчик получает более высокую ожидаемую прибыль на Иь чем на Й2, и более высокую ожидаемую прибыль на Ш, чем на Из.) Из трех кривых безразличия вкладчик предпочел бы Иь но это невозможно, потому что она не соприкасается с бюджетной линией. Кривая И3 соответствует его возможностям, но вкладчик может найти лучшее решение. Подобно потребителю, делающему выбор между продуктами питания и одеждой, наш вкладчик принимает лучшее решение он выбирает сочетание риска и прибыли в точке, где кривая безразличия (в данном случае Ну) является касательной по отношению к бюджетной линии. В этой точке прибыль вкладчика имеет ожидаемое значение R и стандартное отклонение а. [c.153]

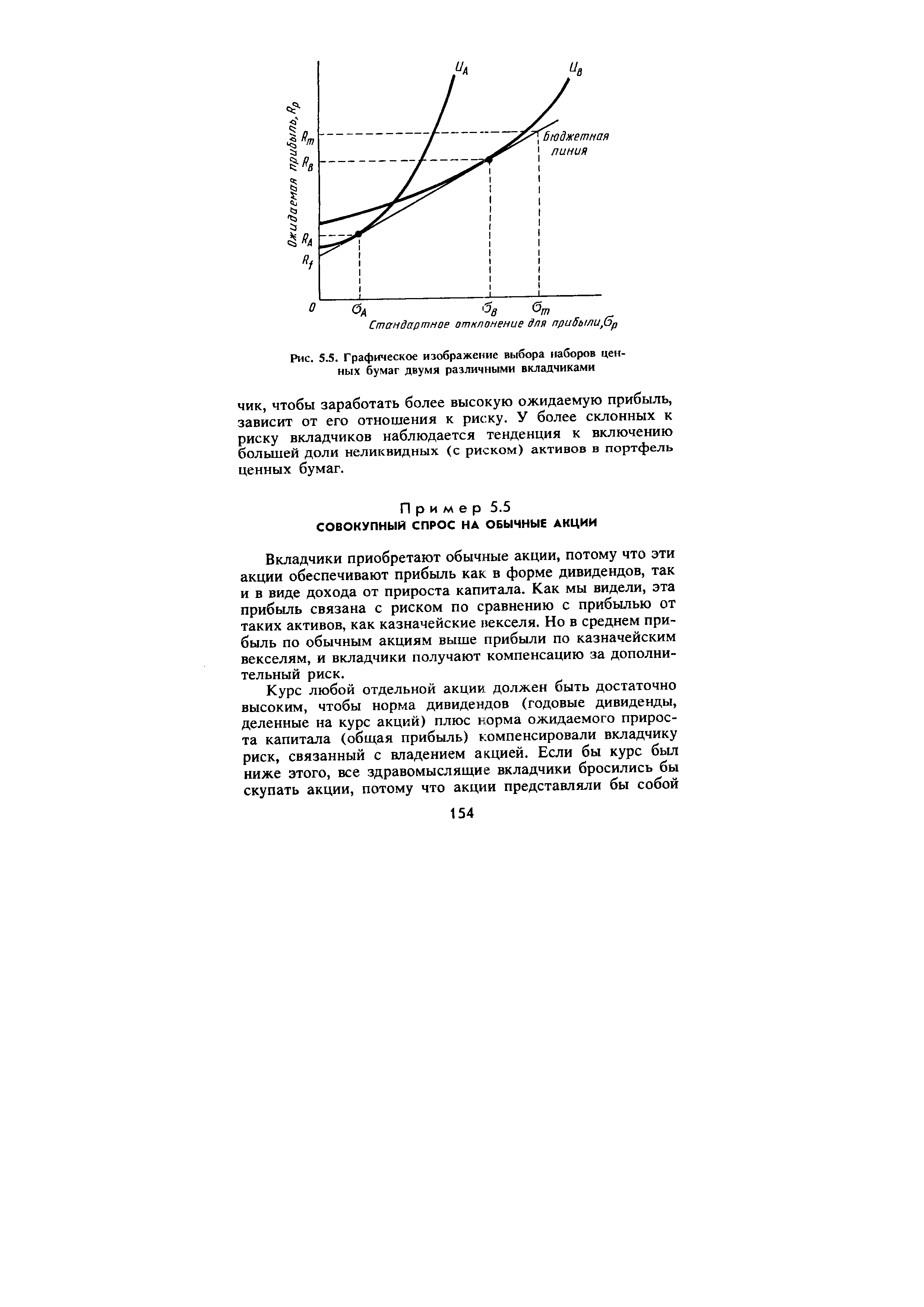

Люди отличаются своим отношением к риску. Это видно на рис. 5.5, где показано, как два различных вкладчика выбирают набор ценных бумаг. Вкладчик А весьма отрицательно относится к риску. Его кривая безразличия ИА касается бюджетной линии в точке с низким уровнем риска, поэтому он вложит почти все средства в казначейские векселя и получит ожидаемую прибыль RA, которая чуть больше свободной от риска прибыли Rf. Вкладчик В более расположен к риску. Он вложит почти все свои средства в акции, и прибыль от его ценных бумаг будет иметь большую ожидаемую величину R в, то также и более высокое стандартное отклонение ав. [c.153]

В гл. 3 и 4 мы упростили проблему потребительского выбора, допустив, что потребителю приходится выбирать только между двумя видами товаров — продуктами питания и одеждой. Аналогично мы упростили выбор вкладчика капитала до двух видов активов казначейских векселей и акций. Однако основные принципы будут теми же, если мы возьмем и другие активы (например, промышленные облигации, землю, различные виды акций и др.). Каждый инвестор сталкивается с взаимосвязью риска и прибыли. Максимальный размер риска, на который решится вклад- [c.153]

| Рис. 5.5. Графическое изображение выбора наборов ценных бумаг двумя различными вкладчиками |  |

Курс любой отдельной акции должен быть достаточно высоким, чтобы норма дивидендов (годовые дивиденды, деленные на курс акций) плюс норма ожидаемого прироста капитала (общая прибыль) компенсировали вкладчику риск, связанный с владением акцией. Если бы курс был ниже этого, все здравомыслящие вкладчики бросились бы скупать акции, потому что акции представляли бы собой [c.154]

Эта цена, однако, будет изменяться со временем вместе с ожиданиями вкладчика по поводу деятельности компании. Например, если компания разрабатывает новый перспективный товар, который сулит высокие прибыли в будущем, цена (курс акции) возрастает так, что ожидаемая прибыль от этой акции будет опять соизмерима с уровнем риска. Или если события сложатся так, что размеры риска возрастут, курс снизится, при этом ожидаемая прибыль увеличится и будет снова пропорциональна высокому уровню риска. Поэтому данная горизонтальная кривая спроса будет двигаться вверх и вниз в ответ на изменения ожидаемой прибыли, размеров риска и других переменных. [c.155]

Совокупный спрос на обычные акции тоже чрезвычайно эластичен и движется вверх и вниз в ответ на изменения совокупных акционерных прибылей, размеров риска и других экономических переменных, которые влияют на спрос вкладчиков на акции по сравнению с другими активами. В качестве приближенной формулы мы можем записать данный спрос как [c.155]

Потребители и вкладчики интересуются ожидаемым значением и изменчивостью неопределенных результатов. Ожидаемое значение характеризует центральную тенденцию ряда неопределенных результатов. Изменчивость часто измеряется средним из квадратов отклонений каждого возможного результата от его ожидаемого значения. [c.156]

Управляющие, вкладчики капиталов и экономисты должны принимать в расчет вмененные издержки, связанные с использованием ресурсов фирмы, — издержки, связанные с возможностями, от которых фирма отказывается, когда использует свои ресурсы, выбирая наилучшую альтернативу. [c.215]

Заметим, что чем выше рыночная цена, тем более высокую прибыль может получить фирма. Соответственно когда цена продукта падает с 40 до 30 долл., то же самое происходит с прибылью фирмы. При цене в 30 долл. объем производства фирмы, максимизирующий прибыль, находится в точке q2 — точке минимальных долговременных средних издержек. В этом случае фирма зарабатывает нулевую экономическую прибыль. Как мы покажем ниже, это означает, что вкладчики капитала получают конкурентный доход с инвестированного капитала. [c.244]

Фирма, имеющая отрицательную экономическую прибыль, должна решить вопрос, оставаться ли ей в деле, если она не рассчитывает на улучшение финансового положения. Однако фирма, получающая нулевую прибыль, из дела может не выходить, так как нулевая экономическая прибыль означает, что фирма все-таки получает реальную прибыль на инвестированный капитал. Конечно, вкладчикам капитала хотелось бы иметь положительную экономическую прибыль, т. е. то, что стимулирует предпринимателей к развитию и коммерциализации новых идей. Но на конкурентном рынке, как мы увидим, экономическая прибыль тяготеет к нулю. Эта тенденция означает не то, что фирмы в отрасли работают неэффективно, а то, что сама отрасль является конкурентной. [c.245]

Рис. 8.13 показывает, что цена в 40 долл. стимулирует фирму увеличивать объем производства и приносит ей положительную прибыль. Так как прибыль подсчитывается с учетом вмененных издержек на капиталовложения, положительная прибыль означает обычно высокий процент на инвестированный капитал. Эта высокая прибыль побуждает вкладчиков направить ресурсы из других отраслей в данную — новые фирмы появятся на рынке. Постепенно расширение производства, связанное с появлением новых фирм, заставит кривую рыночного предложения сместиться вправо. При этом объем реализации на рынке растет, а рыночная цена товара падает. Рис. 8.14 иллюстрирует это положение. В части (Ь) рисунка кривая предложения перемещается от Si к 2, заставляя цену снижаться с Pi (40 долл.) до Р2 (30 долл.). В части (а), иллюстрирующей поведение отдельной фирмы, долговременная кривая средних издержек соприкасается с горизонтальной линией цены при объеме производства Q2. [c.245]

Анализ динамики процесса, который ведет к долговременному равновесию, вызывает наибольшие затруднения. Фирмы вступают на рынок, рассчитывая заработать положительную прибыль, и выходят из дела в случае убытков. При долговременном равновесии фирмы получают нулевую прибыль. Почему же фирмы вступают в дело или выходят из него, если они знают, что в конечном итоге они получат нулевую прибыль Ответ заключается в том, что требуется немало времени, чтобы достичь долговременного равновесия, но в короткий промежуток времени фирма может получить значительную прибыль (или понести убытки). Первая фирма, вступающая в прибыльное дело, может получить значительно большую краткосрочную прибыль для своих вкладчиков капитала, чем фирмы, вступившие в дело позднее. Аналогичным образом фирмы, выходящие из неприбыльной отрасли промышленности первыми, могут сэкономить инвесторам массу денег. Таким образом, концепция долговременного равновесия объясняет нам, в каком направлении, вероятнее всего, будет действовать фирма. Вывод относительно итоговой нулевой прибыли в условиях долгосрочного равновесия не должен сбивать с толку [c.246]

Пол Глейзер сидел за столом, посматривая из окна своей конторы на 14-м этаже здания штаб-хвартиры Западного Банка. Он был горд тем, что успел сделать с тех пор, как два года назад, в январе 1986 г. он стал президентом этого объединенного банка. Банк увеличил свои активы с 50 до 70 млн. долл. и полностью справился со всеми доставшимися ему в наследство проблемами по кредитам. Единственную его заботу составляла рентабельность банка — она была все еще значительно ниже отраслевых норм. Вкладчики банка были тоже зтим озабочены. Пол раздумывал, можно ли было за это время сделать что-либо иначе в деле управления банком. [c.428]