Таким образом, выдача ссуд клиентам осуществляется с учетом базовой цены испрашиваемого кредита и процентной маржи, которая показывает, насколько доходы от активных операций способны перекрывать расходы по пассивным операциям. Для установления процентной маржи коммерческий банк должен изучить динамику процентных ставок по ссудам, учитывая при этом тот факт, что динамика может быть искажена темпами инфляции. В течение длительного периода (1992-1993 гг.) из-за высоких темпов инфляции в стране существовала отрицательная реальная процентная ставка. Это стало возможным благодаря тому, что довольно долго одним из основных источников ресурсов для коммерческих банков служили относительно дешевые централизованные кредиты, А в банковской сфере действует та же схема, что и в посредническом бизнесе вследствие того, что у источника товар довольно дешев (отрицательная реальная процентная ставка), посредники делают многочисленные накрутки при его поэтапном перемещении из рук в руки до тех пор, пока он наконец не попадет к конечному потребителю. [c.107]

Другой пример неудачно принятого управленческого решения — оценивать деятельность коммерческого отдела в соответствии с объемом продаж в денежном выражении. Прибыльность продаваемых изделий различна. Если, допустим, продукцию с более низким маржинальным доходом продать легче, чем продукцию с высокой маржей, то коммерческий отдел, вопреки интересам предприятия, будет активнее реализовывать продукцию с низким маржинальным доходом. [c.393]

В-пятых, банк принимает риск, возникающий при эксплуатации кредитуемого объекта. Банк настаивает на заключении контракта фирмы с потребителями продукции, страхуя себя от коммерческого риска на период до полного погашения кредита. Банк компенсирует повышенный риск увеличением размера маржи. [c.259]

Другие банки на валютном рынке — пассивные участники процесса котировки, т.е. они делают запрос банку-контрагенту о состоянии валютного курса и вынуждены соглашаться на менее выгодный курс. Например, при обращении клиента во французский банк с просьбой сообщить курс французского франка дилер отвечает курс 5,6030—5,6080, что означает покупаю 1 долл. за 5,6030 франц. фр., продаю 1 долл. за 5,6080 франц. фр. Маржа в этом случае составляет 0,0050 франц. фр. на 1 долл. (или 0,089% от курса продавца). Такое деление участников рынка очень условно, поскольку коммерческие банки сами котируют курс валюты для своих клиентов торгово-промышленных корпораций и частных лиц. [c.347]

Выручка 1000 Вычитаются производственные затраты на проданную продукцию (включая постоянные производственные расходы) 600 Валовая прибыль или валовая маржа 400 Вычитаются коммерческие и административные расходы 2QQ Чистая прибыль 100 [c.51]

Также вернитесь к решению в 3 разделе " Задания для самоконтроля". Заметьте, что маржинальный доход - это разница между выручкой и всеми переменными расходами, включая переменные коммерческие и административные расходы. В противоположность валовая маржа - это разница между выручкой и себестоимостью проданной продукции, включая постоянные производственные расходы. [c.67]

Основными факторами при определении процентной ставки по кредитам являются ставка рефинансирования ЦБ РФ, который предоставляет кредиты коммерческим банкам и прочим кредитным учреждениям, и размер банковской надбавки (маржи) в зависимости от спроса на денежные ресурсы. [c.157]

Ответы 1. 2. 3. 4. Договоренности сторон. Ставка рефинансирования ЦБ РФ. Ставка рефинансирования ЦБ РФ и размер банковской надбавки (маржи). Размер надбавки коммерческим банком. [c.164]

Отклонения от базисной ставки. Несмотря на то, что по определению "базисная ставка" — это цена, которую устанавливает банк наиболее кредитоспособным клиентам, в последнее время на практике дело обстояло иначе в условиях ужесточающейся конкуренции между банками за корпоративных клиентов, а также возросшей конкуренции со стороны рынка коммерческих векселей. Хорошо известные благополучные в финансовом отношении компании часто берут ссуды с процентной ставкой ниже базисной. Устанавливаемая ставка основана на величине предельной стоимости денежных средств банка, которая отражается ставкой, выплачиваемой на финансовом рынке по депозитным сертификатам. К стоимости средств прибавляется процентная маржа, и в сумме получается ставка, которую платит клиент. Эта [c.321]

Начисленные и полученные проценты по размещаемым банком кредитным ресурсам, включая маржу (по межбанковским и коммерческим кредитам) [c.242]

Валовая рентабельность (/у отражает, сколько валовой прибыли в каждом рубле реализованной продукции (работ, услуг). В зарубежной практике этот показатель называется маржинальным доходом (коммерческой маржой). [c.153]

Одна из них заключается в том, что кризис в России вскрыл определенные недостатки в международной банковской системе, которыми ранее пренебрегали. Помимо риска потенциальных убытков, отраженного в собственных балансовых отчетах, банки занимаются покупкой иностранной валюты в обмен на национальную с последующим ее выкупом, форвардными операциями и операциями с производными ценными бумагами на межбанковском рынке, т.е. между собой - и с клиентами. Эти операции не отражаются в балансовых отчетах банков. Они постоянно соотносятся с состоянием рынка, и любая разница между себестоимостью и рыночной стоимостью компенсируется переводом наличных средств. Это, как предполагается, должно свести на нет риск невыполнения финансовых обязательств по кредитам, или дефолта. Масштабы рынков свопа, форвардных и производных ценных бумаг — огромные, а маржа - крайне незначительная, т.е. суммы, с которыми совершаются операции, во много раз превышают капитал, реально используемый в коммерческой деятельности. Операции образуют цепочку со многими посредниками, и каждый посредник имеет обязательства перед своими партнерами, не зная того, кто еще вовлечен. Риск операций с конкретными партнерами ограничен путем установления кредитных линий. [c.6]

Коммерческая маржа — Прибыль после выплаты налогов (чистая прибыль) Нетто — Выручка от [c.132]

Фондовые рынки, на которых практикуются подобные операции, имеют жесткий механизм регулирования их условий. Так, в США с 1934 г. максимальный размер кредита, который может быть выдан на приобретение ценных бумаг, устанавливается Федеральной резервной системой. Это делается путем нормирования доли покупки, которая должна быть оплачена наличными средствами самого клиента. В биржевой терминологии такая доля получила название маржа, и в настоящий момент она составляет 50%. В практике фондового рынка США маржа никогда не была меньше 40%, в то же время максимальный ее уровень иногда доходил до 100%, что фактически означает запрет на получение кредита. Покупатели ценных бумаг могут получить данный кредит только у брокера, коммерческие банки такого права не имеют. [c.136]

Точность прогноза увеличивается, когда во внимание принимаются уровень и тенденции изменения коммерческой маржи (КМ), так как повышение этого показателя усиливает финансовую устойчивость предприятия. [c.98]

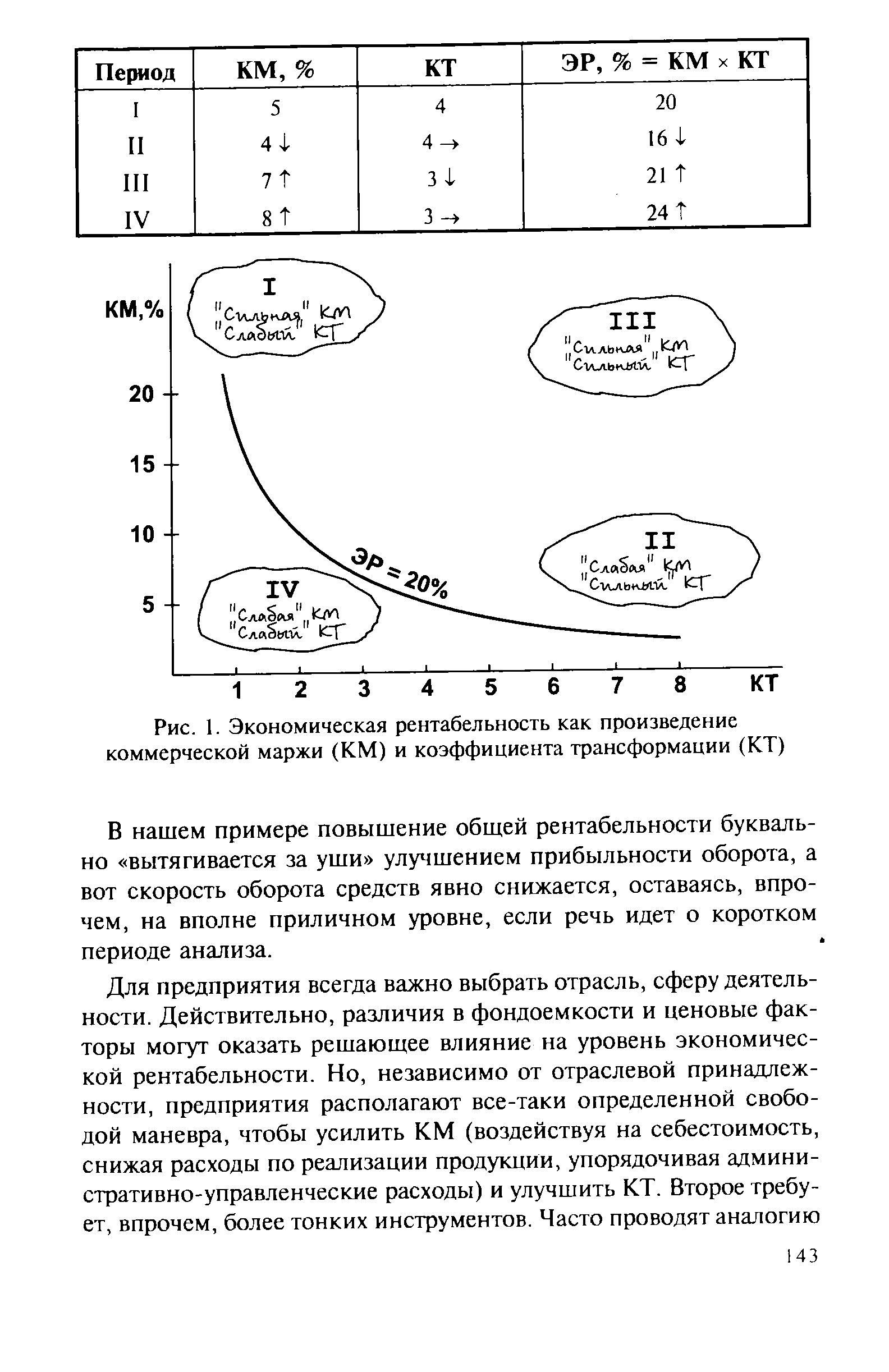

Преобразуем формулу экономической рентабельности, умножив ее на ОБОРОТ/ОБОРОТ = 1. От такой операции величина рентабельности не изменится, зато проявятся два важнейших элемента рентабельности коммерческая маржа (КМ) и коэффициент трансформации (КГ). [c.140]

Коммерческая маржа показывает, какой результат эксплуатации дают каждые 100 руб. оборота (обычно КМ выражают в процентах). По существу, это экономическая рентабельность оборота, или рентабельность продаж, рентабельность реализованной продукции. У предприятий с высоким уровнем прибыли КМ превышает 20 и даже 30%, у других едва достигает 3 — 5%. [c.140]

Регулирование экономической рентабельности сводится к воздействию на обе ее составляющие и коммерческую маржу, и коэффициент трансформации При низкой прибыльности продаж необходимо стремиться к ускорению оборота капитала и его элементов и, наоборот, определяемая теми или иными причинами низкая деловая активность предприятия может быть компенсирована только снижением затрат на производство продукции или ростом цен на продукцию, т. е. повышением рентабельности продаж , — формулирует главное правило регулирования экономической рентабельности А. Д. Шеремет. [c.142]

| Рис. 1. Экономическая рентабельность как произведение коммерческой маржи (КМ) и коэффициента трансформации (КТ) |  |

Предприятие М с объемом актива 10 тыс. руб. и 10-тысячным годовым оборотом находится на стадии стремительного выхода из детских пеленок . Среднегодовой темп прироста оборота 30% коммерческая маржа (рентабельность оборота) растет медленно 3% в первом году, 5% во втором году, 7% в третьем году, зато предприятие выигрывает на повышении коэффициента трансформации (оборачиваемости активов) 1, 1,1 и 1,2 в первом, втором и третьем годах соответственно. [c.383]

Предприятие С с объемом актива 500 тыс. руб. и 750-тысячным оборотом находится на пути к зрелости. Оборот растет на 25% ежегодно, коммерческая маржа стабилизировалась примерно на уровне 12%, коэффициент трансформации поддерживается на уровне 1,5. [c.384]

Предприятие К имеет объем актива 100 млн. руб. и годовой оборот 160 млн. руб. Оборот растет на 10% в год, коммерческая маржа составляет 9%, коэффициент трансформации — 1,6. [c.384]

Уровень экономической рентабельности активов получен перемножением коммерческой маржи и коэффициента трансформации 12% х 1,5 = 18%. [c.384]

Простейшие вычисления выявляют дефицит ликвидности в сумме 26,7 млн. руб. вместо прежнего излишка в 19,43 млн. руб., а искомый коэффициент снижается с 1,6 до 0,71 (коммерческая маржа — по-прежнему 9%). Слишком быстрые для данного предприятия темпы роста оборота породили дефицит ликвидных средств вместо их избытка. Если предприятие не собирается снижать темпы наращивания оборота, то оно должно произвести серьезные изменения своей финансовой структуры. [c.386]

Чистая коммерческая маржа (Чистая прибыль/Выручка) 10,91% 9,20% [c.607]

ЛЬГОТНЫЙ КРЕДИТ — кредит, предоставляемый целевым назначением какому-либо заемщику на условиях, отклоняющихся в лучшую для заемщика сторону. Такие кредиты в РФ предоставляет Центральный банк тем предприятиям и организациям, которые финансируются по государственным централизованным программам. Эти кредиты Центральный банк размещает через уполномоченные на то коммерческие банки. Условием предоставления коммерческому банку льготных кредитных ресурсов является соблюдение им размера маржи. Размер маржи устанавливается Центральным банком независимо от изменения учетной ставки и составляет три процентных пункта. С 1994 г. часть кредитов Центрального банка распределилась через кредитные аукционы, которые не получили серьезного распространения. [c.206]

Основным кредитором предприятий и организаций при осуществлении ими инвестиционных проектов в рыночной экономике являются коммерческие банки. Они предоставляют инвесторам на определенный срок соответствующие суммы под проценты. Большинство банков пользуются централизованными кредитными средствами, выделяемыми им Центробанком России, который устанавливает свою ставку годового процента за пользование ими. По состоянию на 1 января 2000 г. кредитная ставка Центробанка РФ составляла 36%. Коммерческие банки предоставляют кредиты инвесторам по ставке, равной сумме ставки Центробанка РФ и банковской маржи (процента банка за кредитное обслуживание). Ставка Центробанка РФ и банковская маржа помимо годового дохода на выдаваемый денежный капитал включают в себя и инфляционную составляющую, учитывающую возможное обесценение денег в период пользования ими. [c.438]

В случае если клиент не обеспечил погашение кредита банку, коммерческий банк предъявляет принятые в залог векселя к платежу в установленном порядке, используя залоговое право. Согласно последнему при невыполнении заемщиком своих обязательств кредитор имеет право на получение компенсации из стоимости заложенного векселя. Поэтому при кредитовании под залог ссуда выдается не на всю стоимость векселя, а на определенную часть, так как кредитор должен иметь возможность погасить из стоимости заложенного векселя сумму долга и все расходы кредитора, связанные с хранением и реализацией залога и уплатить проценты. Разница между стоимостью обеспечения и суммой кредита называется маржей. Чем больше маржа, тем выше обеспеченность кредита. [c.473]

Валовая (коммерческая маржа) 3700 4255 3145 [c.104]

Первый показатель - это коммерческая маржа, показывает, какую прибыль дают каждые 00 руб. оборота. По существу, это рентабельность продукции. Второй показатель (отношение оборота к активу) - коэффициент трансформации, показывает, сколько рублей оборота снимается с каждого рубля актива. Коэффициент трансформации можно воспринимать как оборачиваемость активов, и в такой трактовке он показывает, сколько раз за данный период оборачивается каждый рубль активов. [c.35]

Регулирование экономической рентабельности сводится к воздействию на обе ее составляющие. На коммерческую маржу [c.35]

Однако независимо от отраслевой принадлежности предприятия располагают все-таки определенной свободой маневра, чтобы усилить коммерческую маржу, воздействуя на себестоимость, снижая расходы по добыче и реализации продукции, упорядочивая административно- управленческие расходы и др. Улучшение коэффициента трансформации требует более тонких инструментов. В активе должны быть машины, оборудование, запасы и т.д. в оптимальном количестве для данного оборота (выручки от реализованной продукции). Каждый лишний рубль актива может стать тормозом для развития предприятия. Чем больше средств задействовано для достижения заданной величины оборота, тем больше усилий будет затрачено на их конверсию в случае переориентации деятельности предприятия, что подтверждается на примере буровых предприятий. [c.36]

Соглашение о покупке ценных бумаг с обратным выкупом (РЕПО) представляет собой вид краткосрочного займа под обеспечение ценными бумагами (чаще всего казначейскими обязательствами), когда право распоряжения обеспечением переходит к кредитору. Непременным условием этой сделки является обязательство заемщика выкупить ценные бумаги на оговоренную дату и по заранее установленной цене. Ценные бумаги, выступающие в качестве обеспечения, оцениваются с залоговой маржей от 1 до 3% к рыночной цене. Учет векселей и получение ссуд у центрального банка применяется чаще всего коммерческими банками, испытывающими сезонные колебания ресурсов, или при возникновении у них чрезвычайных обстоятельств. Центральный банк при этом следит, чтобы его ссуды не превратились в постоянный источник средств. При получении таких займов коммерческие банки предоставляют обеспечение в виде различных ценных бумаг казначейства, обязательств федеральных и местных органов власти, краткосрочных коммерческих векселей. Банковский акцепт — это срочная тратта, или переводной вексель, выставленный экспортером или импортером на банк, согласившийся его акцептовать. Банковские акцепты используются для финансирования внешнеторговых сделок. Коммерческий банк может переучесть в федеральной резервной системе акцепты и таким образом получить под них заем. Приемлемыми для переучета считаются акцепты сроком до шести месяцев [c.230]

На КМ влияют такие факторы, как ценовая политика, объем и структура затрат и т. п. КТ складывается под воздействием отраслевых условий деятельности, а также экономической стратегии самого предприятия. Примирить высокую коммерческую маржу с высоким коэффициентом трансформации очень трудно, ибо оборот присутствует в числителе одного сомножителя и в знаменателе другого. Поэтому при наращивании оборота удается увеличить экономическую рентабельность только тогда, когда под возросший оборот подставляют нераздутые активы, и НРЭИ начинает расти быстрее оборота. В анализе факторов изменения рентабельности главное — решить вопрос, какой из показателей коммерческая маржа или коэффициент трансформации изменяется сильнее и быстрее, оказывая тем самым более мощное воздействие на общий уровень экономической рентабельности активов. Обратимся к условному примеру (см. рис. 1). [c.142]

Для получения суммы дефицита (излишка) ликвидности необходимо сначала вычислить суммарный НРЭИ за три года, а затем сравнить с ним сумму прироста объема актива Для расчета НРЭИ использована формула коммерческой маржи (КМ) [c.385]

Величина (РП - Snep) в финансовом менеджменте - это коммерческая (валовая) маржа или сумма покрытия. [c.90]

Независимо от вида договорный ссудный процент формируется на основе цены кредитных ресурсов и маржи, необходимой для данного коммерческого банка. При оценке кредитных ресурсов должна учитываться не рыночная цена (цена привлечения ресурсов), а реальная. Отклонение реальной цены ресурсов от рыночной происходит под влиянием нормы обязательных резервов, порядка отнесения процентного расхода банка на себестоимость и действующей системы налогообложения. Достаточная для банка процентная маржа должна покрывать общебанковские издержки и создавать прибыль. Кроме того, процент по договору должен устанавливаться с учетом темпов инфляции и банковских рисков. [c.236]