Диагональный спрэд используются опционы, у которых различаются и цены исполнения, и даты истечения. [c.91]

Существует также диагональный спрэд, в котором сочетаются черты вертикального и горизонтального спрэдов. Длинная и короткая позиции открываются при разных ценах исполнения и датах истечения. [c.95]

Пример Предположим, что вы создали диагональный спрэд. Вы продали мартовский опцион колл с ценой исполнения 50 и получили премию 4 кроме того, вы купили июньский опцион колл с ценой исполнения 55 и заплатили 1. В итоге вы получили 300 долларов за вычетом брокерских комиссионных. Если рыночная стоимость акций упадет, то вы получите прибыль от снижения стоимости короткой позиции. Но если курс акций вырастет, то стоимость длинного опциона также будет расти. Максимальный риск по этим опционам составляет 5 пунктов. Однако поскольку вы уже получили 300 долларов, ваш фактический риск оказывается равным 2 пунктам. Если более ранний опцион колл истечет, обесценившись, то вы останетесь в длинной позиции по опциону колл , который истекает позже. Возможно, вы выиграете от последующего роста цен на акции. [c.95]

Вертикальный спрэд объединяет опционы с одной и той же датой истечения контрактов, но различными ценами исполнения. Горизонтальный спрэд состоит из опционов с одинаковыми ценами исполнения, но различными датами истечения контрактов. Диагональный спрэд строится с помощью опционов с различными ценами исполнения и датами истечения контрактов. Когда спрэд создается с помощью опционов, которые имеют противоположные позиции по сравнению со стандартным сочетанием, его именуют обратным спрэдом. [c.103]

Каждый вид спрэда имеет две разновидности повышающуюся и понижающуюся. При создании повышающегося вертикального спрэда тот опцион, который приобретается, имеет более низкую цену исполнения по сравнению с тем опционом, который продается. У повышающегося горизонтального спрэда тот опцион, который покупается, имеет более отдаленную дату истечения контракта. У повышающегося диагонального спрэда приобретаемый опцион имеет более низкую цену исполнения и более отдаленную дату истечения контракта по сравнению с тем опционом, который выписывается. [c.103]

Что касается диагонального спрэда, то в ряде случаев он будет похож на временной, в других — на вертикальный спрэд. Каждая конкретная ситуация с диагональным спрэдом требует самостоятельного рассмотрения. [c.127]

Можно выделить повышающуюся и понижающуюся разновидности спрэда. У повышающегося вертикального спрэда длинный опцион имеет более низкую цену исполнения, короткий — более высокую. У понижающегося спрэда — покупается опцион с более высокой ценой исполнения, продается — с более низкой. Для вертикального спрэда его повышающаяся и понижающаяся разновидности говорят о том, что инвестор рассчитывает получить прибыль соответственно от повышения и понижения курса актива. У повышающегося горизонтального спрэда приобретаемый опцион имеет более отдаленную дату истечения. У повышающегося диагонального спрэда длинный опцион характеризуется более низкой ценой исполнения и более далекой датой истечения. [c.129]

Дела развивались еще лучше, поскольку было еще несколько задержек, и арбитражеры повторили весь процесс полностью с длинными Июнь-100-колл и короткими Апрель- 105-колл (а затем и с Май-105-колл, когда апрельские истекли без пользы для их покупателей). В данной ситуации в целом стратегия Диагонального Спрэда оказалась наилучшей. [c.65]

ДИАГОНАЛЬНЫЙ ОПЦИОННЫЙ СПРЭД - вид опционного спрэда, который включает в себя элементы как вертикального, так и горизонтального опционного спрэда. [c.174]

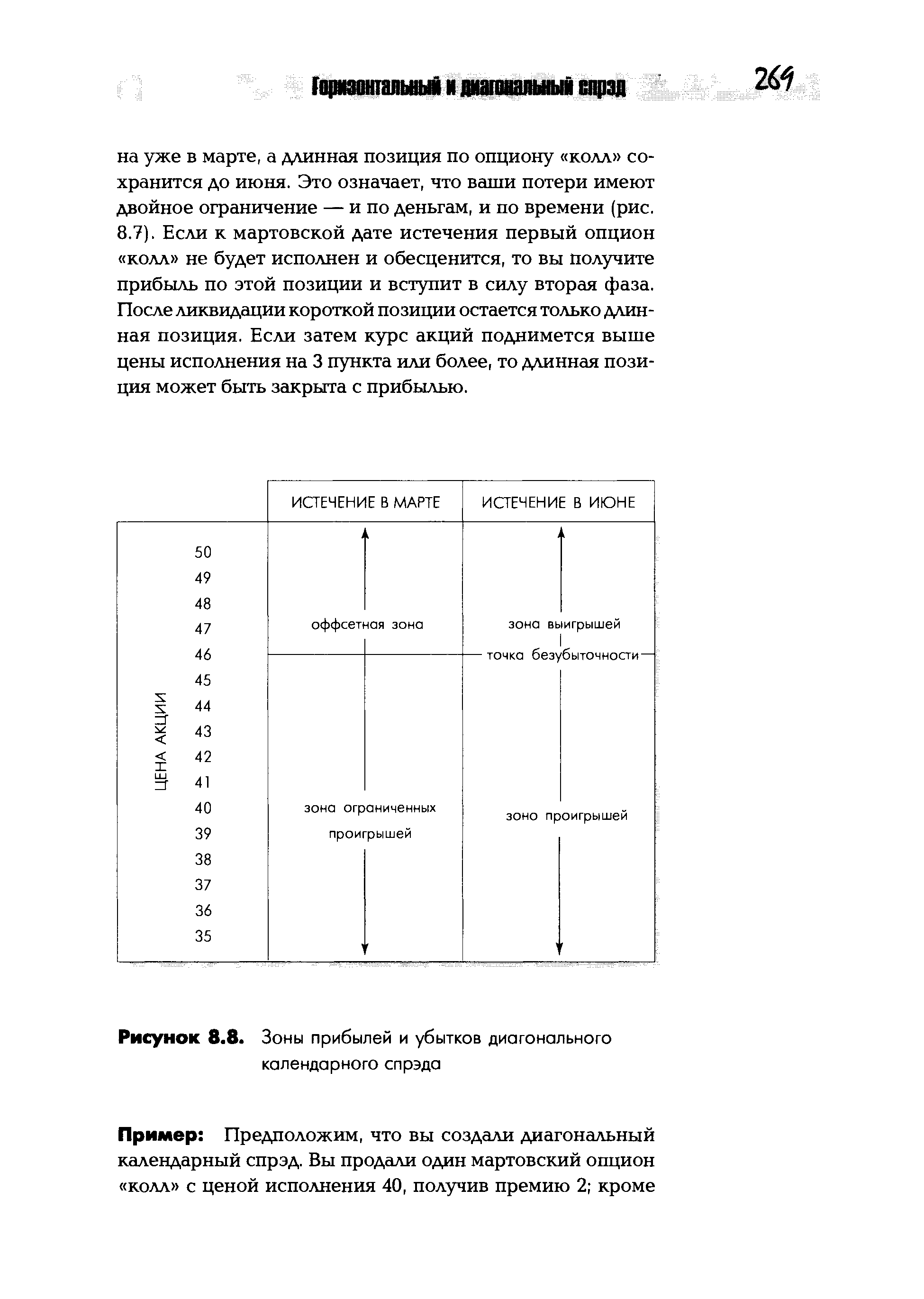

| Рисунок 8.8. Зоны прибылей и убытков диагонального календарного спрэда |  |

Вертикальные, горизонтальные и диагональные типы спрэдов могут использоваться для снижения рисков. Этому будут способствовать ваши наблюдения за динамикой цен, которые, в свою очередь, помогают распознавать их временные отклонения. Инвестиции в опционы позволяют выйти за рамки задачи по снижению рисков и использовать более сложные стратегии инвестирования. [c.95]

Спрэд — это портфель, состоящий из опционов одного вида на одни и те же активы, но с разными ценами исполнения и/или датами истечения, причем одни из них являются длинными, а другие короткими. В свою очередь, спрэд подразделяется на вертикальный (цилиндрический или денежный), горизонтальный (календарный или временной) и диагональный. [c.103]

Предположим, вы заинтересованы в создании Бычьего Спрэда. Однако вы также заметили, что более близкие по срокам истечения опционы значительно дороже отдаленных опционов. Ситуации такого типа часто возникают по акциям, цены которых меняются очень быстро, или в связи с распространением каких-либо слухов. Итак, вместо простой покупки Бычьего Спрэда трейдер может решить сделать Спрэд Диагональным, чтобы сохранить некоторый бычий потенциал, но в то же время иметь преимущество от временного снижения стоимости ценных бумаг в портфеле инвестора опциона с ближним сроком. [c.64]

Следуя этой терминологии, горизонтальный (или календарный) спрэд фиксирует цену исполнения, но варьирует срок погашения. При диагональном спрэде варьируются и цепа, и срок. [c.105]

Названия вертикальный , горизонтальный и диагональный спрэды помогает различать их между собой и лучше представлять себе соотношения дат истечения и цен исполнения (рис. 8.9). [c.93]

Диагональный спрэд (diagonal spread) — календарный спрэд, в котором взаимно компенсирующиеся длинные и короткие позиции имеют различные цены исполнения и даты истечения. [c.158]

Для вертикального спрэда его повышающаяся или понижающаяся разновидности говорят о том, что инвестор планирует получить прибыль соответственно от повышения или понижения курса бумаг. Для горизонтального и диагонального спрэда такая закономерность будет наблюдаться не всегда. Рассмотрим последовательно возможные комбинации и спрэды. [c.103]

Диагональный спрэд состоит из двух опционов с разными сроками истечения и разными ценами исполнения. Например, вы можете продать июньский опцион Nokia 50 кол за 3 долл. и купить ноябрьский опцион Nokia 60 кол за 5 долл. Это вариант игры по восходящему тренду с меньшим размером инвестиций. [c.86]

Многие трейдеры, специализирующиеся на арбитраже риска и разбирающиеся в опционах, были весьма уверены, что сделка состоится, но они думали, что может возникнуть некоторая задержка. Поэтому они выбирали диагональные спрэды покупали Март-90-колл и продавали Январь-95-колл. В самом деле, сделка затянулась и на момент истечения бесполезными Ян-варь-95-колл акция все еще торговалась по 88. Тогда эти арбитражеры могли продать Февраль-95-колл для дальнейшего снижения затрат на март-90-колл, позиции по которым у них все еще были. Февральские коллы тоже истекли бесполезными. Тогда многие арбитражеры просто оста- [c.64]

Данный пример демонстрирует и второй шаг в стратегии Диагонального Спрэда, когда все идет по намеченному сценарию если до бесполезного истечения ближнего по сроку опциона колл базовый актив остается достаточно стабильным, можно продать колл "вне денег", истекающего в следующем месяце, для дальнейшего сокращения затрат на опцион, который остается удержанным в длинной позиции. Если изначально между истечениями опционов колл в вашем Спрэде был всего лишь один дополнительный месяц (как в приведенном примере с N R), существует лишь одна дополнительная возможность продать колл "вне денег" против того опциона, которым вы уже владеете. Однако если между истечениями двух ваших опционов в момент первоначального создания Спрэда было несколько месяцев, то возможностей для продажи премии против длинного опциона колл, который вы продолжаете держать, может быть несколько. Конечно, как только акция совершает большое движение в любом направлении, данный Спрэд будет в большей или меньшей степени приближаться к своему максимальному потенциалу выигрыша или к максимальным убыткам, и дальнейших возможностей продавать краткосрочные премии более не будет. [c.65]

В заключение скажем, что Диагональные Спрэды могут быть привлекательной альтернативой Вертикальным Спрэдам, особенно если опционы с ближним сроком дорогие относительно более удаленных от текущего момента. Это применимо к любому базовому рынку акции, индексу или фьючерсному контракту. [c.65]

Итак, уважаемый читатель, у нас остался диагональный спрэд. Что это такое Представьте себе, что игрок продаёт опцион колл со страйком 100.00 р. и датой экспирации в октябре и покупает опцион колл со страйком 110.00р. и датой экспирации в январе. Диагональный спрэд можно рассматривать как своеобразный гибрид горизонтального и вертикального спрэдов. Вариантов игры на диагональном спрэде существует великое множество и мне не хотелось бы перегружать повествование их описанием, благо, заинтересованный читатель и без меня способен сам сконструировать парочку-другую примеров. [c.176]

Существуют еще диагональные и горизонтальные спрэды, а также многие другие. Если эта тема заинтрипопала пас, книга МакМиллана, упомянутая ранее, превосходный источник. [c.169]

Использованное здесь предположение о постоянном совпадении цен фьючерсных контрактов с разными месяцами поставки как бы автоматически выполняется, если речь идет об опционах на акцию или валюту. В случае опционов на фьючерсы ситуация усложняется необходимостью учета различной динамики цен фьючерсов с разными месяцами поставки. Если в горизонтальном спрэде страйки опционов различны, то такой спрэд называется диагональным. [c.79]

Напомним, торгуя спрздами (вертикальными, диагональными, пропорциональными, бзк-спрздами), вы покупаете спрэд, если платите за него нетто-премию, и продаете спрэд, если получаете нетто-премию. [c.104]

Опционные спрэды бывают горизонтальными или, как их ещё называют, календарными, вертикальными и диагональными. Давайте рассмотрим примеры игры на спрэдах. Для начала разберём пример игры на горизонтальном спрэде, при котором покупается и продаётся один и тот же опцион, но с разными датами экспирации. [c.174]