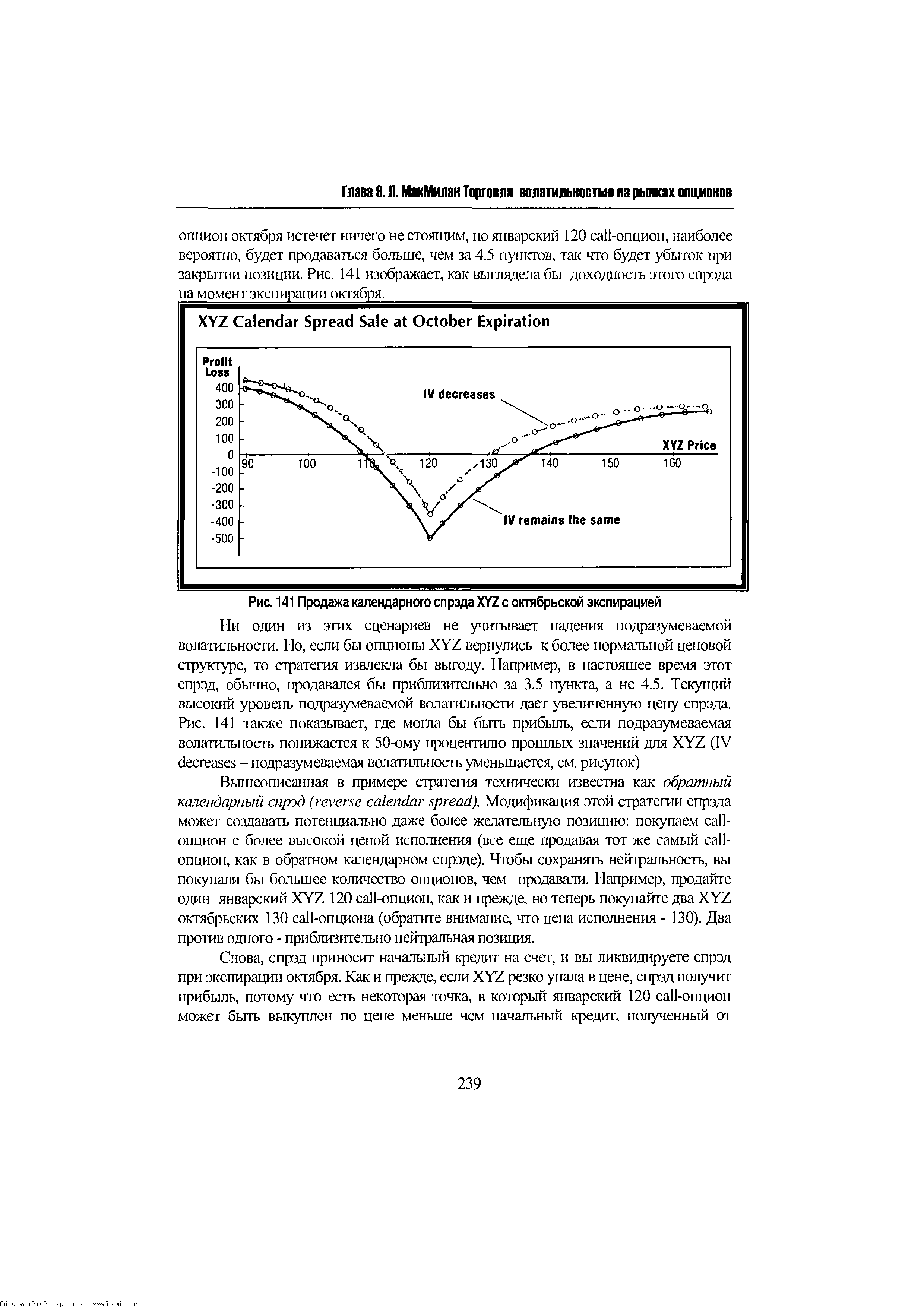

| Рис. 141 Продажа календарного спрэда XYZ с октябрьской экспирацией |  |

Календарные, или горизонтальные, трудно проиллюстрировать, поскольку даты исполнения опционов различны. Однако можно оценить опцион с более поздней датой погашения на дату исполнения более раннего опциона. Тогда можно выразить результирующий платеж от календарного спрэда как функцию цены соответствующей акции. [c.108]

КАЛЕНДАРНАЯ КОМБИНАЦИЯ - сочетание календарного спрэда с опционами на покупку и на продажу. Цена, оговоренная в опционах на покупку, обычно выше цены, оговоренной в опционах на продажу. [c.287]

КАЛЕНДАРНЫЙ СПРЭД- способ ведения сделок с опционами на покупку и продажу, при котором продается опцион с более коротким сроком действия, а покупается опцион с более длительным сроком действия. [c.287]

СПРЭД КАЛЕНДАРНЫЙ - см. КАЛЕНДАРНЫЙ СПРЭД [c.704]

КАЛЕНДАРНАЯ КОМБИНАЦИЯ - сочетание календарного спрэда с опционами на [c.166]

Горизонтальный (календарный) спрэд может иметь следующие подвиды [c.245]

Календарный спрэд, в котором взаимно компенсирующиеся длинные и короткие позиции имеют одни и те же цены исполнения, но различные даты истечения. [c.90]

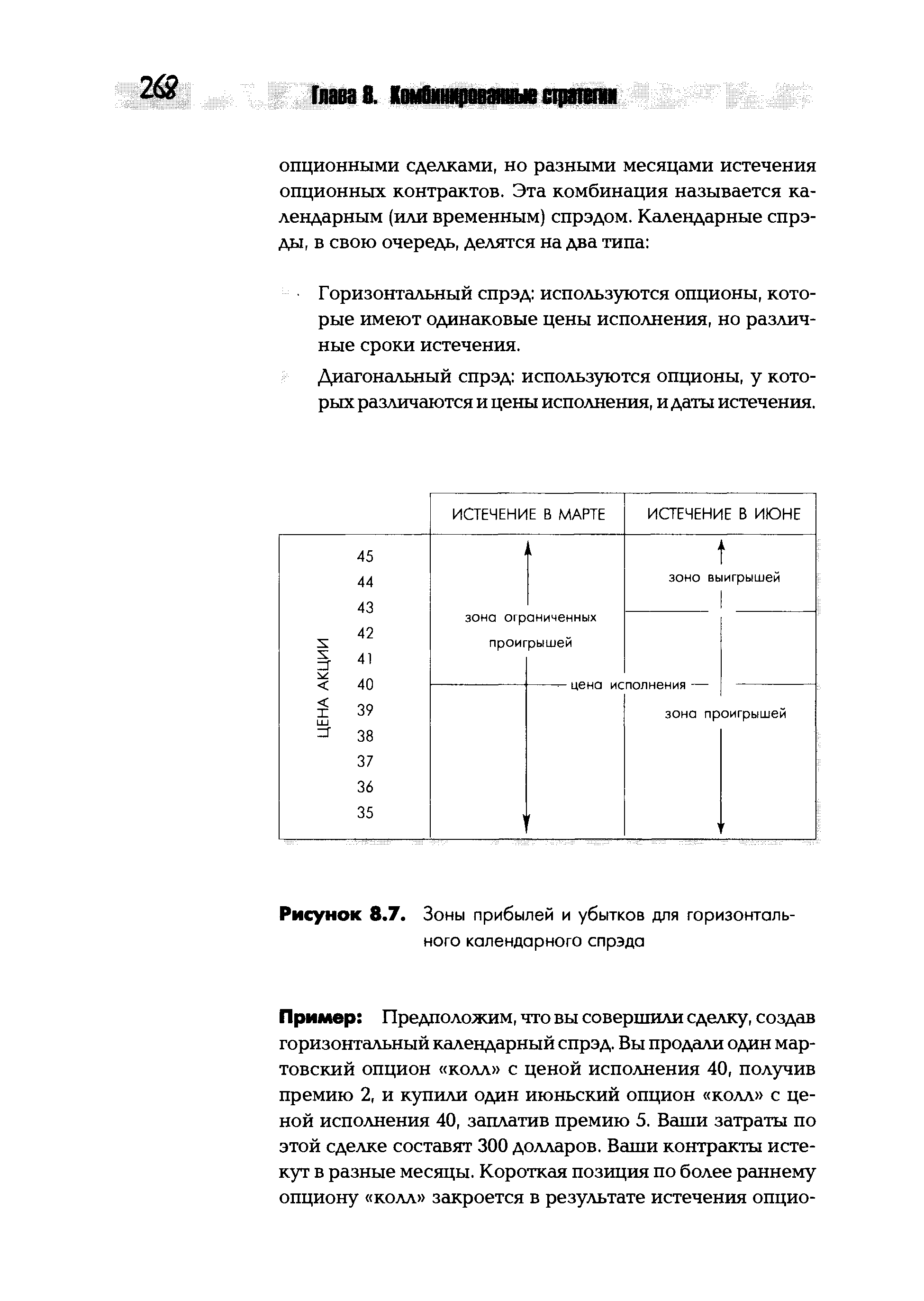

| Рисунок 8.7. Зоны прибылей и убытков для горизонтального календарного спрэда |  |

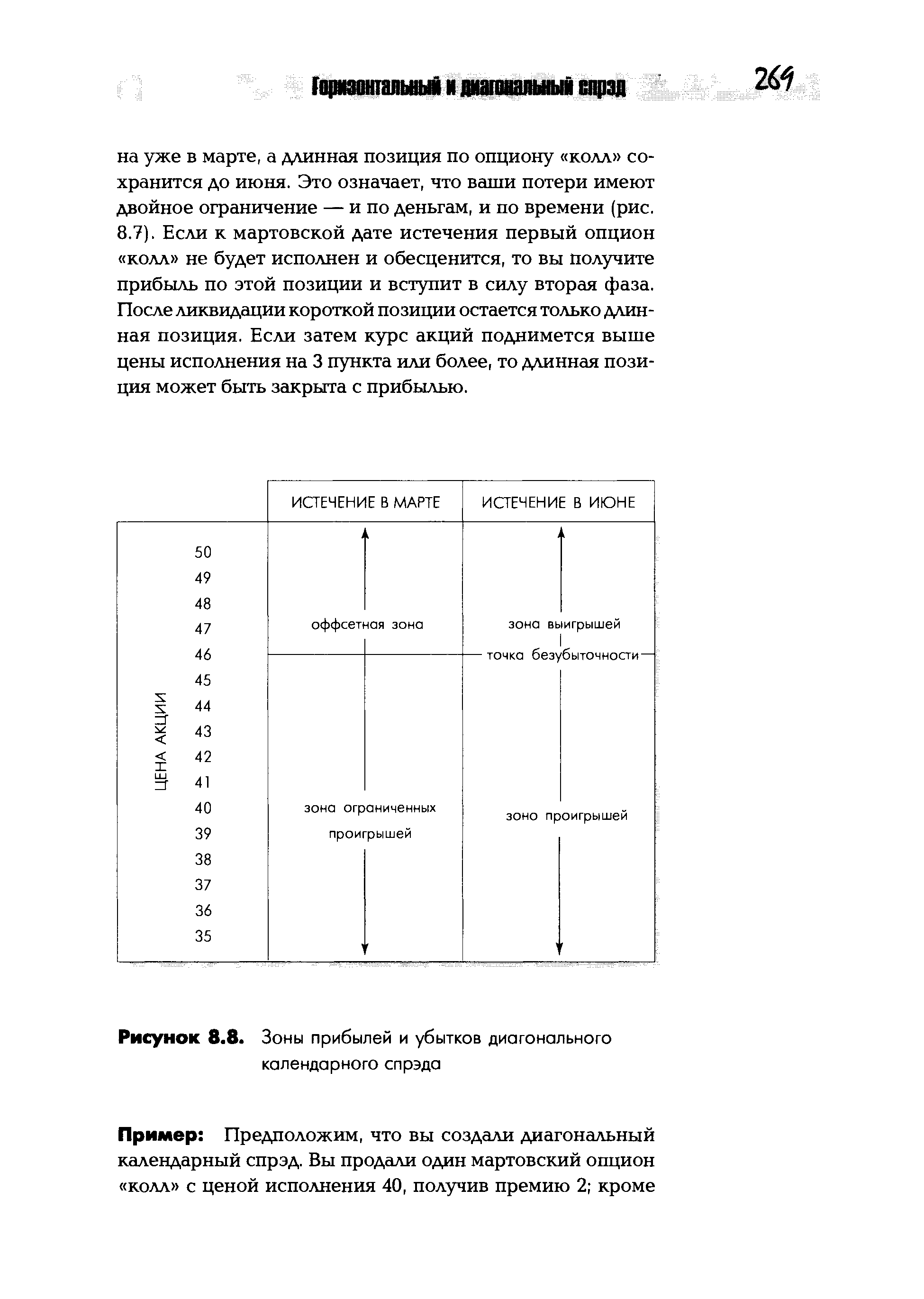

| Рисунок 8.8. Зоны прибылей и убытков диагонального календарного спрэда |  |

С помощью сочетания длинного опциона с более близкой датой истечения и короткого опциона с более отдаленной датой истечения инвестор может построить короткий или обратный временной спрэд. Создание такой стратегии не требует от вкладчика первоначальных инвестиций, так как опцион с более отдаленной датой истечения стоит дороже первого опциона. Поэтому в отношении короткого календарного спрэда говорят, что инвестор продает спрэд. Как следует из рис. 53, такая стратегия позволяет получить небольшую прибыль при существенном отклонении курса акций от цены исполнения. При равенстве курса акций и цены исполнения или незначительном отклонении инвестор несет потери. Временной спрэд обычно предполагает продажу (покупку) одного [c.124]

Наиболее благоприятная ситуация для временного спрэда состоит в том, чтобы опцион с более близкой датой истечения к моменту окончания срока контракта оказался бы без выигрыша. В этом случае он уже ничего не стоит, в то время, как опцион с более отдаленной датой будет иметь максимально возможную временную стоимость. Напротив, инвестор, продающий календарный спрэд, надеется, что курс бумаг сильно изменится, в результате чего оба опциона потеряют свою временную стоимость. [c.125]

В отличие от календарного спрэда для вертикального спрэда стандартное отклонение актива и внутреннее стандартное отклонение опциона должны одновременно изменяться в одном направлении — или увеличиваться или уменьшаться (в зависимости от того, какую стратегию преследует инвестор). [c.127]

Как мы уже отмечали, наиболее чутко реагирует на изменение внутреннего стандартного отклонения горизонтальный спрэд. Длинный календарный спрэд скорее всего принесет инвестору прибыль, когда ожидается, что внутреннее стандартное отклонение опциона возрастет. При такой стратегии оптимальной будет ситуация, если на рынке не произойдет существенных изменений до момента истечения ближайшего опциона, однако после этого возросшее стандартное отклонение актива, лежащего в основе опциона, приведет к увеличению цены второго опциона. Инвестор, создавший короткий горизонтальный спрэд, скорее всего получит прибыль, если опционы имеют большое внутреннее стандартное отклонение, но ожидается, что его значение уменьшится. Другими словами, вкладчик заинтересован в сильном движении рынка до истечения первого опциона, поскольку это увеличит его стоимость, но после этого стандартное отклонение должно уменьшиться, что снизит стоимость второго опциона. [c.128]

Формируя длинный календарный спрэд, инвестор ожидает увеличения внутреннего стандартного отклонения опционов создавая короткий спрэд, он надеется на его уменьшение. [c.129]

Вычисление максимального убытка в таких стратегиях аналогично случаю с календарными спрэдами. [c.87]

В случае с календарным спрэдом у вас возникает поставочный риск на две даты, потому что, если опцион будет исполнен 1 октября, вам надо осуществлять поставку 3 октября, а если опцион будет исполнен 1 декабря, вам надо делать поставку 3 декабря. По этим позициям трудно сделать неттинг, поэтому их надо рассматривать отдельно. [c.300]

Новые финансовые инструменты возникли в 80-х годах в результате обострения конкуренции банков на мировом рынке. Чтобы привлечь клиентуру и увеличить свои прибыли, участники мирового кредитно-финансового рынка — банки, фондовые биржи, специализированные кредитно-финансовые институты — создали гибрид разных финансовых документов, в том числе долговых инструментов, ценных бумаг, гарантированных активами банков, инструментов хеджирования. К ним относятся аннулируемый форвардный валютный контракт, владелец которого может его аннулировать при наступлении срока погашения предельный форвардный валютный контракт, при наступлении срока которого обмен валют производится в установленных в контракте пределах их курсовых колебаний своп с нулевым купоном, обмениваемым на купон с плавающей процентной ставкой своп цирк в форме комбинирования валютного и процентного свопа своп-цион — сочетание свопа и опциона цилиндрический опцион — комбинированный валютный опцион продавца и покупателя перпендикулярный спрэд, основанный на использовании опционов с одинаковым сроком, но с различной ценой двойной спрэд — комбинация двух опционов колл и двух опционов пут с несколькими сроками исполнения календарный спрэд — купля-продажа опциона одних и тех же ценных бумаг с разными сроками погашения. Сформировался рынок финансовых фьючерсов, финансовых опционов и своп . Банки заключают срочные соглашения [c.388]

Самая простая стратегия, которая имеет требуемые черты, продает календарный спрэд, то есть продает долговременный опцион и, хеджируя его, покупает краткосрочный опцион при той же самой цене исполнения. Верно, что оба весьма дороги, (а опцион ближайшего времени мог бы даже иметь слегка большую подразумеваемую волатилъность, чем долговременный) но долговременный опцион торгуется с гораздо большей абсолютной ценой так что, если оба подешевеют, то долговременный может уменьшиться немного больше в пунктах, чем опцион ближайшего времени. Пример должен проиллюстрировать эту ситуацию. [c.238]

Также его называют еще и "Календарным Спрэдом" ( alendar Spread), подчеркивая тем самым то, что они создаются из опционов разных серий (Прим. научного ред.) [c.243]

Следуя этой терминологии, горизонтальный (или календарный) спрэд фиксирует цену исполнения, но варьирует срок погашения. При диагональном спрэде варьируются и цепа, и срок. [c.105]

Пример Предположим, что вы совершили сделку, создав горизонтальный календарный спрэд. Вы продали один мартовский опцион колл с ценой исполнения 40, получив премию 2, и купили один июньский опцион колл с ценой исполнения 40, заплатив премию 5. Ваши затраты по этой сделке составят 300 долларов. Ваши контракты истекут в разные месяцы. Короткая позиция по более раннему опциону колл закроется в результате истечения опцио- [c.91]

Горизонтальный спрэд (horizontal spread) — календарный спрэд, в котором взаимно компенсирующиеся длинные и короткие позиции имеют одни и те же цены исполнения, но различные даты истечения. [c.157]

Календарный спрэд ( alendar spread) — спрэд, связанный с одновременной покупкой или продажей опционов с различными датами истечения на одни и те же базовые акции. [c.160]

Рассмотренные выше колл и пут спрэды быка и медведя относятся к вертикальным спрэдам. Горизонтальным, временным или календарным спрэдом называется комбинация купленного и проданного опционов одного класса с одним страйком, но с разными датами экспирации. Данная терминология связана с тем, что стандартная биржевая сводка перечисляет страйки по вертикали, а месяцы экспирации - по горизонтали. Если опцион с более удаленной датой экспирации покупается, а с ближней продается, то горизонтальный спрэд является дебитным, поскольку опцион с дальней датой экспирации при прочих одинаковых параметрах - фьючерсных котировках и волатильности - стоит дороже. [c.78]

Вертикальные спрэды подразумевают покупку/продажу опциона кол (или пут) и продажу/покупку опциона кол с более высокой ценой исполнения (или опциона пут с более низкой ценой исполнения). Например, 1.4100-1.4200 кол-спрэд. В случае вертикального ( бычье-го / медвежьего ) спрэда оба опциона имеют одинаковый срок. В случае горизонтального (календарного) спрэда опционы имеют разный срок. [c.104]

Календарные спрэды предполагают более сложный расчет, т.к. надо четко представлять себе составляющие стратегии. Когда вы покупаете октябрьский опцион и продаете декабрьский, ваш кредитный риск будет отличаться от ситуации, когда вы покупаете декабрьский опцион и продаете октябрьский. [c.300]

Горизонтальный спрэд — см. Календарный спрэд ( alendar/Horizontal Spread) — подразумевают покупку и продажу опционов кол (или пут) с одинаковыми ценами исполнения и номиналами, но разными датами истечения. [c.403]

Календарный спрэд 86, 300 Касательный опцион 214 Кокс - Росс - Рубинштейн 148 Кол-спрэд 59, 60, 92, 95 Контанго 111, 335 [c.412]

Иногда Календарные Спрэды называют Горизонтальными Спрэдами (Horizontal Spreads), чтобы отразить факт охвата Спрэдом различных месяцев истечения, в отличие от Вертикальных Спрэдов, где Спрэд охватывает разные страйки. [c.62]

Настоящий спрэд-трейдер (спрэдер) закроет данную позицию на момент майского истечения или до того, поскольку заинтересован в характеристиках самого Спрэда — он будет расширяться, если базовый актив остается рядом с ценой исполнения, и сужаться, если базовый актив удаляется слишком далеко от цены исполнения. Прибыльность Календарного Спрэда на момент более близкого истечения показана на Рисунке 2.15. Спрэд имеет ограниченный потенциал прибыли и ограниченный риск, причем он ограничен величиной, изначально уплаченной за этот Спрэд (в этом он аналогичен Вертикальным Спрэдам, описанным ранее). [c.62]