Риск ликвидности, или риск финансирования, — обусловлен трудностями, с которыми может встретиться предприятие при мобилизации средств для погашения своих обязательств по финансовому инструменту к определенному сроку. Он может возникнуть из неспособности быстро продать финансовый актив по стоимости, близкой к его справедливой стоимости. [c.16]

Источники риска. Общий риск, связанный с функционированием данного предприятия или с конкретным объектом инвестиций, может проистекать из различных источников. Эти источники взаимосвязаны, и часто практически невозможно определить риск, проистекающий из каждого источника. Главные виды риска различают по его источникам — это деловой риск финансовый риск риск, связанный с покупательной способностью процентный риск риск ликвидности рыночный риск случайный риск. [c.117]

Риск ликвидности — это риск, связанный с невозможностью продать в подходящий момент в обмен на деньги и по приемлемой [c.118]

Основная цель требований к раскрытию информации, установленных в МСФО 32, заключается в предоставлении возможности пользователям финансовой отчетности оценить балансовые и забалансовые риски, которые, в частности, включают риски денежных потоков, связанных с финансовыми инструментами. В МСФО 32 приводятся примеры таких рисков, как ценовой риск, кредитный риск, риск ликвидности и риск денежных потоков. [c.170]

Приведем некоторые виды риска Ликвидность - способность фирмы [c.178]

Риск ликвидности обусловлен возможностью потерь при реализации ценных бумаг из-за изменения их качества. Риск ликвидности присущ многим отечественным ценным бумагам, продаваемым ниже номинальной стоимости (за исключением дисконтных государственных облигаций). Инвесторы отказываются видеть в них надежный товар. [c.268]

Важно отметить, что рыночное равновесие, благодаря которому средства распределяются в экономике, базируется не только на ожидаемом доходе, но и на присущем финансовым инструментам риске. Поэтому, чтобы иметь возможность привлекать деньги, они должны обеспечивать доход (иначе говоря, прибыль), т. е., если бы финансовые инструменты имели одинаковую рисковость, в условиях рыночного равновесия они приносили бы равный доход. Однако, ввиду различных степени риска, ликвидности, срока погашения, номинальной ставки дохода, различий в налогообложении финансовые инструменты подвержены риску различной степени и обеспечивают неодинаковый доход инвесторам. (Пятый фактор — возможность выкупа финансового инструмента — подробно рассмотрен в гл. 21.) [c.48]

Риск по причинам возникновения (в частности, на рынке ценных бумаг) делится на функциональный, денежный, инфляционный, риск ликвидности и др. [c.256]

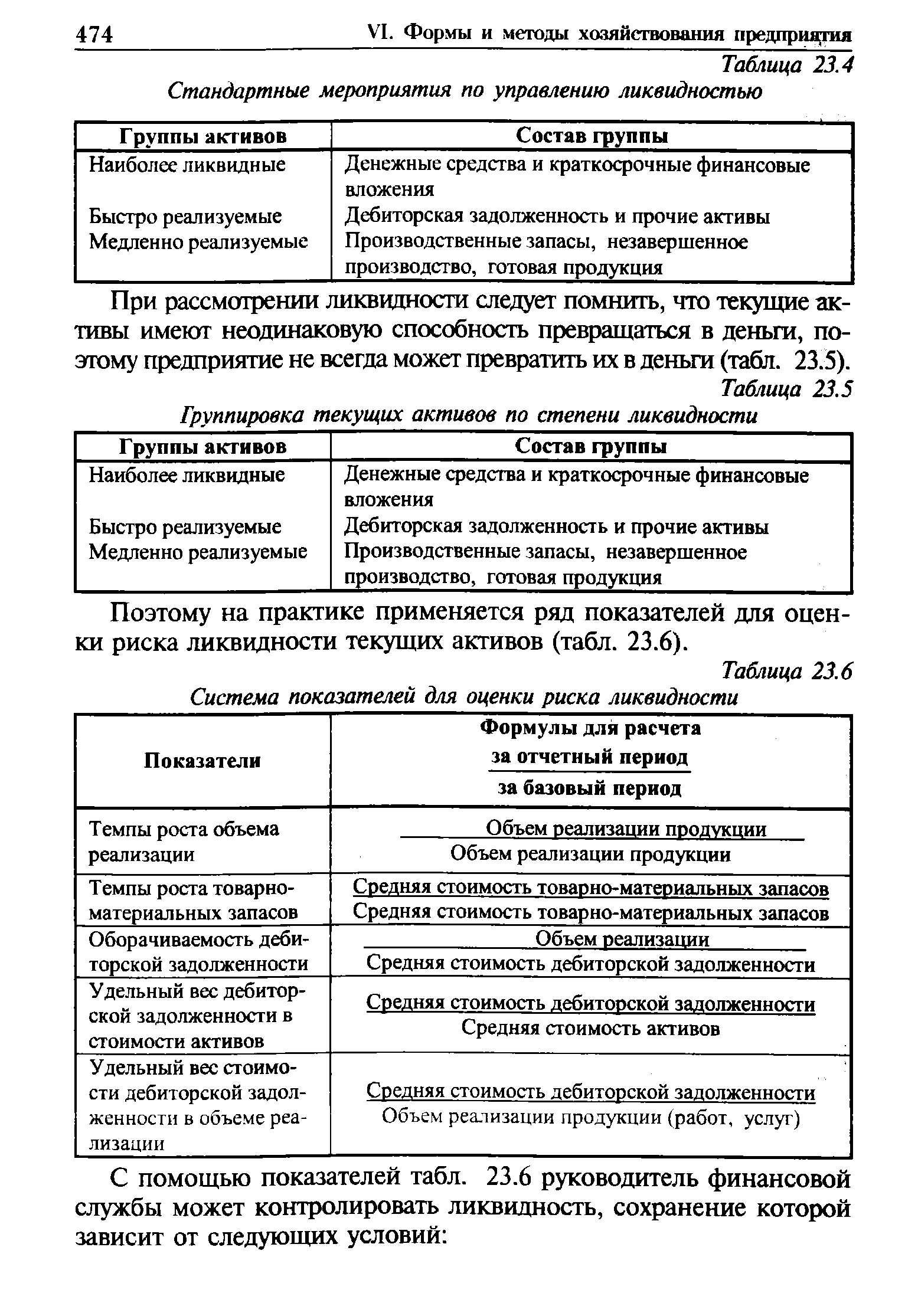

Поэтому на практике применяется ряд показателей для оценки риска ликвидности текущих активов (табл. 23.6). [c.474]

| Таблица 23.6 Система показателей для оценки риска ликвидности |  |

Риск ликвидности возникает для финансовых активов в ситуации, при которой невозможно быстро реализовать и превратить в денежные поступления какой-либо из финансовых инструментов (активов) по цене, близкой к его реальной стоимости. Риск ликвидности создает определенную рисковую ситуацию, связанную с возможностью погашения финансовых обязательств, когда финансовые активы с трудностями обращаются в реальные денежные потоки и денежных средств недостает для погашения очередных финансовых обязательств. Риск ликвидности необходимо оценивать уже на стадии приобретения финансовых активов и раскрывать качественную информацию о факторах, создающих и усугубляющих риск ликвидности для финансовых активов и денежный риск, возникающий в связи с этим, для своевременного выполнения финансовых обязательств. [c.156]

Облигации с одинаковым сроком погашения имеют разную доходность, если, как уже указывалось, они характеризуются разным уровнем риска, ликвидностью и налогообложением. [c.164]

Даже при одинаковом риске, ликвидности и условиях налогообложения облигации с [c.165]

Процентные ставки по разным ценным бумагам существенно отличаются друг от друга. Причинами этих различий являются, в том числе, различия по уровню кредитного риска, ликвидности, условиям налогообложения и сроку погашения. [c.170]

Домашние хозяйства и фирмы подвергаются риску ликвидности. [c.305]

Вследствие пункта 2 риск ликвидности нельзя застраховать, т. е. частных страховых компаний, покрывающих такого рода риск, просто-напросто не существует при отсутствии достаточной информации страховщики могут установить премии по страхованию депозитов на таком уровне, что у домашних хозяйств и фирм будет стимул принимать на себя риск ликвидности. [c.305]

В такой системе домашние хозяйства и фирмы будут предпринимать меньше долгосрочных, неликвидных инвестиционных проектов, поскольку им придется нести дополнительный, незастрахованный риск. Здесь и появляются депозитные учреждения. Они предлагают договоры по вкладам, которые должны быть возвращены в полном объеме по требованию вкладчика депозитные учреждения берут на себя риск ликвидности фирм, не занимающихся финансами, и делают они это за определенное вознаграждение. Хотя каждый от этого только выигрывает и, кроме того, обеспечивается экономический рост, здесь есть определенные недостатки. Иногда в банк поступает слишком много платежных требований, и депозитные учреждения становятся банкротами — вместе с домашними хозяйствами и фирмами. [c.305]

Преимущество страхования депозитов для обществ. Мы установили, что при принятии таких высоколиквидных обязательств, как депозиты до востребования и сберегательные депозиты, банки и сберегательные учреждения берут на себя дополнительный риск ликвидности домашних хозяйств и фирм в надежде получить определенную прибыль. Но это просто переносит свойственную системе проблему недостатка информации о финансовой устойчивости с индивидов и фирм на депозитные учреждения. У индивидуальных вкладчиков отсутствует полная информация о том 1) какова рискованность и ликвидность портфеля активов депозитного учреждения 2) когда и в каком объеме другие вкладчики захотят вернуть свои вклады. Более того, депозитные учреждения обычно используют правило кто первый пришел, того первым и обслужили при выплате средств по депозитам. [c.305]

Депозитным учреждениям присуща проблема ликвидности, с которой связана подверженность их риску массового изъятия депозитов вкладчиками. Они заключают договоры по вкладам, в соответствии с которыми должны выплатить наличные деньги по первому требованию вкладчиков. Следовательно, депозитные учреждения берут на себя риск ликвидности небанковского сектора. [c.315]

Вспомните из главы 7, что даже если применительно к облигациям абстрагироваться от таких проблем, как кредитный риск, ликвидность и различие в налоговых режимах, очень часто случается, что облигации с различными сроками погашения имеют различные станки дохода. Особо отметим, что финансовые инструменты с различными сроками погашения имеют тенденцию к повышению ставок при приближении срока погашения. Следовательно, существует временная структура процентных ставок, которая означает, что кривая доходности финансовых активов с одинаковыми характеристиками риска, ликвидности и налогообложения, обычно имеет положительный наклон. [c.688]

Несистематический риск связан с финансовым положением конкретного эмитента ценных бумаг. Оценка его требует определенных усилий как со стороны посредников рынка финансовых активов, так и со стороны инвесторов. К категории несистематических относятся риск ликвидности, отраслевой, коммерческий и финансовый риски. Риск ликвидности связан с воз- [c.220]

Выбор дисконтной ставки в процессе приведения отдельных показателей к настоящей стоимости должен быть дифференцирован для различных инвестиционных проектов. В процессе такой дифференциации должны быть учтены уровень риска, ликвидности и другие индивидуальные характеристики реального инвестиционного проекта. [c.232]

Высокая корреляция уровня риска с периодом обращения финансовых инструментов инвестирования. Риск, генерируемый индивидуальным финансовым инструментом инвестирования, находится в прямой коррелятивной связи с продолжительностью его обращения (сроком погашения). Это связано с возрастанием неопределенности условий формирования доходности финансовых инструментов инвестирования с расширением горизонта их обращения (что увеличивает диапазон вариации уровня их доходности, а соответственно и коэффициент вариации и среднеквадратическое его отклонение). Рассматриваемая особенность определяет необходимость комплексной оценки уровня риска, ликвидности и доходности отдельных финансовых инструментов инвестирования, которые находятся между собой в неразрывной связи. [c.334]

Рыночный риск Процентный риск Инфляционный риск Риск ликвидности Налоговой риск Коммерческий риск Структурный финансовый риск Прочие виды рисков [c.336]

Риск ликвидности. Этот вид риска связан с отсутствием возможности быстро продать тот или иной финансовый инструмент инвестирования без потери инвестированного в него капитала при изменившихся целях инвестиционной деятельности, условий формирования инвестиционного дохода, кризисном финансовом состоянии инвестора и другим причинам. Ликвидность отдельного финансового инстру- [c.336]

Для эффективного управления рисками требуется тщательное их исследование. В настоящее время существуют различные подходы к классификации предпринимательских рисков. Например, в [8, с. 10] выделены следующие виды рисков производственный, кредитный, процентный, риск ликвидности, инвестиционный, рыночный. [c.64]

Коэффициент рыночная цена/балансовая стоимость акции ( Market to Book Ratio ) — рассчитывается как отношение рыночного курса акции к оценке, по которой она учитывается в бухгалтерском учете предприятия. Характеризует оценку предприятия рынком (с точки зрения его перспектив, финансово-хозяйственного положения, риска, ликвидности и доходности ценных бумаг). [c.506]

Рискованность портфеля ценных бумаг характеризуется вероятностью того, что наступят обстоятельства, при которых инвестор понесет потери, вызванные инвестициями в фондовый портфель, а также операциями по привлечению финансовых ресурсов для создания фондового портфеля. Риск портфельного инвестирования включает многие виды рисков капитальный, селективный, временной, риск законодательных изменений, риск налоговых изменений, риск ликвидности, рыночный, кредитный, инфляционный, процентный, отзывной, страновый, отраслевой, микроэкономический, валютный. [c.267]

Если краткосрочные процентные ставки значительно ниже долгосрочных, краткосрочные займы кажутся привлекательнее долгосрочных. Но знакомство с теориями временной структуры процентных ставок должно уберечь от таких наивных суждений. Одной из причин высоких долгосрочных ставок мо жет быть ожидание роста краткосрочных ставок в будущем. Кроме того, ин весторы, покупающие долгосрочные облигации, возможно, приемлют риски ликвидности и инфляции, за которые справедливо хотят получить компен сацию. Когда временная структура имеет повышательную тенденцию, вам следует делать краткосрочные займы только в том случае, если вы чувствуете, что инвесторы переоценивают будущий рост процентных ставок или переоцени вают риски предоставления долгосрочных кредитов. [c.631]

Почему же депозитные учреждения сознательно готовы подвергаться такому риску ликвидности Ответ состоит в том, что традиционная функция депозитных учреждений — брать на себя риск ликвидности от домашних хозяйств и фирм, естественно, за опредг енную плату. [c.304]

Риск ликвидности Этот риск возникает, когда платеж, даже произведенный полностью, может прийти не вовремя. Это означает, что депозитное учреждение может не получить средства, на которые оно рассчитывало, что уменьшит ликвидность этого института до тех пор, пока не придет опоздавший платеж. Отсюда и термин риск ликвидности (liquidity risk). [c.413]

Системы HIPS и Fedwire представляют собой самое современное решение проблемы риска ликвидности. В добрые старые времена, показанные в вестернах, риск ликвидности был значительным, так как плохая погода и другие неудобства типа ограблений могли значительно замедлить перевод средств между сторонами сделки. Развитие современной почтовой связи намного снизило этот риск. Как мы все знаем, однако, через систему доставки, подобную Почтовой службе США, чеки не всегда могут быть вовремя доставлены получателю. Этот факт, вместе с развитием современных систем передачи информации и компьютерной технологии, неизбежно привел к разви ппо электронных систем перевода для уменьшения риска ликвидности даже при совершении самых крупных сделок. [c.416]

Риск -юго, что банк А может частично или полностью не перевести деньги в банк В, - кредитный риск последнего. Для банков С и D, которые (даже не зная об этом) зависят от успешного завершения операции между банками А и В, не существует прямого риска ликвидности или кредитного риска, поскольку банки С и D не являются сторонами в соглашении с банком А. Тем не менее ситуация в системе плач ежей сложилась такая, что косвенно они все-таки являются участниками этого соглашения. Поэтому эти учреждения несут на себе косвенный риск, который экономисты называют системным риском (systemi risk). В случае если не существует кредитора последней инстанции, то невыполнение обязательств банком А перед банком В теоретически может привести к нестабильности всей системы платежей для многих банков, что станет причиной недостаточной ликвидности одних банков и прямых убытков других. [c.416]

Риск ликвидности (liquidity risk) — вероятность того, что платеж, даже в полном объеме, может прийти не вовремя. [c.424]

Согласно другой классификации в деятельности ба иков присутствуют риск ликвидности, кредитный риск, процентный риск, риск внебалансовых операций. [c.18]

В качестве примера может быть названа модификация модели Монти—Кляй-на, в которой учитывается фактор риска ликвидности, предложенная в [10]. 2 См., например, п. 1.3.6 о регулировании процессов привлечения средств. [c.208]

Смотреть страницы где упоминается термин Риск ликвидности

: [c.204] [c.343] [c.150] [c.51] [c.163] [c.171] [c.840] [c.853] [c.220] [c.337] [c.175] [c.118]Смотреть главы в:

Экономические и финансовые риски Оценка, управление, портфель инвестиций -> Риск ликвидности

Отчет о развитии банковского сектора и банковского надзора в 2004 году -> Риск ликвидности

Энциклопедия финансового риск-менеджмента -> Риск ликвидности

Теория риска и моделирование рисковых ситуаций -> Риск ликвидности

Словарь справочник руководителя предприятия Книга 4 (2000) -- [ c.162 ]