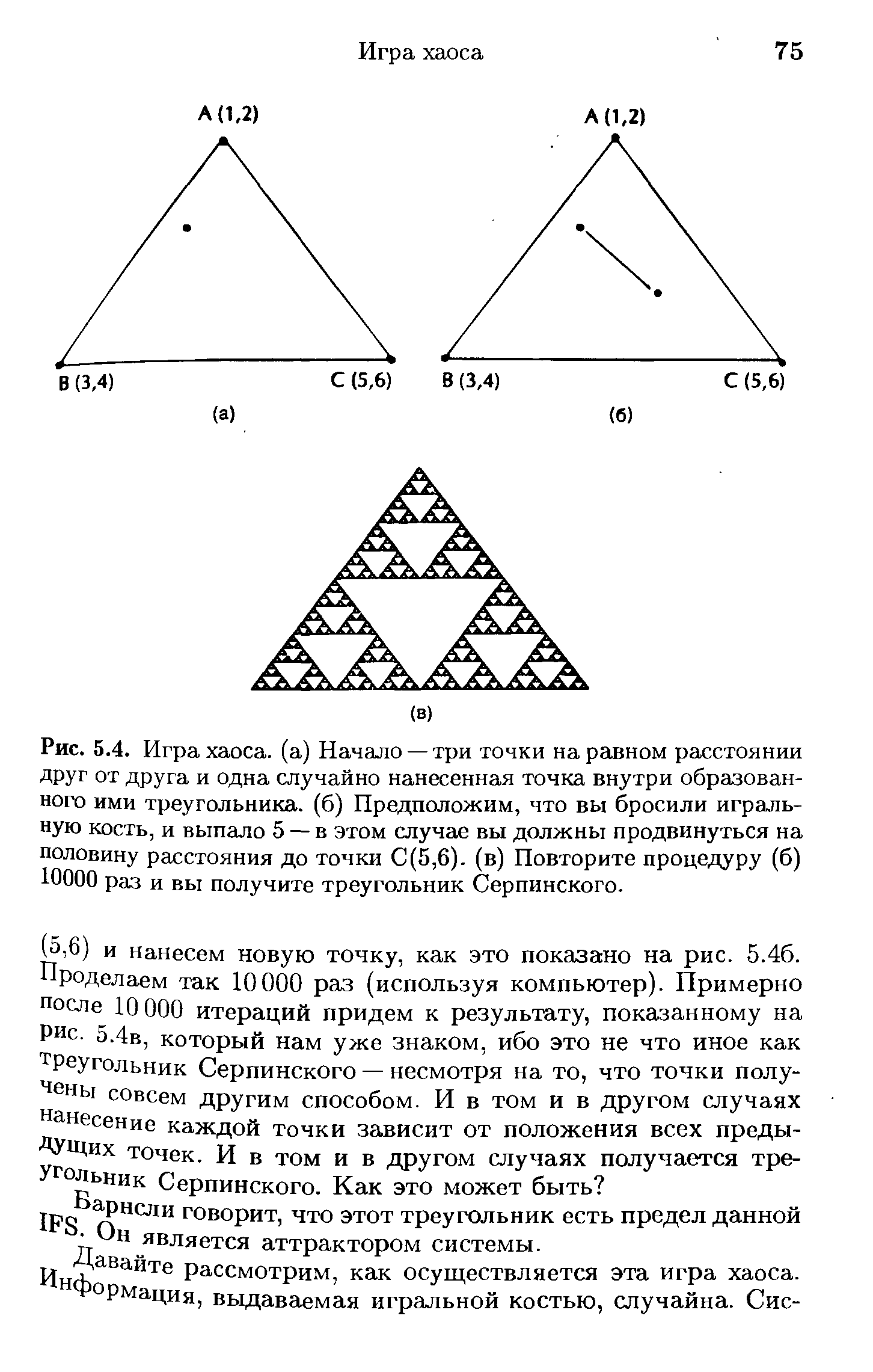

Одна из форм игры хаоса показана на рис. 5.4. Начинается игра с трех равноотстоящих точек (рис. 5.4а). Пометим точку А как (1,2), точку В как (3,4) и точку С как (5,6). Это игровая доска. Выберем теперь некоторую точку внутри треугольника AB . [c.74]

Включение стрелы времени невозможно в стандартно эконометрике, которая предполагает ряды инвариантными пс отношению к времени. В противоположность этому мы находим, что время —- итеративный процесс, подобный игре хаоса в гл. 5. Влияние настоящего на будущее может быть выражено корреляционным соотношением [c.88]

В имитаторе Херста случайное событие (первоначальное снятие колоды карт) определяет степень смещения. Другое случайное событие (появление джокера) обусловливает длину смещенного пробега. Однако два этих случайных события имеют пределы. Степень смещения ограничена экстремумами +7 и —7. Смещение в этой системе изменяется в среднем после 27 снятий колоды, потому что в смещенной колоде содержится 27 карт. Снова комбинация случайных событий создает упорядоченную структуру. Однако в противоположность игре хаоса это статистическая структура, и она требует внимательной проверки если рынки капитала образуют статистики Херста (а это так и есть), то тогда их вероятностные распределения не являются нормальными. Если случай- [c.90]

Глава 2 - положения науки о хаосе и ее практическое применение в вашей повседневной жизни и биржевой игре. [c.9]

Ни один рынок не сдвинется до тех пор, пока не появиться новая информация (Хаос). Большинство трейдеров противостоят цели и функции рынка и поэтому несут убытки. Собирание вершин и низов не согласуется с природой рынка. И потому, что мы все упрямы, в той или иной степени, то начинаем следовать за трендом рынка, что должно быть самым легким делом в мире и самой сложной задачей в спекулятивной игре. [c.17]

РАЗЛИЧИЕ МЕЖДУ РАБОТОЙ И ИГРОЙ СОСТОИТ В ТОМ, КАК ВЫ ОТНОСИТЕСЬ К ХАОСУ [c.141]

Последнее упражнение, которое нужно сделать прямо сейчас, -это сыграть в простую игру "Сейчас я знаю что...". Используя только одно чувство за раз, и двигаясь очень медленно, просто сконцентрируйтесь на вашей осведомленности об одном объекте из вашего окружения, а затем на других объектах, и так друг за другом. Медленно, по мере того, как в ваги мозг поступают мысли (продукт Хаоса), просто обратите внимание на них, и позвольте им пройти. А затем доведите до своего сознания мысль в форме такой фразы "Сейчас я знаю, что..." [c.146]

Однако не надо забывать, что хотя цены акций в среднем растут, но акции каждой отдельной компании вполне могут и падать. Существуют сотни примеров, когда акции, стоившие десятки долларов, падали до нескольких центов. Если просмотреть графики зависимости цен акций различных компаний от времени, то может сложиться впечатление, что на коротком промежутке времени (месяцы или год) движение цен совершенно случайно. Что произойдет с акциями завтра, не зависит от того, что было с ними сегодня, вчера и т.д. Вероятности падения или роста цены на следующий день представляются практически равными. Если это так, то поведение цены акций — это случайный процесс, и игра на бирже мало отличается от игры в казино полный хаос и все решает случай. К тому же, покупая акции, вы платите комиссионные брокеру и дополнительно теряете деньги на разнице цен покупки и продажи. В таком случае, даже если вероятность выигрыша и проигрыша одинакова, то в среднем вы проиграете за счет указанных затрат. [c.47]

А может быть, можно получить прибыль и из хаоса, даже если цены акций ведут себя абсолютно случайным образом Для подобных процессов разработаны специальные методы, и соответствующий раздел математики называется теорией случайных блужданий, в рамках которой динамика цены акций рассматривается как случайное блуждание точки по оси цен. Эта теория получила широкое распространение среди теоретиков биржи в 50-х годах, когда расчеты на первых компьютерах показали ее соответствие поведению рынка акций. Последующее, более глубокое изучение биржевых процессов выявило ее недостаточность, но об этом мы расскажем позже. Пока же ознакомимся с методами этой теории, которые до сих пор используются аналитиками. Для этого попробуем придумать стратегию биржевой игры, дающую прибыль при условии, что цена выбранных акций подчиняется законам случайных блужданий, т.е. вероятности роста или падения цены равны и не зависят от прошлого поведения акций. Будем рассматривать только изменение цен акций, пренебрегая брокерскими комиссионными и другими затратами. [c.47]

Подводя итог, можно повторить, что в случае полного хаоса, если поведение акций описывается законами случайных блужданий, никакая стратегия при длительной игре не может дать прибыль. Более того, неправильная стратегия, связанная с плохим выбором уровня стопа 5 и предела L, на котором инвестор планирует продать акции с прибылью, может привести к быстрому разорению. Брокерские комиссионные и другие накладные расходы еще больше усугубляют ситуацию. [c.51]

Взгляните на основание, которое просматривается на графике 1987 года Индекса Бычьего Процента Нью-Йоркской Фондовой Биржи (рисунок 11.1). Обратите внимание на "В" (ноябрь) на графике на 12-процентном уровне. Это первый разворот от основания, возникшего вслед за крахом, который подталкивает вас к покупке акции. Если бы вы слушали новости и читали деловую периодику, то наверное были бы готовы к 1929 году. В сентябре 1987 года, когда Бычий Процент развернулся в колонку "О", хватило бы у вас сил убедить себя продать акции или, по крайней мере, защитить свой портфель Все новости относительно акций тогда были бычьими. Доу тогда как раз шел к своим новым, небывало высоким уровням, и расстроенных чем-либо инвесторов тогда фактически не было. В ноябре 1990 года поверили бы вы своему советнику - Индексу Бычьего Процента Нью-Йоркской Фондовой Биржи—и начали бы вести игру (покупать акции), когда средства массовой информации и заметные на Уолл-Стрит технические аналитики предсказывали гибель и хаос Я знаю, что после изучения книги вы приобретете уверенность в правильных действиях. [c.251]

К удовольствию Сороса, игра против фунта подтвердила и его теорию финансов. Человек, восхищавшийся хаосом, считал кризис ЕВС одним из наиболее хаотическим событий 90-х. [c.93]

Выдвижение МВФ в ранг наднационального института, призванного служить основой для управления новым международным монетарным порядком, можно рассматривать как логическое завершение развития этой сферы после окончания второй мировой войны. Созданная после Бреттон-Вудса система строгого контроля за обменными курсами, неизбежно должна была уступить место ситуации, когда не оказалось того центра, который мог бы диктовать правила игры как самому себе, так и своим партнерам. Внезапная остановка конвертируемости в золото в 1971 г. и создание системы исключительно гибких обменных курсов могла внести лишь коррективы краткосрочного действия, но в долгосрочной перспективе эти меры привели к нестабильности и неуверенности. Применение в условиях свободных курсов политики полной автаркии для исправления ситуации было абсолютно бессмысленным мероприятием. Мировая экономика стала настолько сложной и взаимозависимой, что подобные меры вызвали бы драматические последствия как для эффективности, так и для солидарности деятельности мирового сообщества. Чтобы создать атмосферу стабильного и уверенного развития в монетарной сфере мировой развивающейся экономике, т.е. во все более сложном и взаимозависимом окружении, необходимо было добиться прогресса в области организации. Необходимы были новые формы, без чего происходящий рост вызвал бы хаос, разрушал свою собственную динамику. Единственной возможностью избежать этого было создание наднационального монетарного органа, обеспеченного соответствующими полномочиями. Используя технику управления и планирования, этот орган должен был постараться найти удовлетворительное равновесие между эффективностью и стабильностью, между ростом и справедливостью. [c.340]

По мере приобретения собственного опыта набивания шишек каждый начинающий трейдер, практикующий игру по новостям, если он желает при этом выжить, обязательно выработает в себе "чуткость и внимательность" к капризам рынка. Однако, несмотря на всевозможные трудности, игроку необходимо строго придерживаться системы в принятии торговых решений, ибо только с помощью порядка можно побить хаос. [c.198]

Разум играет злую шутку с тем, что воспринимается глазом. Человеческий мозг пытается навести порядок в этом визуальном хаосе и видит многообещающие модели даже в случайных данных. К сожалению, этот ложный порядок может успокоить глаз, [c.283]

Приходилось ли вам читать то, что писали и пишут об итогах 2004 года Одни только заголовки говорят нам о том, что год был плохим, неудачным, неурожайным. Тысячи аналитиков с пеной у рта кричали налево и направо, что в таких условиях ничего добиться невозможно, что рынок падает, что будущее непредсказуемо Готовы ли вы и в дальнейшем их слушать Я - НЕТ И не слышу большую их часть последние 4 года (правда есть те, которым я доверяю и действую на основе их рекомендаций), претворяя стратегию универсального инвестирования в жизнь. Меня переворачивает от того, как они губят надежду в сердцах молодых инвесторов, направляя их в русло паники, хаоса и сомнений. Вас будут сбивать с толку, вам будут навязывать свое мнение, будут пытаться вовлечь в спекулятивные игры. Пусть вам все будет побоку Только дисциплина, только следование выбранной универсальной стратегии [c.140]

В декабре 1991 г. СССР, а вместе с ним и советская экономическая система, прекратили существование. Перестройка закончилась неудачей не только из-за застарелых проблем советской экономики, которые вырвались наружу после ослабления административного контроля, и отсутствия последовательно реализуемой концепции реформирования. Развал советского народного хозяйства на рубеже 1980-х и 1990-х гг. продемонстрировал решающую роль институционального фактора - иными словами, состояния государства, общественных институтов, законодательства и правопорядка, - в процессе экономических перемен. В последние годы существования СССР государственная власть утратила способность собирать налоги, контролировать денежную массу и обеспечивать соблюдение хозяйственного законодательства. Реформы потеряли управляемость. Это обернулось тем, что после ослабления командно-административной системы наступил экономический хаос. Между тем, в самых либеральных рыночных экономиках государство строго контролирует соблюдение и изменение правил игры - принципов и условий экономической деятельности, - а в процессе глубокого реформирования экономической модели это требование к государству становится особенно актуальным. [c.764]

Даже если какие-то измерения у респондентов совпадают, это еще не означает, что они одинаково оценивают эти аспекты реальности. Например, в метафорах респондентов В, I и К присутствует измерение "функции, роли, уровни компетенции и ответственности, "правила игры". Однако для В они определенны, их нужно только "разгадать" (рассмотреть за внешним хаосом) и неукоснительно им следовать (здесь также сильна эмоциональная окраска — тревога "иначе — будет уничтожен") для I важно, чтобы члены команды самоопределились и сами брали на себя ответственность а для К важно, чтобы границы компетенции и ответственности были определены "сверху" (знать, куда "допущены"), только тогда можно брать ответственность и проявлять инициативу. [c.297]

Стандартный статистический анализ начинается с выдвижения предположения о том, что изучаемая система является, прежде всего, случайной то есть причинный процесс, создавший временной ряд, имеет много составных частей или степеней свободы, и взаимодействие этих компонентов настолько комплексно, что детерминистичное объяснение невозможно. Только вероятности могут помочь нам понять процесс и использовать его в своих интересах. Лежащая в основе философия подразумевает, что случайность и детерминизм не могут сосуществовать. В Главе 1 мы рассматривали нелинейные стохастические и детерминированные системы, которые представляли собой комбинации случайности и детерминизма, например, игру хаоса. К сожалению, как мы видели в Главе 2, эти системы недостаточно хорошо описываются стандартной гауссовой статистикой. До сих пор мы исследовали эти нелинейные процессы, используя численные эксперименты в зависимости от конкретного случая. Для изучения статистики этих систем и создания более общей аналитической структуры нам нужна теория вероятности, которая является непараметрической. То есть нам нужна статистика, которая не делает предварительных предположений о форме распределения вероятностей, которое мы изучаем. [c.61]

[c.90]

Книга начинается с базового обзора материала и некоторых рассуждений о жизни биржевого игрока. Затем мы рассмотрим основные положения новой науки о Хаосе, применительно к вашей повседневной жизни и вашим делам на рынке. В следующих шести главах мы учимся распознавать, что рынок стремится рассказать нам о себе. В конце мы подводим итог и, используя дополнительный материал, решаем, как мы должны измениться, чтобы стать лучшими друзьями рынка и получать удовольствие от нашей игры. Мы также изучим новое передовое программное обеспечение и наше собственное программное обеспечение Investor s Dream(tm), которое [c.8]

Причинно-следственная связь была основным законом, никем не подвергавшимся сомнению. Эта воображаемая игра в совершенный порядок и сфабрикованные эксперименты не могла продолжаться перед лицом огромного количества опровергающих фактов, после появления сверхмощных компьютеров, "признавших" аберрации, которые прежде вынужденно игнорировались во всех научных исследованиях. По мере поступления новой информации, совершенно меняющей картину вселенной в нашем сознании, число прозревших увеличивалось, так как все больше и больше ученых различных направлений убеждались, что новая парадигма не только практически применима, но совершает революционный переворот в науке. Наше представление о мире и наша личная жизнь никогда не станут прежними. Этому уже есть неоспоримые подтверждения. Мир - это не гигантские часы, в которых все происходит так, как предсказано. Хаос побебил. Простые линейные системы, причинно-следственная связь и предсказуемость являются исключениями, а не правилом. Вселенная развивается скачками. Свобода и свобода воли Странные Аттракторы - более точно воссоздают картину мира. Приведет ли эта новая парадигма к разногласиям, и разрушит ли она Космос Нет, Хаос существовал всегда. Хаос сделал нас тем, что мы есть, и Хаос поведет нас дальше по дороге разумного развития. Из Хаоса возникает более высокая форма порядка, и она возникает спонтанно и непредсказуемо. Она самоорганизована. Создание - это продолжающийся процесс. Мир - это не часы, а игра, и одним из лучших воплощений игры являются рынки, которые допускают шанс и счастливый случай, свободу и свободную волю, а также экспромт, спонтанное творчиство. Почему же не поиграть в игру, чтобы выиграть, получить удовольствие и лучше узнать самих себя. [c.26]

Циклы питают хлебом с маслом нескольких экспертов, продающих услуги по предсказанию будущих максимумов и минимумов. Редко кто из них понимает, что кажущийся цикл на графике в действительности -только игра воображения. Если вы проанализируете данные по ценам математически корректной программой, такой, как MESA (Спектральный анализ максимальной энтропии) Джона Эхлера, то увидите, что 80 процентов того, что кажется циклами, в действительности просто рыночный шум. Человеческий ум стремится распознать порядок в хаосе, и для большинства людей иллюзия порядка лучше, чем его отсутствие. [c.111]

В любом случае А. Лебедь выступает компенсатором тех элементов беспорядка и хаоса, которые ощущали его избиратели. Он обещает избавить избирателей от них. И мы наблюдаем определенный момент зарождения вождя. Как пишет В. Одайник "там, где общество находится в замешательстве, где образующие его индивиды, с одной стороны, разобщены и атомизированы, а с другой — вовлекаются в массовые организации, где бессознательные силы жаждущие порядка, приведены в действие, там возникает потребность в вожде. И здесь архетипическое наследие, коренящееся в коллективном бессознательном, опять же играет определенную роль, ибо первообраз (imago) вождя, мощной, действенной, обладающей магической силой личности, — один из древнейших стереотипов человечества"3. [c.263]

Чтобы разобраться в развитии Бреттон-Вудской системы после второй мировой войны, необходимо вспомнить события, происходившие в "финансовой истории" мира в первой половине XX в. К 1900 г. вера в золотой эталон была непоколебимой. Как теоретики, так и политики этой эпохи считали, что фактор стабильности цен оказывает благотворное влияние на развитие мировой экономики. Стабильность последней рассматривалась в зависимости от объема денежной массы, находившейся в обращении, а существование на мировом уровне золотого эталона, а также, соответственно, системы фиксированных курсов и полной конвертируемости валют в золото считалось лучшим способом поддержки этой системы. Действие платежного баланса, движение золота и регулирование цен, которые вытекали из данного метода действий, автоматически корректировали всякое нарушение равновесия в каких-либо странах. Так, если экспорт одного из государств увеличивался, избыток платежного баланса привлекал золото, в результате, "по всем правилам игры", увеличивалась и денежная масса. Далее следовало повышение цен в этой стране, сокращение экспорта и, соответственно, восстановление прежнего равновесия. Обратная модель действовала в стране, испытывающей дефицит платежного баланса. Если равновесие платежного баланса нарушалось вследствие непомерного увеличения кредитов, выдаваемых коммерческими банками, центральному банку вменялось в обязанности ограничивать подобную практику. Если же по тем или иным причинам денежная эмиссия выглядела чрезмерной, отразившись на величине учетной ставки, центральный банк имел возможность привести ее к нормальному уровню1. В начале XX в. эта система, не без влияния со стороны Великобритании, функционировала без проблем. После же хаоса и разрушений первой мировой войны встала проблема восстановления той экономической системы, на которую опирался довоенный золотой эталон. [c.277]

Максимумы графика циклического индекса соответствуют переходу одной пары планет через оппозицию. Наиболее часто такого рода переходы связаны с движением Юпитера (как быстрейшей из учитываемых пяти планет). В соответствующих точках график имеет не просто экстремум, а пик - там происходит излом графика (непрерывность сохраняется, а вот производная, характеризующая направление касательной, оказывается разорванной). Кстати, особенно заметные пики возникают тогда, когда одновременно формируется не одна оппозиция, а две или более. В этом случае получается зодиакальная конфигурация, образуемая тремя или более планетами. Этот факт еще раз подчеркивает ту роль, которую в прогнозах играют конфигурации планет. Соединение планет символически соответствует числу 1 и потому связано с потенциалом Мира, с его Великим Началом (а не только и даже не столько с Великой Ночью, хаосом и беспорядкам, как подчас считается). А вот оппозиция, которая символизирует максимумы циклического индекса, связана с числом 2 - числом проявления, раскрытия потенциала, она символизирует Великий День. [c.56]

Как и тройной экран, импульсная система — не просто механический подход, а, скорее, метод ведения биржевой игры. Она находит островки порядка в океане рыночного хаоса. Когда рыночная толпа, которая обычно ведет себя неорганизованно, попадает во власть сильной коллективной идеи, она устремля- [c.179]

Фиксируйте прибыль вблизи границы канала. Точный уровень зависит от размаха колебаний. Если гистограмма MA D и индекс силы поднимаются до новых максимумов, они показывают, что рынок силен и цены могут достичь границы канала. Если индикаторы слабы, фиксируйте прибыль пораньше, пока она не растаяла. А что если цены выходят за границу канала Опытный трейдер может изменить тактику и подержать акцию подольше, возможно, до первого дня, когда цены не смогут достичь нового максимума. Новичок же должен приучиться фиксировать прибыль вблизи границы канала, поскольку он еще не умеет варьировать тактику по ходу игры. Способность довольствоваться скромной прибылью, не ругая себя за упущенные возможности, — признак психологической зрелости трейдера. Жить и работать легче, когда удовлетворен тем, на что рассчитывал, и не просишь побольше. Ориентиры прибыли помогают внести порядок в хаос рынка. Оценивайте свои результаты в процентах от ширины канала. Это необходимо для того, чтобы объективно судить о достигнутых результатах. [c.212]

Из этой свирепой конкуренции между телекомпаниями следует один вывод организаторам какого бы спортивного состязания вы ни планировали оказать финансовую поддержку, телеканал наверняка переплатил за его трансляцию. К примеру, когда в 1998 г. встал вопрос об оплате трансляции матчей профессиональных команд по американскому футболу, каналы Disney, BS и Fox образовали пул и заплатили организаторам феноменальную сумму - 17,6 млрд, лишь бы игры не прекращались вплоть до 2005 г. Журнал "Sport Sense" подсчитал, что дешевле было приобрести всю НФЛ "с потрохами", всего-то за 6,1 млрд. Естественно, что телеканалы стремятся окупить хотя бы часть своих гигантских затрат. Следовательно, вам как спонсору, дабы потребители услышали ваш голос, придется прорываться через невероятный информационно-рекламный хаос. Например, по результатам переговоров 1998 г, НФЛ позволила телеканалам выпустить в эфир рекордное количество рекламных роликов за игру - 59, хотя и до этого их число было огромным (56). А главным устроителем рекламного хаоса является сам канал. За все время трансляции Олимпиады в Сиднее канал NB выпустил в эфир 639 роликов с рекламой собственных передач. Потребность в возврате вложенных в покупку прав на трансляции средств означает также, что на переговорах относительно эфирного времени телеканал будет смотреть на вас глазами каннибала, которому достался необычайно пухленький и сочный пленник. Я не хочу сказать, что вы как спонсор не получите определенных преимуществ. Во время рекламных пауз ваш ролик будет транслироваться первым, а если игра перейдет в овертайм, то, возможно, его несколько раз покажут бесплатно. Есть и другие скрытые плюсы. Если вы являетесь официальным спонсором, комментаторы могут упоминать название вашей компании. Если на стадионе установлены ваши рекламные щиты, телеоператоры могут показывать только их, не обращая внимания на щиты конкурентов. [c.45]