Классификация собственного капитала [c.477]

Ниже мы рассмотрим более подробно соответствующие классификации собственного капитала акционерных обществ (корпораций). [c.488]

Как было показано, отражение в отчетности собственного капитала фирмы в структуре инвестированного капитала и нераспределенной прибыли, обусловленное его разделением на вложенный акционерами и созданный фирмой капитал, с позиций бухгалтерского учета представляется логичным. Однако в большинстве крупных корпораций нераспределенная прибыль становится наиболее существенной частью инвестированного капитала без совершения формальных действий со стороны Совета директоров фирмы. Исходя из этого авторы считают, что для поддержания логической структуры бухгалтерского учета и отчетности в основе классификации собственного капитала должен лежать исходный источник, который не утрачивается в связи с перемещением сумм из состава нераспределенной прибыли в инвестированный капитал. Эти суммы должны быть идентифицированы как капитализированная нераспределенная прибыль. [c.492]

Классификация консолидированного собственного капитала в публикуемой отчетности не только мало информативна, но и не имеет определенных целей. Нельзя считать, что цель классификации собственного капитала состоит в представлении уставного капитала, точно так же как и источников образования собственного капитала, или в отражении возможного использования прибыли или инвестированного капитала. Ниже мы рассмотрим определение целей классификации более подробно. [c.498]

Уставный капитал. Вряд ли представление уставного капитала в консолидированной отчетности более информативно, чем в отчетности каждой из фирм. Кредиторы дочерней фирмы могут найти сумму уставного капитала в ее отчетности. Кроме того, они не вправе претендовать на активы материнской фирмы. Кредиторы последней имеют преимущественные права только в отношении активов материнской фирмы, уставный капитал которой может быть отражен в ее индивидуальной отчетности. Величина уставного капитала дочерней фирмы их не интересует, ибо права на ее активы вторичны по отношению к правам кредиторов дочерней фирмы. Следовательно, представление уставного капитала объединения как инструмента защиты интересов кредиторов не может и не должно быть целью классификации собственного капитала объединения. Несмотря на это, многие фирмы, следуя традиции, включают в консолидированную отчетность показатель номинальной стоимости выпушенных акций, предполагая, что он имеет какой-то смысл. [c.498]

Источники образования капитала. Вероятно, наиболее общей целью классификации собственного капитала в консолидированной отчетности выступает представление источников его образования. Поэтому не удивительно, что во многих консолидированных отчетах раздел собственного капитала именуется Источники образования собственного капитала или Образовано из . Однако, как правило, классификация статей этого раздела не имеет прямого соответствия источникам. Прежде всего это связано с теми проблемами, которые свойственны неконсолидированной отчетности. Но существуют проблемы, которые обусловлены самой консолидацией. [c.498]

Выводы. Очевидно, что хотя раскрытие возможного распределения прибыли и капитала представляет собой главную цель принятой системы классификации собственного капитала в консолидированной отчетности, все же внутрисистемные связи вносят определенный отрицательный момент в оценку полезности такой классификации. Более серьезные проблемы возникают при попытках представить уставный капитал объединения. В связи с этим можно считать, что за исключением случаев, когда вероятны закрытие или реорганизация фирмы, предпочтительной будет классификация собственного капитала по источникам его образования. [c.499]

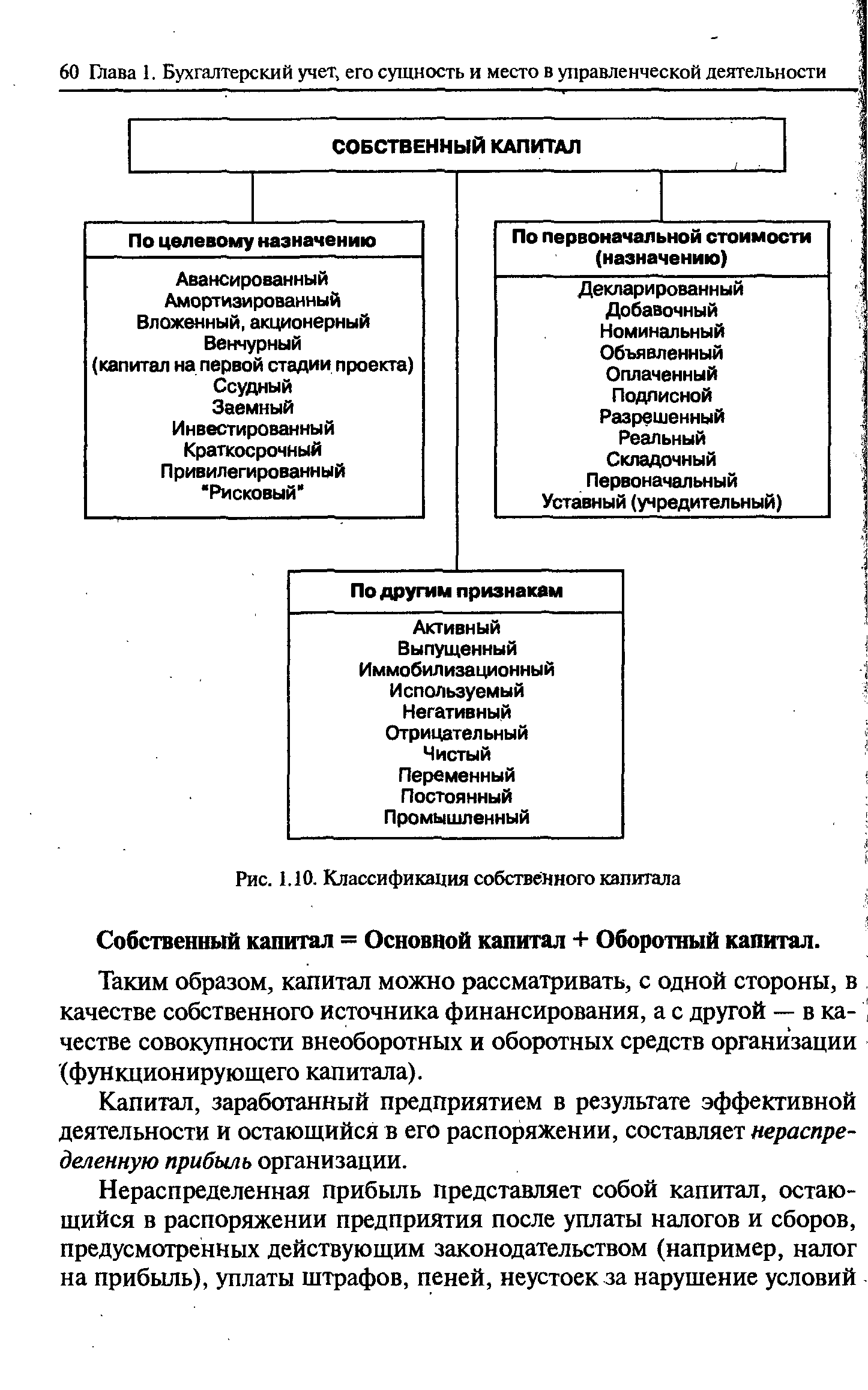

| Рис. 1.10. Классификация собственного капитала |  |

Приведенная классификация показывает, что собственный капитал может принимать следующие значения, в зависимости от которых определяется та или иная зона устойчивости [c.70]

Классификация объектов бухгалтерского наблюдения, составляющих собственный капитал [c.216]

Собственный капитал — это остаточный интерес в активах предприятия после вычета обязательств. Иными словами, капитал представляет собой вложения собственников и накопленную прибыль организации. В балансовом отчете собственный капитал может быть разбит на подклассы. Например, уставный капитал, нераспределенная прибыль и резервы показываются отдельно. Такие классификации могут быть значимы для пользователей финансовых отчетов при принятии решении, так как они являются показателями правовых или других ограничений способности предприятия распределять или иначе использовать собственный капитал. [c.29]

Собственный капитал характеризуется разностью между стоимостью всех активов и стоимостью всех обязательств сектора на конкретный момент времени. Методологически это относится и к значениям показателей национального богатства. При его оценке на конкретный момент времени каждый актив и каждое обязательство секторов должны идентифицироваться по имеющейся классификации ресурсов и оцениваться вначале отдельно, затем полученные оценки суммируются и записываются во вспомогательную таблицу к консолидированному сводному балансу по стране в целом. Таким образом, с помощью вспомогательных таблиц осуществляется общая оценка национального богатства страны. [c.266]

Активы представлены в виде процентов от совокупных активов обязательства и собственный капитал — в виде процентов от суммы пассивов. Пользователи выбирают показатели, которые они хотят изучить. Классификация счетов в таблице RMA настолько укрупнена по сравнению с обычной многостраничной таблицей, которой пользуются кредиторы, что аналитику может потребоваться развернуть показатели искомой фирмы, чтобы провести анализ по каждой позиции. [c.299]

По размеру собственного капитала предприятия принято подразделять на малые, средние, большие и крупные (приведенные на рисунке 2.3. количественные критерии классификации предприятий по этому признаку не являются официальными и подвержены изменению в динамике). Размер собственного капитала предприятия определяет потенциал формирования его инвестиционных ресурсов из заемных источников, объем и диверсификацию форм его инвестиционной деятельности, уровень специализации инвестиционного управления. [c.57]

Аналитик должен решить, как обходиться с этими пассивами. Те, которые уместны в балансе, подлежат классификации и отнесению к текущим пассивам, долгосрочному долгу или собственным средствам. Например, отложенный не подлежащий рефинансированию комиссионный доход не является обязательством, и при вычислении доходности собственного капитала лучше всего приплюсовать эту статью к собственным средствам. [c.329]

Выполнение регулирующей функции капитала связано исключительно с особой заинтересованностью общества в успешном функционировании банков. С помощью показателя капитала банка государственные органы осуществляют оценку и контроль деятельности банков. Обычно правила, относящиеся к собственному капиталу банка, включают требования к его минимальному размеру, ограничения по активам и условия покупки активов другого банка. Экономические нормативы, установленные центральным банком, в основном базируются на размере собственного капитала банка. В рамках рассматриваемой классификации функций к регулирующей функции относят и использование капитала с целью ограничения ссудных и инвестиционных операций (в той мере, в какой ссуды и инвестиции банка ограничены имеющимся собственным капиталом). [c.207]

В данной классификации средств предприятия основным элементом является собственный капитал. [c.94]

Целью бухгалтерского учета является выявление финансового результата — прибыли предприятия путем подсчета доходов и расходов за определенный период. Функциями бухгалтерского учета являются наблюдение, определение и управление событиями, являющимися результатами экономической деятельности учет, классификация и подведение итогов деятельности составление достоверной финансовой отчетности Л, Объектами бухгалтерского учета являются имущество предприятия (основные фонды, производственные запасы, нематериальные активы, финансовые вложения), собственный капитал (уставный капитал, прибыль, фонды специального назначения, резервы) задолженность других предприятий. [c.6]

Основные аргументы в пользу первого подхода сводятся к следующему а) экономическая оценка возможности конвертирования несет на себе качественный признак, отличающий ее от долгового обязательства б) определение расходов по облигационным процентам должно быть основано на оценке исключительно долгового обязательства. Хотя оба этих, аргумента приводятся в качестве обоснования одной учетной трактовки, все же имеет смысл обсуждать их отдельно. Первый связан с классификацией средств по источникам их образования — собственным и заемным. Сумма, полученная за предоставленное право в определенном будущем стать держателем обыкновенных акций, аналогична сумме, поступившей от продажи опционов и варрантов на покупку обыкновенных акций в будущем по фиксированной цене, следовательно, ее нужно и учитывать аналогичным образом. Точно так же на момент выпуска конвертируемых облигаций оценка части суммы, квалифицируемая как долговое обязательство, должна отражать уровень доходности сходных долговых обязательств, имеющих хождение на рынке ценных бумаг . При этом полученная первоначальная оценка к моменту погашения долгового обязательства должна быть доведена до номинальной стоимости в том же порядке, который принят для обычных долгосрочных облигаций. Однако следует заметить, что в данном случае корректировка учетной стоимости конвертируемого долгового обязательства на часть суммы, относимой к разряду собственного капитала, не должна влиять на расчет налогооблагаемой прибыли. [c.433]

Цели и классификация капитала товарищества или акционерного общества в этой главе рассматриваются во взаимосвязи с различными теориями капитала. Кроме того, мы обратимся к классификации капитала в консолидированной отчетности. В следующей главе мы рассмотрим вопросы учета изменений собственного капитала, обусловленных выкупом собственных акций и выпуском акций в счет дивидендов, а также объединением фирм и выпуском конвертированных акций и варрантов. [c.478]

Сумма номинальной стоимости и эмиссионного дохода, полученная от первичной продажи привилегированных акций, является источником образования первичного инвестированного капитала. Следует отметить, что хотя эта сумма не отражает доли привилегированных акций в капитале, в случае ликвидации предприятия держатели привилегированных акций могут претендовать на номинальную или ликвидационную стоимость этих акций. Однако пересмотр категории оплаченного капитала может иметь основания, ибо если все привилегированные акции в конечном итоге конвертированы в обыкновенные, то наличие статьи капитала, сформированной за счет продажи привилегированных акций, в то время как последних не существует, может вызвать недоумение. Перенос стоимости привилегированных акций на статью учета обыкновенных акций не приводит к потере информации об источнике формирования собственного капитала, так как представляет собой сумму, инвестированную акционерами. Новая классификация отражает лишь изменения прав различных групп акционеров. Информация об исходной структуре собственного капитала теряется только в том случае, если необходимо в его состав включить нераспределенную прибыль тогда перенесение сумм нераспределенной прибыли осуществляется так же, как и в отношении дивидендов в форме акций, о которых мы будем говорить ниже. [c.504]

Если бухгалтер не придерживается классификации капитала по исходным источникам его образования, то учет дивидендов в форме акций представляет собой серьезную проблему. Прежде всего это связано с трактовкой сущности хозяйственных операций и определением сумм, подлежащих капитализации. Сущность хозяйственных операций в значительной степени зависит от выбранной методики учета акционерного капитала. Капитализируемая сумма определяется структурой собственного капитала и сущностью хозяйственных операций. Обычно рекомендуется капитализировать [c.505]

По мнению авторов этой книги, последовательно поддерживать классификацию собственного капитала фирмы по источникам его образования, правовым ограничениям, ограничениям использования капитала, прибыли в ходе обычного хозяйственного процесса и в условиях частичной и полной ликвидации не представляется возможным. Сомнения FASB по данному вопросу зашли так далеко, что он публично выразил мнение о возможной отмене какой бы то ни было классификации ...дальнейшего рассмотрения требует вопрос о том, следует ли в финансовой отчетности структурировать собственный капитал, и если следует, то какая классификация представляется наиболее полезной для инвесторов, кредиторов и других пользователей финансовой отчетности [11]. [c.492]

Источники инвестированного капитала более детально могут быть представлены в отчете о движении денежных средств. Комитет по внешней отчетности ААА ( ommitee on External Reporting AAA) выразил мнение, что раздел баланса Собственный капитал , по существу, абсолютно нерелевантен в отношении информационных потребностей инвесторов и кредиторов [12]. Главная трудность классификации собственного капитала связана с особенностью его исчисления как остаточного, т.е. с оценкой активов и кредиторской задолженности. Тем не менее информация о существующих и потенциальных взаимосвязях различных держателей долей капитала представляется релевантной для оценки текущих и будущих прав каждого из кредиторов и инвесторов. [c.492]

Хотя объединенное предприятие рассматривается как экономическая единица, трактовка доли меньшинства в консолидации отчетности отходит от такого представления. Очевидно, что никакая отдельно взятая теория капитала (теория собственности, хозяйствующей единицы или теория фонда) не может служить идеальным руководством для разработки логически последовательной процедуры консолидации. Более того, классификация акционерного капитала пока не развилась в логическую, последовательную модель. Учетная практика в этой области весьма далека от унифицированности и отражает как недостатки, так и отсутствие единого подхода к классификации собственного капитала. [c.493]

На рис. 1.10 приводится классификация собственного капитала, принятая как в бухгалтерском учете, так и в прикладной экономике1. [c.59]

Приведенная классификация интеллектуального капитала Э. Брукинга более подробна, чем две описанные ранее. Она четко разделяет активы, имеющие ярко выраженную рыночную ориентацию — марки товаров, каналы распределения и т.п., и активы, являющиеся результатом высококвалифицированного интеллектуального труда — интеллектуальную собственность, а также дает более полный перечень элементов интеллектуального капитала. Подобная классификация хорошо подходит для компании, производящей сложную продукцию на конкурентном рынке. [c.58]

Таким образом, классификация финансовой устойчивости позволяет установить конкретные точки-границы собственного капитала, но в любом случае точка банкротства и точка суперустойчивости — две крайние границы, достижение которых проблематично, а зона финансово-экономической напряженности — ограниченный признак потери или укрепления финансовой устойчивости. Это своего рода зона особого внимания, нахождение в которой нежелательно, но чаще всего объективно обусловлено. [c.74]

Согласно статье 66 ПВБУ в составе собственного капитала организации учитываются уставный (складочный), добавочный и резервный капитал, нераспределенная прибыль и прочие резервы. Данная классификация в целом соответствует ПС. [c.577]

Таким образом, классификация финансовой устойчивости позволяет установить конкретные точки-границы собственного капитала, но в любом случае точка банкротства и сунерустойчивости — две крайние границы, достижение которых проблематично, а зона финансово-экономической напряженности — ограничительный признак потери или укрепления финансовой устойчивости. Это свое- [c.100]

Как и в случае с измерением ценности активов, бухгалтерская классификация пассивов и собственного капитала определяется набором достаточно жестких принципов. Первый из них — это строгое разделение видов финансирования на пассивы (обязательства) и собственный капитал, основанное на природе обязательства. Чтобы обязательство (obligation) рассматривалось как пассив (liability), оно должно отвечать трем требованиям. [c.46]

Классификация дохода на капитал для фирмы Relian e может вызвать некоторые затруднения. Одно из них состоит в том, что объявленный фирмой высокий доход на собственный капитал в иллюстрации 11.5 определяется тремя факторами высоким рычагом, значительной внеоперационной прибылью и низкой налоговой став- [c.378]

Сначала раскрывается сущность отчета о финансовом положении, т.е. баланса. Показано, что существуют два подхода к его определению активы/кредиторская задолженность (или прямой) и расходы/доходы (или косвенный). FASB отдает предпочтение первому. Затем даются определения активам и кредиторской задолженности, рассматриваются условия включения в финансовую отчетность ресурсов и обязательств, основы типовой классификации баланса. Глава заканчивается обсуждением того, достаточны ли определения, данные здесь, для установления принципов и правил признания ресурсов и обязательств как активов и кредиторской задолженности и включения их в финансовую отчетность. В гл. 16, 17 и 18 рассматривается природа отдельных категорий активов, в гл. 19 и 20 — кредиторской задолженности, а в гл. 21 и 22 — сущность собственного капитала. [c.283]

Смотреть страницы где упоминается термин Классификация собственного капитала

: [c.147] [c.62] [c.435]Смотреть главы в:

Теория бухгалтерского учета -> Классификация собственного капитала