Процесс протекает нормально, пока значения х, всех выборок находятся внутри границ регулирования. Сигналы нарушения хода процесса уже были перечислены ранее. Это выход любой точки х/ за внешние границы регулирования, выход нескольких последовательных точек xi за внутренние границы регулирования, расположение нескольких последовательных точек по одну сторону средней линии. [c.161]

Средняя линия карты не вычисляется. Сначала наносятся значения верхнего и нижнего допусков Т и Т . Границы регулирования медиан и размахов устанавливают относительно пределов допуска по формулам [c.164]

Исследование взаимных распределений значений экономических показателей и нахождение соотношений функционирования производственных систем представляет следующий важный класс задач анализа хозяйственной деятельности, например, задачу определения средней линии изменений объема продукции (ТП) в зависимости от изменения численности работающих (Ч) и производительности труда (В) по заданной совокупности предприятий. Такая задача решается методами стохастического моделирования. Здесь моделируется конкретное аналитическое выражение для зависимости [c.277]

На рис. 6.10 представлен график объема продаж и скользящих средних. Линия тренда продолжена, чтобы оценить значения тренда в каждом из периодов 1998 г. [c.202]

В случае более точной вытяжки (без обрезки), а также при вытяжке небольших деталей или из материала толщиной свыше 2 мм подсчеты производятся по средней линии, принимая расчетный диаметр вытягиваемой детали по формуле [c.254]

Полосы Боллинджера формируются из трех линий. Средняя линия — это обычное скользящее среднее. В нижеследующем выражении п обозначает число единичных отрезков времени, составляющих период расчета скользящего среднего (напр., 20 дней). [c.57]

Верхняя линия — это та же средняя линия, смещенная вверх на определенное число стандартных отклонений (например, на два). В следующей формуле D обозначает число стандартных отклонений. [c.57]

Верхняя линия - Средняя линия [c.57]

Цена закрытия j - средняя линия)" [c.57]

Нижняя линия — это средняя линия, смещенная вниз на то же число стандартных отклонений (т.е. на D ). [c.57]

Нижняя линия = Средняя линия - [c.57]

Линия тренда линейной регрессии представляет собой обыкновенную линию тренда, построенную между двумя точками на ценовом графике методом наименьших квадратов. В результате эта линия оказывается точной средней линией изменяющейся цены. Ее можно рассматривать как линию равновесной цены, а любое отклонение от нее вверх или вниз указывает на повышенную активность соответственно покупателей или продавцов. [c.110]

Стохастический осциллятор представлен двумя линиями. Главная линия называется %К. Вторая линия — %D — это скользящее среднее линии %К. %К обычно изображается сплошной линией, a %D — пунктирной. [c.219]

Периоды °/oD. Это число единичных периодов, используемых для расчета скользящего среднего линии %К. Полученное скользящее среднее называется °/oD и обычно изображается пунктиром на одном графике с линией %К. [c.221]

Обратите также внимание, что, отскочив от нижней линии (точка С), цены беспрепятственно поднялись до верхней линии (точка D), где встретили сопротивление, а затем упали до средней линии (точка Е) и отскочили вверх. [c.249]

Рис. 144 S P 500 и его 20-ти месячная скользящая средняя линия [c.254]

Короткая продажа была бы инициирована набором противоположных правил, наблюдающих за положением индекса настроения выше 75% в то время как, цена закрытия недели - ниже скользящей 18-барной средней линии. [c.288]

Для наших целей в этом кратком обзоре основ технического анализа к настоящему моменту уже описаны скользящие средние, линии тренда и фигуры графиков. Добавим к этому списку еще один индикатор — осцилляторы. Конечно, существует гораздо большее число индикаторов, которые можно опробовать и подключить к своей системе торговли, если они удовлетворят вашим потребностям. [c.97]

Но, если наблюдать только фигуры графиков и применять к ним скользящие средние, линии трендов и осцилляторы, вы убедитесь, что имеете прочный фундамент оценки рынка и создания своей собственной системы торговли. [c.97]

На Рис. 4-12 приведены четыре графика. Для практики посмотрите, можете ли вы идентифицировать все "действительные" фрактальные сигналы на покупку и продажу. Помните, что средняя линия (которую мы окрасили в красный цвет на графиках) - это Линия Зубов, и нами используется любой фрактальный сигнал на по- [c.48]

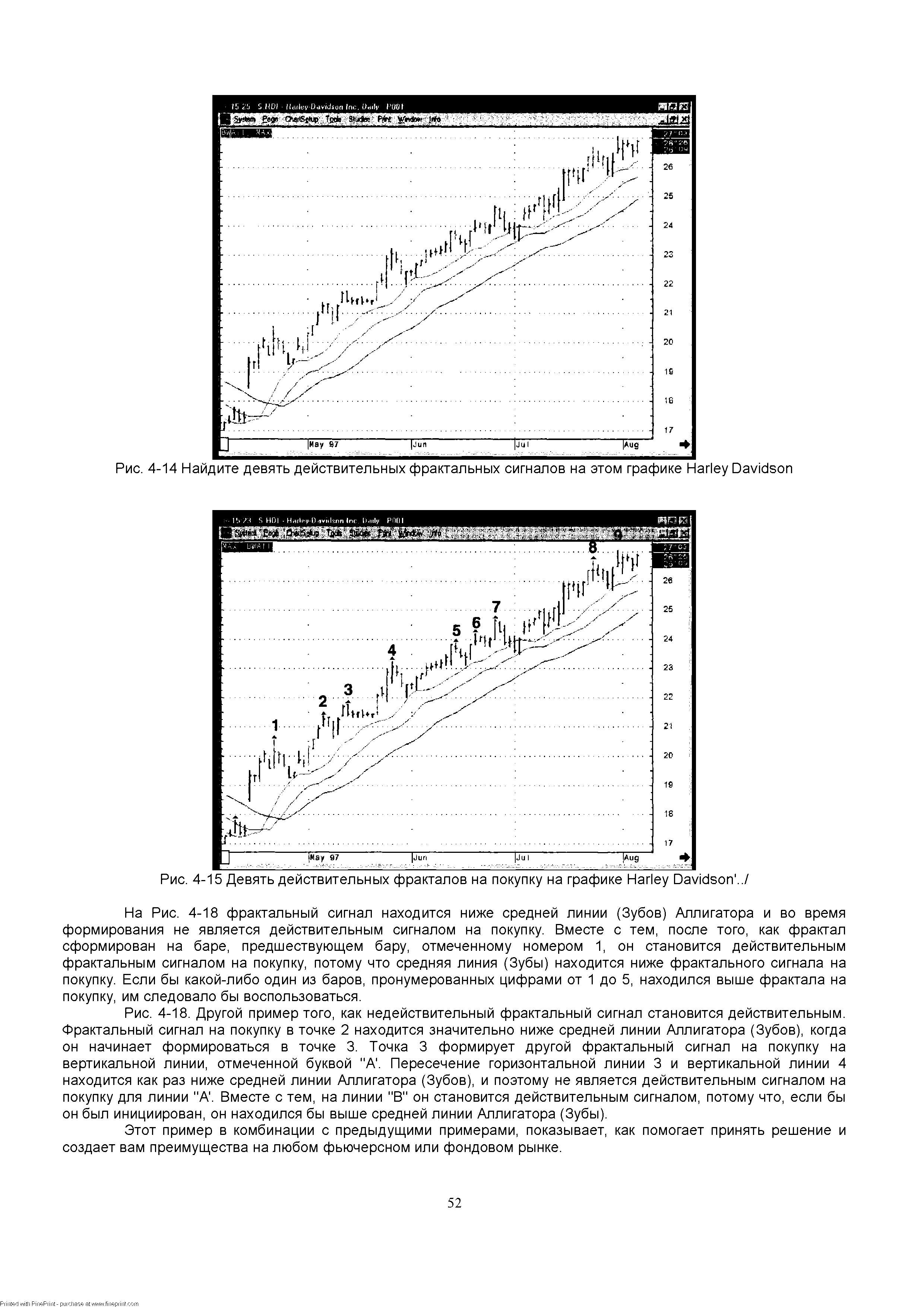

На Рис. 4-18 фрактальный сигнал находится ниже средней линии (Зубов) Аллигатора и во время формирования не является действительным сигналом на покупку. Вместе с тем, после того, как фрактал сформирован на баре, предшествующем бару, отмеченному номером 1, он становится действительным фрактальным сигналом на покупку, потому что средняя линия (Зубы) находится ниже фрактального сигнала на покупку. Если бы какой-либо один из баров, пронумерованных цифрами от 1 до 5, находился выше фрактала на покупку, им следовало бы воспользоваться. [c.52]

| Рис. 4-18. Другой пример того, как недействительный фрактальный сигнал становится действительным. Фрактальный сигнал на покупку в точке 2 находится значительно ниже средней линии Аллигатора (Зубов), когда он начинает формироваться в точке 3. Точка 3 формирует другой фрактальный сигнал на покупку на вертикальной линии, отмеченной буквой "А1. Пересечение горизонтальной линии 3 и вертикальной линии 4 находится как раз ниже средней линии Аллигатора (Зубов), и поэтому не является действительным сигналом на покупку для линии "А1. Вместе с тем, на линии "В" он становится действительным сигналом, потому что, если бы он был инициирован, он находился бы выше средней линии Аллигатора (Зубы). |  |

Моим любимым краткосрочным индикатором является Процент Акций Нью-Йоркской Фондовой Биржи, торгуемых выше 10-недельной скользящей средней линии (Процент Десяти). Мы обсуждали этот индекс подробно в седьмой главе, но нам необходимо еще раз затронуть эту тему. Мы читаем этот индекс фактически также, как и Индексы Бычьего Процента. Мы установили, что 70-процентный уровень и все, что выше него, считается верхней областью, в которой рынок является перекупленным в краткосрочной перспективе. И, наоборот, мы рассматриваем 30-процентный уровень и все, что ниже него, как рынок, перепроданный в краткосрочном периоде. Этот индекс движется, словно спортивная машина, а Индекс Бычьего Процента, как автобус. Поэтому мы иногда краткосрочно медвежьи и долгосрочно бычьи, а иногда наоборот. Подумайте немного о следующих рыночных условиях Бычий Процент Нью-Йоркской Фондовой Биржи находится на 40 процентах, а также в статусе Бычьего Подтверждения, поднимающемся в колонке "X", а Процент Десяти только что дал сигнал к продаже, развернулся из области выше 70 процентов. О чем говорит эта комбинация Она свидетельствует о том, что вам следует отложить любые последующие решения по акциям, пока краткосрочная картина опять не вернется к состоянию, когда возникает сигнал к покупке. Акции, которые вы намеревались приобрести, должны отслеживаться до тех пор, пока на них не установятся лучшие цены. Подумайте, почему Процент Десяти может двигаться, не воздействуя на Индекс Бычьего Процента. Процент Акций Нью-Йоркской Фондовой [c.253]

Однако интерпретация одинакова. Цены обычно встречают сопротивление у верхнего рукава канала, и поддержку — у нижнего. Как и в случае с конвертами, на ценовой график накладываются три линии. На дневном графике средняя линия — обычно 20-дневная средняя. В бычьем окружении цены поднимутся выше и удержатся выше 20-дневной линии, которая действует как поддержка. Однако верхние движения цены обычно будут застаиваться у верхнего рукава. Обратное истинно для нижнего тренда. Цены будут торговаться обычно ниже 20-дневной средней, которая будет действовать как сопротивление для повышений цены. Цены обычно будут отскакивать от нижнего рукава. Самый простой способ интерпретировать канал Боллинджера в том, что верхний рукав представляет верхнее сопротивление, в то время как нижний рукав — нижнюю поддержку. [c.47]

Линия среднего пункта (либо 0 или 100) является ключом к этому типу осциллятора. Пересечение выше средней линии считается положительным (сигнал к покупке), ниже средней линии — отрицательным (сигнал продажи). Многие аналитики используют эти осцилляторы только для того, чтобы генерировать сигналы покупки и продажи. Однако их можно также использовать для обнаружения крайних положений рынка. Когда линия осциллятора прошла намного выше или ниже средней линии, рынок считается соответственно перекупленным или перепроданным. Если линия осциллятора начинает двигаться к средней линии, это является ранним сигналом, что текущий тренд теряет момент. [c.50]

Если цена актива выше 200-дневной средней линии и снижается по направлению к ней, но не проходит через нее — это сигнал к покупке. [c.72]

Если цена актива падает слишком быстро при снижающейся 200-дневной средней линии, скорее всего она повернется к средней линии, и актив может быть куплен для игры на краткосрочном подъеме. [c.72]

Если цена актива поднимается выше 200-дневной линии средних скользящих значений в то время, как средняя линия снижается, это возможность для продажи. [c.72]

Если цена актива ниже 200-дневной средней линии цен и движется по направлению к этой линии, но не проходит через нее и снова поворачивает вниз, это сигнал к продаже. [c.72]

Если цена актива слишком быстро поднялась выше 200-дневной средней линии, вероятно, что произойдет коррекция в сторону уменьшения, и актив должен быть продан по этой краткосрочной причине. [c.72]

Практически все время индикатор P R находился ниже средней линии (50), что подавало сигнал к покупке. Краткосрочные пики индикатора соответствовали периодам продажи и при развороте давали сигналы покупки. [c.100]

Как будет показано в главе 3, для построения свечей используются те же данные, что и для построения столбиковых графиков (цена открытия, максимальная и минимальная цены, цена закрытия). Это очень важно потому, что на графиках свечей оказывается возможным применение любого технического инструмента, традиционно используемого на столбиковых графиках (скользящих средних, линий тренда, волн Эллиота, уровней коррекции и т.д.). В то же время, и это главное, свечи предоставляют трейдеру информацию, которая недоступна пользователям столбиковых графиков. Свечи превращаются в своего рода секретное оружие против тех, кто пользуется только традиционными западными методами анализа. Они включают в себя все богатство западного технического анализа и вместе с тем привносят в него новые, уникальные элементы. [c.5]

Как и в предыдущем примере, когда мы применяли метод сложения, тренд можно определить графически по средним скользящим. На графике (рис. 6.12) показаны данные по стоимости аренды, а также трехточечные скользящие средние. Линия тренда проведена через скользящие средние и продолжена дальше, с тем чтобы получить прогнозные показатели по каждому периоду 1998 г. Согласно графику, эти показатели на 1998 г. таковы [c.207]

Расстояние от транспортера до средней линии воздушного потока Нгор будет равно [c.140]

Дж.Боллинджер рекомендует использовать 20периодное простое скользящее среднее в качестве средней линии и 2 стандартных отклонения для расчета границ [c.57]

Диаграмма NOK после покупки стрэддла показана на Рис. 140. Здесь показаны также простая 20-дневная скользящая средняя линия и точка безубыточности при движении вверх (линия, проведенная на уровне цены 127). Как только NOK прошла выше точки безубыточности вверх (на что требуется только пара дней, поскольку NOK торговалась до 130 в конце ноября) - апрельские put- [c.234]

Стохастики стохастический осциллятор (Sto hasti Os illator) сравнивает цену закрытия с диапазоном цен данного периода времени. В основе индикатора лежит идея, что во время восходящего тренда закрытия стремятся располагаться около максимума, а во время нисходящего тренда закрытия — около минимума. Стохастический осциллятор наносится на график со значениями от 0 до 100 для определенного периода времени. Осциллятор отображается как две линии линия "%К" основана на максимуме, минимуме и закрытии. "%D" — это скользящая средняя линии "%К". Как правило, значение стохастика 80 или выше считается "сильным" и указывает, что цена закрывается около максимума. Значения ниже 20 также "сильные" и указывают, что цена закрывается около минимума. [c.43]

Номера на Рис. 4-15 идентифицируют девять действительных фрактальных сигналов на покупку акций Harley Davidson для этого периода. Чтобы проверить себя, идентифицируйте девять фрактальных сигналов на покупку, которые не использовались бы, поскольку они находятся выше средней линии (Зубы) Пасти Аллигатора. [c.50]

На Рис. 4-16, графике акций o a- ola, точка "А1 не является действительным фракталом на покупку, потому что на последнем баре, цена на фрактале находится ниже средней линии (Зубов) Пасти Аллигатора. Точка "В", тем не менее, является действительным сигналом фрактала на продажу, потому что он находится ниже Зубов Аллигатора (средняя линия). Рис. 4—17, график Liz laibome In ., иллюстрирует, как недействительный фрактальный сигнал становится действительным. [c.51]

Стохастический осциллятор (Sto hasti s) - осциллятор перекупленности/перепроданности, основанный на том принципе, что при росте цен цена закрытия стремится к верхней границе ценового диапазона. При нисходящей тенденции цены обычно закрываются у нижней границы диапазона. Наиболее распространенные периоды расчета осциллятора -9 и 14 дней. Стохастический осциллятор состоит из двух линий линии %К и ее 3-дневного скользящего среднего - линии %D. Эти две линии колеблются в вертикальном диапазоне от О до 100. Значения выше 80 соответствуют перекупленному рынку, а ниже 20 - перепроданному. Сигнал к покупке возникает тогда, когда обе линии находятся ниже уровня 20 и быстрая линия %К пересекает снизу вверх медленную линию %D. Сигнал к продаже образуется, когда обе линии находятся выше уровня 80 и быстрая линия %К пересекает сверху вниз медленную линию %D. Существует два варианта стохастического осциллятора быстрый и медленный. Большинство трейдеров пользуется медленным вариантом, потому что он имеет более сглаженный вид, и его сигналы более надежны. Быстрый стохастический осциллятор рассчитывается по следующим формулам [c.295]

Смотреть страницы где упоминается термин Средние линии

: [c.158] [c.158] [c.139] [c.57] [c.72] [c.118] [c.267] [c.38] [c.184]Смотреть главы в:

Торговая система расчет следующей свечи -> Средние линии

Торговая система расчет следующей свечи -> Средние линии