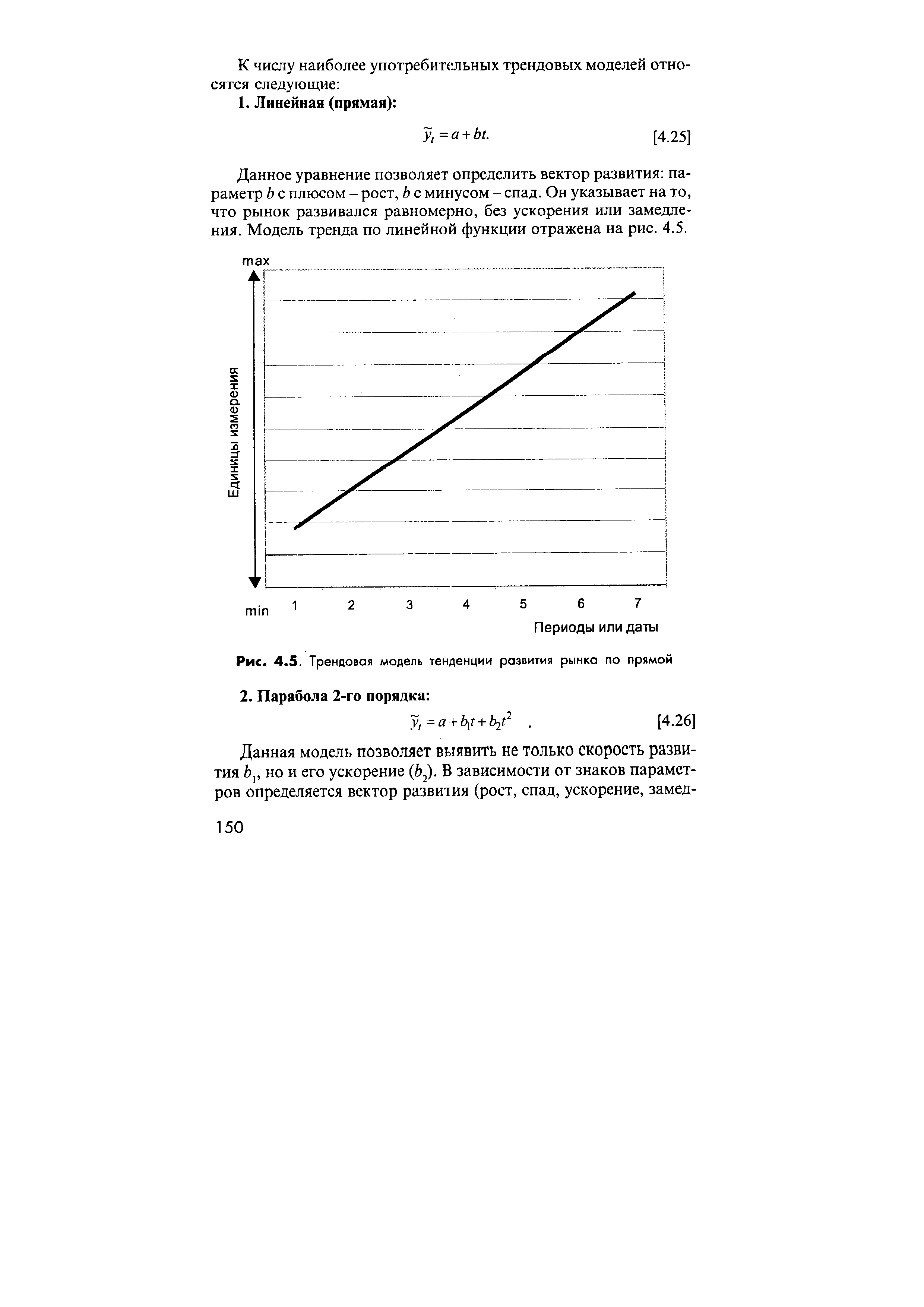

| Рис. 4.5. Трендовая модель тенденции развития рынка по прямой |  |

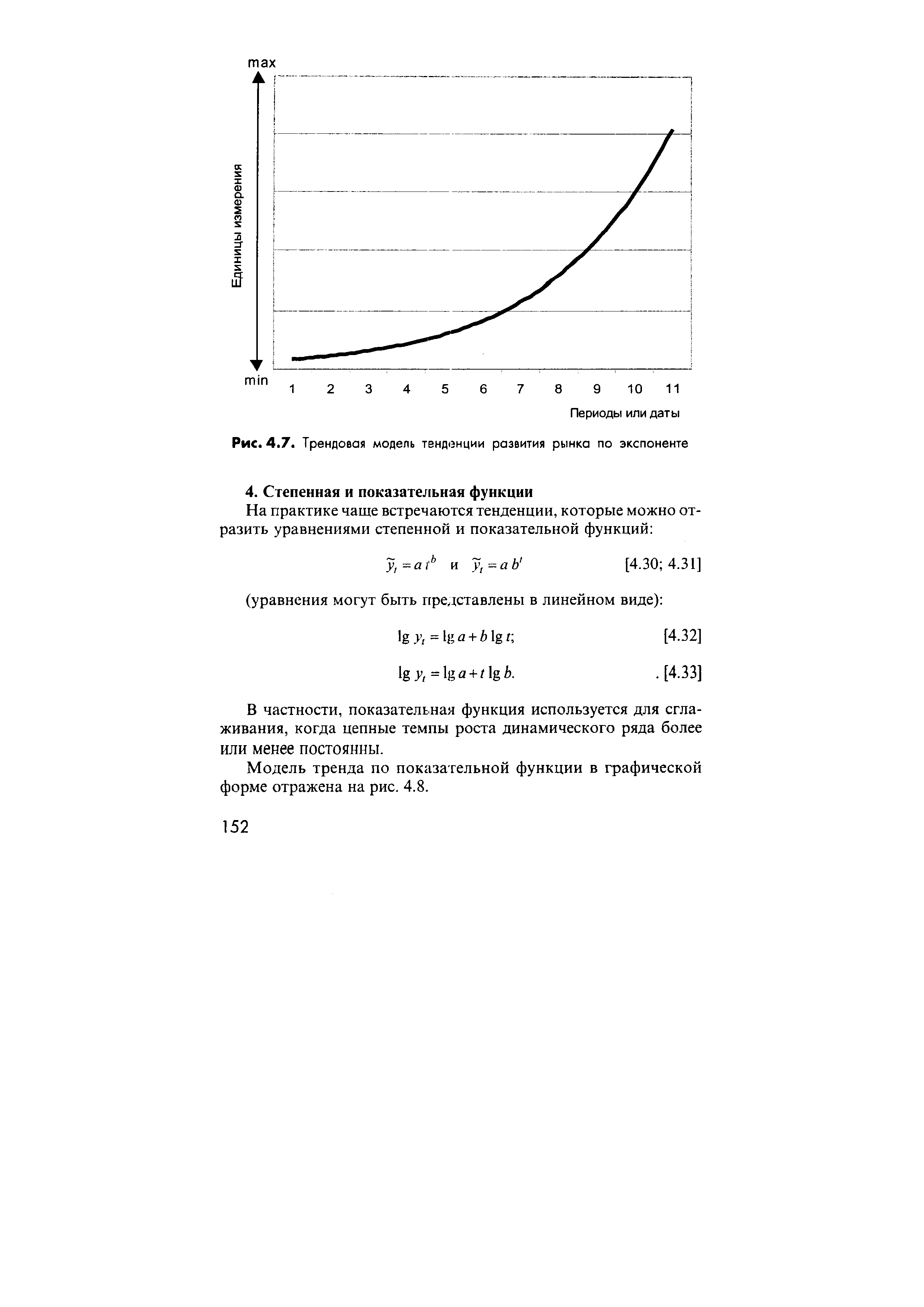

| Рис. 4.7. Трендовая модель тенденции развития рынка по экспоненте |  |

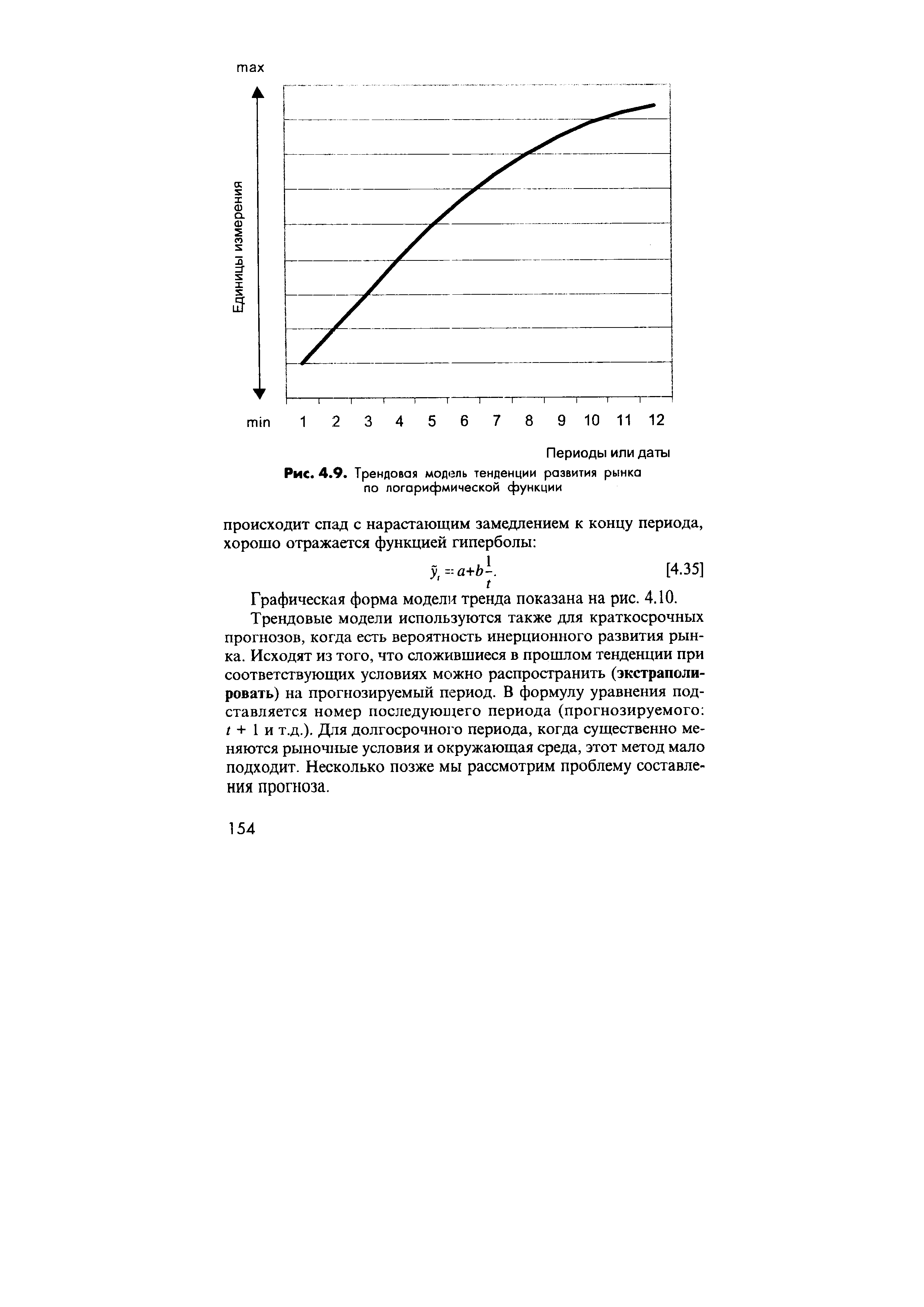

| Рис. 4.9. Трендовая модель тенденции развития рынка по логарифмической функции |  |

Что собой представляет трендовая модель развития рынка [c.168]

Каковы различия экономической интерпретации прямолинейной и криволинейной трендовых моделей развития рынка [c.168]

Тренды и линии трендов. Трендом называются изменения цен, которые движутся вместе в определенном направлении. Повышательный тренд представляет собой серию подъемов и снижений цен при общем повышении их уровня. Понижательным трендом называется серия ценовых изменений, которые свидетельствуют об общем снижении уровня цен. Серия ценовых изменений, которые не характеризуются ростом или падением уровня цен, является бес-трендовой (рынок движется в сторону или горизонтально). [c.107]

Прогнозирование рынка ценных бумаг с помощью трендовых моделей основано на разложении показателей, представленных вре- [c.263]

Пока тренд продолжается, рынок торгует в каналах. Когда цена пробивает Трендовые Каналы Регрессии, намечается изменение тренда (направления). [c.17]

Когда на рынке есть тренд, или просто торговля происходит в одном направлении, Трендовые Каналы Регрессии могут применяться для того, чтобы выявить верхние и нижние границы рынка. Пока моментум двигается в одном и том же направлении, рынок имеет тенденцию оставаться в пределах каналов. Как только рынок меняет направление, цены прорывают канал, сигнализируя об окончании движения. [c.74]

По истечении пяти волн рынок меняет направление. Для открытия позиции применяйте Трендовые Каналы Регрессии. [c.78]

Также, для выделения реакций на трендовом рынке, могут быть использованы осцилляторы. Опять, чем короче период осциллятора, тем больше потенциальных торговых входов. Низы цикла имеют тенденцию совпадать с более глубокими областями перепроданности, которые может индицировать осциллятор с большим периодом. Сделки, осуществленные в низах цикла, обычно могут удерживаться более длительное время. [c.47]

Технический анализ является не только инструментом выбора момента времени, с определением направления движения, конкретной модели или торговых предпосылок. Он также помогает определить, когда шансы не благоприятствуют для торговли вовсе. Анализ отдельных колебаний - есть ключ к минимизации риска, поскольку сделки совершаются как можно ближе к начальному уровню поддержки или сопротивления. Поместите стоп ниже поддержки или выше сопротивления, то есть в тех логических точках, в которых ваш первоначальный анализ мог бы рассматриваться как неверный. Как только сделка показывает достаточную прибыль, следует передвинуть первоначальный стоп выше (или ниже), в идеале, к уровню безубыточности сделки. По мере движения рынка в нужном вам направлении, передвигайте стоп, чтобы удерживать прибыль. И хотя это выглядит очевидным, если вы не будете этого делать, вы можете выйти из выигрышной сделки слишком рано, из-за боязни разворота. Если рынок будет трендовым, вы [c.49]

В течение трендового дня, рынок продолжает двигаться в одном направлении и, в заключение, закрывается около экстремума этого направленного движения. Торговая стратегия в трендовые дни - покупка на откате вниз, если движение идет вверх, и продажа на подъемах, если движение идет вниз, но никогда не идти против направления дня. После сильного трендового дня вы можете ожидать нормальный день или день нормального отклонения. Отсутствие такого завершения после трендового дня является предупреждением, что покупки или продажи захлебнулись [c.113]

Одной из ключевых причин неспособности трейдеров различать торговый диапазон и трендовый рынок, является применение анализа дивергенции между индикатором и ценой актива, вместо анализа длительности. Часть проблемы лежит и в использовании некоторых некорректных индикаторов, чьи компоненты не очень чувствительны к ценовой активности. [c.142]

Для обретения необходимой точности и уменьшения вероятности поспешного попадания индикатора в зону перепроданное или перекупленности на трендовом рынке TD REI требует, чтобы определенные ценовые бары были охвачены ценовыми уровнями предыдущих ценовых баров, демонстрируя, тем самым, замедление тренда. Если они не пересекаются, то мера ценового бара в индикаторе для этого конкретного ценового периода назначается равной нулю. Такая практика уменьшает риск слишком быстрого попадания индикатора в область перекупленности или перепроданности на трендовых рынках. [c.142]

В стандартном отношении к Шагу 2, на котором цена оказывается неспособной перекрыть серию предыдущих ценовых баров и свидетельствует о трендовом рынке, возможен альтернативный подход. Другой, более консервативный метод, присваивает нулевое значение не только тому бару, где цена была не в состоянии перекрыть предшествующие, но также и предыдущему бару, чтобы более уверенно избавиться от преждевременной перекупленности и перепроданности. [c.144]

Не только доходности достигли ключевой целевой области, но также и несколько циклов, наблюдаемых за эти годы проектировали, что облигации провели достаточно времени, падая в цене (повышаясь в доходности). С тестированием трендовой линией уровня 1981, это было хорошее место для изменения тренда. Когда доходность, коротко проколола эту восемнадцати-с-лишним-летнюю трендовую линию и не смогла пойти выше, прозвенел звонок (для агрессивных трейдеров) с сигналом покупать облигации. (Одна из стратегий, используемых агрессивными трейдерами заключается в противоположной торговле, когда рынок оказывается не в состоянии производить "ожидаемое" поведение. Прорыв восемнадцатилетней трендовой линии должен был привести к большой распродаже. Когда это не произошло, были сделаны покупки.) [c.200]

Подсчет волн от минимумов доходности не был достаточно ясен. Дивергенции импульса, даже на недельной диаграмме, будучи объединены с трендовой линией и целями доходности, давали сильные подсказки, что должно быть существенное повышение рынка облигаций. Также, сезонные модели указывали на ноябрь и, особенно, декабрь как на два хороших месяцами для рынка облигаций. Соединив все это вместе, получился результат подсчета волн предполагающий, что Волна-А большого А-В-С корректирующего медвежьего движения выполняется на значении в 6.40 процента. [c.200]

Следует пони мать важный момент системы всегда тестируют по прошлым данным. Иначе говоря, проверив систему изданных прошлого месяца, мы видим, что она дала бы 100% прибыли, но это совершенно не означает, что в будущем месяце та же система не даст 100% убытков. Рынок меняется, и нет систем, которые могли бы предсказывать эти изменения. Системы тестируются и настраиваются по тому что уже произошло. Система будет хорошо работать в будущем, если будущий рынок будет мало отличаться от рынка на том периоде, на котором производилось тестирование. Простейший пример рынок трендовый, и системы, основанные на трендовых индикаторах, работали очень хорошо. Когда их начали применять на практике, рынок перешел в рейндж (боковой тренд) - и те же системы стали работать плохо. [c.304]

Эта линия является частью более сложной торговой системы (ее также разработал У. Уайлдер) под названием направленное движение . Здесь она будет представлена лишь в общих чертах, чтобы показать, как с ее помощью разрешить ранее упомянутую проблему. Более подробно познакомиться с этой системой можно, обратившись к инструкции для пользователя программы, которая у вас имеется. Идея системы направленного движения заключается в определении, какой сейчас рынок — трендовый или бестрендовый. [c.154]

В данный момент мы с вами начинаем знакомиться с целым классом инструментов, необходимых любому трейдеру для анализа рынка, — трендовыми индикаторами. Суть всех этих инструментов проста до безобразия, несмотря на их серьезные названия все они в той или иной форме сробщают вам о том, есть ли на текущем рынке тренд и был ли он до вашего появления у. монитора. [c.25]

Анализ тенденций развития рынка. Использование графиков (технического сглаживания) и трендовых моделей. Построение и интерпретация трендовых моделей. Цели и методы оценки устойчивости развития рынка. Оценки территориальной вариации параметров рынка. Характеристика сегментов рынка с позиции привлекательности для фирмы. Оценки соответствия правилу "тяжелой половины" Твельда или правилу "20 - 80" Парето. [c.150]

Наиболее широко в перечне методов маркетингового анализа представлена статистика. Методология маркетингового анализа использует следующие статистические методы абсолютные, средние, относительные величины, динамические ряды и ряды распределения, группировки, индексы, вариационный и дисперсионный анализ, корреляционно-регрессионный и многомерный анализ, графический метод, трендовые модели, методы экспертных оценок. Эконометрика в маркетинге представлена методами линейного и нелинейного моделирования, а также динамического программирования, моделями, базирующимися на теории массового обслуживания (теория очередей) и теории принятия решений (теория риска), имитационными моделями. Самостоятельное значение придается логистическим моделям управления г отоками товаров и денег и оптимизации товарных запасов. В маркетинговом анализе широко используются квалиметрические методы, а также методы социометрии. Стратегические матрицы (решетки), используемые в маркетинговом планировании для целей разработки оптимальной стратегии, могут найти применение и в маркетинговом анализе - для определения рейтинга фирмы и ее позиции на рынке, для прогноза риска и т.п. Немаловажное значение придается также неформальному описательному и качественному анализу, сценариям развития и т.п. [c.100]

Однако, как правило, динамика рынка изучается с помощью статистических методов обработки динамических рядов, позволяющих не только точно определить скорость и вектор развития, но и с помощью трендовых моделей выявить его основную тенденцию (тренд). Важную роль в анализе динамики рыночных процессов играет индексный метод, который обеспечивает возможность интегрированной оценки общего изменения сложных многоструктурных явлений (например, товарооборота) и позволяет выявить некоторые факторы развития (например, количественный и ценностный). Для анализа причинно-следственных связей в динамике целесообразно применять многофакторные статистические модели, которые могут быть использованы еще и для прогнозирования. В некоторых случаях используются методы многомерного анализа. Динамические процессы, структурные сдвиги, соотношения и т.п. легко проиллюстрировать методами графического анализа. [c.102]

Программный пакет Reuters Te hni al Analysis предназначен для оперативного принятия правильных торговых решений. Это рабочая станция, предназначенная для анализа информации о состоянии всех финансовых рынков. Она обрабатывает как ретроспективную информацию, так и данные, поступающие по высокоскоростной интегрированной информационной сети Агентства в режиме реального времени. Система позволяет одновременно отражать на экране несколько видов графиков и диаграмм, обновляемых в режиме реального времени, и несколько типов трендовых линий, масштаб которых автоматически привязывается к масштабу графика или диаграммы. [c.97]

Окна истощения (exhaustion gaps) могут появляться в конце восходящего или падающего тренда, когда тренд меняет направление необычно быстрым образом. При этом после прорыва трендового канала не происходит консолидации - разворот тренда вследствие бычьего движения весьма резок и похоже на появление измерительного окна. Исходя из этого трейдеры открывают позиции long и оставляют их на ночь. На следующий день рынок открывается по цене ниже предыдущей low и образуется новое окно. Если второе окно закрывается или даже не возникает, торговые сигналы остаются теми же. Трейдерам не следует жаловаться на коварство окон истощения. Внезапный разворот рынка вряд ли возник бы при информационном вакууме. Возможно, что его причиной стало некое еще неосознанное событие - падение правительства или массивная и хорошо спланированная интервенция центрального банка. О своевременном получении такой информации трейдеры должны позаботиться сами. [c.86]

Индикатор Параболическая система (SAR) является системой предупреждения потерь (stop-loss system), основанной на данных о цене и времени. Система была разработана в дополнение к интерпретации случайных окон на трендовых рынков. Названием система обязана ее параболической форме, соответствующей извивам графика цены. График [c.99]

Изучение линий поддержки и сопротивления является наиболее практическим инструментов, как для студента-новичка, так и для свинг-трейдера. Трендовые линии прогнозируют будущие уровни поддержки и сопротивления на трендовом рынке, однако, в нетрендовой обстановке, ключевые максимумы и минимумы колебаний, служат в качестве базовой поддержки или сопротивления. Если рынок вырывается из торгового диапазона, уровень, ранее бывший сопротивлением, становится поддержкой или, наоборот, "донышки" становятся "вершинами". [c.30]

Если толчок (momentum) устанавливает новый минимум или максимум, то, вероятно, цена придет туда снова. Импульс - это один из редких "ведущих" индикаторов. Эллиотт использовал термин "импульс" для обозначения увеличения активности рынка в моменты толчков. Импульс происходит в направлении тренда, поэтому свинг-трейдер должен искать входы в направлении начальных рьшочных импульсов. Новый максимум в результате толчка, может произойти как в трендовой остановке, так и в случае прорыва диапазона колебаний. И, наконец, новые минимумы или максимумы, образованные толчком, могут также указывать на разворот тренда или на начало корректирующего колебания, когда они следуют за кульминацией продаж или покупок (создавая "У"-образный разворот). [c.40]

Есть очень простое правило каждый раз, когда рынок делает новый максимум, следует покупать на первом откате вниз и каждый раз, когда рынок делает новый минимум, надо продавать на первой коррекции вверх. Та же идея может быть применена и к использованию осцилляторов. Каждый раз, когда осциллятор делает новый максимум за последние 100 баров, следует покупать на первом откате вниз, и наоборот. Посмотрите снова на Рис. 9 и отметьте торговые входы, которые могли бы быть сделаны после того, как осциллятор сделал новые максимум или минимум, в которых импульс предшествует цене. Новые моментальные вершины или низы могут быть сделаны в трендовой обстановке или при прорыве торгового диапазона, когда первичный толчок может оказаться началом целой ветви вверх или вниз. Также новые моментальные максимумы и минимумы могут свидетельствовать о развороте, если контртрендовый импульс происходит во время долгого устойчивого тренда. [c.46]

Существует два типа тестов. Первый - тот, который происходит в конце устойчивого тренда. Это "неудачный тест" (failure test), который происходит, когда рынок не может сделать новый шаг наверх или вниз в трендовой обстановке. Это предупреждение о том, что рынок потерял импульс, хотя само по себе это и не говорит об изменении тренда. [c.47]

Хорошо торгуемые свинги возникают после прорыва сузившегося рынка с низкой волатилъностью. Существует несколько инструментов, которые может использовать трейдер для идентификации хорошего приближающегося прорыва. Во-первых, это индикатор сужения Правдоподобного Диапазона, (который обсуждался ранее в главе "Создание графиков колебания". Правдоподобный диапазон может быть измерен от 1-барного до 30-ти барного периода. Низкое значение индикатора стандартного отклонения также сигнализирует о потенциальном прорыве. Кроме того, незаменимы классические графические формации и наблюдение за схождением трендовых линий. [c.48]

Рис. 15 показывает сравнение Индекса СКВ (корзина из 17 товарных рынков) и доходности 10-ти летних казначейских обязательств (10-year Treasury note), которые стали опорной точкой в долгосрочных процентных ставках США. Левая часть графика показывает, что снижение долгосрочных ставок совпадает с падением товарного индекса в течение большей части 1997 и 1998 годов, (поскольку страхи глобальной дефляции выталкивали деньги из товаров для вложения в казначейские облигации и обязательства. Оба рынка начали менять направление в конце 1998 и начале 1999 годов. Хотя доходность 10-ти летних бумаг повернула наверх в четвертом квартале 1998 года, она не смогла прорвать свою двухлетнюю понижающуюся трендовую линию до марта 1999-го. Это случилось в тот самый момент, когда товарный индекс достиг дна и начал повышаться. Баланс 1999 года [c.53]

Вообще говоря, лучше фокусировать капитал на тех рыночных группах, которые опережают (outperforming) остальной рынок, что проявляется в подъеме линии коэффициента. Рис. 19 показывает, что бумаги сектора нефтяных услуг были недостаточно эффективны (underperforming) в течение 1998 года (в силу падения цен на нефть). Драматический рост в первой четверти 1999 года, (идентифицированный прорывом вверх понижающейся трендовой линии), [c.57]

Обратите внимание, что свеча в правой части Рис. 35 не имеет тела, вместо которого у нее есть горизонтальная черточка. Такие свечи называются "доджи" (doji). Доджи показывает, что цены закрытия и открытия сессии были равны (или почти равны) и означает, что рынок нашел баланс спроса и предложения. Появление доджи на трендовом рынке может означать, что [c.86]

Многие, если не все, осцилляторы перекупленности/перепроданности хорошо работают на нетрендовых (рэнджевых) рынках. Однако, они часто, слишком поспешно, становятся перепроданными или перекупленными на трендовых рынках и оказываются неэффективными. Идеальный индикатор не должен показывать уровень перекупленности или перепроданности так же поспешно, как и обычный. Такой аналитический метод должен более тщательно различать торговый диапазон [c.141]

На рэнджевых рынках, большинство осцилляторов перекупленности и перепроданности определяют точки разворота. Однако, на трендовых рынках также появляются преждевременные сигналы о перекупленности или перепроданности. Большинство обычных рыночных измерителей справляются с этим, применяя анализ дивергенции, или последовательно сравнивают нижние ценовые движения с совпадающим значением осциллятора на ожидаемом дне и верхние ценовые подвижки с согласованным значением индикатора на возможной вершине. Этот тип анализа полезен, но ошибочен. Длительность - вот правдивый сигнал рыночного разворота и когда он происходит в ситуации дивергенции, это простое совпадение. [c.148]

Иногда трейдер должен также смотреть на тесно связанные рынки. Напримф, после резкого падения американского рынка акций 28 января 2000, большинство комментаторов было настроено чрезвычайно по-медвежьи и на товарных рынках. Большинство эллиоттчиков искало коррекцию А-В-С, но многие из целей понижения уже были пройдены. Хотя S P 500 (денежный индекс) уже отскочил на 50% уровень целого повышения с октября 1999, но не показывал явно законченной модели с пятью волнами понижения для волны-С. Некоторые измерители указывали на движение в диапазон 1,320. Это было весьма близко к предварительной трендовой линии на недельной диаграмме, соединяющей минимумы октября 1998 и октября 1999 (см. Рис. 120 и Рис. 121). [c.188]

Этот маленький пример высвечивает важность вашей вовлеченности в работу. Хотя вы только отмечаете на рынке цену, вам надлежит рассмотреть множественные факторы в вашем анализе (но так, чтобы не попасть в ловушку "паралич анализом" ("paralysis by analysis")). Так как все проектировки указывали на более низкие цены для 31 января 2000, дэйтрейдер должен был бы торговать на короткой стороне. Межрыночный анализ предупредил бы трейдера о необходимости поиска любого неблагоприятного бычьего действия. И знание недельной трендовой лилии индекса Доу-Джонса вероятно привело бы вас к мысли закрыть короткие позиции более быстро. [c.189]

Где мы оставили рынок акций Пронзительные запросы о вершине рынка можно слышать со всех сторон. Контр-трендовые трейдеры пребывают в бычьем настроении. Они говорят, что рынок акций может вскарабкаться на "стену плача". К сожалению, если цены повышаются в пределах третьей волны, подъем не обязан напоминать "стену плача". Помните, что импульсивные ценовые приросты должны быть относительно просто посчитаны. [c.194]