Был сделан вывод, что достичь преимущества в конкуренции с основными банками можно, если обеспечивать высокое качество обслуживания клиентов, что банк мог обеспечить, будучи малым банком в округе, которую он обслуживает. Кроме того, было рекомендовано нанять профессионалов для работы с рынком. Была поставлена цель достичь размеров активов в 80 млн. долл. к 1 января 1988 г. [c.429]

Чтобы противостоять рискам, связанным с банкротством клиентов, каждый банк должен иметь достаточные собственные средства (покрытие рисков), позволяющие ему выдержать возможные убытки, не подвергая опасности свою платежеспособность. Следует напомнить, что в случае недостатка собственных средств будут затронуты депозиты клиентов. [c.115]

Банк предоставил кредит в размере 80% от стоимости залога под процентную ставку 20% годовых, а за обслуживание долга удержал 1% от номинальной суммы кредита при его выдаче. На какой срок получил кредит клиент, если банк ему выдал 20 760 руб., а величина залога составляет 30 тыс. руб. В расчетах банк применяет обыкновенные проценты. [c.78]

Клиент поместил в банк 40 тыс. руб. на 2 года. Какая сумма будет на счете клиента, если банк начисляет сложные проценты а) по номинальной процентной ставке 30% годовых с полугодовым начислением процентов, б) по номинальной учет ной ставке 30% годовых с ежеквартальным начислением процентов в) по непрерывной ставке с силой роста 30% за год [c.212]

Технология операции сводится к следующему. Заключается договор на доверительное управление средствами клиентов. В соответствии с заключенными договорами на брокерское обслуживание клиенту открывается лицевой счет. Полученные от клиента деньги банк перечисляет дилеру на покупку облигаций. Затем средства клиента резервируются на торговом субсчете счета депо, который служит для учета средств, поступающих от инвесторов для покупки облигаций на ММВБ. Расчеты по данной операции предусматривают выплату клиенту дохода, как правило, в форме установленного процента, возврат инвестируемой суммы после окончания срока договора, а также предоставление отчетной документации для целей бухгалтерского учета и налогообложения средств клиента. [c.154]

Часто складывается такая ситуация, когда клиенты запрашивают банк осуществить противоположные конверсии между двумя валютами (например, одни клиенты покупают доллары за рубли для исполнения импортных контрактов, другие клиенты продают долларовую экспортную выручку в счет обязательной продажи). При этом банк открывает позицию по конверсиям с одними клиентами, закрывая ее за счет противоположной конверсии с другими клиентами, то есть проводя взаимозачет противоположных сумм. С точки зрения баланса данные конверсии проводятся по пассивным счетам (долларовым и рублевым) и регулируются по счетам НОСТРО только на сумму превышения сумм одной из валют после совершения взаимозачета. [c.27]

Изучение банковских клиентов показало, что все клиенты, начавшие использовать банкоматы, были ими очень довольны. В течение месяца 20% всех операций частных клиентов в Калгари, Ванкувере, Эдмонтоне и Торонто стали осуществляться через банкоматы. Число операций, проводимых с помощью банкоматов, возросло до 1 млн. в месяц. Банк понимал, что использование машин не было проблемой для большинства клиентов. Хотя банк предполагал дальнейшее развитие системы банкоматов, он не намеревался продолжать эту работу больше, чем требовалось для того, чтобы оставаться конкурентоспособным. Как объяснил один из работников Наша система филиалов представляет собой постоянные грандиозные инвестиции в людей, кирпичи и раствор. Банкоматы требуют дополнительных инвестиций и должны конкурировать за средства с другими капитальными проектами . [c.569]

ИНКАССАЦИЯ — операция банка по сбору денежной выручки клиентов на основании договоров, заключенных банком с клиентами. Если банк не имеет собственной службы И., то он заключает договор на обслуживание со специальной организацией. Клиент банка в любом случае имеет договор только с банком. [c.98]

Таким образом, предмет финансового менеджмента — создание продуктового ряда банка — не только отвечает потребностям коммерческого банка по управлению его коммерческой и функциональной устойчивостью, но и обеспечивает надежность объекта управления, удовлетворяя потребности клиентов. Отсюда вытекает ОСНОВНАЯ КОНЦЕПЦИЯ ЛЮБОГО КОММЕРЧЕСКОГО БАНКА НАДЕЖНЫЙ КЛИЕНТ - УСТОЙЧИВЫЙ БАНК. [c.528]

Электронный перевод средств может ускорить получение денег при переводе их из банка со счета клиента в банк на счет компании. [c.390]

Величина вовлекаемой в оборот заемщика ссуды определяется как разница (положительная) между его текущими денежными платежами и поступлениями. По договоренности с клиентом-заемщиком банк может установить определенный предел по этой разнице, т.е. остаток возможной задолженности, превышать который банк считает невозможным или нецелесообразным, — лимит кредитования. [c.488]

Закон никому не запрещает совершать расчетные операции через банки. Если счет клиента не блокирован, клиент и банк вправе осуществлять с него платежи. Каждый может открыть счет в банке, но не у каждого это получается, ибо у банка всегда найдутся десятки причин, по которым клиент не будет заинтересован в проведении расчетных операций через данный банк. Банк всегда оценивает того или иного клиента его репутацию, возможность на нем заработать, связанную с этим дополнительную техническую работу. Не случайно в конечном счете это привело к известной специализации кто-то работает только с крупными клиентами, кто-то работает с мелкими клиентами, получая при этом немалую выгоду. [c.79]

В современном хозяйстве банк и клиент действуют по отношению к друг другу как к партнеру. Отсюда принцип партнерских отношений. Согласно идеологии партнерских отношений каждый клиент вне зависимости от территориального расположения сам определяет, услугами какого банка ему воспользоваться, нет принудительного закрепления за банком. В равной степени это относится и к банку, который выбирает себе клиента. Этот выбор может иметь кратковременный или долговременный характер, многое зависит от взаимной заинтересованности в разовой услуге того или иного банка или в отношениях на постоянной основе. Взаимоотношения партнеров имеют коммерческую основу. Клиент готов заплатить за кредит, расчетные операции или другие услуги, которые представляют для него выгоду. Банк готов продать свой продукт, получив за это соответствующее вознаграждение. Банк работает на клиента (придерживается философии все для клиента ), содействует непрерывности, высокому качеству, конкурентоспособности его производства, получению дохода, достаточного для воспроизводства. Обеспечивая получение клиентом дохода, банк реализует и свой коммерческий интерес, получая вознаграждение в форме ссудного процента или комиссии. [c.92]

Простое (чистое) инкассо — операция, по которой банк обязуется получить деньги с третьего лица на основе платежного требования, не сопровождаемого коммерческими документами и выставленного клиентом через банк. Оно применяется при расчетах неторгового характера. [c.321]

В целом комплект документов, представляемых клиентами в банк, регламентируется Положением О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения) Банка России от 31 августа 1998 г. № 54-П. Согласно данному Положению вся документация распределяется на три группы. [c.416]

Иное дело — современная отечественная практика, когда кредиты нужны всем, начиная от предпринимателя и заканчивая правительством, не говоря уже о предприятиях и организациях, испытывающих острый кризис платежеспособности и нуждающихся в кредитной поддержке. Искать клиента, которому нужно дать кредит, российскому коммерческому банку не приходится, клиент ищет банк, в котором можно было бы получить спасительную ссуду. [c.427]

Объектом контроля являются также другие показатели отчетности клиента. Ежеквартально банк рассматривает баланс оборотных средств, сравнивает его с плановыми данными, при необходимости корректирует размер кредитной линии. Поскольку кредитная линия планируется на год с поквартальной разбивкой, то ее фактическая величина под влиянием ряда факторов производства и обращения может существенно отличаться от прогнозируемой суммы. Своевременная корректировка кредитной линии дает возможность избежать искажений и ошибок при оценке кредитных взаимоотношений банка с заемщиком. [c.435]

Документарное инкассо — метод платежа (банковская расчетная операция), при которой банк по поручению клиента-экспортера получает причитающиеся денежные средства на основании представленных клиентом в банк товарно-расчетных документов. [c.659]

Операции покупки и продажи наличной валюты являются одними из основных операций неторгового характера. Деятельность обменных пунктов коммерческого банка служит его рекламой, средством привлечения клиентов в банк и, самое главное, приносит реальный доход коммерческому банку. [c.671]

Перед тем как выдать кредитную карту, банк или соответствующая компания по выпуску карт предлагает клиенту заполнить специальную форму, содержащую ряд вопросов, касающихся самого клиента и его финансового положения, включая детали предыдущих кредитных операций. Затем на основе этих данных банк определяет сальдо денежных средств на счете клиента и суммы возможных поступлений и списаний со счета. Если финансовое положение клиента удовлетворит банк, то клиенту выдается кредитная карта и устанавливается лимит кредитования. Например, в Великобритании такой лимит составляет от 300 до 1000 ф. ст. в месяц. [c.705]

Основанием для начала работы по предоставлению кредита является поступление от клиента в банк заявки на получение кредита (примерная форма заявки на получение кредита приводится ниже). В кредитной заявке должны содержаться следующие сведения об истребуемом кредите [c.11]

Конкретные формы договоров, входящие в кредитную документацию при организации кредитной сделки банк-клиент , каждый банк формирует самостоятельно. [c.26]

Определение, из чего состоит долг в фирмах, оказывающих финансовые услуги, также является более нечетким и размытым, чем для фирм нефинансового сектора. Например, следует ли вклады, помещенные клиентами в банк на чековые счета, трактовать как долг этого банка Особенно это касается вкладов, приносящих проценты, — существует мало различий между таким вкладом и долговым обязательством, эмитированным банком. Если мы относим подобный вклад к категории долга, то операционный доход банка должен измеряться до учета процентов, выплачиваемых вкладчикам, а это проблематично, поскольку процентные расходы обычно являются для банка крупнейшей статьей расходов. [c.769]

Как и биржевые брокеры, служащие банков также дают своим клиентам советы по поводу инвестирования денег. Обычно этим занимаются сотрудники отделов трастовых услуг. Услуги банка могут ограничиваться ведением счета клиента, когда банк просто принимает ценные бумаги последнего на хранение, но банк может взять на себя и управление инвестициями клиента (нередко в порядке трастового соглашения). [c.129]

На основании проводок по расчетному счету клиента X банк А составляет выписку и передает ее клиенту X ВпБ(А) — X. [c.243]

На основании проводок по расчетному счету клиента Y банк Б составляет выписку и передает ее клиенту Y ВпБ(Б) -> Y. [c.243]

Условия каждого форвардного контракта могут формироваться индивидуально в интересах отдельного клиента. Это, разумеется, максимально отвечает интересам клиента, однако требует высоких затрат со стороны банка, поэтому часто последний применяет ограничения на минимальные -суммы для форвардных контрактов и не каждый клиент может воспользоваться подобной банковской услугой. Если же объем сделки достаточно высок, то клиент и банк несут риск, связанный с платежеспособностью друг друга, поскольку как правило форвардный контракт подразумевает срочную поставку. Но банк может обанкротиться или экспортер может не получить запланированные 100 млн. иен из-за [c.10]

При работе с VIP-клиентами коммерческий банк оказывается в условиях, отличных от повседневной работы с рядовыми клиентами. Решение таких важных вопросов, как уровень спроса и прогнозируемая прибыль, принимается фактически заочно . Принятие решений обуславливают стратегические цели развития коммерческого банка, построенные на системе взаимоотношений с VIP-клиентами. Следовательно, спрос на разрабатываемый продукт во многом определяется потребностью VIP-клиента. Учитывая его значимость для коммерческого банка, последний должен постараться удовлетворить потребности VIP-клиента, даже если разработка продукта находится на предельном уровне рентабельности или ниже его. Но коммерческий банк не благотворительная организация, и в первую очередь он обязан думать об акционерах, вкладчиках, государстве. [c.82]

Подобные высказывания прямо свидетельствуют о вкладах клиентов в банк и их учете у банкира. О технике учета финансовых операций по вкладам можно прочесть у Демосфена ("Против Калиппа") "Обыкновенно все менялы, если частное лицо, вкладывая у них деньги, указывает, кому их нужно отдать, записывают прежде всего имя вкладчика и сумму вклада, затем приписывают, кому должно этот вклад выдать при этом, если они знают в лицо человека, которому его следует выдать, они ограничиваются лишь записью этого имени, если же не знают, то кроме того приписывают имя того, кто должен будет представить и указать того человека, которому деньги возвратить" [6, с. 322]. [c.143]

Снятие наличных со счета производится следующим образом. В ходе сеанса связи клиент и банк (точнее, их программы-представители) аутентифицируют друг друга. Затем клиент генерирует уникальную последовательность символов, преобразует ее путем "умножения" на случайный множитель (blinding fa tor), "закрывает" результат открытым ключом "банка" и отправляет "монету" в "банк". Банк "раскрывает" "монету", используя свой секретный ключ, "заверяет" ее элекгронной подписью, соответствующей номиналу "монеты", "закрывает" ее открытым ключом клиента и возвращает ее клиенту, одновременно списывая соответствующую сумму с его счета. Клиент, получив "монету", "открывает" ее с помощью своего секретного ключа, затем "делит" ее символьное представление на запомненный случайный множитель и сохраняет результат в "кошельке". Транзакция завершена. Теперь "банк" готов принять эту "монету", от кого бы она ни поступила (разумеется, лишь один раз). 240 [c.240]

На выбор услуг оказывает влияние больший набор факторов, чем на решение о покупке товара (рис. 16.1). Рассмотрим визит клиента в банк в целях получения займа (услуга X). Потребитель видит других людей, желающих получить анало- [c.546]

ТРАСТОВЫЕ ОПЕРАЦИИ (англ, trust -доверять) — комиссионно-посредническая услуга коммерческих банков, которая предполагает управление собственностью и другими активами, находящимися во владении клиентов банка, а также распоряжение их ценными бумагами и займами. В ходе проведения трастовых операций банк выступает в роли полномочного посредника между своим клиентом, доверившим ему собственность в управление, и рынком. Как сами активы, переданные клиентом в траст банку, так и доходы, убытки, полученные от их использования, принадлежат клиентам доверителям). Банк лишь получает комиссионные за услуги по управлению собственностью. Клиент (доверитель) заключает с банком (гарантом) трастовое соглашение (контракт, договор). Доход от управления имуществом может поступать в пользу доверителя (владельца имущества) или третьего лица. [c.330]

ДОГОВОР ДОВЕРИТЕЛЬНОГО УПРАВЛЕНИЯ ИМУЩЕСТВОМ (trust agreement) - договор, в соответствии с которым одна сторона (учредитель управления) передает другой стороне (доверительному управляющему) на определенный срок имущество в доверительное управление, а другая сторона обязуется осуществлять управление этим имуществом в интересах учредителя управления или указанного им (выгодоприобретателя). Передача имущества в доверительное управление не влечет перехода права собственности на него к доверительному управляющему. Очень часто Д.д.у.и. заключается между банком и клиентом, когда банк принимает в доверительное управление денежные средства клиента и обязуется разместить их в высоколиквидные ценные бумаги в интересах клиента. [c.66]

Для учета полученного Клиентом кредита Банк открывает ему ссудный счет № . [c.496]

Международный опыт зачастую иной. Если это маленький банк, то аналитическая и техническая работа в нем по выдаче кредита разделена между работниками один анализирует, готовит решение, другой работник этого или специального другого подразделения выполняет техническую работу по техническому оформлению ссуды. Специализация может быть и иной кто-то из банковского персонала только приводит клиента в банк, остальное делают другие. Бывает и так работники специально созданных отделов по продаже банковских услуг не только приводят клиентов в банк (добывают бизнес), но и осуществляют предварительный анализ кредитного проекта, согласовывают юридическую сторону, делают предварительную пре-селекцию риска, составляют свое письменное заключение. Другое заключение (возможно, не совпадающее с подразделением по продаже услуг) составляется в экономическом управлении банка (в специальных отделах анализа кредитного риска). В этом случае реализуется так называемое правило четырехглаз , когда кредитный проект проходит через фильтр двух людей, не находящихся во взаимном подчинении. [c.428]

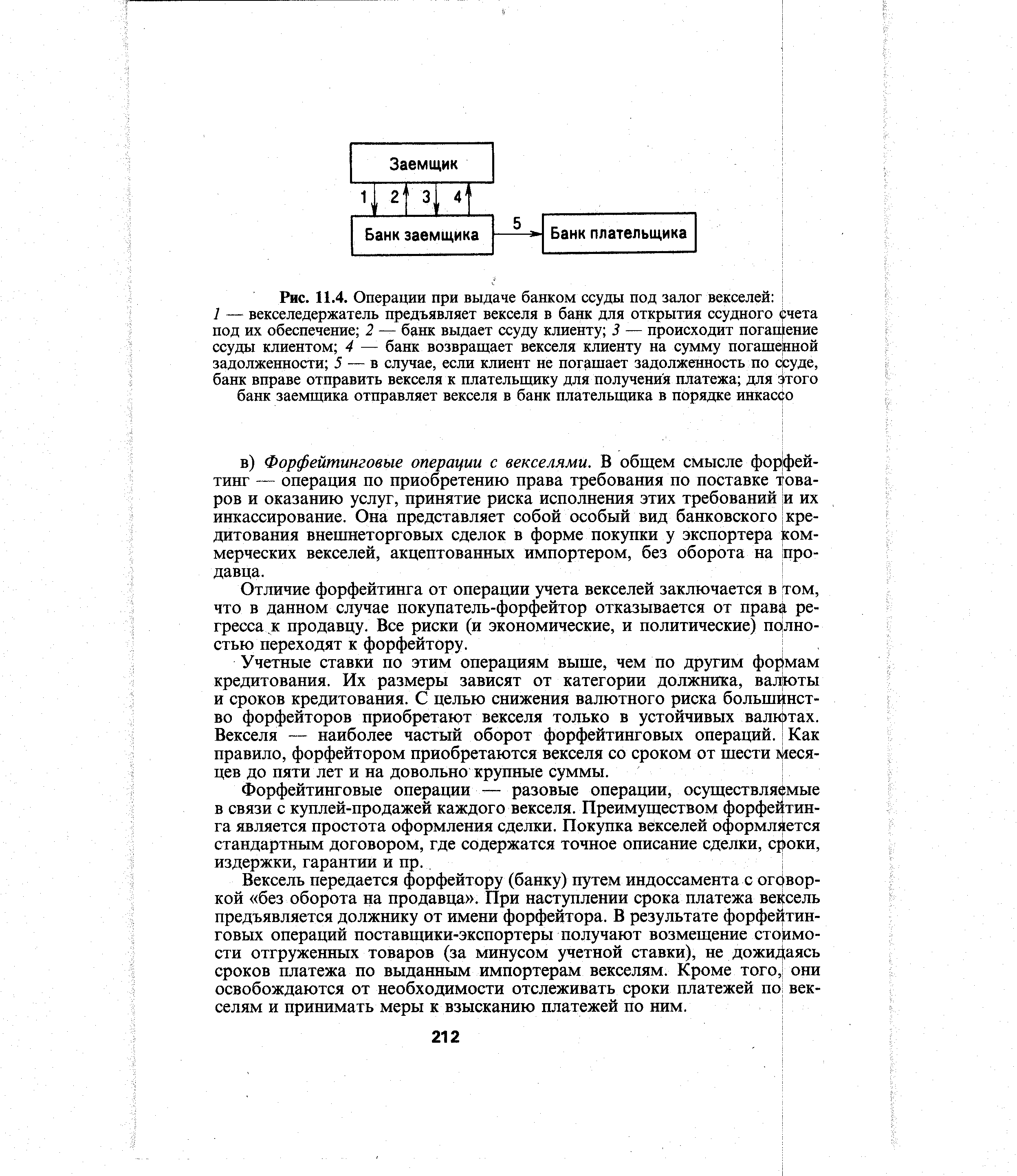

| Рис. 11.4. Операции при выдаче банком ссуды под залог векселей 1 — векселедержатель предъявляет векселя в банк для открытия ссудного <рчета под их обеспечение 2 — банк выдает ссуду клиенту 3 — происходит погашение ссуды клиентом 4 — банк возвращает векселя клиенту на сумму погашенной задолженности 5 — в случае, если клиент не погашает задолженность по сруде, банк вправе отправить векселя к плательщику для получения платежа для Этого банк заемщика отправляет векселя в банк плательщика в порядке инкасйо |  |

Овердрафт (англ, overdraft). Представляет собой отрицательный баланс на текущем счете клиента банка. Овердрафт - это форма краткосрочного кредита, Предоставление которого осуществляется путем списания банком средств по счету клиента сверх его остатка. В результате такой операции образуется отрицательный баланс, т.е. дебетовое сальдо - задолженность клиента банку. Банк и клиент заключают между собой соглашение, в котором устанавливаются максимальная сумма овердрафта, условия предоставления кредита, порядо погашения его, размер процента за кредит. При овердрафте в погашение задолженности направляются все суммы, зачисляемые на текущий счет клиента. Поэтому объем кредита изменяется по мере поступления средств, что отличает овердрафт от обычной ссуды. В Российской Федерации банки почти не предоставляют овердрафт. За рубежом же он используется довольно широко. [c.299]