РЫНОК БЫКОВ ( БЫЧИЙ ) — рынок, в условиях которого наблюдается направленность в сторону повышения цен вследствие высокого спроса после истечения определенного срока. Для этого часто запускают такую информацию, которая влияет на спрос и вызывает искусственное повышение курса. [c.555]

Рынок быков ( бычий ) 555 [c.804]

Некоторые слияния могут осуществляться вследствие ошибочных оценок стоимости акций со стороны фондового рынка. Иными словами, покупатель может верить в то, что инвесторы явно недооценили стоимость продаваемой компании, или он может надеяться, что инвесторы очень высоко оценят стоимость компании после слияния. Но более пристально взглянув на факты, мы видим, что ошибки допускаются как на рынке "медведей", так и на рынке "быков". Но почему же мы не наблюдаем большого числа охотников купить компании по дешевке, когда конъюнктура рынка падает Возможно потому, что "простофили рождаются ежеминутно", но трудно поверить в то, что плоды их глупости пожинает только "бычий" рыно . [c.937]

Основные сигналы, подаваемые индикатором - направление движения И и соотношение минимальных и максимальных значений индекса. Направление движения И показывает нам общее направление предполагаемых сделок, а соотношение максимумов и минимумов - силу действующего тренда. Характерными сигналами будут здесь бычье расхождение и медвежье схождение индикатора И и графика цены. Если индекс выше ноля, то это говорит о силе быков. Если он отрицательный, то на рынке господствуют медведи. Сигнал на покупку поступает, когда значение средней по индикатору ниже ноля, а на рынке господствует бычий тренд. Если же средняя по индикатору находится выше ноля на медвежьем тренде, то поступает сигнал на продажу. [c.100]

Рассмотрим далее на рисунке 11.11 восходящую линию сопротивления (линия В), представленную ранее на рисунке 11.9. Движение иены с 15 января отражает устойчивый подъем рынка к новым максимумам Из этого, ( а также с учетом пунктирной линии поддержки) следует, что на рынке действует бычья тенденция. Неудача от 6 марта у восходящей линии сопротивления предупредила быков о необходимости принять меры защиты. Обратите внимание, что эта третья по счету проверка [c.195]

Если бы динамика курсов акций была независима от движения рынка, то его изучение и технический анализ были бы бесполезны. Но существует огромное количество примеров, доказывающих, что это не так на самом деле курсы акций напрямую зависят от движения фондового рынка. Расчеты факторов бета (Ь) и наблюдения за ними убеждают в том, что, как правило, от 20 до 50% изменений курсов акции обусловлены общими рыночными тенденциями. Когда фондовый рынок находится в состоянии рынка быков , курсы акций обычно растут когда же рынок вступает в фазу рынка медведей , курсы многих выпусков акций начинают снижаться. По существу, курсы акций реагируют на разные рыночные силы со стороны спроса и предложения. В конечном счете именно спрос на ценные бумаги и предложение капитала определяют, каким будет рынок бычьим или медвежьим . При различных соотношениях спроса и предложения рынок либо будет оставаться в равновесии, либо, когда равновесие этих сил начнет смещаться, рынок будет двигаться в каком-нибудь направлении. Технический анализ лучше всего отражает изменения спроса и предложения и выявляет любые сдвиги на рынке ценных бумаг. [c.369]

Однако если рынок случайный, то эта стратегия не позволит заработать. Вы можете только выйти на нулевой баланс. Это можно рассчитать теоретически, и эти теоретические результаты были подтверждены экспериментальным опытом. На стремительно растущем рынке мы заключили сделки на более чем 10 000 акций лотами по 100 акций в дни, характеризующиеся мощным бычьим трендом, приобретая по две растущие акции на одну падающую при общем соотношении растущих и падающих на рынке акций, также составляющем 2 к 1. Этот предсказанный и экспериментально проверенный отчет о прибылях и убытках с нулевым итоговым балансом при использовании данной стратегии говорит, что мы имеем дело со случайной моделью, которая устанавливает взаимосвязи между стратегией выбора, точками входа и выхода и доходом на одну акцию. Из этой случайной позиции мы можем извлечь и идентифицировать различные переменные, для того чтобы проверить, какие из них дадут нам положительный результат (прибыль). Фактически можно создать график, отражающий связь цены на акцию с рыночным соотношением или с соотношением стратегии выбора. Нет нужды говорить, что, если ваше соотношение выбора лучше, чем соотношение выбора, наблюдаемое в масштабах всего рынка, вы будете зарабатывать больше и даже если ваша стратегия — это случайный выбор на рынке быков, вы все равно получите прибыль. [c.206]

БЫЧИЙ РЫНОК - см. РЫНОК БЫКОВ. [c.84]

Когда, к примеру, приходил час рынка быков, я действовал по-бычьи с самого начала, и свое мнение я утверждал, покупая акции. Следовал, как я и предвидел, подъем рынка. Пока что все шло хорошо. Но что я делал помимо этого Я следовал совету заслуженных старцев и обуздывал свою молодую порывистость. Я настроил себя на то, что следует сохранять рассудительность и играть осторожно, консервативно. Каждый знает, что это такое нужно изъять прибыль и откупить свои акции, когда начнется откат вниз. Именно это я и делал, вернее, пытался делать, потому что часто случалось так, что я изымал прибыль и ждал отката, а он все не наступал. И я наблюдал за тем, как мои акции взлетают еще на десять пунктов, а я сидел, надежно спрятав в своем консервативном кошельке прибыль от четырех пунктов. Говорят, что, изымая прибыль, никогда не станешь нищим. Нет, не станешь. Но, получая прибыль на четыре пункта в период рынка быков, богатым тоже не станешь. [c.21]

Я никогда не скрывал своих намерений - играть по-бычьи или по-медвежьи. Но я никогда не даю советов -покупать или продавать определенные акции. На рынке медведей все акции идут вниз, а на рынке быков - вверх. Это не значит, конечно, что если рынок медведей стал результатом войны, то акции производителей оружия не идут вверх. Я говорю в самом широком смысле. Но средний человек не хочет знать, какой сегодня рынок -медведей или быков. Он хочет, чтобы ему сказали, какие именно акции покупать или продавать. Он хочет выигрывать, не рискуя. Он не хочет трудиться. Он не хочет даже думать. Даже считать деньги, которые он подбирает под ногами, для него обуза. [c.28]

Всякий, кто торгует, легко узнает на практике, что, как я уже отметил, любая важная новость, поступающая в промежутке между закрытием одного рынка и открытием другого, обычно соответствует линии наименьшего сопротивления. Тенденция установилась еще до того, как новость была опубликована. На рынке быков все медвежьи сюжеты обычно игнорируют, а бычьи - преувеличивают, и наоборот. Перед началом войны рынок был очень вялым. И тут приходит известие, что немецкие подводные лодки будут топить торговые суда, снабжающие союзников. Я в тот момент продавал сто пятьдесят тысяч акций, и это не имел никакого отношения к новости, а просто я двигался по линии наименьшего сопротивления. Новость эта была для меня как гром среди ясного неба. Натурально, я использовал ситуацию и в тот же день закрыл линию продаж. [c.42]

При этом не было никакого смысла в том, чтобы выходить из игры, поскольку обратные течения пока что отсутствовали. У меня не было медвежьего настроения по отношению к рынку в целом, потому что лента ничего такого мне не говорила. Рынок быков еще не был окончен, хотя конец его уже чувствовался. В ожидании этого еще можно было делать бычьи деньги. Поэтому я просто занял медвежью позицию по акциям, которые перестали расти, а поскольку большая часть рынка еще поднималась, я одновременно покупал и продавал. [c.63]

Все знают, что случилось потом. Начался общий рост котировок. Я знал, что рынок идет вверх. Общие условия были благоприятны. Даже после того, как цены акций уже значительно выросли и моя бумажная прибыль стала далеко не плевой суммой, телеграф продолжал трубить Еще не пора Еще не пора И когда я уже прибыл в Вашингтон, телеграф продолжал твердить все то же. У меня, конечно, не было ни малейшего намерения покупать еще на этой поздней стадии рынка быков, хотя бычье настроение у меня еще сохранялось. При этом рынок продолжал двигаться по-моему, и не было никаких оснований для того, чтобы днями высиживать напротив котировочной доски в ежечасном ожидании сигнала выходить из игры. Прежде чем рожок подаст сигнал к отходу, рынок начнет колебаться или как-то иначе оповестит меня о перемене погоды. Вот, собственно, почему я пустился в эти пустопорожние разговоры с конгрессменами. [c.74]

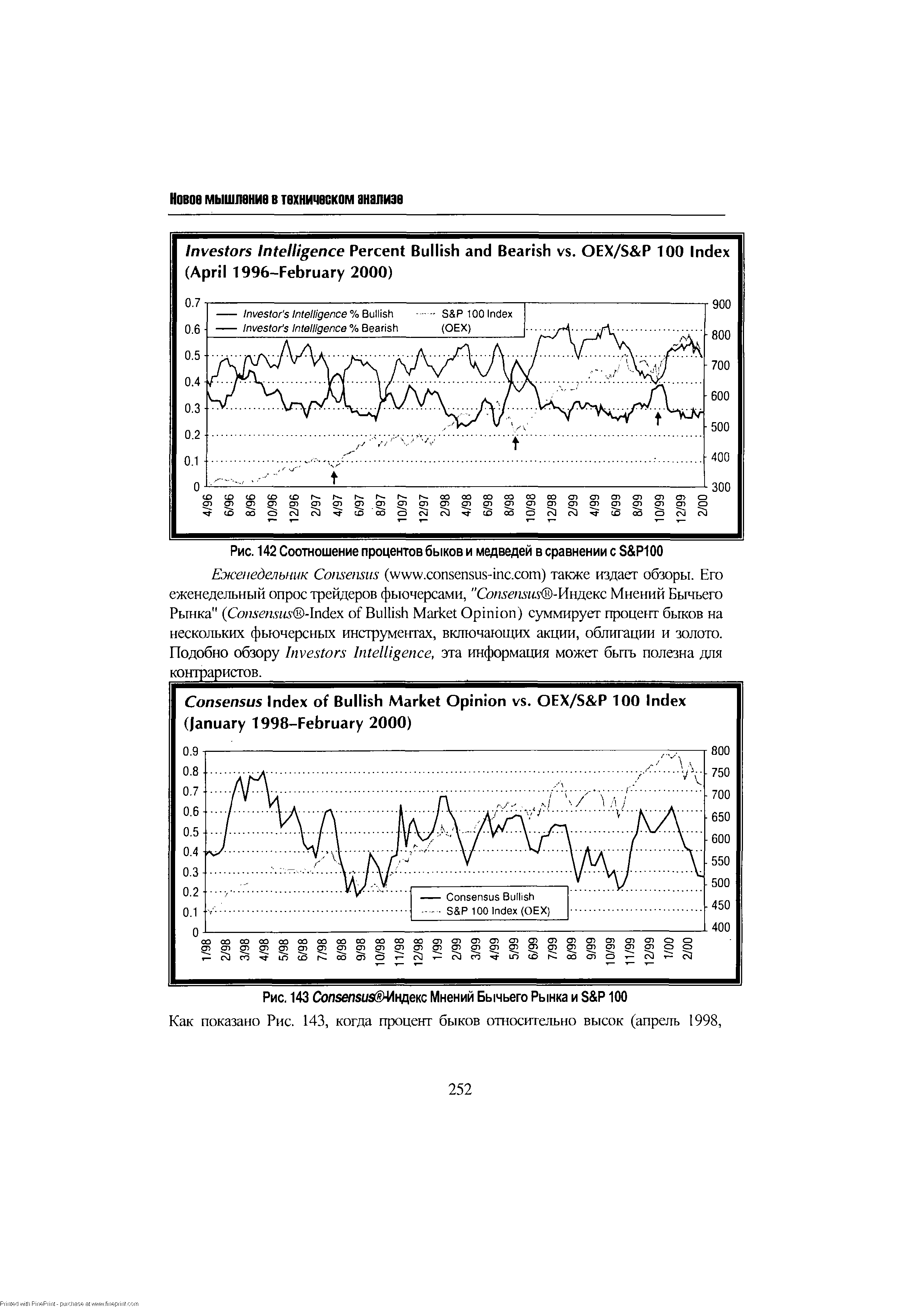

Еженедельно журнал проводит опрос мнений инвестиционных консультантов относительно перспектив рынка акций. По результатам опроса их прогнозы делятся на бычьи, медвежьи и нейтральные. Коэффициент быков/медведей отражает расстановку сил между консультантами бычьей и медвежьей групп. [c.59]

Высокие значения коэффициента быков/медведей предупреждают о понижении (на рынке слишком много быков), а низкие говорят о возможном повышении (быков недостаточно). Почти в каждом случае, когда коэффициент принимает экстремально высокие или низкие значения, рынок оказывается на вершине или в основании. Согласно историческим данным, значения коэффициента выше 60% указывают на крайний оптимизм и являются медвежьим сигналом. Значения ниже 40% говорят о крайнем пессимизме и служат бычьим сигналом. [c.59]

Другой пример этой техники можно видеть на предыдущем Рис. 38, где вершина доджи становится сопротивлением. Причем это сопротивление было проколото внутри дня 17-го июля, но так как быки не имели достаточно сил для удержания рынка выше сопротивления, этот уровень остался действительным. Закрытие выше этого сопротивления означало бы бычий прорыв. Образно говоря, если рынок "устал", сгенерировав доджи, ему необходимо "освежиться" закрывшись выше уровня сопротивления. [c.90]

На протяжении последующего месяца индекс поднялся к 46 процентам, где он снова потерял поддержку быков. В июле (7) индекс развернулся вниз, сменив уровень риска на Бычью Коррекцию. Это означает, что бычий рынок все еще остается нетронутым, но у вас перехватывают мяч, и он теперь временно находится у соперника. Никаких дальнейших покупок, но придержите акции, которые у вас уже есть. В сентябре (9) индекс разворачивается в колонку "X", изменяя уровень риска снова на состояние Бычьего Подтверждения. Можно снова начинать покупку акций. Это подтверждается, так как индекс выталкивается вверх на 60-процентный уровень в ноябре "В". Этот пример помогает продемонстрировать то, насколько динамично меняются уровни риска. Самую важную подсказку того, у кого сейчас находится мяч, дают нам Индексы Бычьего Процента. [c.177]

Прогнозирование с помощью свечей чаще всего ведется на основании комбинации из трех свечей, где две собственно составляют фигуру, а третья подтверждает сигнал. Но немаловажным является и характер каждой свечи, определяющий ее роль в анализе. Сигналы об изменении рыночной ситуации — наиболее сильная часть анализа с помощью свечей и здесь особую роль приобретают доджи, которые сами по себе говорят о нерешительности, сложившейся на рынке, и примерном равенстве медведей и быков . Почти всегда они встречаются как часть фигуры, сигнализирующей о развороте рыночного тренда, и гораздо реже появляются при явно выраженных бычьих или медвежьих настроениях. На рис. 33 приведены характерные фигуры, сигнализирующие о возможном изменении рыночного тренда Молот , Перевернутый молот и Волчок бычий сигнализируют об изменении понижающегося тренда на повышающийся, а Падающая звезда , Висельник и Волчок медвежий об изменении повышающегося тренда на понижающийся. Для правильной интерпретации сигнала японских свечей необходимо после его появления дождаться подтверждения справедливости сигнала на рынке, проанализировав рыночную ситуацию в последующие несколько дней. Более подробно читатель может познакомиться с методами анализа на основании японских свечей в специальной литературе. [c.67]

Богатый папа часто говорил о технических инвесторах "Бык медленно взбирается вверх по лестнице, а медведь стремительно падает из окна". Растущий (так называемый "бычий") рынок растет медленно, но когда он обрушивается, падает, как медведь, решивший выйти через окно (падающий, или "медвежий", рынок). Технические инвесторы любят, когда происходит обвал рынка, потому что они готовятся к тому, чтобы быстро сделать деньги в то время, как средние инвесторы будут терять свои деньги — деньги, которые нарастали очень. медленно. [c.271]

В этом случае бычий разворот на рынке казначейских векселей в марте 1989 года имел два важных последствия. Он дал зеленый свет быкам на рынке облигаций, которые начали покупать облигации более активно, а так же обусловил бычий прорыв на рынке облигаций и медвежий прорыв индекса СКВ. [c.53]

Вызывает ли падение курса доллара снижение цен на облигации Да, но по истечении некоторого времени. Рисунок 6.7 демонстрирует, как опасно подходить ко всем рыночным ситуациям с одной меркой. 1985 и большая часть 1986 года характеризовались ростом цен облигаций и обвальным падением курса доллара. В этот период быкам на рынке облигаций не следовало обращать внимание на ослабление доллара. Те, кто видели только падение курса доллара (и не замечали одновременного падения товарных цен), наверняка преждевременно закрыли свои длинные позиции по облигациям. Однако с 1988 по середину 1989 года повышение рынка облигаций сопровождалось укреплением доллара. На рисунке 6.8 показана сильная корреляция между фьючерсами на облигации и долларом в 1987—89 годах. Бычий прорыв доллара весной 1989 года вызвал аналогичный прорыв на рынке облигаций. [c.101]

Бычий рынок. Когда цена повышается, то говорят, что рынок "бычий" и трейдеры, которые играют на повышение цен, называются "быками". [c.217]

Модель поглощения наглядно отражает захват рынка одной из противоборствующих сторон. Так, бычье поглощение показывает, что быки отвоевали власть у медведей. Медвежье поглощение рисует картину того, как превосходящее предложение подавило быков. По выражению японцев, при медвежьем поглощении быки обездвижены . Модель завеса из темных облаков , рассмотренная ранее, демонстрирует способность медведей загнать цены в рамки предыдущего белого тела. В случае же медвежьего поглощения медведи еще сильнее им удается столкнуть цену закрытия за пределы предыдущего белого тела. По этому же принципу можно сопоставить просвет в облаках с бычьим поглощением. В случае просвета быки контратакуют с такой силой, что подбрасывают цену закрытия второго белого тела выше середины предыдущего черного тела. Однако при бычьем поглощении они действуют еще мощнее, и цена закрытия белой свечи взлетает выше вершины предыдущего черного тела. Это означает, что медвежье поглощение обычно является более сильным медвежьим сигналом, чем завеса из темных облаков, а бычье поглощение подает более сильный бычий сигнал, чем просвет в облаках. Тем не менее, для верной оценки значимости этих моделей в конкретной ситуации не менее важно учитывать и то, где они образовались. Так, просвет, подтверждающий долгосрочную зону поддержки, следует расценивать как более надежный сигнал о развороте вверх, чем бычье поглощение, которое не подтверждает поддержки. Детально этот важный аспект интерпретации свечных моделей с учетом общей технической картины будет рассмотрен в следующей главе. [c.90]

На своих семинарах я демонстрирую рис. 3.50 под заголовком Спасенные светом свечей . Объяснение просто на примере этого графика я показываю, как с помощью свечей избежать неудачной сделки. В середине марта рынок закрылся выше долгосрочной линии сопротивления, протянувшейся с декабря 1991 года (на графике показана лишь ее конечная часть). Данный прорыв можно было бы расценить как потенциально бычий. Но не хватало подтверждения от свечей. В частности, открытым оставалось окно, которое образовалось в начале марта. Согласно установкам свечного анализа, если рынок не закрылся выше вершины окна (в данном случае — выше 1088 долл.), то тенденция по-прежнему считается нисходящей. Заметьте, что, прорвав линию сопротивления, быки все же не смогли поднять рынок настолько, чтобы он закрылся выше вершины окна. Таким образом, несмотря на прорыв линии сопротивления, знатокам свечей удалось избежать преждевременных покупок. [c.113]

Обратимся к рис. 3.74. В июне 1992 бычье поглощение указало на возможность образования основания вблизи 12 долл. В конце июля быки отстояли зону поддержки этой модели (т.е. минимумы бычьего поглощения на уровне 12 долл.). Однако в августе медведи прорвали ее — правда, лишь временно, так как быки сумели восстановить свое господство на рынке, вновь подняв цены выше 12 долл. При этом цены образовали утреннюю звезду и нижнее спружинивание. [c.133]

На рис. 3.78 видно, как в результате резкого спада, начавшегося с медвежьего поглощения, рынок всего за несколько месяцев потерял более 50% набранной высоты. После девяти сессий рекордных минимумов рынок начал стабилизироваться. Этот пример наглядно демонстрирует, что свечные модели не только указывают тенденцию рынка, но и позволяют оценить его силу по цвету свечей. Ведь, как говорят японцы, снег с углем не спутаешь . Короткий подъем в октябре (от бычьего поглощения) показал, что верх за быками — судя по ряду белых тел ( снег ). Спад после ноября наглядно свидетельствует о слабости рынка, выразившейся в почти непрерывной череде черных тел ( уголь ). [c.139]

Наблюдая, на каком уровне линии каги останавливаются коррекции, можно судить о состоянии и перспективах рынка. Особое значение на графиках каги имеет середина длинной линии. Если, как на рис. 8.10(А), после подъема коррекция цен останавливается выше середины предыдущей длинной линии каги , то это бычий признак. Подобная ситуация означает, что быкам удалось предотвратить резкое продвижение медведей на свою территорию. Если далее рынок поднимается выше предыдущего плеча, то это является сигналом к покупке, поскольку в этот момент быки полностью восстановили свой контроль над рынком. [c.240]

Убедиться в бычьем характере перевернутого молота необходимо потому, что ценовое движение, сформировавшее перевернутый молот, кажется медвежьим. Это означает, что в день появления перевернутого молота рынок открывается на уровне дневного минимума или вблизи него, а затем цена начинает расти. Однако быки оказываются не способны удержать рынок на этом уровне, и цена закрытия приближается к дневному минимуму. Почему же эта свеча считается потенциально бычьим сигналом разворота Ответ на этот вопрос связан с событиями следующей торговой сессии. Если на следующий день цена открытия оказывается выше тела перевернутого молота, те, кто занял короткие позиции по цене открытия или закрытия в день перевернутого молота, теряют деньги. Чем дольше рынок держится выше тела перевернутого молота, тем больше вероятность того, что эти короткие [c.75]

Модель контратака образуется двумя свечами контрастных цветов с одинаковыми ценами закрытия. Лучший способ объяснения этой модели — изучение рисунков 6.38 и 6.39. На рисунке 6.38 представлен пример бычьей контратаки. Эта модель возникает во время падения цен. Первой появляется длинная черная свеча. Следующая торговая сессия открывается значительно ниже. В этот момент медведи чувствуют себя уверенно. Но быки затевают контратаку, подталкивая цены вверх так, что рынок возвращается к цене закрытия предыдущей торговой сессии. Таким образом им удается сдержать нисходящую тенденцию. [c.103]

Как показано на рисунке 6.51, в 1988 году зафиксирована перевернутая модель три Будды (аналог перевернутой модели голова и плечи ). Каждое из оснований А, В, и С подтверждалось бычьим индикатором. В области А появился молот. В области В появился еще один молот, который стал частью модели утренняя звезда (подъем, начавшийся после утренней звезды, завершился с появлением завесы из темных облаков). В области С появился просвет в облаках (который едва не стал бычьей моделью поглощения). Как только быкам удалось прорваться (к тому же с разрывом) выше нисходящей линии сопротивления, тенденция повернула вверх. Японские аналитики называют ценовые разрывы окнами (они будут подробно рассмотрены в следующей главе, посвященной моделям продолжения тенденции). Из названия главы следует, что японцы считают разрывы (т.е. окна) моделями продолжения тенденции. Ценовой разрыв вверх считается бычьим, а ценовой разрыв вниз — медвежьим. В данном примере ценовой разрыв вверх свидетельствует о преобладании на рынке бычьих настроений. Движение цен с третьего квартала 1989 года до первого квартала 1990 года ознаменовалось появлением вершины три Будды . [c.111]

Группа 2 это бьюшие обладатели длинных позиций, которые были вытеснены с рынка по стоп-приказу во время падения цен в конце декабря. При подъеме от В к В1 (в середине января) некоторые из бывших быков, выбитых с позиций, могли теперь решить, что были правы, считая рынок серебра бычьим. Просто они неверно определили момент покупки. Теперь же — самое время покупать. Они хотят, чтобы восторжествовал их первоначальный расчет. И они ждут возвращения цен к поддержке в области С, чтобы снова сыграть на повышение. [c.209]

Bull market (бычий рынок) — рынок, в котором всеобщий ценовой тренд восходящий. Как и в медвежьем рынке, в бычьем есть "бычьи позиции" и "торговцы-быки". [c.345]

Я постепенно дозревал до полного осознания того, что спекуляция далеко не сводится к простому умению читать ленту. Старина Партридж подсказал мне идею, что на рынке быков жизненно важно вести себя по-бычьи, а это побудило меня усиленно размышлять над силами, которые определяют характер рынка. Я начал понимать, что большие деньги приходят только с большими движениями рынка. Что бы ни послужило первоначальным толчком к большому изменению курсов, можно не сомневаться, что продолжение волны зависит не от искусственных манипуляций со стороны групп финансистов и спекулянтов, а от общих условий. Попытки противостоять таким изменениям бессмысленны. Волна изменений просто должна докатиться до уровня, которого требуют движущие силы. [c.31]

Гэйнера можно зашортить на первом хае, которым обычно является цена открытия, исключения могут составлять гэйнеры с исключительно сильными новостями. Я был не стал шортить сильные новости на сильном бычьем рынке. Я искал бы откат и возможность оседлать быка. Пример выше показывает исключительно сильную новость без падения на открытии. [c.28]

Модели поглощения (engulfing pattern) представляют собой формацию их двух свечей. Бычья модель поглощения (см. Рис. 46, слева) появляется на понижающемся тренде, когда белое тело свечи "оборачивает" или "поглощает" черное тело другой свечу. Такая модель улучшает наше понимание рыночного поведения. Например, бычья модель поглощения показывает, каким образом быки вырвали контроль над рынком у медведей. [c.95]

| Рис. 143 С0П5еп и йЧ4ндекс Мнений Бычьего Рынка и S P 100 Как показано Рис. 143, когда процент быков относительно высок (апрель 1998, |  |

Движущая сила индекса - курс рынка в любое данное время. Чем более сильным и более длинным является повышение, тем больше набычиваются советники. Только одна вещь делает этих людей быками сильное рыночное ралли. Только одна вещь заставляет их стать медведями снижение. Истинно то, что тренд -ваш друг точнее, ваш друг - это сила тренда, которая толкает этих советников в бычьи или медвежьи экстремальные значения. [c.283]

Первая вещь из нашего багажа инструментов, на которую мы можем наброситься - это согласие между "быками" и "медведями"3. Если рынки делают их работу (и они делают это хорошо), не может существовать никакой такой ситуации, как "медвежье" или "бычье" согласие. Те, кто распространяют "бычье - медвежью" информацию, получают ее, выбирая группу трейдеров и выясняя их мнение относительно рынка. Если, например, они сообщают о 75 процентном бычьем настроении по бондам4, это означает, что не были рассмотрены все "медведи". Рынки не могут выносить даже 50.01 процентов "бычьих" настроений перед ростом цен. [c.25]

Рынок находится в верхнем гренде и открывается выше скачком Новый верх не удерживается за день, и рынок формирует черную свечу Быки могут отдохнуть, так как закрытие этого дня черной свечи все еще держится выше закрытия предыдущего дня Третий день рисует еще более медвежью фигуру, с новым открытием выше этих верхов и неудачей удержаться выше Этот третий день также закрывается ниже закрытия предыдущего дня. Это как ушат холодной воды на бычью склонность рынка. А как можно после двух последующих более низких закрытий все еще быть яростным быком [c.107]

Концепция методов Трех Падающих Свечей возникла в ранней истории торговли в Японии и является необходимой частью Метода Саката. Фигура Три Повышающиеся Свечи считается отдыхом от торговли, или после боя. В современной терминологии рынок берет перерыв. Психология за движением в том, что некоторое сомнение вкрадывается в отношении способности тренда продолжаться. Это сомнение повышается после того, как появляются дни с маленьким рэнджем. Однако после того, как быки видят, что не сделаны новые низы, бычья склонность возобновляется и быстро устанавливаются новые верхи. Фигура Метод Трех Падающих Свечей является противоположной. [c.151]

Снижение средней, построенной по индексу TRIN, происходит, когда объем продаж поднимающихся в цене акций несообразно велик по сравнению с их числом и показывает при этом нарастающий оптимизм быков. Если средняя превысила экстремальную линию (для бычьего рынка - 0.65 или 0.70, для медвежьего - 0.70 или 0.75), то следует готовиться к пресыщению рынка предыдущей динамикой цен. Аналогично пересечение средней нижней экстремальной линии (для бычьего рынка -0.90 или 0.95, для медвежьего - 1.00 или 1.05) сигнализирует о возможном развороте тренда. Если средняя, построенная по индексу TRUST, находится в диапазоне от 0.75 до 0.85, то это означает безразличие рынка к какому-нибудь определенному тренду. [c.173]

На рисунках 3.4—3.7 представлены некоторые наиболее часто встречающиеся типы свечей. На рисунке 3.4 показана длинная черная свеча, которая соответствует медвежьему периоду развития рынка, когда цена открытия близка к максимальной цене, а цена закрытия опускается почти до минимальной цены. Свеча на рисунке 3.5 является полной противоположностью указанной выше и соответствует бычьему периоду развития рынка. Цены колеблются в широком диапазоне рынок открылся вблизи минимальной цены, а закрылся — вблизи максимальной цены торговой сессии. На рисунке 3.6 показаны свечи с малым размером тела, что соответствует упорной схватке между быками и медведями. Такие свечи называют волчками (spinning tops) они, как правило, нейтральны, когда возникают в пределах узкого торгового коридора. Как будет показано далее в разделе о звездах и моделях харами , волчки начинают играть важную роль при образовании определенных графических моделей. Волчки могут быть как черными, так и белыми. На рисунке 3.6 свечи имеют небольшие верхнюю и нижнюю тени, но в данном случае размер теней не играет важной роли. Главной отличительной чертой волчка является маленькое тело. На рисунке 3.7 показаны варианты свечей, у которых вообще нет тела. Оно превратилось в горизонтальную линию. Такие свечи носят название Дожи (doji). [c.20]