Анализу активных операций банка предшествует количественный анализ актива баланса, который позволяет выявить структуру средств, тенденции ее изменения, возможные негативные и позитивные сдвиги. Анализ активов банка проводится как по вертикали, так и по горизонтали. Вертикальный анализ со- [c.364]

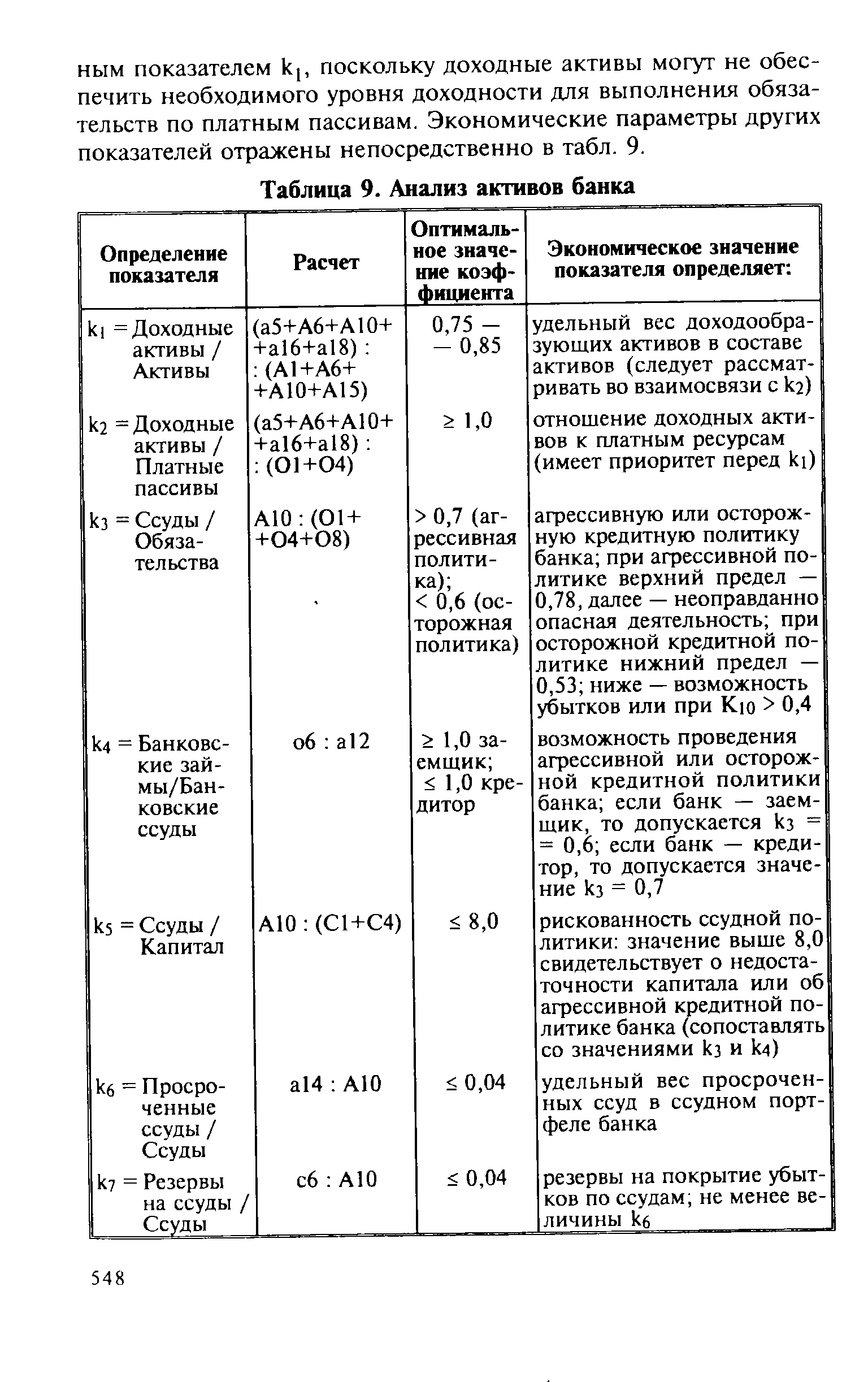

| Таблица 9. Анализ активов банка |  |

Используя данные приложения I, проведем анализ структуры и динамики активов банка в разрезе основных статей по состоянию на 01.04.98 г. и 01.05.98 г. [c.365]

Анализ структуры и динамики активов банка [c.365]

Вертикальный анализ активов показал, что наибольший объем ресурсов банка вложен в кредитные операции. Сумма кредитных вложений за этот период возросла на 1 959 329 руб., темп прироста составил 1,20 %. На долю кредитных вложений приходится и наибольший удельный вес в активах банка 63,13 % - на 01.04.98 г. и 67,37 % - на 01.05.98 г., темп прироста их уровня составил 6,87%. [c.368]

Анализ структуры производительных и непроизводительных активов банка проводится на основе группировки статей актива баланса путем разделения их на производительные и непроизводительные. К числу производительных активов относятся выданные кредиты, размещенные депозиты, вложения в ценные бумаги и другие доходные активы. [c.369]

Анализ эффективности использования активов банка проводится с помощью коэффициента (А ), который определяется как отношение величины активов, приносящих доход, к общей сумме активов банка. [c.373]

Немаловажную роль в анализе качественного состава активов банка играет коэффициент нагрузки производительных активов (Кн). Он определяется как отношение величины непроизводительных активов к производительным. [c.373]

Используя данные приложения 1 и результаты решения примера 7, определим значение коэффициентов эффективности использования активов банка (К ) и коэффициент нагрузки производительных активов (Л" ) по состоянию на 01.04.98 г. и 01.05.98 г., проведем факторный анализ этих коэффициентов. [c.373]

Анализ эффективности использования активов банка [c.374]

Для проведения факторного анализа коэффициента эффективности использования активов банка с помощью метода цепных подстановок необходимо определить скорректированный коэффициент эффективности использования активов К [c.374]

Как показывают результаты факторного анализа, оба фактора оказали на коэффициент эффективности использования активов положительное влияние. Преимущественно на рост коэффициента повлиял второй фактор - уменьшение общей суммы активов, на его долю приходится 78,43% общего изменения коэффициента за анализируемый период. И хотя влияние этого фактора способствует росту эффективности использования активов, достигается оно за счет снижения общей суммы активов банка, что является нежелательным. Влияние первого фактора - увеличение суммы производительных активов также оказалось положительным. Хотя степень его влияния менее значительна (21,57%), этот фактор следует рассматривать как более важный, поскольку он связан с ростом активов, приносящих доход, т. е. работающих активов. [c.375]

Важную роль в анализе расходов играют финансовые коэффициенты, характеризующие размер совокупных расходов и составляющих его частей, приходящийся на 1 руб. активов банка, в том числе производительных активов. [c.431]

Анализ относительных показателей свидетельствует о том, что коэффициент процентной маржи вырос за анализируемый период на 2,88% и его значение превышает мировые стандарты в среднем более чем в два раза. Росту коэффициента способствовали, с одной стороны, рост абсолютной суммы процентной маржи, а с другой - сокращение величины активов банка. [c.445]

Проведенный факторный анализ можно углубить, если факторы, воздействующие на балансовую прибыль, подвергнуть дальнейшему факторному анализу, благодаря чему можно выявить факторы, опосредованно влияющие на величину балансовой прибыли банка. Такой анализ был проведен в примере 8 (на с. 373) для коэффициента эффективности использования активов банка, а также будет проведен в примере 13 (на с. 456). Это позволяет детализировать результаты проведенного выше факторного анализа балансовой прибыли банка. [c.450]

Общая финансовая отчетность также представляется в ЦБ РФ. Финансовая отчетность включает предварительный и окончательный балансовый отчет, отчет о прибылях и убытках, анализ отдельных счетов, анализ кредитного портфеля, информацию о резервах на возможные потери по ссудам, наращенных процентах, анализ активов и пассивов по срокам востребования и погашения, данные об основных средствах и нематериальных активах, анализ движения собственных средств, анализ валютной позиции, сведения о работниках банка. [c.289]

Данные формы обществ способны объединить более значительные капиталы, чем полные товарищества, так как кредиторы охотнее предоставляют им финансовые средства. Это объясняется тем, что эти общества более устойчивы и жизнеспособны, чем полные товарищества. Например, если один из пайщиков выходит из дела, бизнес продолжает юридически существовать, ибо предприятие в форме общества с ограниченной ответственностью существует как юридическое лицо, обособленное от лиц-совладельцев. Кроме того, функционирование данных обществ сопряжено с ведением подробной отчетности, что позволяет финансовым институтам (например, банкам) на основе анализа активов, пассивов, объемов реализации и прибыли общества точно определять максимально допустимый размер даваемого кредита, минимизирующего риск от невозврата. Однако следует учитывать, что, по свидетельствам зарубежной статистики, сроки такого кредита ограничены, как правило, годичным периодом, а к величине выплачиваемых обществом процентов за его пользование банки приплюсовывают еще и так называемую рисковую премию (от 5 до 10% годовых). Поэтому, хотя возможности инвестирования будущего развития у обществ с ограниченной ответственностью и выше, чем у полных товариществ, они тоже ограничены довольно жесткими рамками. [c.89]

В финансовой отчетности банка приводится анализ активов и пассивов по срокам погашения, основанный на периоде, оставшимся до погашения на отчетную дату. [c.273]

Экономисты пришли к выводу, что для упрощения анализа поведения банков достаточно придерживаться предположения, что управляющие банками стараются максимизировать доходы своих акционеров. В действительности операции управляющих банками по оказанию финансовых услуг связаны как с риском, так и с возможностью получения доходов акционерами. В данной ситуации полезно прибегнуть к уравнению, которое мы использовали в главе 7 для описания процесса максимизации стоимости активов. Применяя метод дисконтирования стоимости облигаций, можно предположить, что банк создает прибыль (разницу между процентами, полученными от должников, и процентами, выплаченными вкладчикам) в течение определенного времени, а затем дисконтирует (уменьшает) будущую прибыль, используя соответствующую ставку дисконта. [c.213]

Следует отметить, что банк также осуществляет вложения в такие инструменты, как корпоративные векселя и акции. Данные инвестиции носят краткосрочный и спекулятивный характер. Работая на рынке акций, банки отдают предпочтение в основном бумагам таких высококлассных эмитентов, как Сбербанк России и РАО "Газпром". Банк осуществляет сравнительный анализ динамики вложений в ценные бумаги по видам акций и прочих активов банка. Если инвестиции банка в корпоративные акции по сравнению с другими вложениями минимальны, то можно сделать вывод о консервативной инвестиционной политике, проводимой специалистами отдела ценных бумаг банка. [c.149]

Основным подходом к анализу деятельности банка является определение цели проводимого анализа, т. е. того, какие взаимосвязи и взаимозависимости анализ выявляет и какую задачу в конечном итоге решает. Накопленная с XVI века н.э. теория и практика бухгалтерского учета и финансового анализа имеет следующие основные подходы в области балансовых обобщений капитальное уравнение баланса (анализ собственного капитала, при котором рассматривается влияние отдельных хозяйственных операций на капитал, а не только на размеры актива и пассива баланса) модифицированное балансовое уравнение (анализ оборотного капитала) основ- [c.533]

Собственный капитал = = Активы — Платные привлеченные пассивы. Согласно этой теории анализ должен отражать прежде всего положение собственника (пайщиков, акционеров) по отношению к субъекту анализа (коммерческому банку), или модель анализа должна показать изменения ценности (стоимости, величины, приращения) собственного капитала банка. Данное уравнение целесообразно использовать для внутреннего анализа банка, т. е. оценки умения управлять совокупным капиталом банка с позиций приращения собственного капитала. При мониторинге деятельности коммерческого банка оно может использоваться как итоговый мониторинг для определения эффективности деятельности банка по приращению собственного капитала, выявлению резервов повышения доходности (управление издержками банка). [c.534]

Таким образом, денежная масса представляет собой результат взаимодействия двух потоков. Один поток — выпуск денег, означающий распределение платежных средств через банки среди экономических аген-тов. испытывающих потребность в деньгах другой - возврат денег должниками, имеющий место при уменьшении долговых требований в активах банков из-за уплаты долгов. Ввиду того, что выпуск платежных средств происходит активнее, чем возврат, денежная масса имеет тенденцию к увеличению. Производные денежного оборота - денежная масса и объем кредитов - наряду с валютным курсом служат главными объектами денежно-кредитной политики. В управлении этими объектами значительную роль играет исследование их исходных начал - денежных и кредитных потоков (оборотов) путем учета и анализа всех операций (сделок), осуществляемых посредством денег и кредита. Такие потоки могут подразделяться по основным видам сделок, подразделениям и секторам экономики, регионам, вплоть до потоков в каждом первичном звене общественного производства - предприятии. Большой опыт разработки учета потоков накоплен в США, где подобная отчетность по инициативе Совета управляющих Федеральной резервной системы является регулярной. [c.70]

Уставный капитал российских банков формируются в основном за счет средств, поступающих в оплату акций (акционерный банк). При этом капитал может формироваться не только за счет взносов денежных средств, но и материальных и нематериальных активов, а также ценных бумаг третьих лиц. Анализ практических данных свидетельствует, что в некоторых банках на долю материальных активов банков приходилось до 70% суммы уставного капитала, что значительно сокращало возможности банка по его использованию в качестве ресурса кредитования и снижало его платежеспособность и ликвидность. Аналогичная ситуация возникала при значительной доле нематериальных активов в уставном капитале банка. [c.428]

Классификация ссуд осуществляется банками самостоятельно или аудиторской организацией (на основе договора) в процессе анализа качества активов банков. [c.193]

Таким образом, если анализ пассива есть анализ ресурсов банка, то анализ актива есть анализ направлений использования этих ресурсов на какие цели, в каком объеме, на какой срок и кому они предоставляются. [c.79]

Рассмотренные выше нормативы ликвидности, содержащиеся в Инструкции Банка России № 1 10-И, имеют большое значение в анализе надежности банков. Однако согласно международной практике главным показателем ликвидности является отношение ликвидных активов банка к общей сумме активов-нетто. При определении значения данного показателя коммерческим банкам необходимо учитывать активы балансового отчета, составленного в соответствии с Инструкцией Банка России № 1 7. [c.251]

Благополучие финансового посредника зависит от чистого процентного дохода, т.е. разницы между стоимостью размещения и стоимостью привлечения средств. Этот показатель может быть использован при анализе способности банка получать доход как абсолютная величина и как относительный показатель - чистая процентная маржа. Последняя исчисляется как отношение чистого процентного дохода к средним остаткам доходных активов. Банки, которые имеют высокий уровень проблемных кредитов или активов, имеют очень низкий или негативный показатель процентной маржи. Высокое значение показателя чистая процентная маржа, как правило, [c.338]

Акцентирование внимания на данном показателе в практике западных стран оправданно. Это вытекает из стандартов учета. Например, по международным стандартам учета к процентным доходам относятся не только доходы от предоставления ссуд различным категориям клиентов, в том числе банкам, но и доходы от обращающихся на рынке ценных бумаг, прибыль от повышения рыночной процентной ставки по долговым обязательствам, комиссионный доход по кредитам, доход от форвардных контрактов и др. В данном случае показатель чистой процентной маржи отражает эффективность использования ресурсов с учетом дохода. В российской же практике, по нашему мнению, не следует придавать большое значение данному показателю при анализе доходности банка. Более значимыми показателями служат показатели доходности отдельных категорий активов, в частности кредитного портфеля. [c.339]

Экономический анализ деятельности банка начинается с предварительного этапа, в рамках которого происходит подготовка первичных баз данных к дальнейшей аналитической работе. Производятся структурирование отдельных частей банковского баланса, группировка статей актива и пассива в соответствии с заданными критериями анализа. После этого осуществляется проверка соответствия отдельных групп пассива и актива баланса по срокам, видам затрат и их источникам, категориям контрагентов банка. Затем проводится расчет оценочных и нормативных показателей, необходимых для анализа банковской дея- [c.399]

Контроль банковского баланса. Это оперативный анализ изменения активов и пассивов по факту совершения операции с целью определения текущего сальдо в любой момент времени и анализа деятельности банка за рассматриваемый период, необходимый как для отчетной деятельности, так и для текущего и стратегического планирования. [c.217]

По ряду исследований, проведенных Бюро экономического анализа, можно сделать вывод о повышенной финансовой активности представителей этого слоя. В первую очередь это относится к процессам мобилизации и использования денежных средств. И это относится не столько к наличию сбережений, сколько к совершению сберегательных действий в виде вложения денег и материальных активов во вновь образуемые производства. Предприниматели чаще прибегают к займам, берут кредиты в банках или ссуды на предприятиях. Так, предприниматели в четыре раза чаще прибегают к кредитам и ссудам. чем наемные работники и неработающие. Важной частью финансовой активности является участие в добровольном страховании. Страховые полисы разного рода приобрели треть семей предпринимателей и только пятая часть семей самостоятельных и наемных работников. [c.29]

Оценить размеры бегства капитала трудно. В мировой практике для их оценки применяются следующие методы 1) общий метод — сумма прироста иностранных активов (кроме официальных резервов) и статья Ошибки и пропуски платежного баланса 2) определение долга частного сектора -— увеличение внешней задолженности за счет переводов банков и небанковских учреждений и статья Ошибки и пропуски платежного баланса 3) метод углубленного анализа — сумма краткосрочных переводов капитала из небанковского частного сектора и упомянутая статья платежного баланса, 4) косвенный метод — доля иностранных активов, не декларируемых для налогообложения. По оценке МВФ, по косвенному методу до 2/3 вывоза капитала может рассматриваться как бегство капитала. [c.152]

В процессе анализа необходимо изучить динамику остатков денежной наличности на счетах в банке и период нахождения капитала в данном виде активов. [c.282]

Перейдем к анализу баланса банка, приведенного в табл. 5.1 . По величине активов (4219828 тыс. руб.) он "входит" в первую сотню российских банков. Почти треть его активов составляют денежные средства и счета в Центральном банке (ст. 1 ). Это свидетельствует о недостаточно активной кредитной политике. 11 % активов составляют обязательные резервы (ст 2), 5% - средства в кредитных организациях (ст. 5). Удельный вес ценных бумаг (ст. 4, 9 и JJJ незначителен. Основные средства ( L ДО) и прочие активы ( T JfS) в совокупности дают чуть более 7%. Все остальное - почти 50% - ссудная и приравненная к ней задолженность ( rjj). Отметим, что резервы на возможные потери равны 5% от валюты баланса, или 10% от ссудной задолженности. Это достаточно большая величина, она говорит о том, что в кредитном портфеле банка значительна доля кредитов, относящихся к группам повышенного риска. [c.110]

Анализ баланса банка начинается с предварительного эта На этом этапе осуществляется чтение баланса и подготовка к ai логической работе. Производится структурирование отдельн статей баланса, а именно группировка статей актива и пасс [c.28]

Анализ соблюдения банком коэффициента Н2 в динамике, а он должен быть не менее 15%, позволяет определить тенденции развития текущей ликвидности банка, соответствие фактического значения Н2 его нормативному уровню и изменение по сравнению с базовым периодом. Сумма ликвидных активов банка и сумма его обязательств до востребования — это те два фактора, которые оказывают соответственно прямое и обратное влияние на Н2. Рост обязательств до востребования ухудшает текущую ликвидность баланса банка, а увеличение суммы высоколиквидных активов улучшает текущую ликвидность и оказывает повышающее влияние на фактические значения норматива Н2. Таким образом, чем больше обязательства банка до востребования, тем больше он должен иметь и быстроликвидных активов для удовлетворения требуемого уровня норматива Н2. Количественное влияние этих двух факторов на показатель Н2 в динамике за определенный период может быть рассчитано методом цепных подстановок. [c.395]

Анализ использования оборотных средств на практике проводится посредством сопоставления фактического запаса нормируемых оборотных средств с их нормативами в целом и по (отдельным видам товарно-материальных ресурсов и расходов. Для того чтобы выявить соответствие фактических запасов товарно-материальных ресурсов предприятия установленным по ним нормативам, надо из общей суммы фактических запасов гормируемых оборотных средств (итог раздела II актива баланса, гр. 1 или 2) вычесть общую сумму нормативов нормируемых оборотных средств (итог раздела II актива баланса, гр. 3 или 4 соответственно) ссуды (предварительно исключив из общей их суммы ссуды по обороту) Госбанка под нормируемые оборотные средства (итог раздела II пассива баланса, умень-иенный на величину ссуды по обороту, гр. 1 или 2) износ малоценных и быстроизнашивающихся предметов (итог раздела 11-1 пассива баланса, гр. 1 ИЛ И 2) задолженность поставщикам за товарно-материальные ценности, зачтенную банком при кредитовании, с учетом регулирования задолженности байку по ссудам (по специальному счету). При таких расчетах, когда анализируемое предприятие кредитуется по обороту, ссуды в покрытие сверхнормативных запасов принимаются в сумме фактической задолженности предприятия банку за вычетом изъятых у него средств. Полученная после вычитания разница со знаком плюс означает величину сверхнормативного запаса оборотных средств, а со знаком минус — пезаполнепие норматива. [c.222]

Для анализа используются данные баланса по основной деятельности строительно-монтажной организации за анализируемый период и формы текущей и годовой отчетности, дополняющие показатели баланса. Собственные оборотные средства и их источники определяются сопоставлением отдельных статей актива и пассива баланса между собой, а также с финансовым планом. Собственные оборотные средства в размере норматива слагаются из выделенных для этой цели средств и устойчивых пассивов, сверхнормативные оборотные средства образуются за счет задолженностей подставщиками, ссуд банков, прибылей и других привлеченных средств. Изменения размеров собственных [c.194]

Проблемы анализа банковской деятельности в той или иной степени отражены в трудах таких отечественных специалистов и ученых, как Л.Г. Батракова, И.Д. Мамонова, Ю.С. Масленченков, Г.С. Панова, Г.Г. Фетисов, А.Д. Шеремет и др. Предлагаемые всеми авторами методики, как правило, включают следующие основные направления анализа ликвидность, достаточность капитала, качество активов и пассивов, прибыльность банка. При этом следует отметить, что понятия устойчивости и надежности банка не являются синонимами, каждое из них имеет свою специфику и область применения. Под устойчивостью коммерческого банка (КБ) понимается его способность выполнять на заданном обществом уровне присущие ему функции и роль в экономике вне зависимости от воздействия внешних и внутренних факторов. Надежным банком является банк, деятельность которого, несомненно, приводит к реализации интересов конкретного субъекта. Это понятие более целесообразно использовать с позиции предприятия как клиента, вкладчика, инвестора, партнера банка. Надежный банк может не быть устойчивым, при этом устойчивый банк, как правило, надежный. [c.324]