ИНДЕКС РЫНОЧНОЙ СИТУАЦИИ - интегральный оценочный показатель состояния рынка, обобщающий характеристику состояния и развития основных параметров рынка исчисляется как средняя арифметическая из балльных оценок параметров и факторов рынка, взвешенных по рангам роли каждого параметра в формировании рыночной ситуации (определяются экспертным путем). [c.306]

Рыночные индикаторы (см. стр. 26) призваны помочь определить состояние рынка в целом. Вот что советует О Нил Научитесь анализировать дневные графики рыночных индексов и динамику объема торгов. Тогда вы если и ошибетесь в прогнозе, то незначительно. Большего, в сущности, и не требуется — если вы не намерены спорить с тенденцией рынка . [c.90]

Много лет тому назад я создал индикатор, основанный на сопоставлении цен и учитывающий изменения психологического состояния рынка. В качестве объекта экспериментов с данным индикатором использовались основные рыночные индексы и фьючерсные рынки (отдельные акции не анализировались, поскольку цена любой акции теоретически может понизиться до нуля). При построении данного индикатора я делил текущую цену того или иного финансового инструмента на цену этого же инструмента год тому назад. В зависимости от конкретного рынка использование других периодов времени может быть более эффективным, но мне хотелось выбрать единый временной интервал для всех рынков. [c.136]

Угнетенность рынка проявляется в обилии акций, цена которых не покрывает стоимость оборотных средств. Примерами могут служить рынки медведей в 1974 и 1982 гг. В эти годы было нетрудно найти прибыльную компанию с очень малой вероятностью будущего банкротства, цена которой была ниже стоимости ее оборотных средств. Даже при средних состояниях рынка можно было составить диверсифицированный портфель таких компаний. В начале 1987 г., когда писалась эта глава, а индекс Доу-Джонса был равен 2400, такого типа акций было очень немного. Используя преимущества (или недостатки) нашего опыта, можно заключить, что почти полное исчезновение обесцененных акций является признаком того, что рынок опасно перегрет. Всегда существуют компании, рыночная цена которых уступает стоимости их балансовых активов, а когда большую часть последних представляют оборотные средства, их цена оказывается меньше стоимости оборотных средств работающей компании. Фондовый рынок, цены которого таковы, что не существует жизнеспособных компаний, цена которых усту- [c.636]

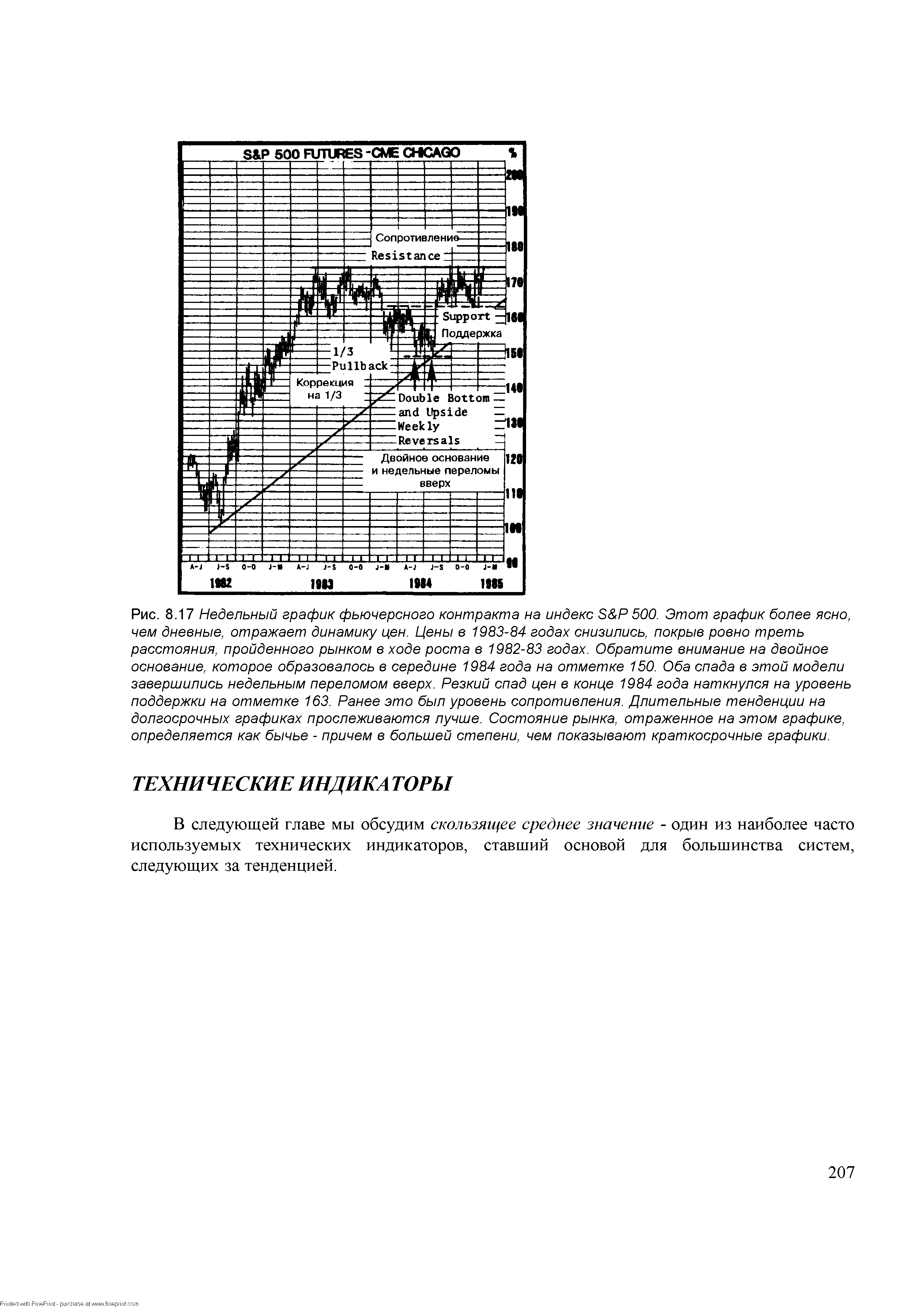

| Рис. 8.17 Недельный график фьючерсного контракта на индекс S P 500. Этот график более ясно, чем дневные, отражает динамику цен. Цены в 1983-84 годах снизились, покрыв ровно треть расстояния, пройденного рынком в ходе роста в 1982-83 годах. Обратите внимание на двойное основание, которое образовалось в середине 1984 года на отметке 150. Оба спада в этой модели завершились недельным переломом вверх. Резкий спад цен в конце 1984 года наткнулся на уровень поддержки на отметке 163. Ранее это был уровень сопротивления. Длительные тенденции на долгосрочных графиках прослеживаются лучше. Состояние рынка, отраженное на этом графике, определяется как бычье - причем в большей степени, чем показывают краткосрочные графики. |  |

Движение индексов учитывает все. На самом деле индексы Доу -Джонса как раз и создавались для того, чтобы учитывать все и отражать общее состояние рынка. Поэтому этот постулат очевиден и больше интересен для фундаментального анализа, чем для технического. Сравните с постулатом технического анализа Цены учитывают все . [c.123]

Отметим, что большая часть компьютерных показателей построена на основе первичных данных наибольшей и наименьшей цены, цены закрытия и объема торгов за определенный промежуток времени. Во всех индикаторах так или иначе предпринимается попытка усреднить результат за счет применения цен нескольких предыдущих временных периодов, чем достигается статистическая фильтрация шумов Очевидно, что результат таких расчетов является вторичным по отношению к ценам и несколько запаздывающим по отношению к текущему состоянию рынка, так как большой вес в этих индексах имеет изменение цен в прошлом. Компьютерные индикаторы обычно дают нам однозначные сигналы к покупке или продаже. К сожалению, эти простые сигналы часто бывают ложными. Однозначность сигналов компьютерных индикаторов особенно хорошо видна при анализе прошлых периодов времени. Для текущей ситуации на рынке компьютерные индикаторы, являясь запаздывающими по отношению к изменению цен, не дают таких точных и однозначных сигналов. Чтобы принять решение на основании анализа этих индикаторов, все равно необходимо прогнозировать их возможное изменение в будущем. Таким образом, использование этих индикаторов для прогноза оказывается настолько же неоднозначно и рискованно, как и применение обычного технического анализа. Единственное, что помогает при техническом анализе, — это возможность [c.143]

Итак, нами были рассмотрены четыре типа индексов. Для оценки состояния рынка инвесторы используют разные индексы. Однако разные индексы могут дать существенно отличные результаты. В приведенном примере рост рынка в зависимости от индекса составил 16,67, 15,45, 20 или 19,58%. На практике большая часть финансовых менеджеров используют в качестве барометра фондового рынка взвешенные по стоимости индексы, такие, как индекс S P 500. Дело в том, что в таком индексе большую значимость имеют акции крупных компаний, чем акции мелких. В результате инвестор получает адекватное описание результативности среднего доллара, инвестированного в соответствующую часть рынка. [c.799]

Если вы увидели нисходящий тренд на недельном графике, то подождите, пока линии стохастики поднимутся над верхней справочной линией. Затем, не дожидаясь их пересечения или движения вниз, подайте заявку на продажу чуть низке минимума последнего интервала цен. К тому времени, как линии индекса пересекутся, рынок уже может быть в состоянии свободного падения. Поскольку вы собираетесь открыть позицию на продажу, предохранительную остановку поместите над максимумом текущего или предыдущего дня, смотря по тому, какой выше, [c.95]

Конечно, работа трейдера на рынке Форекс не для слабых людей. И если Вы все же решились на эту работу, то должны принимать во внимание, что все, о чем написано в этом издании, прошло проверку практикой уже многие годы и принесло трейдерам немалый доход. Однако следует помнить, что панацеи от всех бед не существует. Только громадный труд, повседневный комплексный анализ состояния рынка основных мировых валют с привлечением дополнительных способов анализа, в первую очередь базирующихся на изучении соответствующих фондовых индексов и кросс — курсов выбранных валют — вот Ваш путь к успеху. [c.6]

Индекс курса акций - обобщающий показатель состояния рынка акций на фондовых [c.85]

Финансовые индикаторы. Эта группа показателей свидетельствует о состоянии дел в финансовом секторе, хотя оно определяет и положение дел в реальном секторе. Прежде всего это такие показатели, как уровень инфляции, размеры дефицита бюджета, размеры и динамика денежной массы, учетная ставка, а также индекс (индексы) фондового рынка (см. 24.6). [c.396]

Малоприменим и такой способ пассивного управления, как ме-тод индексного фонда. Индексный фонд — это портфель, отражающий движение выбранного биржевого индекса, характеризующего состояние всего рынка ценных бумаг. Если инвестор желает, чтобы портфель отражал состояние рынка, он должен иметь в портфеле такую долю ценных бумаг, какую эти бумаги составляют при подсчете индекса. В целом рынок ценных бумаг в настоящее время малоэффективен, поэтому применение такого метода может принести убытки вместо желаемого положительного результата. [c.260]

БИРЖЕВЫЕ ИНДЕКСЫ - обобщающие ценностные показатели состояния биржевого рынка обычно рассчитываются как средние показатели по определенному кругу биржевых активов. Наиболее распространены индексы курсов акций — обобщающие показатели состояния рынка акций на фондовых рынках, представляющие собой числовое значение ежедневного уровня биржевых цен части или всех акций, котируемых на фондовой бирже. Каждая крупная фондовая биржа рассчитывает свои индексы курсов акций либо это делает коммерческая структура, получающая соответствующую информацию с фондовых бирж. Наиболее известные в мире индексы курсов [c.38]

При изучении конъюнктуры рынка в систему маркетинга вводятся систематические наблюдения за всеми экономическими показателями, динамика которых отражает сдвиги в соотношении спроса и предложения, а также позволяет вскрыть причины этих сдвигов. Информация, поступающая в виде статистических показателей (собственная отчетность, данные статистических органов), может классифицироваться как первичная. Ответ на ряд других, более детальных вопросов дается только с привлечением специалистов на местах (текущее состояние рынка и оценка его развития). Информация поступает в единообразной форме, например в виде индексов, охватывающих одни и те же показатели, а после переработки передается в виде унифицированного аналитического документа --, конъюнктурного обзора. [c.278]

Существует два основных способа определения индексов на базе цен акций корзины представительных или специально отобранных организаций. Корзина может представлять весь рынок, т.е. иметь широкую базу, или какой-либо сектор рынка, т.е. иметь узкую базу. Цены акций корзины сводят к среднему обычно путем сложения — арифметический индекс — или путем перемножения — геометрический индекс. Значение усредненного показателя меняется с изменением цен акций, отражая состояние рынка или его сектора. [c.62]

Статистические методы прогнозирования развития рынка ценных бумаг основаны на построении фондовых индексов, расчете показателей дисперсии, вариации, ковариации, экстраполяции и интерполяции. Фондовые индексы являются самыми популярными во всем мире обобщающими показателями состояния рынка ценных бумаг. Индексы Доу-Джонса и "Стандард энд Пур" в США, индекс "Рейтер" в Великобритании, индекс "Франкфуртер альге- [c.262]

Эмиссия ценных бумаг. Под эмиссией ценных бумаг понимается выпуск их на рынок с целью мобилизации свободных денежных ресурсов для расширения и обновления основного капитала или увеличения оборотных средств. Иногда эмиссия проводится в целях реконверсии, то есть замены одних ценных бумаг другими. Например, высокопроцентные бумаги заменяются другими бумагами с более низким процентом дохода. Размер эмиссии увеличивается в период подъема, достигая максимума накануне кризиса, и резко падает в фазе кризиса и депрессии, когда полное прекращение или сокращение обновления основного капитала делает излишним обращение к рынку ссудного капитала. Эмиссия ценных бумаг определяется как состоянием сферы производства, рентабельностью промышленных и прочих предприятий и т. д., так и состоянием рынка ссудных капиталов, размерами имеющихся в наличии средств, ссудным процентом и т. д. Особое значение имеет выпуск новых ценных бумаг акций и облигаций. На изменение курса акций оказывают влияние и колебания ссудного процента. При падении ссудного процента курс акций повышается, и наоборот, при повышении ссудного процента курс акций понижается. Выпуск новых ценностей или эмиссия капиталов имеет, конечно, большое показательное значение, но изменения показателей курса происходят тогда, когда перемена конъюнктурной фазы уже определилась, и потому они не всегда дают материал для предсказаний конъюнктуры. В этом отношении весьма чуткими к предстоящим изменениям являются данные по курсам акций и облигаций. Для того чтобы иметь возможность проследить их движение, обычно составляются индексы акций и индексы облигаций. Из первых часто выделяется индекс акций торговых и промышленных предприятий. Колебания курсов акций обычно происходят в значительно больших пределах, чем изменения других конъюнктурных показателей. Повышение курсов акций, и в первую голову акций торговых предприятий (и обычно одновременное понижение курса облигаций), предшествует растущей конъюнктуре. Курсы акций повышаются в значительно большей степени, чем увеличивается производство. При кризисе, когда начинается массовый панический сброс [c.302]

Рыночная ситуация на микро- и макроуровнях достаточно наглядно отображается показателями деловой активности, которые позволяют градуировать состояние рынка. Понятие деловой активности включает портфель заказов, то есть число и объем заключенных контрактов (договоров, заказов, соглашений и т. п.) на покупку или продажу характеристики совершенных сделок их число и размер, динамику и частоту, а также ряд показателей рынков ценных бумаг, инвестиций, труда и некоторые макропоказатели экономики. Индексы таких показателей деловой активности используются в целях анализа рыночной экономики в целом. Они входят в сложную прогнозную модель рынка, получившую название экономического барометра. Экономический барометр — система экономических показателей, применяемых для анализа и прогнозирования конъюнктуры. [c.303]

Полезно сопоставить рост интересующего вас индекса с другими. Если вы удостоверились, что рост начался с опережением других отраслевых индексов и рынка в целом, то нужно еще рассмотреть поведение акций компаний-лидеров этого индекса. Например, для полупроводниковых компаний лидерами являются такие гиганты, как Intel, Motorolla, In . и т. п. Надо не только проанализировать поведение акций этих компаний, но и изучить их финансовые отчеты и перспективы развития, о чем мы будем говорить в следующих разделах. Данные по крупным компаниям доступны во многих компьютерных сервисах и справочниках, а сейчас большинство компаний имеет свои страницы в Интернете, где можно познакомиться не только с финансовыми отчетами, но и с перспективами разработок и производства новой продукции. Стабильное финансовое состояние компаний-лидеров и рост цен их акций указывают на весьма вероятный дальнейший подъем индекса, т. е. повышается вероятность роста акций практически всех компаний, относящихся к данной отрасли и имеющих приличную финансовую историю. В такой ситуации инвесторам стоит начать покупку акций крупных стабильных компаний данной отрасли, а небольшую часть капитала потратить на акции небольших компаний, которые имеют больший потенциал роста. [c.94]

Примерно с 1995 года, когда до России докатился бум Интернет и Сеть стала развиваться ускоренными темпами (особенно World Wide Web), начали появляться серверы, предоставлявшие информацию по российскому фондовому рынку. Эти серверы предоставляли в основном информацию, касающуюся законодательной и организационно-правовой базы формирования российского рынка ценных бумаг и только в конце 1996 года появились первые российские серверы, публиковавшие информацию о текущем состоянии рынка, котировках государственных и корпоративных ценных бумаг, значениях основных фондовых индексов и других характеристиках рынка. [c.130]

Помимо фондовых индексов общую тенденцию движения фондового рынка демонстрируют показатели диапазона рынка , которые обычно можно найти в разделе Market Diary рядом с таблицами котировок акций. Эти показатели, характеризующие состояние рынка как на НЙФБ, так и на других биржах, указывают количество наименований акций, выросших или упавших в цене в данный день, а также количество наименований тех акций, чьи цены достигли нового, высшего или низшего уровня в этом году. Несмотря на то что возможность использования таких показателей для анализа каждодневного движения рынка ограничена, их ценность возрастает при определении долгосрочных тенденций. [c.95]

До того, как стало возможным наблюдать поведение этого нового фьючерса, экономисты предполагали, что они будут тратить большую часть своего нрсмени на пересчет дисконтов по наличным индексам, лежащим в осно-не фьючерсного контракта. В конце шнцон, акции приносят дивиденды, а фьючерсы на фондовый индекс нет. Прибыль от операций с ценными бумагами может быть отсрочена на неопределенный срок, в то время как курсовая прибыль или убыток от операций с фьючерсами должна быть определена по состоянию рынка на 31 декабря каждого года с выплатой подоходного налога с любой нереализованной прибыли. [c.118]

В качестве среднего периода обычно принимаются 14 дней, хотя можно использовать также периоды от 5 до 30 дней и др. При этом, чем более короткий период выбирается (например, 5 дней), тем ближе к крайним значениям шкалы находятся показатели индекса RSI соответствующие перекупленному или перепроданному состоянию рынка (например 15% и 85%) Чем больше количество дней в периоде при расчете индекса, тем более сглаженными будут его показатели Классические уровни 30 и 70% соответствуют 14-дневному периоду при расчете индекса. [c.71]

Каково было состояние рынка вчера Какова была в прошлом году доходность портфеля обыкновенных акций в случае пассивного владения Для того чтобы ответить на подобные вопросы, используют рыночный индекс (market index). На рис. 23.1 представлены наиболее часто употребляемые индексы. Данные индексы отличаются друг от друга в отношении (1) включенных в расчет индекса ценных бумаг (2) метода расчета стоимости индекса. [c.795]

Среди 500 компании, обследованных консультационной фирмой Watson Wyatt, 87% заявили, что бюджеты их пенсионных фондов к началу 2000 г. были полностью исполнены. К началу 2002 г. количество таких компаний упало до 37% — и это было до того, как в том же году индекс S P 500 упал еще на 20°о. Общая недост ча 234 компаний, как раз среди входящих в S P 500, составила огромную цифру 78 млрд долларов. Но даже эта большая сумма основывалась на очень оптимистичных допущениях о состоянии рынков и экономики. [c.58]

Индекс DJIA представляет собой современный вариант первого в мире фондового индекса. История современного технического или графического анализа восходит к работам и теории Чарльза Генри Доу (1851 - 1902). Изучая цены закрытия торгов по акциям, Доу пришел к выводу о возможности создания некоего барометра , или фондового индекса, который позволял бы инвесторам количественно характеризовать состояние рынка. [c.62]

Некоммерческая информационная палата ( onferen e Board) проводит ежемесячные опросы представителей 5000 произвольно выбранных семей с целью изучения их оценки текущей ситуации (состояние рынка труда, условий для бизнеса, собственной оценки потребителями перспектив роста своих заработков). За базовый уровень (100 единиц ) взяты соответствующие данные 1985 г. Данный отчет может быть полезным в прогнозе внезапных изменений в потребительском спросе, хотя небольшие изменения показателя не несут никакой аналитической нагрузки и только изменения в 5 и более пунктов принимаются во внимание. Индекс включает в себя два подиндекса — оценки потребителями текущих условий и их ожиданий будущих событий. Весовая доля ожиданий — около 60%, остальные 40% приходятся на оценку потребителями текущей ситуации. Оказывает ограниченное влияние на рынок, однако традиционно используется для прогнозирования тенденций в области занятости и общего состояния экономики. Рост значения индекса является положительным фактором для развития национальной экономики и приводит к росту курса доллара. [c.225]

FTSE Mid 250. Индекс характеризует состояние рынка акций средних компаний с объемом капитализации, составляющим примерно 20% рынка Великобритании. Это следующие 250 компаний после сотни крупнейших, попадающих в FTSE 100. Рассчитывается с декабря 1985 г., начальное значение — 100. [c.216]

Полезной отправной точкой в оценке прогнозного показателя "кратное прибыли" может стать так называемый средний мультипликатор рынка, который представляет собой просто среднюю показателей "кратное прибыли" для данного фондового рынка. Эта средняя дает представление об общем состоянии фондового рынка и о том, насколько спекулятивны оценки инвесторов в отношении курсов акций на данном рынке. (При прочих равных условиях, чем выше коэффициент "кратное прибыли", тем оптимистичнее оценка состояния рынка инвесторами.) Таблица 8.1 иллюстрирует показатели "кратное прибыли" для выпусков акций, включенных в индекс "Стэндард энд пур з" за последние 30 лет. Из данных таблицы видно, что эти рыночные мультипликаторы на самом деле изменялись весьма существенно. Используя средний рыночный мультипликатор как некоторый ориентир, инвестор может затем оценить значение показателя "кратное прибыли" для данных акций по отношению к среднему рыночному значению. Иначе говоря, можно определить относительный показатель "кратное прибыли", или относительный коэффициент PIE, если разделить показатель "кратное прибыли" данной компании на средний рыночный мультипликатор. Например, если данный выпуск акций в настоящее время имеет показатель "кратное прибыли" на уровне 25, а значение среднего рыночного мультипликатора равно 15, тогда относительный показатель "кратное прибыли" у этих акций составляет 1, 67раза (25/15). Зная этот относительный показатель, инвестор может получить представление о том, насколько агрессивно рынок оценивает данные акции и какой уровень относительного показателя "кратное прибыли" следует считать нормальным для этих акций. При прочих равных условиях для инвестора желателен высокий относительный показатель "кратное прибыли", так как, чем он выше, тем выше будут курсы этих акций в будущем. Но надо видеть и "оборотную сторону этой медали" чем выше относительный показатель "кратное прибыли", тем больше неустойчивость курсов данных акций. [c.367]