Объем тяготеет падать по мере старения треугольника. Если он возрастает при движении цен вверх, то более вероятен прорыв вверх. Если объем увеличивается, когда цены подходят к минимумам, то более вероятен прорыв вниз. Истинный прорыв подтверждается всплеском объема, по крайней мере на 50 процентов от среднего за последние пять дней. [c.67]

Опираясь на график, вы могли бы пропустить движение от основания прямоугольника к вершине. Возможно, если бы вы играли на рынке, покупая в основании прямоугольника, то могли бы заработать на этом движении, но опять же — это не долгосрочная инвестиционная стратегия. Всплеск объемов, когда акция оторвалась от нижней границы прямоугольника, вынудил агрессивных инвесторов присоединиться к этому движению, но события разворачиваются не в учебном классе, поэтому шансы среднего инвестора не были достаточно высоки. [c.212]

Акции и рынки могут неделями, если не месяцами, находиться в боковых трендах с небольшой амплитудой и низкими объемами. Когда происходит внезапный всплеск объемов, но цена не меняется, это является предупреждением. Небольшое число участников внезапно заинтересовались данной акцией, что видно по выросшим объемам. Тем не менее информационные потоки далеки от совершенства, большинство игроков на рынке не обращают внимания на этот сигнал и поэтому не поднимают цену вверх. В конце концов толпа замечает нарастающую активность и лежащие в ее основе причины, т. е. факты или слухи, и начинает действовать соответственно. Именно тогда акция прорывает верхнюю границу бокового тренда. [c.226]

Когда акция формирует правильную графическую фигуру чашка с ручкой и затем устремляется через верхнюю точку покупки, которую Джесси Ливермор называл точкой разворота или линией наименьшего сопротивления , дневной объем должен увеличиваться по крайней мере на 50% выше нормы. Для новых лидеров рынка не является необычным демонстрировать во время крупных прорывов всплески объема на 500-1000%. [c.161]

Важность больших всплесков объема [c.162]

Большой всплеск объема (увеличение на 350% за 12 месяцев) [c.163]

Найдите время для изучения волатильных рыночных условий после кульминационного всплеска объема для идентификации тех уникальных возможностей, которые предлагает данная модель. Открытие короткой позиции при второй вершине модели Двойная Вершина дает возможность зафиксировать колоссальную прибыль для долгосрочной позиции. Данный установочный набор предоставляет также и краткосрочные благоприятные условия для трейдинга, как только нисходящий моментум наберет силу. Проанализируйте, как происходит снижение волатильности в медвежьем рынке. Помните, что при запоздавшем открытии короткая позиция подвергается сжатию и цена направляется дальше вниз только после пробития уровня поддержки. [c.560]

Восходящий Клин, 164, 320 Восходящие треугольники, 319-324 Временные рамки, 249-255, 596 Время/Цена, 92-94 Всплеск объема при откате, 553 Вторник разворота, 380 Вымпел, 152, 181 Вялый рынок, 47 107 [c.690]

В июне, после смерти основателя компании и изобретателя знаменитой клюшки для гольфа Большая Берта , акции компании рухнули. Это была типичная эмоциональная реакция — держатели акций начали сбрасывать их, не задумываясь о том, может ли смерть одного человека привести к краху крупной, устойчиво работающей компании. Такие падения цен пугают еше большее число акционеров и заставляют их избавляться от акций. Обратите внимание на невиданный всплеск объема торгов, указывающий на массовую панику. Низшая точка (С) очень похожа на хвост кенгуру , хотя и не в самом классическом виде. Затем цены пошли вверх, преодолев в точке D уровень 1 7. Трейдеры называют такие ситуации прыжком дохлой кошки — они вызваны не напором быков, а отскакиванием мертвого тела от асфальта. [c.94]

Всплеск объема до необычно высокого уровня при прорыве цен из торгового коридора зачастую указывает на начало нового тренда. Высокий всплеск во время установившегося тренда чаще указывает на приближение разворота. Чрезвычайно высокий объем, превышающий средний объем за последние недели в три раза и более, указывает на рыночную истерию. Такая ситуация возникает, когда боязливые быки наконец решают, что восходящий тренд теперь надежен, и бросаются покупать, или когда опасливые медведи решают, что рынок будет падать в бездну, и бросаются играть на понижение. [c.97]

Реализация в мае-июне будет расти за счет пика сезона туризма в Средиземноморье (менее жаркий период) и при этом проектируется добиться снижения себестоимости продукции за счет использования менее материалоемкой продукции и отсутствия затрат на отопление и освещение. На июль и август приходится наибольший объем заказов в связи со строительством коттеджей, при этом ввиду инфляции повысятся цены на сырье и материалы, но себестоимость продукции удастся стабилизировать с помощью оптимизации потребляемых ресурсов. Сентябрь будет характеризоваться спадом реализации, связанным с началом активизации деловой жизни после периода отпусков. В октябре ожидается резкий всплеск объемов реализации, связанный с желанием потребителей закончить отделку помещений и установить камины любой ценой в преддверии зимы, что дает возможность временно поднять цены на изделия, не увеличивая затрат. В ноябре, декабре ожидается устойчивый сбыт [c.91]

На основе потока информации финансовый менеджер прогнозирует падение спроса, снижение объемов реализации и товарных запасов. Реализуемые товары не только не будут удовлетворять критериям моды, дизайна, а устареют морально. Потребность в них отпадет совсем, но некоторое время спрос еще сохранится, возможен даже его некоторый всплеск, поддерживаемый рекламой. Выход один — изменение ассортимента, диверсификация вложений, поиск новых поставщиков и рынков сбыта. Но собственных средств для решения этих задач явно не хватит, поэтому придется привлекать заемный капитал. Тогда среди входящих потоков появится еще один мощный. Обозначим его /ВхЛ- Он вызывает резкое увеличение оборотных средств и условный поток для соблюдения балансового равновесия и нормального финансового состояния. [c.221]

Цены вновь идут вверх (точка Е), в этот раз при еще меньшем объеме, но им так и не удается преодолеть уровень предыдущего пика (точка С). (Часто этот последний всплеск к точке Е составляет половину или две трети предыдущего спада, то есть расстояния между точками С и D.) Для того чтобы можно было говорить о продолжении тенденции к повышению, необходимо, чтобы каждый последующий пик был выше предыдущего. И если в точке Е цены не смогли достичь уровня предшествующего пика С, то налицо ровно половина условий, удовлетворяющих новой тенденции к понижению, ибо перед нами два последовательно убывающих пика. [c.101]

Как правило, вскоре после завершения модели происходит возвратный ход, представляющий собой кратковременный всплеск цен до уровня линии "шеи" или предыдущего спада D (на нашем графике это точка G), которые теперь стали уровнями сопротивления выше рынка. Возвратный ход может и не наступить, или, скажем, быть очень незначительным. Размер этого всплеска поможет оценить объем торговли. Если в момент прорыва линии "шеи" наблюдался очень высокий подъем торговой активности, то вероятность возвратного хода уменьшается. Дело в том, что возросшая активность говорит о значительном давлении в сторону понижения. Если же показатели объема были невелики, возвратный ход, скорее всего, неизбежен. Однако он будет сопровождаться небольшим объемом, а вот последующее возобновление тенденции к понижению повлечет за собой значительный рост торговой активности. [c.101]

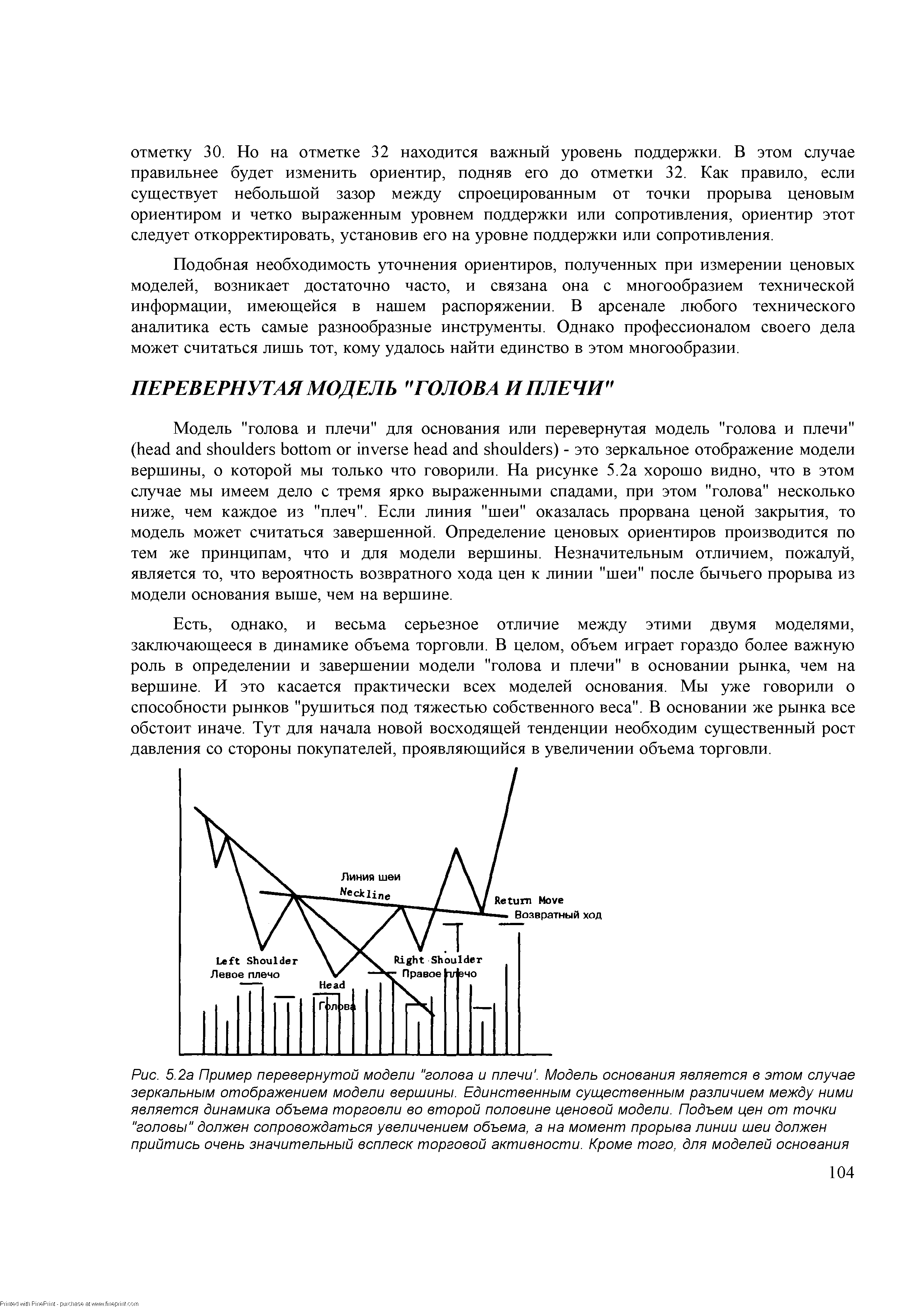

| Рис. 5.2а Пример перевернутой модели "голова и плечи. Модель основания является в этом случае зеркальным отображением модели вершины. Единственным существенным различием между ними является динамика объема торговли во второй половине ценовой модели. Подъем цен от точки "головы" должен сопровождаться увеличением объема, а на момент прорыва линии шеи должен прийтись очень значительный всплеск торговой активности. Кроме того, для моделей основания |  |

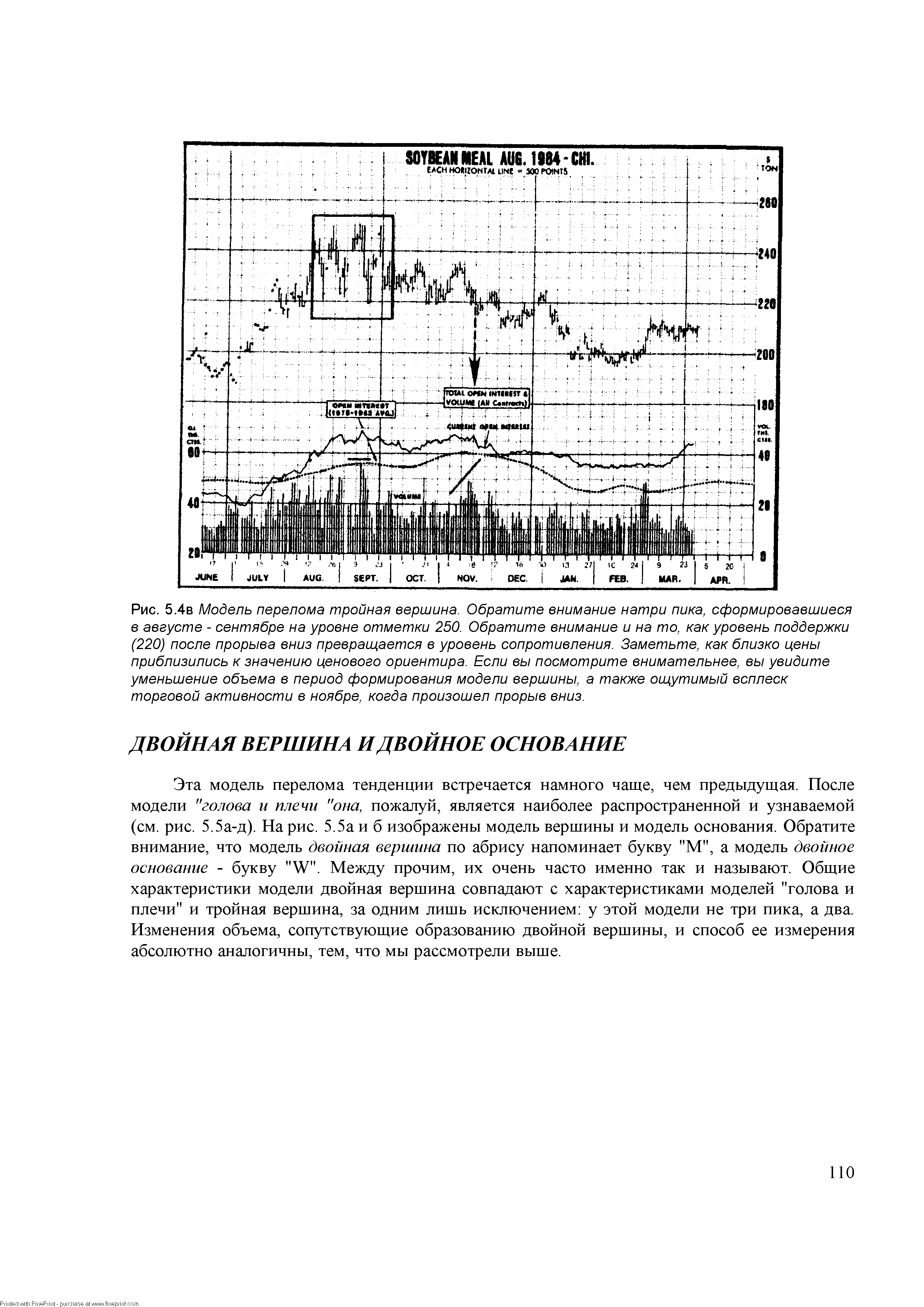

| Рис. 5.4в Модель перелома тройная вершина. Обратите внимание натри пика, сформировавшиеся в августе - сентябре на уровне отметки 250. Обратите внимание и на то, как уровень поддержки (220) после прорыва вниз превращается в уровень сопротивления. Заметьте, как близко цены приблизились к значению ценового ориентира. Если вы посмотрите внимательнее, вы увидите уменьшение объема в период формирования модели вершины, а также ощутимый всплеск торговой активности в ноябре, когда произошел прорыв вниз. |  |

РИС. 5.86 Пример "блюдца" в основании рынка. Обратите внимание на то, что изменения объема имеют форму блюдца. Иногда на середину основания приходится всплеск торговой активности. Часто справа образуется платформа. Модели основания встречаются чаще, чем модели вершины. Модель основания считается завершенной либо после того, как произошел прорыв уровня пика (точка А), либо после того, как прорван верхний уровень платформы (точка В). [c.118]

Иногда эту фигуру называют Соусником или Чашкой. Причем в самой нижней точке (середине) этого Закругленного дна возможны всплески цены при резких увеличениях объемов. Но чаще это закругление происходит при почти одинаковых по длине палочках. То есть существует не только закругленная линия поддержки, но и закругленная линия сопротивления. [c.112]

Всплеск особо большого объема также дает сигнал о близости конца тренда. Это говорит о том, что массы игроков опустошаются. Возможно, вы вспомните, как держали проигрывающую позицию дольше, чем следовало бы и когда боль стала нестерпимой, избавились от нее, а рынок немедленно развернулся и двинулся в вашем направлении, но уже без вас Это происходит раз за разом потому, что большинство новичков реагирует на стресс одинаково и сдается одновременно. Профессионалы не выжидают, если рынок их бьет. Они быстро закрывают проигрывающие позиции и играют в противоположном направлении или ждут на обочине случая вновь войти в игру. [c.100]

Многие из графических теорий и методов были признаны в полном объеме только после смерти их создателей. Это связано с всплеском интереса к техническому анализу во второй половине 70-х, сохранившимся по сей день. Интересно, что почти каждая из графических теорий названа по имени своего первого автора, а все методы фильтрации довольно безлики, хотя имена их создателей нам также известны. [c.22]

Стимулирование сбыта часто используется для обеспечения кратковременного всплеска продаж. В таких случаях его можно рассматривать как тактическое оружие кратковременного действия. На рис. 14.1 показана типичная схема процесса сбыта. Всплеск продаж наблюдается только во время применения мер по стимулированию сбыта. За этим всплеском следует некоторое падение объемов сбыта ниже обычного уровня, поскольку многие потребители сделали запас соответствующих товаров в ходе стимулирования их продажи. Влияние стимулирования сбыта в долговременной перспективе может быть положительным, нейтральным и отрицательным. Если за счет стимулирования компании удалось привлечь новых потребителей, которым рекламируемые товары пришлись по душе, повторные покупки, совершаемые этими потребителями, могут вызвать положительный долговременный эффект [4]. В то же время, если применяемые меры (например, частичное возмещение расходов) девальвировали рекламируемую торговую марку в глазах потребителей, эффект может оказаться отрицательным [5]. В тех случаях, когда стимулирование сбыта заставило потребителей покупать товар только по причине, например, снижения цены, не оказав влияния на их "глубинные" предпочтения, долговременный эффект может оказаться [c.412]

На графике чуть раньше, после небольшого снижения цены в июле-августе, можно обнаружить скачок вверх, который сопровождался высокими объемами, но, с точки зрения субъективной, эти объемы не были достаточно высоки. Это был консолидационный прорыв, а не изменение основного тренда. Более поздний гэп, наблюдавшийся в марте 1998 г., не сопровождался необычно высокими объемами, поскольку всплеск средних объемов произошел несколькими месяцами ранее. [c.182]

Кульминации продаж и покупок возникают после долгосрочных нисходящих или восходящих трендов соответственно, когда и цена, и объемы изменяются всплесками. Цена достигает нового экстремального значения в результате интенсивного движения, в то время как резко [c.182]

Чаще всего необычно высокие значения объемов подтверждают технические прорывы. На графике корпорации Ora le (рис. 20.6) можно найти такой реальный пример. В середине декабря 1996 г. произошел резкий всплеск объемов, когда цена с гэпом прорвала трендовую линию поддержки. Акция в течение нескольких недель сдерживалась предыдущим уровнем поддержки 27 /4. но этот гэп, сопровождающийся высокими объемами торгов, изменил основной тренд. [c.182]

На рис. 27.1 представлена акция Western Atlas, которая в начале 1997 г. выглядела непривлекательно. Но в мае она выросла с гэпом, сопровождающимся явным всплеском объемов, прорвала зону консолидации и начался пятимесячный рост цены. Гэпы уже сами по себе являются важными сигналами, а сопровождающиеся высоким объемом, они стано- [c.224]

Не все всплески объемов имеют решающее значение для технического анализа. На фондовом рынке стратегии выплаты дивидендов, правовая деятельность инсайдеров, сроки истечения опционов и изменения показателей часто приводят к росту объемов торгов в отдельные дни. Фьючерсные рынки также могут резко возрастать в периоды истечения и пролонгации опционов. В сентябре 1997 г. объем торгов First Union orp. резко вырос, но это не привело к новому росту цены, прорыву [c.226]

Другим важным признаком для опытного читателя графиков является возникновение больших дневных и недельных всплесков объема. Примером выдающихся акций, продемонстрировавших массивное накопление как раз перед огромным подъемом, являются акции Mi rosoft (см. график). [c.162]

Первый и последний часы регулярной торговой сессии характеризуются ростом торгового объема. Объем также достигает своего пика на короткий период времени после ланча, что четко отражается на графике акции Mi rosoft. Важные сигналы скрыты в высоких стенах объема которые свидетельствуют о высокой активности рыночной толпы. Ищите относительные всплески объема, выделяющиеся на фоне других гистограмм в данном промежутке времени. Они указывают на промежуточные хаотические колебания цены и на важные внутридневные развороты тенденций [c.546]

Объем важнее при повороте рынка вверх. Как правило, объем должен возрастать при движении цен в направлении господствующей на рынке тенденции. Он является важным подтверждающим фактором при завершении всех ценовых моделей. Завершение любой модели должно сопровождаться заметным увеличением объема. Однако на начальных этапах перелома тенденции объем на вершине рынка не имеет столь важного значения. Дело в том, что у рынка есть одна любопытная особенность он "рушится под собственным весом", когда назревает переход к низходящей тенденции. Безусловно, рост торговой активности на фоне падения цен будет с удовольствием воспринят аналитиками как дополнительное подтверждение силы медведей, но это подтверждение не является обязательным. Что же касается основания рынка, то здесь всплеск объема торговли просто необходим. Если прорыв вверх из модели основания не сопровождается значительным ростом торговой активности, это дает серьезный повод для того, чтобы поставить под сомнение истинность данной ценовой модели. Мы подробнее остановимся на интерпретации объема в главе 7. [c.126]

Проблемы несоответствия темпов производства и реализации могут возникнуть и при анализе объемов производства и реализации в разрезе структурных подразделений предприятия. Например, перед постановкой цеха на плановый ремонт объемы производства могут сильно возрасти, если было решено сделать некоторое количество готовой продукции "про запас". Анализ покажет, что за скачком производства, продолжаншимся несколько недель, последовало несколько недель "простоя", после чего -новый всплеск производства. При этом если запас готовой продукции оказался достаточным, динамика реализации осталась приблизительно той же, что и в предыдущие месяцы, показывая лишь небольшой спад с некоторым запозданием (пример 4.7). [c.315]

Описывая в своей книге Как победить на УоллСтрит (Winning on Wall Street) коэффициент растущего/падающего объема, Мартин Цвейг утверждает Согласно имеющимся данным, все бычьи рынки и многие значительные среднесрочные подъемы начинались с всплеска покупок, который включал один или несколько дней типа "9 к 1 " (дни, когда коэффициент растущего/падающего объема больше 9). День "9 к 1", — продолжает автор, — это очень обнадеживающий знак, а если за относительно короткий промежуток времени случается два таких дня, то это очень сильный бычий сигнал. Если два таких дня разделены промежутком не более трех месяцев, я называю это двойной комбинацией "9 к 1" . [c.184]

Очевидно, что очень важным компонентом измерения накопления и распределения является диапазон цен (pri e range) текущего дня. Сравнивая разницу между ценами закрытия и открытия текущего дня с разницей между ценовым максимумом и минимумом, а также учитывая фактор объема торговли, можно получить основу для создания эффективной модели спроса и предложения. Однако, несмотря на очевидные достоинства, данный подход, на мой взгляд, все же несколько грубоват. В конце концов мне удалось создать другую модель — более сложную и более чувствительную к изменениям спроса и предложения. Дело в том, что соотношение между динамикой цен и индексом позволяет прогнозировать направление движения цен, но с его помощью невозможно оценить относительную привлекательность тех или иных ценных бумаг в связи с разницей в объемах торговли. Ниже я подробно остановлюсь на том, каким образом мне удалось решить вопросы как сравнения, так и ранжирования ценных бумаг. Высказываемые здесь соображения по поводу сравнения изменения цены и объема торговли отнюдь не означают, что предлагаемый мною подход является самым совершенным, но он возник как результат тщательного изучения множества других методик. Его несомненными достоинствами являются логичность, простота и универсальность, а также то, что он объединил в себе лучшие черты других методик. Он позволяет сравнивать широкий спектр ценных бумаг, имеющихся на рынке. В идеале трейдер сможет делать заключения о причинах движения цен, — например, является ли всплеск цен началом новой восходящей тенденции или всего-навсего результатом массового покрытия коротких продаж Вместо того, чтобы перечислять многочисленные достоинства данного подхода, я представлю его на суд читателя. [c.83]

Большинство аналитиков полагают, что истинное повышение цен должно сопровождаться повышением объема торговли. Хотя в некоторых случаях большой объем действительно можно рассматривать как подтверждение роста цен, мои исследования показывают, что это не всеща так. Например, подъем цен после образования ценовой впадины вызывает у меня больше доверия, если он сопровождается незначительным объемом торговли, поскольку обычно это свидетельствует о недостаточном предложении. Я не слишком верю трейдерам, утверждающим, что они правильно совершили покупку на уровне абсолютного ценового минимума. Все это слишком напоминает рыбацкие байки. Мой опыт подсказывает, что впадины возникают тогда, когда продажу совершает последний продавец и в отсутствии желающих продать цена начинает двигаться в горизонтальном направлении или вверх. Обычно, если рост цен после появления нового ценового минимума сопровождается большим объемом торговли, то этот рост связан с закрытием коротких позиций и потому является недолговечным. В сущности, в такой ситуации образуется ценовой вакуум, в котором падение цен, как только оно возобновляется, происходит еще быстрее. Это связано с тем, что преждевременные покупки быстро истощили резервы покупателей и в то же самое время увеличили число потенциальных продавцов. Подобные кратковременные всплески цен, вызванные закрытием коротких позиций, как правило, характеризуются особой стремительностью. [c.152]

В течение следующих двух недель Nasdaq, а также S P 500 и Dow пережили повторные всплески сброса, когда индексы снижались на более высоком, чем в предшествующий день, объеме. Проницательные инвесторы AN SLIM уже давно зафиксировали свою прибыль. [c.81]