Участники рынка затрачивают немало времени на то, чтобы приспособить четкие линии состояния перекупленности/перепродан-ности к каждому индикатору. Графики обоих данных индикаторов колеблются в пределах 0% и 100%. По классическому техническому анализу экстремальные линии выстраиваются в пределах от 20 до 80 и принято считать, что прорыв осцилляторов увеличивает вероятность разворота цены. Различные методы анализа пытаются найти свои различные пути обнаружения этих мистических точек разворота. Например, Элдер предлагает правило 5°о-ов. Определите уровни перекупленное и перепроданности рынка, за пределами которых RSI за последние 4-6 месяцев пребывал в течение менее, чем 5% всего торгового времени. Проведите линии по этим зонам и возвращайтесь к их исследованию каждые 3 месяца. [c.348]

Второй класс индикаторов — осцилляторы — помогает определить, когда рынок достиг важной крайней точки либо вверху, либо внизу. Осциллятор подсказывает нам, когда рынок перекуплен или перепродан. Основная ценность осцилляторов в том, что они по своей природе предвосхищающие. Они предупреждают нас заранее, что рынок поднялся вверх слишком далеко, и часто могут предупредить о развороте рынка до того, как он произойдет. [c.40]

Тот факт, что такие индикаторы оказываются почти бесполезными в течение довольно значительных периодов времени, является серьезным аргументом против слепого доверия среднему скользящему - это может оказаться слишком опасным. Как мы уже не раз подчеркивали, трейдер должен иметь в своем арсенале множество разных инструментов технического анализа. При определенных обстоятельствах - когда на рынке четко прослеживаются ценовые тенденции - вряд ли найдется метод, который может сравниться по эффективности со средними скользящими. Можно просто включить программу в автоматический режим и идти на рыбалку. В других случаях лучше использовать один из методов, эффективных в отсутствие тенденции, например, осцилляторы, показывающие вступление рынка в область перекупленное или перепроданное . Кстати, мы собирается рассматривать тему осцилляторов в следующей главе. [c.236]

В каждом рынке на каждый момент времени существует ограниченное число покупателей и продавцов. Все ралли и коррекции подпитываются их поддержкой. Акции, которые оказываются сильнее других, участвующих в ралли, или слабее других при коррекции, быстрее остальных достигают дна топливной поддержки . Именно осцилляторы определяют истинные масштабы перекуплен-ности/перепроданности рынка. Эти опережающие индикаторы имеют тенденцию доходить до экстремальных точек и затем совершать резкие движения по направлению к противоположным полюсам. Свинг-трейдеры пытаются идентифицировать эти экстремальные точки для выработки стратегии входа и выхода из рынка. [c.120]

Расхождением (дивергенцией) называется такая ситуация, когда, после явно выраженного направленного движения, цена все еще продолжает ход в выбранном ею направлении, а осциллятор уже развернулся в обратную сторону. К примеру, после хода вниз график цены падает до нового локального минимума, а осциллятор в точке, по времени соответствующей этому минимуму цены, показывает значение заметно большее, чем в точке предыдущего локального минимума. Обычно дивергенция дает хороший сигнал о приближающемся развороте цены. Ее предсказание считается надежным в том случае, если значения индикатора находятся в одной из критических областей, то есть когда рынок был в перекупленном или перепроданном состоянии. Дивергенция хоть и нечастый гость на экранах мониторов, но зато — желанный для большинства профессиональных трейдеров. [c.74]

Часто скользящее среднее коэффициента A/D используется в качестве индикатора перекупленности/перепроданности рынка. Чем оно выше, тем "чрезмернее" рост цен и тем вероятнее корректирующий спад. По аналогии, низкие значения скользящего среднего указывают на перепроданность рынка и на вероятность технического подъема. [c.193]

Этот Индикатор Направления результат комбинации осциллятора перепроданности или перекупленности с сильной поддержкой или сопротивлением по Фибоначчи. Такой сигнал сейчас довольно трудно описать, так как нам еще предстоит ознакомиться с каждой из используемых для его построения концепций. См. ГЛАВЫ 7, 8 и 9. [c.102]

Моим любимым краткосрочным индикатором является Процент Акций Нью-Йоркской Фондовой Биржи, торгуемых выше 10-недельной скользящей средней линии (Процент Десяти). Мы обсуждали этот индекс подробно в седьмой главе, но нам необходимо еще раз затронуть эту тему. Мы читаем этот индекс фактически также, как и Индексы Бычьего Процента. Мы установили, что 70-процентный уровень и все, что выше него, считается верхней областью, в которой рынок является перекупленным в краткосрочной перспективе. И, наоборот, мы рассматриваем 30-процентный уровень и все, что ниже него, как рынок, перепроданный в краткосрочном периоде. Этот индекс движется, словно спортивная машина, а Индекс Бычьего Процента, как автобус. Поэтому мы иногда краткосрочно медвежьи и долгосрочно бычьи, а иногда наоборот. Подумайте немного о следующих рыночных условиях Бычий Процент Нью-Йоркской Фондовой Биржи находится на 40 процентах, а также в статусе Бычьего Подтверждения, поднимающемся в колонке "X", а Процент Десяти только что дал сигнал к продаже, развернулся из области выше 70 процентов. О чем говорит эта комбинация Она свидетельствует о том, что вам следует отложить любые последующие решения по акциям, пока краткосрочная картина опять не вернется к состоянию, когда возникает сигнал к покупке. Акции, которые вы намеревались приобрести, должны отслеживаться до тех пор, пока на них не установятся лучшие цены. Подумайте, почему Процент Десяти может двигаться, не воздействуя на Индекс Бычьего Процента. Процент Акций Нью-Йоркской Фондовой [c.253]

Второй экран определяет среднесрочную тенденцию с помощью осцилляторов. Осцилляторами являются стохастик, RSI и другие индикаторы, построенные на дневном графике. Если первый экран указывает на бычий рынок и осцилляторы находятся в зоне перепроданности, то это хороший сигнал для покупки. И наоборот, на недельном медвежьем тренде при перекупленности осцилляторов мы рассматриваем возможность продажи. Сигналы осцилляторов на втором экране являются рыночными волнами, которые могут идти как против волн прилива, так и по волнам. Но торговая система "три экрана" рассматривает только те рыночные волны, которые не противоречат волнам прилива. [c.176]

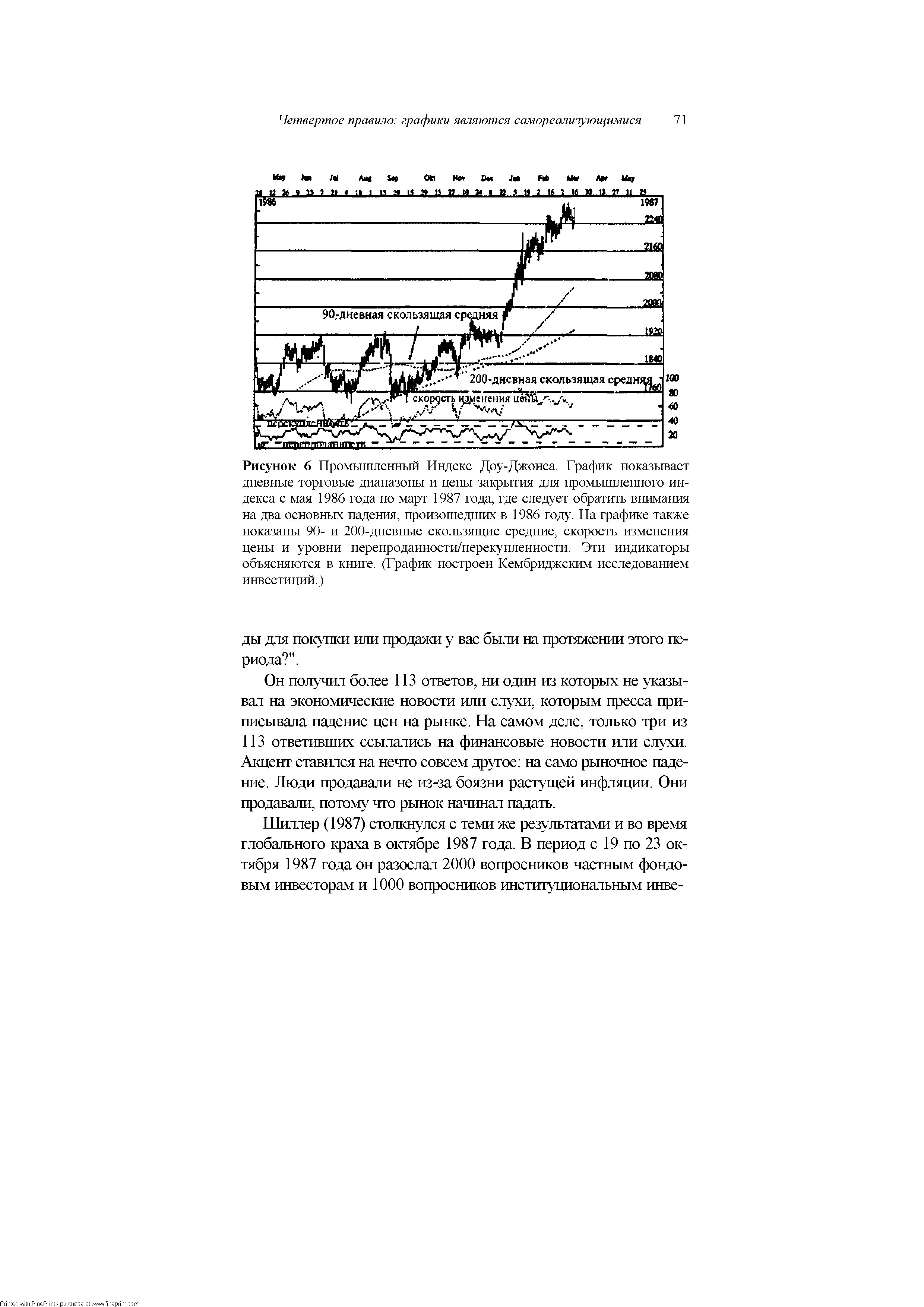

| Рисунок 6 Промышленный Индекс Доу-Джонса. График показывает дневные торговые диапазоны и цены закрытия для промышленного индекса с мая 1986 года по март 1987 года, где следует обратить внимания на два основных падения, произошедших в 1986 году. На графике также показаны 90- и 200-дневные скользящие средние, скорость изменения цены и уровни перепроданности/перекупленности. Эти индикаторы объясняются в книге. (График построен Кембриджским исследованием инвестиций.) |  |

Из всего того, что сказано выше, вы уже поняли, что для вычисления большинства индикаторов (осцилляторы мы также относим к индикаторам) необходимо указать один или несколько параметров, например количество свечек для их вычисления, параметр сглаживания или значения уровней перекупленности/перепроданности. Оптимальные значения этих параметров зависят от вида индикатора, валюты, состояния рынка и от того, на каких временных интервалах вы будете работать. Вместе с тем большинство из параметров индикаторов являются для всех них сходными — опять же, музыка разная, а ноты одни и те же. Да, в общем-то, подумайте сами ну что можно придумать нового, если в вашем распоряжении оказывается всего-то возможность делить по своему усмотрению бесконечное время на короткие интервалы и, помимо этого, — знать [c.114]

Большинство осцилляторов позволяют менять параметры настройки для конкретного рынка и TD DeMarker II - не исключение. Рис. 96 показывает, как хорошо восьмибарный осциллятор соответствует перепроданному (значение 40) и перекупленному (60) рынку июньских фьючерсов на S P. График с декабря 1999 года по апрель 2000-го показывает, насколько хорошо движение индикатора выше или ниже границ перекупленности и перепроданности, определяло вершины и минимумы рынка. Например, в конце декабря 1999 года был предсказан максимум, так же как и максимум в середине января и марта, и вершина в конце апреля. Минимумы в начале и в конце января, а также в феврале и в середине апреля были успешно выявлены с помощью TD DeMarker П. [c.153]

Кроме областей перекупленности и перепроданности надежным сигналом, подаваемым индикатором RSI, считается дивергенция. Если график цены поднялся на новый максимум, a RSI также показал максимум, но меньший предыдущего, то имеет место дивергенция. Такая дивергенция, показанная на рисунке 3.13, предсказывает разворот графика вниз, она называется медвежьей дивергенций. Если же дивергенция возникает после хода графика вниз (цена нашла новый, более низкий минимум, а RSI показал минимум, который выше предыдущего), то это бычья дивергенция, она предсказывает разворот рынка наверх. Сигналы дивергенциий являются надежными, если они формируются при индикаторах в области перекупленности/перепроданности, или по крайней мере в непосредственной близости от них. [c.130]

Индикаторы настроений (Sentiment Indi ators) -психологические индикаторы, посредством которых измеряют степень бычьих или медвежьих настроений на рынке акций или на иных рынках. Они интерпретируются по принципу противоположного мнения и применяются в основном так же, как осцилляторы перекуплен ности/перепроданности. Наиболее важные сигналы возникают, когда значения этих индикаторов достигают верхних или нижних экстремумов. [c.294]

Показания Индикатора настроения массового инвестора обычно фиксируют точку важного разворота рынка только при достижении зоны перекупленности или перепроданности (за границы которых обычно принимаются уровни соответственно в 75% и 35%). Понимание фигур Эллиота помогло мне определить в 1986-1987 годах, что показания Индикатора настроения массового инвестора могут колебаться в нейтральной зоне даже в процессе формирования важной точки разворота рынка. Это наблюдение - логический вывод, основанный на понимании Горизонтальных Треугольников и Терминальных фигур (смотрите данные по рынку золота за январь—июнь 1986 г. и поведению индекса S P500 за январь-сентябрь 1987 г.). В то время, как большинство аналитиков были введены в заблуждение отсутствием оптимизма публики во время роста акций в 1987 г., я постоянно предупреждал клиентов, что это признак Терминального Импульса (Диагонального Треугольника), начавшегося в последнем квартале 1986 г., который в пределах трех месяцев должен вызвать крушение цен акций до уровня 1900 по Доу и до 230 по Наличному индексу S P500. [c.20]

Другим важным индикатором является расхождение (divergen e) между направлениями движений цены и кривой осциллятора. Расхождение — сигнал о повороте. Это свойство по какой-то причине знают и используют реже, чем ситуации перекуплен-ности и перепроданное . Возможно, это происходит из-за того, что избалованные обилием методов пользователи работают с методами фильтрации не просто механически, а и вообще не вникая в то, как они устроены. [c.107]

На графике индикатора Бестрендовости за определенный период ищете ряд экстремумов, которые соединяете линией. Количество экстремумов — три-четыре и больше, а если не получается, то можно и пару. Если эти максимумы отличаются друг от друга (скорее всего так и будет), необходимо найти их среднюю величину и на найденном уровне построить линию. Эта линия будет соответствовать уровню 100% перекупленности (максимум перекуплен-ности), а линия, построенная по минимумам, — уровню -100% (минус сто, максимум перепроданное ). Далее, имея эти условные +100% и -100% уровни индикатора, вы находите уровни 70, 80, 90% для перекупленности (или -70, -80, -90% для перепроданности). Когда цена оказывается такой, что индикатор достигает заданных уровней, вы забираете прибыль. Таким образом, эти подуровни будут являться ориентирами, аналогичными по существу ценовым Целям Разумной Прибыли. Само собой, вы можете сами решать, закрываться ли на 70% или ждать до 80%. [c.115]

Самое главное для визуального инвестора — знать, какую группу индикаторов выбрать в том или ином случае. Во время сильной тенденции скользящие средние функционируют эффективнее большинства других индикаторов. В неустойчивые периоды, когда цены идут то вниз, то вверх по сути хаотично, осцилляторы действуют гораздо лучше скользящих средних. К счастью, существует индикатор, вобравший в себя лучшее от обеих групп то есть он и следует за тенденцией, и служит осциллятором. С помощью скользящих средних он подает сигналы следования за тенденцией, одновременно помогая определить, когда рынок перекуплен или перепродан. Он также эффективен для отслеживания расхождений, что является одной из самых сильных сторон осцилляторов. Рассмотрим сначала правила обычного применения этого индикатора, а затем — и более эффективного. Речь идет об индикаторе схождения-расхождения скользящих средних (MA D). [c.141]

Однако описанные в этой книге индикаторы все-таки можно применять, так как они базируются главным образом на ценах закрытия. Например, для определения перекупленности или перепроданности рынка можно использовать RSI (см. рис. 11.6). Вполне применимы традиционные индикаторы темпа движения, скорости изменения (RO ), а также MA D (см. рис. 11.4 и 11.7). А вот анализ объема сделок для открытых паевых фондов невозможен, поскольку при объявлении NAV данные по объему не сообщаются. [c.260]

В этой главе мы рассмотрим индикаторы из группы осцилляторов. За последние 30 лет существования технического анализа было построено несколько десятков различных осцилляторов и их вариаций. Все осцилляторы рассчитываются по различным формулам, но имеют схожий внешний вид графиков, осуществляющих колебательные движения. За это они и получили свое название — осциллятор, что значит колеблющийся. Графики осцилляторов, как и график рассмотренного выше индикатора MA D, обычно рисуют в дополнительном окне, помещая его непосредственно под или над графиком цены. Движение осцилляторов осуществляется в некотором диапазоне, который может быть как нормированным, так и произвольным. Интерпретация сигналов этих индикаторов схожа друг с другом и вовлекает в рассмотрение понятия перекупленности и пе-репроданности . Перекупленность означает, что в предыдущей фазе рыночной активности властвовали покупатели и своими действиями вывели цены из равновесия высоко наверх, так что наиболее логичным развитием событий представляется некоторое снижение цен. Перепроданность , наоборот, означает, что продавцы, с азартом продававшие ценные бумаги, несколько перестарались, и цена упала достаточно низко, чтобы на рынок смогли вернуться покупатели и повысить ее значение. [c.267]

Стохастический осциллятор. Этот индикатор выявляет ситуации перекупленное (когда рынок слишком высок и готов развернуться вниз) и перепроданное (когда рынок слишком низок и готов развернуться вверх), помогая покупать по низким ценам и продавать по высоким. Еще более важно то, что он помогает избегать покупок по высоким ценам и продаж по низким. Этот индикатор был введен в практику Джорджем Лейном (George Lane) несколько десятилетий назад и теперь включается в большинство программ для технического анализа. [c.132]

Индекс относительной силы (Relative Strength Index, RSI) этот технический индикатор, помогающий измерять силу цены акции или индекса по отношению к их прошлому поведению, в значительной степени основывается на предпосылке, что RSI достигает вершины или основания прежде, чем рынок формирует свою реальную вершину или основание. Таким образом, RSI рассматривается многими трейдерами как сигнал возможного предстоящего разворота. Значения RSI более 70 обычно интерпретируются как перекупленность, а ниже 30 указывают на перепроданность. RSI, как и скользящие средние, могут применяться в различных временных структурах. Как правило, чем короче временная структура, тем волатильнее RSI. [c.43]

На графике, построенном для каждого рынка, я могу вычертить границы полосы перекупленности/перепроданнос-ти, которые в ретроспективе определяют области с низким риском для покупки и продажи. Для создания долгосрочной перспективы, например, месячной, значения индикатора рассчитываются ежемесячно, для недельной перспективы — еженедельно, для дневной перспективы — ежедневно. Однако в любом случае текущая цена закрытия сравнивается с ценой закрытия год назад. Такой метод имеет одно очень важное преимущество. Если индикатор указывает, что рынок находится в перепроданном состоянии, то сигналы к покупке, полученные с помощью других систем краткосрочного анализа, приобретают больший вес. И, наоборот, если согласно индикатору рынок находится в перекупленном состоянии, то это можно рассматривать как подтверждение сигналов к продаже, полученных с помощью других систем краткосрочного анализа. В любом случае само по себе сравнение двух цен в разные моменты времени позволяет измерить уровень эмоций, связанный с тем или иным движением цен, и наглядно показывает, как подобные движения протекали в прошлом. Можно оценить степень возрастания или убывания тенденции, проанализировать и сравнить динамику цен внутри областей перекупленнос-ти/перепроданности. Действительно, поведение цен год тому назад диктует текущую динамику цен, определяя экстремальные параметры, связанные с переломными пунктами в развитии рынка в прошлом. Описанный вид сравнительного анализа представлен примерами на рисунках с 10.1 по 10.15. [c.136]

Применяйте популярные ценовые индикаторы для подтверждения полярности графиков, либо опережающей, либо запаздывающей по отношению к циклам колебаний. Осцилляторы, например, опережают важные развороты колебаний. Стохастики и индекс относительной силы Уайлдера (RSI) отслеживают изменяющиеся оси состояния перекупленности/перепроданности рынка и идентифицируют точки разворота. Индикаторы, следующие за тенденцией, являются запаздывающими, и применяются для подтверждения ценового движения. Используйте средние скользящие (МА) или классические гистограммы MA D для определения тенденций и боковых трендов и для точной идентификации текущей фазы цикла колебаний рынка. [c.120]

Используйте стохастики для обеспечения краткосрочной обратной связи, a RSI для получения более долгосрочной информации о циклических изменениях цены. Простой индекс относительной силы (RSI) имеет более переменчивый характер, нежели стохастики и нуждается в большем сглаживании для ликвидации ложных сигналов. Стохастики эффективно применяются для очень краткосрочных установочных наборов при анализе внутридневных ценовых графиков. Каждый индикатор строится по собственным правилам в окне, расположенном ниже ценового графика. Сглаженный RSI демонстрирует отдельную линию, которая медленно циркулирует из состояния перекупленности в состояние перепроданно-сти рынка. Стохастики разворачиваются быстрее, чем RSI, и прокладывают путь следующей линии, очень быстро растущей над или опускающейся под искомой, по мере разворота цикла. [c.349]

Смотреть страницы где упоминается термин Перекупленность и перепроданность по индикаторам

: [c.110] [c.110] [c.276] [c.575] [c.284] [c.179] [c.46] [c.130]Смотреть главы в:

Уровни Фибоначчи Там где лежат деньги -> Перекупленность и перепроданность по индикаторам