СООТНОШЕНИЕ ПУТ-КОЛЛ ОПЦИОНОВ [c.179]

Соотношение пут-колл опционов, или пут-кодл пропорция — показатель, получающийся делением числа опционов пут, торговавшихся в течение дня, на число опционов колл, торговавшихся в течение этого же дня. Обычно при вычислении данной пропорции опционы группируются по категориям. Например, может быть вычислена пут-колл пропорция индексных опционов, или возможно соотношение по золотым опционам. Для сглаживания флуктуации дневных значений обычно используются разные скользящие средние пут-колл пропорции. [c.179]

СООТНОШЕНИЕ ПУТ-КОЛЛ ОПЦИОНОВ 181 [c.181]

СООТНОШЕНИЕ ПУТ-КОЛЛ ОПЦИОНОВ 183 [c.183]

СООТНОШЕНИЕ ПУТ-КОЛЛ ОПЦИОНОВ 185 [c.185]

СООТНОШЕНИЕ ПУТ-КОЛЛ ОПЦИОНОВ 187 [c.187]

Однако рост начал ускоряться, и обе пропорции подали сигналы на продажу в феврале 1995 (точка Ь на графиках). Это был неверный сигнал на продажу, поскольку рынок только сделал короткую паузу, а затем взорвался, пойдя дальше вперед. Соотношение пут-колл опционов по акциям быстро развернулось на покупку (точка с на Рисунке 4.24), но индексная пропорция не развернулась и продолжила подниматься к гораздо более высоким верхним значениям. [c.187]

СООТНОШЕНИЕ ПУТ-КОЛЛ ОПЦИОНОВ 189 [c.189]

СООТНОШЕНИЕ ПУТ-КОЛЛ ОПЦИОНОВ 191 [c.191]

СООТНОШЕНИЕ ПУТ-КОЛЛ ОПЦИОНОВ 193 [c.193]

СООТНОШЕНИЕ ПУТ-КОЛЛ ОПЦИОНОВ 195 [c.195]

СООТНОШЕНИЕ ПУТ-КОЛЛ ОПЦИОНОВ 197 [c.197]

Заметьте, как хорошо локальные максимумы и минимумы, помеченные как покупки (В) и продажи (S), соответствуют аналогичным точкам на ценовом графике. По крайней мере, в данный временной период соотношение пут-колл опционов, по-видимому, оставалось достаточно стабильным. Покупки генерировались при значениях пропорции в области ПО— 130, а продажи — в зоне 75—85. [c.197]

СООТНОШЕНИЕ ПУТ-КОЛЛ ОПЦИОНОВ 199 [c.199]

Кофе еще один товар, имевший несколько очень прибыльных движений после сигналов со стороны пут-колл пропорции. В марте 1994 года соотношение пут-колл опционов достигло пика. Это стало отличной точкой для покупки, поскольку кофе бурно росло в течение нескольких следующих месяцев (Рисунки 4.40 и 4.41). Затем последовал сигнал на продажу в июле 1994 года, и этот сигнал тоже оказался хорошим. Другой сигнал на покупку, примерно 1 ноября 1994 года, не столь успешный. Другим единственным экстремумом пут-колл пропорции стал сигнал на продажу примерно 1 сентября 1995 года, и он был очень прибыльным. Очевидно, что не все движения кофе идентифицировались с помощью его пут-колл пропорции, но некоторые очень хорошие моменты на самом деле были идентифицированы — это вполне достаточное основание, чтобы уделять некоторое время отслеживанию пут-колл пропорции. [c.200]

СООТНОШЕНИЕ ПУТ-КОЛЛ ОПЦИОНОВ 201 [c.201]

СООТНОШЕНИЕ ПУТ-КОЛЛ ОПЦИОНОВ 203 [c.203]

СООТНОШЕНИЕ ПУТ-КОЛЛ ОПЦИОНОВ 205 [c.205]

СООТНОШЕНИЕ ПУТ-КОЛЛ ОПЦИОНОВ 207 [c.207]

СООТНОШЕНИЕ ПУТ-КОЛЛ ОПЦИОНОВ 209 [c.209]

СООТНОШЕНИЕ ПУТ-КОЛЛ ОПЦИОНОВ 211 [c.211]

СООТНОШЕНИЕ ПУТ-КОЛЛ ОПЦИОНОВ 213 [c.213]

Мои любимые статистические модели для измерения соотношения пут/колл опционов следующие [c.99]

Соотношение пут/колл опционов только для акций превышает 0,75, [c.99]

В Таблице 9.2 показано, как развивался рынок индекса S P 100 после однодневного достижения соотношением пут/колл опционов ОЕХ значения выше 1,60, Помимо использования индекса S P 100 в качестве теста, я получил подобные результаты, работая с S P 500 и Доу. Столбец, озаглавленный "День роста", относится к тому дню, когда S P 100 закрылся наверх, а значение ОЕХ было 1,60 или больше. "День падения" отражает день, когда индекс S P 100 закрылся вниз, а соотношение пут/колл ОЕХ было 1,60 или больше. Столбец, озаглавленный "В среднем", приводит среднее значение развития торгового дня в течение испытательного периода. [c.100]

Например, если соотношение пут/колл опционов ОЕХ 1,60 или больше и оно отмечено в день, когда индекс S P 100 закрылся выше, следует ожидать, что индекс поднимется на 1,26 процента в течение пяти торговых дней. Через 25 торговых дней ждите, что рынок поднимется на 3,19 процента. Для сравнения средний рост рынка составил 0,28 процента за пять дней и 1,40 процента за 25 дней. [c.100]

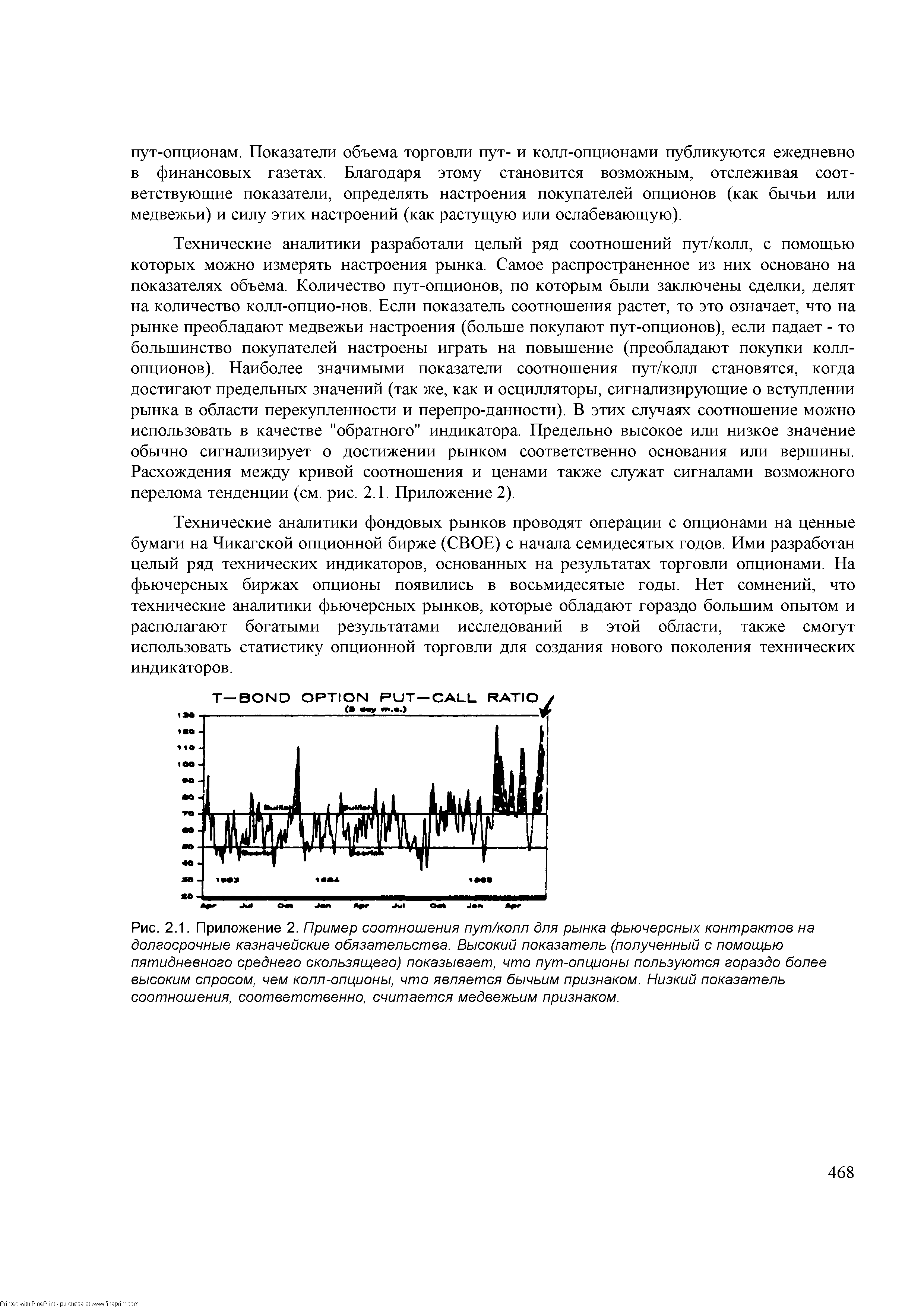

| Рис. 2.1. Приложение 2. Пример соотношения пут/колл для рынка фьючерсных контрактов на долгосрочные казначейские обязательства. Высокий показатель (полученный с помощью пятидневного среднего скользящего) показывает, что пут-опционы пользуются гораздо более высоким спросом, чем колл-опционы, что является бычьим признаком. Низкий показатель соотношения, соответственно, считается медвежьим признаком. |  |

На рисунке 4.20 в общем виде представлено сравнение кривой соотношения между пут-и колл-опционами с графиком базового рынка. Когда пут-колл пропорция на высоком уровне, куплено большее количество путов, что отражает рыночную покупку. Затем соотношение пут-колл снижается, в то время как рынок растет. В конце концов, бычьи настроения становятся слишком сильными пут-колл пропорция достигает своего дна как раз в тот момент, когда рынок на вершине. После этого рассматриваемое соотношение растет, в то время как рынок падает до тех пор, пока весь цикл не начнется снова. [c.180]

Как вы уже знаете, я не сторонник черно-белых правил торговли и нахожу все ранее упомянутые отношения пут/колл вполне подходящими. Но я редко вступаю в сделку, основываясь исключительно на соотношениях пут/калл опционов. Синтезируя все свои индикаторы на- [c.102]

Критическим для принятия решения о покупке опциона является не соотношение текущей цены базисного актива и цены исполнения, т. е. цены, по которой держатель опциона имеет право купить (в случае колл-опциона) или продать (в случае пут-опциона) базисный актив, а ожидаемая инвестором тенденция изменения текущей цены. Покупка опциона не является бессмысленной, если только существует ненулевая вероятность изменения цены базисного актива в нужном направлении. [c.64]

Соотношение 15.2 можно также рассматривать как формулу для конвертации опциона "пут" в опцион "колл" и обратно. Предположим, например, что значения переменных в правой части уравнения [c.269]

Обратите внимание, что длинная позиция по колл-опциону дает тот же результат, что и длинная позиция по базовому инструменту совместно с длинной позицией по пут-опциону с той же ценой исполнения и датой истечения, что и у колл-опциона. Когда мы говорим о том же результате, имеются в виду эквивалентные соотношения риск/выигрыш разных портфелей. Таким образом, пунктирная линия на рисунке 8-2 может также представлять длинную позицию по колл-опциону с ценой исполнения 100. [c.233]

Из всего вышесказанного следует выделить, что когда происходит превращение одной опционной позиции в другую, или производится синтез акций из опционов, соотношение акции к опциону всегда одно к одному или, более точно, 100 акций к одному опциону, исполняемому на 100 акций. Мы не упомянули о дельте. Цены опционов пут и колл связаны через уравнения (6.3) и (6.4). Совершенно неудивительно, что дельты двух опционов тоже связаны. Вспомните еще раз уравнение (6.2), из которого следовало, что в любое время и при любых ценах акции длинная [c.142]

До этого момента основное внимание мы уделяли простым портфелям, содержащим либо длинную, либо короткую позицию на один опцион колл или пут. На самом деле, для каждой данной акции доступно несколько различных опционов. Существует, по крайней мере, три различных срока истечения и, по крайней мере, три разных цены исполнения для каждого цикла жизни опциона. Таким образом, существует минимум 3 (срока истечения) х 3 (цены исполнения) х 2 (пут или колл опцион) х 2 (длинная или короткая позиция) = 36 различных типов портфелей, содержащих только одну опционную позицию. Маловероятно, что управляющий опционным портфелем захочет иметь дело только с одним опционом, поэтому необходимо рассмотреть, как ведут себя портфели, состоящие из комбинаций различных опционов. Если существует 36 различных типов портфелей, содержащих только один опцион, нетрудно представить, сколько существует различных комбинаций, которые состоят из двух или более опционов. Например, существует 630 различных комбинаций из двух опционов, 7.140 комбинаций из трех опционов и 58.905 комбинаций, состоящих из четырех опционов. И все это с учетом того, что комбинации ограничены соотношением один к одному. Часто управляющие используют разные соотношения, такие как одна длинная позиция на два опциона колл вместе с короткой позицией на три опциона пут и так далее. Если учитывать и все варианты, то число возможных различных комбинаций будет огромным, а управление подобным портфелем может быть весьма сложным. [c.153]

И, наконец, еще одно преимущество ценовых индикаторов, применяемых на рынках фьючерсов, состоит в том, что они облегчают сравнение различных рынков, особенно внутренних с зарубежными. Так, аналитики американского рынка акций широко используют психологические индикаторы, например, степень бычьих настроений биржевых консультантов, уровень наличности взаимных фондов, соотношение опционов пут/колл. На большинстве же рынков, которые мы будем рассматривать, отсутствуют данные для такого рода индикаторов, поэтому для межрыночного анализа, включающего в том числе и зарубежные рынки, больше всего подходят ценовые индикаторы. [c.23]

Самый ходовой индикатор пут/колл основан на соотношении объемов сделок по каждому виду опционов. Например, делят количество пут — опционов, реализованных в единицу времени, на количество колл — опционов, проданных за тот же интервал времени если это частное от деления растет, то это демонстрирует медвежью дина- [c.179]

Пут-колл соотношение говорит о настроениях рынка и показывает, в какой мере он настроен на повышение или на понижение курсов. Для каждого временного интервала мы брали разность между количествами сделок по опционам колл и пут всех серий и сроков исполнения. [c.127]

Интерпретация соотношения пут-колл опционов в качестве точного индикатора контрстороны происходит из принимаемого по умолчанию допущения, что большая часть опционных покупок спекулятивная, поэтому может быть соответствующим образом расшифрована теорией мнением противоположной стороны рынка. В действительности существуют и другие факторы, действующие помимо спекуляции. Поначалу индексные опционы использовались главным образом для чистой спекуляции. Затем они превратились в смесь спекуляции и покупки зашитных опционов пут. По иронии судьбы, объем опционов на акции начала 1980-х годов содержал в себе большой объем арбитражной активности. Она была настолько превалирующей, что даже искажала данные Нью-Йоркской фондовой биржи, касающиеся краткосрочных процентных ставок. По этой причине технические аналитики в основном были вынуждены отбросить краткосрочные процентные ставки из числа средств из- [c.186]

Есть еще несколько других индексов, чьи опционы достаточно активны, что позволяет пользоваться сигналами пут-колл пропорции. Лучшие в этом отношении, на момент написания данной книги, индексы NASDAQ-100 (символ NDX), Полупроводниковый индекс ( SOX), Индекс брокеров-дилеров ( XBD), Технологический индекс ( ТХХ), Индекс компаний, добывающих золото и серебро ( XAU), Мексиканский индекс ( МЕХ) и Индекс коммунальных компаний ( UTY). Мы не делаем общих выводов относительно всех этих индексов, поскольку в будущем, когда технологии поостынут, а что-нибудь другое разогреется , все может измениться. Тем не менее типичным является поведение NASDAQ-100, о чем свидетельствуют Рисунки 4.29 и 4.30. На них показаны соотношение пут-колл опционов Индекса NASDAQ-100 ( NDX) и сам индекс на протяжении 1995 года. С конца 1994 и до середины 1995 годов объем по опционам пут был очень высоким, и пут-колл пропорция достигала несколько раз очень высоких уровней выше 250. Особенно прибыльными оказались сигналы в декабре 1994 и в апреле 1995 годов. Также можно сказать, что в июле 1995 годов индекс потерпел первую серьезную неудачу, в то время как пут-колл пропорция снова выросла при- [c.191]

Третий эффективный инструмент измерения отношения пут/колл — это отслеживание последовательных дневных значений соотношения пут/колл опционов СВОЕ, достигающих 1,00 или больше. Этот индикатор также открыт Берни Шеффером. Самое последнее его исследование я видел в апрельском выпуске "Инвестора дайджест" за 1995 год.13 С января 90-го по 8 марта 95-го года только 18 раз последовательное соотношение пут/колл составляло 1,00 или больше. Рынок был выше через месяц в 12 случаях из 18 и через три месяца — в 14 случаях, [c.101]

Четвертый индикатор соотношения пут/колл опционов использует соотношение пут/колл СВОЕ только для акций. Этот индикатор описан в "Стандард энд Пур" от 4 февраля 1998 г, в колонке "Изучение кривых"14 на вебсайте www.qui ken. om. За всю его историю (архив данных ведется с 1 октября 1985 г.) лишь 11 раз дневное соотношение пут/колл только для акций достигло 0,75 или выше. Это очень мощный сигнал, особенно для долгосрочных трейдеров и инвесторов. Выделение из этого индикатора множественных сигналов, появившихся в пределах [c.101]

Технические аналитики разработали целый ряд соотношений пут/колл, с помощью которых можно измерять настроения рынка. Самое распространенное из них основано на показателях объема. Количество пут-опционов, по которым были заключены сделки, делят на количество колл-опцио-нов. Если показатель соотношения растет, то это означает, что на рынке преобладают медвежьи настроения (больше покупают пут-опционов), если падает - то большинство покупателей настроены играть на повышение (преобладают покупки колл-опционов). Наиболее значимыми показатели соотношения пут/колл становятся, когда достигают предельных значений (так же, как и осцилляторы, сигнализирующие о вступлении рынка в области перекупленности и перепро-данности). В этих случаях соотношение можно использовать в качестве "обратного" индикатора. Предельно высокое или низкое значение обычно сигнализирует о достижении рынком соответственно основания или вершины. Расхождения между кривой соотношения и ценами также служат сигналами возможного перелома тенденции (см. рис. 2.1. Приложение 2). [c.468]

На СВОЕ торгуют опционами на обыкновенные акции и индексы, такие как S P 100, S P 500 и Доу-Джонса. S P 100, чаще называемый ОЕХ, лидер среди индексных опционов по объему торгов. Данные объема торгов пута-ми/коллами на СВОЕ можно узнать в течение рабочего дня с получасовыми интервалами по телефону 888-586-5286. Там же вам назовут отношение всех путов ко всем холлам, обычно называемое соотношением пут/колл СВОЕ (СВОЕ put/ all ratio). Оно охватывает общий объем всех фондовых активов и индексных опционов. Получив это соотношение, СВОЕ разбивает общий объем на опционы акций, опционы индексов, а потом по каждой категории индексных опционов, таких как S P 100 и S P 500. [c.98]

Этот индикатор — детище Берни Шеффера, автора книги "Консультант по опционам"11 и старшего редактора "Информационного бюллетеня опционного консультанта". Показатель соотношения пут/колл ОЕХ выше 1,60 говорит о чрезвычайном пессимизме и неизбежном рыночном росте, 2 Индикатор "пут/колл 1,60" особенно эффективен, если проявляется в день, когда рынок закрывается выше. [c.100]