Концепция, отраженная на графике, подразумевает, что до определенного предела (Г1) повышение ставки налога увеличивает, хотя и замедляющимися темпами, сумму доходов бюджета. Побудительные мотивы участников экономического процесса при этом серьезно не затрагиваются, поэтому заинтересованность в легальном заработке, общий объем производства (верхняя кривая) сокращаются медленнее, чем возрастает норма налогообложения. [c.61]

Мультипликатор связан со смещением графика государственных автономных расходов, и изменение чистых налогов на 1 долл. смещает прямую совокупных расходов на менее чем 1 долл. Для расчета налогового мультипликатора (Л/() используем уравнение (19-17) — определение изменения дохода вследствие изменения налогообложения (при неизменности автономного потребления, инвестиций и государственных расходов). Новое значение /умножим на — Ь и на 1/(1 — Ь), что и даст нам величину изменения дохода. Следовательно, налоговый мультипликатор равен —Ь/( — Ь), или —МРС/ (1 — МРС), причем он отрицателен (так как график совокупных расходов имеет отрицательный наклон вследствие увеличения чистых налогов) и меньше, чем 1/(1 — Ь). [c.514]

Отметим, что снижение налогообложения имело бы тот же результат. Единственное различие состояло бы в том, что график IS сдвинулся бы вправо на величину снижения налогов, умноженную на налоговый мультипликатор ( МРС/( МРС)). Таким образом, снижение налогов приводит к увеличению совокупного спроса. В итоге увеличение любой части ожидаемых совокупных расходов приведет к росту совокупного спроса. Например, увеличение автономного потребления или инвестиций приведет к смещению кривой IS вправо, сдвигая таким образом весь график совокупного спроса. (В качестве дополнения как было показано в разделе Международный обзор в главе 19, увеличение экспорта или снижение импорта приведет к тем же результатам.) [c.562]

Вспомним из главы 21, что график LM вертикален, как показано на рис. 24-9, если спрос небанковского сектора на деньги абсолютно неэластичен по проценту. Если это так, то изменчивость графика IS вызовет колебания равновесной ставки процента между /, , и гп (рис. 24-9), но равновесный реальный доход, обеспечение которого выступает основной целью ФРС, останется на уровне у. В этом конкретном случае смещение графика IS, вызванное изменениями автономного потребления, инвестиций и государственных расходов или налогообложения никак не повлияют на уровень реального дохода достижение промежуточной цели денежно-кредитной политики полностью ограждает реальный доход от влияния изменчивости графика JS. [c.660]

Рассмотрим ситуацию полной индексации заработной платы, показанную на рис. 26-6. Так как заработная плата полностью индексирована в соответствии с непредвиденной инфляцией, график совокупного предложения вертикален при естественном уровне производства yQ. Тем не менее из-за подоходного налогообложения, регулирования и других факторов реальный объем производства при полном использовании производственных мощностей (у ) выше естественного уровня. [c.727]

Налогообложение. Из главы 10 мы узнаем, что изменения в уровне налогов ведут к смещению графиков потребления и сбережений. Налоги выплачиваются частично за счет потребления и частично за счет сбережений. Поэтому повышение налогов приведет к смещению вниз как графика потребления, так и графика сбережений. И наоборот доля дохода, полученная в результате снижения налогов, частично пойдет на потребление, а частично на сбережения домохозяйств. Снижение налогов приведет к смещению графиков потребления и сбережений вверх. [c.189]

Смещение графиков. Первые три фактора, не связанные с доходом и определяющие объем потребления, ведут к смещению графиков потребления и сбережений в противоположных направлениях. Если домохозяйства примут решение потреблять больше при каждом возможном уровне располагаемого дохода, значит, они хотят делать меньше сбережений, и наоборот. На рис. 9-4 мы видим, что если график потребления сместится вверх от С0 до С,, то график сбережений сместится вниз от Su до 5,. Подобным же образом, если график потребления сместится вниз от С0 до С2, это означает, что график сбережений сместится вверх от S0 до S2. Исключением является четвертая детерминанта, не связанная с доходом, - налогообложение. Чтобы платить более высокие налоги, домохозяйства будут меньше и потреблять, и сберегать. Таким образом, повышение налогов приведет к смещению как графика [c.189]

Хотя Закон о налоговой реформе от 1986 г. (поправленный в 1990 и 1993 гг.) внес заметные изменения в налоговую практику, направленные в сторону упрощения процедуры налогообложения, многие люди все еще придерживаются мнения, что нет ничего простого в налоговом законодательстве США. Существуют четыре разных типа ставок налога, в зависимости от того, является ли тот или иной налогоплательщик одиноким, семейным, ведущим финансовую отчетность совместно с супругом (супругой), женатым, но ведущим отдельную отчетность, или главой семьи. Таблица 13.2 демонстрирует ставки, действовавшие в 1993 г., для первых двух групп налогоплательщиков. (Необходимо иметь в виду, что приведенные здесь и далее цифры индексируются в зависимости от инфляции.) Графики ставок показаны на рис. 13.2(а) и 13.2(б)4. Для сравнения на рис. 13.3 приводится налоговая декларация 1913 г. - первая, которую когда-либо заполняли американские налогоплательщики. Поражает ее относительная простота, подчеркивающая сложность современного подоходного налогообложения. [c.343]

Если же говорить о предоставлении субсидий как покупателю, так и продавцу, то их можно рассматривать как отрицательные налоги. Следовательно, сдвиги кривых спроса и предложения на величину субсидии G будут противоположными их перемещениям при налогообложении. Например, получение субсидии продавцом будет равнозначно снижению его издержек и на графике приведет к сдвигу кривой предложения вниз на величину G (рис. 3.12). [c.66]

Л.к. показывает зависимость расширения деловой активности (и соответственно сбора налогов) от налоговой ставки (рис Л.1). На графике по линии абсцисс отложены уровни ставки налогообложения, на линии ординат — объем собираемых налогов (отражающий уровень деловой активности). [c.167]

Виды производства, себестоимость работ (услуг), условия ценообразования, налогообложения, получение валового и чистого дохода с учетом дисконтирования и индекса инфляции Прогноз объемов реализации. Баланс денежных расходов поступлений. Таблица доходов и расходов. Сводный баланс активов и пассивов предприятия. График движения безубыточности [c.281]

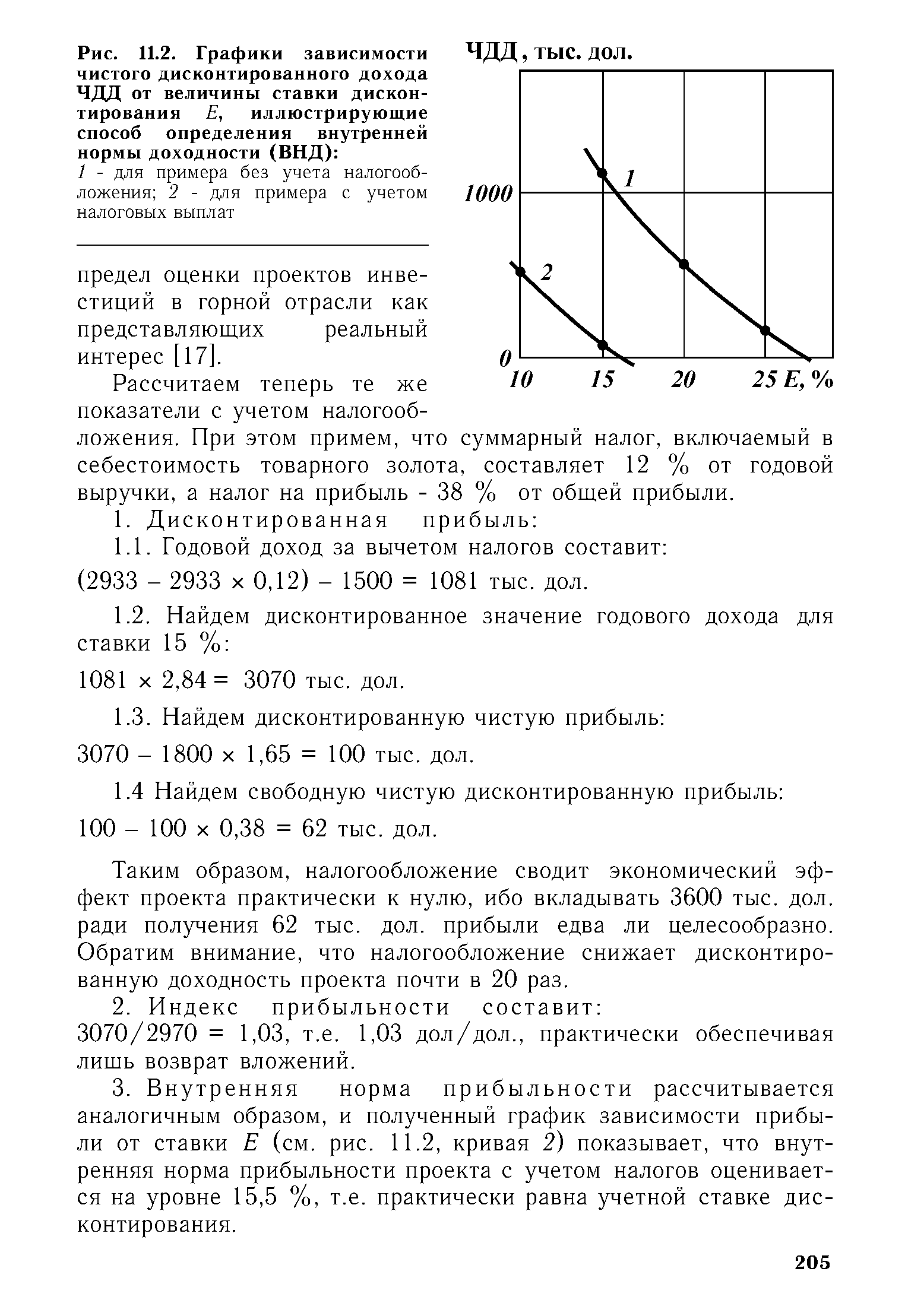

| Рис. 11.2. Графики зависимости чистого дисконтированного дохода ЧДД от величины ставки дисконтирования , иллюстрирующие способ определения внутренней нормы доходности (ВНД) / - для примера без учета налогообложения 2 - для примера с учетом налоговых выплат |  |

Налогообложение. Повышенные налоги выплачиваются за счет потребления и частично сбережений. Рост налогов переместит графики потребления и сбережений вниз. Снижение налогов вызывает сдвиг вверх как графика потребления, так и сбережений. [c.93]

Если в соответствии с учетной политикой для целей налогообложения и на основании графика проведения капитального ремонта основных средств налогоплательщик осуществляет накопление средств для финансирования указанного ремонта в течение более одного налогового периода, то на конец текущего налогового периода остаток таких [c.447]

Система налогообложения предприятий. Налоговые платежи составляют значительную часть объема отрицательного денежного потока предприятия, а установленный график их осуществления определяет характер этого потока во времени. Поэтому любые изменения в налоговой системе — появление новых видов налогов, изменение ставок налогообложения, отмена или предоставление налоговых льгот, изменение графика внесения налоговых платежей и т.п. — определяют соответствующие изменения в объеме и характере отрицательного денежного потока предприятия. [c.80]

Чтобы повысить уровень занятости, указывают сторонники экономики предложения, необходимо проводить политику снижения налогов, стимулирующую инвестиционную активность бизнеса и рост занятости, а также трудовую активность на рынке труда. Прогрессивное налогообложение не годится, как это доказывал А.Лаффер, демонстрируя на графике движением кривой зависимость деловой активности от роста налогообложения, имеющего предел, за которым деловая активность бизнеса начинает падать, а налоговые поступления в бюджет — сокращаться. [c.180]

На графике видно, что введение прогрессивного налогообложения приближает фактическое распределение доходов к линии абсолютного равенства. [c.248]

На этом графике мы видим две линии. Первая — гипотетическая кривая сбора налогов — показывает, как росла бы абсолютная сумма налоговых поступлений в бюджет при увеличении ставок налогообложения, если бы людям и фирмам был безразличен их размер. Но поскольку на самом деле величина этой ставки крайне интересует всех налогоплательщиков, такого роста доходов бюджета в жизни никогда и не бывает. Напротив — и именно это показывает кривая Лаффера, — за определенной гранью рост ставки налогообложения приводит уже не к росту, а к снижению абсолютной величины поступлений средств в бюджет. [c.289]

Если в соответствии с учетной политикой для целей налогообложения и на основании графика проведения капитального ремонта основных средств налогоплательщик осуществляет накопление средств для финансирования указанного ремонта в течение более одного налогового периода, то на конец текущего налогового периода остаток таких средств не подлежит включению в состав доходов для целей налогообложения. [c.226]

Если на конец налогового периода остаток средств резерва предстоящих расходов на ремонт превышает сумму фактически осуществленных расходов в текущем налоговом периоде, сумма такого превышения для целей налогообложения включается в доходы организации. Сказанное не относится к случаям, когда в соответствии с учетной политикой для целей налогообложения и на основании графика ремонта организации накапливают средства для финансирования сложных и дорогостоящих капитальных ремонтов объектов в течение более одного налогового периода. [c.206]

Мы начинаем наш анализ, принимая во внимание конкурентные рынки. Основные принципы могут быть представлены графиком спроса и предложения пива, изображенного на рис. 17.2. Кривая спроса показывает, сколько товаров требуется по каждой цене, в то время как кривая предложения показывает, сколько товаров предложено по каждой цене. Равновесие до налогообложения обозначено точкой EQ. Она находится на пересечении кривых спроса и предложения, когда производится Qo бутылок пива по цене 1 дол. за каждую. [c.392]

Аналогичные принципы используются при налогообложении труда. Если бы индивидуумы не испытывали особой привязанности к своей общине, для небольшой общины график предложения труда в долгосрочном периоде был бы абсолютно эластичным. Налог на труд просто увеличил бы доход рабочего до удержания налога, оставив без изменения его доход после уплаты налога. И в этом случае бремя налога на заработную плату ложится не на рабочих, а на землевладельцев. Фактически это косвенный — но неэффективный — налог на землю. [c.612]

РИС. 21-2. Пропорциональные и прогрессивные налоги. На графике (а) налоги пропорциональны доходам, так что отношение доходов после уплаты налогов к доходам до уплаты для всех уровней доходов одинаково. При освобождении от налогообложения доходов ниже уровня У0 и при постоянной предельной налоговой ставке для доходов выше этого уровня (график [Ь]) налоги являются прогрессивными. Средняя ставка налога растет вместе с доходом. На графике (с) показаны средние налоговые ставки, соответствующие (а) и (Ь) [c.382]

Рисунок 21-2 показывает, как именно это может происходить. Сначала предположим, что налоги пропорциональны доходам, как показано на графике (а). Налоги — это расстояние между линией 45° и линией доходов после уплаты налогов. При пропорциональном налогообложении доходы после уплаты налогов пропорциональны их уровню до уплаты налогов и налоговая система не является ни прогрессивной, ни регрессивной. На графике (Ь) налоги не платятся до тех пор, пока доходы не достигнут черты освобождения от налогов УО. После этого с каждого дополнительного доллара доходов взимается налог по стабильной предельной ставке налога. Средняя налоговая ставка, т. е. отношение налогов к [c.382]

Схожесть графиков изме- Россия нения количества малых предприятий в России и Уральском экономическом регионе свидетельствует о существенном влиянии на этот процесс общеэкономических тенденций, состояния нормативно-правовой базы, налогообложения, покупательной способности населения, развития рыночных механизмов. Госкомстат РФ к Уральскому экономическому региону относит Республику Башкортостан, Удмуртскую Республику, Курганскую, Оренбургскую, Пермскую, Свердловскую и Челябинскую области. /1993 [c.4]

Нужно отметить, что важным для упорядочения обложения операций НДС стало разделение льгот по НДС по поставке товаров (работ, услуг) и льгот по импортируемым товарам. По НДС по поставке, представление финансовых услуг освобождается от НДС, в части лизинга освобождение предусматривается исключительно в отношении процентов и не распространяется на суммы в счет погашения основного долга, выплачиваемые в составе лизинговых платежей. То есть не облагаются НДС только проценты по лизингу. Данная формулировка позволила внести полную ясность в налогообложение внутреннего лизинга НДС. По порядку уплаты НДС на поставленные предметы лизинга, стоимость налогооблагаемой операции определяется на основании суммы согласно графика лизинговых платежей, предусмотренного условиями договора лизинга (за исключением процентных платежей). [c.36]

Продолжает явно проявляться тенденция по восстановлению в сфере налогообложения ситуации, которая существовала до вступления в силу НК РФ. Это проявляется в регенерации нескольких контролирующих организаций, имеющих право в бесспорном порядке взыскивать недоимку и санкции. Действия таких органов между собой не координируются, в результате чего финансовые риски товаропроизводителя резко возрастают, может нарушиться график расчетов с контрагентами, возникает угроза несвоевременного исполнения им других обязанностей и как следствие - обостряется риск финансовой несостоятельности, банкротства. Такие решения в сфере обязательных платежей резко ухудшают инвестиционный климат и не могут быть поддержаны. Необходимо минимизировать число [c.53]

Например, признаются авансами и не учитываются у лизингодателя при налогообложении прибыли в момент их получения лизинговые платежи, уплаченные сверх размера, установленного графиком уплаты лизинговых платежей (Письмо Минфина Российской Федерации от 16 марта 2006 г. № 03-03-04/2/79). [c.423]

В тех случаях, когда некий товар облагается налогом, его бремя делят продавцы и покупатели Но в какой пропорции Разделение в пропорции 50 на 50 — скорее исключение. Давайте рассмотрим влияние налогообложения на двух рынках, представленных на рис. 6.9. В обоих случаях на графиках представлены первоначальные кривые спроса и предложения и налог, который размещается между суммой, которую платят покупатели, и суммой, которую получают продавцы. (Новые кривые спроса или предложения на графиках отсутствуют. Сдвиги кривых зависят от того, с кого взимается налог — с покупателей или продавцов, но, как мы убедились, это не имеет значения). Кривые на графиках различаются относительной эластичностью спроса и предложения. [c.148]

Расположение кривых потребления и сбережений определяется такими факторами, как а) размер богатства домохозяйств б) уровень цен в) ожидания будущего дохода, цен и продукции г) соответствующий размер потребительской задолженности д) налогообложение. Графики потребления и сбережений относительно стабильны. [c.87]

Естественным результатом требования о том, чтобы налоги устанавливались на основании закона, является необходимость ограничить случаи, когда порядок применения налогового законодательства остается на усмотрении административных органов. Индивидуальный подход к определению налоговых обязательств путем переговоров между должностными лицами и налогоплательщиками не должен быть ни в одной стране общим правилом, поскольку подобная практика является непрозрачной и несет в себе возможности коррупции. Тем не менее, необходимо предусмотреть соответствующие положения, обеспечивающие возможность урегулирования исков по вопросам налогообложения, заключения соглашений о графиках платежей в рассрочку и списания безнадежных сумм. Все эти положения должны обеспечиваться процедурными гарантиями. Кроме того, во многих странах считается удобным предоставлять налогоплательщикам по их запросу предварительные решения о том, каким образом конкретные операции, которые [c.21]

Все нововведения и разрабатываемые особенности налогообложения малого бизнеса соотнести с требованиями Налогового кодекса РФ и разработать график введения тех или иных налогов или налоговых ставок. [c.31]

Американская экономическая и финансовая школа второй половины XX в. сделала необходимые разработки, чтобы определить конечное бремя налогообложения. Надо сказать прежде всего о П. Самуэльсоне, лауреате Нобелевской премии (1970), который внес окончательную ясность в вопрос об использовании математических методов в экономической теории. Вернемся к А. Маршаллу, который, начав с создания новых методов графического анализа, закончил тем, что сам в существенной мере их отверг. Когда появились на свет его Принципы экономической науки , то диаграммы и графики были отправлены в сноски или в рамки краткого Приложения . В 1881 г. в рецензии на труд Ф. Эджуорта Математическая физика он, в частности, писал Интересно будет посмотреть, как ему удастся недопустить, что- [c.172]

Построим график, для чего расчитаем прибыль до уплаты налогов и процентов при EPS - 0. При увеличении капитала за счет выпуска акций прибыль до уплаты процентов и налогов будет равна сумме процентов по кредитам до налогообложения [c.175]

На риг. 24-5 пунктиром изображен график LM, обычно имеющий положительный наклон. Таким был бы этот график, если бы ФРС не осуществляла таргетирование номинальной процентной ставки. Как видно из рис. 24-5, при положительном наклоне графика /. М равновесный доход будет изменяться на отрезке между точками F и С при смешении графика IS влево или вправо. Следовательно, при изменчивости графика IS, ФРС лучше воздержаться от использования номинальной процентной ставки в качестве промежуточной иели. Таким образом, крупные изменения в автономном потреблении, инвестициях, государственных расходах или налогообложении будут служить препятствием для таргетирования процентной ставки. [c.656]

К сожалению, дело обстоит не так просто. Только облигации правительства США, очевидно, не подвержены риску неуплаты. Однако такие облигации отличаются правилами налогообложения, способами выкупа и другими свойствами. Несмотря на эти проблемы, приблизительное соотношение доходностей к погашению по различным казначейским ценным бумагам приводится в каждом выпуске Бюллетеня Казначейства (Treasury Bulletin). Это соотношение представляется в форме графика, изображающего текущую кривую доходности (рис. 5.2). [c.128]

Сравнительный анализ результатов расчетов по описанным сценариям привел к следующим выводам. Как видно из рис. 3.5.2 а-г, реализация базового сценария привела бы к увеличению загрязнения как воды, так и воздуха, в нормативном лее сценарии состояние водной и воздушной среды, начиная с 1995 г., улучшается относительно базового сценария за счет применения ресурсосберегающих технологий и прямой природовосстановительной деятельности. Активное развитие рекреационного комплекса, сопровождающееся повышенной нагрузкой на сельскохозяйственные ресурсы, приводит к некоторому снижению в рекреационном сценарии такого показателя, как бонитет сельскохозяйственных угодий. Отметим, что на графиках с 1985 по 1995 годы представлена реальная траектория развития. В целом, лучшие характеристики, естественно, имел нормативный сценарий, который мог бы дать возможность перейти на приемлемую (по крайней мере, до 2002 г.) траекторию развития. В результате реализации этого сценария Байкальский регион мог получить современный производственный комплекс, который в значительной степени удовлетворил бы потребности развития экономики и населения республики, а также вписался в широкий ареал межхозяйственных связей как внутри Сибири, так и за ее пределами. Очевидно, однако, что он неизбежно сопровождался бы, во-первых, длительными сроками реализации, во-вторых, большой ресурсоемкостью (требовались капиталовложения в структурную перестройку экономики порядка 6 млрд. руб. на десять лет в ценах 1985 г.). Налоговая политика и система сбора налогов таковы, что собственных финансовых ресурсов в Байкальском регионе для этого недостаточно. Необходимо принятие специальных решений правительством по льготной системе налогообложения и привлечению иностранных инвесторов в производство. [c.259]