Кумулятивный (интегральный, накопленный) профиль риска показывает кумулятивное вероятностное распределение чистой текущей стоимости (NPV) с различных точек зрения на определенный проект. С точки зрения экономиста вероятность того, что NPV < 0 — около 0,4, для предпринимателя — менее 0,2 с точки зрения банкира проект кажется совсем безопасным, так как вероятность того, что NPV > 0, около 95%. [c.246]

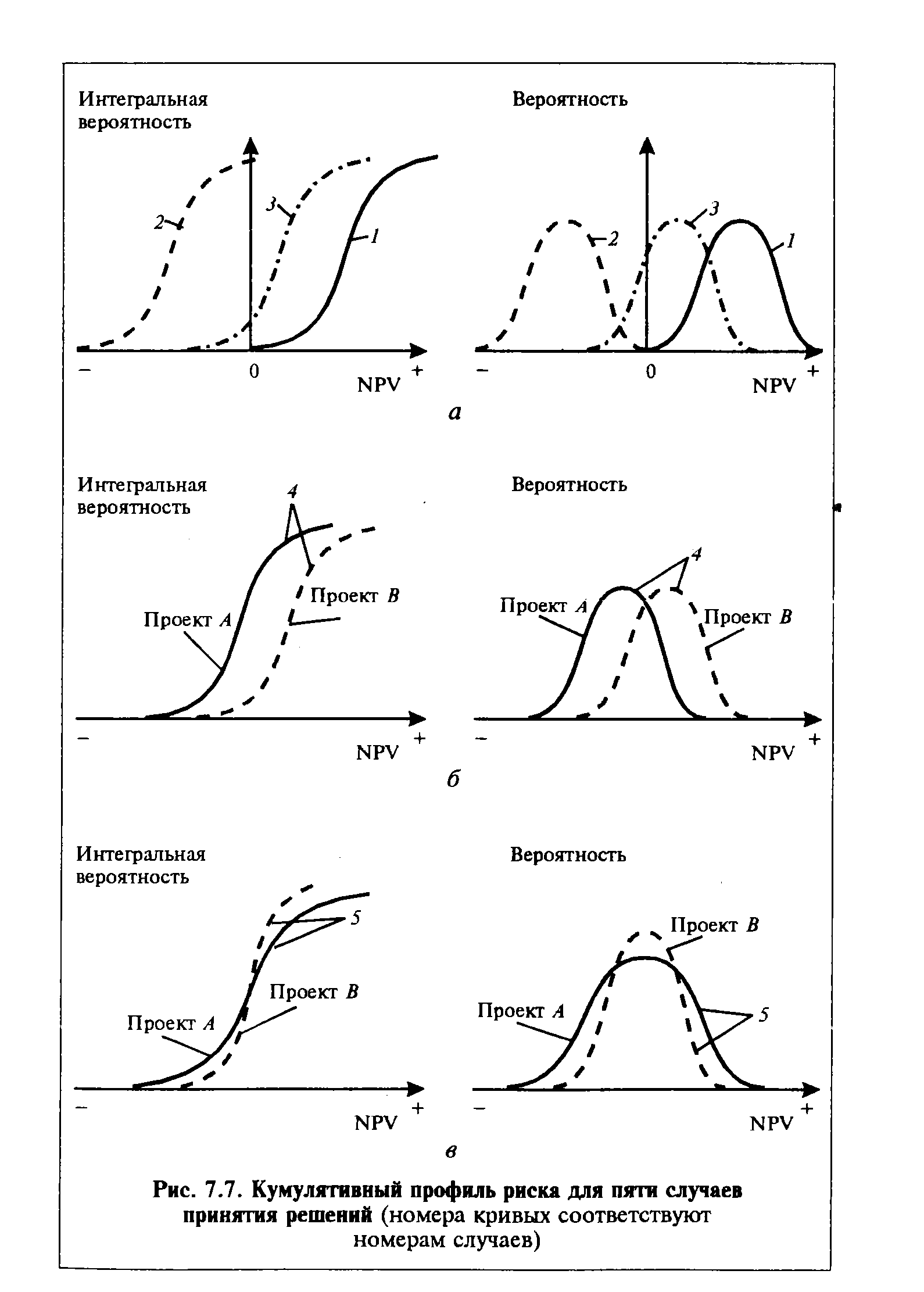

Рассмотрим в качестве иллюстрации пять случаев принятия решений (см. учебные материалы Института экономического развития Всемирного банка). В случаях 1—3 (рис. 7.7) рассматривается принятие решения об инвестировании отдельно взятого проекта, случаи 4, 5 относятся к решению — выбору альтернативных проектов. В каждом случае рассматриваются как кумулятивный, так и некумулятивный профили риска для сравнительных целей. Кумулятивный профиль риска более полезен, если выбирается наилучший проект из представленных альтернатив, в то время как некумулятивный профиль риска лучше индуцирует вид распределения и показателен для понимания концепций, связанных с определением математического ожидания. Анализ базируется на показателе чистой текущей стоимости. [c.246]

Случай 1. Минимальное возможное значение распределения вероятности NPV выше, чем нулевое (см. рис. 7.7, а, кривая /). Вероятность отрицательного NPV равна 0, так как нижний конец кумулятивного профиля риска лежит справа от нулевого значения NPV. Так как данный проект имеет положительное значение NPV во всех случаях, ясно, что п р о ект принимается. [c.246]

| Рис. 7.7. Кумулятивный профиль риска для пяти случаев |  |

Случай 3. Максимальное значение распределения вероятности NPV больше, а минимальное — меньше нулевого (см. рис. 7.7, а, кривая 3). Вероятность нулевого NPV больше 0, но меньше 1, так как вертикаль нулевого NPV пересекает кумулятивный профиль рисков. Так как значение NPV может быть как отрицательным, так и положительным, решение будет зависеть от предрасположенности к риску инвестора. По-видимому, если математическое ожидание NPV меньше или равно 0 (пик профиля рисков слева от вертикали или вертикаль точно проходит по пику), проект должен отклоняться от дальнейшего рассмотрения. [c.248]

При фиксированной вероятности отдача проекта В всегда выше, чем у проекта А. Профиль рисков также говорит о том, что при фиксированной NPV вероятность, с которой га будет достигнута, начиная с некоторого уровня будет выше для проекта Д чем для проекта А. Таким образом, мы подошли к правилу 1. [c.248]

Правило 1. Если кумулятивные профили рисков двух альтернативных проектов не пересекаются ни в одной точке, то следует выбирать тот проект, профиль рисков которого расположен правее. [c.248]

Этот показатель может принимать значения от 0 (отсутствие ожидаемого убытка) до 1 (отсутствие ожидаемого выигрыша) (см. рис. 7.8, б), он представляет собой отношение площади под профилем риска слева от нулевого NPV ко всей площади под профилем риска. [c.250]

Данный показатель определяет риск как следствие двух факторов наклона и положения профиля риска NPV относительно разделяющей вертикали, проходящей через точку NPV = 0. [c.251]

РЕГУЛИРОВАНИЕ ПРОФИЛЯ РИСКА ОПЦИОННОГО ПОРТФЕЛЯ [c.171]

Системный стоп-лосс основан на стоимости трейдинга и профиле риска модели, определенных в процессе тестирования. Он рассчитывается следующим образом [c.184]

Для кривой EMV вероятность достижения безубыточности близка к 13%, а для кривой полезности — более 25%. Кривые EMV и полезности сходятся в конечных точках. Если бы руководство было уверено, что у скважины ценой 15 млн дол. шансы на успех равны 0%, тогда ее стоимость составляла бы минус 15 млн дол. Никакая ком-не станет бурить такую скважину — разве что кто-. заплатит 15 млн дол. за работу. Подрядчики поступают так постоянно. С другой стороны, если бы была уверенность, что шансы на успех равны 99% или 100%, величина ожидаемой стоимости и величина полезности совпали бы. Это было бы как покупка товара в магазине или как покупка доказанных подземных запасов. Кривые расходятся в середине. У каждой компании свой профиль риска или свои уровни снижения риска. При одинаковых исходных данных кривые EMV будут одинаковыми, а кривые полезности — нет. Построить кривую полезности компании, вкладывающей деньги в бурение скважин, непростое, и строят такие кривые нечасто. Иногда просто отмечают, что здесь узкое место, и так все и оставляют. [c.172]

Завершающая стадия анализа проектных рисков - интерпретация результатов, собранных в процессе итерационных расчетов. Результаты анализа рисков можно представить в виде профиля риска. На нем графически показывается вероятность каждого возможного случая (имеются в виду вероятности возможных значений результативного показателя). [c.12]

Создавать более высокие денежные потоки от существующих активов, не влияя на свои перспективы роста или на профиль риска. [c.1177]

Таким образом, с одной стороны, хеджирование снижает риск, но, с другой, уменьшает возможность получения дохода при противоположном развитии событий. Оно повышает определенность будущих потоков наличности, что облегчает участникам рынка планирование денежных поступлений. Хеджирование не увеличивает и не понижает ожидаемые доходы участника рынка, а лишь изменяет профиль риска. [c.181]

Факторы, формирующие профиль рисков организации 61 [c.61]

Итак, решаясь открыть собственное дело, потенциальный предприниматель прежде всего должен определиться с видом и формой деятельности. Что формирует этот выбор Какие факторы могут на него повлиять И, вообще, на базе оценки каких факторов можно сориентироваться в представлении о профиле рисков предприятия (дела) или даже фирмы Что необходимо принимать во внимание [c.61]

Более детальный анализ позволяет вскрыть механизм влияния основных факторов на профиль рисков организации. В частности, оказывается следующее. [c.72]

Интеграция критична, когда менеджмент стремится к раздельному корпоративному видению всей организации. Следует иметь в виду, что предельно интегрированный подход к управлению рисками использует общее информационное поле и общий тезаурус ( общий язык ), разделенные инструменты и методы и периодические оценки общего профиля риска для всей организации. [c.182]

Оцените профиль риска своего брэнда. [c.321]

Однако при рассмотрении выгод акционеров от финансовой зависимости следует помнить, что это не принесет никакой выгоды предприятию как хозяйственной единице — коэффициенты операционной прибыли и прибыли на используемый капитал (КОСЕ) остались неизменными. Изменился профиль риска предприятия, и риск будет выше в вариантах с наличием финансовой зависимости, чем при ее отсутствии. [c.511]

В части правоприменительной практики приоритетной задачей является переход к построению эффективно функционирующей системы контроля таможенной стоимости товаров, предусматривающей, в частности, совершенствование использования ценовой информации. Назрело упорядочивание системы анализа и управления рисками при контроле таможенной стоимости товаров, в т.ч. путем установления четких характеристик профилей рисков. Пока же таких характеристик нет. [c.429]

В представляемом "Отчете о развитии банковского сектора и банковского надзора в 2004 году" отражены основные аспекты функционирования кредитных организаций в прошедшем году, сложившийся в банковском секторе профиль рисков, текущее состояние и перспективы дальнейшего совершенствования банковского надзора в России. В Отчете существенно расширен анализ общеэкономических условий функционирования банковского сектора, в том числе за счет анализа состояния нефинансового сектора экономики, финансовых рынков, платежной системы. Дальнейшее развитие получила оценка устойчивости банковского сектора методом стресс-тестирования. [c.5]

Проект с вероятностным распределением NPV, таким, что область определения профиля риска NPV выше 0, имеет нормируемый ожидаемый убыток, равный 0, что означает абсолютную неподверженность риску проекта. Однако проект, область определения профиля риска NPV которого ниже 0, полностью подвержен риску. [c.251]

Рис. 1.2.1 демонстрирует различие профилей риска иммунизированного и неиммунизи- [c.36]

Выживания на рынке никогда не будет слишком много Шаг 4 связан с управлением капиталом (УК). Здесь также необходима персональная настройка , что и является одной из задач моих консультационных услуг. Лично я нахожу, что мне не нравится рисковать более 1 2°о капитала по одной торговой позиции, хотя я и рискую немного больше при продаже опционов из-за специфики процесса. Правило УК № 1 гласит, что ни в коем случае нельзя торговать более чем одним контрактом до тех пор, пока вы не станете регулярно получать прибыль. Но, возможно, оно должно утверждать, что ни в коем случае нельзя торговать по-на стоящему до тех пор пока ваша торговля на бумаге не станет регулярно показывать прибыль, — что сэкономило бы многим трейдерам целое состояние. Один пункт фьючерсов на FTSE в настоящее время соответствует 10 фунтам. Так что если ваш торговый капитал составляет 10 000 фунтов, то вы можете рисковать вплоть до 20 пунктов (200 фунтов, или 2°о), чтобы соблюдать этот критерий. Возможно, 20 пунк тов немного маловато, но вполне приемлемо. Определенно, даже выбрав такой профиль риска, вы увидите много хороших торговых возможное -еи. Без каких-либо проблем я смог бы разработать несколько четких методик, рискующих этой или меньшей суммой. [c.215]

Опционы на ГКО — обязательство его покупателя заплатить продавцу определенную денежную сумму (премию) за право в установленное время купить у него или продать ему конкретное количество ГКО определенного выпуска по зафиксированной цене исполнения опциона и, соответственно, обязательство продавца осуществить по требованию покупателя необходимую продажу или покупку. Поскольку срок исполнения, цена и количество ГКО стандартизованы биржей, покупатель и продавец приходят к соглашению только относительно цены опциона (премии). Как и фьючерсы, опционы могут быть с поставкой и без поставки. Одна из особенностей опционов — это ассиметричный профиль рисков. Риск покупателя опциона находится в пределах выплачиваемой им премии риск продавца неограничен, а доход последнего основывается на премии. В опционе продавец принимает на себя риски покупателя опциона и удерживает за это определенную премию, которая является ценой опциона. [c.16]

Примечательно, что почти треть рекламных инвестиций оказывает существенное влияние на становление брэнда [218, р. 97—99]. А если иметь в виду, что творческая реклама знакомит потребителя с товаром быстрее обычной и продает товар лучше, то становится ясным, почему оценке эффективности рекламных сообщений нами придается такое значение. Кроме того, самые заметные рыночные активы — товарные знаки, торговые марки, ценность которых прямо пропорциональна ее устойчивости, т.е. превращению марки в брэнд. Компания Interbrand , наделяя брэнд экономической стоимостью, учитывает как опыт строительства брэнда, так и прогноз его доходности в ближайшие 3—5 лет. С этой целью компанией создана шкала для выявления профиля риска брэнда [112, р. 86, 87] [c.321]