Проектное финансирование, связанное с повышенными рисками для банка-кредитора, имеет внешнее сходство с венчурным (рисковым) финансированием. Однако эти механизмы финансирования принципиально различны. Венчурное финансирование осуществляется из фондов венчурного бизнеса, которые специально создаются для финансирования проектов с высокими и очень высокими рисками. Как правило, это проекты, связанные с разработкой новых технологий и новых продуктов. Соответственно при венчурном финансировании преобладают риски научно-технического характера и коммерческие (рыночные) риски. Проектное финансирование имеет дело обычно с более или менее известными технологиями, а проекты чаще всего ориентированы на выпуск традиционных товаров и услуг (нефть, газ, другие энергоносители, золото, другие сырьевые товары и полуфабрикаты с устойчивым спросом на мировом рынке). В проектном финансировании преобладают проектные риски (задержки ввода в действие объекта превышение сметы по строительству низкое качество оборудования и строительных работ повышение цен на сырье и другие элементы издержек производства неквалифицированное управление объектом на стадии эксплуатации и т.п.). Главное различие между проектным и венчурным финансированием в следующем. При венчурном финансировании закладываются допустимые нормы убытков, которые для участников проектного финансирования являются неприемлемыми. А для венчурных фондов в убытки из-за провалов в реализации проектов списывается 50% и более капитала фонда, и на их учредителях такие убытки серьезно не отражаются. Для участников проектного финансирования, прежде всего банков, провалы в реализации проектов могут иметь серьезные последствия вплоть до банкротства. [c.263]

Характер проектных рисков [c.291]

Эта классификация проектных рисков может дополняться в зависимости от конкретных предпочтений и информационных возможностей разработчика. [c.319]

СПЕЦИФИЧЕСКИЕ РИСКИ. К этому виду рисков следует отнести только редко встречающиеся проектные риски, свойственные именно данному проекту (например, ядерный риск встречается в основном в проектах строительства, реконструкции атомных электростанций). [c.322]

Проектный риск. Любое предприятие вынуждено в той или иной степени заниматься инвестиционной деятельностью. Причин тому множество необходимость и целесообразность диверсификации хозяйственной деятельности, желание выхода на новые рынки товаров и услуг, желание участвовать в освоении новой ниши (территориальной или продуктовой) на глобальном рынке товаров и услуг и т. п. Как правило, инвестиционная деятельность реализуется путем разработки и внедрения некоторого инвестиционного проекта. Любой более или менее масштабный проект требует соответствующего финансирования и, чаще всего, не обходится без долгового финансирования, когда предприятие в дополнение к собственным [c.80]

В словаре риск определяется как вероятность возможного убытка или ущерба. Для финансового менеджера риск — это вероятность неблагоприятного исхода. Разные инвестиционные проекты имеют различную степень риска. Кажущийся высокодоходным проект может стать настолько рискованным, что его осуществление приведет к значительному увеличению явного риска фирмы. Последнее в свою очередь может повлечь за собой уменьшение стоимости фирмы несмотря на значительный проектный потенциал. В данной главе мы рассмотрим различные методы, при помощи которых руководство фирмы может оценить риск того или иного проекта или группы проектов. Наша основная задача — понять, как риск влияет на финансовое состояние. Мы начнем с оценки проектного риска при различных обстоятельствах, в этом и заключается цель данной главы. [c.380]

В ходе предварительной экспертизы анализируется финансовое состояние заявителя, осуществляется проверка достоверности данных, дается предварительная финансовая оценка инвестиционных проектов. Результаты предварительного исследования являются основанием для проведения комплексной экспертизы, подразумевающей финансовую и экономическую оценку собственно проекта. На этом этапе осуществляется также анализ проектных рисков, причин их возникновения, вырабатываются меры страхования от рисков. Параллельно вырабатываются схемы финансирования проекта, альтернативные варианты, корректируются исходные данные по проекту. При необходимости на каждом этапе экспертизы могут быть привлечены независимые эксперты и специализированные фирмы. Экспертиза особо значимых проектов осуществляется с привлечением Научно-экспертного совета Авиабанка, деятельность которого регламентируется Положением о Научно-экспертном совете. Совет дает рекомендации по определению научно-технического уровня и коммерческой перспективности рассматриваемых им проектов. [c.308]

Проектные риски общие положения [c.253]

Реальное инвестирование во всех его формах сопряжено с многочисленными рисками, степень влияния которых на его результаты существенно возрастает с переходом к рыночной экономике. Возрастание этого влияния связано с высокой изменчивостью экономической ситуации в стране, колеблемостью конъюнктуры инвестиционного рынка, появлением новых для нашей практики видов реальных инвестиционных проектов и форм их финансирования. Основу интегрированного риска реального инвестирования предприятия составляют так называемые проектные риски, т.е. риски, связанные с осуществлением реальных инвестиционных проектов предприятия. В системе показателей оценки таких проектов уровень риска занимает третье по значимости место, дополняя такие его показатели, как объем инвестиционных затрат и уровень чистой инвестиционной прибыли (чистого денежного потока). [c.244]

Под риском реального инвестиционного проекта (проектным риском) понимается вероятность возникновения неблагоприятных финансовых последствий в форме потери ожидаемого инвестиционного дохода в ситуации неопределенности условий его осуществления. [c.244]

Объективность проявления. Проектный риск является объективным явлением в функционировании любого предприятия, осуществляющего реальное инвестирование. Он сопровождает реализацию практически всех видов реальных инвестиционных проектов, в каких бы формах они не осуществлялись. Хотя ряд параметров проектного риска зависят от субъективных управленческих решений, отраженных в процессе подготовки конкретных реальных инвестиционных проектов, объективная его природа остается неизменной. [c.245]

Различие видовой структуры на разных стадиях осуществления реального инвестиционного проекта. Каждой стадии процесса осуществления реального инвестиционного проекта присущи, как правило, свои специфические виды проектных рисков. Поэтому оценка совокупного уровня проектного риска осуществляется обычно по отдельным стадиям инвестиционного процесса. [c.245]

Высокий уровень вариабельности уровня риска по однотипным проектам. Уровень проектного риска, присущий осуществлению даже однотипных реальных инвестиционных проектов одного и того же предприятия, не является неизменным. Он существенно варьирует под воздействием многочисленных объективных и субъективных факторов, которые находятся в постоянной динамике. Поэтому каждый реальный [c.245]

Отсутствие достаточной информационной базы для оценки уровня риска. Уникальность параметров каждого реального инвестиционного проекта и условий его осуществления не позволяет сформировать на предприятии достаточный объем информации, позволяющей использовать в широком диапазоне экономико-статические, аналоговые и некоторые другие методы оценки уровня проектного риска. Поиск необходимой информации для расчета этого показателя связан с осуществлением дополнительных финансовых затрат по подготовке и оценке альтернативных реальных инвестиционных проектов. [c.246]

Отсутствие надежных рыночных индикаторов, используемых для оценки уровня риска. Если в процессе финансового инвестирования предприятие может использовать систему индикаторов фондового рынка (такие индикаторы разработаны в каждой стране и их динамика отражена за довольно продолжительный период), по сегментам инвестиционного рынка, связанного с реальным инвестированием такие индикаторы отсутствуют. Это снижает возможности надежной оценки рыночных факторов в расчетах уровня проектных рисков. [c.246]

Проектные риски предприятия характеризуются большим многообразием и в целях осуществления эффективного управления ими классифицируются по следующим основным признакам (рис. 7.6.) [c.246]

По видам. Этот классификационный признак проектных рисков является основным параметром их дифференциации в процессе управления. Характеристика конкретного вида риска одновременно дает представление о генерирующем его факторе, что позволяет привязать" оценку степени вероятности возникновения и размера возможных финансовых потерь по данному виду проектного риска к динамике соответствующего фактора. Видовое разнообразие проектных рисков в классификационной их системе представлено в наиболее широком диапазоне. При этом следует отметить, что появление новых проектных и строительных технологий, использование новых инвестиционных товаров и другие инновационные факторы будут соответственно порождать и новые виды проектных рисков. [c.246]

КЛАССИФИКАЦИЯ ПРОЕКТНЫХ РИСКОВ ПРЕДПРИЯТИЯ [c.247]

Основные виды проектных рисков предприятия рассматриваются ниже [c.247]

Простой проектный риск Сложный проектный риск [c.247]

Постоянный проектный риск Временный проектный риск [c.247]

I Допустимый проектный риск Критический проектный риск Катастрофический проектный риск [c.247]

I Прогнозируемый проектный риск I Непрогнозируемый проектный риск [c.247]

I Страхуемый проектный риск Нестрахуемый проектный риск [c.247]

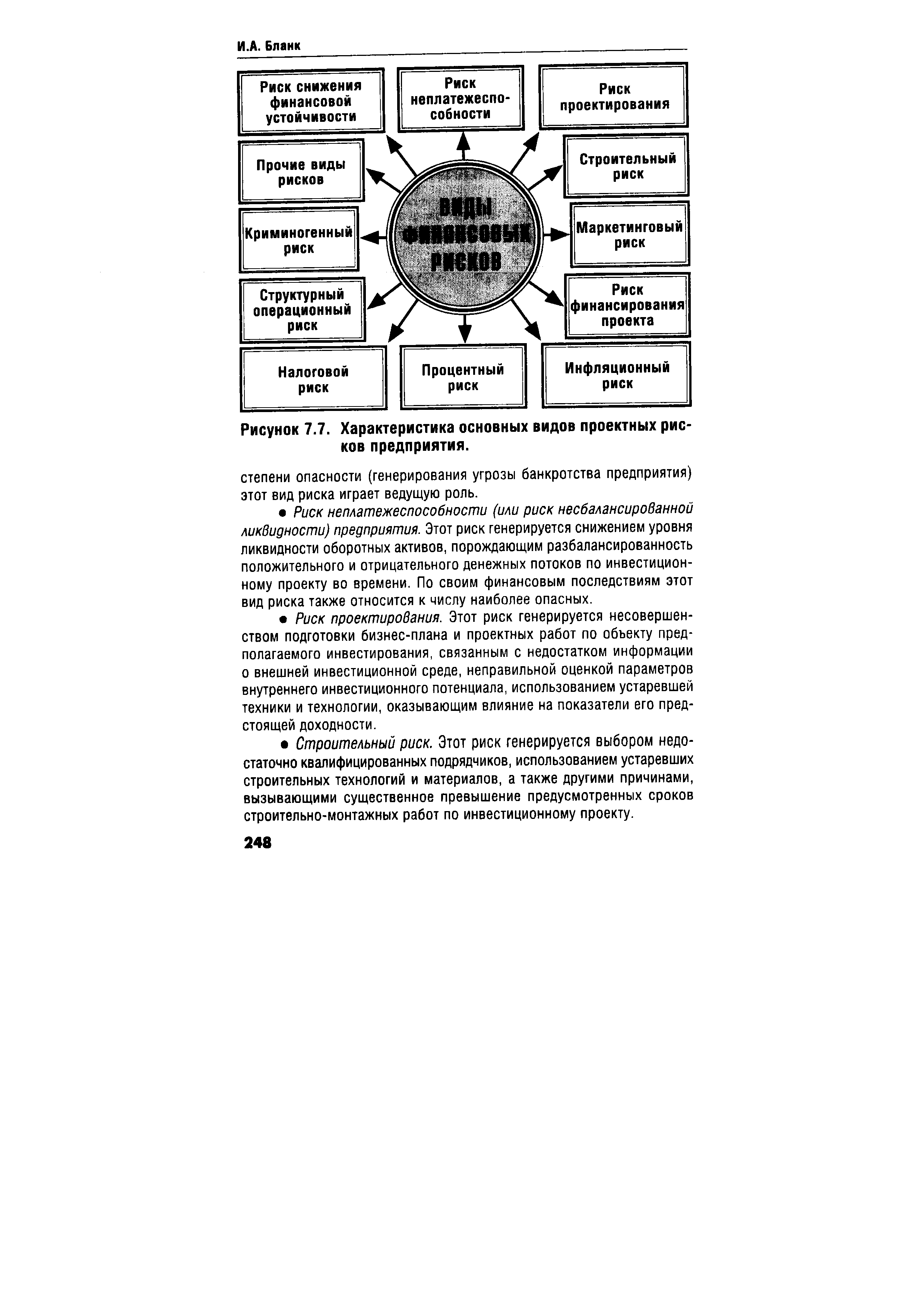

В современных условиях к числу основных видов проектных рисков предприятия относятся следующие (рис. 7.7.). [c.247]

Риск снижения финансовой устойчивости (или риск нарушения равновесия финансового развития) предприятия. Этот риск генерируется несовершенством структуры инвестируемого капитала (чрезмерной долей используемых заемных средств), порождающим несбалансированность положительного и отрицательного денежных потоков предприятия по реализуемым проектам. В составе проектных рисков по [c.247]

| Рисунок 7.7. Характеристика основных видов проектных рисков предприятия. |  |

Налоговой риск. Этот вид проектного риска имеет ряд проявлений вероятность введения новых видов налогов и сборов на осуществление отдельных аспектов инвестиционной деятельности возможность увеличения уровня ставок действующих налогов и сборов изменение сроков и условий осуществления отдельных налоговых платежей вероятность отмены действующих налоговых льгот в сфере реального инвестирования предприятия. Являясь для предприятия непредсказуемым (об этом свидетельствует современная отечественная фискальная политика), он оказывает существенное воздействие на результаты реализации проекта. [c.249]

Криминогенный риск. В сфере инвестиционной деятельности предприятий он проявляется в форме объявления его партнерами фиктивного банкротства подделки документов, обеспечивающих незаконное присвоение сторонними лицами денежных и других активов, связанных с реализацией проекта хищения отдельных видов активов собственным персоналом и другие. Значительные финансовые потери, которые в связи с этим несут предприятия на современном этапе при реализации инвестиционного проекта, обуславливают выделение криминогенного риска в самостоятельный вид проектных рисков. [c.250]

Прочие виды рисков. Группа прочих проектных рисков довольно обширна, но по вероятности возникновения или уровню финансовых потерь она не столь значима для предприятий, как рассмотренные выше. К ним относятся риски стихийных бедствий и другие аналогичные форс-мажорные риски", которые могут привести не только к потере предусматриваемого дохода, но и части активов предприятия (основных средств запасов товарно-материальных ценностей) риск несвоевременного осуществления расчетно-кассовых операций при финансировании проекта (связанный с неудачным выбором обслуживающего коммерческого банка) и другие. [c.250]

По этапам осуществления проекта выделяют следующие группы проектных рисков [c.250]

Проектные риски инвестиционного этапа. В состав этой группы входят риски несвоевременного осуществления строительно-монтажных работ по проекту неэффективный контроль за качеством этих работ неэффективное финансирование проекта по стадиям его строительства низкое ресурсное обеспечение выполняемых работ. [c.250]

Простой проектный риск. Он характеризует вид проектного риска, который не расчленяется на отдельные его подвиды. Примером простого проектного риска является риск инфляционный [c.251]

Сложный финансовый риск. Он характеризует вид проектного риска, который состоит из комплекса рассматриваемых его подвидов. Примером сложного проектного риска является риск инвестиционного этапа проекта. [c.251]

Обладая данными об ожидаемом риске 4 инвестиционного предложения (предложений) наряду с информацией об ожидаемой отдаче вложений, руководство фирмы должно оценить эту информацию и выработать решение. Поскольку решение о целесообразности принятия инвестиционного проекта зависит от рассчитанного уровня риска отдачи, из которой исходят владельцы капитала, то мы отложим вопросы измерения pn j a капиталовложений до следующей главы, где будет рассмотрен необходимый уровень коэффициента окупаемости капиталовложений. В этой главе мы лишь представим информацию, необходимую для измерения рисковых капиталовложений. В гл. 15 мы исследуем применение этой информации с целью выработки решений по вопросам размещения капитала, которые согласуются с задачей максимизации благосостояния акционеров. Мы начнем данную главу с обсуждения совокупного операционного риска фирмы. Далее мы перейдем к общему введению в проектный риск, предварительно поговорив о специфике его измерения. [c.380]

Эти особенности нефтяной и газовой промышленности оказывают влияние и на формирование системы проектных рисков. Инвестиционным проектам в этих отраслях присущи все виды рисков, рассмотренных ранее. Кроме этих рисков специфическими для нефтегазовой отрасли являются риск неоткрытия месторождения риск открытия нерентабельного месторождения риск, [c.256]

Высокий уровень связи с коммерческим риском. Инвестиционный доход по осуществленному проекту формируется, как правило, на постинвестиционной фазе, т.е. в процессе операционной деятельности предприятия. Соответственно формирование положительного денежного потока по инвестиционному проекту происходит непосредственно в сфере товарного рынка, т.е. непосредственно связано с эффективностью и риском коммерческой деятельности предприятия. Это определяет высокую степень взаимосвязи проектного риска с коммерческим риском предприятия. [c.245]

Высокая зависимость от продолжительности жизненного цикла проекта, фактор времени оказывает существенное влияние на общий уровень проектного риска, определяя различную неопределенность последствий. По краткосрочным инвестиционным проектам де-терминируемость внешних и внутренних факторов позволяет избрать параметры их реализации, генерирующие наименьший уровень риска. В то же время по долгосрочным инвестиционным проектам недетерминированность многих факторов и соответственно неопределенность результатов их реализации возрастает. Зависимость общего уровня проектного риска от продолжительности жизненного цикла проекта носит прямой характер. [c.245]

Субъективность оценки. Несмотря на объективную природу проектного риска как экономического явления основной оценочный его показатель — уровень риска — носит субъективный характер. Эта субъективность, т.е. неравнозначность оценки данного объективного явления на конкретных предприятия, определяется различием полноты и достоверности используемой информационной базы, квалификации инвестиционных менеджеров, их опыта в сфере риск-менеджмента и другими факторами. [c.246]

Проектные риски прединвестиционного этапа Проектные риски инвестиционного этапа I Проектные риски постинвестиционного этапа [c.247]

Проектные риска прединвестиционноео этапа. Эти риски связаны с выбором инвестиционной идеи, подготовкой бизнес-планов, рекомендуемых к использованию инвестиционных товаров, обоснованностью оценки основных результативных показателей проекта. [c.250]

Проектные риски постинвестиционного (эксплуатационного) этапа. Эта группа рисков связана с несвоевременным выходом производства на предусмотренную проектную мощность недостаточным обеспечением производства необходимыми сырьем и материалами неритмичной поставкой сырья и материалов низкой квалификацией операционного персонала недостатками в маркетинговой политике и т.п. [c.250]