На рисунке 7.11 показан разворот вверх коэффициента индекс СКВ/казначейские облигации в конце 1993 года и его последующий рост вплоть до IV квартала 1994 года. Напомним, что в этот период особенно сильными были акции меди, в то время как акции коммунальных предприятий подешевели на 30%. Обычно повышение коэффициента индекс RB/казначейские облигации отрицательно сказывается на рынке акций в целом — это свидетельствует о росте инфляции и процентных ставок. Напомним также, что 1994 год был трудным для фондового рынка в целом — особенно для облигаций и акций, реагирующих на процентные ставки. Пик коэффициента индекс RB/казначейские облигации в ноябре 1994 года стал сигналом к пересмотру инвестиционного портфеля — переходу от товарных акций к финансовым. Этот сигнал оставался в силе практически в течение всего 1995 года. Падение коэффициента также способствовало усилению в 1995 году и рынка акций в целом. [c.177]

В 1999 году разыгрался противоположный сценарий. Резкий взлет цен на нефть в начале того года увеличил процентные ставки, оживив инфляционные страхи по всему миру. Восстановление азиатских рынков повысило спрос на индустриальные товары, типа меди и алюминия. Последовавший рост товарных цен, и связанных с ним инфляционных ожиданий, заставил Федеральную резервную систему (ФРС) провести серию повышений процентных ставок в середине года. Что, в свою очередь, вызвало негативную реакцию в секторах американского рынка акций, чувствительных к изменению процентной ставки. [c.52]

Обратите внимание, что дно японского рынка акций в четвертом квартале 1998 года, точно совпадает с минимумом процентных ставок США. Оба рынка росли вместе с 1999 года. Рост японских бумаг в начале 1999 года предвосхитил восстановление японской экономики в этом же году. Новое усиление Японии (и Азии в целом) также способствовало глобальному спросу на промышленные товары, типа меди и нефти, что послужило их росту. [c.65]

Некоторые группы акций - например, акции меди и золота, испытывают большое влияние со стороны соответствующих товарных рынков, что заставляет аналитиков, специализирующихся на фондовых операциях, внимательно следить за развитием фьючерсных рынков. Аналитикам срочных рынков, в свою очередь, также не помешало бы начать анализировать развитие цен на акции этих групп, которое может подтверждать движение фьючерсных рынков или помогать вскрывать возможные расхождения. [c.454]

До 1972 года существовало четкое разделение трейдеры по акциям следили только за акциями, трейдеры, специализирующиеся на облигациях, - за облигациями, валютные трейдеры - за валютами, а трейдеры, работающие на товарных рынках, - за товарами. После 1986 года появились сборники графиков практически по всем рынкам и секторам. Трейдер получил возможность наблюдать за дневными изменениями цен на разных фьючерсных рынках сельскохозяйственной продукции, меди, золота, нефти, индекса RB, индекса доллара США, валют, облигаций и индексов акций. Трейдеры брокерских фирм и банков смогли теперь видеть на сво- [c.22]

Суммарный доход - это лишь одна сторона медали. Необходимо также учитывать степень риска. Как показывают исследования, рост доходности обычно сопряжен с более высоким риском. За рассматриваемый тридцатилетний период среднее стандартное отклонение доходности рынка акций составило 3,93 - самое высокое значение среди всех классов активов. (Стандартное отклонение - мера вариации портфеля, показывающая уровень риска. Чем выше стандартное отклонение, тем выше риск,) Второе место занял индекс СКВ со значением 2,83- Государственные и корпоративные облигации продемонстрировали наименьшую относительную степень риска их стандартное отклонение составило соответственно 2,44 и 2,42. Как это ни парадоксально, оказалось, что портфели акций, включенных в индекс S P 500, обладают более высоким риском, чем безрычаговый портфель товаров, составляющих индекс СКВ. [c.242]

Детерминированное по времени взаимодействие трех секторов очень важно с точки зрения процесса размещения активов. Ранние стадии экономического подъема благоприятны для финансовых активов, а завершающие - для товаров или иных активов, способных защитить от инфляции. Облигации играют двоякую роль. С одной стороны, это опережающий индикатор рынков акций и товаров, с другой -индикатор экономики с большим сроком опережения. Рынок меди также отражает состояние экономики и часто вплотную следует за динамикой рынка акций. [c.261]

В только что рассмотренном примере действия спекулянтов привели к дестабилизации рынка. Насколько часто такие ситуации возникают на практике Следует ли им придавать большое значение Такое едва ли может случиться на рынке свежих фруктов, станков или женских платьев. Свежие фрукты быстро становятся несвежими, станки устаревают морально, женские платья быстро выходят из моды. Но на рынках массовых, однородных, легко хранимых товаров, таких как кофе, медь и т.д., такое иногда случается, хотя и нечасто. Подобные ситуации чаще возникают на рынках ценных бумаг (прежде всего акций предприятий) и на валютных рынках. [c.224]

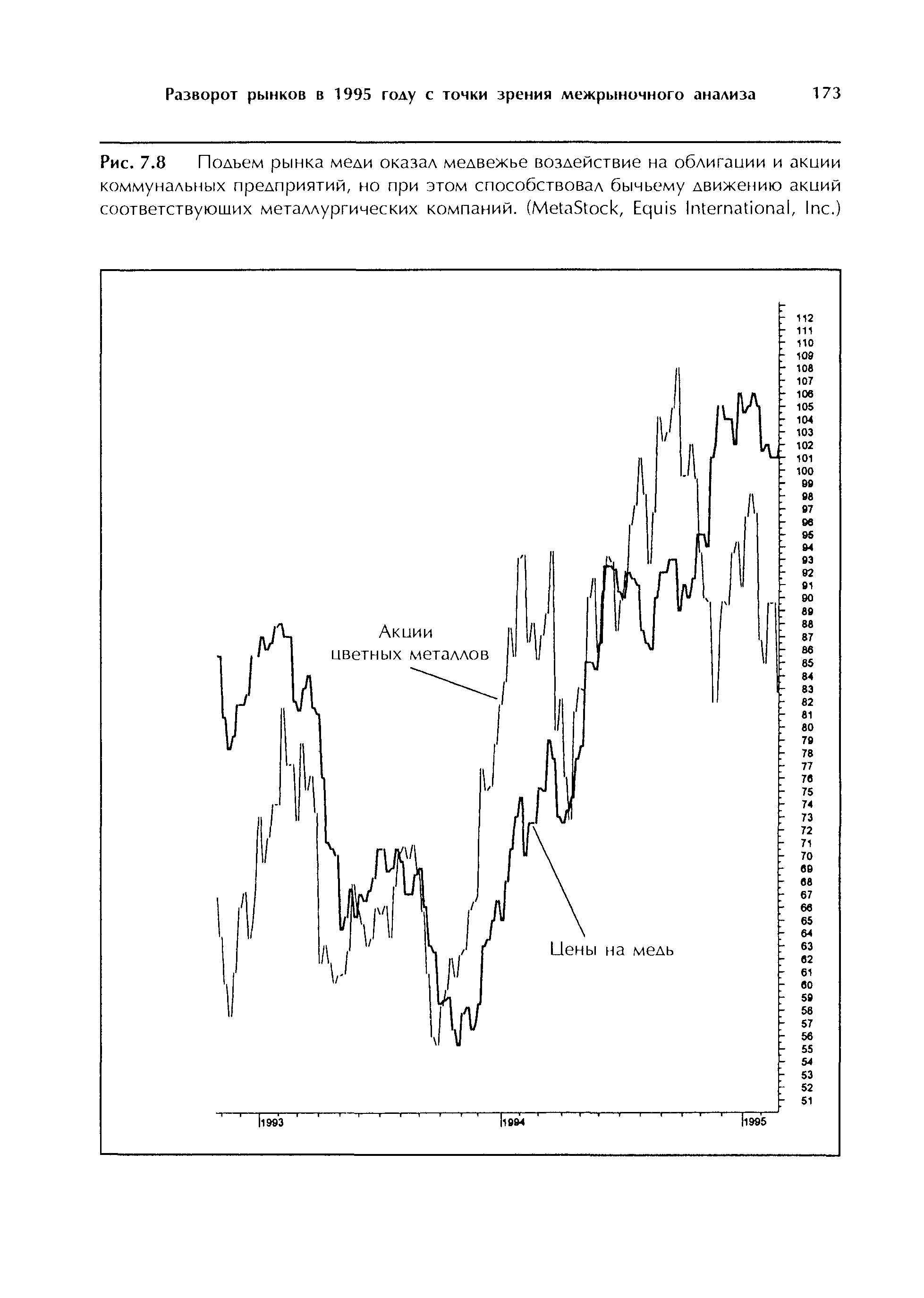

Считается, что динамика акций коммунальных предприятий определяется процентными ставками и потому в точности повторяет движение цен облигаций. Обратите внимание на ситуацию на рис. 7.7. В конце 1993 года коммунальные акции повернули вниз одновременно с облигациями, а затем в течение 1994 года понесли огромные потери — их стоимость упала на 30%. При падении цен на облигации коммунальный сектор — наряду с некоторыми другими — испытывает наибольшие потрясения. Куда же вкладывать деньги, когда цены на облигации снижаются, а на товары растут Ответ на этот вопрос должен дать рисунок 7.8. Повышение цен на основные металлы благоприятно сказалось на акциях соответствующих компаний. В 1994 году, весьма неблагоприятном для рынка акций в целом, акции компаний, добывающих медь и алюминий, были в числе самых сильных секторов. В главах 8 и 9 с использованием принципов межрыночного анализа будет подробно показано, как это сказалось на ротации секторов. [c.171]

Ротация трех классов активов обычно происходит в следующей последовательности — сначала разворачиваются товарные рынки, затем облигации и, наконец, акции. В течение 1993 года наблюдалось общее повышение товарных рынков, за которым последовало падение рынка облигаций (при этом разворот цен на медь и на облигации произошел практически одновременно). Акции начали понижаться через несколько месяцев. Межрыночная ротация в конце [c.171]

Однако в ноябре 1995 года линия коэффициента относительной силы прорвала нисходящий тренд и начала снова повышаться. Этот подъем свидетельствовал о бычьем потенциале рынка золота (и цены на золото действительно поднялись до 30 в течение января 1996 года — рекордного уровня за последние пять лет). Как правило, акции дорожают или дешевеют раньше соответствующих товаров. Указанная закономерность также справедлива для акций золотодобывающих и нефтяных компаний, бумаг компаний по производству меди и алюминия. Отсюда вытекает, что рынок акций целесообразно отслеживать совместно с соответствующими товарными рынками. Это еще один пример применения анализа относительной силы к различным классам активов. [c.208]

Но игра на идеальном рынке идей представляла бы для его фигурантов слишком большой и неоправданный риск. В этой ситуации даже право цензуры на информацию и тем более возможность воздействия на редакционную политику СМИ становятся особенно привлекательными. Для крупных компаний покупка как контрольных, так и небольших пакетов акций отдельных медиа и медиа-концернов оказывается важнейшим залогом стабильности, средством для отстаивания собственных интересов и воздействия на общественное сознание. [c.151]

Некоторые рынки, как, например, Нью-Йоркская фондовая биржа, действуют через посредников или маклеров. Покупатели и продавцы акций отдают свои распоряжения по телефону со всех концов страны, а возможно, и мира, и их распоряжения могут быть исполнены в считанные минуты. Операции на международных рынках таких товаров, как пшеница и медь, ведутся преимущественно по телефону, с помощью которого потенциальные покупа- [c.41]

Мы не в состоянии проанализировать блистательные манипулятивные операции Кина он не оставил ни дневников, ни мемуаров. Было бы интересно, к примеру, узнать, как он работал с акциями Объединенной меди . Г.Г.Роджерс и Уильям Рокфеллер пытались всучить рынку избыток своих акций этой компании и потерпели неудачу. Наконец они решили попросить Кина о помощи, и он согласился. Нужно представить себе, что в свое время Роджерс был на Уолл-стрит одним из самых талантливых дельцов, а Уильям Рокфеллер был самым крутым спекулянтом из группы Стандард ойл . У них был солидный опыт игры на рынке акций, и они обладали достаточным престижем и практически безграничными ресурсами. И все-таки им пришлось обратиться за помощью к Кину. Я имею в виду, что бывают ситуации, когда без помощи специалиста не обойтись. Крупнейшие капиталисты Америки пытались распродать широко разрекламированные акции и не могли этого сделать без солидных потерь в деньгах и престиже. Роджерс и Рокфеллер оказались достаточно разумными людьми, чтобы понять, что помочь им может только Кин. [c.84]

Граница динамического неравновесия пересекается в тот момент, когда тенденция, доминирующая в реальном мире, начинает зависеть от предвзятого мнения, господствующего в умах участников рынка, и наоборот. Как тенденция, так и само это предвзятое мнение развиваются дальше, чем это было бы возможно в отсутствие двусторонней обратной связи, т.е. рефлексивной зависимости. Например, в 90-х годах энтузиазм международных инвесторов и банкиров в отношении азиатских акций и активов вызвал внутренние бумы, подстегиваемые высокой стоимостью акций и легкими кредитами. Эти бумы ускорили рост в регионе и увеличили стоимость акций, что, в свою очередь, обосновало и стимулировало потоки капитала из-за границы. (Но в этой бочке меда была и ложка дегтя бум не мог бы развиться быстро без неофициального фиксированного курса доллара, который позволил странам поддерживать торговый дефицит дольше, чем стоило бы. Более подробно об этом позже.) [c.45]

Обратная зависимость между товарными рынками и облигациями обсуждалась в предыдущей главе. Было показано, что такая же обратная зависимость существует между акциями коммунальных предприятий (представляющих сектор, реагирующий на изменение процентных ставок) и акциями компаний по добыче меди (товарный сектор). В периоды экономического застоя и снижения инфляции относительные показатели акций, коррелирующих с рынком облигаций, выше чем у товарных акций. Для периодов экономического роста и повышения инфляции характерно обратное. Указанная зависимость отслеживается, в частности, с помощью коэффициента индекс RB/казначейские облигации. Повышение коэффициента благоприятствует акциям, связанным с товарными рынками, а понижение — акциям, зависящим от рынка облигаций. На оставшихся графиках данной главы показана сильная корреляция между товарными рынками и связанными с ними группами акций. Последние повышаются в цене, если бумаги, реагирующие на процентные ставки, снижают относительные показатели или теряют в цене. [c.194]

ГМК остается привлекательным для инвестиций активом по двум причинам выделение Полюса обеспечит новый инструмент для вложений с перспективой вывода его акций на западные площадки, а кроме того, по нашим оценкам, сохраняется потенциал роста компании и без золотодобывающих активов в результате благоприятной конъюнктуры на рынке платиноидов и меди. [c.96]

В начале той волны повышения я хорошо оценивал перспективы рынков стали и меди, а потому играл на повышение акций обеих групп. Поэтому я и начал их накапливать. Для начала я купил пять тысяч акций Меди Уты , но на этом остановился, потому что их [c.73]

Моя прибыль составляла примерно полтора миллиона долларов. Но не это было главной причиной того, что я решил продавать. Время для этого мне подсказал сам рынок, что и давало мне чувство удовлетворения. В итоге я умудрился продать все семьдесят две тысячи акций по цене, которая в среднем только на пункт была ниже высшей цены того дня и всей повышательной волны. Я все сделал вовремя с точностью до минуты. И когда на другой день в тот же самый час я пришел, чтобы продать мои пять тысяч акций Меди Уты , цена уже упала на пять пунктов. Хочу напомнить, что оба выпуска я начал покупать одновременно и оказался прав, когда нарастил линию ЮСС от двадцати тысяч до семидесяти двух и когда не стал покупать медные акции сверх первоначального пакета в пять тысяч акций. Я их тогда не продал сразу только потому, что ожидал роста на рынке меди, да и вообще был рынок быков, и я. никак не мог предположить, что они принесут мне убыток. Но никакое наитие тут ни при чем. [c.74]

Один из близких к Кину людей - великолепный, кстати, рыбак - как-то рассказал мне, что в ходе этой операции по размещению акций Объединенной меди Кину случалось оставаться почти без акций, тех самых, которые он должен был покупать ради поднятия курса тогда на другой день он их скупал тысячами и через день опять продавал. После этого он на время уходил с рынка, чтобы посмотреть, как он будет действовать сам по себе, и чтобы приучить его к самостоятельности. Когда же дело дошло до действительного размещения акций, он сделал все как обычно, то есть продал их на движении вниз. Публика в целом всегда высматривает взлеты курсов, а к тому же при движении вниз рынок всегда расширяется за счет играющих на понижение. [c.84]

Рынок акций будет поделен на бумаги, выигрывающие от роста инфляции и процентных ставок, и те, на которые подобное развитие событии влияет отрицательно. Рабочая посылка относительно проста. В условиях повышения товарных цен и процентных ставок акции, чувствительные к инфляции (например, акции компаний по добыче драгметаллов, меди, энергоресурсов и по производству продуктов питания или стали), должны показывать лучшие результаты по сравнению с акциями учреждений финансовой сферы (например, банков, страховых и коммунальных компаний). В уеловиях снижения инфляции и процентных ставок эффективнее должны быть вложения в акции финансовых (чувствительных к процентным ставкам) групп. [c.169]

В этой главе была показана важность межрыночных сравнений различных фьючерсных рынков и соответствующих групп акций. Мы убедились, что многие группы акций тесно связаны с определенными товарными рынками (такими как рынки нефти, золота, серебра, меди, алюминия, сахара и т.д.). Поскольку цены на эти товары и связанные с ними группы акций движутся в одном направлении, необходимо внимательно изучать их относительную динамику. Ценовые тенденции акций, чувствительных к процентным ставкам (например, акций ссудно-сберегательных ассоциаций и крупнейших банков), обычно имеют одно направление с тенденцией рынка облигаций и обратное - с тенденцией товарных рынков. Наблюдение за коэффициентом RB/облигации позволяет определить, куда следует вкладывать средства в инфляционные (товарные) или дезинфляционные (чувствительные к процентным ставкам) акции. Акции, чувствительные к процентным ставкам, обычно достигают вершин и оснований с опережением рынка акций в целом, поскольку они тесно связаны с рынком облигаций. [c.193]

Не все товарные группы движутся в одном направлении. Цены на медь и алюминий упали во второй половине 1989 года (как и большинство цен на промышленное сырье), вызвыв ослабление акций медных и алюминиевых компаний (см. рис. 9-20). Слабость рынка меди в конце 1989 года также была обусловлена слабостью рынка акций в связи с ожидающимся спадом экономики. В главе 13 будет рассмотрена роль рынка меди в экономическом прогнозировании и его связь с рынком акций. Мы также подробно сравним динамику товарных акций и акций, чувствительных к процентным ставкам, в точках разворота экономического цикла. [c.193]

В этой главе на примере экономического цикла мы опишем обычную хронологическую последовательность изменений на рынках облигаций, акций и товаров. Хотя товарный сектор по-прежнему будет представлен индексом СКВ, мы рассмотрим возможности применения более промышленных товарных индексов, таких как индекс спотовых цен на промышленное сырье и индекс Journal of ommer e. Мы также проанализируем роль одного из наиболее отслеживаемых промышленных товаров - меди - в экономическом прогнозировании и его потенциальную связь с рынком акций. Поскольку многие финансовые менеджеры рассматривают золото в качестве основного представителя товарного сектора, будут показаны роль и место желтого металла в общей картине межрыночных связей. Мы также обсудим значимость рынка облигаций как опережающего индикатора экономики, ввиду его ключевой роли в экономическом цикле и процессе межрыночной ротации. [c.247]

Первый фактор (гм> - г.) равняется просто разности месячных доходностей рынка акций и одномесячных казначейских векселей. Фактор размера капитализации (SMBt) можно представить себе как разницу в месячной доходности по двум индексам — индексам мелких и крупных акций. (Здесь под размером понимается курс акции в конце июня каждого года, умноженный на количество размещенных на этот момент акций. Индекс мелких акций включает акции компаний, которые имеют курс ниже уровня медианы курсов по Нью-Йоркской фондовой бирже, а индекс крупных акций состоит из акций компаний, которые имеют курс выше медианного.) Фактор отношения балансовой стоимости к рыночной (HMLt) также является разницей в месячной доходности по двум индексам - индексам акций с большим и малым отношением балансовой стоимости к рыночной. (Здесь под балансовой стоимостью понимается сто- [c.303]

Например, бумаги, реагирующие на изменение процентных ставок, составляют заметную долю в индикаторе Нью-йоркской фондовой биржи линия роста/падения , чем и объясняется его способность опережать основные фондовые индексы. Акции с малой капитализацией, включенные в индекс Russell 2000, также оказывают сильное воздействие на линию роста/падения. Усиление доллара благотворно влияет на акции с малой капитализацией, а его падение — на акции с большой капитализацией. Направление коэффициента индекс RB/казначейские облигации указывает, в какой сектор лучше инвестировать — в товарные акции или акции, зависящие от процентных ставок. Фьючерсные рынки облигаций, меди, золота и нефти непосредственно влияют на крупные секторы рынка акций, а со стороны доллара это влияние опосредованно. [c.199]

Многие группы акций привязаны к определенным товарным рынкам и, как правило, повышаются или понижаются по мере роста или падения цен на данные товары. В этой главе будут рассмотрены два типичных примера таких групп акции золотодобывающих и энергетических компаний. К этой же категории относятся акции компаний по добыче меди, алюминия и серебра. Повышение цен на товары и усиление инфляционного давления способствуют росту их курсовой стоимости. С другой стороны, существуют акции, чувствительные к изменению процентных ставок. Их курсовая стоимость снижается при росте инфляции и процентных ставок. В качестве примера можно привести банковские акции, на которых повышение процентных ставок сказывается отрицательно, а снижение процентных ставок -положительно. В этой главе мы сосредоточим основное внимание на акциях ссуд-но-сберегателъных ассоциаций и крупнейших банков. К этой категории относятся также акции региональных банков, финансовых, страховых, брокерских компаний и фирм по торговле недвижимостью. [c.169]

Полезной отправной точкой в оценке прогнозного показателя "кратное прибыли" может стать так называемый средний мультипликатор рынка, который представляет собой просто среднюю показателей "кратное прибыли" для данного фондового рынка. Эта средняя дает представление об общем состоянии фондового рынка и о том, насколько спекулятивны оценки инвесторов в отношении курсов акций на данном рынке. (При прочих равных условиях, чем выше коэффициент "кратное прибыли", тем оптимистичнее оценка состояния рынка инвесторами.) Таблица 8.1 иллюстрирует показатели "кратное прибыли" для выпусков акций, включенных в индекс "Стэндард энд пур з" за последние 30 лет. Из данных таблицы видно, что эти рыночные мультипликаторы на самом деле изменялись весьма существенно. Используя средний рыночный мультипликатор как некоторый ориентир, инвестор может затем оценить значение показателя "кратное прибыли" для данных акций по отношению к среднему рыночному значению. Иначе говоря, можно определить относительный показатель "кратное прибыли", или относительный коэффициент PIE, если разделить показатель "кратное прибыли" данной компании на средний рыночный мультипликатор. Например, если данный выпуск акций в настоящее время имеет показатель "кратное прибыли" на уровне 25, а значение среднего рыночного мультипликатора равно 15, тогда относительный показатель "кратное прибыли" у этих акций составляет 1, 67раза (25/15). Зная этот относительный показатель, инвестор может получить представление о том, насколько агрессивно рынок оценивает данные акции и какой уровень относительного показателя "кратное прибыли" следует считать нормальным для этих акций. При прочих равных условиях для инвестора желателен высокий относительный показатель "кратное прибыли", так как, чем он выше, тем выше будут курсы этих акций в будущем. Но надо видеть и "оборотную сторону этой медали" чем выше относительный показатель "кратное прибыли", тем больше неустойчивость курсов данных акций. [c.367]

| Рис. 7.8 Подъем рынка меди оказал медвежье воздействие на облигации и акции коммунальных предприятий, но при этом способствовал бычьему движению акций соответствующих металлургических компаний. (MetaSto k, Equis International, In .) |  |

Выражение политических интересов корпораций в США ограничено в большей степени, чем для индивидуумов и СМИ. Новостные медиа — единственный вид корпораций, имеющий те же права свободы слова, как и индивидуум. В США запрещено нерегулируемое участие корпораций и трудовых союзов (профсоюзов) на политической арене. Запрет обусловлен опасением того, что использование огромных ресурсов позволит корпорациям и союзам доминировать на рынке идей, который в демократическом обществе должен быть свободным. Существуют также опасения несправедливого принуждения и давления на акционеров, членов трудовых союзов и пользователей коммунальных услуг в случае возможности использования средств акционеров, взносов членов трудовых союзов и счетов плательщиков за коммунальные услуги для поддержки политических акций, которые эти люди могут не хотеть поддерживать. Поэтому в США в 1947 г. был принят закон об управлении трудовыми отношениями (Labor Management Relations A t), запрещающий корпорациям и трудовым союзам делать контрибуции или затраты в пользу политических- кандидатов на занятие федеральных офисов. [c.291]

I hi предыдущих страницах мы познакомились с основными типами свечей и их комбинациями. Эти комбинации широко известны на рынке и описаны в специализированной литературе. Тем не менее и.iv ченпе этих комбинаций и сигналов, порождаемых ими, приводит к неутешительным выводам. А именно типичных разворотных мед-вгжм4х сигналов не существует. Всякий раз смена тренда происходит по-разному. Опыт, приобретенный при кропотливом исследовании динамики котировок бумаг одной компании, может оказаться неэффективным при торговле акциями другой. [c.353]