На рис. 70 мы увидели классическую работу линий тренда на осцилляторах. Все линии и места пробоя хорошо видны, все точки касания ложатся туда, куда положено, и анализ ситуации проводится без труда. Можно заметить, что это хрестоматийная ситуация, редко встречающаяся в реальности, но, с другой стороны, все налги примеры взяты из реальной рыночной практики, и, таким образом, описываемые ситуации все-таки бывают. Просто ждать их надо несколько дольше, но если торгующий хочет получить торговый сигнал высокой достоверности, то ждать надо именно такие ситуации. [c.172]

На рис. 68 мы видим, что пики индикатора 1, 2, 3 и 4 ложатся на одну прямую. Это не случайность. Действительно, у осцилляторов все как у цены - наличествуют и уровни поддержки/сопротивления, и линии тренда. Про уровни мы уже говорили в разделе 2.2.3.3, теперь рассмотрим линии тренда. Б отличие от цены, здесь не возникает проблеме их проведением, у индикатора нет цен открытия, закрытия и проч. Его график проводится линией и по максимумам/минимумам графика проводят линии тренда. Работа с линиями довольно проста. Пробой линии часто предваряет смену направления движения цены. Чем дольше существовала линия тренда на графике индикатора, тем сильней будет движение цены после ее пробоя. [c.170]

Продавайте на прорыве линии тренда Очевидный Подъём Четвёртой Волны на 50% Уровень Отката Фибоначчи Осциллятор Эллиота достигает нулевого уровня [c.58]

Индикатор прогноза временных рядов (TSF) показывает статистическую тенденцию цен за определенный период времени. Эта тенденция определяется на основе анализа линейной регрессии. В отличие от прямых линий тренда линейной регрессии (см. стр. 90), график индикатора TSF — это кривая, составленная из последних точек множественных линий тренда линейной регрессии. Поэтому индикатор TSF иногда называют индикатором скользящей линейной регрессии или регрессионным осциллятором . [c.168]

А теперь посмотрите, что произойдет, если применить предварительно идентифицированные вами линии тренда и скользящие средние Пересечет ли осциллятор вершину повышения вблизи или на линии сопротивления тренда, которую вы выделили Как осциллятор подтверждает скользящую среднюю [c.99]

Имейте в виду, не существует какой-то строго определенной и быстрой формулы. Речь идет не о простой сумме линии тренда "X", скользящей средней "Y" и осциллятора "Z", разделенной на изучаемый вами период времени. Данный вид [c.99]

Используя три индикатора — линии тренда, скользящие средние и осцилляторы, — вы получаете в свое распоряжение три "мнения" относительно тона и направления рынка. В какое-то время или на каком-то уровне цен они могут и не совпадать. Некоторые сигналы поступят слишком рано, некоторые запоздают. Но, когда среди ваших индикаторов появляется консенсус, вы имеете подтверждение, которое может дать сделку с низким риском и высокой вероятностью успеха. [c.101]

Я совсем не уютно себя чувствую, если не наблюдается подобное подтверждение. Исключение может быть сделано, когда другие технические датчики, типа линий тренда или положительных показаний осциллятора, появляются на вашем графике. Вы можете заключать такие сделки, но нет лучшего доказательства способности рынка к бурному росту, чем прохождение максимума или падение ниже минимума одновременно с переходом индекса Вилл-спрэд из позитивной области в негативную. [c.164]

Что касается моих торговых методик, то они позволяют прогнозировать области истощения тенденции, в которых давление продавцов или покупателей постепенно ослабевает и где увеличивается вероятность разворота цены или изменения тенденции. В частности, я разработал целую серию квалификаторов прорыва, которые внимательный трейдер может успешно применять наряду с традиционными аналитическими инструментами—линиями тренда, осцилляторами перекупленности/перепроданности, уровнями коррекции и так далее- Важно соблюдать при этом одно важное условие нужно досконально изучить структуру и значение этих индикаторов, а затем психологически подготовить себя к тому, что в какой-то момент условия для работы квалификаторов окажутся невыполненными и вам придется играть против преобладающей тенденции. Иными словами, если, например, согласно определенным критериям, ценовой прорыв окажется ложным, трейдеру придется играть вопреки очевидному прорыву, открывать позицию против тенденции и действовать вопреки господствующим на рынке настроениям. Такую тактику принять нелегко, поскольку она подвергает сомнению основной принцип следования за тенденцией покупать на сильном рынке и продавать на слабом. [c.5]

Следует всегда внимательно наблюдать за пересечением линии 70 и 30 Во время сильного тренда вверх нет ничего необычного в том, что осциллятор RSI поднимается выше 70 и остается там Это обычно является сигналом сильного тренда вверх Цены могут оставаться выше линии 70 на протяжении недель В таких случаях, вероятно, лучше всего игнорировать осциллятор на некоторое время, пока он остается выше 70 Пересечение ниже 70, особенно если оно происхо- [c.53]

Хотя основное внимание осциллятора RSI сфокусировано на линиях 70 и 30, линия 50 также важна Так как она является значением среднего пункта на линии RSI (ранжируется от 0 до 100), то часто выполняет ту же функцию, что и нулевая линия на осцилляторе момента. В таком случае часто даются сигналы покупки и продажи путем пересечений выше и ниже линии среднего пункта. Вы заметите, например, что во время коррекции при верхнем тренде линия RSI будет часто находить поддержку на линии 50, прежде чем вернется снова. Во время нижнего тренда отскоки линии RS1 будут останавливаться около линии 50. Пересечение линии 50 поэтому имеет некоторое значение, и за ним следует следить(см. рис. 19). [c.54]

Для дальнейшего подтверждения правильности своих выводов обратитесь к моделям на недельных и месячных графиках долгосрочного развития. Проверьте, совпадают ли они. Затем проанализируйте все имеющиеся технические индикаторы, средние скользящие, осцилляторы, линии тренда, объем и открытый интерес и также проверьте, подтверждают ли они друг друга. [c.154]

Давайте посмотрим на обычный дневной столбиковый график. По вертикальной оси расположена шкала цен. Этот показатель дает нам только половину необходимой картины. По горизонтальной оси расположена шкала времени. Таким образом, столбиковый график на самом деле является графиком не только цены, но и времени. Однако многие трейдеры анализируют исключительно ценовые данные, полностью игнорируя фактор времени. Когда мы изучаем графические модели, то понимаем, что существует связь между временем, за которое формируется та или иная конфигурация, и потенциалом дальнейшего движения рынка. Чем дольше "держатся" линии тренда или уровни поддержки или сопротивления, тем более значимыми они становятся. Временной фактор также весьма важен при использовании среднего скользящего в качестве аналитического инструмента, для которого очень важно выбрать соответствующий временной период. Даже работая с осцилляторами, приходится принимать решение относительно количества дней, составляющих период расчета. В предыдущей главе мы говорили об эффективности использования временных ориентиров на основе чисел Фибоначчи. [c.365]

Становится ясно, что любой метод технического анализа в той или иной мере зависит от фактора времени. В то же время использование временных показателей не всегда носит последовательный характер. Для увеличения эффективности технического анализа с учетом временного фактора и применяют циклический анализ. Аналитик рыночных циклов считает, что объект его изучения - не вторичный, вспомогательный фактор, а определяющий фактор бычьего или медвежьего развития рынка. Однако время не только является доминирующим фактором. Работа любого технического индикатора может быть значительно улучшена, если в его структуру включить циклический анализ. Например, путем привязки средних скользящих и осцилляторов к доминирующим рыночным циклам можно оптимизировать их работу. Анализ циклов также позволяет добиться повышения точности анализа линий тренда, указывая, какие линии значимы, а какие - нет. В сочетании с пиками и спадами циклов можно значительно увеличить возможности анализа ценовых моделей. С помощью "временных окон", можно фильтровать движение цен таким образом, что лишние сигналы будут отсекаться, а первоочередное внимание будет обращено только на моменты наступления важнейших вершин и оснований циклов. [c.365]

Глава 3 в книге Херста посвящена самому подробному изложению принципов сочетания стандартных методов графического анализа - в частности, линий тренда и каналов, графических моделей и средних скользящих - с принципами циклической теории. Комбинирование этих двух подходов позволяет лучше понять принципы графического анализа и повысить его эффективность. Рис. 14.11 поможет понять, как в свете теории циклов объясняется природа линий тренда и ценовых каналов. Горизонтальная волна цикла, пролегающая вдоль нижней границы графика, при сложении с поднимающейся линией, представляющей долгосрочную восходящую тенденцию, становится поднимающимся ценовым каналом. Обратите внимание на то, что горизонтальная волна цикла довольно сильно смахивает на кривую осциллятора. [c.375]

В процессе изложения будут использоваться индикаторы, основанные на цене. У читателей, знакомых с традиционным техническим анализом (ценовыми моделями, линиями тренда, уровнями поддержки и сопротивления, скользящими средними и осцилляторами), не возникнет особых затруднений. [c.23]

Помимо анализа стохастических сигналов, мы будем использовать обычный анализ линий тренда и ценовых прорывов. Как видно из рисунка 3-9, пик индекса RB в 1980 году сопровождался стохастическим сигналом к продаже для товарных рынков. Этому сигналу предшествовало значительное отрицательное расхождение стохастического осциллятора, который затем в конце 1980 года повернул вниз. Фактически прорыв долгосрочной восходящей линии тренда индекса RB произошел только в июне 1981 года. С ноября 1980 по сентябрь 1981 года цены на товары и облигации одновременно снижались. Однако обвальное падение индекса СКВ предупреждало о том, что подобная ситуация будет продолжаться недолго. Так и слу- [c.48]

При анализе осцилляторов можно использовать все методы классического технического анализа проводить линии трендов и искать фигуры их разворота и продолжения. Например, при убывающем тренде осциллятора пробитие осциллятором своей линии сопротивления тоже является сигналом и свидетельствует о возможном развороте или ослаблении ценового тренда. Еще одним примером является формирование на графике осциллятора фигуры Двойного дна или Двойной вершины при дивергенции. [c.152]

Анализ данного индикатора применяет стандартные для осцилляторов способы экстремальные области, дивергенцию, линии трендов. Критические области для %R располагаются на уровнях 20 и 80, а для быстрых рынков на уровне 10 и 90. [c.160]

Поскольку нас особенно интересует изменение величины объема, его график можно изучать и предсказывать с помощью классических фигур и линий трендов. Очень интересны осцилляторы, специфически построенные на изменении объема, с помощью которых можно получить вполне достоверные сигналы к покупке или продаже. [c.57]

Обратимся к риг. 70. Здесь мы видим, что линия сопротивления нисходящего тренда для осциллятора имела очень долгую жизнь (шесть касаний в области а-б-г, кроме первых двух точек, по которым она была проведена). На протяжении этого трен да у осциллятора движение цены (область А) не имело явной направленности. [c.170]

Эта дивергенция хорошо просматривалась, так как максимумы индикатора ложились на линию сопротивления очень четко. Далее линия тренда а-г была пробита в точке 1, что сопровождалось ростом цены. Этот рост был невелик и неубедителен, но после пробития в точке 1 график осциллятора уже сверху подошел к линии а-г в точках 2 и 3 и не смог пробить линию тренда, которая классически превратилась из линии сопротивления теперь уже в линию поддержки. [c.172]

На графиках осцилляторов полезно использовать линии тренда, поддержки и сопротивления. Часто здесь можно увидеть классические фигуры технического анализа, которые могут иметь большее значение, чем на ценовом графике. [c.77]

В анализе кривой OBV могут применяться различные технические индикаторы, так же как они используются в анализе самой ценовой тенденции. Например, на линии объема хорошо видны пики (сопротивление) и спады (поддержка). Кроме того, для выявления надвигающегося разворота кривой OBV ее можно анализировать с помощью линий тренда и средних скользящих. Также вполне логично построение осцилляторов на основании значений индикатора OBV. На графиках приведены примеры работы этого индикатора. [c.207]

На следующем рисунке представлены графики курса акций Xerox и 5/ 1 Онедельного осциллятора объема. На оба графика нанесены линии тренда линейной регрессии (см. стр. 90). [c.139]

Вернемся к логике 101. Одно из первых правил логики гласит вы не можете предсказать "А" с помощью "А". И все же день за днем мы, рыночные аналитики, используем цену, чтобы предсказать цену. О, мы можем прикрыть ее и говорить, что мы предсказываем цену с помощью осциллятора или скользящей средней, либо пользуясь линией тренда. Но простая правда в том, что мы используем инструменты, производные от цены, чтобы предсказать цену. Доктор Кастелл завалил бы на экзамене 90 процентов технарей. [c.273]

Некоторые трейдеры используют колебания цен внутри "торгового коридора" для биржевой игры. Они покупают на спадах, когда цены оказываются у нижней границы, и продают на оживлениях при достижении ценами верхней границы "коридора". Благодаря четко определенным границам "коридора", подобная тактика дает трейдеру некоторые преимущества, позволяя получать прибыль в условиях неопределенного рынка. Поскольку при такой игре позиции открываются вблизи известных границ "коридора", рискованность сделок относительно невилика и легко просчитывается. Пока границы "торгового коридора" не нарушены, данный подход (позволяющий получать прибыль без учета тенденции рынка) может оказаться довольно успешным. При прорыве границ "коридора" трейдер не только немедленно закрывает последнюю убыточную позицию, он также может заключить новую сделку в направлении возникшей тенденции. При застое рынка особенно полезна такая разновидность индикаторов, как осциллятор, но после прорыва линии тренда (по причинам, которые мы обсудим ниже, в главе 10) его эффективность несколько снижается. [c.147]

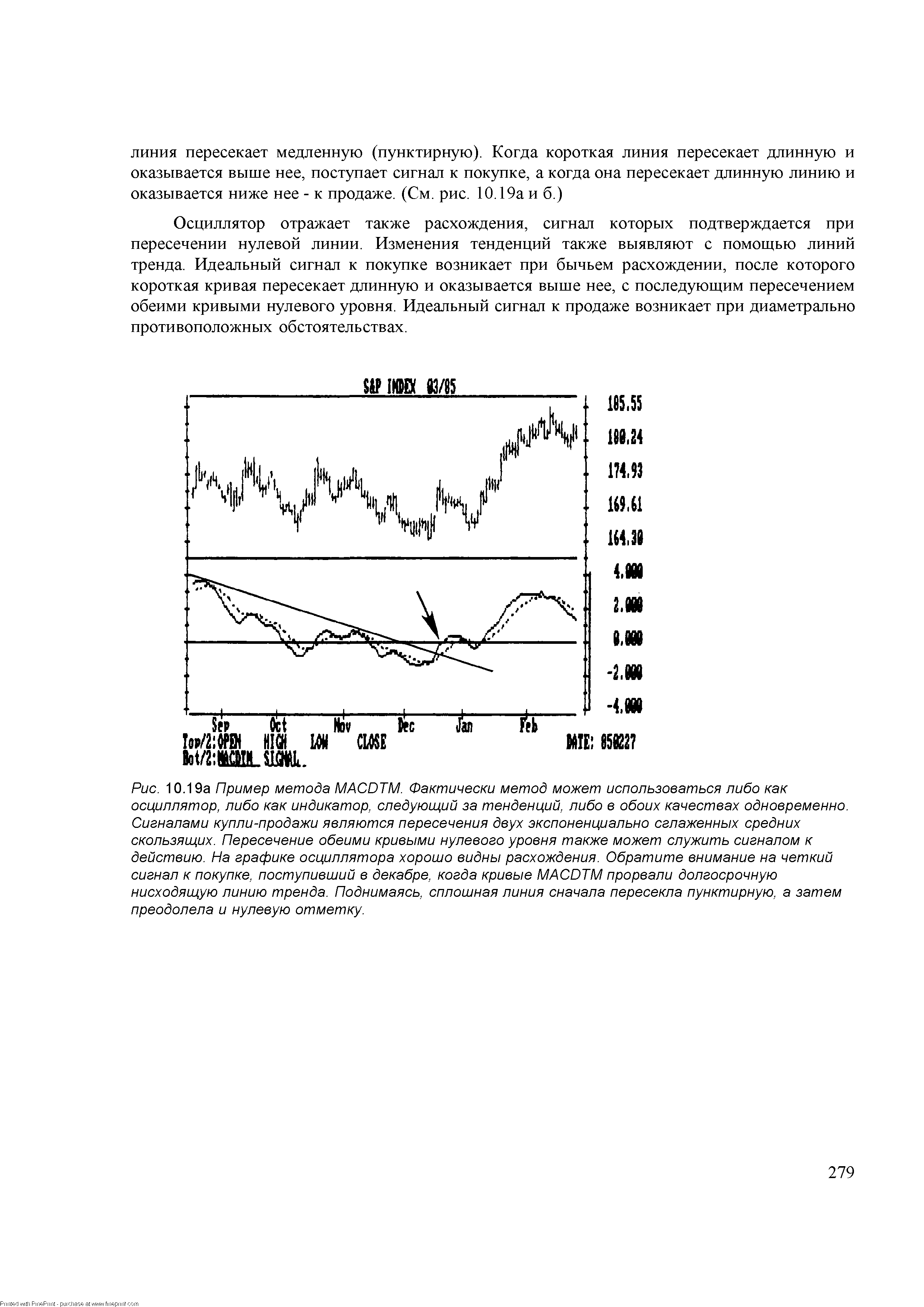

| Рис. 10.19а Пример метода MA DTM. Фактически метод может использоваться либо как осциллятор, либо как индикатор, следующий за тенденций, либо в обоих качествах одновременно. Сигналами купли-продажи являются пересечения двух экспоненциально сглаженных средних скользящих. Пересечение обеими кривыми нулевого уровня также может служить сигналом к действию. На графике осциллятора хорошо видны расхождения. Обратите внимание на четкий сигнал к покупке, поступивший в декабре, когда кривые MA DTM прорвали долгосрочную нисходящую линию тренда. Поднимаясь, сплошная линия сначала пересекла пунктирную, а затем преодолела и нулевую отметку. |  |

Находим ключевые точки, соответствующие максимальным значениям индикатора "канат" (отмечены на графике индикатора жирными вертикальными линиями, а на графике цены - черными кружками). Если индикатор занял крайнее верхнее положение, то оптимизм быков находится на пике своих возможностей. Это сигнал продажи. Если же "канат" находится в крайней нижней точке, то это может служить сигналом для покупки. Наилучшие сигналы "канат" дает на сильном тренде, предупреждая о крайних точках, соответствующих, в терминологии осцилляторов, зонам перекупленности и перепроданности. Это правило не работает на флэтовом рынке, когда небольшие изменения цен оказывают значительное воздействие на динамику индикатора [c.147]

Правило множественных приемов и составляет основу части 2. Далее в этом вступительном разделе мы проиллюстрируем значимость этого принципа на двух примерах с использованием традиционных западных инструментов технического анализа. Затем, в главе 10, будет показано, как с помощью группы свечных индикаторов можно получить четкий сигнал о важном переломном моменте в развитии тенденции. В главах 11—17 представлены стратегии комбинирования японских свечей и ряда распространенньк западных технических инструментов, среди которых линии тренда, скользящие средние, осцилляторы и др. В каждой из глав подробно объясняется, как правильно использовать свечи в дополнение к традиционным западным техническим методикам. Для тех, кто только начинает знакомство с техническим анализом, а также для тех, кому требуется освежить в памяти его основы, в главах II—17 есть вступительные разделы, в которых достаточно кратко и вместе с тем доступно описываются соответствующие западные инструменты. Существует множество прекрасных книг по техническому анализу, где читатель сможет найти более подробную информацию об этих инструментах. [c.175]

Когда цены оказываются в горизонтальном диапазоне, ни технический анализ, ни статистические компьютерные индикаторы, как правило, нам не помогают. Поэтому при консолидации цен обычно остается одна надежда на осцилляторы. Действительно, линии средних при долговременной ценовой консолидации в горизонтальном диапазоне тоже становятся горизонтальными и часто (или все время) пересекаются ценами, поэтому все сигналы будут ложными. Осцилляторы более быстро и размашисто следуют за ценами даже в периоде консолидации и, тем самым, могут помогать при торговле в горизонтальном диапазоне. Но, как мы уже говорили, этот период не может продолжаться долго, следовательно, рано или поздно должен произойти прорыв данного диапазона и сформироваться новый ценовой тренд. К сожалению, осцилляторы не помогают определить момент такого прорыва, так как у границ горизонтального диапазона цен они уже показывают состояние перезакупленности или перезапроданности, что свидетельствует о возможном развороте цен в противоположную сторону, и не дают сигналов о возможном прорыве диапазона. Поэтому в начале тренда осцилляторы обычно работают плохо. [c.150]

Итак, разобравшись с форвардными котировками курсов валют, можно перейти к исследованию перспектив развития форвардного рынка интересуемой нас валюты. В этом случае, также как и на спот — рынке Форекс, изучаются месячные, недельные, дневные и внутридневные графики зависимости курса выбранной валюты от времени. Проводят трендовый анализ рынка определяют направления основной и промежуточной тенденции находят уровни поддержки и сопротивления выделяют области ценовых каналов и главных линий тренда строят основные фигуры перелома или продолжения тенденции изучают скользящие средние находят области расположения осцилляторов (перепроданности, прекупленности), исследуют их на предмет схождения — расхождения. Применяют весь арсенал циклического анализа и прочее. [c.163]

И в заключение позволю себе привести еще раз основной вопрос, ответ на который дает возможность аналитику сделать правильный вывод о состоянии и перспективах рынка Форекс, каковы перспективы долгосрочного развития Для ответа на этот вопрос исследуются месячные, недельные, дневные и внутри дневные графики зависимости курса валют от времени. Определяют направление основного, промежуточного и малого трендов. Находят основные уровни поддержки и сопротивления. Выделяют области ценовых каналов и главных линий тренда, трех основных уровней коррекции(38%, 50%, 62%).Сгроят основные фигуры перелома или продолжения тенденции. Указывают их ценовые ориентиры. Изучают скользящие средние (направление, пересечение, взаиморасположение) области расположения осцилляторов (перепроданное , перекупленное ). Исследуют их на предмет схождения- расхождения. Изучают формы волн Эллиотта (трех — или пяти-волновые конфигурации). Находят уровни коррекции и ценовые проекции в коэффициентах Фибоначчи. Находят временные циклы. Изучают правое или левое смещение рынка. Ответив на эти вопросы на месячных, недельных и дневных интервалах, мы определим общее направление рынка. В дальнейшем эти данные используются как справочные при работе на внутри дневных временных интервалах рынка спот или как основной материал на форвардном рынке. [c.203]

Отрадно отметить, что большинство технических инструментов хорошо зарекомендовали себя при анализе динамики инвестиционных фондов. Особенно эффективно работают самые простые методики следования за тенденцией — линии тренда, уровни поддержки и сопротивления, скользящие средние, а также некоторые осцилляторы — темп движения и индекс относительной силы RSI (см. рисунки с 11.1 по 11.6 включительно). Хорошие результаты дает индикатор схождения/расхождения скользящих средних MA D и гистограмма MA D. На графиках паевых фондов часто встречаются такие ценовые модели как двойное основание , голова и плечи . [c.242]

Еще одна закономерная тема нашей книги — простота. Вы увязнете, пытаясь освоить массу формул и эзотерических теорий. Не усложняйте. Сосредоточьте внимание на ценовых тенденциях, научитесь определять значимые уровни поддержки и сопротивления, находить прорывы, уясните роль объема, подтверждающего динамику цен, вычерчивайте линии тренда и отслеживайте их с помощью скользящих средних, выберите пару популярных осцилляторов, научитесь различать трендовые и бестрендовые рынки, освойте несколько самых очевидных ценовых моделей. И следите за относительной силой. [c.288]

На медвежьих рынках при игре на понижение следуйте диаметрально противоположным правилам. Если индикаторы тренда на недельном графике падают, а дневная гистограмма MA D поднимается выше нуля, а затем начинает опускаться или стохастический осциллятор поднимается к верхней контрольной линии, это сигналы к продаже. [c.151]

Смотреть страницы где упоминается термин Линии тренда на осцилляторах

: [c.22] [c.415] [c.147] [c.93] [c.161] [c.273] [c.30] [c.47]Смотреть главы в:

Forex От простого к сложному -> Линии тренда на осцилляторах