Краткосрочное кредитование ценными бумагами. В российском законодательстве указанные функции не названы в качестве основных или дополнительных услуг, однако также нет и препятствий для их осуществления, т.к. допускается оказание иных не запрещенных федеральными законами у слуг, связанных с ведением счетов депо депонентов и содействие в реализации прав по ценным бумагам. [c.57]

Кредитование ценными бумагами предназначено для покрытия [c.102]

С кредитованием ценных бумаг связаны два основных риска риск [c.103]

Кредитование ценными бумагами пока не приобрело [c.103]

НО. Соловьев Д. Кредитование ценными бумагами. Истоки. [c.141]

Кредитование ценными бумагами. Стандартизированный продукт, [c.128]

Кредитование ценными бумагами (см. гл. 13). [c.268]

Кредитование ценными бумагами [c.315]

Для множества крупных финансовых компаний предоставление ценных бумаг в кредит стало одним из основных видов деятельности. Такие компании могут одновременно выполнять различные функции в ходе проведения операций кредитования ценными бумагами. Например, банки могут быть активными заемщиками и кредиторами ценных бумаг и одновременно выступать в качестве посредников или поставщиков сопутствующих услуг при проведении этих операций клиентами. [c.315]

Операция кредитования ценными бумагами - достаточно сложный процесс, в который одновременно вовлечены несколько участников, поэтому кредиторы и заемщики часто прибегают к услугам различных посредников, способных комплексно управлять этими операциями. Функции посредников могут включать в себя оценку кредитоспособности заемщиков, рисков предоставления ценных бумаг в кредит, управление обеспечением, распределение полученных доходов по ценным бумагам и т.д. [c.316]

Существует также практика, когда крупные инвесторы выделяют из своей структуры подразделения, создают на их базе отдельные компании независимых агентов , которые отвечают за организацию проведения операций кредитования ценными бумагами. [c.316]

Кредитование ценными бумагами может быть организовано в форме простого предоставления ценных бумаг в кредит или в форме операций репо (продажи ценных бумаг с их обратным вы- [c.316]

Российская практика финансирования недвижимости (жилья). Долевое участие в разных вариантах выпуск ценных бумаг . краткосрочное банковское кредитование. [c.368]

В настоящее время банки и другие кредитные организации инвестируют свои денежные средства в основном в государственные ценные бумаги, валютные ценности. Реальные инвестиции не затрагивают их внимания возможно по причине низкой доходности, либо из-за возможности потери инвестированных средств. Для банка, осуществляющего кредитование инвестиционных проектов, необходимо оценить величину прибыли, которая может быть получена от их реализации. [c.170]

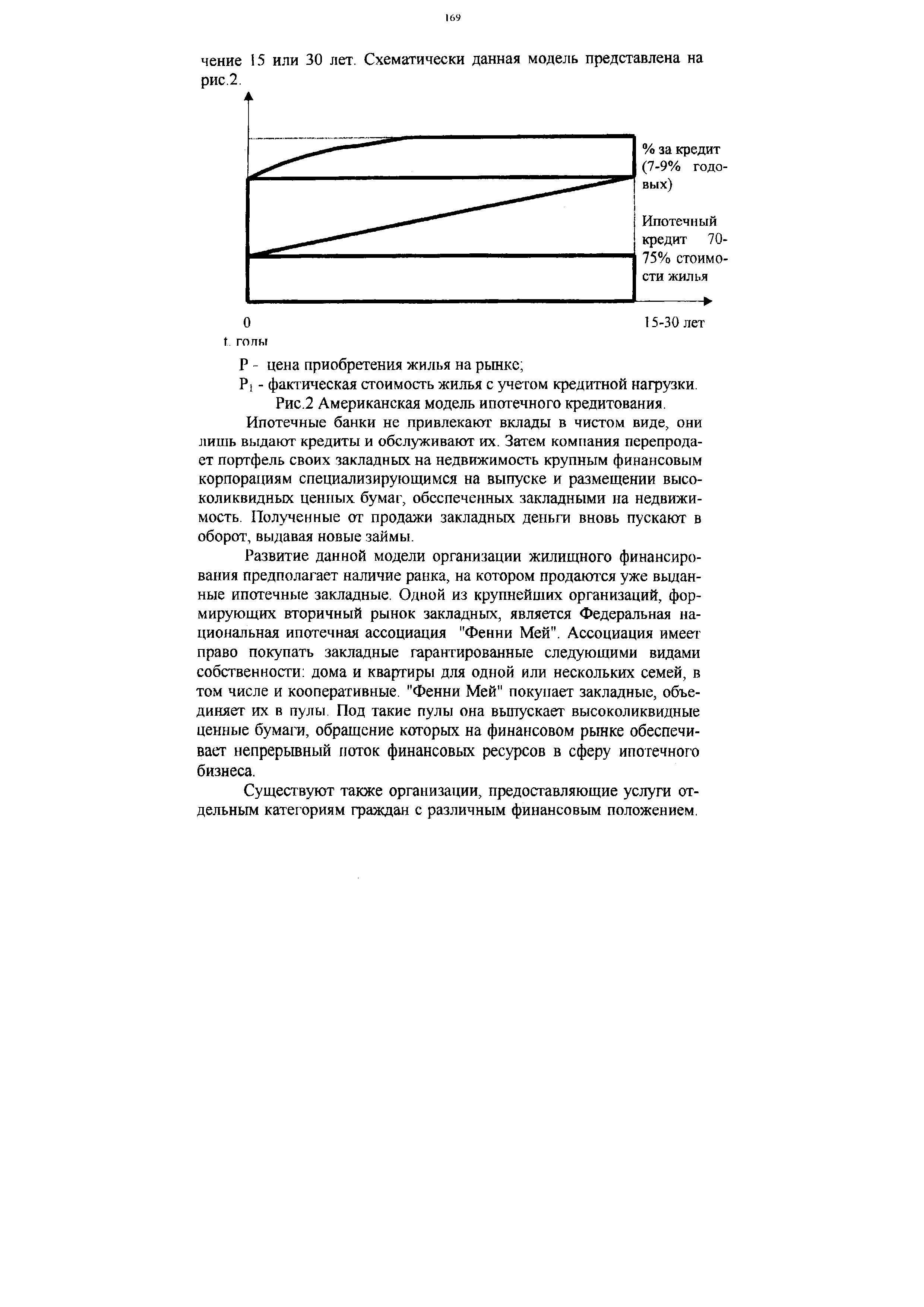

| Рис.2 Американская модель ипотечного кредитования. Ипотечные банки не привлекают вклады в чистом виде, они лишь выдают кредиты и обслуживают их. Затем компания перепродает портфель своих закладных на недвижимость крупным финансовым корпорациям специализирующимся на выпуске и размещении высоколиквидных ценных бумаг, обеспеченных закладными на недвижимость. Полученные от продажи закладных деньги вновь пускают в оборот, выдавая новые займы. |  |

Пример. В банковских учреждениях наряду с инфраструктурными подразделениями (отдел кадров, юридический, транспортный отделы и т.д.) присутствуют отделы, привлекающие денежные средства населения и юридических лиц (отдел пластиковых карт, отдел вкладов населения, отдел обслуживания юридических лиц), и отделы, размещающие денежные средства (отделы кредитования юридических и физических лиц, отделы ценных бумаг, валютных операций). Отделы, размещающие привлеченные средства, можно рассматривать как центры доходов. Инфраструктурные подразделе- [c.15]

Таким образом, для чистого кредитования характерно преобладание СФА в величине СК, что говорит об устойчивом финансовом положении предприятия. СФА можно с уверенностью инвестировать в основные средства, строительство, ценные бумаги, предоставлять займы, размещать средства в банках, в уставные капиталы других предприятий, при этом все НФА являются собственными, а весь ЗК воплощен в ФА [c.68]

В 90-х годах после стабилизации ситуации синдицированное банковское кредитование стало осуществляться в умеренных масштабах. Банки настороженно относятся к странам, которые пребывали в состоянии долгового кризиса. Однако им удается привлекать внешние ресурсы путем размещения ценных бумаг. В 80-х годах основная масса синдицированных кредитов привлекалась государством и использовалась для покрытия дефицита текущих операций платежного баланса, а также для капиталовложений. В условиях интеграции развивающихся рынков в мировой рынок большая часть ресурсов приходится на частных заемщиков (до 2/3 в 1996—1997 годах). [c.309]

Мировой финансовый рынок специализируется преимущественно на эмиссии ценных бумаг (первичный рынок) и их купле-продаже (вторичный рынок). На долю ежегодной эмиссии-нетто на мировом фондовом рынке приходится примерно половина всех источников международного кредитования и финансирования (48,0% в 1995 г., 57,1% в 1996 г.). Активно развивается рынок производных ценных бумаг. [c.384]

Эмиссия банкнот центральным банком осуществляется тремя путями I) предоставлением кредитов коммерческим учреждениям 2) кредитованием государства под обеспечение государственных ценных бумаг 3) выпуском банкнот путем их обмена на иностранную валюту. [c.42]

В системе Euro lear дебетование, блокировка и кредитование ценных бумаг [c.74]

Рынок кредитования ценными бумагами впервые начал формироваться в 1960-е гг. в США. В то время в США получили распространение операции предоставления акций в кредит между брокерами. Параллельно в США активно развивался рынок казначейских обязательств. В 1970-е гг. американские банки-касто-дианы начали выдавать брокерам определенные виды акций в кредит по поручению своих клиентов. В следующем десятилетии такие кредитные операции стали повсеместно рассматриваться как дополнение к услугам банков-кастодианов. Развитию данных операций способствовали изменения в законодательстве США, в соответствии с которыми пенсионные фонды получили право выдавать ценные бумаги в кредит брокерам. Ассоциация рынка облигаций стандартизировала условия проведения таких операций. Развитие эффективной инфраструктуры обслуживания расчетов по ценным бумагам также оказало существенное влияние на формирование рынка кредитования ценными бумагами. Однако развитие этих операций в некоторых странах ограничивалось отсутствием четких юридических норм, неблагоприятным налоговым режимом, а также ограничениями регулирующих органов. [c.315]

Выступая на торжественном собрании, посвященном 7-ой годовщине принятия "Декларации о государственном суверенитете РБ" (10 октября 1997 г.), Президент РБ Рахимов М. Г. сказал, что работа Национального банка и кредитных организаций должна быть направлена на увеличение объемов кредитования реальной экономики, важнейшим сектором которой являются предприятия НХК РБ. "Следует признать, - говорил далее Президент РБ, -что в общей сумме кредитов банков удельный вес долгосрочных вложений составляет всего 6 процентов. При острейшем дефиците ресурсов некоторые банки ( а "Башкредитбанк" - на первом месте по республике в данной области - Г. Б.) направляют инвестиции в другие регионы, на покупку федеральных ценных бумаг". [c.39]

При кредитовании под залог кастодиан может выступать, как в роли кредитора, так и в роли представителя клиента при получении кредита у третьего лица. Эти функции тесно связаны с рассмотренной выше - доверительным управлением ценными бумагами клиента,- так как здесь касто-диану также необходимо эффективно управлять портфелем. В первом случае, получив ценные бумаги в качестве залога, кастодиан может либо провести с ними ряд операций на рынке и получить дополнительный доход, либо заложить их, а на полученную сумму сформировать свой портфель. Во втором случае, кастодиан берет кредит под залог имеющихся активов и направляет его на покупку ценных бумаг, которые, по его мнению, должны принести доход (повысить ликвидность или снизить рискованность портфеля). [c.150]

Наиболее глобальным является мировой рынок ссудных капиталов. Для него характерны внедрение современных электронных технологий, средств коммуникаций и информатизации, либерализация национальных рынков, допуск на них нерезидентов, а также дерегулирование рынков, связанное с упразднением ограничений на проведение ряда операций. Результат — гигантское увеличение объема финансовых потоков в мире. Суточный объем сделок на валютном рынке увеличился с 10—20 млрд долл. в 1979 г. до 1,3 трлн долл. в 90-х годов. Он вдвое превышает валютные резервы всех стран. Бурно развиваются интернационализация и глобализация кредитных и фондовых рынков. Объем международного кредитования (банковского кредита и облигационных займов) за последние два десятилетия увеличился в 15—20 раз. Глобализация фондовых рынков сопровождается увеличением объема предлагаемых ценных бумаг и их видов. Нарастают масштабы межстранового перелива капитала, связанного с покупкой акций, а также эмиссией облигаций, размещенных на зарубежных рынках. В структуре экспорта частного капитала из стран ОЭСР облигационные займы в середине 70-х годов составляли 10%, в середине 90-х годов — 40%, акций — соответственно 5 и 35%. В основе роста предложения ценных бумаг лежали дефициты государственных бюджетов и потребности частного сектора в финансировании, а также приватизация, сопровождаемая реализацией акций, принадлежащих государству. В начале 80-х годов капитализация мирового рынка составляла около 10 трлн долл., в 1996 г. — 20,4 трлн долл. Львиная часть капиталов вращается среди крупных институциональных инвесторов (пенсионных и страховых фондов, инвестиционных компаний и взаимных фондов), которые аккумулируют денежные ресурсы корпораций и населения и вкладывают их в ценные бумаги. Количество глобальных и международных фондов в мире возросло со 123 в 1989 г. до 667 на начало 1997 г. Суммарный объем аккумулированных институциональными инвесторами средств приближается к 10 трлн долл. Глобализация усиливает взаимосвязь между [c.10]

В качестве примера рассмотрим организацию финансирования крупномасштабного проекта Евротуннель . Этот туннель длиной около 50 км под проливом Ла-Манш соединил Великобританию с континентальной Европой в начале 1993 г. Впервые кредитование крупномасштабного проекта в сфере инфраструктуры было обеспечено на частнопредпринимательской основе без привлечения средств государственного бюджета и без государственных гарантий. Капитал специально созданной компании, отвечающей за реализацию проекта, в сумме 10 млрд франц. фр. был мобилизован с помощью оригинальной формы — выпуска франко-британских ценных бумаг, состоящих из одной акции французской компании и одной акции британской компании причем эти ценные бумаги не подлежали разделению и котировались на бирже в совокупности, поскольку обе компании управлялись как единая компания с общими административным советом и дирекцией. [c.259]

Экспортно-импортный банк (ЭИБ) США создан в феврале 1934 г. для кредитования торговли с СССР. Однако стремление США использовать этот банк для давления на СССР, требования выплаты долгов царского и Временного правительств привели к прекращению его деятельности. На его базе в марте 1934 г. был учрежден второй ЭИБ для обслуживания торговли с Кубой, а в мае 1936 г. оба банка были объединены. До второй мировой войны ЭИБ не играл существенной роли. После войны его полномочия были расширены. В 1945 г. ему было предоставлено право совершать банковские операции кредитные, гарантийные (кроме эмиссии ценных бумаг и инвестиций в капитал акционерных компаний) с целью стимулирования экспорта американских товаров и услуг. ЭИБ США является государственным банком. Совет директоров банка включает президента, первого вице-президента и трех директоров, назначаемых президентом США с согласия Сената. ЭИБ предоставляет покупателям американских товаров кредиты на более длительный срок, чем конкуренты США. ЭИБ выступает от имени американского правительства. Поэтому кредитные соглашения подписываются и гарантируются правительством страны-заемщика. Предоставление кредита обусловлено, как правило, обязательной закупкой товаров в США ( связанные кредиты). Установлен лимит акционерного капитала ЭИБ (1 млрд долл.) и заимствований у Министерства финансов под обязательства банка (не более 6 млрд долл. единовременно). В результате важных изменений, внесенных в 1987 г., ЭИБ США предлагает только одну программу предоставления кредитов (в основном иностранным импортерам) и одну программу гарантий по средне- и долгосрочным экспортным сделкам. Обе программы обеспечивают 85% кредитования экспортных сделок. ЭИБ предоставляет кредиты по минимальным ставкам, допускаемым ОЭСР. Другие программы включают 1) гарантии по ссудам для приобретения оборотного капитала 2) инжиниринг для финансовой поддержки НИОКР и подготовки технико-экономического обоснования дальнейшего развития национального экспорта, ЭИБ США осуществляет страховые операции совместно с Ассоциацией страхования иностранных кредитов (АСИК), созданной этим [c.298]

Смотреть страницы где упоминается термин Кредитование ценными бумагами

: [c.183] [c.135] [c.136] [c.136] [c.47] [c.101] [c.117] [c.125] [c.132] [c.553] [c.23] [c.60] [c.71] [c.72] [c.75] [c.79] [c.128] [c.396] [c.305] [c.148] [c.277]Смотреть главы в:

Банковское дело Дополнительные операции для клиентов -> Кредитование ценными бумагами