Указ Президента РФ от 28 февраля 1996 г. № 293 О дополнительных мерах по развитию ипотечного кредитования . [c.372]

Для осуществления активизации инвестирования в жилищной сфере, для формирования благоприятной среды и роста инвестиций в жилищную сферу необходима эффективная и гибкая жилищная политика, ориентированная на систему поддержки населения с низкими и умеренными доходами, на обеспечение государственных гарантий по страхованию инвестиционных рисков. Использование такой эффективной системы финансирования, как ипотечное кредитование, позволяет решить данную проблему. Если создать людям условия для получения доступных по стоимости долгосрочных кредитов на покупку жилья под залог, большинство граждан сразу смогут решить свою жилищную проблему. При этом возникший спрос на жилье способен не только оживить строительную сферу, но и дать толчок экономическому росту всего народного хозяйства, а также решить целый ряд социальных проблем в области повышения занятости и увеличения доходов населения. [c.192]

О развитии и стабильности финансово-экономической системы любого общества можно судить по масштабу использования кредитов гражданами и предприятиями. Процесс кредитования под залог недвижимости называется системой ипотеки. Порядок ипотечного кредитования обеспечивает сохранность заложенного имущества наряду со стабильностью его цены, создает банку-кредитору экономическую базу для долговременного отвлечения кредитных ресурсов без особых опасений за возврат ссуды заемщиком. [c.265]

Ипотечное жилищное кредитование (ИЖК) получило широкое распространение в мировой банковской практике. Зарубежный опыт, да и опыт тех российских регионов, где ипотека уже развивается, показывает, что каждый рубль кредита в конечном счете вовлекает в хозяйственный оборот не менее четырех рублей средств населения. Благодаря ипотеке можно задействовать те огромные финансовые средства, которые хранятся на руках населения в виде наличной иностранной валюты и объемы которых сопоставимы с государственным бюджетом страны. Ипотечное кредитование и есть тот механизм, который обеспечивает взаимосвязь между денежными ресурсами населения, банками и предприятиями стройиндустрии, направляя финансовые средства в реальный сектор экономики. [c.265]

В настоящее время в городе Уфе введена программа ипотечного кредитования, которая нацелена на удовлетворение жилищных потребностей людей со средним достатком. Городской Совет и Администрация г.Уфы в качестве попытки решения жилищной проблемы приняли в 1999 году Постановление об организации ипотечного кредитования в г. Уфе. [c.266]

Условия организации ипотечного кредитования определены Решением Уфимского городского Совета РБ от 16 июля 1999 года Об ИК в г. Уфе , в соответствии с ними в 2000 году администрация города выделила 25 млн. руб. на эти цели, что позволило построить более 8000 кв. м. жилья, т.е. обеспечить 100-120 семей квартирами. [c.267]

Как уже упоминалось выше, российский рынок обладает определенной спецификой, в силу которой практически выпадают из рыночного механизма два важнейших субъекта - инвестиционные институты как источник ипотечного кредитования (на современном этапе становления рыночных отношений в России недвижимость представляет интерес для инвестиционных институтов лишь в качестве обеспечения при кредитовании на условиях, исключающих ипотечное финансирования) и страховщики, которые осуществляют страхование имущества, а не инвестиционных рисков, связанных с его приобретением. Таким образом, перед инвестором, желающим реализовать связанные с недвижимой собственностью инвестиционные проекты, стоит проблема поиска нетрадиционных источников финансирования или возможности получения необходимых финансовых ресурсов за счет реализации краткосрочных инвестиционных операций. [c.144]

Система ипотечного кредитования призвана не только решить острейшую потребность населения в жилье, но и способствовать экономическому росту страны. Ипотечное кредитование расширяет платежеспособный спрос населения на жилье и тем самым позволяет вовлекать внебюджетные средства в жилищное строительство и производство строительных материалов, способствуя подъему реального сектора экономики. [c.17]

Система ипотечного кредитования не является чем-то чуждым для России, привнесенным из Америки или Канады. В дореволюционной России система ипотечного кредитования успешно функционировала и была доступна многим слоям населения. К 1913 году Россия имела развитый ипотечный рынок с такими крупными финансовыми учреждениями, как Санкт-Петербургское и Московское городские кредитные общества, выдавшие за 50 лет своей деятельности [c.17]

АНАЛИЗ РАЗВИТИЯ СИСТЕМЫ ИПОТЕЧНОГО КРЕДИТОВАНИЯ [c.36]

Следует отметить, что основным привлекательным моментом ипотечного кредитования является его надёжность защита государством залогодержателя даже при банкротстве залогодателя. [c.36]

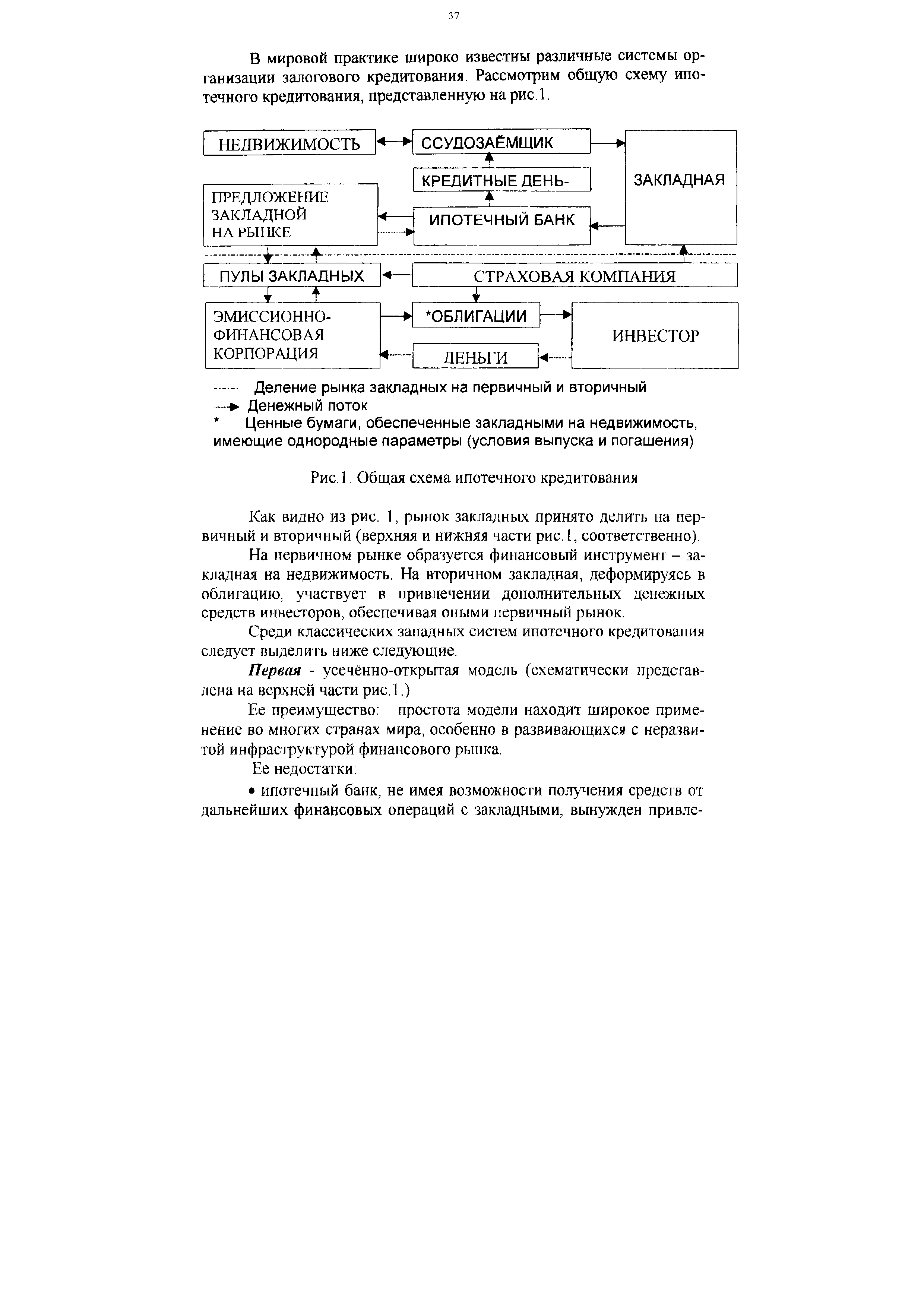

В мировой практике широко известны различные системы организации залогового кредитования. Рассмотрим общую схему ипотечного кредитования, представленную на рис. 1. [c.37]

| Рис. 1. Общая схема ипотечного кредитования |  |

В России с формированием новой для нее рыночной экономики возникает существенная необходимость финансового рынка и рынка недвижимости через ипотеку. Первые шаги в этом направлении предприняты. Формирование нового законодательства в этой сфере ещё не достигло должного успеха в частности, выход в свет 29 мая 1992 года Закона РФ О залоге не дал начало развитию ипотечного кредитования, так как не учитывал создание необходимых структур регистрации объектов залога и последующих обременении по этим объектам Возникшие ипотечные банки не получили развития вследствие недопонимания самими банками и их учредителями их места на рынке недвижимости, а также в связи с пробелами в законодательстве. Низкая культура предпринимательства в России, высокая криминализация бизнеса, неустойчивость цен на различные по своему назначению объекты недвижимости (земля, магазины, офисы, склады, жильё и т.п.) отпугивает инвесторов, создаёт высокие риски для кредиторов. [c.39]

ОПЫТ ОРГАНИЗАЦИИ ИПОТЕЧНОГО КРЕДИТОВАНИЯ ЗА РУБЕЖОМ [c.165]

До сих пор в России не было механизма ипотечного кредитования жилья по ряду причин. Главная из них отсутствие законодательной базы. Жилье строилось и распределялось в основном бесплатно. Средний россиянин должен был 10-20 лет ожидать своей очереди для того, чтобы получить квартиру, вместо того., чтобы купить ее с помощью кредита и рассчитываться за нее 10-20 лет из своего текущего заработка. [c.166]

Сейчас много говорится о необходимости развития ипотечного кредитования в России. Основные противоречия могут возникнуть при выборе моделей и способов внедрения программы ипотечного кредитования в России. Для того, чтобы адаптировать к российским условиям любую зарубежную модель, необходимо учесть особенности нашего законодательства и налоговой системы, уровень развития инфраструктуры рынка недвижимости. Для того, чтобы лучше изучить какое-либо явление, необходимо знать предысторию данного явления, поэтому хотелось бы немного остановиться на истории становления ипотеки. [c.166]

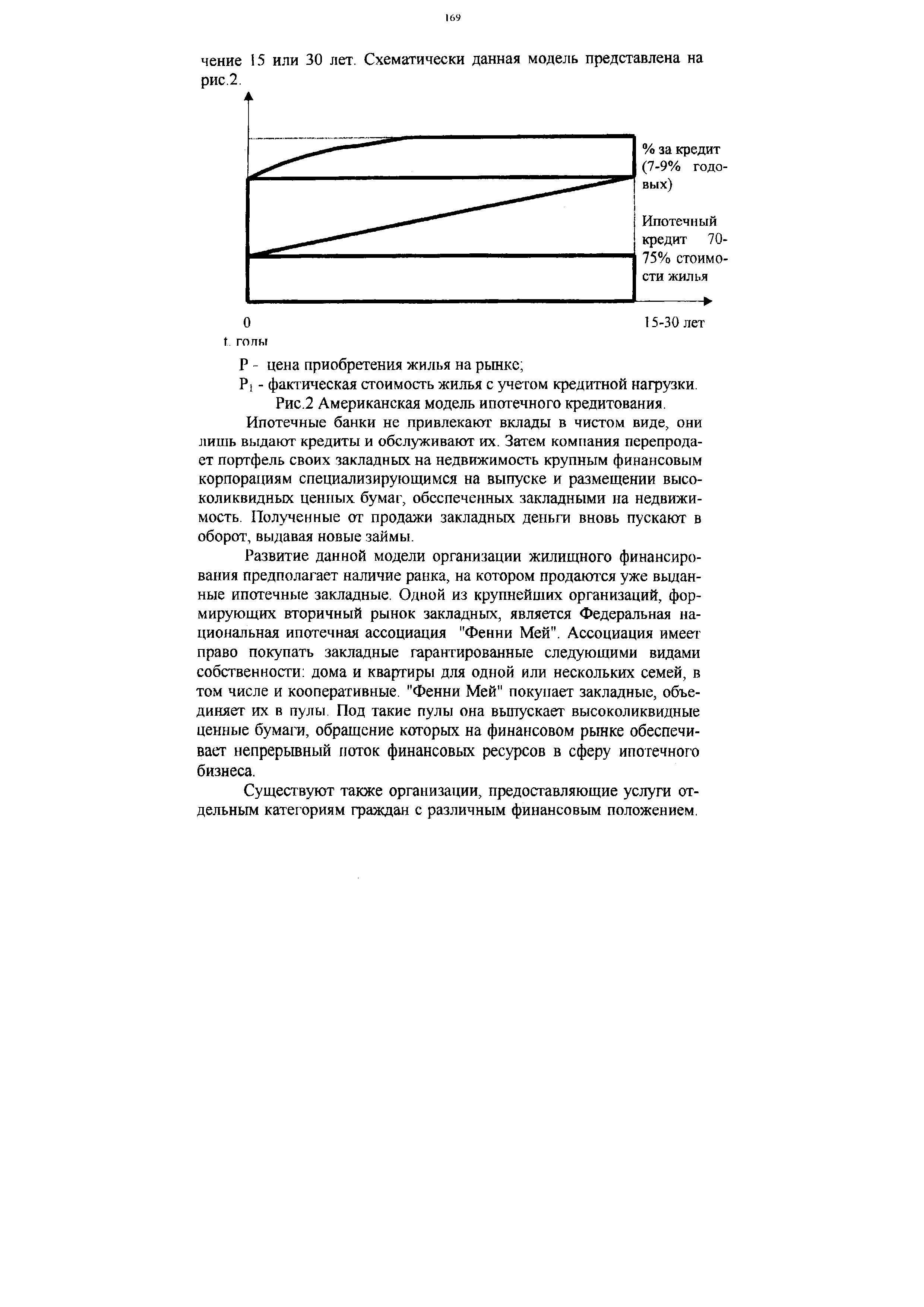

| Рис.2 Американская модель ипотечного кредитования. Ипотечные банки не привлекают вклады в чистом виде, они лишь выдают кредиты и обслуживают их. Затем компания перепродает портфель своих закладных на недвижимость крупным финансовым корпорациям специализирующимся на выпуске и размещении высоколиквидных ценных бумаг, обеспеченных закладными на недвижимость. Полученные от продажи закладных деньги вновь пускают в оборот, выдавая новые займы. |  |

Преимущества американской модели ипотечного кредитования [c.170]

Так называемые американская и немецкая модели ипотечного кредитования, представленные выше, можно рассматривать как основу. Практически в каждой развитой стране присутствуют элементы каждой из них. [c.170]

Во Франции жилищное финансирование предусматривает прямые субсидии семье на приобретение квартиры уменьшение налогооблагаемого дохода на сумму процентов, уплачиваемых по кредиту участие государства в выплате процентов по кредиту. Среди государственных мер особая роль отводится кредитной политике, которая дополняет систему рыночного ипотечного кредитования. Федеральные органы предоставляют два типа так называемых кредитов [c.170]

В то же самое время, по оценке экспертов Всемирного банка, общая стоимость всего земельного фонда России составляет 5 трлн. долларов. Из них около триллиона стоит земля сельскохозяйственного назначения. В свою очередь, 84% ее находится в частной собственности. Как используется этот национальный ресурс России А никак. Ипотечное кредитование в стране в зачаточном состоянии. Нет законодательной базы. Нет среди банкиров желающих давать деньги под землю. Все это в конечном счете, обусловило то, что в России сформировался устойчивый криминальный рынок сельскохозяйственных земель. Решение данных проблем требует глубокой разработки законодательной базы. [c.104]

Форсированное создание рынка земли. Ипотечное кредитование в сельском хозяйстве и создание предпосылок технического прогресса. Формирование земельной ренты, которая и может быть капитализирована в виде ипотечного кредита. Создание условий для формирования базы банковского коммерческого ипотечного кредита. Эффективный контроль за оборотом земли со стороны государства для снятия социальной напряженности на селе. [c.166]

В ней рассматриваются важнейшие проблемы управления недвижимостью на основе современных методов государственного и муниципального управления, предпринимательства, бизнес-планирования и теории эффективности с учетом зарубежного и отечественного опыта. На основе методологии системного анализа и теории информационных систем представлены структура и функции системы управления недвижимостью. Особое внимание в главе уделяется развитию современных принципов информатизации, синергетики, маркетинга, предпринимательства, ипотечного кредитования, экономической безопасности, а также механизмам управления в условиях рынка недвижимости с учетом информационных и экологических подходов. [c.6]

Чтобы заработать на рынке недвижимости, банки используют многие пути вложение денег в те или иные девелоперские проекты, кредитование под залог недвижимости, создание собственных риэлтерских структур. Основной деятельностью банков на рынке недвижимости должно быть участие в инвестиционных и девелоперских проектах, ипотечное кредитование покупки жилья. [c.41]

Большинство сделок с недвижимостью в странах рыночной экономики происходит с привлечением заемного капитала (ипотечного кредита). В России же схема ипотечного кредитования в силу экономических причин и отсутствия соответствующего законодательства пока работает не достаточно эффективно. [c.43]

Кардинально решит эту проблему только расширение спроса на рынке, а в современных условиях это возможно лишь за счет активного участия государства через создание системы ипотечного кредитования создание федерального и региональных агентств по ипотечному кредитованию, поддержка вторичного рынка закладных, предоставление государственных гарантий банкам при выдаче ими ипотечных кредитов и т. д. [c.46]

Ипотечное кредитование (в различных вариантах ипотека с фиксированной ставкой, ипотека с плавающей ставкой, участвующая ипотека и т. д.). [c.156]

Возможность привлечения того или иного источника финансирования проекта развития недвижимости прежде всего зависит от типа недвижимости. Так, основным источником финансирования строительства или реконструкции жилых домов в США является ипотечное кредитование, ссудополучателем по которому выступают домашние хозяйства. [c.157]

Наиболее распространенным и наименее рискованным вариантом является сочетание краткосрочного кредитования строительства коммерческим банком с подключением к выдаче кредита ипотечного банка или другого института, специализирующегося на долгосрочном (ипотечном) кредитовании. [c.159]

Как видно из приведенных выше вариантов, все они строятся на основе долгосрочного ипотечного кредитования или, по крайней мере, предполагают его в качестве необходимого условия. [c.159]

Многолетний опыт развитых стран показывает, что стержневым звеном в общем каркасе хозяйственных взаимосвязей рыночной экономики является рынок перераспределения финансовых средств, основу которого составляет залог недвижимости. Поскольку ипотечное кредитование сопровбждает основную часть рыночных сделок с недвижимостью, то изучение механизмов ипотечного финансирования, наряду с методами оценки недвижимости, входит в предмет учебной дисциплины Рынок недвижимости и ипотека . [c.365]

Предприятия всех видов собственности, заключив с УГАИК договор, могут помочь работникам в решении квартирного вопроса. При этом работник, получая первоначально кредит за счет средств родного предприятия, в дальнейшем полностью обслуживается агентством и банком, выплачивая кредит и проценты по нему на условиях, определяемых предприятием. Процентная ставка по ипотечным кредитам, предоставляемым на приобретение жилья (строительство) работникам предприятия за счет средств предприятий, являющихся участниками развития ипотечного кредитования в г. Уфе, устанавливается по согласованию с предприятием до 8%, а сумма кредита по предложению предприятия может составлять до 100%. [c.267]

На сегодняшний день руководство администраций многих субъектов Российской Федерации, таких как Москва и Московская область, Санкт-Петербург, Удмуртия, Башкортостан, Татарстан, Оренбургская и Свердловская области и другие, уже приступило к формированию своих региональных систем ипотечного кредитования. В Москве принята собственная концепция развития системы ипотечного кредитования Как один из вариантов развития ипотечной системы, Правительство Москвы внедряет немецкий вариант ипотеки, основанный на ссудо-сберегательных кассах. Также создано Московское ипотечное агентство (МИА), схема работы которого представлена на рис.1. [c.18]

Следует отметить, что слепое копирование западных схем ипотечного кредитования в России не может привести к положительным результатам На наш взгляд, России подходит комбинация отдельных элементов этих схем, и более - разработка новых систем залогового кредитования объектов недвижимости с учетом индивидуальных особенностей российского законодательства, предпринимательства, степени развития кредитно-финансовой системы. В связи с неразвитостью вторичного рынка закладных, нечётким пониманием самого права собственности на объекты недвижимости России категорически не подходит американская схема ипотечного кредитования. Сочетание усечённо-открытой схемы ипотеки с немецкой системой стройсбере-жений (в жилищной сфере), а также возникновение новых форм частично-автономного ипотечного кредитования с чёткой системой госу- [c.39]

Классической страной ипотечных банков является Германия. Здесь институт ипотечного кредитования предполагает жилищные накопительные счета до 50% стоимости жилья, на вторую половину выдается кредит сроком на 15-20 лет под 8% годовых. Благодаря объединению большинства вкладчиков в общество помощи самим себе, эта система предоставляет независимость от рынка капитала и колебаний его процентных ставок. По договору вкладчики-участники этой системы обязуются в общую кассу, из которой им по определенной очереди выплачивают общую сберсумму, установленную по догово- [c.167]

Практически во всех странах развитие ипотечного кредитования осуществляегся при участии государства, и именно увеличение объемов жилищного строительства являлось одним из основных факторов поднятия экономики. [c.172]

В этих условиях получение семьей банковской ссуды для приобретения или постройки дома является практически единственным способом финансирования, а ипотечное кредитование — наиболее надежным способом кредитования населения для банков и иных кредитных институтов. При этом собственно строительство (так же, как и в ситуации с коммерческой недвижимостью) кредитуется коммерческими банками, и девелопер погашает кредит за счет продажи объекта семье, берущей под покупку ипотечный кредит. [c.157]

Смотреть страницы где упоминается термин Ипотечное кредитование

: [c.32] [c.107] [c.266] [c.266] [c.266] [c.38] [c.60] [c.159]Смотреть главы в:

Экономика недвижимости -> Ипотечное кредитование

Экономика недвижимости -> Ипотечное кредитование

Оценка недвижимости и управление собственностью -> Ипотечное кредитование