С.Нисон рекомендует использовать графики трехлинейного прорыва сочетании с японскими свечами (см. стр. 228). При этом с помощь первых предлагается выявлять направление господствующей тенденции, а затем с помощью свечных моделей определять конкретные моменты входа в рынок и выхода из него. [c.237]

Наша торговая стратегия не в том, чтобы не торговать пока не появится первый фрактал вне Пасти. Этот вход в рынок будет полностью разъяснен в следующей главе. После появления первого фрактала, мы используем любой и каждый сигнал всех пяти измерений в этом направлении. Например, если цена выше Пасти Аллигатора, то мы будем использовать только сигналы на покупку и не будем занимать короткие позиции. При восходящей тенденции у нас будут остановки для фиксирования прибыли. При нисходящей тенденции мы будем использовать только сигналы к продаже, которые лежат ниже Пасти Аллигатора, и покупать будем только для [c.38]

Многие опытные трейдеры говорят, что зарабатывать деньги, торгуя на рынке, легко. Сложно их потом удержать. Все рынки характеризуются тем, что в течение большей части времени цены на них сильно не меняются, и лишь в течение небольшого времени (15 - 30 процентов) наблюдаются трендовые изменения цен. Для трейдеров, которые не находятся в биржевом зале и/или не являются специалистами, наступают сложные времена, когда рынок никуда не движется. Большинство трейдеров имеют тенденцию ставить защитные остановки (стопы) слишком близко к рынку и в результате терпят убытки. Наиболее благоприятны для извлечения прибыли периоды, когда цены на рынках изменяются в соответствии с определенным трендом. Поэтому наша первая задача в том, чтобы не упустить ни одного значительного тренда. Помните - это первая из наших пяти систем входа в рынок, и это первый сигнал, который мы должны учитывать после того, как Аллигатор начинает пробуждаться. [c.41]

На Рис. 4-9 отмечены как фракталы на покупку, так и фракталы на продажу. Обратите внимание, что в течение трех с половиной месяцев ни один из фракталов на продажу не преодолен, а все фрактальные сигналы на покупку были преодолены, за исключением самого высокого бара. Таблица 4-1 показывает данные о входе в рынок и прибыль, полученную от фрактальных сигналов на графике Кофе, представленного на Рис. 4-9. [c.46]

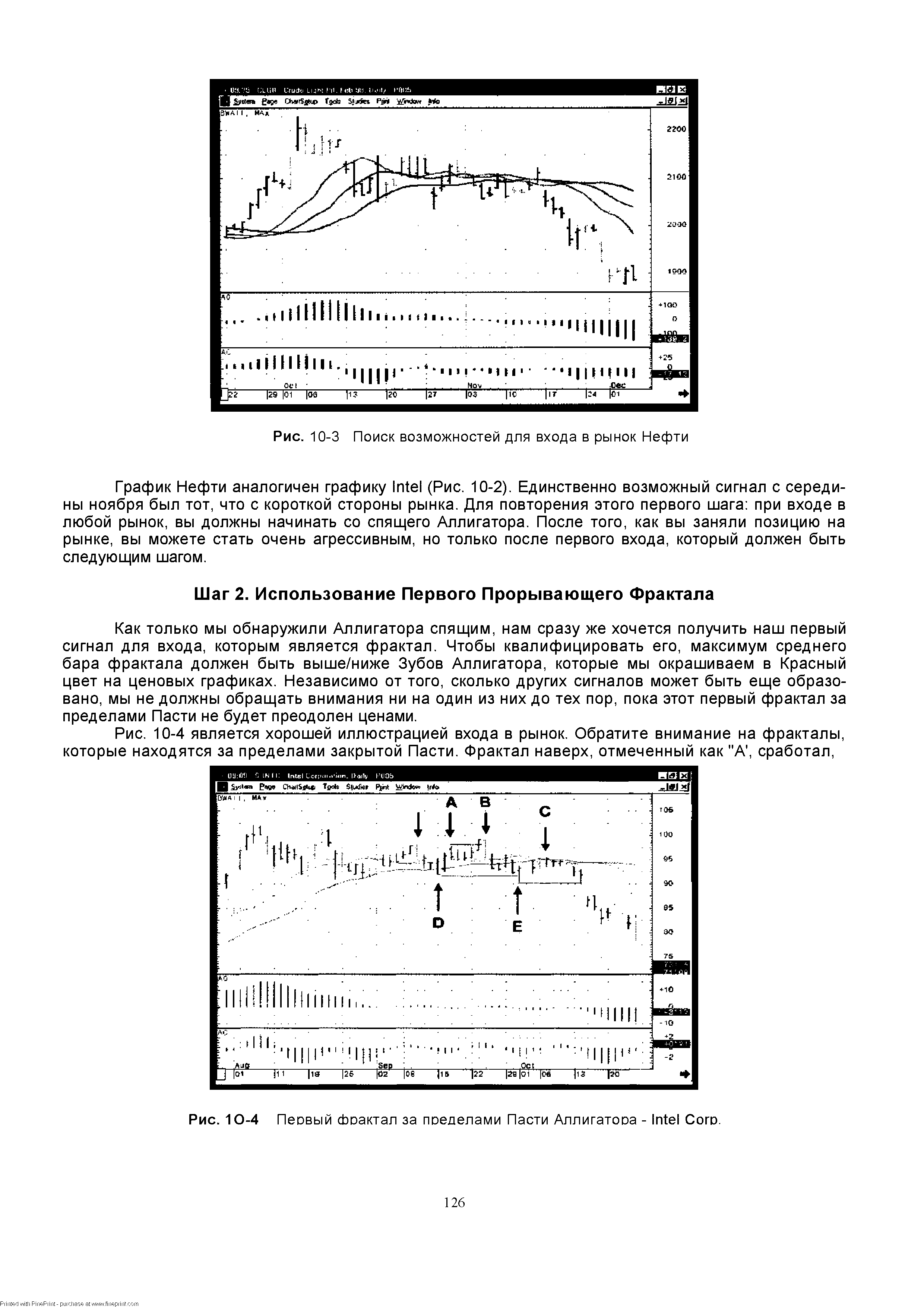

| Рис. 10-3 Поиск возможностей для входа в рынок Нефти |  |

Все большее количество игроков входит в рынок (+ объем). [c.75]

Процентное измерение движения в обратном направлении, осуществляемое волной 4 (Рисунок 7-6), качественно различается оттого, как это происходит на волне 2. По большей части, коррекции на волне 4 происходят значительно дольше, часто - до 70 процентов от продолжительности (по времени) от всего 5-волнового отсчета, который вы наблюдаете. Четвертая волна, как правило, не движется в обратном направлении, до завершения ценовой коррекции, так много, как вторая волна. Опять же, это скорее вызвано снятием прибыли, нежели новыми входами в рынок. В целом, вы видите резкий спад объема, волатильности, премий за опционы и индикаторов темпа изменения цены, типа моментума. [c.91]

Как только завершается пять волн, составляющих волну "а", корректировочная волна "Ь" обычно не движется в противоположном направлении (волне "а"), более чем на 62 процента от длины волны "а" (Рисунок 7-9). В редких случаях, она может корректироваться до 75 процентов. Поскольку волна "с" разделяет характеристики волны 3, то возможно формировать доступную для выгоды торговлю. Если волна "Ь" заканчивается между 50 и 62 процентами волны "а", то ищите фрактал и "приседающего", чтобы установить вход в рынок для торговли волной "с". Затем торгуйте в волне "с", точно также, как вы хотели бы использовать любой другой пяти-волновой отсчет. [c.94]

Как краткосрочные трейдеры мы также можем определить, когда образуются среднесрочные максимумы и минимумы. Как Просто если формирование краткосрочного максимума подтвердит среднесрочный максимум, подтверждающий в свою очередь, долгосрочный максимум, мы сможем входить в рынок в самые оптимальные поворотные моменты. [c.32]

Значение этого трудно переоценить. Наиболее прибыльная стратегия краткосрочной торговли, которую я знаю и постоянно использую, состоит в том, чтобы открыть позицию, выставить защитный стоп, а затем закрыть глаза, задержать дыхание, перестать обращать внимание на рынок и ждать выхода по закрытию дня. Или даже позже Если мне повезет и мне удастся попасть на день с большим диапазоном, я поймаю крупное движение, которое окупит дни с маленькими диапазонами. Если я попробую постоянно входить в рынок и выходить из него, то однозначно не сделаю так много денег, как тогда, когда строго держусь до закрытия. Правда и в том, что всякий раз, когда я пробовал давать волю своей фантазии, последующая расплата оказывалась весьма болезненной. [c.61]

Как краткосрочные трейдеры, мы можем использовать этот подход чтобы выяснить, насколько высока вероятность дальнейшего роста цены, на котором мы можем заработать. Я не буду торговать только из-за появления таких сигналов, но использую их в качестве техники входа в рынок, когда время и условия подходящие. [c.74]

Суть здесь в том, что имеет место немедленный разворот уже на следующий день, означающий, что участники рынка (продавцы при закрытии вниз, покупатели при закрытии вверх) уже хлебают горе их предполагаемый прорыв потерпел неудачу Они опять заглотили крючок, и теперь цена отвечает разворотом, дающим нам превосходную ситуацию для входа в рынок. Это и есть фигура, а заодно — и объяснение, причина, по которой это должно работать. Я твердо верю, что когда то, что должно случиться на рынке, не случается , мы имеем мощный сигнал, что необходимо скорректировать торговлю с учетом новой информации. [c.122]

Давайте начнем с графика за 8 мая 1998 г. Первый 30-минутный бар показал большое движение вниз, приведшее к вхождению в отрицательную зону, но следующий бар не пошел ниже минимума этого бара, поэтому входить в рынок было нельзя. Наконец, на баре 13 50 мы открыли бы короткую позицию, поскольку индекс находился в отрицательной зоне, а торговля шла ниже минимума предшествующего бара. Наш вход был бы на уровне 120 7/32. [c.164]

Август 1997. Подходит первый день месяца, но Вилл-спрэд чертит свою кривую в отрицательной области, так что мы воздерживаемся от торговли. И снова наш фильтр удержал нас от входа в рынок, который при поверхностном взгляде казался бычьим. По ходу дела мы могли видеть, что фундаментальные факторы, оправдывающие торговлю, отсутствовали. [c.169]

Я думаю, золотая середина здесь в том, что мы не можем покупать, пока цена не прекратила понижаться, но мы не можем также покупать во время потрясений сильного роста. Вам нужны от рынка какие-то признаки, что он будет расти, но не слишком много, вы не можете ждать, пока все светофоры переключатся на зеленый. Рынок всегда будет пытаться испугать или измотать вас. Именно этих двух крайностей вы должны избегать. Если вы входите в рынок из-за эмоций, боясь, что движение уйдет без вас, пропустите сделку... уже слишком поздно. [c.229]

Большинство рыночных аналитиков следуют за тенденцией. Они входят в рынок только после того, как удостоверятся, что действительно сформировался максимум или минимум. К сожалению, именно эта приверженность трейдеров рыночной тенденции [c.4]

Я приглашаю вас погрузиться в мир рыночных стратегий, описанных в этой книге, чтобы научиться применять их на практике. Но не забывайте, что безупречных методик не существует. Я обещаю лишь одно — используя тщательно разработанные, последовательные методики для определения точек входа в рынок и выхода из него, вы получите неоспоримое преимущество перед коллегами-трейдерами. [c.5]

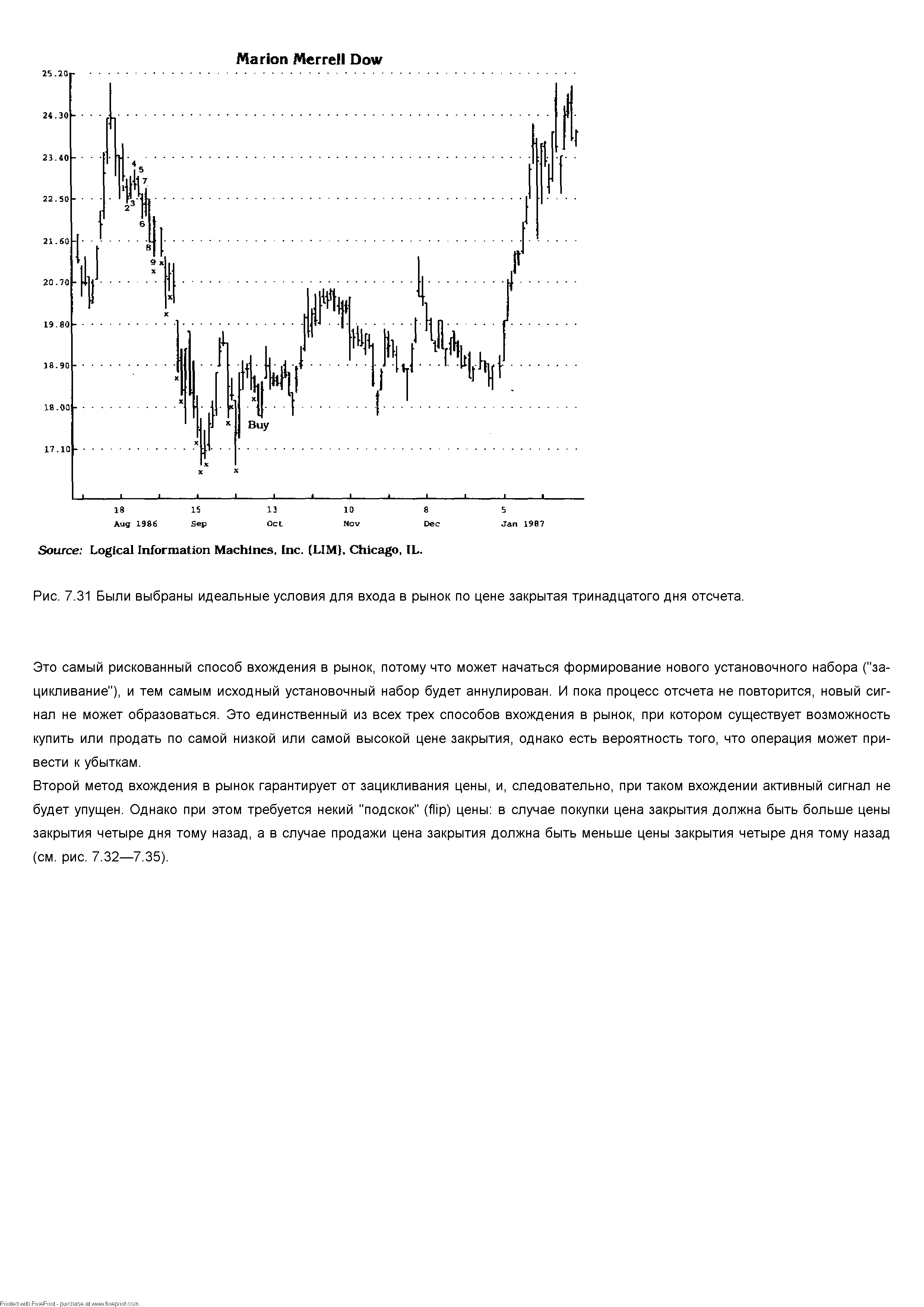

| Рис. 7.31 Были выбраны идеальные условия для входа в рынок по цене закрытая тринадцатого дня отсчета. |  |

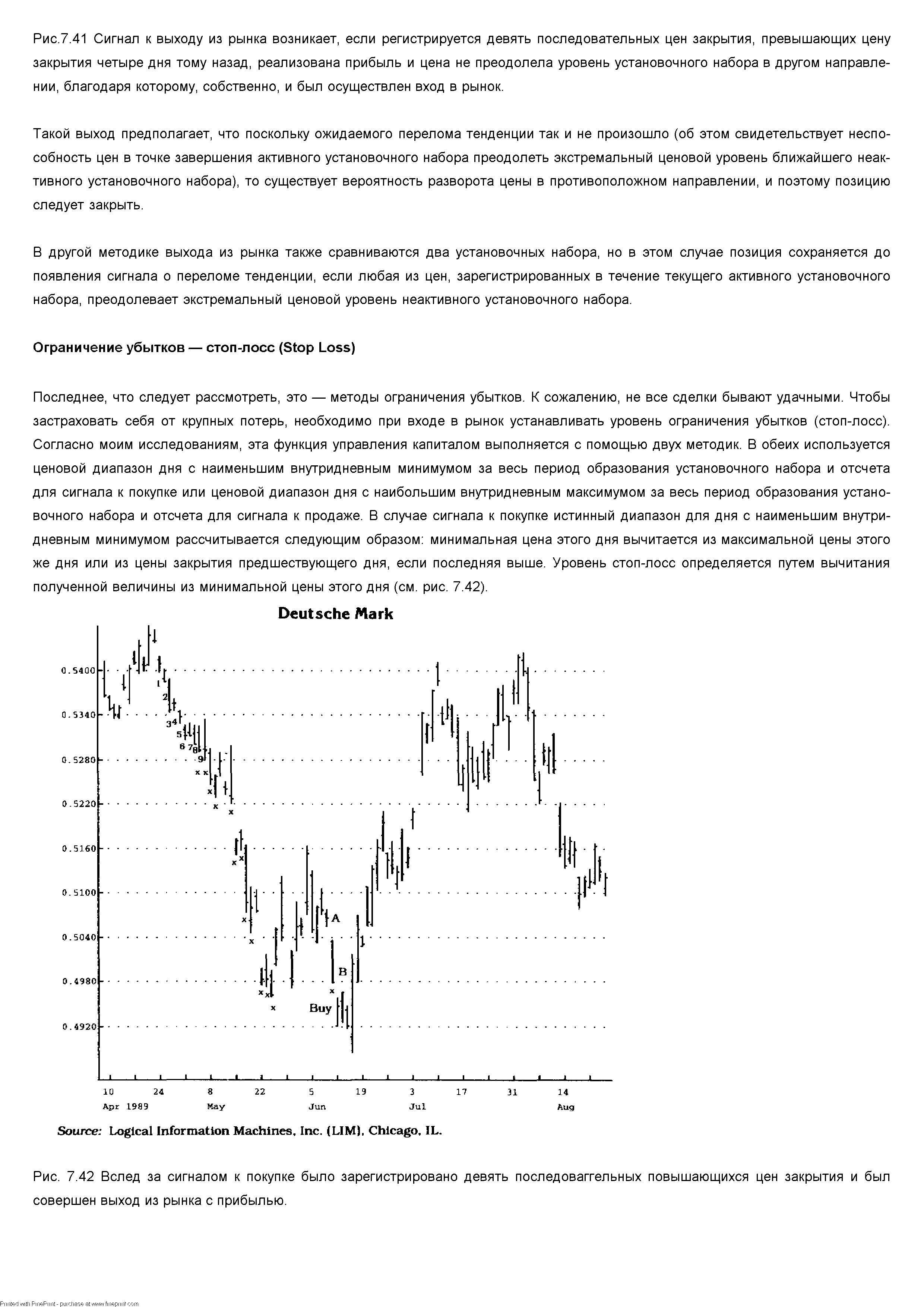

| Рис.7.41 Сигнал к выходу из рынка возникает, если регистрируется девять последовательных цен закрытия, превышающих цену закрытия четыре дня тому назад, реализована прибыль и цена не преодолела уровень установочного набора в другом направлении, благодаря которому, собственно, и был осуществлен вход в рынок. |  |

В этой главе я познакомил вас с некоторыми методами оценки "рыночных настроений", господствующих на различных рынках опционов. С помощью этих методов можно оценить не только привлекательность самих опционов, но и составить мнение о перспективах ценных бумаг, лежащих в их основе. Я надеюсь, что описанные индикаторы, а также правила входа в рынок будут применяться с максимальной выгодой и помогут вам стать энергичным, напористым трейдером, который ведет наступательную игру, а не использует опционы лишь для того, чтобы попытаться сохранить свой капитал. [c.151]

До завершения работы по исследованию линий тренда (TD-точки и TD-линии, см. главу 1) я использовал следующую методику для входа в рынок в случае прорыва линии тренда. Я строил линию тренда. Если это была восходящая линия, я ждал, когда истощится ценовой прорыв вниз. Минимальный уровень, достигнутый ценами в ходе этого спада, я затем использовал в качестве входной цены продажи после завершения последующего краткосрочного подъема цен. И, наоборот, если это была нисходящая линия тренда, то я ждал завершения прорыва вверх. Затем я использовал максимальный уровень, достигнутый ценами в ходе этого подъема, в качестве входной цены покупки после завершения последующего краткосрочного спада цен. [c.154]

Трейдеры часто не замечают особой важности определенных дней недели, месяца или года для выбора времени входа в рынок и выхода из него. Мои исследования в этой области показали, что такая связь далеко не случайна. [c.154]

Правильное управление утверждает, что если верно А и Б, то верно и С. Неправильное - утверждает, что если А и Б верно, то С. .. лишь иногда. Правильное управление капиталом в отличие от неправильного никогда не диктует, когда входить в рынок или выходить из рынка. Подобные управленческие модели лучше всего определить как управление "торговлей" или "рисками", которое не имеет ничего общего с правильными методами управления капиталом. [c.13]

Тем не менее некоторые стратегии, похожие на те, которые перечислены в предыдущем параграфе, часто применяются в рамках управления капиталом. Рассмотрим некоторые из них. Например, управление капиталом через защитные остановки просто говорит вам, где выйти из рынка, зафиксировав ваши убытки по сделке. Даже если это имеет отношение к управлению капиталом, то данное понятие лучше охарактеризовать как выход из рынка по "стоп-лоссу" или выходу из рынка по уровню "допустимого риска". Правильное управление капиталом совершенно не касается отдельных моментов входа в рынок или выхода из сделки. Отдавая приказ на остановку, вы определяете, где необходимо выйти из сделки, для каждой конкретной позиции. Управление капиталом и выход по "стопам" - это два абсолютно разных понятия. [c.13]

Этот метод не относится к управлению капиталом в чистом виде. Тем не менее сейчас самое подходящее время, чтобы представить его. Усреднение издержек популярно в основном в индустрии инвестирования в акции, а также в сфере взаимных фондов. Усреднение издержек не пользуется популярностью у трейдеров, торгующих с использованием маржи, и этому есть объективное объяснение. Усреднение издержек не является в чистом виде методом управления капиталом, потому что решения по усреднению издержек напрямую связаны с поведением рынка. Кроме того, этот метод в основном посвящен проблеме входа в рынок и выхода из него и гораздо в меньшей степени -вычислению оптимальной суммы риска. Как упоминалось ранее, процесс управления капиталом, в правильном понимании этого слова, не включает решения о входе в торговлю и выходу из нее. [c.31]

Dire tional Movement Index (Индекс направления движения). Фильтрующий индикатор движения, использование основано на положении, что сильное движение тренда имеется только 30 % времени, что и предоставляет сильный знак для входа в рынок. [c.180]

Скользящие средние и MA D — это примеры следующих за тенденцией, или запаздывающих , индикаторов (см. рис. 30). Такие индикаторы превосходно действуют при относительно длительных ценовых тенденциях. Они не предупреждают о предстоящих изменениях цен, а просто сообщают о направлении их движения (т.е. росте или падении), ориентируя вас на соответствующие действия. Покупая и продавая по сигналам индикаторов, следующих за тенденцией, вы лишите себя возможности более раннего входа в рынок, но зато значительно сократите степень риска, так как всегда будете играть в направлении господствующей тенденции. [c.31]

На следующем рисунке представлены графики промышленного индекса Доу Джонса и осциллятора Макклеллана. Стрелками покупка обозначены точки, в которых осциллятор поднимался выше 70, а стрелками продажа — места, где осциллятор падал ниже +70. Как видно из графика, индикатор превосходно определяет благоприятные моменты для входа в рынок и выхода из него. [c.117]

В дополнение к знаниям технического анализа, Ганн настаивал на применении дополнительных торговых правил, необходимых для успеха. Всегда используйте стоп-ордера. Никогда не давайте прибыли превратиться в убыток. Если охватили сомнения, не входите в рынок вовсе. Торгуйте только на активных рынках. Не используйте лимит-ордера, торгуйте по рынку (market order). He [c.38]

Обычно мы не входим в рынок, когда Аллигатор спит. Ведь мы хотим поставить либо на быков, либо на медведей, в зависимости от того, кого преследует Аллигатор. При нашем первом входе мы ждем до тех пор, пока внутри челюсти не появится фрактал. Сигнал фрактала будет объясняться в Главе 4. Вы можете видеть его на Рис. 3-7, как первый "л", как раз под номером 1 в левой части графика. Это первый фрактал вверх. Обратите внимание на то, что имеются еще пять сигналов фрактала на покупку, которые использовались позднее во время этой повышательной тенденции. Рис. 3-7 - это график Кофе. Рис. 3-8 показывает тот же тип ситуации на графике акций Dell omputer. В этой книге вам будут представлены как фьючерсные графики, так и графики акций. Различий в торговой стратегии при использовании концепций Теории Хаоса - нет. [c.38]

На протяжении многих лет я очень хорошо зарабатывал себе на жизнь только за счет формирования этих точек в качестве сигналов для покупки и продажи. Эти точки — единственно действительные уровни поддержки и сопротивления, которые я когда-либо находил. Они очень важны, и нарушение этих ценовых уровней важная информация о развитии тренда и изменениях в нем. Поэтому я могу использовать их для расстановки стопов (stop-loss prote tion) и методов входа в рынок. [c.33]

Не все, что кем-то утверждается, является истиной. Если кто-то придерживается определенных правил поведения, еще на значит, что и нам нужно поступать так же, или что мы преуспеем, приняв эти правила. Принято считать, что, занимаясь таймингом входа в рынок и выхода из него, можно стать хорошим трейдером. Поэтому и вы так думаете — вас к этому [c.20]

Президент Герберт Гувер мечтал о том, чтобы отыскать "одностороннего" экономиста, который никогда бы не использовал фразу "с другой стороны..." в своих экономических прогнозах. Такая "двусторонность" является отличительной чертой многих современных аналитиков. Они обладают поистине уникальной способностью говорить взаимоисключающие вещи. Этот недостаток легко преодолеть, если пользоваться методиками, подробно описанными в книге. В идеале вы перестанете зависеть от многочисленных советчиков и будете в достаточной степени оснащены новейшими достижениями в области технического анализа, чтобы принимать на себя всю полноту ответственности за свои действия и решения. Образно говоря, "перст указующий" будет направлен только на вас. Методики и правила торговли, способные подарить вам полную независимость, подробно объясняются на страницах этой книги. Вместо туманных, расплывчатых методов анализа вы найдете здесь четко определенные рыночные стратегии, шаг за шагом ведущие к успеху. Вы больше не сможете оправдывать свои неудачи тем, что торговали с оглядкой на закономерности прошлых рынков. Примитивные субъективные способы определения благоприятных зон покупки и продажи "задним числом" вытесняются безукоризненными механическими методами, позволяющими прогнозировать точки входа в рынок и выхода из него. Вот тогда действительно начнется процесс превращения "художника-граф и ста" в зрелого технического аналитика. [c.7]

В течение получаса наш индивид три раза входил в рынок и все три раза выходил из него с потерями. К сожалению, такая игра принесла выгоду только его брокеру. Подобные ситуации не редкость, особенно, если трейдер возомнит, что он способен добиться богатства и успеха, не прикладывая к этому никаких усилий со своей стороны. Я убедил трейдера всерьез заняться изучением структуры и особенностей используемого индикатора. Только тогда ему откроются все нюансы и "капризы" индикатора он поймет, что сигналы, скрытые между двумя выдачами компьютера, являются неотъемлемой частью этого индикатора. Чтобы составить правильное представление о ценности индикатора, я посоветовал ему следующее 1) сконцентрировать внимание на цене закрытия, соответствующей последней единице времени периода расчета индикатора, чтобы определить истинную цену вхождения в рынок, и 2) игнорировать экстремальные цены, поскольку графики, отражающие максимальные и минимальные цены, создают несколько искаженное представление о реальном положении дел на рынке. Чтобы не попадать в подобные ситуации, я провел подробные исследования наиболее популярных индикаторов, а также создал ряд своих собственных. Следующий раздел посвящен тому, что мне удалось сделать для правильной интерпретации показаний индикаторов, сигнализирующих о перекупленно-сти/перепроданности рынка. [c.64]

Если выбран единый временной период, кривые индикатора для большинства акций будут колебаться в пределах одной и той же полосы. Поэкспери-ментировав с данным индикатором, вы сможете определить конкретные параметры, указывающие на предстоящий перелом тенденции. Как правило, индикатор скорости изменения изменяет направление движения раньше, чем происходит реальный перелом в движении цен. Совместно с другими инструментами технического анализа индикатор скорости изменения может служить для выбора моментов входа в рынок и выхода из него, а также для оценки перспективности той или иной сделки в сравнении с другими возможными сделками. [c.91]

Чтобы определить истинность установочного набора Секвенты , необходим некий ключевой элемент. Его отсутствие подчеркивает, что рынок находится в фазе чрезмерно стремительных изменений. Например, если цены падают подобно водопаду, то необходимо дождаться замедления падения, чтобы предотвратить преждевременный вход в рынок. И наоборот, чтобы избежать преждевременного входа в случае резкого, почти вертикального взлета цен, характерного для заключительной фазы восходящей тенденции, необходимо указание на то, что движение цен затормаживается. Как только установочный набор полностью сформировался и подтверждена его истинность, начинается следующая фаза Секвенты — отсчет. Процесс оценки истинности установочного набора, называемый "пересечением" (interse tion), понять очень несложно. Попросту говоря, пересечение происходит, если ценовой диапазон восьмого или девятого дня установочного набора перекрывает диапазон любого дня этого набора, отстоящего от него на три или более дней. Другими словами, пересечение для установочного набора на покупку имеет место, как только максимальная цена восьмого или девятого дня установочного набора окажется больше или равной минимальной цене три, четыре, пять, шесть или семь дней назад (см. рис. 7.12 и 7.13). [c.105]

Теперь, когда мы обсудили фазы формирования установочного набора и отсчета, следует рассмотреть три других важных аспекта Секвенты 1) вход в рынок, 2) выход из рынка и 3) методы ограничения убытков (stop loss te hniques). [c.116]

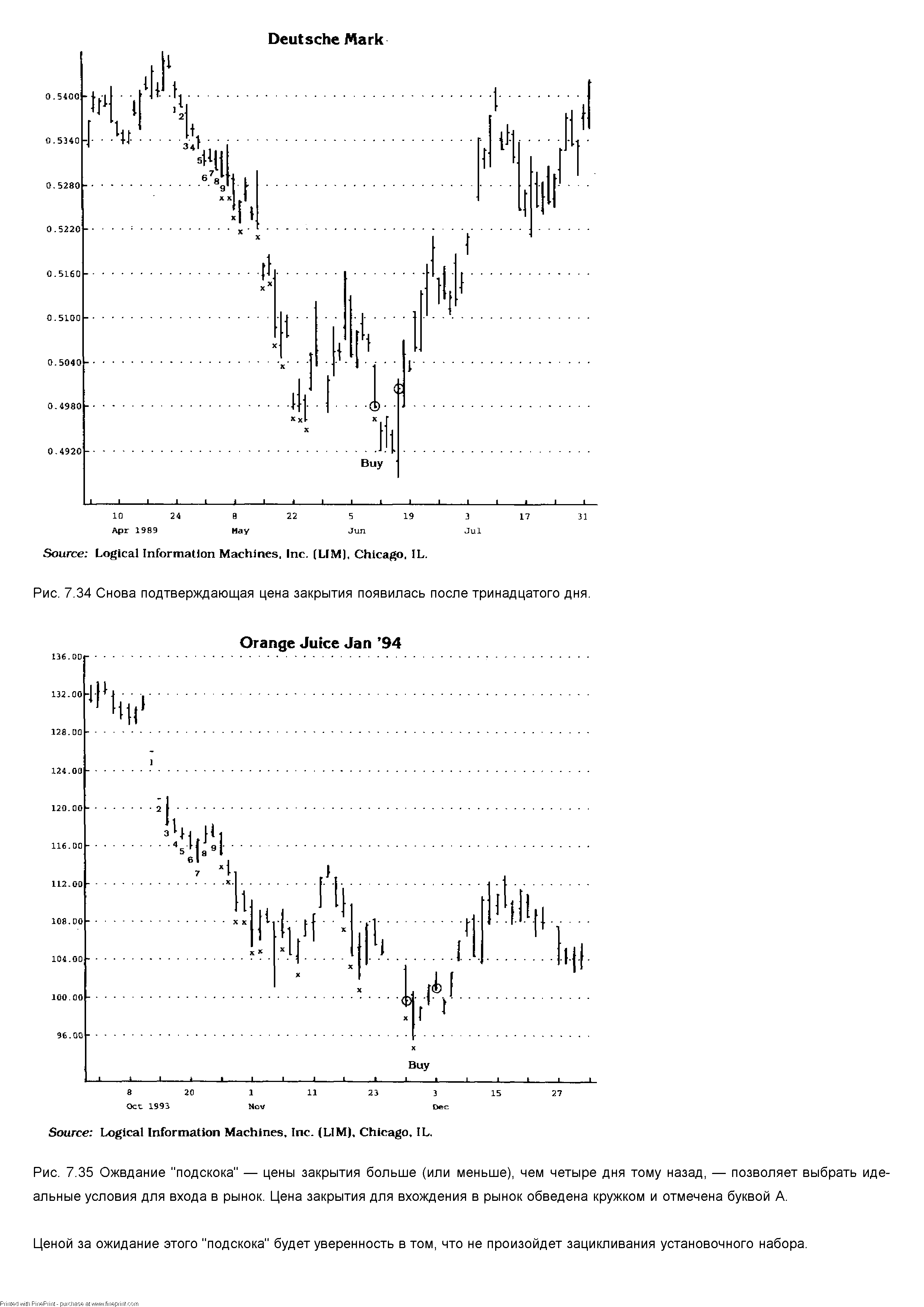

Для входа в рынок по Секвенте рекомендуется три метода. Согласно первому из них вхождение в рынок осуществляется по цене закрытия того дня, в который завершился отсчет (см. рис. 7.28—7.31). [c.116]

| Рис. 7.35 Ожвдание "подскока" — цены закрытия больше (или меньше), чем четыре дня тому назад, — позволяет выбрать идеальные условия для входа в рынок. Цена закрытия для вхождения в рынок обведена кружком и отмечена буквой А. |  |

Независимо от того, остается ли цена акции выше цены первоначального публичного размещения, в течение двух-четырех недель после первых двух-трех дней торговли она обычно несколько снижается или остается на одном уровне. Затем, когда первоначальный интерес к новому выпуску рассеивается, начинается новое, менее интенсивное увеличение числа покупок. Чтобы более точно предсказать появление этой новой волны интереса, я часто анализирую некоторые специфические особенности публичного размещения. Я пытаюсь райтеров, размеры синдиката, количество маркет-мейкеров, если акции обращаются на электронном внебиржевом рынке (NASDAQ), количество акций, которое андеррайтеры планируют разместить у инвесторов, объем и объем в долларовом выражении за каждый день торговли с момента размещения и так далее. Это не означает, что, если подобная информация отсутствует, цены не будут подчиняться описанным выше закономерностям. Она просто помогает подтвердить мои предположения и определить наиболее благоприятные моменты для входа в рынок. [c.145]

Смотреть страницы где упоминается термин Вход в рынок

: [c.154] [c.34] [c.50] [c.56] [c.36] [c.116]Смотреть главы в:

Секреты биржевой торговли Издание 3 (2006) -- [ c.494 ]