RSI подвержен колебаниям и случайным изменениям, не свойственным сглаженным индикаторам, не основанным на отношениях, следствием чего RSI показывает большую торговую активность, т. е. большую стоимость средней сделки по сравнению со сглаженными индикаторами скорости изменений цены. [c.199]

Чтобы проследить за логикой развития Волны Эллиота, необходим индикатор, который измеряет скорость изменения цены на одной волне относительно скорости изменения цены на другой волне. Стандартные индикаторы не в состоянии осуществить данное сравнение. Они просто сравнивают цены относительно друг друга, но не сравнивают скорость движения цены. Осциллятор Эллиота был создан в результате исследования, которое длилось на протяжении нескольких лет. Далее описывается идея, которая легла в основу осциллятора. [c.5]

Практически все важные графические образования (вершины, основания, прорывы и т.д.) сопровождаются резким увеличением объема торгов. Индикатор скорости изменения объема показывает, насколько быстро меняется объем. [c.206]

Индикатор скорости изменения объема определяется путем деления величины изменения объема за последние п. периодов на значение объема п периодов назад. Полученная величина показывает относительное изменение объема за последние п периодов. [c.206]

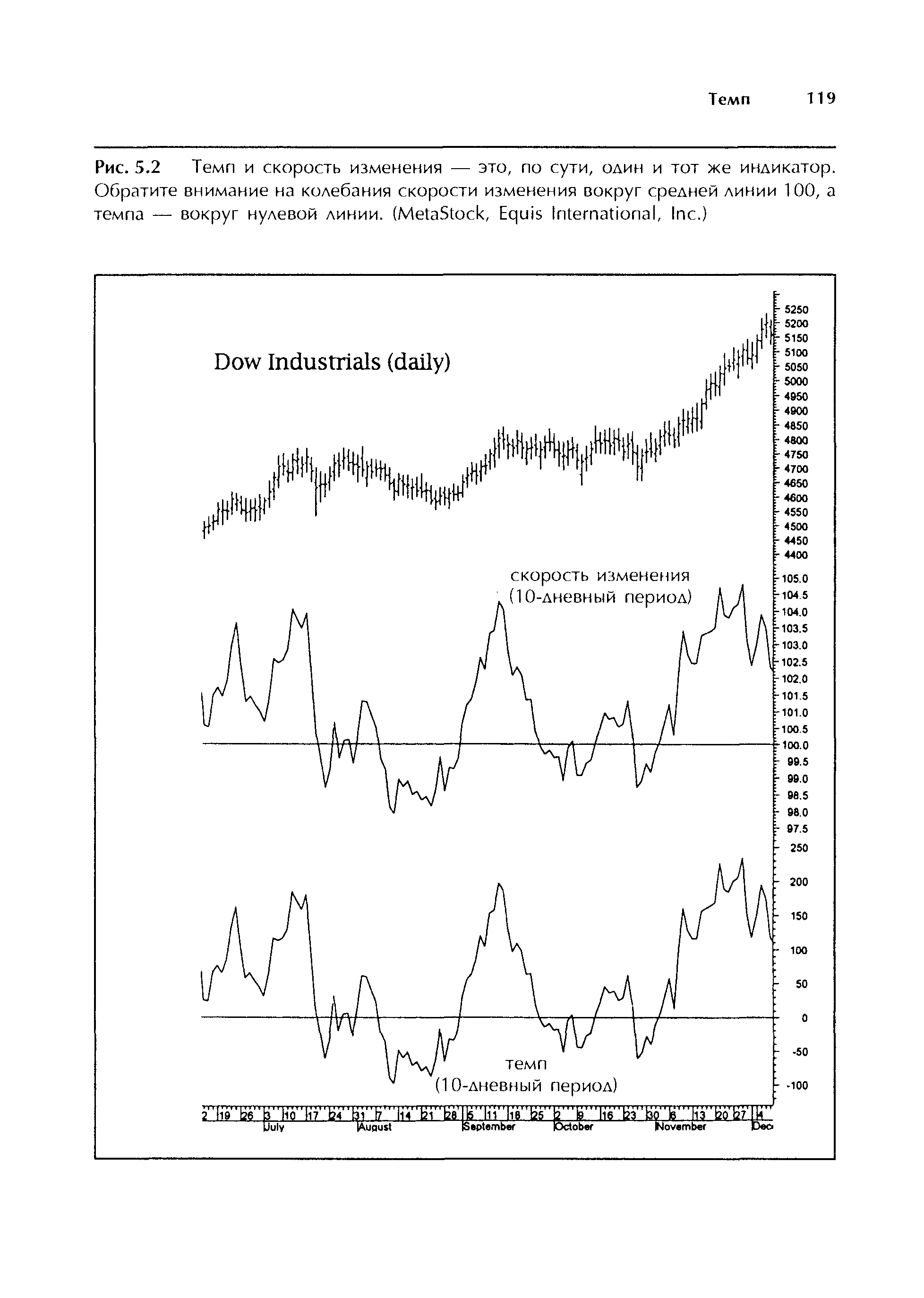

Индикатор скорости изменения цены (RO ) показывает разность между текущей ценой и ценой п периодов назад. Она может быть выражена или в пунктах, или в процентах. Индикатор темпа (см. стр. 185) отражает зависимость между теми же величинами, но не в виде разности, а в виде отношения. [c.208]

Интерпретация индикатора темпа идентична интерпретации индикатора RO (см. стр. 169). Оба они показывают скорость изменения цены бумаги, но первый — через отношение, а второй — в виде разности. [c.225]

Том Джозеф, один из выдающихся исследователей в области методов торговли, создал очень эффективный индикатор моментума. Он построил 35-периодное скользящее среднее и вычел его из 5-периодного скользящего среднего. Он воспроизводится как осциллятор, который программируется на большинстве программно-аппаратных средств, предоставляющих информацию о котировках. Скользящее 5-периодное среднее сглаживает и представляет текущую, краткосрочную силу рынка, а 35-периодное скользящее показывает силу рынка за более длительный период. Мы обнаружили, что если изменить периодичность осциллятора на 5-баров и 34 бара (5/34), то мы получим очень близкое приближение к тому разногласию, которое находится значительно более трудоемкой работой, использующей усреднение MFI для каждой волны. Например, представьте, что вы в настоящее время находитесь в волне 3. Скользящее среднее с 5-периодами представляет собой коэффициент движения цены внутри волны 3. Это скорость изменения цены, также как и MFI развивается быстрее, чем в любое другое время в отсчете волны Эллиота. Скользящее среднее с 34-периодами представляет скорость движения цены, или MFI, внутри волн 1 и 2. Эта скорость изменения намного меньше, чем скорость 5-периодного среднего, что создает серьезный разрыв между этими двумя скользящими средними. Самый высокий пик для осциллятора 5/34 создается волной 3. За все эти годы, мы нашли немало путей работы с этим осциллятором. [c.99]

Еще более важным является индикатор, показывающий скорость изменения данных процентных величин. На своем опыте я убедился, что этот индикатор является наиболее надежным с точки зрения определения наиболее перспективных объектов инвестиций. Скорость изменения рассчитывается просто разделите процентную величину текущего дня на процентную величину X дней тому назад. Обычно я работаю с числами Фибоначчи. Выбрав определенное число, я рассчитываю скорость изменения путем деления сегодняшней величины на величину, отстоящую от сегодняшней, по крайней мере, на четыре уровня Фибоначчи в сторону уменьшения. Допустим, я использую ряд из 89 дней. Чтобы рассчитать скорость изменения, мне нужно сравнить сегодняшнюю величину с величиной 13 дней тому назад — в последовательности Фибоначчи числа возрастают от 13 до 21, 34, 55 и затем до 89. Легко увидеть, что число 13 расположено на четыре уровня ниже, чем число 89. Если бы вы использовали ряд из 144 дней, то нужно было бы сравнивать величину текущего дня с величиной 21 день тому назад если бы вы использовали ряд из 233 дней, то нужно было бы сравнивать величину текущего дня с величиной 34 дня тому назад. Имейте в виду, что это всего лишь рекомендации. Возможно, вы добьетесь лучших результатов, если будете использовать другую числовую последовательность или если для расчета скорости изменения вы выберете другие временные периоды. Но как только период выбран, он должен быть одним и тем же для всех сравниваемых ценных бумаг. Например, если для одного наименования акций выбран 89-дневный период и скорость изменения рассчитывается на основе процентной величины 13 дней назад, тогда те же самые временные отрезки должны использоваться при оценке относительной привлекательности других акций (см. рис. 5.9). [c.90]

Графические программы предлагают многие типы осцилляторов, чтобы помочь определить крайние точки рынка и потенциальные возвратные точки. Основными являются индикаторы момента и скорости изменения. Двумя наиболее популярными и, вероятно, наиболее цен- [c.57]

В период дезинфляции, начавшийся в 1980 году, товарные цены падали одновременно со снижением процентных ставок (см. рис. 3.1). Эта тенденция всерьез была прервана только в период с конца 1982 по начало 1984 года, когда индекс СКВ поднялся на величину, равную половине предшествующего спада. Не удивительно, что в это время росли и процентные ставки. Однако в середине 1984 года долгосрочная нисходящая тенденция индекса СКВ возобновилась. Одновременно начался второй этап снижения процентных ставок, продлившийся еще два года. На рисунке 3.2 сравниваются индикаторы скорости изменения индекса СКВ и доходности облигаций. [c.39]

Предполагается, что рост данного показателя (так же как и для PPI) отражает усиление инфляции и, следовательно, вызывает краткосрочное ослабление валюты. Заметим, что сравнение значений и скоростей изменения PI и PPI позволяет выявить вклад импорта в инфляцию. Является полезным анализировать и рост цен на отдельные группы товаров, чтобы точнее определить, за счет чего происходит увеличение цен. Например, существенный рост этих инфляционных индикаторов может быть определен серьезным повышением цен на нефть. В такой ситуации, наверное, неправомерно делать вывод об усилении инфляции как результате неблагополучного состояния экономики, поэтому нельзя буквально воспринимать PI и PPI как показатели реальной инфляции. [c.75]

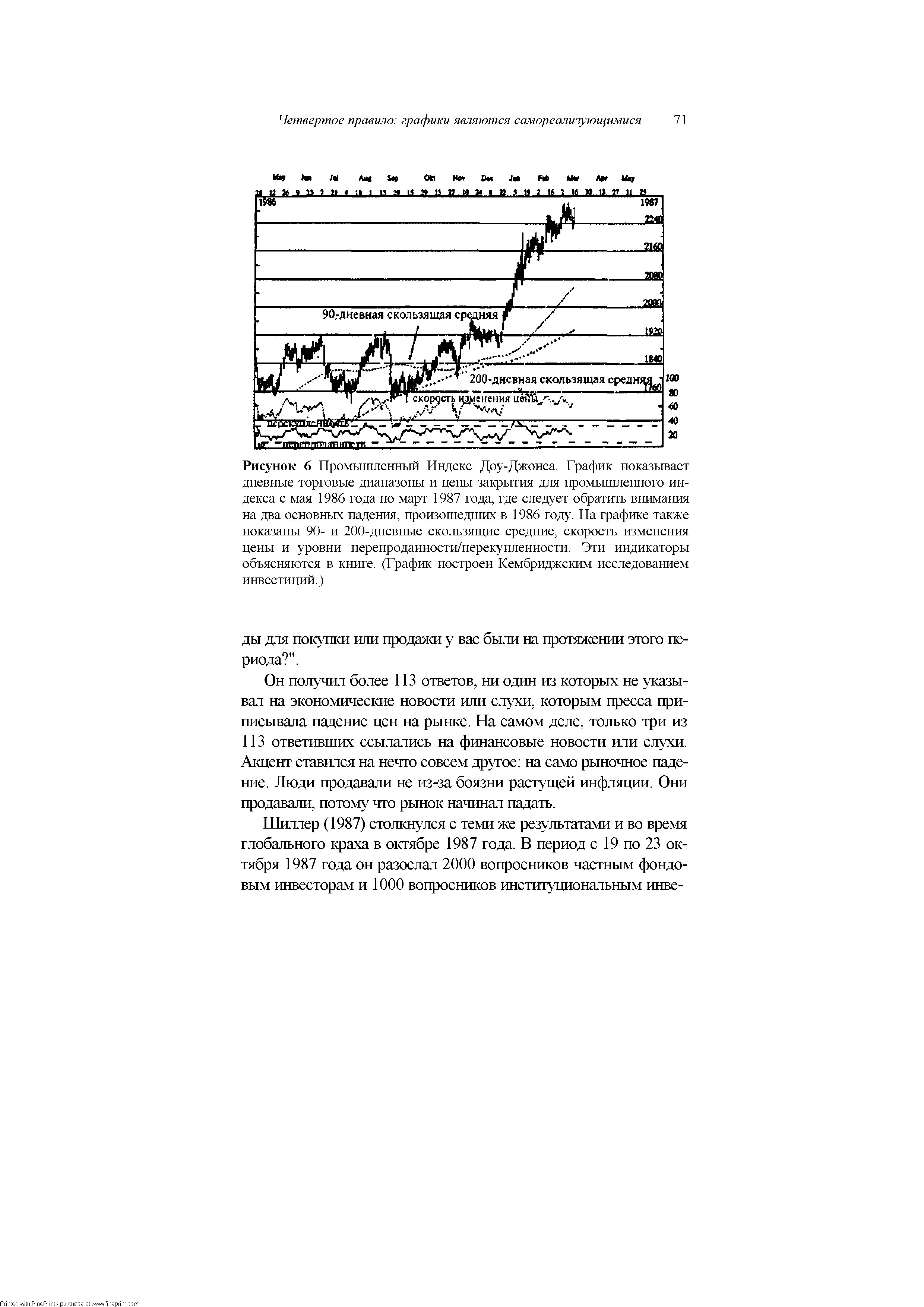

| Рисунок 6 Промышленный Индекс Доу-Джонса. График показывает дневные торговые диапазоны и цены закрытия для промышленного индекса с мая 1986 года по март 1987 года, где следует обратить внимания на два основных падения, произошедших в 1986 году. На графике также показаны 90- и 200-дневные скользящие средние, скорость изменения цены и уровни перепроданности/перекупленности. Эти индикаторы объясняются в книге. (График построен Кембриджским исследованием инвестиций.) |  |

Иногда моментум и Ro оказываются не предварительными, а синхронными индикаторами. Представьте себе, как ракета ударяется о препятствие. Ее моментум и скорость изменения падают вместе с разбитой ракетой. Это происходит тогда, когда на рынок приходят существенные плохие новости, отправляя Ro и цены вниз одновременно. [c.88]

Некоторые игроки сначала строят скорость изменения цен, а затем сглаживают ее через показатель среднего движения курса. При этом получается значительно более прыгучий и менее полезный индикатор, чем S-Ro . [c.89]

Для вычисления этого индикатора найдите 13-дневный экспоненциальный показатель среднего движения по цене закрытия и примените к нему 21-дневную скорость изменения. S-Ro обычно идет плавными волнами, чьи максимумы и минимумы часто совпадают с важными поворотными точками. Этот индикатор особенно хорошо работает на рынке акций как с отдельными акциями, так и с их группами. [c.89]

Первые два индикатора можно отнести к среднесрочным, т.к. они хорошо показывают общую тенденцию развития примерно на полтора месяца. Индикаторы 3-7 называются ценовыми, т.к. при их построении используются только ценовые данные, а индикаторы 8-9 — объемными, т.к. учитывают также и данные об объемах торговли. Действие объемных индикаторов основано на предположении, что увеличение объемов прямо пропорционально скорости изменения цен. Если это так, то большие объемы в течение дня при изменении цен за этот же день можно считать доказательством истинности тренда. Рост объемов указывает на присоединение к торговле трейдеров, имеющих солидные финансовые возможности. Считается также, что они хорошо информированы о фундаментальных причинах возможного изменения цен. Опишем построение и принцип действия названных индикаторов. [c.395]

Целью большинства индикаторов является измерение момента, который характеризует скорость изменения цены. Большинство классических и доморощенных индикаторов вращаются вокруг вычисления скорости изменения рынка или цены акции. Именно поэтому придает- [c.111]

Моментум и скорость изменения отслеживают ускорение тренда, рост или снижение скорости его движения. Это основные индикаторы, показывающие, ускоряется тренд, замедляется или движется с прежней скоростью. Они обычно достигают максимума до пика цен и минимума до дна спада. [c.113]

Графические программы предлагают много видов осцилляторов, помогающих определять экстремумы рынка и потенциальные точки разворота. Основными являются индикаторы темпа и скорости изменения. А наиболее распространены и, вероятно, наиболее ценны два индикатора — индекс относительной силы и стохастический осциллятор. Индикаторы этого типа наиболее эффективны в периоды рыночной нестабильности и на завершающем этапе тенденции. Они во многом теряют свой эффект в разгар сильной тенденции. Поэтому ими не следует злоупотреблять и переоценивать при анализе сильных трендовых рынков. Для сильной тенденции более подходит, например, скользящее среднее. Существуют индикаторы, сочетающие в себе свойство следовать за тенденцией, присущее скользящему среднему, и способность определять области перекупленности и перепроданности, характерное для осцилляторов. В следующей главе обсуждается один из индикаторов этого более высокого ранга. [c.136]

Rate of hange (Темп изменения). Индикатор импульса или скорости цены, определяется в графическом виде как отношение текущей цены к цене предыдущего периода. [c.198]

На следующем рисунке показаны графики промышленного индекса ДоуДжонса и 4месячного индикатора скорости изменения базисной процентной ставки. Стрелками покупка обозначены моменты снижения процентных ставок (индикатор опускается ниже нулевого уровня), а стрелками продажа — моменты, когда процентные ставки повышались. Данный пример демонстрирует наличие сильной корреляции между процентными ставками и рынком акций. [c.170]

На следующем рисунке представлены графики курса акций Texas Instruments и 12дневного индикатора скорости изменения объема. Прорыв цен из треугольника сопровождался резким увеличением объема. Это увеличение объема подтвердило значимость ценового прорыва. [c.206]

ТРИКС (TRIX) — динамический индикатор, который показывает относительную скорость изменения трижды экспоненциально сглаженного скользящего среднего цен закрытия. Он позволяет торговать в направлении тенденций с длительностью больше или равной выбранному числу периодов. [c.239]

Почти каждый тип традиционного осциллятора, таких как стохастик, RSI или осциллятор скользящей средней, могут быть использованы для индикации нового моментального максимума или минимума. Простой индикатор "скорости изменения" (rate of hange) также работает исключительно хорошо. [c.47]

Затем настал XX век, и пришло время технического прогресса. После Второй Мировой Войны появился принципиально новый класс трейдеров торговые эксперты, обладатели различных ученых степеней, больших столов из красного дерева и полированных табличек на дверях кабинетов. Со временем риторика вытеснила реальность как главную составляющую торговой практики. Иллюзии заменили здравый смысл. Наши интересы стали сосредотачиваться вокруг скользящих средних, стохасти-ков, индексов относительной силы (RSI), графиков "крестиков-ноликов", осцилляторов, индикаторов направленного движения (DMI), индексов среднего направленного движения (ADX), индексов товарного канала ( I), волатильности, бычьего консенсуса, момента (движущая силарынка), скорости изменения, схождения-расхождения скользящих средних (MA D) и так далее. Затем появились информационные бюллетени и книги определенного рода, например "Как я сделал 40 миллионов долларов в прошлом году, торгуя одним контрактом на евродоллар". В начале 1980-х появилась целая серия систем прогнозирования, этих так называемых "черных ящиков", продававшихся по невероятным ценам. Ни один из подобных "подходов" не доказал свою состоятельность на практике, и все они были отвергнуты. [c.7]

Если выбран единый временной период, кривые индикатора для большинства акций будут колебаться в пределах одной и той же полосы. Поэкспери-ментировав с данным индикатором, вы сможете определить конкретные параметры, указывающие на предстоящий перелом тенденции. Как правило, индикатор скорости изменения изменяет направление движения раньше, чем происходит реальный перелом в движении цен. Совместно с другими инструментами технического анализа индикатор скорости изменения может служить для выбора моментов входа в рынок и выхода из него, а также для оценки перспективности той или иной сделки в сравнении с другими возможными сделками. [c.91]

Осцилляторы индекс I, индикаторы темпа движения цен, скорости изменения цен, MA D, стохастический анализ, осциллятор %R Уильямса, индекс RSI, осциллятор VA, индекс спроса, индекс темпа HAL [c.414]

Осцилляторы (Os illators) - технические индикаторы, предназначенные для определения состояний пе-рекупленности или перепроданности рынка. Графики осцилляторов размещают под ценовым графиком. При достижении осциллятором верхнего экстремума рынок считается перекупленным, а при достижении нижнего экстремума - перепроданным. Примерами осцилляторов являются индикаторы темпа и скорости изменения. [c.294]

Индикатор темпа (momentum), или скорости движения цен (pri e velo ity) рассчитывается как разность между сегодняшней ценой закрытия и ценой закрытия определенное число дней назад. Так, используя 10-дневный индикатор темпа, мы сопоставляем сегодняшнюю цену закрытия с ценой десятидневной давности. Если сегодняшняя цена закрытия выше, то показатель темпа будет положительным. Если сегодняшняя цена закрытия ниже цены десять дней назад, то величина темпа отрицательная. При использовании индикатора темпа исходят из того, что перепад цен (разность между сегодняшней ценой закрытия и ценой некоторое время наззд) должен неуклонно увеличиваться по мере развития тенденции. Это — признак восходящей тенденции, стабильно набирающей темп. Иначе говоря, скорость изменения цен возрастает. Если же цены растут, а темп начинает выравниваться, значит тенденция замедляется. Это может быть ранним признаком ее окончания. Если кривая темпа пересекает нулевую линию сверху вниз, данный сигнал считается медвежьим, а если снизу вверх — бычьим. [c.239]

По-нашему мнению, при работе на FOREX профессиональный трейдер тоже может чувствовать состояние рынка без компьютерных индикаторов и анализа графиков. Для этого, правда, необходимо обладать хорошей памятью и вниманием. В самом деле, наблюдая скорость изменения цен, можно определить достижение областей перезакупленности и перезапроданности. Отмечая уровни, на которых цены задерживались, можно выделить значимые уровни поддержки и сопротивления. Сложность такой работы без графиков, без технического и компьютерною анализа, наверное, эквивалентна сеансу одновременной игры в шахматы на двадцати досках, причем вслепую. Поэтому такие профессионалы встречаются очень редко. Большинство участников рынка все же используют и графики, и компьютеры. [c.164]

Технические аналитические инструменты, известные как "индикаторы", часто бывают чрезвычайно полезными в оценке и подтверждении статуса движущей силы рынка или психологического фона, который обычно сопровождает волны каждого типа. Например, индикаторы психологии инвесторов, как те, что реагируют на короткие продажи, транзакции опционов и списки рыночных опционов, достигают экстремальных значений в конце волн "С", вторых и пятых волн. Индикаторы инерции (momentum) показывают упадок силы рынка (т.е. скорость изменения цен, охват и на мелких волновых уровнях - объем) в пятых волнах и волнах "В" растянутой волновой плоскости, создающий "инерциальное расхождение". Так как полезность отдельного индикатора может меняться или уменьшаться в результате изменения в рыночной механике, мы настоятельно рекомендуем использовать их в качестве вспомогательных инструментов для правильного волнового исчисления волн Эллиотта, но не полагаться на них до такой степени, чтобы пренебрегать очевидным предзнаменованием волнового исчисления. Действительно, взаимосвязанные указания в рамках Закона волн иногда говорили о такой рыночной среде, которая вызывала у некоторых рыночных индикаторов временную деформацию или беспомощность в прогнозировании. [c.122]

Pii e Rate-Of - hange (R.O. .) — скорость изменения цены. Этот индикатор рассчитывается посредством определения отношения изменения цены закрытия за определенный период к цене закрытия начала этого периода. Результат представляет собой процент, на который изменилась цена в течение последнего периода длинной N. Если текущая цена закрытия выше, чем Ладней назад, то R.O. . будет положительным числом, если меньше — то отрицательным. Феномен волнообразного движения цен давно известен. Индикатор R.O. . иллюстрирует это движение в формате осциллятора. При повышении цены происходит увеличение значения R.O. ., и наоборот, при падении цены будет уменьшаться. Чем быстрее повышается или падает цена, тем быстрее увеличивается или уменьшается значение этого индикатора. [c.259]

| Рис. 5.2 Темп и скорость изменения — это, по сути, один и тот же индикатор. Обратите внимание на колебания скорости изменения вокруг средней линии ТОО, а темпа — вокруг нулевой линии. (MetaSto k, Equis International, In .) |  |

Смотреть страницы где упоминается термин Скорость изменения, индикатор

: [c.527] [c.408] [c.138] [c.139] [c.139] [c.153] [c.206] [c.252] [c.104] [c.262] [c.264] [c.288] [c.45]Секреты биржевой торговли Издание 3 (2006) -- [ c.0 ]