До недавнего времени западные биржевики использовали три типа графиков для отслеживания цен столбики, линейные и крестики-нолики. Столбиковый, или штриховой график давно стал самым популярным. Биржевик начинает с того, что выбирает масштаб времени, в котором хочет работать — в зависимости от его выбора штрих может отражать неделю, месяц, час или только несколько минут биржевой игры. Верхняя точка штриха отражает максимальную силу быков за избранный период, нижняя точка — максимальную силу медведей, а штришки слева и справа — цены открытия и закрытия. Линейные графики отражают только цены закрытия, а крестики-нолики также только цены закрытия, но лишь те, что отличаются от предыдущих не менее, чем на предустановленную величину. [c.314]

Подобно баровым графикам, линии однодневных свечей содержат цены открытия, закрытия, минимальную и максимальную за конкретный день. В отличие от бара, свеча обладает широкой частью, так называемым телом . Оно обозначает интервал между ценами открытия и закрытия. Если тело черное (т. е. окрашено внутри) — значит цена закрытия оказалась ниже цены открытия. Если же тело белого цвета (т. е. не окрашено внутри) — значит, наоборот, цена закрытия выше цены открытия. Посмотрите на изображения японских свечек на рис. 28.1. Тонкие линии сверху и снизу от тела, образующие фитили свечки, называются тенями . Тени представляют максимальную и минимальную цены за день. Чем короче верхняя тень черной свечки, тем ближе располагаются друг к другу цена открытия и максимальная цена. Короткая верхняя тень у белой свечи свидетельствует о том, что цена закрытия находится недалеко от максимальной цены. Соотношение между дневными ценами открытия, закрытия, максимальной и минимальной определяют вид однодневной свечки. Тело может быть длинным или коротким, черным или белым. Тени также могут быть длинными или короткими. [c.231]

Модель крест харами объединяет модель день с уменьшающимся диапазоном с эффективностью дожи . Эта специфическая модель появляется, когда тело свечи харами имеет совпадающие цены открытия и закрытия. Когда такая свеча умещается в диапазон предыдущей длинной свечи, она может представлять собой важную точку разворота рынка. Ищите на графиках тени длинноногих дожи , они указывают на высокую вероятность сильного разворота тенденции. Перейдите к изучению ценового трафика во временных рамках, на порядок меньших тех, в которых появилась данная модель. Здесь она часто предстает в виде вложенной модели разворота Двойное Дно . Цена продвигается к новому минимуму или к новому максимуму, но быстро отскакивает баром закрытия обратно к уровню поддержки/сопротивления. Хотя лучше всего данная модель способна прогнозировать развороты тенденций, применение ее в роли установочного набора неудавшейся модели также очень популярно. [c.502]

Для того чтобы построить стандартный штриховой график, необходимы следующие данные цены открытия и закрытия, а также максимум и минимум за рассматриваемый торговый период. Штриховой график состоит из вертикальных линий, показывающих диапазон между минимальной и максимальной ценой данного дня. Максимальная цена — это самая высокая цена, которую в этот день давали за данную ценную бумагу. Соответственно минимальная цена — это самая низкая цена, которую давали в этот день. [c.20]

Рис. 9-6 иллюстрирует Стремительный рынок, в сравнении с Трендовым рынком. Левая часть графика представляет собой красивый Трендовый рынок, где цены остаются в течение некоторого времени вне пределов Пасти Аллигатора. Если бы вы использовали остановку на Зеленой линии в левой части графика, то остановились бы перед завершением тренда. Также обратите внимание на то, что цены с левой стороне графика идут приблизительно параллельно Зеленой (самой верхней) Линии Баланса. Вместе с тем, с правой стороны графика цена резко растет, и угол такого роста выше, чем угол Зеленой линии. В данный момент вы бы передвинули ваш стоп-ордер на закрытие к Зеленой линии, поместив его на следующий период (один день на этом графике). Вы можете видеть, что Зеленая линия может обеспечить больше прибыли, чем Красная линия (средняя линия) на Рис. 9-6. [c.118]

Так как многие из наших друзей смогли торговать по этим моделям, мы знаем, что они легко распознаваемы. Собственно говоря, модель три маленьких индейца вначале преподавалась двумя другими трейдерами, торгующими по тиковым графикам. Совет люди, торгующие по субъективным моделям графиков, проводят много часов после закрытия рынков, повторно изучая примеры, образованные во время сессии того дня. Они также очень сильно концентрируются на торговле только по двум или трем определенным схемам. Они не используют осцилляторы или скользящие средние, поскольку хотят сохранять чистоту подхода. (Эту главу можно было бы назвать ТОРГОВЛЯ - ШКОЛА МИНИМАЛИЗМА ) Лучшая техника для использования при входе в эти сделки обращается к старому доброму чтению ленты или отслеживанию графиков прямо в то время, когда происходит ожидаемый разворот. В первую очередь следует сконцентрироваться, чтобы найти точку риска или логическое место, куда следует поместить ваш стоп до открытия сделки. Когда вы увидите минимум колебания, до которого рынок не должен снова опуститься (в случае покупки), снимайте телефонную трубку и покупайте по пене рынка. Не пытайтесь назначать точную цену сделки, потому что слишком высоки шансы, что вы упустите ее. Лучшие вхождения по этим трем схемам имеют очень сжатый удобный момент. [c.69]

Эта черточка ставится именно справа, чтобы не путать ее с ценой открытия, которую многие аналитики также отмечают на графике в виде черточки слева от столбика. Традиционно на график наносили только максимальную цену дня, минимальную цену дня и цену закрытия, но все больше и больше трейдеров, занимающихся краткосрочной торговлей, начинают использовать и значение цены открытия. [c.44]

Рассмотрим подробнее, что же именно измеряет индикатор темпа движения цен. Откладывая на графике разницу цен за определенный период времени, аналитик изучает скорость их роста или падения. Если цены растут, а кривая темпа, находясь над нулевой линией, также поднимается, то это означает, что тенденция роста набирает скорость. Если поднимающаяся кривая начинает выравниваться, это означает, что прирост, зафиксированный последними ценами закрытия, совпадает с приростом, отмеченным десять дней назад. И даже хотя цены продолжают расти, темп роста (т.е. скорость, с которой растет цена) остается одинаковым. Когда кривая темпа начинает клониться к нулевой линии, тенденция роста цен все еще сохраняется, но ее скорость падает -иными словами, тенденция теряет темп. [c.249]

Когда кривая темпа опускается ниже нулевой линии, последняя цена закрытия ниже цены закрытия десятидневной давности - на графике отражаются признаки краткосрочной тенденции падения (кстати, десятидневное среднее скользящее при этом также начинает снижаться.) По мере того как кривая темпа продолжает опускаться ниже, набирает темп тенденция падения цен. И только тогда, когда кривая темпа вновь начинает подниматься, можно сделать вывод, что тенденция падения замедляется. [c.249]

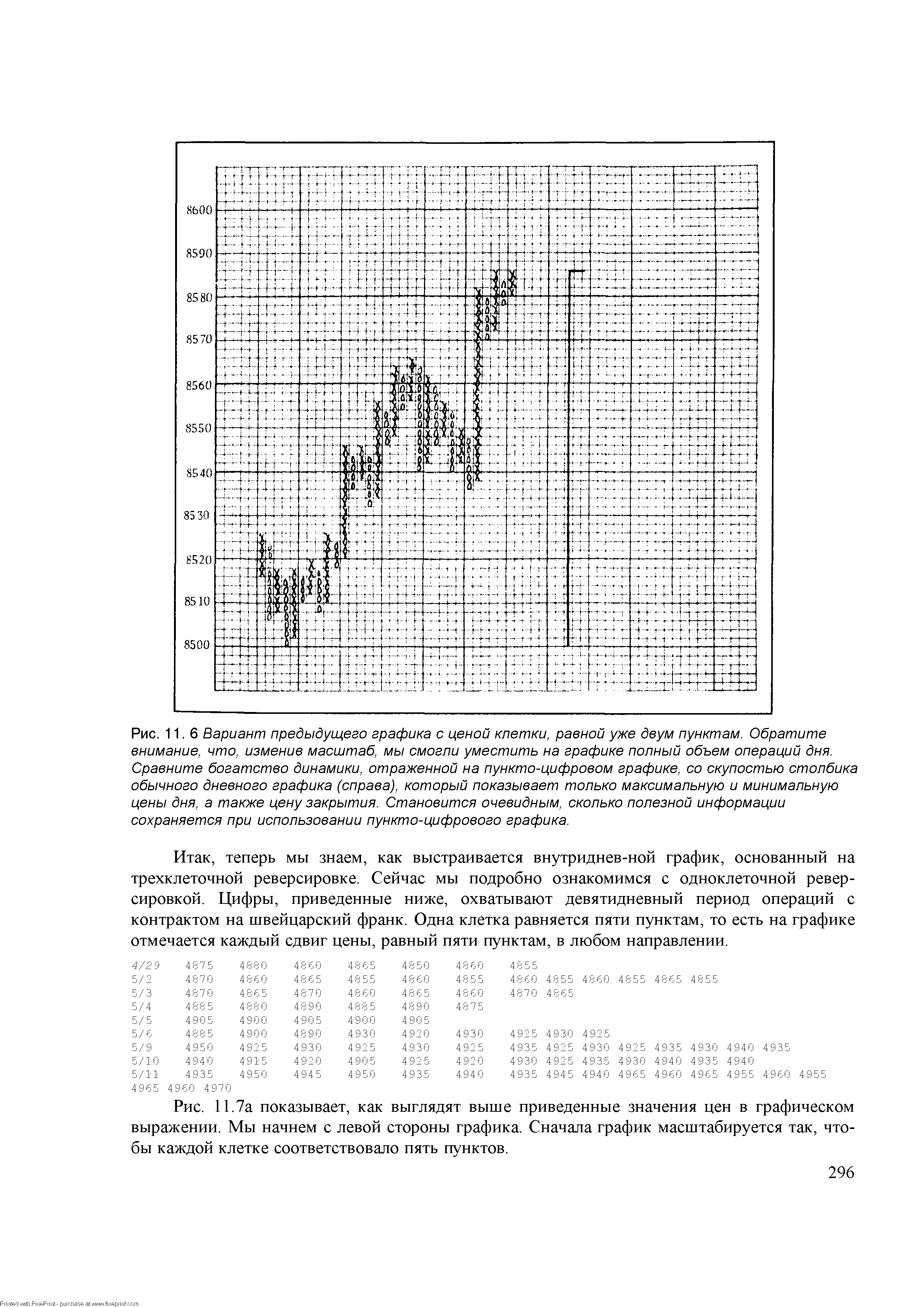

| Рис. 11.6 Вариант предыдущего графика с ценой клетки, равной уже двум пунктам. Обратите внимание, что, изменив масштаб, мы смогли уместить на графике полный объем операций дня. Сравните богатство динамики, отраженной на пункто-цифровом графике, со скупостью столбика обычного дневного графика (справа), который показывает только максимальную и минимальную цены дня, а также цену закрытия. Становится очевидным, сколько полезной информации сохраняется при использовании пункто-цифрового графика. |  |

Иногда, вместо того, чтобы ждать цены закрытия для получения сигнала, я использую часовые графики свечей. Например, на дневном графике просматривается потенциально бычья модель. Тем не менее, для завершения этой модели я должен ждать цену закрытия. В этом случае я могу порекомендовать следующее если на часовом графике в этот день также имеется бычий свечной индикатор, можно покупать (если основная тенденция восходящая), не дожидаясь цены закрытия. [c.7]

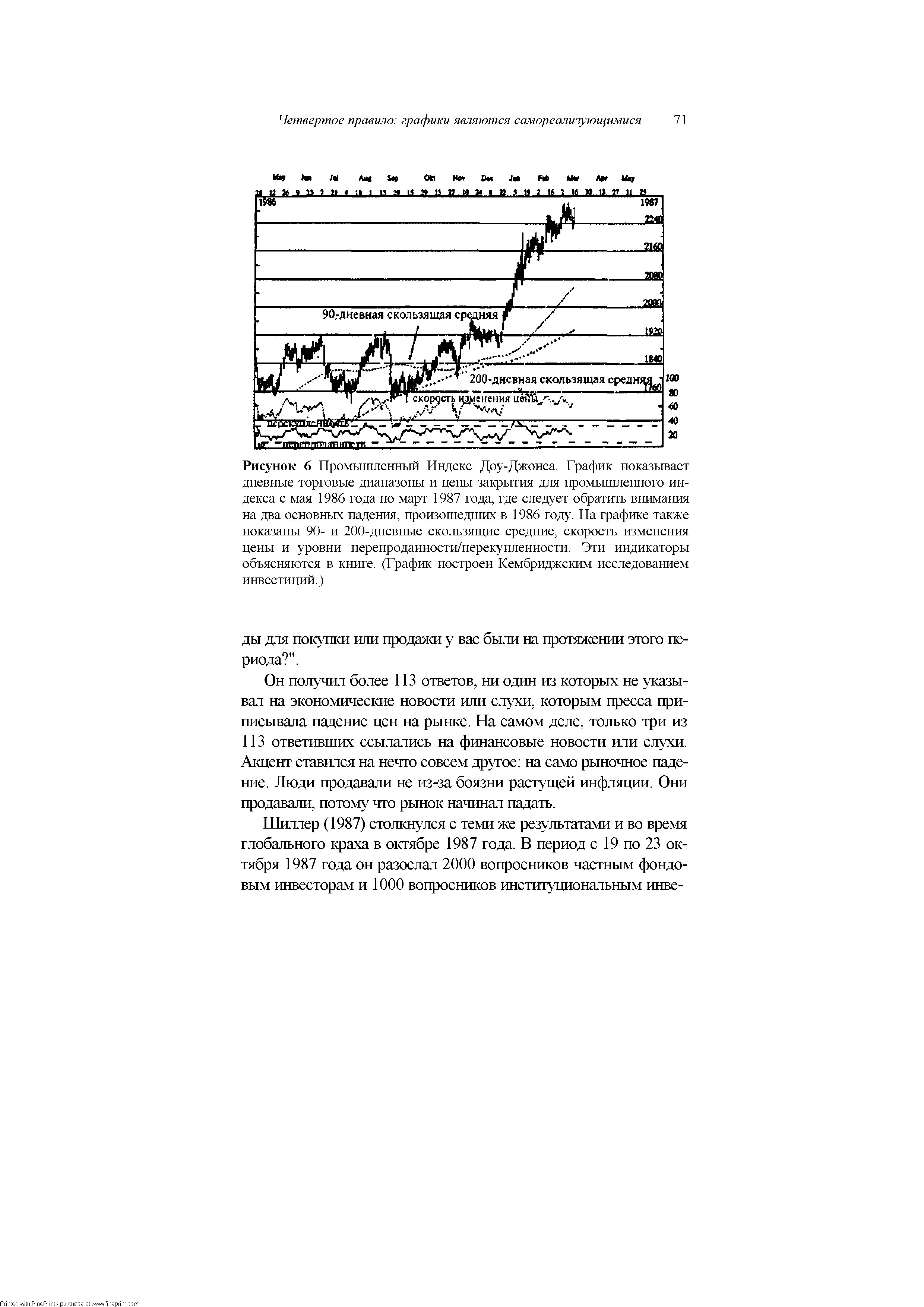

| Рисунок 6 Промышленный Индекс Доу-Джонса. График показывает дневные торговые диапазоны и цены закрытия для промышленного индекса с мая 1986 года по март 1987 года, где следует обратить внимания на два основных падения, произошедших в 1986 году. На графике также показаны 90- и 200-дневные скользящие средние, скорость изменения цены и уровни перепроданности/перекупленности. Эти индикаторы объясняются в книге. (График построен Кембриджским исследованием инвестиций.) |  |

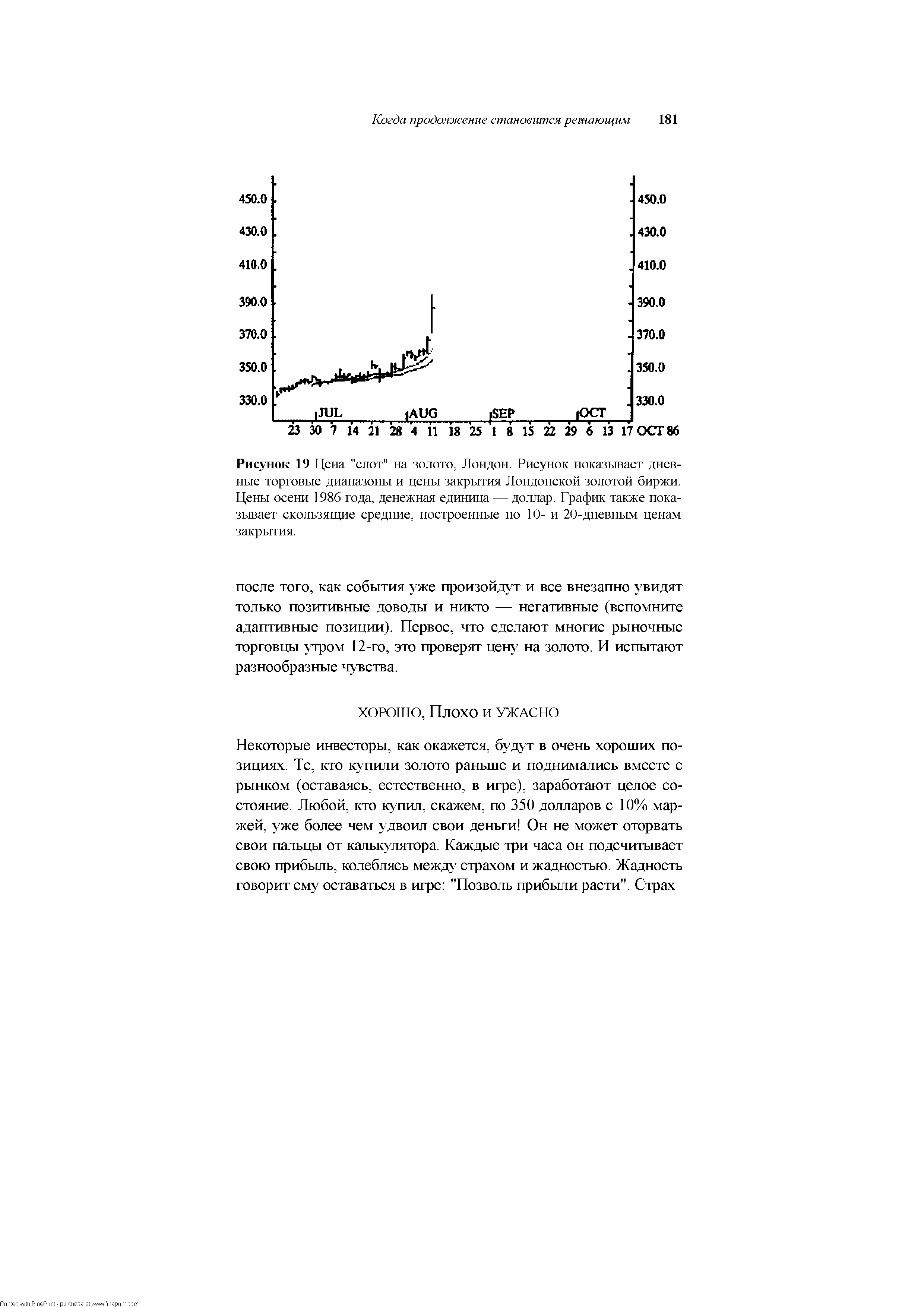

| Рисунок 19 Цена "слот" на золото, Лондон. Рисунок показывает дневные торговые диапазоны и цены закрытия Лондонской золотой биржи. Цены осени 1986 года, денежная единица — доллар. График также показывает скользящие средние, построенные по 10- и 20-дневным ценам закрытия. |  |

Визуальный анализ (также называемый графическим, или техническим анализом) направлен на изучение самого рынка. Графики цен показывают движение рынков отдельных акций, отраслевых групп, фондовых индексов, облигаций, а также международных, товарных и валютных рынков. Можно также провести визуальный анализ открытых и закрытых паевых фондов. Многих [c.24]

Как указывалось в предыдущей главе, месячные и недельные графики подходят для анализа долгосрочных тенденций, а дневные — для краткосрочных.Внутридневные же графики, отражающие часовые изменения цены, можно применять и при краткосрочной торговле. При этом речь шла, прежде всего, о линейных и столбиковых графиках. Графики свечей также поддаются разметке по времени каждая свеча может представлять 1 час, 1 день, 1 неделю или 1 месяц так же, как и столбик на столбиковом графике. На дневных линейных графиках соединяются цены закрытия дня, на недельных линейных графиках — недельные цены закрытия, и т.д. Все из описанных типов графиков пригодны как для краткосрочного, так и для долгосрочного анализа нужно лишь настроить их на требуемый временной период (рис. 3.4 и 3.5). [c.62]

В течение получаса наш индивид три раза входил в рынок и все три раза выходил из него с потерями. К сожалению, такая игра принесла выгоду только его брокеру. Подобные ситуации не редкость, особенно, если трейдер возомнит, что он способен добиться богатства и успеха, не прикладывая к этому никаких усилий со своей стороны. Я убедил трейдера всерьез заняться изучением структуры и особенностей используемого индикатора. Только тогда ему откроются все нюансы и "капризы" индикатора он поймет, что сигналы, скрытые между двумя выдачами компьютера, являются неотъемлемой частью этого индикатора. Чтобы составить правильное представление о ценности индикатора, я посоветовал ему следующее 1) сконцентрировать внимание на цене закрытия, соответствующей последней единице времени периода расчета индикатора, чтобы определить истинную цену вхождения в рынок, и 2) игнорировать экстремальные цены, поскольку графики, отражающие максимальные и минимальные цены, создают несколько искаженное представление о реальном положении дел на рынке. Чтобы не попадать в подобные ситуации, я провел подробные исследования наиболее популярных индикаторов, а также создал ряд своих собственных. Следующий раздел посвящен тому, что мне удалось сделать для правильной интерпретации показаний индикаторов, сигнализирующих о перекупленно-сти/перепроданности рынка. [c.64]

Тело (real body) — прямоугольная часть свечи. Вершина и основание тела представляют цены открытия и закрытия сессии. Если цена закрытия сессии ниже цены открытия, то тело черного цвета, причем его вершина — это цена открытия, а его основание — цена закрытия. Если цена закрытия сессии выше цены открытия, то тело белого цвета, причем его вершина — это цена закрытия, а его основание — цена открытия. Размер и цвет тела — это важные показатели состояния рынка. См. также свечной график, длинное черное тело, длинное белое тело и волчок. [c.277]

Верхняя и нижняя границы торгового канала (см. рисунок 5.13.) называются линиями поддержки (support) и сопротивления (resistan e). Верхние точки (пики) графика лежат на уровне цен, при которых котором давление со стороны продавцов на валютном рынке превосходит давление со стороны покупателей, из-за чего цена не может расти, иначе говоря создается уровень сопротивления росту цен. Точно так же нижние точки графика представляют уровень, на котором давление со стороны продавцов уступает давлению покупателей, и цена не может понизиться, т.е. создается уровень поддержки цены. Чем дольше график цены остается в пределах торгового канала, касаясь его границ, тем более надежными являются эти линии. При этом важную роль играет также торговый объем, особенно когда речь идет о событиях, происходящих вблизи линий поддержки и сопротивления. Если цена отскакивает от этих линий при большом объеме, надежность тренда возрастает. Подлинность прорыва проверяется по правилу изменения цены после прорыва на 3% от предыдущей цены закрытия. [c.64]

Стохастики стохастический осциллятор (Sto hasti Os illator) сравнивает цену закрытия с диапазоном цен данного периода времени. В основе индикатора лежит идея, что во время восходящего тренда закрытия стремятся располагаться около максимума, а во время нисходящего тренда закрытия — около минимума. Стохастический осциллятор наносится на график со значениями от 0 до 100 для определенного периода времени. Осциллятор отображается как две линии линия "%К" основана на максимуме, минимуме и закрытии. "%D" — это скользящая средняя линии "%К". Как правило, значение стохастика 80 или выше считается "сильным" и указывает, что цена закрывается около максимума. Значения ниже 20 также "сильные" и указывают, что цена закрывается около минимума. [c.43]

На Рис. 7-3 первый бар слева окрашен в серый цвет. Второй бар слева окрашен в зеленый цвет. Третий бар слева также окрашен в зеленый цвет и отвечает условиям покупки для "добавления" (1) Движущая Сила все еще поднимается вверх (2) Ускорение растет и (3) Цена закрывается на более высокой отметке. Мы выполнили требования на покупку при закрытии третьего бара. Не имеет значения, какой временной период мы используем. Также безразлично, торгуем ли мы акциями или товарами. Если мы торгуем по дневным графикам, то мы можем использовать Стоп-Ордер Только при Закрытии2. Если мы торгуем внутри дня, то нам необходимо контролировать рынок и размещать рыночные ордера в конце то- [c.92]

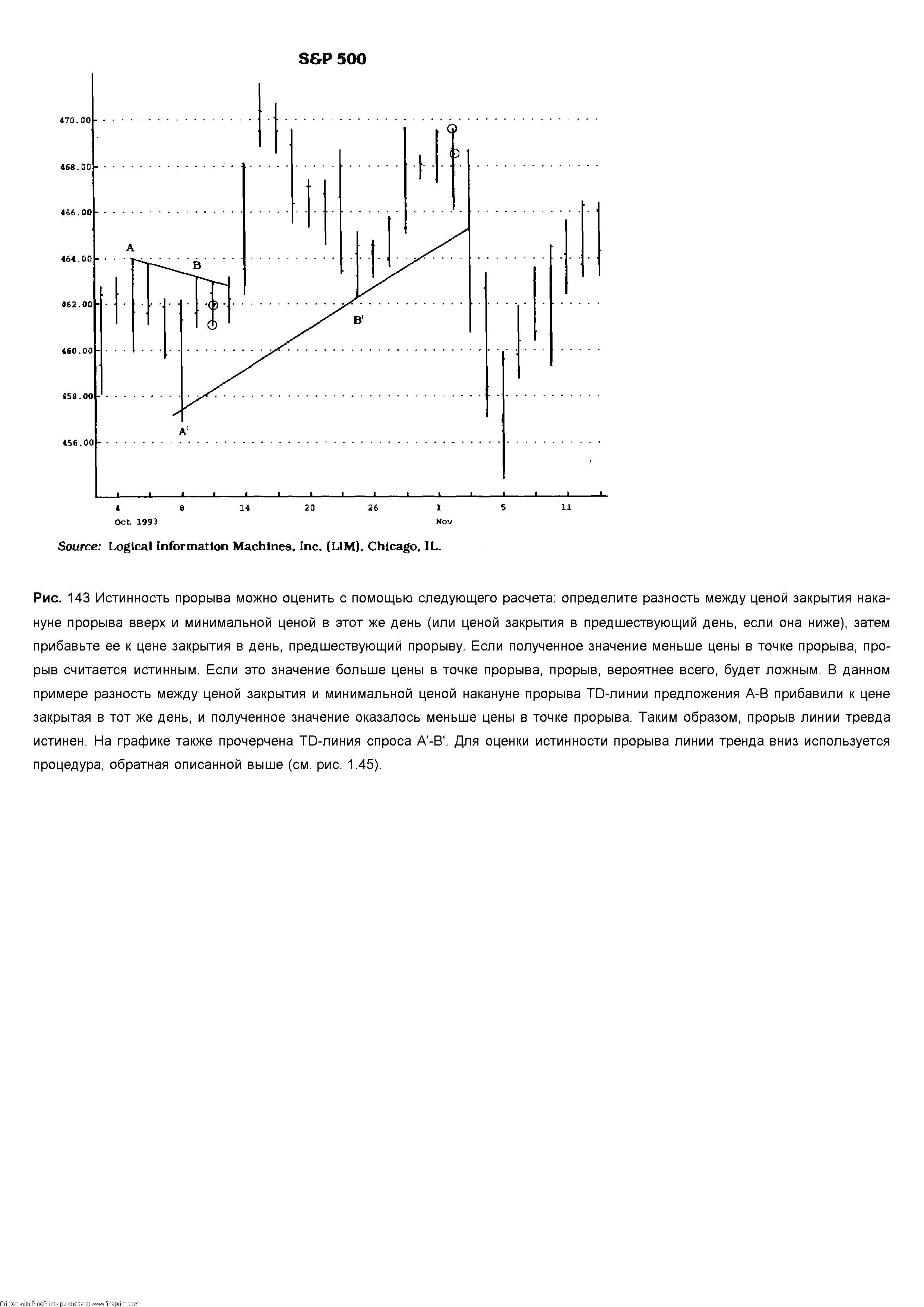

| Рис. 143 Истинность прорыва можно оценить с помощью следующего расчета определите разность между ценой закрытия накануне прорыва вверх и минимальной ценой в этот же день (или ценой закрытия в предшествующий день, если она ниже), затем прибавьте ее к цене закрытия в день, предшествующий прорыву. Если полученное значение меньше цены в точке прорыва, прорыв считается истинным. Если это значение больше цены в точке прорыва, прорыв, вероятнее всего, будет ложным. В данном примере разность между ценой закрытия и минимальной ценой накануне прорыва TD-линии предложения А-В прибавили к цене закрытая в тот же день, и полученное значение оказалось меньше цены в точке прорыва. Таким образом, прорыв линии тревда истинен. На графике также прочерчена TD-линия спроса А -В. Для оценки истинности прорыва линии тренда вниз используется процедура, обратная описанной выше (см. рис. 1.45). |  |

Первый человек, на которого я работала, имел установившуюся практику ведения записи чисел, таких как цены закрытия и 10-дневные скользящие средние индекса Армса, повышения/понижения, отношения пут-опционов/колл-опционов и т. д. Он также вел подшивку книги графиков, публиковавшихся Se urity Market Resear h каждый вечер. Эта служба имела осциллятор, который также наносился вручную. Эта рутина занимала 45 минут и выполнялась каждый вечер. На следующее [c.121]

Графики ренко используют цены закрытия. Первый шаг — выбрать величину порога. Это минимальная величина, на которую цены должны измениться, прежде чем на графике появится новый кирпич. Порог также задает высоту кирпича. Например, у 5-пунктового графика ренко кирпичи будут высотой в 5 пунктов. Это станет яснее после подробного рассмотрения примера. Важной чертой графика ренко является то, что он состоит из одинаковых по размеру кирпичей белых — в случае повышения цен, и черных — в случае понижения. Поэтому, каким бы существенным не было изменение цен, оно будет изображено на графике ренко последовательностью кирпичей одинакового размера. Например, на 5-пунктовом графике ренко 20-пунктовый подъем представляется четырьмя кирпичами высотой в 5 пунктов. [c.212]

Остановочный график (stopping hart) — график, построенный только на основе цен закрытия. Это был первый тип графика, который использовали японцы. См. также якорный график, столбиковый график, свечной график, шестовой график. [c.271]

Столбиковый график (bar hart) — типичный график, используемый на Западе. Вершина и основание вертикальной линии обозначают максимум и минимум данной сессии. Горизонтальная черта справа от вертикальной линии—это цена закрытия, а горизонтальная черта слева— цена открытия. Японцы пользовались столбиковыми графиками до того, как их сменили более совершенные якорные графики и свечные графики. По сути, столбиковый график—это менее совершенная разновидность графика по сравнению со свечным графиком. См. также якорный график, шестовой график и остановочный график. [c.276]

Чем длиннее свеча захват за пояс , тем большее значение она имеет для последующего развития рынка. Эти свечи также более значимы, если они долго не появлялись на графике. По-японски захват за пояс называется термином, заимствованным из борьбы сумо, йорикири . Он означает выталкивать соперника из круга, захватив его за пояс . Если последующая цена закрытия оказывается выше медвежьего черного захвата за пояс, то высока вероятность возобновления восходящей тенденции. Если последующая цена закрытия оказывается ниже бычьего белого захвата за пояс, то давление продавцов снова усиливается. [c.95]

Также рассмотрим свечки, у которых тела почти не существует. Такие свечки выражают общее состояние неопределенности на рынке, когда цена открытия приблизительно равна цене закрытия. Когда первая совпадает со второй, движение вверх практически равно движению вниз, что сигнализирует об отсутствии четкого тренда и может свидетельствовать о развороте. Так как на FOREX и в течение выходных может произойти несколько сделок, на дневных графиках отображаются и эти дни. Из-за мизерного количества операций свечки, которые соответствуют выходным дням, очень часто имеют весьма маленькие тела. Поэтому при анализе свечек на FOREX необходимо отфильтровывать эти дни. [c.119]

Bar hart (баровый график) — график, показывающий в определенных масштабах ценовые движения (например, на дневной, недельной и т. д. основе), используя цены открытия, закрытия, а также самую высокую и низкую цены. [c.344]

Классическим сигналом на покупку в данном случае является пробой данного уровня в точке В. Обычно целью считается значение цены, превышающее уровень А на величину движения от точки А до точки 2 (или 1, что в данном случае одно и то же). Можно также открыть позицию сразу после образования ценой второй вершины (в нашем примере покупка в точке 2). Считается, что это более рискованная тактика, но, с другой стороны, она повышает доходность операции, так как торгующий захватит и движение 2-В, Стон-ордер на убыток (на случай, если торговый сигнал от фигуры не реализуется) необходимо ставить на 20-30 пунктов ниже дна или выше вершины, если фигура образовалась на графиках с периодом полчаса-час. С этой точки зрения открытие позиции в точке 2 дает преимущества, так как размер стоп-ордера для этой позиции меньше, чем если бы позиция была открыта в точке В. Если позиция открыта в точке В, то возврат цеиы к уровню 1-2 не является основанием для закрытия позиции. Только пробой этого уровня потребует ликвидации позиции с убытком. Таким образом, размер минимального убытка увеличивается на расстояние 2-В. [c.94]

Наиболее важная цена дня — цена закрытия она отражает окончательное соглашение по стоимости акции на данный день. Сведения о цене закрытия и ее изменении по сравнению с предыдущим днем можно получить из программ вечерних новостей, в которых сообщается, как обстоят дела на биржевых площадках. Так, можно узнать, что акции IBM, например, закрылись на отметке 110, то есть на 2 пункта ниже, чем накануне или что промышленный индекс Доу-Джонса вырос на 10 пунктов и закрылся на отметке 5450. Для многих аналитиков действительно важна только цена закрытия. Как правило, они пользуются более простым графиком, где представлены лишь цены закрытия то есть последовательно соединив эти показатели для каждого дня, аналитики получают в итоге кривую, которая и называется линейным графиком (line hart). Он отражает только цены закрытия, меж тем как столбиковый график включает в себя и эти цены, и ежедневные максимум и минимум, а также цену открытия (см. рис. 3.1). [c.60]