Часто цена на какой-либо товар не является постоянной. Стоимость приобретения может зависеть от размера размещенного заказа, и многие поставщики предлагают привлекательные скидки на большие заказы. То есть во многих практических ситуациях простой метод определения размера заказа при фиксированной цене за единицу товара (Р) может оказаться неприемлемым. На графике (рис. 7.4) показана кривая общих затрат, учитывающая расходы на подготовку заказа и хранение запасов в ситуации, когда стоимость единицы товара меняется в зависимости от размера заказа. Как видно из графика, поставщик предлагает скидки на заказы, включающие от 5 и более единиц товара, и еще большие скидки на заказы от 12 и более единиц товара. Из графика видно, что в тех точках, где размер заказа составляет 5 или 12, общие затраты снижены. Влияет ли это на величину оптимального размера заказа, необходимо рассматривать на конкретных примерах. Из графика также видно, что оптимальный размер заказа составляет приблизительно 8. Скидки на заказы от 12 и более единиц товара не снижают существенно общие затраты, и, следовательно, в принципе ими вряд ли воспользуются. [c.234]

Нет. Краткосрочный трейдер может держать сделку в течение нескольких дней, но он или она, вероятно, будут пользоваться и дневными, и внутридневными графиками. Помните, графики любой структуры времени могут что-нибудь рассказать вам о преобладающих трендах в течение того периода времени. Краткосрочный трейдер может использовать дневные графики, чтобы видеть фигуры (и индикаторы), охватывающие нескольких дней. Но внутридневные графики также полезны при рассмотрении самой краткосрочной динамики, анализе внутридневной поддержки и сопротивления, и исследовании, какие ключевые уровни цен выделяются и на дневных, и на внутридневных графиках. [c.84]

Технический инвестор инвестирует на основе графиков ("чартов") цен и объемов торговли для акций компании, выделяя в них тенденции ("тренды") и характерные "фигуры". Технический инвестор может исследовать отношение "пут/колл" (продажи/покупки) для акций, а также короткие позиции, занятые на акциях. Оба типа инвесторов делают вложения на основе фактов, но берут эти факты из разных источников данных. Кроме того, эти типы инвестирования требуют различных навыков и характеризуются различной лексикой. Но пугает то, что большинство делает вложения, не обладая навыками ни в области технического, ни в области фундаментального инвестирования. Я готов поспорить, что [c.269]

Как мы уже сказали, большинство трейдеров уделяют основное внимание краткосрочной динамике рынка и полагаются в своем анализе преимущественно на дневные графики. В результате, многие из них не используют при этом такие полезные инструменты графического анализа цен, как недельные и месячные графики непрерывного развития, применяемые для прогнозирования тенденций в более долгосрочном плане. Ценность графиков такого типа не ограничивается анализом отдельных рынков. Подобные долгосрочные графики также чрезвычайно полезны при изучении показателей общих индексов товарных рынков и индексов различных групп рынков. [c.184]

Ценовые модели встречаются как на краткосрочных, так и на долгосрочных графиках. Способы интерпретации в том и другом случае практически не отличаются. На долгосрочных графиках очень хорошо видны двойные вершины и основания. Двойная вершина образуется, когда ценам не удается преодолеть уровень предыдущего пика сопротивления, и они поворачивают вниз, пересекая уровень последнего промежуточного спада. Двойное основание является зеркальным отображением двойной вершины. Примеры модели двойная вершина, регистрирующей перелом основной восходящей тенденции, показаны на графиках рынков кукурузы и меди (рис. 8.5 и 8.12а). Расстояние между двумя пиками этих моделей составляет почти семь лет. На рынке пшеницы (рис. 8.10) видна модель основания "голова и плечи", формирование которой продолжалось с 1964 по 1972 год. На долгосрочных графиках также очень хорошо заметны треугольники, которые обычно являются моделями продолжения тенденции, но временами могут показывать ее перелом. На недельном графике фьючерсного индекса СКВ (рис. 8.2) четко виден симметричный треугольник. [c.189]

Рассмотрим подробнее, что же именно измеряет индикатор темпа движения цен. Откладывая на графике разницу цен за определенный период времени, аналитик изучает скорость их роста или падения. Если цены растут, а кривая темпа, находясь над нулевой линией, также поднимается, то это означает, что тенденция роста набирает скорость. Если поднимающаяся кривая начинает выравниваться, это означает, что прирост, зафиксированный последними ценами закрытия, совпадает с приростом, отмеченным десять дней назад. И даже хотя цены продолжают расти, темп роста (т.е. скорость, с которой растет цена) остается одинаковым. Когда кривая темпа начинает клониться к нулевой линии, тенденция роста цен все еще сохраняется, но ее скорость падает -иными словами, тенденция теряет темп. [c.249]

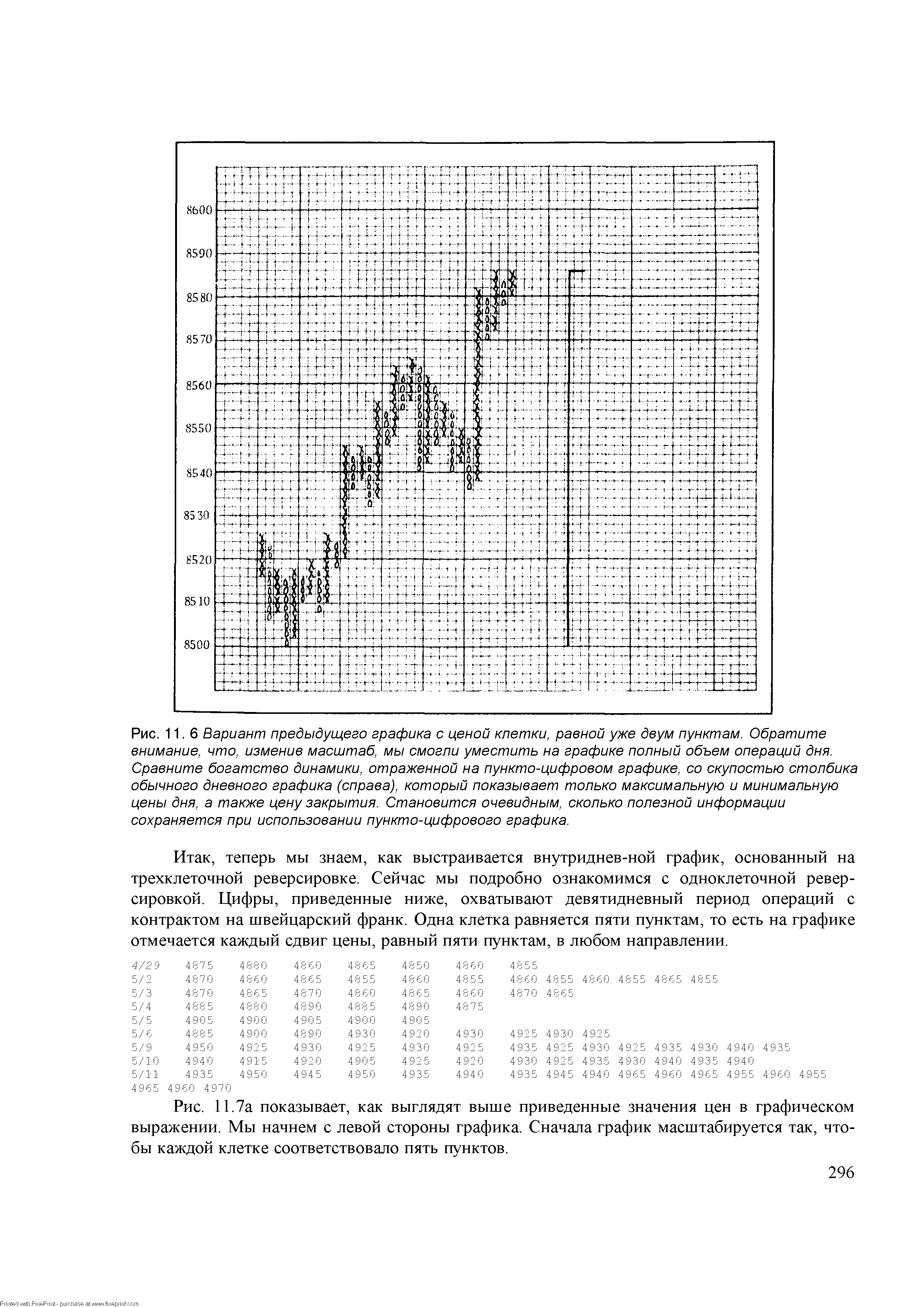

| Рис. 11.6 Вариант предыдущего графика с ценой клетки, равной уже двум пунктам. Обратите внимание, что, изменив масштаб, мы смогли уместить на графике полный объем операций дня. Сравните богатство динамики, отраженной на пункто-цифровом графике, со скупостью столбика обычного дневного графика (справа), который показывает только максимальную и минимальную цены дня, а также цену закрытия. Становится очевидным, сколько полезной информации сохраняется при использовании пункто-цифрового графика. |  |

Также очень полезно сравнение относительной силы двух товаров из разных групп (например, из групп металлов и энергоносителей). В верхней рамке рисунка 11.12 сравниваются графики фьючерсных цен на золото и сырую нефть. Нижний график представляет собой относительный коэффициент золото/нефть. Если коэффициент повышается (как это было в октябре—ноябре 1989 года), значит рынок золота сильнее. Однако с начала декабря более высокие показатели демонстрирует рынок нефти (т.к. коэффициент золото/нефть падает). Поскольку в четвертом квартале 1989 года и рынок золота, и рынок нефти были в числе сильнейших, длинные позиции на обоих рынках принесли бы прибыль. Тем не менее, сравнение относительной силы этих двух сильных рынков дало бы техническому трейдеру дополнительное преимущество - возможность вкладывать больше денег в товар с более высокими показателями. [c.220]

Как видно из рисунка 12.6а, от июльского минимума L до октябрьского максимума Н цены на сырую нефть поднялись на 21,70 долл. 50%-ная коррекция этого подъема должна достичь отметки 29,05 долл. Значит, — исходя из посылки, что уровень 50%-ной коррекции подъема должен быть поддержкой, — следует ожидать появления бычьего индикатора свечей вблизи этой отметки при быстром падении цен с октябрьского максимума. Так и произошло. 23 октября, когда цены достигли минимума на отметке 28,30 долл., на дневном графике появился молот. За ним последовал подъем более чем на 5 долл. Как показывает внутридневной график движения цен 23 октября (см. рис. 12.66), в течение первого часа торговли также образовался молот. Таким образом, 23 октября на обоих графиках свечей — дневном и внутридневном (первый час) — появились молоты. Это редкое и, как очевидно, важное совпадение. Обратите внимание, что быстрый подъем, начавшийся после появления на внутридневном графике молота, исчерпал себя 26 октября, когда возник повешенный. [c.217]

На графике цен июньского контракта на облигации (см. рис. 15.1) представлена обширная информация об объеме. График также показывает важность растущего открытого интереса как фактора подтверждения ценовой тенденции. Взгляните еще раз на рисунок 15.1, но в этот раз обратите внимание на открытый интерес. Проанализируем ситуацию на этом графике. [c.250]

На рис. 3.4.9 график, пробив основной восходящий тренд (1), возвращается к нему снизу — тренд, бывший линией поддержки, становится линией сопротивления — и затем цена откатывается. Исходный тренд нарушен, но есть возможность провести новую линию тренда (2). После того, как она была пробита, график также вернулся к ней снизу и откатился. Считается, что прорыв третьей построенной линии тренда (3) является окончательным сигналом о переломе тенденции. [c.119]

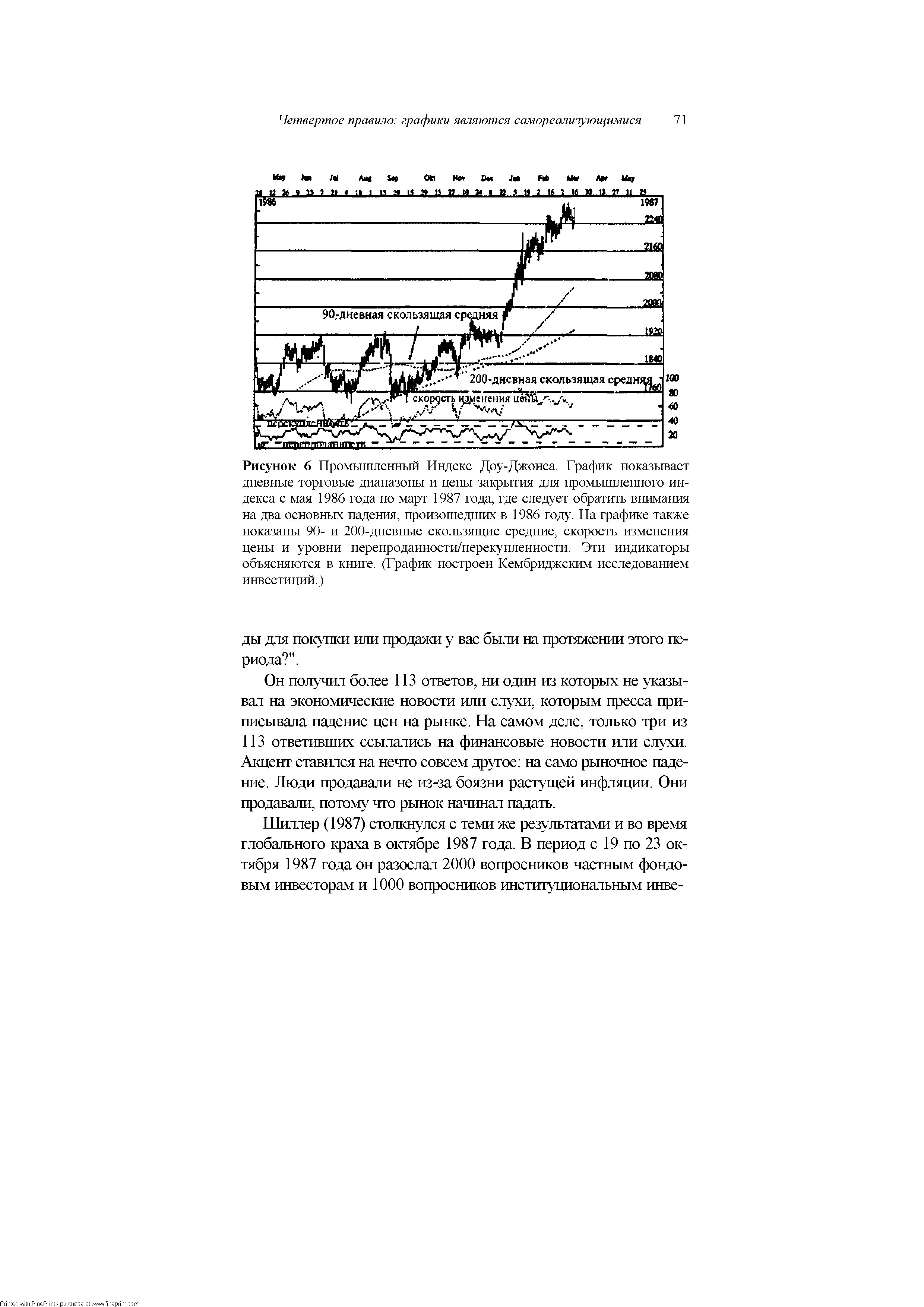

| Рисунок 6 Промышленный Индекс Доу-Джонса. График показывает дневные торговые диапазоны и цены закрытия для промышленного индекса с мая 1986 года по март 1987 года, где следует обратить внимания на два основных падения, произошедших в 1986 году. На графике также показаны 90- и 200-дневные скользящие средние, скорость изменения цены и уровни перепроданности/перекупленности. Эти индикаторы объясняются в книге. (График построен Кембриджским исследованием инвестиций.) |  |

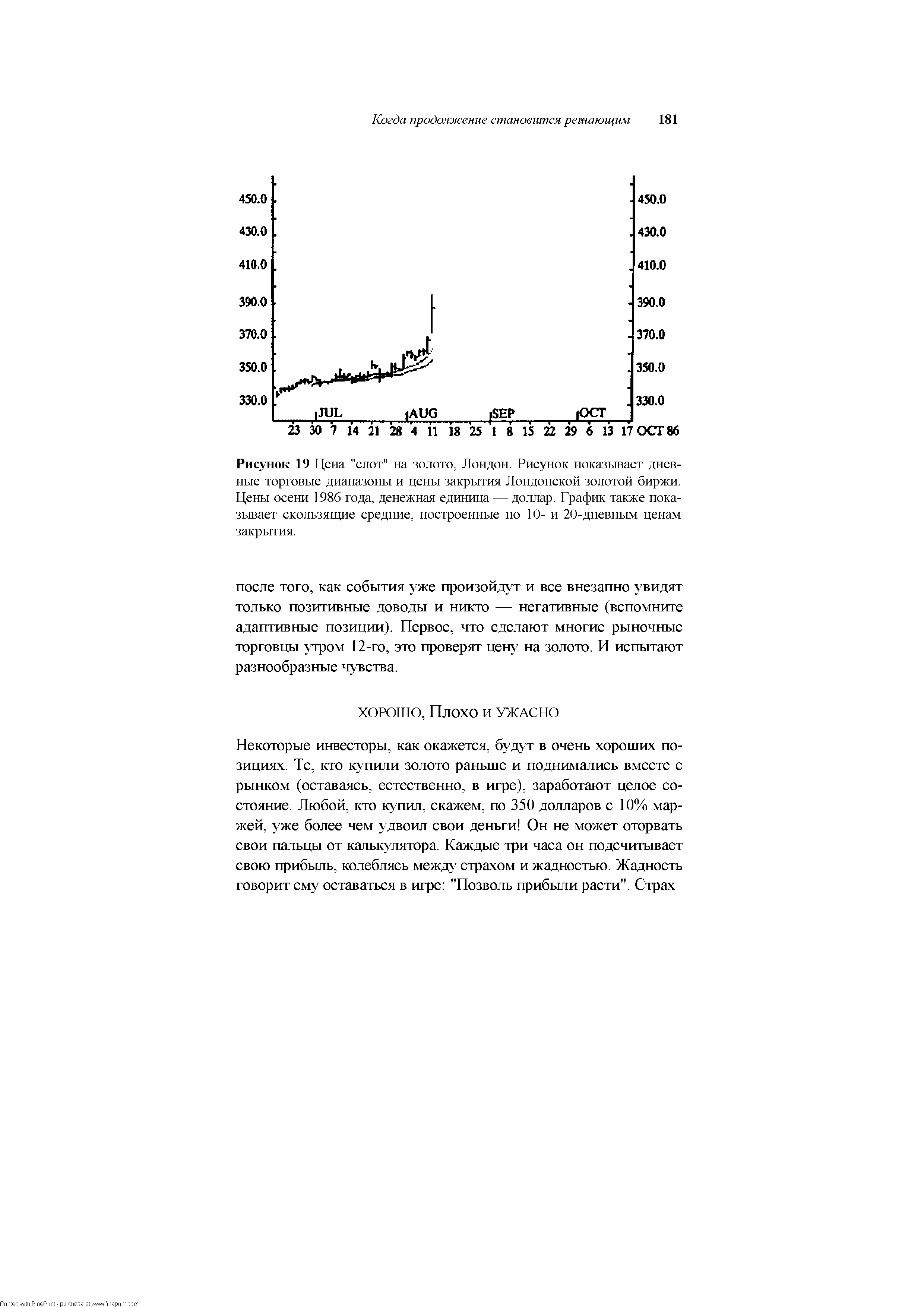

| Рисунок 19 Цена "слот" на золото, Лондон. Рисунок показывает дневные торговые диапазоны и цены закрытия Лондонской золотой биржи. Цены осени 1986 года, денежная единица — доллар. График также показывает скользящие средние, построенные по 10- и 20-дневным ценам закрытия. |  |

Сопоставляя между собой графики отраслевых биржевых индексов, а также цен ведущих российских акций, можно сделать вывод о том, что и отдельные активы, и сектора экономики порой существенно различаются по уровню инвестиционного риска. [c.272]

Как указывалось в предыдущей главе, месячные и недельные графики подходят для анализа долгосрочных тенденций, а дневные — для краткосрочных.Внутридневные же графики, отражающие часовые изменения цены, можно применять и при краткосрочной торговле. При этом речь шла, прежде всего, о линейных и столбиковых графиках. Графики свечей также поддаются разметке по времени каждая свеча может представлять 1 час, 1 день, 1 неделю или 1 месяц так же, как и столбик на столбиковом графике. На дневных линейных графиках соединяются цены закрытия дня, на недельных линейных графиках — недельные цены закрытия, и т.д. Все из описанных типов графиков пригодны как для краткосрочного, так и для долгосрочного анализа нужно лишь настроить их на требуемый временной период (рис. 3.4 и 3.5). [c.62]

На большинстве ценовых графиков также представлены (в нижней части) столбики объема торговли. Так, на столбиковом графике вертикальные столбики объема вдоль нижней части графика соответствуют каждому ценовому столбику в верхней части графика (см. рис. 3.7). Понятно, что большему объему соответствует более высокий столбик, а более низкому — более короткий. Взглянув на график, аналитик без труда определит, в какие дни (или недели) объем был самым высоким. Это важно, так как объем во многом характеризует силу или слабость тенденции. В общем, когда акция имеет тенденцию к росту, давление покупателей должно превышать давление продавцов. При сильной восходящей тенденции столбики объема обычно выше, когда цены растут, и ниже, когда цены падают. Другими словами, объем подтверждает текущую тенденцию. Если выявлено, что откат идет на более высоком объеме, чем рост, то это — ранний сигнал о потере ее темпа. Общее практическое правило таково более высокий объем должен явно сопутствовать текущей тенденции. [c.68]

Это могут быть графики движения цен, различных макроэкономических индикаторов, технических индексов (скользящих средних, осцилляторов и т.д.), а также других применяемых трейдером средств оценки ситуации на рынке, на основании анализа которых могут генерироваться торговые сигналы. По таким сигналам обычно и принимаются соответствующие торговые решения. [c.16]

Второе неискушенному глазу только лишь из графика поведения цены довольно сложно распознать, какую операцию проводит брокерский дом — покупку или продажу. Так, рис. 39.1 не позволяет с первого взгляда сказать, что происходило на рынке — покупка или распродажа. Ответ на вопрос о том, что происходит в настоящий момент при ценах, зажатых в узком диапазоне, может дать лишь динамика изменений в очереди заявок, а также поток сделок, сопровождающий эти изменения. Профессиональный дневной спекулянт, проведший в рынке не один год, сможет достаточно достоверно прочитать следы движений крупных участников торгов и определить, какие цели они преследовали в тот или иной момент времени. [c.387]

Изобретение графика Каги примерно совпало с зарождением японского рынка акций в 1870-е годы. Свое название он получил от японского слова Каги, означавшего ныне не используемый ключ с головкой в виде буквы L . Именно поэтому японцы иногда называют график этого типа ключевым графиком. Также он известен как график диапазона цен, крючковой график, дельта-график или цепной график. [c.80]

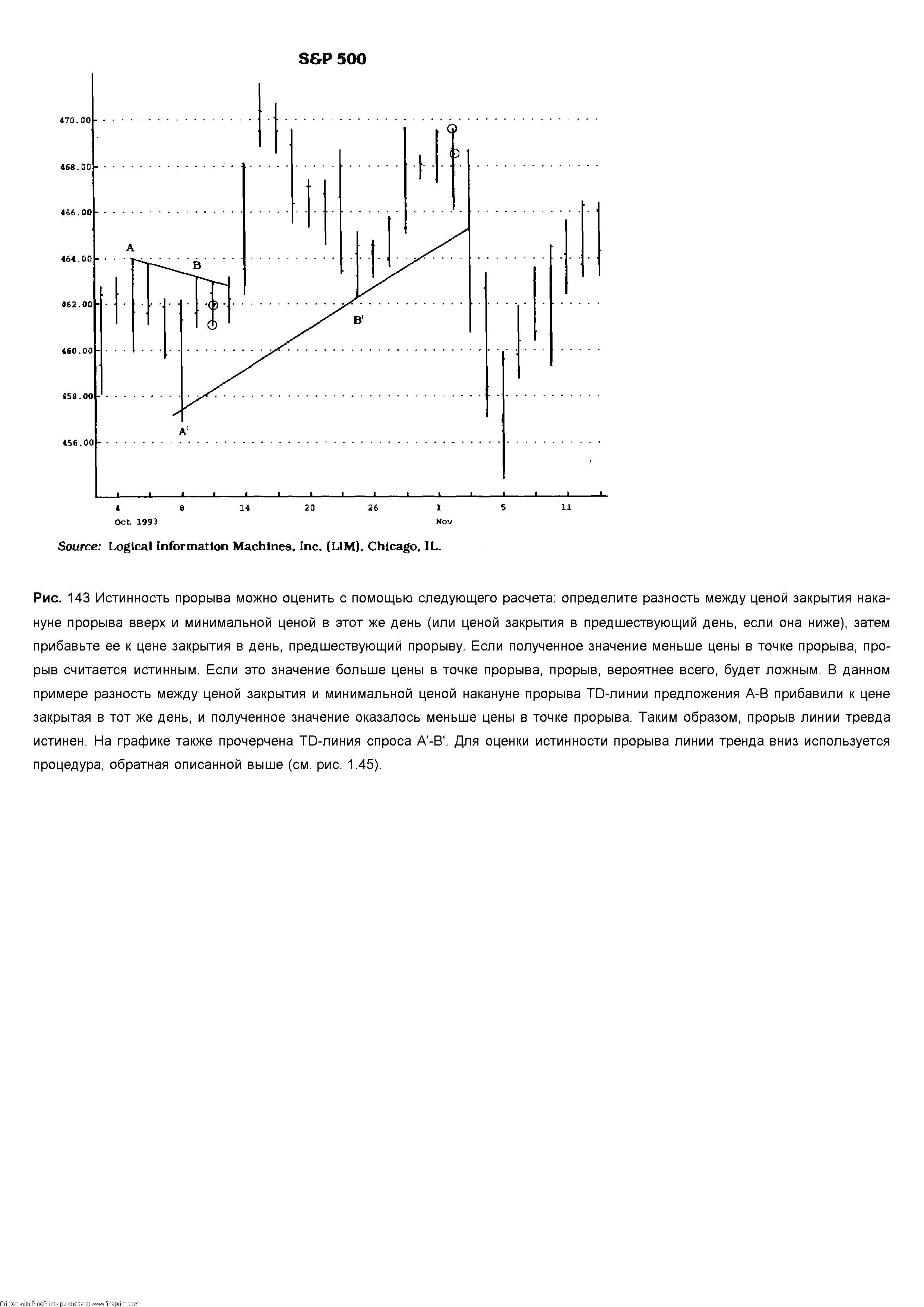

| Рис. 143 Истинность прорыва можно оценить с помощью следующего расчета определите разность между ценой закрытия накануне прорыва вверх и минимальной ценой в этот же день (или ценой закрытия в предшествующий день, если она ниже), затем прибавьте ее к цене закрытия в день, предшествующий прорыву. Если полученное значение меньше цены в точке прорыва, прорыв считается истинным. Если это значение больше цены в точке прорыва, прорыв, вероятнее всего, будет ложным. В данном примере разность между ценой закрытия и минимальной ценой накануне прорыва TD-линии предложения А-В прибавили к цене закрытая в тот же день, и полученное значение оказалось меньше цены в точке прорыва. Таким образом, прорыв линии тревда истинен. На графике также прочерчена TD-линия спроса А -В. Для оценки истинности прорыва линии тренда вниз используется процедура, обратная описанной выше (см. рис. 1.45). |  |

Срок инвестирования 6 месяцев. График изменения цены NF Transportation In . в течение этого периода представлен на рис. 2. Первоначальное вложение средств 1 октября 1997 года. Итак, 1 октября 1997 года цена одной акции NF Transportation In . составляла 43 доллара. Инвестиционный портфель в тюм случае также состоит из одной ценной бумаги и изменение его стоимости можно оценить из табл. 2. [c.9]

Наиболее часто свечи строятся на ежедневных графиках. Это связано с тем, что в оригинале метод создавался и использовался именно для торгового дня. Вся психологическая подоплека данного метода технического анализа основана на учете соотношения цен при открытии и закрытии одного и того же торгового дня, а также цен закрытия предыдущего дня и открытия следующего. [c.66]

При сроке в один год до окончания жизни опциона расстояние между контурами рехеджирования (с точки зрения цены акции) большое, и активность там, возможно, небольшая. С течением времени контуры сходятся в одну точку, и цена акции устанавливается близко к цене исполнения 100, обеспечивая тем самым оживление процесса рехеджирования. При сроке истечения через один год цена акции движется от 97 до 103 и пересекает один контур. Двигаясь тем же самым путем, но при трех месяцах до истечения срока, она пересечет семь контуров. Эти графики также показывают важность расстояния (в долларовом выражении) между ценой акции и ценой исполнения в различное время до истечения срока. При сроке в один год до срока истечения цена акции может быть выше на 40 цены исполнения, а опцион все еще имеет возможность обеспечить полезную рехеджированную прибыль. При трех месяцах до истечения срока полезный диапазон сокращается до 12. [c.94]

Более подробно числа Фибоначчи мы будем рассматривать в главе, посвященной теории волн Эллиота. Однако уже сейчас я хотел бы упомянуть, что этот ряд, универсальность которого явно носит какой-то мистический характер -13,21, 34, 55 и так далее - прекрасно подходит для построения средних скользящих - и не только на дневных графиках, но и на недельных. Число "21", на основе которого строят одно из довольно распространенных средних скользящих (о котором мы уже упоминали, когда рассказывали о дневных графиках), также входит в последовательность Фибоначчи. Тринадцатинедельное среднее скользящее, которое используют, анализируя недельные графики, одинаково хорошо подходит для работы на рынках ценных бумаг и товарных активов. Мы еще вернемся к этой теме и более подробно рассмотрим проблемы использования последовательности Фибоначчи в главе 13 (см. рис. 9.9 а-г). [c.232]

Отслеживая ценовую разницу между двумя контрактами, будь то контракты, заключенные на одном рынке (скажем, июльский и ноябрьский контракты на соевые бобы или сентябрьский и декабрьский контракты на казначейские векселя) или на разных (например, два декабрьских контракта - один на кукурузу, другой на пшеницу или же два сентябрьских индексных фьючерса - один на Value Line, другой на S P 500), трейдер пользуется специальными графиками спрэда. Взглянув на такой график, легко заметить, что изменение разницы цен, как правило, подчиняется тенденции - восходящей или нисходящей. Отсюда следует, что большинство технических методов анализа обычных графиков фьючерсных цен также применимо для отслеживания тенденции на графиках спрэда. На последних можно увидеть области поддержки и сопротивления, а также провести линии тренда, пересечение которых служит, как обычно, индикатором изменения тенденции. Анализ может включать использование средних скользящих и осцилляторов. Существуют также пункто-цифровые графики спрэда. На приведенных примерах (см. рис. 1.1-1.7. [c.456]

Наравне с информацией от самих компаний в Интернете присутствует информация о зарегистрированных на бирже компаниях на других инвестиционных сайтах. Большая ее часть имеет прямое отношение к ценам на акции, но для тех, кто хочет получить более фундаментальный анализ, главной стартовой точкой является сайт Хэммингтона Скотта www.hem-s ott.net/. Он также предоставляет информацию о ценах на акции. Здесь присутствует большое количество бесплатной и достоверной информации по зарегистрированным на бирже и на вспомогательном рынке AIM компаниям, включая основную статистику, прошлые цены акций (вы можете получить график изменения цен на 10 лет назад), прогнозы брокеров о прибылях и т. п. Сегодня Хэммингтон Скотт также действует как бесплатный интернет-провайдер (ISP), и те, кто пользуются доступом в Интернет через него, имеют право на получение большого количества дополнительной бесплатной информации. Другие могут получить доступ к этой информации за определенную плату. [c.417]

Определение рыночной эффективности также связано с предположением относительно информации, которая доступна инвесторам и отражается в цене. Например, строгое определение эффективности рынка, предполагающее, что вся информация как общественная, так и частная, отражена в рыночной цене, означало бы, что даже инвесторы с достоверной инсайдерской информацией не смогут переиграть рынок. Одна из самых ранних классификаций уровней эффективности рынка была представлена Фамой (Fama, 1971), который доказывал, что, согласно информации, нашедшей отражение в ценах, возможны три уровня эффективности рынка. При низкой эффективности рынка текущая цена учитывает информацию, содержащуюся во всех прошлых ценах, подразумевая тем самым, что графики изменения цен и технический анализ, опирающийся только на исторические данные, не смогут быть полезными при обнаружении недооцененных акций. В случае средней эффективности текущие цены отражают информацию, содержащуюся не только в прошлых ценах, но и всю открытую информацию (включая финансовую отчетность и новости). Таким образом, при поиске недооцененных акций любой подход, в основе которого лежат заключения, базирующиеся на использовании и обработке этой информации, окажется бесполезным. В случае высокой эффективности, текущая цена отражает всю информацию как публичную, так и приватную, поэтому никакой инвестор не сумеет обнаружить недооцененные акции, предполагая делать это на регулярной основе. [c.148]

На рис. 16.2 изображен график фьючерсов на апельсиновый сок на МУСЕза 150 дней. В середине 1995 г. долгосрочный нисходящий тренд развернулся, и цена фьючерсов росла в четком коридоре. Строгое соблюдение правил построения линий тренда предписывало бы, чтобы трендовая линия поддержки была проведена от рыночного основания через первый значимый откат (коррекцию). Такая линия тренда, указанная пунктирной линией, была бы полностью лишена смысла. За счет использования следующего существенного минимума в качестве исходной точки линии тренда можно определить не только содержательный тренд, но также и верхнюю границу коридора — линию сопротивления, которые вместе ограничивают график роста цены. Заметьте, что [c.149]

Наиболее важная цена дня — цена закрытия она отражает окончательное соглашение по стоимости акции на данный день. Сведения о цене закрытия и ее изменении по сравнению с предыдущим днем можно получить из программ вечерних новостей, в которых сообщается, как обстоят дела на биржевых площадках. Так, можно узнать, что акции IBM, например, закрылись на отметке 110, то есть на 2 пункта ниже, чем накануне или что промышленный индекс Доу-Джонса вырос на 10 пунктов и закрылся на отметке 5450. Для многих аналитиков действительно важна только цена закрытия. Как правило, они пользуются более простым графиком, где представлены лишь цены закрытия то есть последовательно соединив эти показатели для каждого дня, аналитики получают в итоге кривую, которая и называется линейным графиком (line hart). Он отражает только цены закрытия, меж тем как столбиковый график включает в себя и эти цены, и ежедневные максимум и минимум, а также цену открытия (см. рис. 3.1). [c.60]

Эти казалось бы дешевые ценные бумаги чрезмерно спекулятивны и имеют чрезвычайно низкое качество. Связанный с ними риск намного выше, чем с более качественными, более дорогими инвестициями. При работе с мелкими акциями также больше вероятность сомнительных или недобросовестных рекламных методов. Я не стремлюсь покупать обыкновенную акцию, которая продается ниже 15 долл. за штуку, и вам не следует этого делать. Наши исследования суперлидеров показывают, что большинство из них прорывались из баз графиков при цене между 30 и 50 долл. за акцию. [c.276]

Помимо вышеприведенных линейных графиков представления цен в виде баров и японских свечей существуют менее распространенные способы графического представления биржевой информации. В качестве примера можно привести представление цен в виде рыночных профилей или представления цен в виде крестиков-ноликов [Дорси, 2001]. Мы не рассматриваем эти способы отображения рынка ввиду их малого употребления практикующими трейдерами. Тем не менее желающие могут изучить эти формы подачи биржевой информации и методы анализа рынка, построенные на таком представлении, по книгам. Следует также указать, что большинство пакетов технического анализа кроме стандартных форм изображения цен позволяют строить цены в виде упомянутого рыночного профиля, крестиков-ноликов и некоторых иных представлений. [c.154]

Трейдеры и инвесторы изучают рынок посредством ценовых графиков. Это общий подход к изучению различных финансовых инструментов и акций, и деривативов, и индексов. Графики строятся в системе координат, на осях которой фиксируется каждое новое значение цены (pri e) в зависимости от времени (time). Графики также содержат информацию о цене закрытия дня. Непрерывный поток данных, получаемых в режиме реального времени через Internet в течение всей торговой сессии, выстраивается в серии колебаний цены от ее максимального и до минимального значения. Изучение именно этих колебаний цены и дает возможность прогнозировать, в каком направлении - вверх или вниз - будет двигаться цена в определенные периоды времени. [c.40]

На 60-минутном графике акции Lu ent наблюдается разрыв психотической трендовой линии. Трендовая линия на графике представляет собой типичный уровень поддержки, выдержавший первое тестирование, но нарушенный при последующем прорыве цены. Несколько недель спустя, цена достигла дна, и нарисовала простой восходящий Клин , и стала подниматься вверх по направлению к трендовой линии, и на больших объемах вырвалась по направлению к новому максимуму. Данный график также иллюстрирует типичное поведение трендовой линии, когда толпа возвращается к другим, более длительным благоприятным условиям для трейдинга. [c.304]