Как мы уже сказали, большинство трейдеров уделяют основное внимание краткосрочной динамике рынка и полагаются в своем анализе преимущественно на дневные графики. В результате, многие из них не используют при этом такие полезные инструменты графического анализа цен, как недельные и месячные графики непрерывного развития, применяемые для прогнозирования тенденций в более долгосрочном плане. Ценность графиков такого типа не ограничивается анализом отдельных рынков. Подобные долгосрочные графики также чрезвычайно полезны при изучении показателей общих индексов товарных рынков и индексов различных групп рынков. [c.184]

Ценовые модели встречаются как на краткосрочных, так и на долгосрочных графиках. Способы интерпретации в том и другом случае практически не отличаются. На долгосрочных графиках очень хорошо видны двойные вершины и основания. Двойная вершина образуется, когда ценам не удается преодолеть уровень предыдущего пика сопротивления, и они поворачивают вниз, пересекая уровень последнего промежуточного спада. Двойное основание является зеркальным отображением двойной вершины. Примеры модели двойная вершина, регистрирующей перелом основной восходящей тенденции, показаны на графиках рынков кукурузы и меди (рис. 8.5 и 8.12а). Расстояние между двумя пиками этих моделей составляет почти семь лет. На рынке пшеницы (рис. 8.10) видна модель основания "голова и плечи", формирование которой продолжалось с 1964 по 1972 год. На долгосрочных графиках также очень хорошо заметны треугольники, которые обычно являются моделями продолжения тенденции, но временами могут показывать ее перелом. На недельном графике фьючерсного индекса СКВ (рис. 8.2) четко виден симметричный треугольник. [c.189]

Как указывалось в предыдущей главе, месячные и недельные графики подходят для анализа долгосрочных тенденций, а дневные — для краткосрочных.Внутридневные же графики, отражающие часовые изменения цены, можно применять и при краткосрочной торговле. При этом речь шла, прежде всего, о линейных и столбиковых графиках. Графики свечей также поддаются разметке по времени каждая свеча может представлять 1 час, 1 день, 1 неделю или 1 месяц так же, как и столбик на столбиковом графике. На дневных линейных графиках соединяются цены закрытия дня, на недельных линейных графиках — недельные цены закрытия, и т.д. Все из описанных типов графиков пригодны как для краткосрочного, так и для долгосрочного анализа нужно лишь настроить их на требуемый временной период (рис. 3.4 и 3.5). [c.62]

Рис 8. 14а и б На недельном графике (8.14а) цены на долгосрочные казначейские обязательства столкнулись с уровнем сопротивления на отметке 73-16. На месячном графике (8.146) видно, что цены также приблизились к долгосрочной нисходящей линии тренда. [c.204]

Некоторые аналитики считают, что достоверность сигнала среднего скользящего должна обязательно подтверждаться некоторым прорывом цен, зафиксированным на графике. Такое условие значительно усиливает поступающий сигнал, а также является в некоторой степени защитой от обманчивой динамики рынка, находящегося внутри так называемого "торгового" коридора. В качестве подобных фильтров можно использовать сигналы пункто-циф-ровых графиков, а также прорывы цен за пределы недельного канала. [c.215]

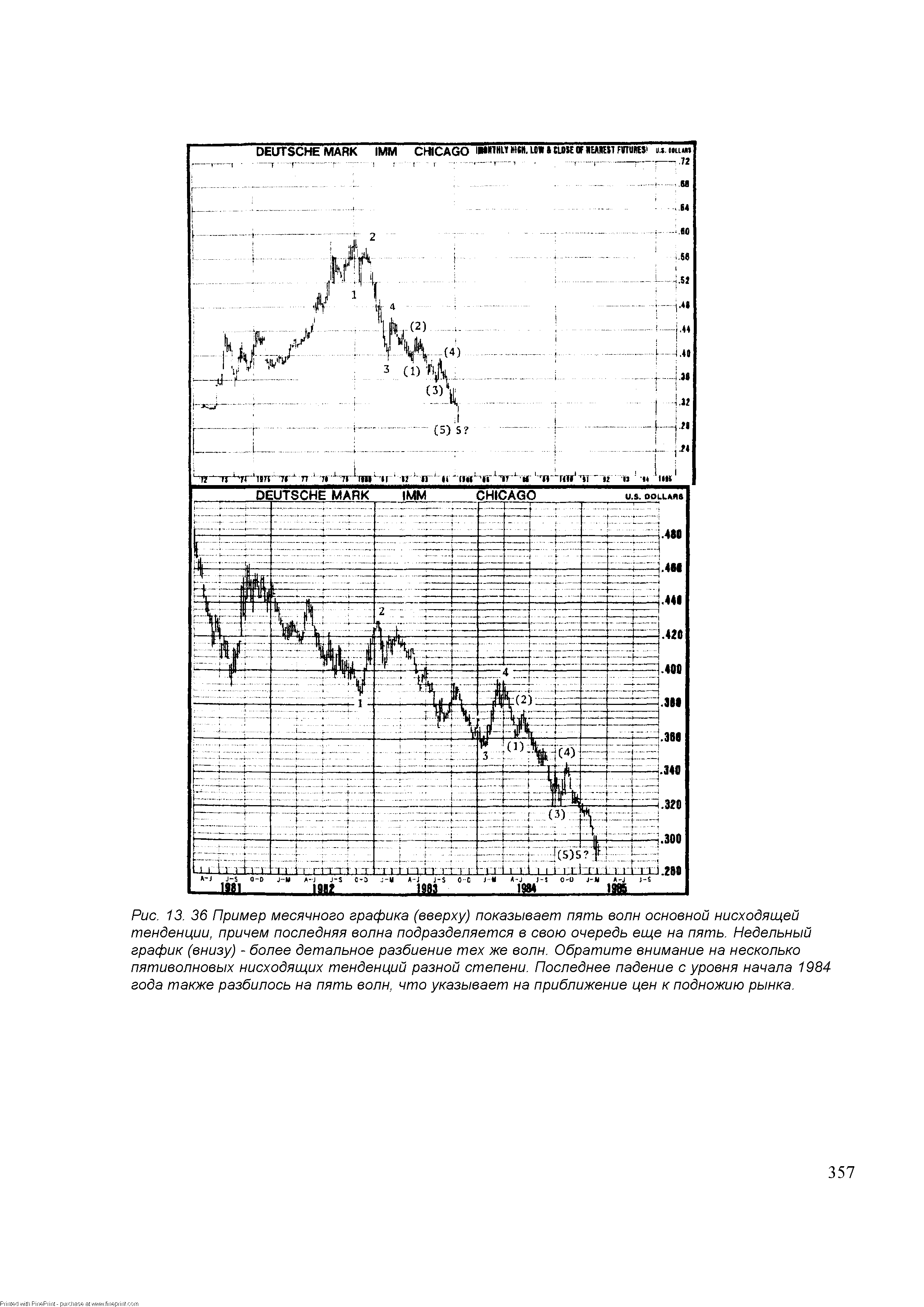

| Рис. 13. 36 Пример месячного графика (вверху) показывает пять волн основной нисходящей тенденции, причем последняя волна подразделяется в свою очередь еще на пять. Недельный график (внизу) - более детальное разбиение тех же волн. Обратите внимание на несколько пятиволновых нисходящих тенденций разной степени. Последнее падение с уровня начала 1984 года также разбилось на пять волн, что указывает на приближение цен к подножию рынка. |  |

Точно такая же методика применяется в анализе недельных графиков. Предположим, что цены устойчиво поднимаются. Расстояние от нижней до верхней точки последнего восходящего движения цен рынок прошел за семь недель. Это означает, что любая коррекция цен вниз или горизонтальная консолидация не должна продлиться больше семи недель. Данное временное ограничение можно сочетать с определенными ценовыми параметрами. Максимальная коррекция цен вниз обычно составляет от 50% до 66% предыдущего роста. Кроме того, коррекция цен имеет также и временной параметр, максимальное значение которого достигает семи недель. Итак, уже в самом начале коррекции трейдер знает, до какой точки могут упасть цены (этот ориентир отмечается на графике), а также сколько времени будет продолжаться падение - максимально, как мы только что установили, семь недель. [c.384]

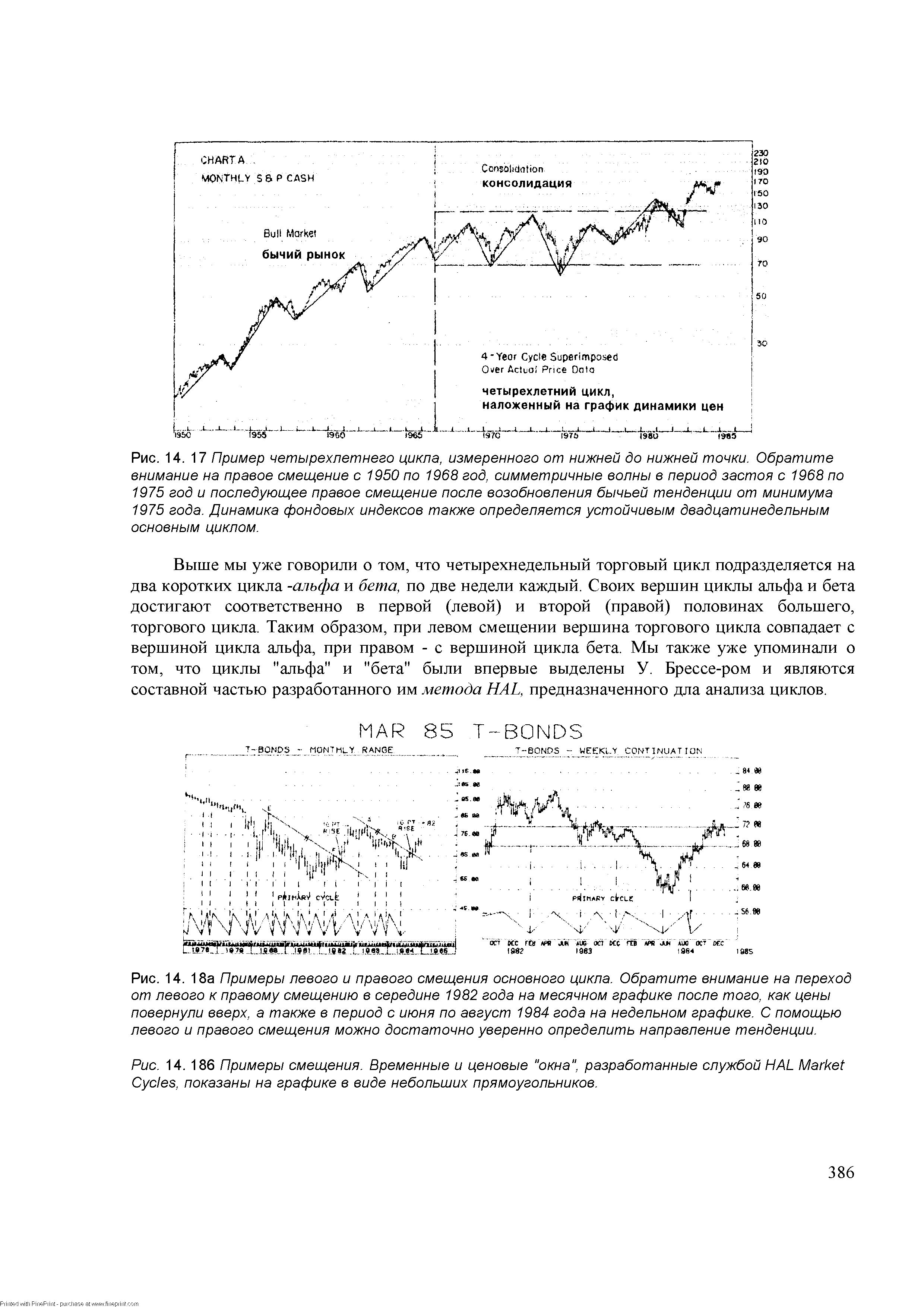

| Рис. 14. 18a Примеры левого и правого смещения основного цикла. Обратите внимание на переход от левого к правому смещению в середине 1982 года на месячном графике после того, как цены повернули вверх, а также в период с июня по август 1984 года на недельном графике. С помощью левого и правого смещения можно достаточно уверенно определить направление тенденции. |  |

Обратите внимание, что в таблицу включены также линии, образованные соотношениями 1x3 и 3x1. По всей видимости, Ганн полагал, что данные линии, разделяющие движение цен на три части, наиболее эффективны на недельных и месячных графиках. Особенности использования геометрических линий Ганна мало отличаются от методов применения линий скорости и веерных линий, основанных на коэффициентах Фибоначчи. В зависимости от направления развития рынка - восходящего или нисходящего -геометрические линии Ганна становятся соответственно линиями поддержки или сопротивления. При тенденции роста пересечение одной из линий указывает на дальнейшее падение цены до уровня следующей, расположенной ниже линии. Соответственно, если цены прорывают линию на подъеме, то следует ожидать дальнейшего оживления рынка до уровня линии, расположенной выше. [c.473]

Инвесторы использовали ценовые графики и ценовые модели в качестве инструментов для предсказания будущего движения цен на протяжении всей истории финансовых рынков. Таким образом, неудивительно, что первые исследования рыночной эффективности сосредоточивались на связи между изменениями цен во времени и пытались определить, возможны ли в действительности подобные предсказания. Некоторые из этих проверок были стимулированы применением теории случайных блужданий к теории ценовых изменений. При этом предполагалось, что цены меняются во времени случайным образом. Поскольку уже было проведено множество исследований свойств временных рядов ценовых изменений, результаты можно разбить на две категории исследования, которые сосредоточивались на краткосрочном ценовом поведении (дневные, недельные движения цен, а также движения цен в границах дня) и исследования, посвященные долгосрочным ценовым движениям (годовые и пятилетние периоды). [c.162]

Недели повышения цен на массивном объеме, за которыми следуют недели с чрезвычайно малым объемом, также являются очень конструктивным признаком. Если вы используете дневные графики в сочетании с недельными, вы сможете заметить необычайную торговую активность, которая иногда длится только один день. [c.163]

Конечно, нет никакой гарантии, что поразительные прошлые или текущие достижения компании не смогут в будущем внезапно испортиться. Именно поэтому вы всегда должны использовать стратегию сокращения убытков, например правила продажи, описанные в главах 9 и 10. Также благоразумно и обязательно проверять дневные или недельные графики акции, чтобы видеть, находится ли она в правильной базе или слишком далеко ушла в цене выше своей самой последней области консолидации. (Обзор обычных фигур графиков, за которыми следует наблюдать, см. в главе 12.) [c.206]

Эти мини-графики на недельной основе показывают вам число акций в обращении, рейтинг EPS, приводят описание компании, символ акции, годовые темпы роста прибыли, рейтинг накопление/сброс, показывают процент акций, принадлежащих руководству компании, процент задолженности компании, рейтинг относительной силы промышленной группы, линию относительной силы и рейтинг RS, средний дневной объем торгов, коэффициент цена/прибыль, текущую квартальную прибыль, максимальные и минимальные цены в течение двух прошлых лет, прибыль на акцию, рейтинг институциональной поддержки, процентные изменения прибыли и продаж за последние несколько кварталов, а также сообщают, есть ли у акции опционы. [c.214]

Недельные графики включают ту же информацию, которая появляется на дневных графиках, а также данные о числе акций, находящихся в обращении. Эти графики охватывают почти два года движения цены и объема. [c.233]

Сильный бычий импульс может распространяться вертикально вверх достаточно продолжительное время после того, как он окончательно преодолеет гравитацию начального ценового прорыва. Ценовое движение может также нарисовать драматическую картину третьей волны для тенденции, инициированной на уровне low финальной фазы застоя. Результат может быть еще болезненнее, если цена сходится с волновым движением большой амплитуды. Иными словами, если совместят свои усилия силы на недельных, дневных и внутридневных графиках, движение тенденции может превзойти все ожидания. Это и объясняет тот факт, почему многие профессиональные аналитики, как правило, недооценивают ралли акций. [c.159]

Графики динамики курсов представляют собой зигзагообразные кривые с циклическими периодами подъема и падения курсов. Это является отражением цикличности функционирования фондового рынка. Изучение динамики курсов позволяет определить моменты рационального приобретения конкретной ценной бумаги или продажи ее. Так, покупка должна осуществляться в период подъема курса, причем лучше всего — в первой трети периода подъема, а продавать, соответственно, в период окончания подъема в последней трети этого периода. Оценка динамики курса позволяет также примерно оценить темп роста и прирост курсовой стоимости ценной бумаги. Курсовые графики могут быть с различной величиной детализации по времени (дневные, недельные, месячные и пр.), иллюстрировать как динамику курсов, так и объемы сделок с ценными бумагами. Параллельная динамика курсов и объемов сделок говорит о благоприятном состоянии рассматриваемого вида ценных бумаг. [c.373]

Необходимо отметить, что значения этих уровней для краткости представлены только цифрами после запятой. Они могут варьироваться в диапазоне 0.001% от полного значения (к примеру уровень 1.3560 не пробит, пока цена находится в диапазоне 14 пунктов). Эти уровни поддержки/сопротивления наносятся на недельные и дневные графики. Целесообразно при этом использовать одинаковые цвета для разных интервалов времени. На недельном графике, кроме месячных уровней могут проводиться свои уровни поддержки/сопротивления. Они также будут рабочими для недельных графиков. Недельные уровни переносятся на дневные графики. Дневные графики могут иметь свои уровни. Месячные уровни являются наиболее значимыми, затем - недельные, и дневные. [c.96]

Некоторые аналитики считают, что достоверность сигнала среднего скользящего должна обязательно подтверждаться некоторым прорывом цен, зафиксированным на графике. Такое условие значительно усиливает поступающий сигнал, а также является в некоторой степени защитой от обманчивой динамики рынка, находящегося внутри так называемого "торгового" коридора. В качестве подобных фильтров можно использовать сигналы пункто-циф-ровых графиков, а также прорывы цен за пределы недельного канала. (Ниже мы остановимся на таких прорывах более подробно). Одним из недостатков таких фильтров является то, что чем больше трейдер полагается на них, тем дальше он уходит от первоначального сигнала среднего скользящего. [c.267]

Точно такая же методика применяется в анализе недельных графиков. Предположим, что цены устойчиво поднимаются. Расстояние от нижней до верхней точки последнего восходящего движения цен рынок прошел за семь недель. Это означает, что любая коррекция цен вниз или горизонтальная консолидация не должна продлиться больше семи недель. Данное временное ограничение можно сочетать с определенными ценовыми параметрами. Максимальная коррекция цен вниз обычно составляет от 50% до 66% предыдущего роста. Кроме того, коррекция цен имеет также и [c.469]

Предположим, что трейдер уже изучил месячные и недельные графики и пришел к выводу, что технические показатели указывают на предстоящий рост цен. Дневной график (см.рис. 16.1) также показывает движение рынка вверх. Трейдер, решая сыграть на повышении цен, собирается открыть длинную позицию. При этом весьма эффективными могут оказаться дневные графики, на которых выявляются уровни поддержки - потенциальные зоны покупки. Тем не менее, для более точного определения момента открытия позиции чувствительности дневного графика может быть не вполне достаточно (чтобы "поймать" [c.540]

В этом вопросе я немного отличаюсь от Ганна, особенно если дело касается стиля в построении графиков. Мое исследование показывает, что этот вид построения долгосрочных графиков для наблюдения за рынком лучше, но это совсем необязательно для краткосрочной торговли. Так происходит потому, что большинство трейдеров будут пристально наблюдать за ценовой активностью того контракта, который сейчас торгуется с наибольшей интенсивностью. Более того, в эпоху торговой активности Ганна, данные были скудными, и самое большее время, в течение которого торговался контракт, было от трех до шести месяцев. Сегодня трейдер может создать Ганн- Формат график более чем на два года вперед для большинства контрактов еще до начала активной торговой деятельности по ним. Ценная информация может быть потеряна, если эти данные соединены со сведениями из предыдущего временного периода. Исследования показывают, что, создавая месячные, недельные и дневные графики контракта, начиная с его первого торгового дня, можно приобрести ценную информацию в отношении временной цикличности, а также основной тенденции и главных уровней поддержки и сопротивления. Мое исследование настоятельно советует придерживаться того, чтобы построение графика определенного годового контракта с первого торгового дня должно практиковаться только при наличии данных, по крайней мере, за двенадцать месяцев. К примеру, построение месячного, недельного и дневного графика Ноябрьской Сои-1997 с первого торгового дня в феврале 1995 года, может предоставить более точные и уместные данные с точки зрения и цены и времени, чем объединение графика Ноябрьской Сои - 1997 с графиком Ноябрьской Сои - 1996, которое осуществляется с ноября 1996 года. [c.30]

Несмотря на то, что у Ганна были хорошие намерения, когда он советовал прокрутку контракта с одним и тем же месяцем, условия на рынке уже изменились с тех времен, как он торговал на нем. Его подход не был неправильным, потому что можно было приобрести очень ценную информацию из тех графиков, стиль которых он предложил. Но этот стиль уже не столь актуален на сегодняшних, активно торгующихся, рынках. Ганн вдохновлял трейдеров исследовать и экспериментировать, часто менял свои приемы, чтобы приспособить их к специфичности контракта, а также текущей рыночной активности. Для того чтобы идти в ногу с существующими сегодня условиями, трейдер должен быть гибким в своем анализе. Поэтому чартист особенно заинтересован в использовании всей информации, доступной ему по определенному контракту. Ориентируясь на текущие рыночные условия, трейдер должен строить месячные, недельные и дневные [c.31]

Более подробно числа Фибоначчи мы будем рассматривать в главе, посвященной теории волн Эллиота. Однако уже сейчас я хотел бы упомянуть, что этот ряд, универсальность которого явно носит какой-то мистический характер -13,21, 34, 55 и так далее - прекрасно подходит для построения средних скользящих - и не только на дневных графиках, но и на недельных. Число "21", на основе которого строят одно из довольно распространенных средних скользящих (о котором мы уже упоминали, когда рассказывали о дневных графиках), также входит в последовательность Фибоначчи. Тринадцатинедельное среднее скользящее, которое используют, анализируя недельные графики, одинаково хорошо подходит для работы на рынках ценных бумаг и товарных активов. Мы еще вернемся к этой теме и более подробно рассмотрим проблемы использования последовательности Фибоначчи в главе 13 (см. рис. 9.9 а-г). [c.232]

Ваш вход должен был находиться сразу над Узлом 0,382. Ваш стоп - под Узлом 0,618. Это техника входа "Сапер А". Иными словами, после того, как поддержка "ОР" и восходящий толчок проявляются на недельном графике, вы на первом же снижении цен открываете длинную позицию. Я применил для входа сложную технику "Бонсай" с использованием контекста, упомянутого выше, а также отталкиваясь от анализа сезонности. Моим денежным стоном являлась стоимость пут-опционов. [c.244]

До сих пор, рассматривая графические средства технического анализа, мы ограничивались примерами дневных графиков. В следующей главе мы расширим временные перспективы анализа рынка и перейдем к недельным и месячным графикам, применяющимся для анализа долгосрочных тенденций. Мы также покажем, как используются обобщенные индексы фьючерных цен и индексы различных групп рынков. [c.183]

Bar hart (баровый график) — график, показывающий в определенных масштабах ценовые движения (например, на дневной, недельной и т. д. основе), используя цены открытия, закрытия, а также самую высокую и низкую цены. [c.344]

Лучший способ повысить значимость любого индикатора — скомбинировать его с прочими индикаторами. Так, RSI можно объединить с полосами Бол-линджера (см. рис. 5.12). Сигналы осцилляторов становятся весомее, если цена также достигает одной из границ полосы Боллинджера. Еще один вариант — скомбинировать осцилляторы со скользящими средними. Вам нужно усилить сигналы к покупке или продаже на графиках осциллятора Тогда воспользуйтесь 40-недельным скользящим средним (см. рис. 5.13). Варианты безграничны. Направьте мощь вашего компьютера на комбинирование индикаторов для повышения результативности. [c.136]

Давайте же, наконец, разработаем систему Нашей задачей будет поймать большие движения и оставаться в них. Мы будем использовать недельный график для определения тренда. Правилом системы будет преодоление двухнедельного минимума или максимума. Таким образом, восходящим трендом будем считать прорыв двухнедельного максимума, при этом мы также должны увидеть принятие1 цены выше второго максимума. Стоп будем ставить на уровне последнего значительного максимума или минимума. Мы также будем использовать многочисленные неудачные попытки тестирования в качестве торгового сигнала, что наблюдалось 5 августа 1998 г. на FTSE и 4 сентября 1998 г. на S P. Вход может производиться либо просто по поступлению сигнала, либо вы можете использовать краткосрочные техники для того, чтобы проверить движение и поймать его. Стоп будет передвинут в точку безубыточности и останется там, как только прибыль по нашей позиции составит 50 пунктов. Иными словами, мы выйдем из позиции лишь тогда, когда увидим сигнал в другую сторону. Эта простая система поймает практически все хорошие движения. Стоп-приказ надежен и является относительно коротким. Система также позволяет прибыли накапливаться. Она, вероятно, будет совершать лишь несколько сделок в год, возможно, всего одну. На самом деле последнее было бы идеально, так как самые хорошие позиции никогда не закрываются, а продолжают приносить деньги. Если вам нравится предложенная концепция, проверьте ее на исторических данных для нескольких рынков. Последний сигнал на покупку по FTSE был подан в районе 4990 (по спот-котировкам) в начале декабря 1997 г., когда максимум, сформированный неделей, 16-21 ноября, был преодолен. Первоначально стоп был бы поставлен на ог- [c.92]

Позиции в 1-3-недельных временных рамках выстраиваются в соответствии с месячным циклом покупок/продаж, охватывающим крупные колебания цены, и не требуют агрессивного управления. Этот стиль трейдинга прекрасно сочетается с образом жизни трейдера, не желающего быть целиком и полностью поглощенным финансовыми рынками. Используйте для выявления благоприятных возможностей дневные и недельные ценовые графики и сфокусируйте свое внимание на цене закрытия. Во избежание ошибок, связанных с относительностью тенденции, не берите в расчет внутридневную волатильность. Управляйте прибылями и потерями посредством выставления stop-ордеров. Защищайте прибыли с помощью stop-ордера, что придаст позиции адекватную гибкость. Точно также ограничивайте Ваши убытки выставлением stop-ордера, основываясь на зонах ценового прорыва вниз. Теперь Вы можете спокойно отвлечься от рыночных баталий. [c.252]

Наиболее подходящий момент для покупки при прорыве вверх на дневном графике - это ситуация, когда недельный график свидетельствует о начале новой тенденции. На истинные прорывы указывает высокий объем торговли при ложных прорывах он обычно мал. Об истинных прорывах также свидетельствуют технические индикаторы, достигшие новых максимумов и минимумов в направлении тенденции, меж тем как ложным прорывам нередко сопутствуют расхождения (divergen es) между ценами и индикаторами. [c.99]

Годы исследования и опыт доказывают, что первое движение, после которого реакция длится более чем 3 дня, расположит позднее угол на важной высоте. Это правило также действует для недельных и месячных графиков. После того, когда уже есть вторая и третья вершина и, когда происходит сильный спад от третьей вершины, угол, исходящий от основания, должен называться основанием и вершиной следующего продвижения. Вы заметите, что на сильнейшем падении с 24 января по 8 февраля цена снижается к углу от предельного минимума 4485, а угол 2 х 1 от третьей вершины вызывает второе и также - последнее основание на 4560. С этого минимума 4560 мы начинаем двигать угол вверх по 8 пунктов в день. Он образует минимум 2 марта, затем образует вершину на 4850 30 марта, от которой последовала 2-х дневная реакция. И, наконец, 3 мая 1949 года этот, только что появившийся, угол пересечет угол первой вершины на5020. [c.7]