В результате этих двух записей со счета Основные средства будет списана первоначальная стоимость переданных основных средств, со счета Износ основных средств — сумма их износа, а со счета Уставный фонд — их остаточная стоимость (как разница между первой и второй записями). [c.93]

Поскольку оба подразделения идентичны во всем, за исключением "возраста" активов, различия в значениях КОСЕ и остаточной прибыли должны объясняться именно этой причиной. Остаточная стоимость более старых активов у подразделения ТМ меньше, чем у BW, поскольку большая часть стоимости старых активов списана в виде амортизации. Кроме того, так как цена приобретения активов в прошлом была ниже, суммы годовых амортизационных расходов для новых активов выше, чем для старых. Именно эти факторы вносят искажения в результаты анализа деятельности двух на первый взгляд идентичных подразделений. [c.733]

При определении прибыли от реализации основных фондов и другого имущества предприятия для целей налогообложения учитывается разница между продажной ценой и первоначальной или остаточной стоимостью этих фондов и имущества, увеличенная на индекс инфляции. По основным фондам, нематериальным активам, малоценным и быстроизнашивающимся предметам, стоимость которых погашается путем начисления износа, принимается остаточная стоимость этих фондов и имущества. При реализации или безвозмездной передаче основных фондов и объектов, не завершенных строительством, в течение двух лет с момента их приобретения или сооружения, по которым были предоставлены льготы по налогу на прибыль, налогооблагаемая прибыль увеличивается в пределах сумм ранее предоставленных льгот на остаточную стоимость этих основных фондов и произведенные затраты по объектам, не завершенным строительством. [c.534]

Однако следует помнить об одном весьма важном положении в случае реализации или безвозмездной передачи (в течение двух лет с момента получения льготы по прибыли, направленной на финансирование капитальных вложений) основных средств и объектов, не завершенных строительством, при приобретении и сооружении которых предприятиям были предоставлены льготы по налогу на прибыль, налогооблагаемая прибыль подлежит увеличению на остаточную стоимость этих основных средств и произведенные затраты по объектам, не завершенным строительствам, в пределах сумм предоставленной льготы. [c.224]

Реализация или безвозмездная передача основных фондов и объектов, не завершенных строительством, по которым были предоставлены льготы по налогу на прибыль Отражается в составе балансовой прибыли в обычном порядке Отражаемая прибыль от прочей реализации в целях налогообложения подлежит увеличению (в пределах сумм ранее предоставленных льгот) на остаточную стоимость этих основных фондов и произведенных затрат по объектам, не завершенным строительством, в случае их реализации до истечения двух лет с момента предоставления льгот [c.219]

Выбытие и списание объекта основных средств проводится в том случае, когда решено его более не использовать и нельзя ожидать каких-либо экономических выгод от его выбытия, например, продажи, обмена или сдачи в аренду. Неиспользуемые основные средства, предназначенные для выбытия, должны учитываться либо по балансовой стоимости, либо по возможной цене продажи, в зависимости от того, какое из двух значений меньше. Разность между суммой чистых поступлений и балансовой стоимостью объекта, то есть его остаточной стоимостью за вычетом накопленных амортизационных отчислений, возникающая при его выбытии или реализации отражается как прибыль или убыток отчетного периода. В операциях обмена одного основного средства на другое прибыли или убытки не возникают. [c.114]

Предприятия-производители имущества, передаваемого на условиях финансовой аренды или их дилеры, оценивают арендованное имущество по справедливой стоимости или по сумме минимальных арендных платежей и расчетной остаточной стоимости имущества, переходящей на арендодателя. В расчет прибыли от продаж, которая включается в отчет о прибыли и убытках при передаче имущества в аренду, принимается меньшая из двух оценок сданного в аренду имущества. Прибыль определяется за минусом себестоимости или балансовой стоимости арендованного имущества, если она не равна себестоимости. [c.121]

Стандарт предусматривает два подхода к раздельной оценке элементов обязательства и капитала остаточный метод оценки путем вычета из балансовой стоимости всего инструмента стоимости одного из элементов, которая легче поддается вычислению прямой метод оценки обоих элементов и пропорциональная корректировка их стоимости с тем, чтобы привести сумму оценки частей к балансовой стоимости сложного инструмента в целом. МСФО 32 разработан впервые, применяется не более двух лет, что не позволяет опереться на накопленный опыт проведения расчетов по оценке элементов сложных финансовых инструментов. В настоящем комментарии воспользуемся примерами расчетов, приведенными в самом Стандарте и в приложениях к нему. [c.144]

Каждый из описанных выше подходов имеет свои положительные и отрицательные стороны. При построении кусочно-линейной модели происходит снижение остаточной суммы квадратов по сравнению с единым для всей совокупности уравнением тренда. Однако разделение исходной совокупности на две части ведет к потере числа наблюдений и, следовательно, к снижению числа степеней свободы в каждом уравнении кусочно-линейной модели. Построение единого для всей совокупности уравнения тренда, напротив, позволяет сохранить число наблюдений п исходной совокупности, однако остаточная сумма квадратов по этому уравнению будет выше по сравнению с кусочно-линейной моделью. Очевидно, что выбор одной из двух моделей (кусочно-линейной или единого уравнения тренда) будет зависеть от соотношения между снижением остаточной дисперсии и потерей числа степеней свободы при переходе от единого уравнения регрессии к кусочно-линейной модели. [c.257]

Амортизация приобретаемого оборудования. Амортизация старого оборудования интересует нас лишь в. той мере, в которой она позволяет найти способ сравнения ее с амортизацией нового оборудования. В результате мы исчисляем амортизацию старого оборудования с момента сравнения, а не со времени, когда оно было приобретено. Конечно, если срок службы машины истек, никаких амортизационных отчислений не производится. Предположим, однако, для иллюстрации, что старой машине осталось служить еще два года и что к концу этого периода ее остаточная, или ликвидационная, стоимость составит 500 долл. Уже. отмечалось, что ее текущая рыночная стоимость выражается в сумме 2 тыс. долл. следовательно, машина даст на 1500 долл. больше, если будет продана в настоящее время, а не по истечении двух лет. Это значит, что годовой размер амортизации на два последующих года службы машины определится в 750 долл. (1500 долл. 2 года). Таким образом, 750 долл. представляют ту сумму, которая для сопоставления должна быть причислена к издержкам по рубрике Старое оборудование [c.406]

ФИЗИЧЕСКИЙ ИЗНОС ОСНОВНЫХ ФОНДОВ эксплуатационное или естественное снашивание основных фондов. Эксплуатационный износ — результат производственного потребления в процессе эксплуатации основных фондов. Естественный износ — результат разрушающего воздействия природных факторов. Следовательно, Ф. и. о. ф. зависит как от сроков и интенсивности эксплуатации основных фондов, так и от условий их хранения. Степень Ф. и. о. ф. определяется соотношением фактического и нормативного сроков службы основных фондов. Для объектов, фактический срок службы которых ниже нормативного, коэффициент Ф. и. о. ф. определяется как отношение фактического срока службы к нормативному. Для объектов, у которых фактический срок службы равен нормативному или выше его, коэффициент Ф. и. о. ф. определяется как отношение фактического срока службы к сумме фактического и остаточного срока службы. В условиях массового перехода предприятий на двух-трехсменную работу, сопровождающуюся интенсификацией использования оборудования, особенно [c.350]

При реализации или безвозмездной передаче основных фондов и объектов, не завершенных строительством, в течение двух лет с момента их приобретения или сооружения, по которым были предоставлены льготы по налогу на прибыль, налогооблагаемая прибыль подлежит увеличению (в пределах сумм ранее предоставленных льгот) на остаточную стоимость этих основных фондов и произведенные затраты по объектам, не завершенным строительством. [c.63]

Уставный фонд (в совхозах) составляет сумму основных и оборотных средств, выделенных хозяйству государством. Уставный фонд учитывают на счете № 85 Уставный фонд , который состоит из двух частей основной и оборотной. Размер частей определяют расчетным путем. Основная часть уставного фонда равна остаточной стоимости основных средств (первоначальная стоимость за минусом износа) оборотную часть находят путем вычитания из всей суммы уставного фонда его основной части. [c.338]

В соответствии с указанным Законом при реализации или безвозмездной передаче (в течение двух лет с момента получения льготы по прибыли, направленной на финансирование капитальных вложений) основных средств и объектов, не завершенных строительством, при приобретении и сооружении которых предприятиям были предоставлены льготы по налогу на прибыль, налогооблагаемая прибыль подлежит увеличению на остаточную стоимость этих основных средств и произведенные затраты по объектам, не завершенным строительством, в пределах сумм предоставленной льготы. Исключений для предприятий, передающих безвозмездно органам государственной власти жилые дома, при строительстве которых была получена льгота, действующим законодательством не предусмотрено. [c.94]

Предприятия-сдатчики увеличивают сумму налогооблагаемой прибыли на остаточную стоимость основных средств, безвозмездно переданных (или реализованных), при приобретении и сооружении которых была получена льгота по прибыли, если с этой даты прошло не более двух лет (инструкция ГНС РФ от 10.08.95 г. № 37, п. 4.1.1). [c.29]

Если предприятие имеет возможность, помимо льготы по капитальным вложениям, использовать льготы по нескольким основаниям в соответствии с пунктами 4.1 и 4.5 Инструкции М 37 (благотворительность, содержание соцкультбыта и др.) и общая сумма льгот уменьшает налог на прибыль более чем на 50 процентов, то рекомендуем включать затраты по капитальным вложениям в расчет общей суммы льготы в последнюю очередь. Дело в том, что не исключена возможность реализации или безвозмездной передачи основных средств в течение двух лет после предоставления льготы. При этом прибыль должна быть увеличена на остаточную стоимость. [c.98]

При реализации или безвозмездной передаче основных фондов и объектов, не завершенных строительством, в течение двух лет с момента их приобретения или сооружения, по которым были предоставлены льготы по налогу на прибыль, налогооблагаемая прибыль подлежит увеличению (в пределах сумм ранее предоставленных льгот) на остаточную стоимость этих основных фондов и произведенные затраты по объектам, не завершенным строительством, (п. 4 в ред. Федерального закона от 31.12.95 № 227-ФЗ) (см. текст в предыдущей редакции) [c.367]

Совокупные издержки покупателя. Последовательность погашения векселей можно рассматривать как поток платежей. Совокупные издержки покупателя с учетом фактора времени равны современной стоимости этого потока. В 14.2 было показано, что сумма векселя может быть получена двумя путями. Напомним вариант а — проценты по кредиту начисляются на остаточную сумму долга, вариант б — проценты начисляются на сумму погашения основного долга по векселю. Определим совокупные издержки покупателя для этих двух вариантов с учетом того, что условия сделки сбалансированы, т.е. с необходимой корректировкой цены. [c.313]

ПРИБЫЛЬ ВАЛОВАЯ — разница между денежной выручкой от продажи продукции и совокупными издержками производства (или себестоимостью всех товаров). Валовая прибыль определяется на основе балансовой прибыли, но с учетом двух обстоятельств. При исчислении прибыли от реализации основных фондов и иного имущества для уплаты налогов в сумму валовой прибыли включается разница между продажной ценой и первоначальной или остаточной их стоимостью. Эта стоимость увеличивается на индекс инфляции. [c.498]

Рассмотрим пример, в котором фирма должна выбрать один из двух проектов производство продукта А или Б. Инвестиции в оборудование составляют в обоих проектах одинаковую сумму 1 млрд руб. Экономическая жизнь проекта — 5 лет. Остаточная стоимость оборудования принимается равной нулю. Продукты обещают разные структуры денежных притоков по годам, тыс. руб. [c.111]

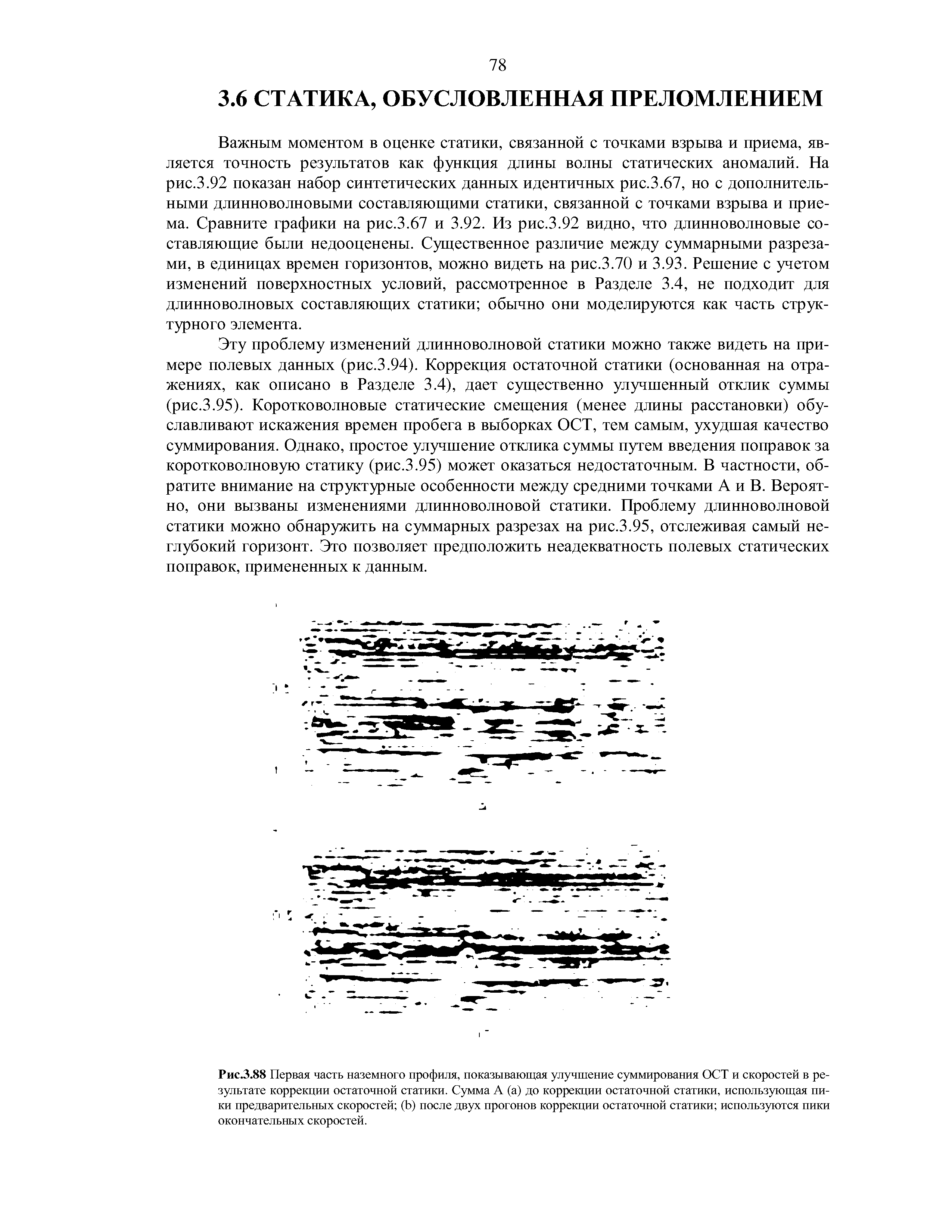

| Рис.3.88 Первая часть наземного профиля, показывающая улучшение суммирования ОСТ и скоростей в результате коррекции остаточной статики. Сумма А (а) до коррекции остаточной статики, использующая пики предварительных скоростей (Ь) после двух прогонов коррекции остаточной статики используются пики окончательных скоростей. |  |

При долгосрочной аренде может предусматриваться условие об амортизации и уменьшении обязательств на протяжении периода аренды. Арендодатель может применять к арендуемому оборудованию тот же метод амортизации, что и к капитальным активам, находящимся в его собственности. Следует отметить, что период амортизации арендуемого оборудования всегда равен сроку договора аренды, даже если срок эксплуатации этих активов превышает срок их аренды. Для последней ситуации в конце срока аренды активы будут обладать определенной прогнозируемой остаточной стоимостью, которая с окончанием аренды перейдет к арендодателю. Согласно FASB N 13 требуется также, чтобы объем обязательств по долгосрочной аренде на протяжении срока аренды уменьшался по "процентному" методу. В соответствии с этим методом каждый платеж по аренде состоит из двух частей выплата основной суммы и выплата процентов обязательства арендатора должны сокращаться на сумму основных выплат. [c.592]

ПРИБЫЛЬ ВАЛОВАЯ прибыль предприятия, рассчитываемая для целей налогообложения в соответствии с Законом Российской Федерации "О налоге на прибыль предприятий и организаций". Определяется на базе прибыли балансовой, но с учетом двух обстоятельств при определении прибыли от реализации основных фондов и иного имущества для целей налогообложения в сумму П. в. включается разница между продажной ценой и первоначальной, или остаточной, стоимостью этих фондов и имущества, причем эта стоимость увеличивается на индекс инфляции, официально утверждаемый в установленном порядке на данный период. Если реализуются основные фонды, нематериальные активы, малоценные и быстроизнашивающиеся предметы, то в расчет принимается их остаточная стоимость (т. е. вычитается износ) если реализуется иное имущество, отно- [c.325]

В зависимости от своего назначения и структуры С. б. у. подразделяются на регулирующие, собирательно-распределительные, калькуляционные, результатные и др. Регулирующие счета предназначаются для корректирования оценки отдельных видов средств х-ва или размера их источников. Это значит, что, кроме основного счета, ведется еще др. счет, сумма к-рого складывается с суммой основного счета или вычитается из нее для определения действительной оценки данного объекта. Так, к регулирующим счетам относится счет Износа основных средств. Он дает возможность иметь две оценки основных средств — по их первоначальной и остаточной стоимости. При наличии сальдо в регулирующем счете к концу месяца оно показывается в балансе по соответствующей статье. Экономич. значение этой статьи ( Износ основных средств ) заключается в том, что сумма ее, будучи вычтенной из суммы корректируемой ею активной статьи, позволяет определить остаточную стоимость основных средств предприятия. Собирательно-распределительные счета предназначены для собирания расходов, вызываемых хозяйственными процессами, и последующего распределения этих расходов между соответствующими объектами. Эти счета используются также для контроля за расходами путем сравнения их с показателями сметы или плана. К собирательно-распределительным счетам относятся в пром-сти — счета цеховых и общезаводских расходов в строительстве — счет накладных расходов в с. х-ве — счета общепроизводственных и общехозяйственных расходов и др. В дебете собирательно-распределительных счетов отражаются все суммы расходов, а по кредиту эти расходы списываются на счета, к к-рым они относятся. Поскольку по кредиту собирательно-распределительных счетов списывается вся сумма, отраженная в дебете, то эти счета к концу отчетного периода не имеют сальдо. Применение собирательно-распределительных счетов вызывается наличием ряда расходов, к-рые не могут быть прямо отнесены на соответствующий объект (см. Косвенные расходы), а также потребностью в наблюдении и контроле за этими расходами. В калькуляционных счетах учитываются и группируются данные для исчисления себестоимости. Результатные счета предназначаются для выявления финансовых результатов хозяйственной деятельности путем сопоставления двух оценок одного и того же объекта или сравнения положительных и отрицательных результатов (прибылей и убытков). Напр., в результатном счете Реализация реализованная продукция отражается в дебете по фактич. полной себестоимости, вместе с налогом с оборота, а в кредите — по оптовой цене. Такая структура счета дает воз- [c.404]

Один подход взяли на вооружение Минприбор, Минавтопром, Миннефтехимпром, Минлегпром, Мин-морфлот и другие министерства. Он состоит в том, что сначала определяют сумму прибыли, необходимую для покрытия собственных нужд с учетом финансирования затрат на капитальные вложения. Из оставшейся суммы прибыли вносятся отчисления в государственный бюджет в виде двух платежей (платы за фонды и отчислений по нормативу от прибыли) и в централизованный фонд министерства. При таком подходе нормативы образования фондов экономического стимулирования являются производными от показателей утвержденного плана. Нормативы платы за фонды, как правило, дифференцируются по предприятиям, но не меняются по годам пятилетки. Нормативы отчислений от прибыли в бюджет и отчислений в централизованный фонд министерства являются остаточными, в результате они резко колеблются и по годам пятилетки, и по предприятиям. В конечном счете теряется стимулирующая роль нормативов в формировании напряженных планов, они влияют только на реализацию плана. [c.67]

Регулирующие счета — счета бухгалтерского учета, предназначенные для корректировки (регулирования) оценки хозяйственных средств, получения дополнительных показателей о состоянии этих средств, а также для уточнения их источников. Каждый Р. с. предназначен для корректировки показателей определенного основного счета. При этом сумма, учтенная по Р. с., складывается с суммой основного счета или вычитается из нее. Р. с., данные которых вычитаются из сумм основных счетов, называются контрарными (см. Контрарные счета). Те Р. с., данные которых прибавляются к суммам основных счетов, называются дополнительными (см. Дополнительные счета). Необходимость применения Р. с. обусловлена установленными правилами оценки хозяйственных средств. Оценка хозяйстаенных средств в СССР строго регламентирована. Однако в текущем бухгалтерском учете иногда необходимо иметь данные в двух оценках. Например, первоначальную и остаточную стоимость основных средств, фактическую себестоимость материалов и их стоимость по оптовым или пла- [c.120]

Подход активы/кредиторская задолженность . Концепция соответствия была подвергнута резкой критике за неспособность обеспечить приемлемые правила определения момента, в который расходы должны быть признаны понесенными. FASB было отдано предпочтение другому подходу, получившему название активы/кредиторская задолженность , в соответствии с которым прежде всего определяется, является ли учитываемый элемент активом. Если ответ оказывается отрицательным, то элемент классифицируется как расход или убыток. Наиболее бескомпромиссное применение этого подхода реализовано SFAS 96 в отношении отсроченных налогов на прибыль. Задолженность по налогу на прибыль устанавливается непосредственно, так же как и отсроченный налог на прибыль, подлежащий оплате. Изменение в этих двух счетах бухгалтерского учета вместе с суммой налога, фактически перечисленной налоговым службам, представляет собой расход по налогу, являющемуся остаточным. Более подробно это будет изложено в гл. 20. [c.250]

В данном случае речь идет о двух возможных методах учета гудвилла 1) его сумма не амортизируется, а расходы по его поддержанию или возобновлению списываются на дебет счета Прибыли и убытки 2) амортизация начисляется дебет счета Прибыли и убытки , кредит или счета Нематериальные активы — прямо, или счета Износ нематериальных активов — косвенно, а расходы по поддержанию списываются в дебет счета Расходы будущих периодов (отсроченные расходы). Когда первоначальная (остаточная) стоимость нематериальных активов достигает нуля, затраты, накопленные по дебету счета Расходы будущих периодов , списываются в дебет счета Нематериальные активы . Если применялся косвенный метод амортизации, то предварительно делается запись дебет счета Износ нематериальных активов , кредит счета Не-материачьные активы . — Примеч. науч. ред. [c.406]