Рынок производных инструментов повышает эффективность всего [c.12]

В-третьих, рынок производных инструментов открывает новые возможности [c.13]

Основные этапы развития мирового рынка производных инструментов [c.18]

Биржевой рынок производных инструментов высоко концентрирован [c.24]

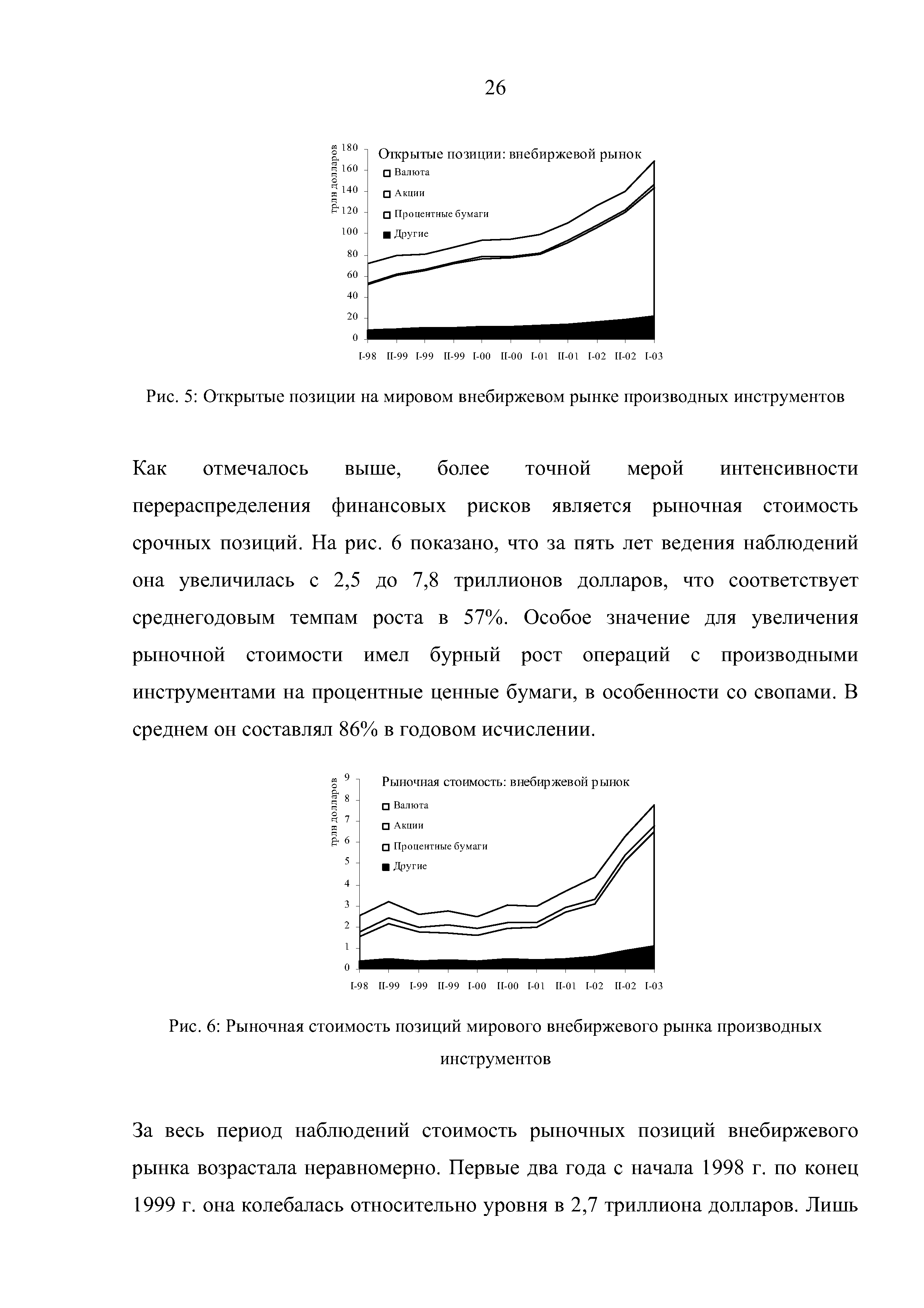

| Рис. 5 Открытые позиции на мировом внебиржевом рынке производных инструментов |  |

Добавим в рассматриваемую модель рынка производный инструмент t со [c.46]

Рынок производных инструментов [c.94]

Таким образом, рынок производных инструментов может либо [c.99]

Большинство стран, имеющих рынки производных инструментов, приняло эти [c.317]

Рынки производных инструментов обычно регулируются комбинацией [c.323]

Продажа на вторичном рынке производных инструментов подобного рода стала очень крупным бизнесом для банков в 1990-х гг. и вызвала широкие комментарии в прессе и в других источниках по поводу тех рисков, которые они влекут за собой. Что, например, случится, если процентные ставки резко вырастут и банки должны будут оплатить свои обязательства, которые они заключили, по страхованию от повышения процентных ставок по облигациям с плавающей процентной ставкой [c.266]

Рассмотрим коротко использование форвардных и опционных рынков в управлении рисками. Вопрос заслуживает внимания как минимум по трем причинам. Во-первых, резкое возрастание неопределенности колебание обменных курсов иностранных в щют, ставок процента и цен на товары. Все это в последние годы вызвало появление системы хеджирования рисков. Во-вторых, по мере того как компании все больше используют производные ценные бумаги в управлении рисками финансовые менеджеры вынуждены оценивать полезность рынка производных инструментов. В-третьих, популярность операций производными ценными бумагами быстро распространяется среди инвесторов, которые рассматривают инструменты хеджирования как способ управления портфелем ценных бумаг в условиях неопределенности. [c.128]

Но я думаю, что основная идея очевидна, и хороший аргумент в пользу того, что стопы на рынках производных инструментах использовать не нужно, мне еще лишь предстоит услышать, хотя я до- [c.78]

Книга рассчитана на широкий круг специалистов в области финансов и представляет собой сборник, подготовленный ведущими исследователями и специалистами-практиками в области производных финансовых инструментов, а также известными юристами, бухгалтерами и консультантами, которые высказывают свои взгляды на проблемы, связанные с торговлей финансовыми деривативами. В книге последовательно рассматриваются темы, связанные с риском и регулированием рынков производных инструментов, кредитными производными и минимизацией операционного риска. Специальные разделы посвящены случаям судебных разбирательств и юридическому риску, количественной оценке и контролю над рисками, регулированию и раскрытию информации на рынках производных финансовых инструментов. [c.78]

Рынок производных инструментов сегодня является важной и бурно развивающейся частью мирового финансового рынка. В этой области происходит наибольшее число инноваций, к которым применимо понятие финансовой инженерии. На рисунке 1.1 схематично изображены основные типы производных инструментов и взаимосвязи между ними. Биржевой рынок в основном представлен фьючерсами и обычными опционами, хотя в условиях усиливающейся конкуренции со стороны внебиржевого рынка биржи вводят менее традиционные для них контракты (например, структурированные продукты). Форварды, фьючерсы и обычные опционы являются как бы элементарными кирпичиками , из которых формируются более сложные производные инструменты. Далее рассматриваются только эти простейшие производные инструменты, с другими можно ознакомиться по литературе, указанной в конце книги. [c.3]

Главным недостатком внешнего регулирования является то, что вводимые ограничения могут препятствовать развитию новшеств, присущих бурно развивающемуся рынку производных инструментов. Кроме того, для устранения возможных несоответствий, возникающих в разных юрисдикциях, необходима международная координация регулирования финансового рынка. В качестве примера успешной координации такого рода может служить Базельское соглашение по капиталу 1988 г. [10] и разрабатываемое в настоящее время Новое Базельское соглашение по капиталу [15]. [c.514]

Другим не менее важным фактором уязвимости является бурное развитие рынка производных финансовых инструментов [3]. Всю массу обращающихся в мире деривативов (многие из которых сами являются производными от других производных финансовых инструментов), многократно превосходящую по стоимости совокупный объем производимых товаров и услуг , часто сравнивают с перевернутой пирамидой, основывающейся на фундаменте реального производства и практически неограниченно расширяющейся кверху. Эта аналогия позволяет наглядно представить, что даже слабое или незначительное колебание в основании — положении предприятий реального сектора — приводит к значительным сотрясениям надстройки — рынка производных инструментов. Эти потрясения, безусловно, оказывают и сильное обратное воздействие на производителей товаров и услуг, которые все чаще используют производные финансовые инструменты не только для хеджирования своих позиций, но и для получения спекулятивной прибыли. Кроме того, возраста- [c.518]

Мы начнем с самого старого, активно используемого производного инструмента, - фьючерсного контракта. Первоначально фьючерсы возникли на рынках сельскохозяйственной и аналогичной продукции. До сбора урожая фермер, выращивающий пшеницу, не может знать, по какой цене он ее продаст. Если его не устраивает такая неопределенность, он может снизить ее, продав фьючерс на пшеницу. В этом случае он обязуется поставить определенное количество бушелей пшеницы в будущем по установленной сегодня цене. Не путайте такой фьючерсный контракт с опционом, держатель которого имеет выбор — осуществлять или не осуществлять поставку. Фьючерсный контракт фермера представляет собой обязательство фирмы поставить пшеницу. [c.697]

Чтобы увидеть две из указанных причин в действии, обратимся к событиям, сопровождавшим банкротство банка Barings, одного из старейших торговых банков. В начале 1995 г. Barings потерял свыше 800 млн — значительно больше, чем все средства акционеров,— благодаря необдуманным и, возможно, неразрешенным играм трейдера на рынке производных инструментов на Дальнем Востоке (см. главу 18). Банк обанкротился. Должен ли был подключиться Банк Англии, чтобы спасти его с помощью средств налогоплательщиков [c.259]

Банки сыграли главную роль в процессе развития растущих как грибы рынков производных инструментов или деривати-вов (derivatives) (см. главу 18). Производные продукты типа фьючерсы, опционы возникли как способ хеджирования или уменьшения риска. Такие контракты позволяют передать риски тем, кто лучше всего способен ими управлять. [c.265]

Рынки производных инструментов быстро приобрели статус спекулятивных рынков, где могли проигрываться или выигрываться крупные суммы денег в результате небольших изменений цен на товары, валюты, облигации, акции и многие другие финансовые продукты. Именно эти азартные игры на рынках финансовых фьючерсов привели к банкротству банка Barings в 1995 г. [c.266]

Такие данные являются типичными для ведущих коммерческих банков. Отражая международное развитие риска деривати-вов, комментарии в прессе все больше возвращаются к вопросу о достаточности методов оценки риска и системах контроля на рынках производных инструментов. Предсказания кризисов финансовой системы, которые будут вызваны рынками производных инструментов, не являются чем-то необычным. [c.267]

Каждый финансовый рынок имеет риск для тех, кто им пользуется, но существуют рынки, чьей основной функцией является перераспределение риска. С одной стороны, они являются самыми рискованными рынками. С другой стороны, именно здесь риски могут быть снижены или устранены. Это рынки опционов и фьючерсов, которые проходят под общим названием рынков производных инструментов, или деривативов (derivatives produ ts, derivatives). Они не являются единственным местом, где продаются и покупаются производные продукты. Ранее мы видели, что банки проводят большие объемы сделок с дерива-тивами на внебиржевом рынке, напрямую предлагая своим клиентам такие производные финансовые продукты, как свопы и шапки для процентных ставок (см. главы 14, 15 и 17). Однако именно о публичных рынках деривативов наиболее часто сообщается в прессе. [c.325]

После краха в феврале 1995 г. старейшего торгового банка Сити, Barings, в результате убытков на рынке производных инструментов, осведомленность о таких инструментах распространилась далеко за пределы читателей финансовых страниц. В то же время, несмотря на большой объем информации в прессе и на телевидении, представление о деривативах у читателей слабое. Хотя принцип, на котором строится работа со всеми этими инструментами, является очень старым. Новое состоит, прежде всего, во взрывном росте рынка производных инструментов и в количестве продуктов, с которыми заключаются сделки. [c.325]

Как мы отметили выше, временнуй срез экономики представлен только двумя сегментами спотовым и срочным рынками. Срочный рынок называют еще рынком производных инструментов, соответственно срочный контракт - производным инструментом, или активом. В основе контракта могут лежать различные активы ценные бумаги, фондовые индексы, банковские депозиты, валюта, товары, собственно срочные контракты. Актив, лежащий в основе срочного контракта, называют базисным или базовым активом. [c.484]

Инвесторам не всегда легко оценить риск, на коюрый они идут. Конечно, риск игры на рынках производных инструментов гораздо выше, чем в азартной игре, поскольку инвесторы делаю ставку на так называемые "открытые" контракты и могут понести убытки, на которые они не рассчитывали, неограниченные убытки. Участники Лондонского рынка Lloyd s попадали в такие ситуации, и большинство из них не всегда понимали это. Традиции подсказывали им, что Lloyd s является старейшим клубом для богатых, Этот рыно [c.162]

Измерители линейной чувствительности к движению финансовых переменных используются под различными обозначениями. На рынке инструментов с фиксированным доходом чувствительность к движению процентных ставок измеряется дюрацией. На рынке акций чувствительность к фактору рынка в цепом (например, фондовому индексу) называется систематическим риском или коэффициентом бета. На рынке производных инструментов чувствительность < изменению цены базового актива измеряется коэффициентом дельта. Пока- атели — производные второго порядка — называются выпуклостью на рынке -шструментов с фиксированным доходом и коэффициентом гамма на рынке 1роизводных инструментов. Выпуклость измеряет изменчивость дюрации по мере вменения процентной ставки. Аналогично гамма измеряет изменения дельты чри изменении цены базового актива. Оба показателя измеряют чувствитель--юсть второго порядка (или квадратичную чувствительность) к изменениям финансовых переменных. Существует множество иных показатели риска, применяемых по отношению к производным инструментам вега, memo, po, лямбда, скорость , цвет и др., которые рассматриваются ниже. [c.216]

В силу сравнительно короткой истории биржевых рынков производных инструментов (развитие биржевых рынков производных началось лишь в 70-х годах в результате крушения Бреттон-Вудсс-кой системы, введения системы плавающих валютных курсов и усиления колебаний процентных ставок) в большинстве стран отсутствует специальная правовая база в отношении операций с такими инструментами, более того, в законодательстве зачастую отсутствуют многие базовые определения, связанные с ними. Положение усугубляется еще и тем, что из-за отсутствия стандартов и недостаточного количества прецедентов практически каждая внебиржевая сделка должна рассматриваться отдельно. Таким образом, развитие существующей системы бухгалтерского учета, налогообложения и правового регулирования сделок с производными во многом зависит от интерпретации этих сделок налоговыми и судебными органами, т. е. от решений, принимаемых в конкретных ситуациях в рамках прецедентного права, причем многие из этих решений представляются противоречивыми. По этой причи- [c.483]

Исполнение подразумевает те характеристики, которые позволяют хе жированию эффективно выполнить свою функцию нейтрализации риска. Гла ная из этих характеристик— высокая степень корреляции между изменето ем цен на рынке производных инструментов и изменением цены на актив ил обязательство, лежащее в основе инструмента. Для того чтобы хеджировг ние рассматривалось как эффективное, производные инструменты должн] иметь такие же количественные характеристики и даты исполнения, что инструменты, подлежащие хеджированию. Иногда, правда, стандартизованна природа некоторых производных инструментов (в первую очередь, фьючер сов) делает это недостижимым, но технические проблемы такого рода н должны препятствовать рассмотрению сделки как хеджирующей. [c.488]

Следует подчеркнуть, что используемые в (8.2) вероятности не являюто истинными в рамках какой-либо из существующих интерпретаций этого поня тия. В частности, они не могут быть признаны субъективными вероятностями отражающими прогнозы будущего, сделанные каким-либо индивидуумом, ил даже усредненное мнение участников рынка. Скорее, они являются просто нор мированными весами (их сумма должна быть равна 1), отражающими те значе ния стоимости, которые можно обеспечить путем хеджирования на биpжeвo рынке. Иными словами, использование этих значений в качестве оценок веро ятностей уместно лишь в той степени, в какой хеджирование торгуемыми нг рынке производными инструментами является действительно возможным. [c.524]

Финансовые инструменты — относительно новое понятие в теории финансов, однако значимость его стремительно возрастает. Финансовый инструмент есть любой договор между двумя контрагентами, в результате которого одновременно возникают финансовый актив у одного контрагента и финансовое обязательствово долгового или долевого характера —у другого. Финансовые инструменты подразделяются на первичные и вторичные. К первичным относятся кредиты, займы, облигации, другие долговые ценные бумаги, кредиторская и дебиторская задолженность по текущим операциям, долевые ценные бумаги. Вторичные финансовые инструменты (синоним производные инструменты, деривативы) — это финансовые опционы, фьючерсы, форвардные контракты, процентные свопы, валютные свопы. Финансовые инструменты являются основой любых операций компании на финансовых рынках, идет ли речь о привлечении капитала (в этом случае осуществляется эмиссия акций или облигаций), операциях спекулятивного характера (приобретение ценных бумаг с целью получения текущего дохода, операции с опционами), финансовых инвестициях (вложения в акции), операциях хеджирования (эмиссия или приобретение фьючерсов или форвардов), формировании страхового запаса эквивалентов денежных средств (приобретение высоколиквидных ценных бумаг) и др. [c.322]

С момента успеха первой электронной торговой системы Лондонской фондовой биржи (SEAQ International) европейские биржи серьезно изменились. Стимулируемые конкуренцией практически все европейские биржи были модернизированы на основе современных технологий, их рынки стали электронными и высокоэффективными. Например, Парижская биржа, Немецкая биржа, Группа ОМ (Швеция, Стокгольм) лидируют по критерию ценовой эффективности электронной торговой системы. Усиливается процесс диверсификации биржевых операций, но большей частью все или по крайней мере значительная часть услуг для пользователей финансовых рынков остается под одной крышей - в одном здании. На биржах Парижа, Амстердама и Франкфурта организованы первичные и вторичные рынки, рынки производных финансовых инструментов, осуществляются клиринг и организация расчетов, депозитарные услуги. Клиенты на таких рынках получают множество преимуществ, прежде всего снижаются издержки, растет эффективность управления рисками. Создаются биржевые альянсы, основанные на новых технологиях. Так, в последнее время привлекает внимание рынок крупнейших европейских эмитентов, формируемый Лондонской и Франкфуртской биржами, к которым для выработки единого подхода к торговле акциями примкнули 300 крупнейших европейских эмитентов бирж Амстердама, Брюсселя, Парижа, Цюриха, Милана и Мадрида. После выработки подхода к созданию единой технической платформы участники группы решили вместо взаимосвязи существующих платформ обеспечить инвесторам и посредникам прямой одновременный доступ к их рынкам. Существующие технологии позволяют обеспечить реализацию подобных планов. [c.429]

В последнее время традиционные модели портфелей подвергаются серьезной критике, поскольку считается, что ценовые изменения лучше всего описываются распределением Парето с бесконечной (или неопределенной) дисперсией. Однако многие исследования доказывают, что рынки в последние годы стали ближе к нормальному распределению (т.е. к ограниченной дисперсии и независимости результатов), на чем и основаны критикуемые модели портфелей. В моделях портфелей используется распределение прибылей, а не распределение изменений цен. Несмотря на то что распределение прибылей является трансформированным распределением изменений цены (в результате закрытия проигрышных сделок и максимально долгого удержания выигрышных позиций), эти распределения, как правило, отличаются. Распределение прибылей не обязательно относится к классу распределений Парето, поэтому в главе 4 мы моделировали распределение P L с помощью регулируемого распределения. Более того, существуют производные инструменты, например, опционы, которые имеют ограниченную полудисперсию или дисперсию. Например вертикальный опционный спред в дебете гарантирует ограниченную дисперсию прибылей. Я не пытаюсь оспаривать разумную критику современных моделей портфелей. Модели следует использовать при условии, что мы осознаем их недостатки. Разумеется, необходимы более совершенные модели портфелей. Я не заявляю, что современные модели адекватны, а говорю лишь о том, что входные данные для моделей портфелей, нынешних или будущих, должны основываться на торговле одной единицей на оптимальном уровне — или на том уровне, который, как мы полагаем, будет оптимальным. Например, если мы применяем теорию Е — V (модель Марковица), входными данными являются ожидаемая прибыль, дисперсия прибылей и корреляции прибылей между рыночными системами. Входные данные должны определяться на основе торговли одной единицей по каждой рыночной системе на уровне оптимального Модели [c.245]

Смотреть страницы где упоминается термин Рынок производных инструментов

: [c.35] [c.27] [c.77] [c.98] [c.320] [c.322] [c.330] [c.39] [c.111] [c.172] [c.514] [c.526] [c.69]Смотреть главы в:

Проблемы реформирования внутреннего долга России -> Рынок производных инструментов