Тема 5. Основные показатели эффективности инвестиционных проектов. [c.344]

Регламентировано использование следующих показателей эффективности инвестиционного проекта [c.118]

Показатели эффективности инвестиционных проектов [c.124]

Экономическую эффективность инвестиционного проекта рассчитывают для народного хозяйства в целом и для участвующих в осуществлении проекта регионов, отраслей, организаций и предприятий. Расчеты эффективности проекта для каждого из перечисленных субъектов осуществляют по общим вышеприведенным формулам, специфика же каждого из этих расчетов проявляется в конкретном составе учитываемых результатов и затрат. Более детальное описание процедур расчета показателей эффективности инвестиционных проектов можно найти в упомянутых ранее Методических рекомендациях, которыми и надлежит пользоваться во всех соответствующих практических расчетах. [c.131]

Показатели эффективности инвестиционных проектов в новых методических подходах обобщены в три группы показатели коммерческой эффективности, учитывающие финансовые последствия реализации проекта для непосредственных участников показатели экономической эффективности, учитывающие стоимостную оценку затрат и результатов, связанных с реализацией проекта показатели бюджетной эффективности, отражающие финансовые последствия осуществления проекта для федерального, регионального и местного бюджета. [c.26]

Базой для расчетов всех показателей эффективности инвестиционных проектов являются данные о чистом потоке денежных средств, который определяется как разность текущих доходов (притоков) и расходов (оттоков), связанных с реализацией инвестиционного проекта и измеряемых количеством денежных единиц в единицу времени. С финансовой точки зрения потоки текущих доходов и расходов, а также чистый поток денежных средств полностью характеризуют инвестиционный проект. [c.313]

Известно, что наибольшую трудность для восприятия их экономического смысла представляют два показателя эффективности инвестиционного проекта - дисконтированная чистая стоимость (NPV) и внутренняя норма рентабельности (IRR). Попытаемся дать такую трактовку этих показателей, которая проясняет их экономический смысл, обычно скрытый в математических формулах и традиционных определениях. [c.144]

Отечественная практика инвестиционного проектирования предлагает использовать процедуру учета влияния инфляции на показатели эффективности инвестиционного проекта на основе расчетов прогнозных показателей инфляции по годам на протяжении всего жизненного цикла проекта, корректируя таким образом величину денежного потока проекта. Предлагается прогнозировать следующие показатели инфляции [c.263]

Необходимая исходная информация на входе включает сведения о номенклатуре, объемах и ценах продукции, выпуск которой осуществляется или планируется в ходе проекта. Для программы требуются данные о численности работающих, уровне зарплаты, стоимости и сроках амортизации основных фондов, ставках налогов. Выходные документы — балансовый отчет, отчеты о прибыли, движении денежных средств на период реализации проекта, а также показатели эффективности инвестиционного проекта. [c.306]

Система показателей эффективности инвестиционного проекта представлены двумя группами [c.349]

IRR - показатель эффективности инвестиционного проекта [c.19]

Основное влияние на показатели эффективности инвестиционного проекта оказывает неоднородность инфляции, т.е. ее уровень по видам продукции и ресурсам. В свою очередь, даже однородная инфляция сказывается на показателях инвестиционного проекта вследствие [c.60]

Внутренняя норма доходности (рентабельности) — относительный показатель эффективности инвестиционного проекта [c.871]

Основными показателями эффективности инвестиционных проектов являются срок окупаемости (коммерческая эффективность) и отношение объема поступлений в бюджет к объему платежей из бюджета (бюджетная эффективность). Для дополнительной оценки эффективности инвестиций могут использоваться (по желанию разработчиков) другие показатели и коэффициенты, определенные Методическими рекомендациями по оценке эффективности инвестиционных проектов и их отбору для финансирования, утвержденными Госстроем России, Минэкономики России, Минфином России, Госкомпромом России от 31 марта 1994 г. № 7-12/47. [c.289]

Активизация инвестиционного процесса сдерживается высокими рисками для инвесторов. Стимулирование инвестиционной активности в регионе представляется возможным обеспечить путем создания условий для развития страхования имущественных интересов отечественных и зарубежных инвесторов. Однако страхование, с одной стороны, улучшает показатели надежности вложений и тем самым увеличивает норму доходности, уменьшает срок окупаемости проекта, с другой стороны, увеличивает инвестиционные затраты в части уплаты страховых взносов. В результате уменьшаются соответствующие показатели эффективности инвестиционных проектов. Сдерживающим моментом в развитии страхования инвестиций от коммерческих рисков, не говоря уже о некоммерческих (политических) рисках, является также ограничение затрат на проведение страхований, включаемых в состав себестоимости. Только расширение этих границ до 3-5 % объема реализуемой продукции на федеральном уровне может создать стимулы для повышения страховой защиты инвестиций. В условиях ограниченности свободных финансовых средств на проведение страхования инвестиционные проекты могут разрабатываться с учетом фактора риска и неопределенности. Но это не гарантирует защиту вкладываемых средств. При страховании же риск вложений с уплатой страховой премии переносится на страховую компанию, инвестор освобождается от работ, связанных с оценкой рисков, повышается ликвидность застрахованных активов. [c.351]

Показатели эффективности инвестиционного проекта [c.201]

Для оценки эффективности инвестиционного проекта значение ВИД необходимо сопоставлять с нормой дисконта Е, используемого при расчете показателей эффективности. Инвестиционные проекты, у которых ВИД > Е, имеют положительный ЧДД и поэтому эффективны. Проекты, у которых ВИД < Е, имеют отрицательный ЧДД и потому неэффективны. [c.207]

ПОКАЗАТЕЛИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА [c.218]

Специфика формирования денежных потоков для оценки эффективности участия предприятия в проекте и подходы к определению финансовой реализуемости инвестиционного проекта с позиции предприятия изложены выше (см. подразд. 8.2 и подразд. 8.3 этой главы). Показатели эффективности инвестиционного проекта носят универсальный характер и рассчитываются аналогично примеру, рассмотренному в подразд. 8.6, с учетом особенностей формирования денежного потока. Одно из основных отличий денежного потока при расчете эффективности участия предприятия в инвестиционном проекте - учет потока от финансовой деятельности. Кроме того, принципиально важна схема финансирования и, в частности, возможность создания дополнительных фондов и получения депозитного дохода для покрытия отрицательного сальдо денежного потока на отдельных шагах расчетного периода. [c.219]

Показатели эффективности инвестиционного проекта рассчитываются по шагам расчетного периода на основе прогноза денежных потоков нулевого и основного вариантов, при этом особое внимание уделяется анализу динамики обобщающих финансовых показателей. В случае когда инвестиционный проект реализуется в рамках программы финансового оздоровления предприятия, неудовлетворительные финансовые показатели на первых шагах реализации проекта не должны приниматься во внимание. При расчете показателей основного варианта, возможно, потребуется изменить норму дисконта, так как на нее влияет структура капитала, уровень риска и ряд других факторов. [c.224]

Денежный поток является исходной базой для расчета всех показателей эффективности инвестиционного проекта. Он обычно состоит из потоков от отдельных видов деятельности [c.319]

Важнейшим показателем эффективности инвестиционного проекта является чистый дисконтированный доход (ЧДД, NPV). Он соответствует величине накопленного дисконтированного денежного потока и определяется как алгебраическая сумма дисконтированных значений годовых сальдо за расчетный период. [c.321]

Другим важным показателем эффективности инвестиционного проекта является внутренняя норма доходности (рентабельности) (ВНД, ВНР). Значение этого показателя соответствует годовому проценту, который ожидается получить на вложенный в реализацию проекта капитал. В наиболее распространенных случаях (денежный поток характеризуется одним инвестиционным циклом) — это значение переменной нормы дисконта, при котором чистый дисконтированный доход обращается в ноль. Определение ВНД производится на основе решения следующего уравнения [c.322]

Приведем пример расчета сетевой модели комплекса работ по определению прямых затрат на производство продукции при определении показателей эффективности инвестиционного проекта. Последовательность работ, их взаимосвязь, число работающих и расчетная продолжительность представлены в табл.1 (более подробно см. приложение 1). [c.12]

Учитывая большое число показателей эффективности инвестиционных проектов и факторов, влияющих на их величину, отметим, что ручной расчет эффективности инвестиций и выбора наилучшего варианта, как правило, представляет собой значительную трудность. Поэтому применение ПЭВМ для оценки эффективности инвестиционных проектов в современных условиях является по существу необходимым. [c.156]

В третьей главе рассматриваются основные положения официальных методических рекомендаций по оценке эффективности инвестиционных проектов. Приведены методики расчета показателей эффективности инвестиционного проекта, оценки эффективности инвестиционного проекта в целом, эффективности участия в проекте, проанализированы методы оценки бюджетной эффективности и эффективности инвестиционного проекта, реализуемого структурами более высокого порядка. Овладев методами оценки эффективности инвестиций, студент, финансовый менеджер, экономист-аналитик научатся принимать грамотные решения по отбору наиболее эффективных инвестиционных проектов с целью их реализации в реальном секторе экономики. [c.3]

Экономической науке известны несколько основных причин расхождения между проектными и фактическими показателями эффективности инвестиционных проектов. К первой группе причин относится сознательное завышение эффективности инвестиционного проекта, обусловленное субъективной позицией отдельных ученых, научных работников и специалистов предприятия и их борьбой за ограниченные финансовые ресурсы. Защититься от таких просчетов возможно путем создания на предприятиях соответствующих систем управления, которые позволяют координировать и контролировать работу функциональных служб предприятия, или привлечения независимых экспертов к проверке объективности расчетов, связанных с оценкой эффективности инвестиционных проектов. Вторая группа причин обусловлена недостаточным учетом факторов риска и неопределенности, возникающих в процессе использования инвестиционных проектов. [c.54]

Методика расчета показателей эффективности инвестиционного проекта, не требующих дисконтирования [c.113]

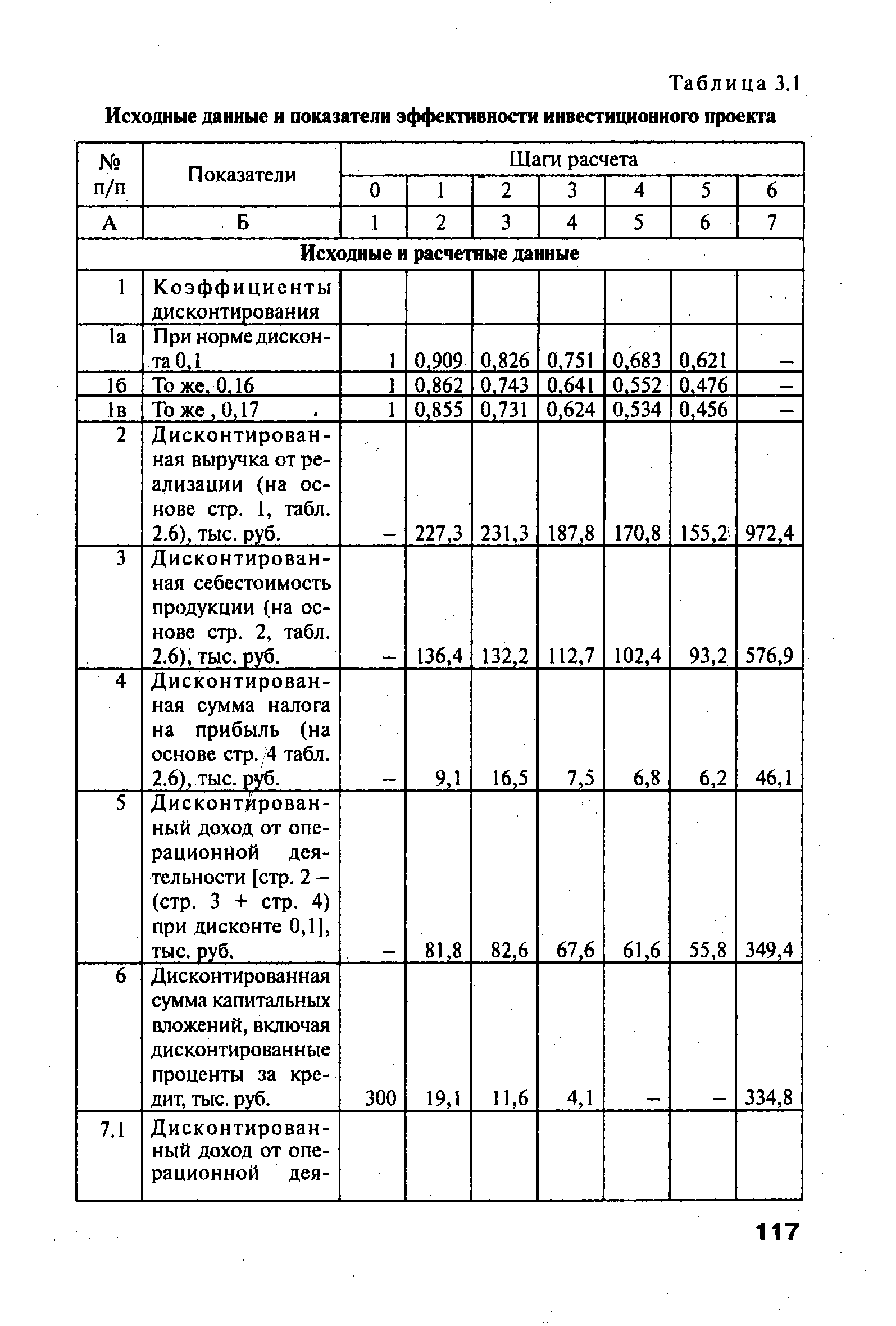

| Таблица 3.1 Исходные данные и показатели эффективности инвестиционного проекта |  |

Рассчитав значения оценочных показателей, отражающих эффективность инвестиционного проекта без учета фактора времени, т. е. без дисконтирования этих показателей, перейдем к расчету дисконтированных оценочных показателей эффективности инвестиционного проекта. С этой целью подготавливается необходимая информация, рассчитанная на основе данных табл. 2.6 по стр. 1-15 и соответствующих коэффициентов дисконтирования. Информация сводится в табл. 3.1. [c.126]

Рассчитывая эффективность инвестиционных проектов, необходимо учитывать, что их реализация происходит в условиях неопределенности, т. е. неполной, неточной и изменяющейся информации по предприятию, реализующему ИП, финансовому состоянию инвесторов и кредиторов, экономической ситуации на внутреннем и внешнем рынках. В широком смысле наличие риска свидетельствует о возможности изменения показателей эффективности инвестиционного проекта в различных направлениях от некоторых средних значений. [c.281]

В России в принятой в 2000 г. второй редакции Методических рекомендаций по оценке эффективности инвестиционных проектов предлагается три типа показателей эффективности инвестиционного проекта [c.430]

Основным показателем эффективности инвестиционных проектов является срок окупаемости2 (коммерческая эффективность) и отношение объема поступления в бюджет предприятия к объему платежей из бюджета (бюджетная эффективность) (см. гл. 22). [c.694]

Особую роль в системе показателей эффективности инвестиционных проектов играет внутренняя норма доходности (внутренняя норма рентабельности, внутренняя норма дисконта, Internal Rate of Return, IRR). Внутренней нормой доходности называется такое единственное значение нормы дисконта Ет, при которой чистый дисконтированный доход проекта обращается в нуль [c.205]

Оценка эффективности закрытого финансового проекта предприятия состоит в оценке доходности и риска. Предприятие-кредитор определяет набор альтернативных вариантов реализации закрытого финансового проекта (например, предоставления займа). Для оценки доходности рекомендуется использовать универсальные показатели эффективности инвестиционных проектов чистый дисконтированный доход (NPV), внутреннюю норму доходности (IRR) и другие, рассмотренные выше. При определении совокупного риска каждого из вариантов финансового проекта официальные Методические рекомендации предлагают учитывать кредитный, процентный и валютный риски. Кредитный риск — это риск нарушения условий договора дебитором. Процентный риск обусловлен возможным изменением ставки рефинансирования ЦБ РФ или ставки LIBOR и процентной ставки по депозитам, если от какой-то из них зависит поток платежей финансового проекта. Валютный риск связан с нестабильностью курса обмена валют. [c.233]

Решение ряда вопросов по определению основных показателей эффективности инвестиционных проектов предлагается осуществлять с помощью электронных табличных процессоров, для чего приведены практические рекомендации по их использованию. В частности, дается описание процедур по применению русских версий табличного процессора Mi rosoft Ex el-97/2000/ХР, с учетом особенностей осуществленного компанией-разработчиком перевода на русский язык применяемых в этом процессоре экономических терминов. [c.6]

ДОХОДНОСТЬ КАПИТАЛА (return on apital) - показатель эффективности инвестиционного проекта, прибыль компании, показанная в виде процента на вложенный капитал. [c.72]

Смотреть страницы где упоминается термин Показатели эффективности инвестиционного проекта

: [c.344] [c.58] [c.25] [c.425]Смотреть главы в:

Управление финансами -> Показатели эффективности инвестиционного проекта