Предполагается, что ЦФО несут ответственность за все финансовые результаты, и за прибыли (доходы), и за убытки (расходы). Они обычно имеют полную бюджетную схему, т. е. составляют все виды основных бюджетов, принятые в организации. ЦФУ могут отвечать только за некоторые финансовые показатели, за доходы и часть затрат (например, служба сбыта). МВЗ отвечают только за расходы (например, бухгалтерия, которая, естественно, ничего не зарабатывает, а только тратит), причем не просто за какую-то их часть, а за так называемые регулируемые расходы, экономию которых руководство МВЗ может контролировать и обеспечивать (разрабатывать соответствующие мероприятия). [c.174]

Твердые критерии допустимых уровней значений финансовых показателей при современном состоянии российской экономики не могут быть приведены. В процессе анализа можно рекомендовать воспользоваться в качестве сравнительного эталона системой показателей предприятия, близкого по профилю выпускаемой продукции, с устойчивым финансовым положением, или среднеотраслевые значения показателей. В таблице 2.50 приведен примерный уровень рекомендуемых значений некоторых финансовых показателей. [c.268]

Некоторые финансовые показатели [c.468]

Довольно часто приходится сталкиваться с тем, что предприятия необоснованно завышают нормативы и фактические величины запасов. При этом часть материальных ресурсов и вложенные в них денежные оборотные средства как бы омертвляются, подолгу лежат без движения, замедляется оборачиваемость оборотных средств, ухудшаются некоторые финансовые показатели работы предприятия. Излишние запасы порождают беспечность, ослабляют в коллективе стремление к экономии. В ряде случаев длительное хранение приводит к порче материальных ценностей. [c.210]

Систематизация традиционных приемов и способов контроля и анализа. При анализе хозяйственной деятельности по данным бухгалтерской отчетности на предприятиях, в том числе и совместных, как правило, не применяются специфические, отличные от общеизвестных приемы и способы. Такой анализ является составной частью годового отчета и сводится к простому описанию некоторых финансовых показателей, не объединенных в систему. Задача, следовательно, сводится прежде всего не к усложнению аналитических расчетов, а к отбору из обширного информационного материала системы контролируемых показателей, отражающих особенности данного СП и субъективные наклонности его руководителя и специалистов экономических служб. Разумеется, такая система контролируемых показателей не может быть единой для всех предприятий, т. е. унифицированной. Вместе с тем можно предложить включение в нее двух групп показателей. Первая группа показателей будет отражать финансово-хозяйственный потенциал предприятия, вторая — эффективность использования этого потенциала. Упор при этом требуется делать на анализ и управление финансовыми ресурсами — первоисточником всей хозяйственной деятельности объекта. [c.120]

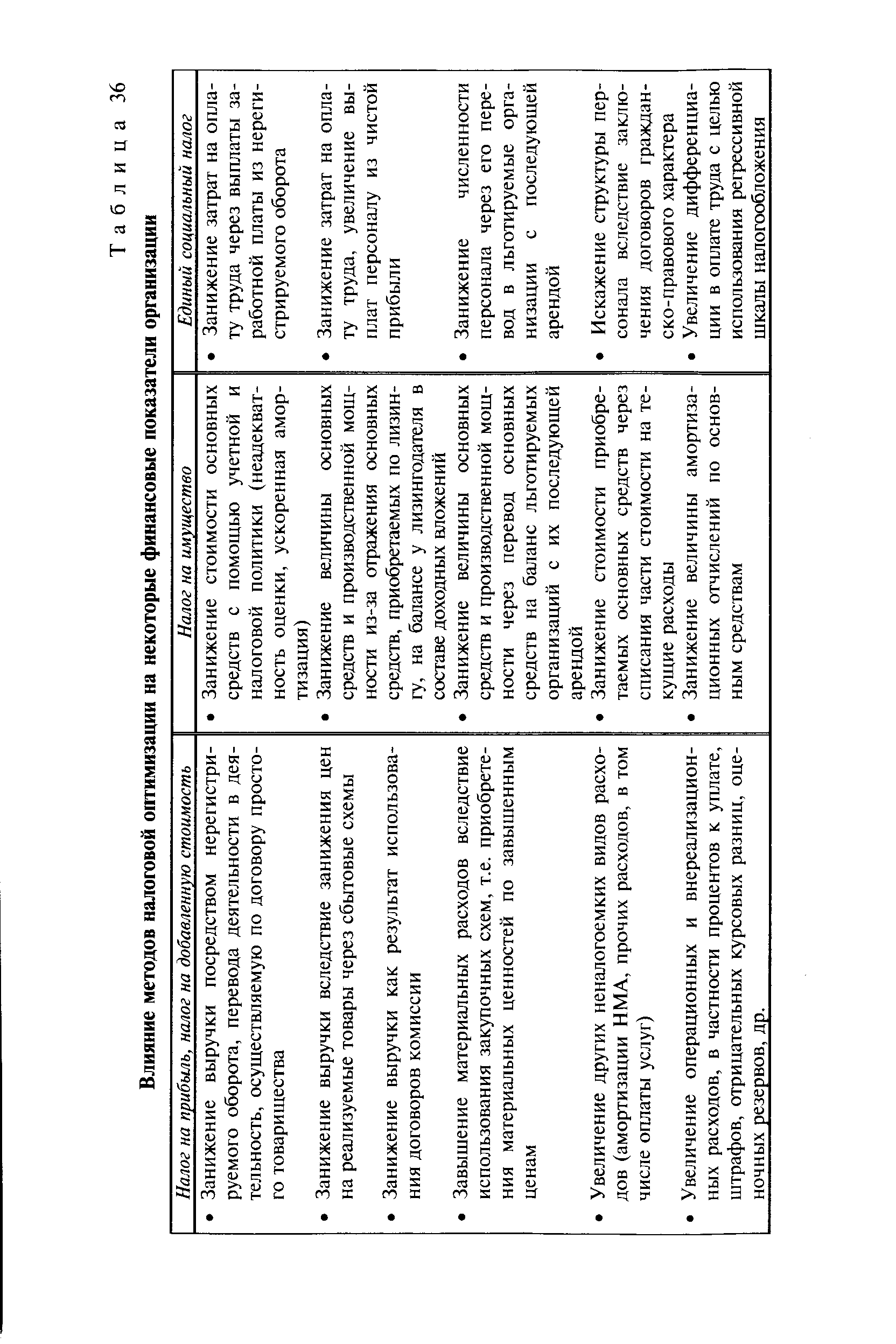

| Таблица 36 Влияние методов налоговой оптимизации на некоторые финансовые показатели организации |  |

Проблемы связи некоторых финансовых показателей и доходности акционерного капитала обсуждаются в некоторых других главах этой книги. В современных условиях компания особенно заинтересована в том, чтобы выяснить, какие именно финансовые показатели теснее других связаны с доходностью акционерного капитала иногда это показатель экономической прибыли, отражающий способность управленческого персонала эффективно распорядиться имеющимися ресурсами. В разных отраслях и в компаниях на разных фазах жизненного цикла методика расчета экономической прибыли может отличаться, тем не менее, основная идея связи между этим показателем и ценностью для акционеров остается неизменной. [c.355]

Наибольшие доходы на фондовом рынке приносят инвесторам самые недооцененные акции. Отыскать эти самые привлекательные объекты для вложения денег позволяет анализ некоторых финансовых показателей компаний. [c.104]

Пусть Yl — некоторый финансовый показатель (например, цена или до ходность некоторого финансового инструмента), наблюдаемый в день t, t = О 1, 2,..., Т. Положим [c.76]

Затем мы обратились к вопросу эволюции некоторых финансовых показателей в процессе их пересмотра в сторону применения движения потоков. Сведя вместе более традиционные показатели, рассмотренные в главе 3, и новые понятия, используемые в текущей практике стоимостной оценки, мы описали также наиболее распространенные корректировки, необходимые для их проведения. Для того чтобы продемонстрировать различность результатов применения этих показателей, мы воспользовались сравнительным примером, указав на необходимость последующего изучения результатов для дальнейшей работы. [c.461]

При нахождении значений сформулированных подцелей и оценке финансового состояния в целом следует принимать во внимание, что невозможно точно установить, насколько удовлетворительными (неудовлетворительными) являются те или иные значения показателей. Кроме того, сами нормативные значения некоторых финансовых показателей, на основании которых строятся выводы, зависят от множества обстоятельств структуры баланса, особенностей деятельности предприятия, экономической ситуации в стране. Поэтому, несмотря на то, что все возможные исходы решения проблемы могут быть описаны, они оцениваются с некоторой степенью уверенности (достоверности). При этом задача оценки финансового состояния предприятия приобретает нечеткий характер. [c.82]

Поведенческие аспекты управленческого учета. Глава 12 посвящена методам составления бюджетов, особое внимание уделяется аспектам классификации информации для бюджетирования. В начале этой книги отмечалось, что планирование малоэффективно, если оно не сопровождается функцией контроля, которому и посвящены гл. 13 и 14. Далее в гл. 15 обсуждаются важные, а иногда и спорные, вопросы оценки результатов деятельности организации, в частности обосновывается точка зрения об ограниченности финансовых показателей. В главе 1 мы обратили ваше внимание на то, что выполнение функций управленческого учета сопряжено с проблемами коммуникации, т.е. человеческим фактором. Обсуждению некоторых поведенческих аспектов управленческого учета и посвящена последняя глава книги. [c.537]

Идея гибких бюджетов основана на отражении реакции некоторых финансовых (а также нефинансовых) показателей на изменения объема деятельности компании. [c.625]

Из всего вышеприведенного становится очевидным, что ни один финансовый показатель сам по себе не дает адекватной оценки результатов деятельности фирмы, а в некоторых ситуациях финансовые показатели просто неприемлемы. Более того, существуют такие обстоятельства оценки результативности, при которых использование каких бы то ни было количественных индикаторов вообще теряет смысл. К рассмотрению этих аспектов мы сейчас и переходим. [c.747]

Некоторыми вопросами, являющимися прерогативой управленческого учета, занимаются сегодня отдельные подразделения предприятия (при составлении оперативной отчетности, анализе экономической деятельности и т.д.), однако эта информация разбросана между различными службами и весьма затруднительно (подчас даже неосуществимо) ее своевременное и комплексное использование. Анализ экономической деятельности если и проводится, то с серьезным опозданием, когда основные финансовые показатели предприятия уже сформированы и возможность повлиять на них упущена эффективность работы отдельных подразделений, как правило, не анализируется вовсе. [c.6]

Следующая группа финансовых показателей используется при анализе совокупной стоимостной оценки средств, участвующих в воспроизводственном процессе. Важнейшими показателями в этой группе являются коэффициенты ликвидности, платежеспособности, маневренности, покрытия, оборачиваемости. Некоторые из них рассмотрены в предыдущих главах. [c.266]

Важнейшая задача статистики в раскрытии методологии, с помощью которой эти показатели были получены, ибо пользователям статистических сборников нужно знать, как определяются денежные доходы населения, интегрируются финансовые показатели в счета СНС и т.п. Традиционно некоторые определения и положения методологии расчета публикуются в статистическом ежегоднике, но этого недостаточно. [c.46]

Логика построения основных алгоритмов в операциях финансового характера достаточно проста и основана на следующей идее. Простейшим видом финансовой сделки является однократное предоставление в долг некоторой суммы PV с условием, что через некоторое время t будет возвращена большая сумма FV. Как известно, результативность подобной сделки может быть охарактеризована двояко либо с помощью получаемого прироста Д = FV— PV, либо путем расчета некоторого относительного показателя. Абсолютные показатели чаще всего не подходят для подобной оценки ввиду их несопоставимости в пространственно-временном аспекте. Поэтому пользуются специальным коэффициентом — ставкой. Этот показатель рассчитывается отношением приращения исходной суммы к базовой величине, в качестве которой можно брать либо PV (получим процентную ставку), либо FV (получим учетную ставку). [c.145]

В результате дискуссии о возможностях дальнейшего повышения аналитичности баланса, прошедшей в начале 50-х годов, баланс был дополнен некоторыми важнейшими показателями финансового плана, такими как прибыль и ее распределение, бюджетное и внутрисистемное финансирование оборотных средств, лимиты банковского кредитования. Кроме того, в соответствии с Положением о бухгалтерских отчетах и балансах от 12 сентября 1952 г. в баланс вновь были введены регулирующие статьи. Так, основные средства и малоценные и быстроизнашивающиеся предметы стали отражать по первоначальной стоимости. [c.247]

Система показателей и аналитических коэффициентов. Очевидно, что информационно-аналитическую основу приведенной программы углубленного анализа финансово-хозяйственной деятельности предприятия составляет некоторая система показателей. В разделе 4.1.1 упоминалось о том, что при построении подобной системы следует объяснять ее логику путем задания ряда основополагающих принципов, некоего организующего начала системы. [c.292]

Направления сравнения. Анализ финансовых показателей включает сравнения двух типов. Прежде всего аналитик сопоставляет показатели одной и той же компании в настоящем и прошедшем периодах, а также делает их прогнозные оценки. Можно сопоставить величину коэффициента покрытия — отношение текущих активов к краткосрочной кредиторской задолженности, рассчитанную на конец данного года и на конец предыдущего года. Если финансовые коэффициенты рассчитаны за ряд лет, то аналитик имеет возможность изучить, как происходили изменения, и определить, привело ли это к улучшению или ухудшению финансового состояния фирмы и представить всю картину изучаемого периода. Финансовые коэффициенты могут быть рассчитаны на перспективу или как некоторые нормативы, официальные величины, которые можно сравнивать с фактическими значениями коэффициентов или с их значениями в прошлом периоде. [c.141]

Таким образом, компании с большим значением этого отношения предположительно способны поглощать компании с меньшим значением соответствующего коэффициента и в результате подобного слияния добиваются роста показателя прибыли на акцию несмотря на то, что они платят приобретаемой компании за ее акции более высокую цену, чем их текущая рыночная стоимость. Ключевое значение имеет то, что происходит с отношением цены акции к прибыли на акцию после слияния. Если оно не изменится, рыночная цена акции компании возрастет. В итоге поглощающая компания будет в состоянии демонстрировать устойчивый рост прибыли на акцию, если на протяжении некоторого времени она таким же образом поглотит достаточное количество компаний. Этот рост является результатом не операционной экономии или фундаментальной тенденции, а изменения финансовых показателей компаний за счет их объединения. Если рынок реагирует на этот обманчивый рост, то компания может увеличивать благосостояние своих акционеров исключительно посредством поглощений. [c.682]

Следующая группа финансовых показателей используется при анализе совокупной стоимостной оценки средств, участвующих в воспроизводственном процессе. Важнейшими показателями в этой группе являются коэффициенты ликвидности, платежеспособности, маневренности, покрытия, оборачиваемости. Некоторые из них были рассмотрены в предыдущих главах. Коэффициент абсолютной ликвидности (А ) рассчитывается с учетом самых высоколиквидных активов — денежных средств по формуле [c.230]

Отчет руководства фирмы содержит относительно полную характеристику деятельности фирмы в целом и ее производственных отделений за истекший финансовый год, включая результаты производственной и сбытовой деятельности, размеры капиталовложений, расходы на научные исследования, общее число занятых. Часто годовой отчет содержит ряд производственных и финансовых показателей деятельности фирмы за последние 5- 10 лет. В отчете обычно приводится также полный состав правления и совета директоров (наблюдательного совета) фирмы, состав акционеров. Отчеты часто не ограничиваются характеристикой деятельности данной фирмы. Некоторые крупные компании выпускают отчеты, содержащие богатый фактический материал по отрасли в целом. [c.281]

В анализе финансово-хозяйственной деятельности предприятий часто встает вопрос о сравнимости результатов деятельности различных хозяйствующих единиц. Этот вопрос может иметь два аспекта. Первый из них связан со сравнением нескольких предприятий или разных подразделений одного предприятия на основе некоторых объективных показателей, выбранных аналитиком из соображений важности этих велич ш для комплексной оценки деятельности хозяйствующих субъектов. Такое сравнение можно назвать внешним. [c.407]

Рассмотрим некоторые общие финансовые показатели МНП за последние 4 года (табл. 6). [c.52]

И что удивительно, за европейские банки ничуть не обидно. Ибо зачем им расчетные балансы, составленные в лучшем случае по нашей форме № 1 Для макулатуры Это там, на Западе, бухгалтерский учет — основа управленческого учета. В России этот тезис не действует. То, что для западного бизнесмена или инвестора — прибыль, в России — часть себестоимости продукции. Любые финансовые коэффициенты или другие финансовые показатели, взятые из форм установленной бухгалтерской отчетности, могут скорее запутать аналитика, сбить с верного курса, но никак не направить финансовую систему предприятия на путь истинный. Опираясь на бюджет движения денежных средств, мы еще можем сказать, когда нашему предприятию нужно взять кредит. Но исходя из формы № 1 установленной отчетности нельзя ответить, например, на вопрос, может ли фирма позволить себе взять кредит при сложившихся на рынке условиях и финансовой эффективности своего бизнеса. Так что невозврат банковских кредитов чуть ли не изначально планируется нашими предприятиями. Даже когда внешне все обстоит благополучно и кредиты предприятие возвращает в срок, проблема невозврата в действительности никуда не исчезает. Она просто загоняется внутрь, и вопрос о неплатежеспособности предприятия — это всего лишь вопрос времени. Некоторые предприятия не могут вернуть кредит сегодня, другие не смогут сделать это завтра (хотя их руководители и не подозревают пока об этом). Применяемые к бюджетированию подходы, базирующиеся на бухгалтерском учете российского розлива (читай в формах № 1, 2 и 4) не позволяют обеспечивать должный уровень прозрачности предприятий и фирм, точно определять самим руководителям, действительно ли данный бизнес (центр финансовой ответственности — самостоятельное структурное подразделение, продукт и т.п.) принесет искомый финансовый результат, будет рентабелен. [c.12]

Лица, ответственные за принятие финансовых решений, получают подавляющее большинство интересующей их информации о результатах экономической деятельности различных компаний из стандартной финансовой отчетности, публикуемой в годовых и квартальных отчетах, предоставляемых акционерам. Эти финансовые отчеты — балансы, отчеты о финансовых результатах и отчеты о движении денежных средств — составляются в соответствии с установленными правилами, и их знание чрезвычайно важно для любого профессионала в области финансов. Однако финансо вые аналитики иногда выражают свое несогласие с критериями, на основе которых профессиональные бухгалтеры оценивают некоторые основные финансовые показатели. Самое же значительное разногласие касается критериев оценки стоимости активов и обязательств. [c.49]

Недавнее исследование университета Рутгерса посвящено взаимосвязи программ участия в капитале для рядовых работников и некоторых финансовых показателей, в том числе общей доходности акционерного капитала. Установлено, что внедрение какой-либо из этих программ приводит к резкому росту производительности труда, но этот эффект вскоре сходит на нет. Кроме того, даже этот кратковременный эффект нивелируется отрицательным влиянием распыления капитала. [c.238]

В табл. 17.1 представлены некоторые финансовые показатели корпорации General Ele tri за 2001 и 2000 финансовые годы, для того чтобы проиллюстрировать то, о чем речь шла выше. [c.484]

Этот метод особенно значим в анализе финансово-хозяйственной деятельности предприятия. Дело в том, что более или менее объективное суждение о предприятии можно составить лишь на основе некоторых индикаторов. Не случайно годовой отчет любой крупной компании начинается с раздела Основные индикаторы (в англоязычной литературе для поиме-нования этого раздела используется термин highlights , который можно перевести, как ярко освещенное, выпяченное пятно ), в котором приводятся ключевые финансовые показатели, комплексно характеризующие финансовое положение и результаты деятельности данной компании. [c.89]

Об основных критериях (системе показателей) деятельности экономических субъектов, по которым бухгалтерская (финансовая) отчетность подлежит обязательной ежегодной аудиторской проверке от 7 декабря 1994 г. № 1355 утверждена система критериев, дифференцированных по видам организационно-правовой формы экономического субъекта, видам деятельности, источникам формирования уставного капитала, значениям финансовых показателей. В частности, обязательному ежегодному аудиту подлежат акционерные общества открытого типа при наличии на конец отчетного года свыше 100 участников (акционеров), банки и другие кредитные учреждения, страховые организации и общества взаимного страхования, токарные и фондовые биржи, инвестиционные институты, некоторые категории внебюджетных, благотворительных и иных неинвестиционных фондов, экономические субъекты, в уставном капитале которых есть доля иностранных инвесторов, экономические субъекты с участием частного капитала, для которых объем выручки от реализации продукции (работ, услуг) за год превышает 500-тысячекратный МРОТ и/или сумма активов баланса на конец отчетного года превышает 200-тысяче-кратный МРОТ. [c.190]

Существуют различные классификации системы аналитических коэффициентов, позволяющих получить достаточно подробную характеристику финансово-хозяйственной деятельности предприятия. В частности, за основу можно взять сформулированное выше понятие экономического потенциала. Его формализованное описание наиболее эффективно может быть сделано на основе бухгалтерской отчетности, представляющей собой некоторую финансовую модель данного предприятия, рассматриваемого в контексте окружающей среды, включающей рынки товаров, труда, капитала. Экономический потенциал предприятия, в формализованном ниде представленный бухгалтерской отчетностью как наилучшей из существующих финансовых моделей предприятия, как раз и является упо-миназшимся выше внутренним стержнем, неким организующим началом, позволяющим построить логически объяснимую и непротиворечивую систему показателей. [c.292]

Следует отметить также, что получившее широкое распространение в профессиональной бухгалтерской среде наименование показателя W как собственные оборотные средства в принципе не вполне корректно. Введение уточняющего прилагательного собственные к некоторому аналитическому показателю лишь затемняет его сущность и вводит неискушенного читателя в заблуждение, что, возможно, помимо собственных у предприятия имеются еще и какие-то другие средства, таковыми не являющиеся. На самом деле это не так, поскольку показатель W рассчитывается пс данным баланса, а все активы, находящиеся на балансе предприятия за исключением объектов финансового лизинга, являются его собственными средствами1. Иными словами, собственные оборотные средства не следует трактовать, например, как некоторую часть средств на расчетном счете или часть запасов. [c.308]

Анализ финансово-хозяйственной деятельности по данным отчетности можно проводить с различной степенью детализации. Мы не ставим перед собой задачу представить всеобъемлющий анализ финансово-хозяйственной деятельности организации. Далее вы познакомитесь с некоторыми комплексными показателями, которые достаточно надежно характеризуют финансовое и имущественное положение организации и которые можно рассчитать по данным отчетности. Следует иметь в виду, что разных пользователей будут интересовать различные аспекты деятельности организации Так, кредиторы прежде всего обратят внимание на состояние платежеспособности, собственники — на рентабельность собственного капитала, инвесторы — на показатели фондового рынка, конкурен- [c.86]

Баланс и отчет о прибылях и убытках в процентном выражении могут быть дополнены представлением данных в виде индексов по отношению к базисному году. В примере с Riker Ele troni s ompany за базисный берется 1986 г. и все финансовые показатели для него принимаются за 100%. Показатели же за 3 последующих года выражаются в виде базисных индексов. Например, если сумма по статье составляет 22 500 дол., то с учетом ее первоначального значения в 15 000 дол. в базисном году ее индексное выражение равно 150%. В табл. 6.8 и 6.9 приведены проиндексированные данные баланса и отчета о прибылях и убытках. Из табл. 6.8 отчетливо видно накопление денежных средств по сравнению с базисным периодом, чте согласуется с нашей предварительной оценкой. Обратите так же внимание на значительное увеличение дебиторской задолженности и запасов, произошедшее за период с 1988 по 1989 г. Этот факт не был столь очевиден при процентном анализе. Произошло и некоторое увеличение основных средств, хотя и в меньшей степени, чем оборотных. В пассиве баланса мы видим существенное увеличение кредиторской задолженности как в целом, так и по краткосрочным обязательствам, произошедшее в 1989 г. по сравнению с 1988 г. Это увеличение вместе с выпуском обыкновенных акций компании и нераспределенной прибылью и позволило обеспечить упоминавшееся выше увеличение средств компании, которое произошло между этими двумя годами. [c.166]

Пример иллюстрирует проблемы, с которыми сталкивается аналитик при сравнении финансовых показателей компании за определенный периол в условиях инфляции с различными темпами инфляции. Данные бухгалтерского учета отражают фактические издержки, а значит, год от года искажают картину под влиянием инфляции. Соответственно искажаются и финансовые показатели, особенно показатели рентабельности. Некоторые результаты [c.171]

Смотреть страницы где упоминается термин Некоторые финансовые показатели

: [c.74] [c.484] [c.290] [c.550] [c.576] [c.159] [c.88] [c.88] [c.836]Смотреть главы в:

Маркетинг-менеджмент и стратегии -> Некоторые финансовые показатели

Маркетинг менеджмент и стратегии Изд 4 -> Некоторые финансовые показатели