О Процентная ставка (норма процента) — это сумма, выраженная в процентах в год которую заемщик уплачивает кредитору в обмен на использование денег, взятых взаймы. [c.544]

Пример 7. Предприятие получило кредит на три года в размере 28 тыс. руб. с условием возврата с учетом выплат процентов за кредит 34 тыс. руб. Рассчитайте процентную ставку (норму доходности) и ставку дисконтирования по кредиту (дисконт). [c.292]

Дисконтирование — это приведение равномерных платежей к базовой дате, т.е. соизмерение разновременных расходов и доходов путем приведения их к базовому (единому) времени (к единому году). Базовый момент времени называется нормой дисконта. Если, например, для проекта может быть получена определенная сумма средств А и эта сумма погашается через год, включая выплату согласованного процента (п), то полная сумма, подлежащая выплате спустя год, будет (А + п), где А + п = А(1+р), где р — процентная ставка(в процентах в год), деленная на 100 (если ставка составляет, например, 10,0 %, то р равно 0,10). [c.44]

Процентная ставка - норма доходности финансово-кредитных сделок, отношение суммы процентов, выплачиваемых за фиксированный отрезок времени, к величине ссуд размер процента за ссуду, кредит. [c.65]

ПРОЦЕНТНАЯ СТАВКА - норма доходности финансово-кредитных сделок отношение суммы процентов, выплачиваемых за фиксированный отрезок времени (месяц, год), к величине ссуды. От П.С. во многом зависит прибыль кредитора. В условиях инфляции П.С. увеличивается, так как включает в себя [c.583]

С точки зрения заемщика, норма дисконта — это минимальный прирост прибыли, который он должен получить в процессе использования полученного кредита, для обеспечения своевременности возврата только той части кредита, которая предусматривает выплату по установленной норме дисконта. С позиции кредитора (инвестора) — это процентная ставка (ссудный процент), которая обеспечивает доход на каждую единицу выплаченного кредита. Целесообразность инвестиции в определенный товар обеспечивается при условии, когда использование приобретенного товара позволяет в течение определенного периода времени создать сумму не менее вложенных денежных средств (инвестиций). Для сравнения этих затрат и результатов используется метод дисконтирования. [c.448]

Пусть поступающий ежегодно доход изменяется во времени и описывается функцией P,(t)= f(f) и при удельной норме процентной ставки, равной /, процент начисляется непрерывно. Как и в предыдущем пункте можно показать, что в этом случае дисконтированный доход Р за время Т вычисляется по формуле [c.222]

Рассмотрим подробнее экономический смысл показателя ВИД. Внутреннюю норму доходности можно интерпретировать как величину процентной ставки сложных процентов, которая при заданных вложениях (члены потока платежей с отрицательными знаками) обеспечит будущие поступления (члены потока платежей с положительными знаками). В реальной финансовой ситуации значение процентной ставки ссудного капитала (ставки сравнения) постоянно изменяется. Не теряя общности, будем считать, что в i - ом временном интервале Ati = tj-ti-i(i=l,2,..., п) действует процентная ставка q, . В случае дискретного изменения величины процентной ставки в интервале Д t в качестве q j для данного интервала можно использовать значение эквивалентной ставки процентов. Тогда уравнение ( 2 ) примет вид [c.115]

Суть этих методов заключается в количественной оценке возникающих в различные периоды времени потоков денежных средств с позиции определенного момента времени путем исчисления сложных процентов. Процентная ставка трактуется расширенно и рассматривается в качестве измерителя уровня (нормы) доходности операции, исчисляемого как отношение полученной чистой прибыли к величине вложенных средств. [c.109]

Непрерывное начисление процентов представляет собой реинвестирование на самом коротком из возможных промежутков времени и дает возможность получить максимальную фактическую норму доходности при объявленной процентной ставке. [c.261]

Ценные бумаги долгосрочного кредита предприятий имеют ряд особенностей, многие из которых достаточно интересны. Пока ваше внимание не ослабло, рассмотрим наиболее "жизненные" особенности. Постоянная прибыль на ценную бумагу долгосрочного займа обозначается ставкой номинального процентного дохода. Если речь идет о 13-процентном долговом обязательстве, то имеется в виду, что эмитент будет выплачивать в год облигационеру 130 дол. в год по каждой облигации, если ее номинал равен 1000 дол. Доходность облигации обусловлена нормой процентной ставки, которая уравнивает величину номинала и процентных выплат и рыночную цену облигации. (О проценте по облигациям с математической точки зрения см. гл. 4.) [c.596]

Стандарт требует указывать в примечаниях к отчетности или в отдельной отчетной форме основные актуарные допущения, примененные на отчетную дату, в частности ставки дисконта ожидаемые нормы дохода на активы плана по периодам, представленным в финансовой отчетности ожидаемые темпы роста заработной платы и любых иных показателей, которые по условиям пенсионного плана применяются в качестве базы для увеличения размера пенсионных выплат, таких как инфляционные факторы, предполагаемое увеличение государственных пенсий иные допущения, связанные с продолжительностью жизни, досрочным выходом на пенсию, изменением показателей дожития до определенного возраста, смертности и т. п. Стандарт обязывает раскрывать информацию о каждом актуарном допущении в абсолютном выражении, а не в виде отношений между двумя переменными. Это значит, что норма дисконтного процента, ожидаемая ставка дохода на активы или предполагаемое повышение заработной платы указывается конкретной цифровой величиной. Например, процентная ставка - 9,4%, доход на активы - 11%, предполагаемое повышение заработной платы на 8% и т. п. [c.323]

Денежные выплаты по облигациям состоят из постоянных выплат процентов и заключительного платежа в размере номинальной стоимости облигации. Процентная ставка, по которой дисконтируется стоимость этих потоков денежных средств, равна рыночной цене облигации, называемой доходностью облигации к погашению, или внутренней нормой доходности. [c.63]

Ставка "спот" г, для одного периода может сильно отличаться от ставки г2 кия двух периодов. Другими словами, инвесторы часто предъявляют разные требования к годовым ставкам процента за предоставление денег на 1 и на 2 года. Почему Согласно теории ожиданий, цены на облигации устанавливаются таким образом, что ожидаемая норма доходности инвестиций в облигации за любой период не зависит от срока погашения облигаций, имеющихся у инвестора. Согласно теории ожиданий, убудет превышать г, только в том случае, если ожидается рост процентной ставки на один период в следующем году. [c.643]

Потребители так же конкурируют друг с другом за кредит. Позволяя кредиту уходить к тому, кто больше предложит, процентная ставка распределяет потребление во времени. Она дает возможность людям, ориентированным на сегодняшний день и согласным выплачивать высокие проценты, потреблять больше в настоящем и меньше в будущем, а ориентированным на будущее — потреблять меньше в настоящем и больше в будущем. Если предоставить людям возможность выбора нормы потребления во времени и считать это нормальным явлением, то естественно при этом, что процентная ставка будет распределять кредит между конкурирующими домашними хозяйствами. [c.146]

Плавающая (или переменная) процентная ставка характеризуется регулярно пересматриваемым ее уровнем по соглашению сторон в разрезе отдельных интервалов общего периода начислений. Такой пересмотр обусловливается изменением средней нормы процента на финансовом рынке (или в отдельных его сегментах), изменением темпа инфляции и другими условиями. [c.127]

Достигнутый или прогнозируемый уровень средневзвешенной стоимости капитала предприятия используется им как норма процентной ставки в процессе наращения или дисконтирования стоимости денежных потоков. В этом своем качестве средневзвешенная стоимость капитала индивидуализирует среднерыночную норму ссудного процента с учетом структуры элементов капитала, меры риска его использования, типа дивидендной политики предприятия и других факторов, определяющих специфику его хозяйственной деятельности. [c.414]

Таким образом, внутрення норма доходности для рассматриваемого варианта инвестирования составит 22,89%. При больших значениях процентной ставки и предложенных нами ранее условиях возврата реализация процента не обеспечит возврат инвестиций в их чистой стоимости. [c.120]

Непосредственно в финансовой практике фирм в рыночной экономике для собственного капитала ставка процента (или норма дисконта) определяется исходя из депозитного процента по вкладам. В случае, когда весь капитал является заемным, ставка процента представляет собой соответствующую процентную ставку, определяемую условиями процентных выплат и погашений по займам. В качестве ее приближенного значения могут быть использованы существующие усредненные процентные ставки по долгосрочным банковским кредитам. [c.145]

Процент платы за основные производственные фонды выступает в виде налога, введенного в целях улучшения их использования, тогда как процент за кредит должен обеспечивать оптимальность использования заемных средств в строго установленные сроки. Если установить, например, процентную ставку и норму платы за фонды на уровне нормативного коэффициента экономической эффективности основных фондов и капитальных вложений, как это предлагает, например, Д. С. Львов [55], то, исходя из положений теории экономической эффективности, лучшим следует признать такое распределение капитальных вложений, при котором соблюдается равенство фактического и нормативного коэффициентов эффективности. Но в этом случае разработчикам нововведений невыгодно брать кредит на приобретение нового оборудования, совершенствование технологии и внедрение в производство новых изделий, [c.182]

Соответствующим образом строится и система установления величин процентных ставок за кредит. В США, например, используются 11 показателей такого рода [8]. Проведенный нами анализ позволил установить следующие факторы, влияющие на величину процентной ставки в развитых рыночных странах. К ним относятся предпринимательский доход, прибыль от инвестиций. На мировом рынке капиталов ссудный капитал рассматривается как самовозрастающая стоимость. Вот почему процесс инвестирования определяется, в первую очередь, ожидаемой нормой прибыли от сделанных вложений. В свою очередь, ожидаемая прибыльность капиталовложений, в производственном секторе определяет размер инвестиционного спроса при каждом уровне ссудного процента. Как для кредитора, так и заемщика основной мотивацией служит получение максимального дохода в виде ссудного процента или предпринимательской прибыли. При [c.187]

В финансовых вычислениях первый показатель имеет еще названия "процентная ставка", "процент", "рост", "ставка процента", "норма прибыли", "доходность", а второй - "учетная ставка", "дисконтная ставка", "дисконт". Очевидно, что обе ставки взаимосвязаны, т.е., зная один показатель, можно рассчитать другой [c.116]

В этой ситуации (рис. 7.5) FED не устанавливает тактических целей ни для величины предложения денег, ни для значения нормы процента, допуская расширение объема предложения денег по мере роста процентной ставки, однако объем такого расширения недостаточен для компенсации последствий этого роста. [c.77]

Во-первых, если общераспространенный взгляд на то, каков надежный уровень нормы процента, не меняется, то каждое падение г понижает рыночную ставку по отношению к "надежной" ставке и тем самым увеличивает риск отказа от ликвидности. Во-вторых, каждое падение г понижает текущие доходы, полученные в результате отказа от ликвидности и выступающие как своего рода страховая премия, компенсирующая риск убытка по счету капитала, и это понижение равно разности между квадратами старой и новой процентных ставок. Когда, например, норма процента по долгосрочным долгам составляет 4%, то предпочтительнее пожертвовать ликвидностью, если только по всему расчету вероятностей нет оснований опасаться, что эта долгосрочная норма процента может расти с темпом, большим, чем 4% в год, т. е. на величину большую, чем 0,16% первоначальной суммы за год. Если, однако, норма процента уже теперь составляет только 2%, текущий доход будет компенсировать ее увеличение всего лишь на 0,04% за год. В этом, по-видимому, и заключается главное препятствие падению нормы процента до очень низкого уровня. Если нет оснований полагать, что будущий опыт будет резко отличаться от прежнего, то норма процента по долгосрочным долгам на уровне, скажем, 20% внушает больше опасений, чем надежд в то же время приносимый ею текущий доход достаточен для компенсации лишь весьма скромной меры опасений. [c.87]

Если бы органы, регулирующие денежное обращение, готовы были продавать и покупать на определенных условиях долговые обязательства всех сроков или даже, более того, если бы они были готовы вести операции с долгами различной степени риска, связь между совокупностью процентных ставок и количеством денег была бы прямой. Совокупность процентных ставок была бы попросту выражением условий, на которых банковская система готова приобретать долговые обязательства или расставаться с ними количество же денег было бы суммой, которая осела в распоряжении отдельных лиц - тех, кто, учтя все относящиеся сюда обстоятельства, предпочел бы контроль над ликвидной наличностью расставанию с ней в обмен за чей-то долг на условиях, выраженных рыночной нормой процента. Видимо, наиболее важным практическим улучшением техники денежного регулирования было бы предложение центральным банком для купли-продажи по установленным ценам комплекса первоклассных облигаций, чтобы ограничиваться лишь банковской учетной ставкой по [c.88]

Если исключить период войны, то едва ли мы имели за последнее время какой-либо бум, настолько сильный, чтобы он привел к полной занятости. В Соединенных Штатах занятость в 1928-1929 гг. была весьма удовлетворительной с точки зрения обычных стандартов. Но я не нахожу, что там в это время чувствовался бы недостаток рабочей силы, за исключением, может быть, рабочих немногих специализированных профессий. В некоторых отраслях образовались "узкие места", но в целом объем производства все еще мог расширяться. Не было и избыточных инвестиций в том смысле, что, например, состояние и оборудование жилищ было таким, когда каждый при условии полной занятости имел бы все, что он хотел, за плату, не превышающую стоимость возмещения, без скидки на проценты, или что транспорт, общественные услуги и прогресс в сельском хозяйстве достигли такого уровня, когда от дальнейших инвестиций неразумно ожидать дохода, покрывающего хотя бы издержки возмещения. Как раз наоборот. Было бы нелепо утверждать, что в Соединенных Штатах в 1929 г. имелись избыточные инвестиции в строгом смысле слова. На самом деле положение было совсем иным. Новые инвестиции в течение предыдущих пяти лет были в целом настолько велики, что доход от дальнейшего их увеличения при трезвом расчете рассматривался как быстро падающий. Правильный прогноз должен был свести предельную эффективность капитала до беспримерно низкого уровня. Таким образом, бум не мог продолжаться на здоровой основе иначе, как при наличии очень низкой процентной ставки по долгосрочному кредиту и при условии, если бы удалось избежать неоправданных инвестиций по отдельным категориям, находившимся под угрозой стать избыточными. В действительности, однако, норма процента была достаточно высока для того, чтобы приостановить новые инвестиции, за исключением отдельных вложений спекулятивного характера, и где поэтому существовала особая опасность их избытка. А норма процента, достаточно высокая, чтобы преодолеть спекулятивный ажиотаж, помешала бы в то же время любым новым оправданным инвестициям. Таким образом, увеличение размера процента как средство исправления состояния дел, порожденного длительным периодом чрезмерно больших новых инвестиций, принадлежит к тем лекарствам, которые излечивают болезнь, убивая пациента. [c.139]

Выплаты по казначейским билетам и казначейским облигациям имеют фиксированное долларовое значение. Поэтому единственным способом, которым уже обращающиеся на рынке билет или облигация могут отразить существующие процентные ставки, является изменение их рыночной цены. Например, 8-процентный билет номиналом 1000 приносит 80 в год. Это -неизменно. Если текущая норма прибыли для других инвестиций той же продолжительности и степени риска составляет 7 процентов, инвесторы будут [c.127]

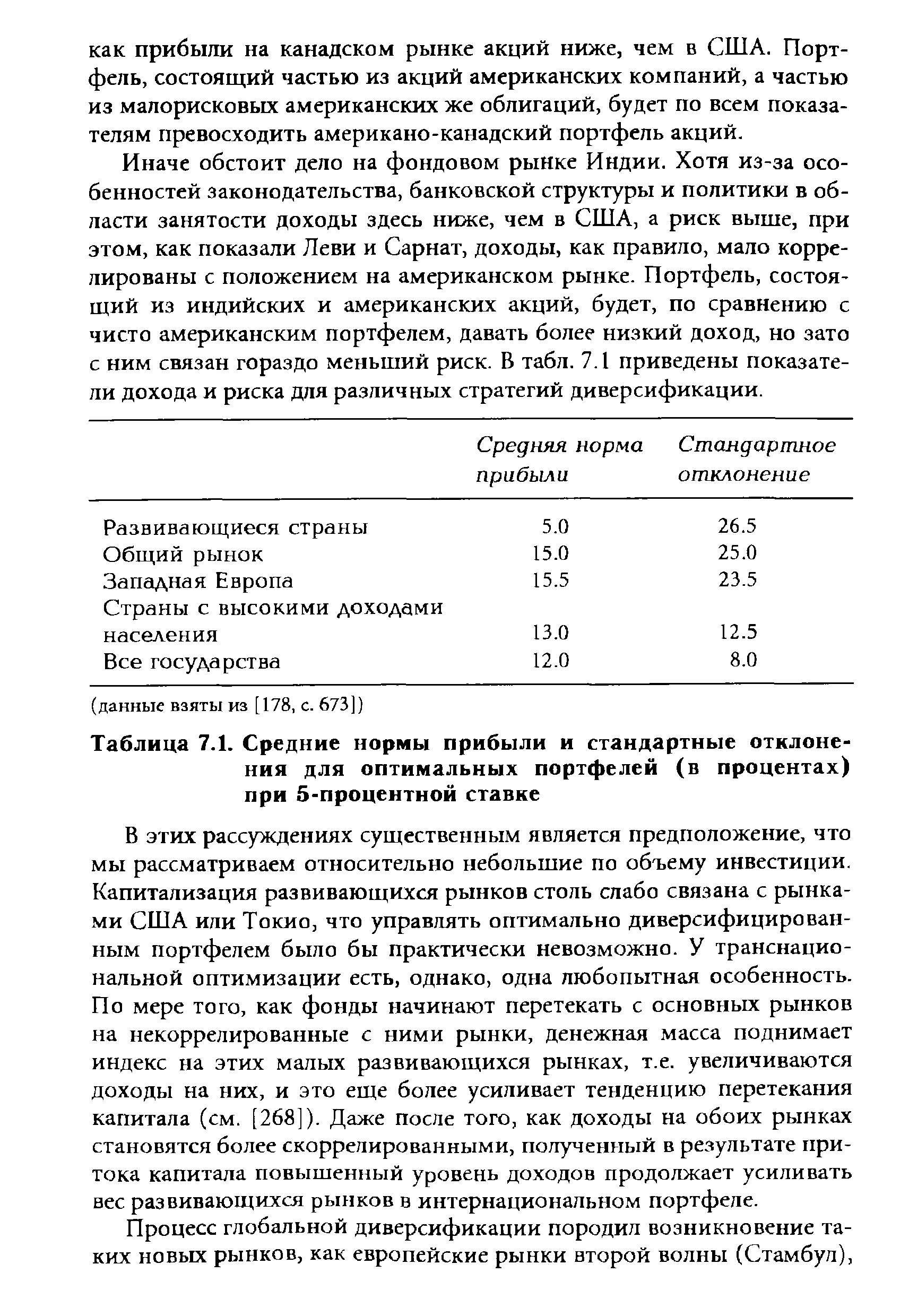

| Таблица 7.1. Средние нормы прибыли и стандартные отклонения для оптимальных портфелей (в процентах) при 5-процентной ставке |  |

Во второй половине XX в. в большинстве промышленно развитых стран наблюдается систематическая нехватка ссудного капитала, особенно в форме среднесрочных и долгосрочных инвестиций. Это обусловлено тем, что в условиях научно-технической революции крупные компании затрачивают большие средства на новую технику и программы переквалификации работников. Большой спрос на ссудный капитал предъявляет также государство. С расширением такого спроса заметна тенденция к устойчивому повышению нормы процента. Если в 1950-х гг. в США процентная ставка по краткосрочным обязательствам составляла 1,5—4%, то в 70—80-х годах она возросла в 2,5 раза. [c.330]

Наконец, величина нормы процента зависит от социального положения клиента. Крупным корпорациям ссуда предоставляется на очень выгодных условиях. Напротив, для мелких фирм, ремесленников и широких слоев населения устанавливаются высокие процентные ставки, особенно по долгосрочным ссудам, при этом требуется солидное обеспечение для их получения. [c.330]

В условиях инфляции важно различать номинальную и реальную процентные ставки. Реальная ставка — это номинальная (фактически достигнутая в данный период) норма процента, исчисленная с учетом уровня инфляции. Допустим, уровень инфляции достиг 8%, а номинальная ставка — 14%. Тогда при подсчете дохода на инвестиции важно определить реальную норму процента. Она составит 14 - 8 = 6%. Значит, если взаймы взяты 100 денежных единиц, то на следующий год необходимо возвратить не 114, а только 106. [c.330]

При проведении с 1992 г. экономических реформ былая монополия Центрального банка во многом была подорвана и большую свободу действий получили коммерческие банки. Если до 1992 г. Центральный банк мог строго контролировать движение кредитных средств в коммерческих банках, то затем этот контроль был утрачен. При отсутствии должной законодательной базы банковского дела и необходимого регулирования движения кредитно-денежных средств в стране возникли благоприятные условия для небывалого роста прибыльности банковского бизнеса. Кредитные учреждения установили поистине ростовщические ставки процента. Например, в декабре 1993 г. на биржевом рынке средние процентные ставки по кредитам достигли 240%. Это позволило банкам в ряде случаев довести норму прибыли до астрономических размеров (до 1000 и более процентов на собственный капитал). [c.331]

ПРОЦЕНТНАЯ СТАВКА, НОРМА ПРОЦЕНТА [interest rate] —доходность денег, отданных взаймы если же рассматривать П.с. со стороны заемщика, то это сумма, которую взявший деньги в долг выплачивает кредитору. П.с. имеет размерность "% в год". Различаются номинальная П.с. и реальная П.с, приблизительно равная номинальной ставке, минус темп инфляции (также исчисленный в процентах в год). С другой стороны, различаются безрисковая П.с. (напр.. ставка, по которой продаются наиболее надежные государственные облигации) и повышенная ставка, учитывающая возможные риски. [c.294]

Решение ФРС об установлении ориентировочных значений процентной ставки не изменяет наш анализ денежно-кредитной политики. Теория предпочтения ликвидности иллюстрирует важный принцип денежно-кредитная политика может быть описана как в терминах предложения денег, так и в терминах процентной ставки (нормы процента). Когда ФКООП устанавливает ориентировочное значение нормы процен- [c.706]

В свою очередь, для владельца денег их обмен на долговые обязательства заемщика, т.е. инвестирование в ценные бумаги, означает, что через год он не только вернет назад переданные заемщику деньги, но еще и получит от него в качестве платы за пользование деньгами некую обещанную заемщиком сумму в размере ЮООг руб. В этом случае г — норма (ставка) доходности (процента). Обычно она выражается в долях единицы или в процентах от инвестируемой суммы и показывает, какую годовую доходность ожидает получить инвестор от своих инвестиций. Не следует смешивать ставку процента (процентную ставку) и процент. [c.154]

Денежно-кредитная политика в стране. Банк России с цель контроля объемов предоставляемых кредитов стремится влиять HI общий уровень процентных ставок. Изменение процентной ставю позволяет стимулировать или, наоборот, сдерживать предоставле ние кредитов, делая их более дешевыми или дорогими в зависимо сти от состояния экономики и денежного обращения. В результат повышения уровня процентной ставки на кредитном рынке расте как официальная учетная ставка (норма процента), взимаема Банком России, так и объем его операций на денежном рынке. [c.98]

Рассчитывается на основе дисконтирования финансовых потоков и позволяет учесть зависимость между капиталом и временем. Вопрос о соизмерении денежных средств, затрачиваемых и получаемых в различные месяцы и годы, решается с помощью использования понятия "interest", что в переводе с английского означает "интерес" или "процент". Эту величину называют нормой дисконтирования, нормой прибыли или процентной ставкой. [c.241]

Это различие важно учитывать при сравнении ожидаемого уровня дохода на капитал (нормы прибыли) и ставки процента сравнение целесообразно проводить с реальной, а не с номинальной ставкой. Именно реальная процентная ставка, а не номинальная имеет няжное, значение при принятии решения об инновациях. [c.263]

В течение XIX в. рост населения, изобретения, открытие новых стран, состояние уверенности и частота войн (примерно по одной на каждое десятилетие) в соединении со склонностью к потреблению, кажется, были достаточны для установления такого графика предельной эффективности капитала, при котором более или менее удовлетворительный средний уровень занятости совмещался с нормой процента, достаточно высокой с точки зрения психологии собственников. Известно, что на протяжении почти полутораста лет типичная норма процента по долгосрочным займам в ведущих финансовых центрах держалась на уровне около 5%, а по первоклассным ценным бумагам-между 3 и 3,5%. Эти нормы процента были достаточно скромными, чтобы поощрять инвестиции в размерах, совместимых со средней занятостью, которая не была чрезмерно низкой. Временами в единицу заработной платы, а еще чаще в денежную единицу или в саму кредитно-денежную систему (последнее особенно посредством развития банковских денег) вносились поправки с тем, чтобы количество денег, выраженное в единицах заработной платы, было достаточно для удовлетворения нормального предпочтения ликвидности при процентных ставках, которые редко падали много ниже указанных стандартных величин. Единица заработной платы обнаруживала в целом устойчивую тенденцию к росту, но росла также и производительность труда. Равнодействующая всех этих сил проявлялась в относительной стабильности цен - наивысший пятилетний средний индекс цен Зауэрбека между 1820 и 1914 гг. был лишь на 50% выше самого низшего. Такое положение не было случайностью и правильно описывалось как результат равновесия сил в век, когда индивидуальные группы предпринимателей были достаточно сильны, чтобы не допустить слишком быстрого роста единицы заработной платы по сравнению с эффективностью производства, и когда денежные системы были в одно и то же время и достаточно подвижными, и достаточно консервативными, чтобы обеспечить такое среднее предложение денег, выраженное в единицах заработной платы, при котором минимальная средняя норма процента была приемлема для собственников исходя из данной величины их предпочтения ликвидности. Средний уровень занятости был ниже полной занятости, но не настолько, чтобы побуждать к революционным переменам. [c.134]

Позиция наиболее проницательных меркантилистов была в этом вопросе, как и во многих других, совершенно ясна в определенных границах. Для них деньги были, употребляя терминологию нашего времени, таким же фактором производства, как и земля. Иногда деньги рассматривались как "искусственное" богатство в отличие от "естественного" богатства. Процент на капитал рассматривался как плата за "аренду" денег аналогично земельной ренте. Поскольку меркантилисты пытались найти объективное объяснение высокой нормы процента - а они делали это все чаще и чаще в течение рассматриваемого периода,- они отыскивали эти причины в общем количестве денег. Из имеющегося обильного материала будут взяты лишь наиболее типичные примеры для того, чтобы показать прежде всего, насколько устойчиво было это представление, насколько глубоки были его корни и в какой мере оно не зависело от практических соображений. Обе стороны в борьбе по вопросам денежной политики и торговли с Ост-Индией в начале 20-х годов XVII в. в Англии были полностью согласны между собой в этом пункте. Джерард Мелин, подробно обосновывая свой тезис, заявлял, что "изобилие денег отрицательно сказывается на ростовщичестве, воздействуя на цену или ставку процента" (140). Его воинственный и довольно беспринципный противник Эдуард Миссельден отвечал, что "средством против ростовщичества может быть изобилие денег" (141) Полвека спустя один из ведущих писателей того времени Чайлд, всемогущий руководитель Ост-Индской компании и ее наиболее искусный адвокат, обсуждал (в 1668 г.) вопрос о том, насколько законодательное установление максимальной процентной ставки - чего он настойчиво добивался - может отразиться на выкачке "денег" голландцами из Англии. В качестве средства борьбы с этим опасным явлением он предлагал облегчение трансферта долговых обязательств, когда последние используются в качестве валюты, потому что это, как он говорил, "возместит недостаток по крайней мере половины наличных денег, которыми мы пользуемся в стране". Другой автор - Петти, который стоял совершенно в стороне от этого столкновения интересов,- высказывал аналогичную точку зрения, когда он объяснял "естественное" падение нормы процента с 10 до 6 увеличением количества денег ("Политическая арифметика", 1676 г.) и рекомендовал предоставление процентных займов как подходящее средство для страны, у которой слишком много "монеты" (142) [c.147]