В странах с развитой рыночной экономикой страховые компании вместе с пенсионными фондами и банками являются наиболее крупными финансовыми структурами и, соответственно, достаточно заметны и на рекламном рынке. В России реклама страховых фирм на сегодняшний день крайне незначительна. Объясняется это не столько тем, что страховой бизнес находится на начальной стадии развития и не может выступать в качестве крупного рекламодателя, сколько невниманием страховых фирм к коммуникационной политике. [c.83]

Уместно также отметить, что российское законодательство ограничивает участие иностранцев в предприятиях, относящихся к ряду сфер предпринимательской деятельности энергетика, банковское дело, страховой бизнес и др. [c.57]

В настоящее время одним из приоритетных направлений деятельности страховых организаций и перестраховочных компаний является повышение минимального размера уставного капитала, а также его формирование исключительно за счет денежных средств. Одна из главных тенденций развития рынка — концентрация страхового бизнеса в крупных компаниях. [c.307]

Структура привлеченных средств обусловлена спецификой страхового бизнеса, а его основными источниками являются (а) страховые резервы, сформированные за счет части страховых взносов страхователей, предназначенные для будущих страховых выплат и составляющие самую существенную долю привлеченных средств (б) кредиторская задолженность по операциям страхования, сострахования и перестрахования (в) кредиторская задолженность по операциям, непосредственно не связанным со страховой деятельностью. [c.461]

В общем случае конечный финансовый результат страховой организации определяется как разность между ее доходами и расходами. Тем не менее специфика страхового бизнеса оказывает существенное влияние на состав, структуру и содержание основных показателей производственно-хозяйственной деятельности, определяющих ее конечный финансовый результат. [c.461]

Специфика страхового бизнеса обусловливает необходимость рассмотрения планируемой и фактической себестоимости. Под планируемой (расчетной) понимают себестоимость страховой услуги, закладываемую в страховой тариф и представленную в виде его структурных элементов — нетто-премии и нагрузки. Под фактической понимают себестоимость, реально складывающуюся по результатам прохождения договоров страхования, зависящую от реальной убыточности страховой суммы, экономии или перерасхода средств на административно-хозяйственные цели, включая оплату труда работников, и т. п. Состав затрат, относимых на себестоимость, специально уточняется также для определения налогооблагаемой базы. [c.464]

Вследствие конкуренции страховые компании попадают в двойственное положение. С одной стороны, они заинтересованы показать свои возможности и продемонстрировать надежность в целях рекламы, а с другой — по вполне понятным причинам ни в коем случае не хотят получить рейтинг ниже, чем рейтинги своих конкурентов. Всех участников страхового бизнеса — страховые компании, акционеров, брокеров, инвесторов и т.п. — интересует возможность при прочих равных условиях показать в рейтинге высокое место своей компании, чтобы привлечь страхователя и продать ему соответствующую финансовую услугу. Поэтому официального и реального рейтинга страховых компаний в России нет, а все, что в этой связи публикуется, сопровождается массой условий и оговорок. В результате существует проблема построения рейтинга страховых компаний. [c.422]

В условиях отсутствия подробной информации о страховом рынке воспользуемся данными опроса экспертов (специалистов, занятых в страховом бизнесе). Наиболее важными признаны следующие показатели. [c.424]

Регулярная публикация страховыми компаниями набора показателей статистической и бухгалтерской отчетности, позволяющих сделать объективные выводы о финансовом состоянии участников страхового рынка, необходима. Без нее страховым компаниям приходится работать вслепую. Уровень неопределенности при принятии решений в страховом бизнесе, выборе партнеров на сегодняшний день остается высоким. [c.431]

Объемы информации, высокие требования к точности и достоверности, необходимость эффективного анализа финансового состояния клиентуры и страховой фирмы — вот основные причины, предопределяющие автоматизацию страхового бизнеса. [c.366]

Страховые компании. Страховой бизнес в России набирает силу, идет процесс формирования страховых групп. Страхование рисков превращается в инструмент бизнеса, все больше организаций обращается к страховым компаниям. Введено обязательное страхование, наряду с личным страхованием получают распространение такие его виды, как добровольное страхование ответственности и имущества. [c.77]

Сегодня происходят серьезные изменения как в самом страховом бизнесе, так и в подходе корпоративных клиентов страховых компаний к управлению рисками. Эта новая тенденция получила название интегрированных стратегий управления рисками. Цель таких стратегий — снизить затраты на управление всем пакетом рисков, с которыми сталкивается компания. < В прежнее время корпорации стремились к обособлению управления разными ви- дами риска валютный, процентный и кредитный риски управлялись казначейством, вопросы техники безопасности решались непосредственно работниками, за охрану i окружающей среды и состояние фондов отвечал инженерный персонал а риск, которому подвергается собственность компании, и несчастные случаи входили в сферу собственно управления рисками и покрывались различными страховыми полисами. Теперь некоторые компании интегрируют разные виды риска и приобретают страховые полисы от совокупных убытков, превышающих уровень, который компании считают приемлемым, s Металлургическая компания, например, приобретает у страховой компании комбинированный полис для выплаты компенсации [c.201]

Когда Том перезвонил мне и сказал У тебя пять долларов , — то имел в виду, что я получил по пять долларов на каждую акцию, страхуемую этим опционом на продажу. В терминологии опционных трейдеров надписать означает продать. Подобное слово используется и в страховом бизнесе. Многим из нас приходилось слышать, как страховой агент говорит Я выписываю вам страховку с выплатой 100 тысяч долларов в случае смерти . Еще одно слово, используемое в страховом бизнесе, — это слово подписать , означающее, что они гарантируют вам что-то за плату. Иными словами, надписывать означает продавать как в мире страхования, так и в мире опционов. В данном случае я надписывал, то есть страховал, риск инвестора размером в 45 долларов за плату пять долларов из расчета на одну акцию я гарантировал инвестору, что готов купить его акции за 40 долларов, если цены на них упадут до этого уровня. В данном случае я стал страховой компанией , поэтому и надписывал непокрытый опцион на продажу . Я страховал нечто, чем сам не владел, а именно этим и занимаются страховые компании. [c.181]

Очевидно, что понятие "финансовые рынки" шире, чем понятие "рынки ценных бумаг". Так, например, к финансовым рынкам относятся и прямые банковские кредиты, и внутрифирменные кредиты, и перераспределение финансовых ресурсов через государственные и частные пенсионные системы, и аккумуляция ресурсов в страховом бизнесе. [c.10]

Наиболее универсальной, формой привлечения капитала в страховой бизнес является открытое акционерное общество, создаваемое за счет денежных взносов учредителей через механизм акционирования — выпуск и продажу ценных бумаг. Дополнительный приток финансовых ресурсов за счет расширения круга акционеров ведет к увеличению собственного капитала страховщика, что гарантирует ему финансовую независимость, позволяет принимать на свою ответственность достаточно крупные риски и осваивать новые, перспективные виды страхования. [c.370]

Денежные расчеты по внешнеторговым операциям и их кредитование производятся банковскими учреждениями, в том числе и специализированными. Важной финансовой операцией является страхование грузов ею занимаются особые учреждения страхового бизнеса. [c.365]

На рубеже 80—90-х гг. началось активное внедрение коммерческих банков в страховой бизнес. В результате клиенты коммерческих банков могут пользоваться услугами самого широкого диапазона. Очевидно, данное направление универсализации коммерческих банков будет развиваться и в ближайшие годы. [c.464]

Страховой бизнес является крупнейшим генератором институциональных сбережений. Компании страхования жизни проявляют максимум осторожности в инвестиционной деятельности. Но так как страхование является долгосрочной операцией, страховые компании всегда проявляли интерес к высокодоходным долгосрочным ценным бумагам. Инвестиционная активность [c.75]

Можно назвать большое количество российских страховых компаний, заинтересованных в страховании лизингового имущества. Действительно, лизинг позволяет им существенно расширить рамки собственного страхового бизнеса. При этом особых проблем с организацией и осуществлением страхования имущественных рисков нет. [c.169]

Потребность в структурировании полезна при работе с использованием законодательства, например, в страховом бизнесе или в сфере финансовых услуг. В этих отраслях неспособность соблюдать законодательные требования особенно пагубна как для бизнеса, так и для самого работника. Здесь мотивация представляет собой необходимость уравновесить столкновение между стремлением заработать любым путем и необходимостью соответствовать установленным правилам. [c.36]

Поручителем может быть физическое или юридическое лицо, но в основном этим занимаются организации, специализирующиеся на сделках поручительства. Подобные организации обычно управляются страховыми компаниями, и многие из них занимаются страховым бизнесом. Поручительство организации обычно считается более надежным, чем поручительство физического лица, даже если в финансовом отношении они схожи. [c.300]

Производители могут продавать свой товар непосредственно потребителю или через посредников, если они обладают большим опытом и в нахождении целевых покупателей. Иногда качество работы посредников не устраивает компанию, и тогда производители начинают заниматься прямым маркетингом. Сегодня доля прямого маркетинга существенно увеличилась в банковском деле и страховом бизнесе. [c.107]

Страхование ценных бумаг — одна из составных частей их риск-менеджмента. Оно представляет собой отрасль страхового бизнеса и в качестве таковой зафиксировано в законодательных актах многих стран мира. [c.302]

Присутствие иностранных компаний на российском рынке активизирует маркетинговые исследования, так как иностранные страховщики будут вкладывать деньги в страховой бизнес только после детального изучения российского рынка. Кроме того, иностранные страховщики принесут с собой развернутый маркетинг и высокую маркетинговую культуру, которые неизбежно будут заимствоваться российскими страховыми компаниями. [c.10]

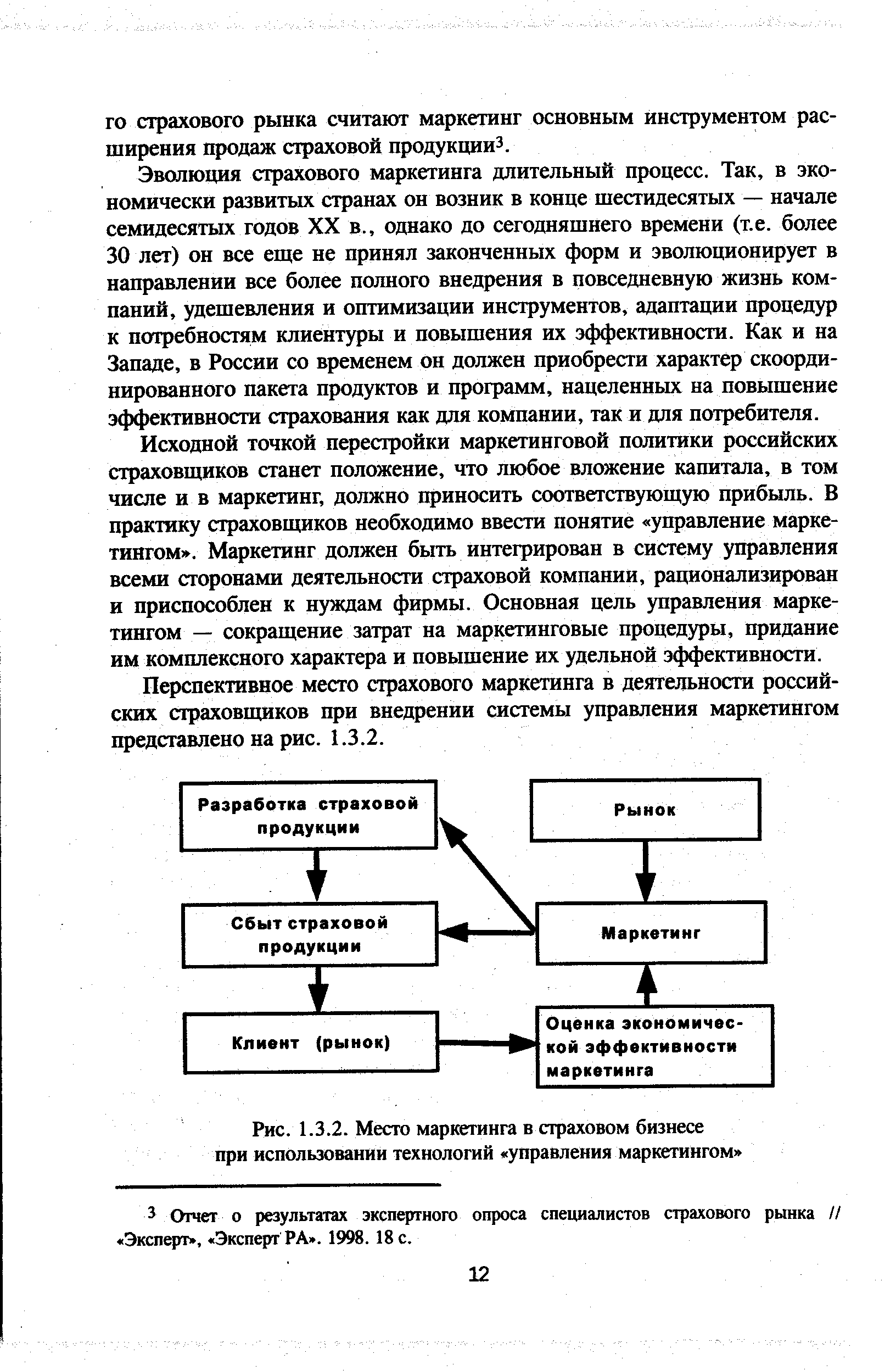

| Рис. 1.3.2. Место маркетинга в страховом бизнесе при использовании технологий управления маркетингом |  |

Красота этой системы, когда все шло согласно плану, была в том, что богатство могло бы работать дважды, а иногда и большее число раз. Чтобы стать Именем, человек должен был быть в состоянии показать минимальный размер богатства (исключая свой дом и некоторые другие виды активов) в 1999 г. эта сумма составляла 350 000. Но та сумма, которую он должен был иметь в наличных деньгах, была значительно меньше. Так что заметная часть этих 350 000 могла бы быть, скажем, инвестирована в акции и облигации и приносить доход для своего владельца. Одновременно она предоставлялась в качестве необходимого обеспечения для страхования рисков, которые страховались синдикатом. Когда страховой бизнес синдиката приносил прибыль, владелец Имени получал свою часть этих денег. [c.351]

Публикации английского журнала Прикладная финансовая экономика ( Applied finan ial e onomi s ) посвящены темам модели изменения валютных курсов в рамках европейской валютной системы, факторы актуализации цен, используемых в страховом бизнесе различных государств, валютный контроль и колебания официальных и неофициальных обменных курсов валют, сравнительный анализ распространения колебаний на финансовых рынках, динамика курсов ценных бумаг на фондовых биржах. [c.63]

Успех компании State Farm в формировании приверженности клиентов подтверждается высокой долей нераспределяемой прибыли, которая превышает 90% и соответствует лучшему результату в национальном страховом бизнесе на основе агентских продаж. [c.68]

КрутикА.Б., Кондратьева А.В., Тихонова Э.Д. Организация страхового бизнеса. [c.296]

Злоупотребление опционами пут имело ослабляющее воздействие на опционный рынок. Опционы пут могли быть рассмотрены в качестве продуктов страхования. Покупатели опционов пут обычно нуждаются в страховании с целью хеджирования некоторого рыночного риска, который, как они думают, для них неприемлем. Продавец опциона пут, с другой стороны, должен обеспечить покупателя страхованием, в котором тот нуждается. Продавец опциона пут всегда готов приобрести акцию по определенной цене на срок, соответствующий жизни опционного контракта, независимо от того, насколько ниже этой цены падает акция. Это как если бы страховая компания застраховала вашу машину на время жизни контракта. Страховая компания сделает все, если вы попадете в аварию. Если бы на дорогах никогда не было аварий, то страховой бизнес был бы самым крупным в мире. Хорошие страховые взносы - и никакого риска. Из-за того, что с акциями редко случались эксцессы в начале 1980-х, инвесторы с легкостью решались проводить операции, связанные с продажей опционов. Вы знаете, что происходит, когда каждый думает, что небольшое инвестирование способно принести большие прибыли. Все это слишком хорошо, чтобы быть правдой, - в конце концов случается самое плохое. Ну, так вот, в октябре 1987 года в один день все автомобили страны попали в аварию. Такая компания, как Aetna Life asualty (продавцы опционов пут), оперирующая на фондовом рынке, полностью обанкротилась. Я говорю об инвесторах, еще до октября продавших те пут опционы, которые обычно истекали, ничего не стоя. Но в октябре все произошло иначе. С тех пор характер инвестиционного бизнеса изменился. [c.110]

Технологичность и приспособленность к внедрению инноваций — ведущие направления конкурентной борьбы. Для ТНК проще доступ к финансовым ресурсам, они обладают способностью охватить международный рынок научно-технических кадров, организовать НИОКР и применить технологические знания в глобальном масштабе. Характерно, что компании, представляющие развитые экономики США и Европы, инвестируют до 80% всех средств в отрасли высокотехнологичного производства, а также в банковский и страховой бизнес. [c.62]

По оценкам Р.Барнета и Р.Мюллера, крупнейшие американские корпорации типа Жилетт, Кока-Кола, IBM, Мобил, Вуль-вортс и другие получают более 50% прибыли от зарубежных филиалов. Интересен и факт диверсификации их производства. Упоминавшаяся ранее ITT первоначально занималась производством электроники. Теперь эта корпорация превратилась в рынок глобального сервиса строит гаражи дня автомобилей, управляет инвестиционными фондами, гостиницами, занимает ведущие позиции в мире страхового бизнеса, обучает секретарей, издает книги, владеет парикмахерскими и т.д. [c.69]

Отличие быстрорастущих компаний, оперирующих в нише рынка, от крупных корпораций, диверсифицирующих свое производство в новую отрасль, состоит в том, что они гораздо быстрее избавляются от нерентабельных или неперспективных производств и видов деятельности, от непроизводительных расходов и других негативных для конкурентоспособности предприятия факторов. С. Брандт, описывая компанию, которая стремится поощрять предпринимательство внутри сложившейся хозяйственной и организационной структуры, рекомендует расширять рентабельное производство только добиваясь одновременно сбалансированности между различными видами хозяйственной деятельности фирмы, т.е. как бы выравнивая их относительно друг друга и не теряя при этом концентрации на ключевых направлениях. Страховая компания "Нешнл тайтл" (Хьюстон, шт. Техас) своим ростом обязана постоянной ориентации на узкий и прибыльный рынок. Президент компании С. Валлоне рассказывает, что после того, как анализ рынка недвижимости показал, что развитие страхового бизнеса вероятнее всего будет связано с коммерческими зданиями и жилыми домами высшего разряда, компания решила ограничить сферу своей деятельности только этими двумя направлениями. Это противоречило сложившейся практике и стереотипам в ведении страхового бизнеса. Таким образом, обслуживая только местную элиту, мы и сумели превзойти наших конкурентов, продолжал С. Валлоне. [c.405]

Зубец Алексей Николаевич, 1964 года рождения. В1987 г. окончил Московский энергетический институт. Доктор экономических наук, автор работ по управлению риском в энергетических системах и страховому бизнесу. С 1994 по 1997 год — начальник отдела, советник Генерального директора в САО Энергогарант . С1998 г. — в Ингосстрахе . Автор книг Страховые исследования (1997 г.), Системные исследования страхового регулирования (1997 г.), Страховой маркетинг (1998 г.), Страховой маркетинг в России (1999 г.), а также многочисленных статей по различным аспектам страхового дела. [c.219]

Финансовая академия при Правительстве Российской Федерации является признанным учебным и научным центром. В академии имеются дневное и вечернее отделения, аспирантура, докторантура, институты повышения квалификации финансово-банковских работников и преподавателей. При академии действует Московская международная финансово-банковская школа, Школа страхового бизнеса Интерпрогресс и ряд других учебно-коммерческих подразделений. [c.338]

Принцип во многом остается тем же самым, является ли начальный страховщик компанией или Ллойдовским синдикатом (syndi ate) Большая часть страхового бизнеса в Великобритании ведется страховыми компаниями, особенно в отношении наиболее стандартных типов бизнеса, таких как страхование домов или автомобильная страховка. Ллойд лучше всего известен в области морского страхования и в страховании необычных видов риска [c.350]

Члены Ллойда подразделялись на действующих членов, которые вели страховой бизнес (соглашались страховать риски, которые к ним приносили), и недействующих членов, которые закладывали свое личное богатство, чтобы ответить по возможным убыткам. Удивительно, но недействующие члены тоже назывались страховщиками , и оба вида членов, которые рисковали своим состоянием, были известны как Имена (names). [c.351]