Терминология опционов пут аналогична терминологии опционов колл. Единственная разница состоит в том, что опцион пут, чья цена исполнения выше текущей цены акции, называется опционом в деньгах, а опцион пут, чья цена исполнения ниже текущей цены, называется опционом без денег. Поэтому опцион пут с ценой страйк 100, оцененный в 5, является опционом в деньгах, если цена акции равна 97. В этом примере внутренняя стоимость опциона пут равна 3, а временная стоимость 2. Если кто-либо покупает этот опцион пут за 5, он делает предположения о том, что цена акции упадет. Если цена акции упадет до 75 к моменту срока истечения, то опцион пут будет стоить 25. В этом и заключается его привлекательность для спекулянта. В рассмотренном примере цена акции упала только на 25%, в то время как опцион пут увеличился на 400%. [c.127]

Следует признать, что опционная торговля представляет собой весьма сложный вид операций. Прежде чем за нее браться, необходимо тщательно изучить особенности и основные правила работы с опционами. Мы останавливаемся только на самых главных принципах этого вида операций, настоятельно рекомендуя читателю более подробно ознакомиться с терминологией опционной торговли, равно как и с факторами, помогающими правильно определять размер премии. Двумя основными факторами, влияющими на размер премии, являются "внутренняя стоимость" и "временная стоимость". [c.466]

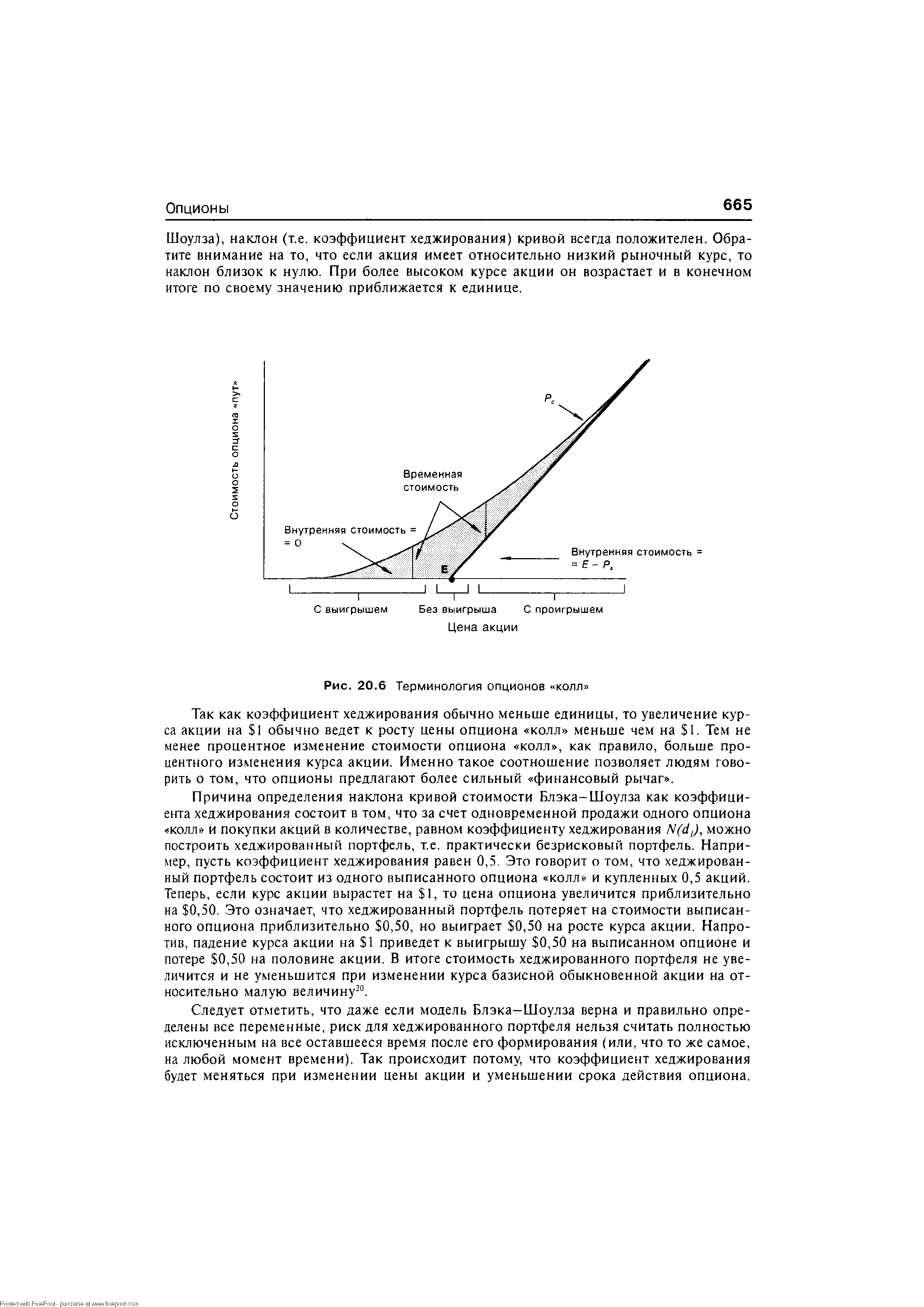

| Рис. 20.6 Терминология опционов колл |  |

Существует два вида опционов а) опцион на покупку или, если пользоваться англоязычной терминологией, опцион колл он дает право держателю опциона купить актив и б) опцион на продажу или опцион пут он дает право держателю опциона продать актив. В дореволюционной России на биржевом языке такие контракты назывались соответственно с премией на прием или с предварительной премией и с премией на сдачу или с обратной премией . В дальнейшем при изложении материала мы будем оперировать понятиями колл и пут. [c.86]

Эта глава начинается с рассмотрения механизма заключения и исполнения опционных контрактов и того, как их можно использовать для создания различных схем денежных платежей на базе рискованных активов, лежащих в основе опционов. Далее мы используем закон единой цены для получения уравнений, увязывающих между собой цены опционов "колл", опционов "пут", акций и облигаций, а также рассмотрим биномиальную модель оценки стоимости опционов и модель Блэка—Шоулза. Затем будет показано, как по аналогии с опционами можно провести оценку стоимости облигаций и акций корпораций, воспользовавшись той же терминологией. В конце главы приведен обзор ряда приложений, для которых применима методика оценки условных требований. [c.260]

Рассмотрим основную терминологию, связанную с опционами. [c.261]

До сих пор я старался избегать терминологии, часто сбивающей с толку, но следующие определения помогут вам лучше понять опционы [c.234]

Коснувшись некоторых рисков, связанных с опционами, авторы надеялись подвигнуть читателя к той мысли, что к опционной торговле следует переходить лишь после того, как получишь опыт торговли акциями. Освоив рынок акций, его терминологию и способы поведения, получив чувство рынка можно переходить к операциям значительно более рисковым, но и существенно более доходным. [c.124]

Для людей, которые хотят научиться базовым финансовым навыкам, мы разработали игру "Денежный поток 101". Мы рекомендуем играть в нее, по меньшей мере, от 6 до 12 раз. Многократно играя, вы начинаете понимать основы фундаментального инвестиционного анализа и овладевать финансовыми навыками, которым учит эта игра. Тогда вы, возможно, захотите идти дальше и играть в "Денежный поток 202". Эта усовершенствованная игра использует ту же игровую доску, что и "101", но на более высоком уровне и с использованием другого набора карт и таблиц очков. В "202" вы начинаете постигать сложные навыки и терминологию технического анализа. Вы учитесь использовать такие приемы, как продажа без покрытия (когда вы продаете акции, которыми не владеете, в ожидании понижения цены), а также применять опционы "колл", "пут" и стеллажи. Все это исключительно сложные приемы торгов, которыми должен владеть каждый квалифицированный инвестор. В этих играх самое лучшее то, что вы учитесь, играя и используя игрушечные деньги. В реальном мире это же самое образование стоит намного дороже. [c.278]

Возможно, самой простой опционной стратегией является вертикальный колл спрэд (иногда определяемый просто как колл спрэд). Эта стратегия включает в себя покупку одного опциона колл и одновременную продажу другого опциона колл с той же самой датой истечения срока, но с иной ценой исполнения. Пример, который мы собираемся рассмотреть, включает в себя 100/ 110 одногодичный колл спрэд на акцию, о которой мы говорили на протяжении всей книги. Скажем, мы покупаем опцион с ценой страйк 100 и продаем опцион с ценой страйк 110. Если покупать по более низкой цене страйк и продавать по более высокой цене страйк (опционы колл), то согласно рыночной терминологии это будет называться покупкой спрэда. Очевидно, что опцион с более низкой ценой страйк всегда намного дороже опциона с более высокой ценой страйк, поэтому комбинация имеет положительную цену, то есть здесь требуется некоторое инвестирование. Оставляя в стороне вопрос о первоначальной стоимости колл спрэда, рассмотрим стоимость комбинации к моменту истечения срока. Таблица 7.1 и Рисунок 7.1 показывают стоимости к сроку истечения и цены отдельных компонентов, а также итоговый спрэд. Мы используем обычное обозначение, применяемое для коротких опционных позиций, а именно в виде отрицательной стоимости. Отрицательная стоимость определяет сумму денег, требуемых для ликвидации позиции. [c.154]

На товарных рынках многие опционы основаны не на базовом активе, а на фьючерсном контракте на этот базовый актив — именно этот фьючерс и подлежит поставке. Следует особо подчеркнуть, что на фьючерсных и опционных рынках существует дополнительная терминология, значительно отличающаяся от терминологии основных инструментов рынка капитала, и в этом случае недостаток знаний может, действительно, оказаться опасным. [c.108]

Используемая на LME терминология отличается от терминологии других рынков опционов. [c.58]

В российской терминологии, относящейся к опционным операциям, закрепились как полные названия разных типов опционов, т. е. опцион на покупку, опцион на продажу, так и их англизированные названия (опцион кол и опцион пут). [c.140]

Двойной опцион — это комбинация опциона на покупку и на продажу. Он позволяет его покупателю купить либо продать ценные бумаги по соответствующей цене. Используется данный опцион при очень неустойчивой рыночной конъюнктуре, когда трудно прогнозировать движение цен. На биржевой терминологии такая сделка называется также стеллаж. [c.140]

Становление и развитие опционной торговли на практике сопровождалось разработкой единой терминологии, широко используемой всеми участниками опционных рынков Охарактеризуем наиболее распространенные термины в [c.133]

В теории опционов применяется специальная терминология Дайте определения понятий, приведенных в пункте 5.1 раздела Вопросы . [c.159]

Это был краткий обзор опционной терминологии. Для более подробного изучения обратитесь к литературе, список которой приводится в конце главы. Остерегайтесь книг, которые обещают представить простую стратегию, как за год утроить свои деньги, тратя 15 минут в день и без математики . Люди, которые зарабатывают на опционах, обычно хорошо знают математику и работают с большим капиталом. Они — прямая противоположность возбужденным азартным игрокам, надеющимся быстро сорвать большой куш со своей ставки в 5000 долларов. Давайте рассмотрим основные стратегии покупки и продажи опционов. [c.215]

Аналогично ситуации с фьючерсными контрактами устоявшаяся терминология операций с опционами имеет следующий смысл [c.212]

Опционы,. В теории и практике опционов как производных финансовых инструментов есть свои понятия, определенная специфическая терминология, с которыми имеет смысл ознакомиться уже на раннем этапе обращения к ним. Это тем более важно, что большая часть математического анализа производных пенных бумаг далее будет относиться именно к опционам, что вызвано несколькими обстоятельствами. [c.31]

Настоящий раздел ( la-Id) посвящен проблематике хеджирования Европейского типа. Эта терминология навеяна аналогией с опционами Европейского типа и подчеркивает, что речь идет о хеджировании платежных поручений в заранее фиксированный момент времени. Вопросы [c.146]

Мера изменения опционной премии по отношению к изменениям цены базовых акций. Если величина изменения для опциона колл превышает изменение цены базовой акции, то это называется верхней дельтой когда это изменение меньше, то нижней дельтой . В случае опционов пут применяется противоположная терминология. [c.46]

В опционном инвестировании есть много ловушек. Его язык сложен, в нем используется много математики, а изменения на рынке опционов происходят очень быстро. Многие люди легко теряются в его терминологии, другие получают удовольствие скорее от теоретических возможностей, чем от реальной прибыли или же неожиданно оказываются в затруднении, поскольку не следят регулярно за рынком или не реагируют достаточно решительно, когда ситуация требует действий. Таким образом, только понять самого себя недостаточно, надо еще постоянно уделять внимание всему тому, что является по-настоящему важным. [c.131]

Опционы - в значительной степени объект графический , что обусловило включение в книгу большого количества рисунков (около 50). Русскоязычная терминология в данной области еще окончательно не утвердилась, поэтому появление в тексте специфических терминов сопровождается указанием на английские эквиваленты. [c.1]

Заметим, что функции сторон в случае исполнения опциона пут меняются на противоположные покупатель опциона становится продавцом базисного актива, а продавец опциона - покупателем базисного актива. В этой связи во избежание разночтений иногда уточняется, что в том или ином контексте понимается под длинной позицией по опциону пут. Здесь во всех без исключения случаях считается, что длинная позиция - это позиция покупателя контракта (форвардного, фьючерсного, опциона колл, пут). Используют также следующую терминологию различают позицию по срочному контракту и возникающую при этом рыночную позицию. Последняя является длинной, если при увеличении цены базисного актива стоимость позиции возрастает, и короткой в противном случае. Забегая вперед, можно сказать, что рыночная позиция определяется знаком коэффициента дельта А (глава 9). Как будет видно из дальнейшего, для опциона пут позиция по контракту и рыночная позиция противоположны, то есть длинная позиция по опциону пут является в то же время короткой рыночной позицией. [c.11]

Далее применяется метод Монте-Карло (метод статистических испытаний) для оценки распределения стоимости портфеля на следующий день. Случайным образом генерируются значения фьючерсной котировки и волатильности. Эти величины подаются на вход модели, применяемой для расчета стоимости портфеля. Результирующее распределение стоимости портфеля дает наглядное представление о возможных исходах на следующий день. На рис. 13.3 показано распределение, полученное по 10000 испытаниям. Непосредственно видно, что это распределение значительно отличается от гауссовского из-за нелинейности графиков стоимости опционов. Для оценки возможных потерь задаются некоторым доверительным уровнем, скажем, 95%, и определяют порог, ниже которого стоимость портфеля оказывается в оставшихся 5% случаев. В терминологии теории вероятностей этот порог называется 5%-ной квантилью рассматриваемого распределения. В данном примере таким порогом оказывается -23.68. Эта величина и есть VaR портфеля в данном примере. [c.98]

Покупатель платит по данной сделке две премии. В биржевой терминологии дореволюционной России сумма двух премий, которые уплачивал покупатель, называлась напряжением стеллажа. Если премии по опционам различались существенным образом, например, 5 руб. по опциону колл и 3 руб. по опциону пут, то такая ситуация называлась искусственным стеллажом. [c.104]

Несколько слов об особенностях использования терминологии и структуры книги. Для максимального отражения рабочей действительности автор иногда применяет разную терминологию, относящуюся к одним и тем же финансовым предметам и операциям. Это необходимо, поскольку область опционов изобилует дублирующими терминами. В этих же целях используется терминология как на русском, так и английском языках. [c.16]

Это можно наглядно увидеть на рис. 20.6, однако прежде введем новую терминологию. Опцион колл называют опционом без выигрыша (at the money), если рыночная цена базисного актива примерно равна цене исполнения опциона колл . Если цена актива ниже цены исполнения, то такой опцион называют опционом с проигрышем (out of the money). Если рыночная цена выше цены исполнения, то опцион именуют опционом с выигрышем (in the money). Иногда используют еще более точные характеристики, например, можно услышать такие определения, как около выигрыша , с большим выигрышем или с большим проигрышем . [c.658]

Более точный ответ должен учитывать форвард. Клиент должен проверить форвард на срок своего прогноза цен. Предположим, выбранный срок — 1 месяц и месячные своповые пункты1 -0.0020 ( - означает, что процентные ставки первой валюты выше ставок второй). Терминология опционов предполагает говоря при своих , вы имеете в виду опцион с ценой исполнения на уровне форварда (в нашем случае 1.4800 - 0.0020 = 1.4780). Но иногда пользователи путаются и, говоря при своих , имеют в виду опцион с ценой исполнения на текущем уровне спот. [c.274]

Пошаговые инструкции — это было как раз то, в чем она нуждалась. Она купила несколько книг об опционах, но, несмотря на свой научный склад ума, уперлась в кирпичную стену — бабочки, стрэддлы, стрэнглы63. Одна терминология сбивала с толку. [c.204]

Другое ценностное отличие опциона от фьючерсного контракта состоит в том, что ценовой механизм опциона удваивается. Есть цена опциона — его премия. Но исполнение прав по опциону возможно только по цене самого биржевого актива, т.е. опцион, кроме премии, имеет еще и свою цену исполнения (по западной терминологии — страйковую цену). Цена исполнения — это цена, по которой опционный контракт дает право купить или продать соответствующий актив. Например, заплатив премию в размере 10 руб. в расчете на 1 акцию, покупатель опциона на покупку (колл) получает право в течение трех месяцев купить 100 акций данного вида по цене 100 руб. за 1 акцию (цена исполнения, или страйковая цена). [c.213]

Теперь, чтобы дополнительно, в динамике проиллюстрировать идею статической и динамической концепций управления риском, прибегнем к графической интерпретации. Для этого рассмотрим процесс формирования результата в гипотетической финансовой операции. Пусть, например, некий финансовый спекулянт, одновременно выступающий и как финансовый менеджер, собирается осуществить продажу ценных бумаг без покрытия (это продажа ценных бумаг, которые взяты взаймы, или так называемая short sale сделка, или короткая позиция ). Стремясь снизить возможный риск, наш финансист может использовать классический (в нашей терминологии — статический) метод снижения риска, например заключив соответствующий опционный контракт с третьим лицом, а может — управлять риском, адаптироваться к процессу изменения стоимости ценных бумаг на фондовом рынке. Для иллюстраций используем систему координат Результат—Время . Поскольку результат спекуляции ценными бумагами может быть положительным (получена прибыль) и отрицательным (спекулянт оказался в убытке), соответствующие полуоси для него обозначим Прибыль и Убытки соответственно. Прогнозные траектории выделим пунктирными линиями оптимистическую — полужирной, а пессимистическую — тонкой. Объективную, не зависящую от действий предпринимателя траекторию изменения результата обозначим звездочками. Истинную траекторию процесса, сложившуюся в результате управления риском, будем формировать из отрезков полужирных стрелок. [c.167]

Замечание 2. Согласно терминологии 4с, гл. III, модели, в которых цены P(t,T) представляются в виде (12), называются однофакторны-ми аффинными моделями. Сделанное дополнительное предположение, что процесс г — (r(t )f T является гауссовско-марковским, дает возможность для таких моделей, часто называемых одно факторными га-уссовскими моделями, довольно детально провести соответствующие расчеты для стандартных опционов Европейского и Американского типов на рассматриваемых (В, Р)-рывках. Этим вопросам посвящены последующие 4Ь, с. [c.485]

Дельта (delta) — степень изменения опционной премии в ее отношении к изменениям в цене базовых акций. (Если степень изменения для опциона колл превышает изменения в базовой акции, это называется верхней дельтой когда это изменение меньше, это называется нижней дельтой . Противоположная терминология применяется в случае опционов пут .) [c.158]

Рассмотренные выше колл и пут спрэды быка и медведя относятся к вертикальным спрэдам. Горизонтальным, временным или календарным спрэдом называется комбинация купленного и проданного опционов одного класса с одним страйком, но с разными датами экспирации. Данная терминология связана с тем, что стандартная биржевая сводка перечисляет страйки по вертикали, а месяцы экспирации - по горизонтали. Если опцион с более удаленной датой экспирации покупается, а с ближней продается, то горизонтальный спрэд является дебитным, поскольку опцион с дальней датой экспирации при прочих одинаковых параметрах - фьючерсных котировках и волатильности - стоит дороже. [c.78]

В сделках участвуют две стороны — покупатель и продавец. Когда лицо приобретает контракт, то говорят, что оно открывает или занимает длинную позицию. Лицо, которое продает контракт, — занимает (открывает) короткую позицию. Если инвестор вначале купил (продал) контракт, то он может закрыть свою позицию с помощью продажи (покупки) контракта. Сделка, закрывающая открытую позицию, называется оффсетной. Она является противоположной по отношению к первоначальной сделке. В соответствии с вышеприведенной терминологией в книге встречаются такие понятия, как длинный контракт (форвардный, фьючерсный, опционный) или короткий контракт. В первом случае это означает, что инвестор купил контракт, во втором — продал. [c.13]