Акции дохода привлекают инвесторов, рассчитывающих на получение постоянного дивидендного дохода. Компания способна регулярно выплачивать своим акционерам хорошие дивиденды, если стабильность ее прибыли объясняется, например, конкурентными преимуществами ее товаров или услуг. Эмитентом циклических акций выступают компании, прибыль которых колеблется в зависимости от фазы экономического цикла, причем для некоторых отраслей существуют свои циклы конъюнктуры. Когда общеэкономические условия складываются благоприятно, прибыль компании растет вместе с котировками ее акций. При ухудшении экономической конъюнктуры прибыль компании снижается, и цены на ее акции начинают быстро двигаться вниз. [c.3]

Каждому инвестору следует разбираться в системе, используемой для классификации обыкновенных акций, поскольку она выявляет не только основные источники дохода, но также качество прибыли компании, подверженность выпущенных акций рыночным рискам, характер и стабильность прибыли и дивидендов и даже чувствительность акций к негативным экономическим условиям. Понимание подобного круга проблем полезно при выборе акций, наиболее соответствующих инвестиционным целям конкретного вкладчика. Среди многих видов акций к наиболее распространенным относятся первоклассные акции крупнейших и давно известных компаний, доходные акции, акции роста, спекулятивные (рискованные) акции, циклические акции и устойчивые акции. Рассмотрим теперь эти и некоторые другие виды акций, чтобы разобраться не только в их природе, но также в альтернативах их использования. [c.295]

Агрессивный стиль управления капиталом также основан на принципе использования качественных акций, но только с разницей в цели, которая в данном случае сводится к выявлению акций с привлекательными нормами доходности, осуществляемому с помощью полностью управляемого портфеля инвестиций. Иначе говоря, данная инвестиционная стратегия предполагает энергичные действия инвестора по купле-продаже различных акций, что позволяет ему добиваться высокой доходности как на основе текущего дохода (дивидендов), так и на базе прироста капитала. Первоклассные акции, доходные акции, акции роста и циклические акции, по всей видимости, представляют собой основной инвестиционный инструментарий в этом случае. Доходные, циклические акции и акции роста, очевидно, окажутся основными инструментами в периоды роста курсов акций, т.е. в период рынка "быков", а оборонительные акции, наличный денежный капитал и краткосрочные долговые инструменты, скорее всего, будут использованы во время падения курсов акций, т.е. в период рынка "медведей". Данный подход в некоторой степени близок к стратегии долгосрочного повышения качества инвестиций, однако он предполагает существенное увеличение интенсивности и частоты операций и, как правило, снижение инвестиционного горизонта, Так, например, вместо ожидания изменений курсов акции в течение 2—3 лет агрессивный инвестор получит аналогичный размер прибыли всего за 6—12 месяцев. Частота заключения сделок с ценными бумагами и ускорение оборота вложенного капитала составляют два ключевых элемента этой стратегии. Ей свойствен выраженный и существенный риск, кроме того, она предъявляет реальные требования к использованию времени, индивидуальным навыкам и пониманию инвестиционного процесса инвестором. Вместе с тем вознаграждение за эти усилия может оказаться также значительным. [c.307]

В начальной фазе нового бычьего рынка акции роста идут обычно первыми, делая новые ценовые максимумы. Основные отрасли промышленности, такие как сталелитейная, химическая, бумажная, резиновая, машиностроение, и другие так называемые циклические акции обычно отстают. [c.35]

Рост циклических акций обычно бывает недолгим и склонным к тому, чтобы спотыкаться при первом намеке на снижение прибыли. Если вы решаете покупать сильные акции восстановления, годовые темпы роста прибыли должны быть от 5 до 10%. Требование для восстанавливающейся компании показать два последовательных квартала ярко выраженного роста прибыли означает, что за последние 12 месяцев она должна быть на уровне нового максимума или близкой к нему. Обратите внимание на линию прибыли в течение этих 12 месяцев на графике акции чем острее подъем, тем лучше. Если подъем прибыли настолько силен, что достигает нового максимума, иногда может быть достаточно и одного квартала восстановления прибыли. [c.36]

Чаще всего изменения на рынке происходят в соответствии с изменениями цен на облигации Казначейства США с 30-летним сроком погашения, поэтому за ценами на эти облигации необходимо внимательно следить. В дни, когда индекс S Р повышается, а облигации занимают более слабые позиции, циклические акции, скорее всего, окажутся сильнее других. В дни, когда и облигации, и акции, включенные в S Р, сильны, необходимо реагировать на колебания цен на акции, чувствительные к изменению процентной ставки. В дни, когда и S Р, и бонды слабы, акции, чувствительные к изменению процентных ставок, могут стать хорошими объектами для игры на понижение. В дни, когда акции, включенные в S Р, слабы, а облигации сильны, цены на циклические акции, скорее всего, при оживлении рынка начнут расти первыми. [c.107]

Доходы по циклическим акциям тесно увязаны с общим уровнем экономической активности. [c.70]

И. Циклические акции приобретаются в периоды растущего рынка, тогда как [c.74]

До Великой депрессии задолженность фирм по кредитам была меньше, чем в настоящее время. В то время большинство фирм при получении капитала полагались на рынок акций и краткосрочные кредиты коммерческих банков. Доминирующая роль нерегулируемого рынка акций, циклические колебания их курсовой стоимости и отсутствие тщательного анализа финансовых отчетов со стороны кредиторов, которые предоставили ссуды исключительно на основе рыночной стоимости залога или состояния экономики, способствовали возникновению периодических острых финансовых кризисов. А так как имелось мало достоверной информации, упадок доверия со стороны инвесторов мог привести к беспрепятственному разрушению всей экономики. [c.22]

В портфель могут входить бумаги только одного типа, например, акции или облигации, или различные инвестиционные ценности, такие, как акции, облигации, депозитные и сберегательные, недвижимость и т. д. Главная цель в формировании П. состоит в достижении наиболее оптимального сочетания между риском и доходом для инвестора, т. е. соответствующий набор инвестиционных инструментов призван до минимума снизить риск его потерять и одновременно максимизировать его доход. Уменьшение риска достигается за счет диверсификации П. приобретения определенного числа фондовых ценностей. Диверсификация уменьшает риск за счет того, что возможные невысокие доходы по одной бумаге будут компенсироваться высокой прибылью по другим бумагам. Минимизация риска достигается за счет включения в П. бумаг широкого круга отраслей, не связанных тесно между собой, чтобы избежать синхронности циклических колебаний их деловой активности. Современные исследования западных ученых показали, что большая часть риска П. устраняется, если в него входит от 8 до 20 различных бумаг. Дальнейшее увеличение их кол-ва уже незначительно уменьшает их риск. Говоря о риске, следует подчеркнуть, что П. может уменьшить только диверсифицируемый или специфический риск, т. е. конкретный риск для каждого предприятия, не зависящий от общего состояния экономики. Рыночный риск, обусловленный хозяйственной конъюнктурой страны, не поддается диверсификации. [c.285]

Доход по облигациям обычно ниже, чем по акциям, но он более надежен, так как в меньшей степени зависит от ситуации на рынке и циклических колебаний в экономике. [c.33]

Инвестиционные возможности облигаций тесно связаны со спецификой данных ценных бумаг. Доход по облигациям обычно ниже, чем по акциям, но он более надежен, так как в меньшей степени зависит от ситуации на рынке и циклических колебаний в экономике. Облигации выпускаются с целью привлечения дополнительных средств для проведения каких-либо мероприятий, способствующих увеличению прибыли или объема производства товаров. Средства от продажи облигаций государственных займов используются для покрытия дефицита государственного бюджета. Облигации имеют право выпускать только юридические лица. [c.122]

Акции развивающихся отраслей и отраслей, возникающих на основе внедрения новейших технологий (телекоммуникации, производство программного обеспечения, издательский бизнес), — одно из наиболее доходных вложений капитала. Для традиционных отраслей, таких, как автомобильная промышленность, металлургия и ряда других, развивающихся циклически (промышленный рост при подъеме экономики и снижение объема производства при экономическом спаде), определяющим фактором является выбор времени покупки и продажи акций (покупка в низшей точке и продажа на пике деловой активности). Для защищенных, т.е. устойчивых к экономическому спаду отраслей (например, табачная и пищевая промышленность) целесообразность инвестиций будет определяться перспективами роста компаний, а также уровнем недооценки активов. [c.123]

Индустрия венчурного капитала является циклической как в отношении инвестиций фондов институциональных инвесторов в фонды, так и в отношении инвестиционной активности самих фондов. Практика США указывает на тесную связь между индустрией венчурного капитала и фондовым рынком, проявляющуюся в быстром росте активности венчурного капитала, происходящем на рынках с быстрым ростом курсов акций ("рынок быков"). Это [c.65]

Прибыль газет в основном определяется публикуемой рекламой. Количество реклам сильно зависит от состояния экономики, и акции таких компаний также являются циклическими. Телевизионные и радиовещательные компании находятся в более выгодном положении — портфель заказов на рекламу в эфире редко бывает пустым даже во время рецессии. Прибыли компаний по кинопроизводству сильно зависят от популярности их продукции. Прогнозировать прибыли таких компаний практически невозможно, так как коммерческий успех не гарантирован ни одному фильму. [c.99]

Когда можно и когда нельзя применять эти правила Прежде всего, эти правила относятся к растущим компаниям из новых развивающихся отраслей компьютеры, электроника, биотехнологии, новые виды обслуживания и т. п. К компаниям из циклических отраслей, таким как производство стали, бумаги, автомобилей и т. п. эти правила вообще не применимы, так как история прибылей таких компаний описывается синусоидальной кривой и линейные аппроксимации здесь не годятся. Большие отношения р/е свидетельствуют о повышенном интересе инвесторов к данной компании, так что — при растущих рынке и индексе соответствующей отрасли — можно рискнуть на покупку ее акций, но только при достаточно высоких темпах роста ее прибылей. [c.113]

Долгосрочная динамика цен на акции. Чтобы дать представление о перспективе, необходимое при прогнозировании, мы предлагаем два суммарных обзора долгосрочного движения цен на обыкновенные акции. Первый — это спрямленный график годовых цен за столетие, а второй — циклическое движение среднемесячных цен за тот же период. [c.31]

Немалая опасность таится в том, что метод относительной стоимости исходит из господствующего уровня цен на акции. В январе 1973 г., например, рынок достиг циклического пика. Если бы в это время инвестор приобрел выборку относительно самых привлекательных акций, портфель понес бы немалые убытки, хотя при этом на него и не обрушилась бы вся тяжесть рынка медведей 1973—1974 гг., когда цены в целом упали на 43%. [c.51]

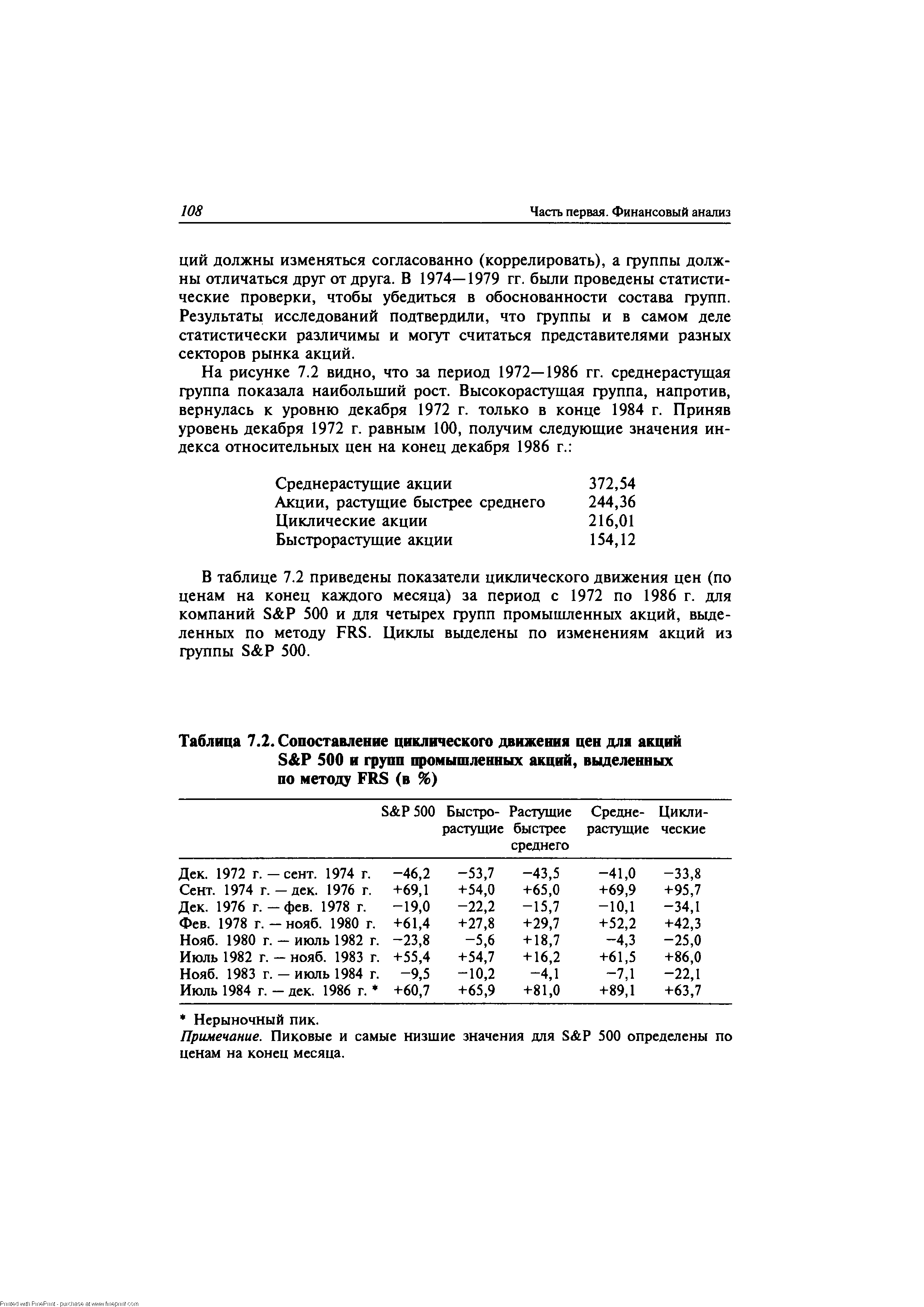

В таблице 7.2 приведены показатели циклического движения цен (по ценам на конец каждого месяца) за период с 1972 по 1986 г. для компаний S P 500 и для четырех групп промышленных акций, выделенных по методу FRS. Циклы выделены по изменениям акций из группы S P 500. [c.108]

| Таблица 7.2. Сопоставление циклического движения цен для акций S P 500 и групп промышленных акций, выделенных по методу FRS (в %) |  |

Усредняй прошлое, выявляй тенденции роста на будущее. Рекомендуя использовать тенденции роста, мы вовсе не предполагаем, что нужно совсем отказаться от использования средних показателей. Арифметическая средняя не способна выявить существенные тенденции движения показателя прибыли на акцию, но это не означает, что экономический рост делает ненужным использование средних. Просто поразительно, сколь велико число компаний, для которых показатель прибыли на акцию, прежде всего в результате циклических колебаний, не поддается анализу с позиций тенденций развития. В таких случаях намного эффективнее для выявления темпов роста и прогнозирования будущей прибыли сопоставлять средние за определенные периоды, чем пытаться использовать методы анализа тенденций. [c.568]

Выделяются следующие категории акций наиболее высококачественные "голубые фишки" доходные акции, выплачивающие высокие дивиденды акции роста, динамика которых опережает среднерыночные показатели спекулятивные акции (сулящие заманчивую прибыль при высокой степени риска. — Прим. науч. /> .) циклические акции, курсы которых изменяются параллельно общей экономической активности "оборонительные" акции, которые, как правило, процветают в периоды экономической неопределенности. [c.67]

Одной из широкая сфера спекуляций состоит в активной торговле "циклическими" акциями. Это доли компаний в промышленности как, например, производство автомобилей, или конструкций которые имеют тенденцию хорошего развития в течение периодов обычного экономического процветания и очень бедные когда наступают трудное время. Причины почему некоторые отрасли промышленности перживают циклы а другие нет являются очевидными если в трудные времена вы откладываете на покупку нового автомобиля до следующего года как автомобильные компании будут переживать очередной цикл. Но вы не можете откладывать покупая бакалею до следующего года не проголодавшись так как акции на продукты питания не имеют цикла. [c.78]

Что не ясно так это когда экономический переворот находится за углом. Если экономика находится в состоянии депрессии и циклические акции находятся на чердаке и у вас твердая уверенность что счастливый день вот-вот наступит снова то вы можете получить выгоду покупая циклические акции. Но если вы не можете узнать и быть увереным в том когда примерно экономическая ситуация снова улучшится, вы можете покупать циклические акции ежемесячно или каждый год. Если принимать во внимание долгосрочный взгляд на циклическое движение в экономике и инвестирование в компании которые могут извлечь доход от этого движения то это будет выглядеть хорошим подходом. Но с другой [c.78]

Через два года, в 1973 г., когда арабские нефтедобывающие страны предприняли акцию, которой, по мнению большинства экспертов, нельзя было ожидать — а именно согласованное между консервативно и радикально настроенными нефтяными государствами использование нефти в качестве политического оружия,— все карты были опять спутаны. А в начале 1974 г. выяснилось, что и эти опасения были преувеличенными. Страх перед надвигающейся катастрофой, порожденный действиями стран-производителей, не оправдался, а промышленность и правительства оказались между двух огней, ибо один считали, что пробил последний час в бездумной погоне человечества за богатством, основанным на эксплуатации невосполняемых ресурсов в мире, тогда как, по мнению других, поворотные события, происшедшие в нефтяной промышленности в начале 70-х годов, представляют собой лишь кульминацию циклического движения капиталовложений и цен, которое вскоре само собой снова приведет нефтяную промышленность в равновесие. [c.459]

Балансовая стоимость акций компании составляет 8,3 млн. дол., рыночная — б млн. дол. Корпоративные, федеральные и государственные налоги составляют 50%. Torstein имеет циклический бизнес ожидаемый ЕВГГ — 2 млн. дол., стандартное отклонение которого — 1,5 млн. дол. Среднее по другим компаниям отрасли отношение задолженность/акционерный капитал равно 0,47. [c.468]

Теория волн Эллиота названа в честь Ральфа Нельсона Эллиота (Ralf Nelson Elliott). Под влиянием теории Доу (см. стр. 64) и результатов научных наблюдений в сфере природных явлений Эллиот пришел к выводу, что движение рынка акций можно предсказать путем наблюдения и выявления повторяющихся волновых моделей. Более того, Эллиот считал, что любая сфера человеческой деятельности, а не только рынок акций, испытывает влияние циклических сил, которые необходимо лишь выявить. [c.67]

Многие отрасли являются циклическими, т.е. имеют естественно чередующиеся подъемы и спады. К таковым относятся автомобильная, химическая, бумажная, текстильная, сталелитейная и др. Акции этих компаний сильно вырастают во время экономического подъема и падают во время рецессии. Транспортные компании, особенно компании по перевозкам промышленных товаров и сырья тоже являются циклическими, так как количество заказов на перевозки определяется уровнем производства. Пассажирские перевозки менее подвержены экономическим циклам, но у таких компаний прибыль сильно зависит от цены на нефть. Циклическим является также поведение акций центральных банков (Money enter banks). [c.98]

В таблице 2.5 показаны циклические пики и спады доходности дивидендов за 19 лет — с 1968 по 1986 г. — для высококачественных низкодивидендных привилегированных промышленных акций по классификации Moody. Чтобы отразить размывание цены, имеющее причиной рост доходности, параллельно в таблице даны цены на привилегированные акции компании DuPont за те же 19 лет (годовой доход 4,50 дол.). [c.28]

Хотя мы определяем внутреннюю стоимость прежде всего для того, чтобы подчеркнуть различие между стоимостью и текущей рыночной ценой, эти значения не предполагаются неизменными. В действительности значение внутренней стоимости меняется год от года, по мере того как меняются доходы, дивиденды и другие значимые факторы1. Хотя почти у всех компаний темпы роста отчетного показателя прибыли на одну акцию изменчивы, нормальная прибыль обычно растет более стабильно. Поэтому показатель внутренней стоимости динамичен, то есть представляет собой движущуюся цель, которая отличается куда большей стабильностью, чем типичные циклические компоненты рыночной цены. И если удается точно оценить значение внутренней стоимости, то цены будут колебаться вокруг ее значений. [c.55]

Прибыльность. Второй полезной характеристикой природы бизнеса является его прибыльность. Сопоставление того, как год от году меняется прибыльность на собственный капитал (часто не удается получить более информативный показатель прибыльности на полный капитал), с таким же показателем для индекса Standard Poor 400 позволяет получить показатели прибыльности, скорректированные по уровню инфляции и по циклически изменяющимся факторам. Информационные службы предоставляют отраслевые данные об инвестициях, что позволяет сравнить уровень, рост и стабильность прибыльности. Этот аспект отбора облигаций почти совпадает с тем, что приходится делать при оценке обыкновенных акций (часть 4). [c.487]

Низкий рынок. В низшей точке циклического рыночного спада обычно удается выделить недооцененные выпуски с помощью метода, используемого при оценке отдельных акций или составных индексов, таких, как S P 500 или 400, или список промышленных акций Dow-Jones. Здесь сходятся аналитический (то есть стоимостной) и перекрестный подходы, поскольку при очень низком уровне рынка практически все акции оказываются недооцененными. [c.523]