Окончательно балансирование платежей обеспечивают официальные золотовалютные резервы. Золото используется как обеспечение займов или в форме прямой продажи на биржах. В основном в балансировании участвуют валютные резервы. В США покрытие дефицита платежного баланса достигается за счет прямой эмиссии долларов, избыток которых в обращении приводит не только к девальвации самих долларов как национальной валюты, но и к обесценению валютных резервов большинства стран. Прочие страны зарабатывают резервную валюту посредством экспортных операций, продажи ценных бумаг, номинированных в иностранной валюте, тогда как США размещают облигации казначейства, номинированные в национальной валюте, в центральных банках других государств, что не приводит к дополнительной эмиссии долларов и росту внешнего долга. Различий между внутренним и внешним долгом фактически нет. [c.732]

Первоначальный срок погашения казначейских билетов — от 1 до 10 лет, тогда как первоначальный срок погашения облигаций Казначейства — более 10 лет. Конечно, по прошествии времени многие из этих ценных бумаг имеют сроки погашения менее 1 года и служат для удовлетворения краткосрочных нужд инвесторов. Билеты и облигации выпускаются с купонами и для них существует активный рынок. В общем государственные ценные бумаги являются самыми безопасными и наиболее ликвидными инструментами финансового рынка. Следовательно, при равном сроке погашения они обеспечивают наименьшую доходность из различных инструментов, которые мы рассмотрели. [c.255]

Предположим, в августе 1989 г. вы инвестировали средства в облигации Казначейства США со ставкой 125/8%- Купонная ставка процента по облигации равна 125/8, а номинальная стоимость облигации — 1000 дол. Это означает, что ежегодно до 1994 г. вам будут выплачивать проценты в размере 0,12625 х х 1000 = 126,25 дол. Срок погашения облигации наступает в августе 1994 г. в это время Казначейство выплатит вам последние 126,25 дол. процентов плюс 1000 дол. номинальной стоимости. Таким образом, владение облигацией обеспечивает следующие потоки денежных средств [c.48]

Какова рыночная стоимость суммы этих потоков денежных средств в 1989 г. Чтобы определить это, необходимо знать доходность подобных ценных бумаг. Среднесрочные облигации Казначейства в 1989 г. имели доходность, равную приблизительно 7,6%. Это то, от чего инвесторы отказались, приобретя облигации Казначейства с купонной ставкой 125/ %. Поэтому, чтобы оценить облигации со ставкой процента 125/8, необходимо дисконтировать потенциальные потоки денежных средств по ставке 7,6% [c.48]

Цена облигаций обычно выражается в процентном отношении к номинальной стоимости. Таким образом, мы можем сказать, что облигация Казначейства со ставкой процента 125/8 стоит 1202,77 дол., или 120,28%. [c.48]

При определении стоимости облигаций Казначейства с купонной ставкой 125/ мы сделали два допущения. Первое состоит в том, что процентные выплаты осуществляются раз в год. На практике выплаты по купонам большинства обращающихся в США облигаций производятся раз в полгода. Следовательно, вместо 1202,77 дол. раз в год инвестор, имеющий облигации со ставкой 125/8, получал бы 63,13 дол. каждые полгода. Второе допущение заключается в том, что мы приняли доходность в 7,6% в качестве ставки процента, начисляемого раз в год, тогда как текущая доходность облигаций, как правило, представляет собой ставку процента, начисляемого раз в полгода. [c.49]

Вы могли заметить, что формула, которую мы использовали для вычисления приведенной стоимости облигаций Казначейства с купонной ставкой, равной 125/8%, немного отличается от общей формулы расчета приведенной стоимости, которую мы рассматривали в разделе 3—1. В последнем случае мы приняли за факт то, что г норма доходности, предлагаемая рынком капиталов по инвестициям со сроком 1 год, может отличаться от г2, нормы доходности, предлагаемой по инвестициям со сроком 2 года. Далее в главе 3 мы упростили эту проблему, предположив, что г, равно г2. В этой главе мы снова допустим, что инвесторы при дисконтировании потоков денежных средств, возникающих в различные годы, используют одну и ту же ставку. Это не столь важно, поскольку краткосрочные ставки приблизительно равны долгосрочным ставкам. Но часто, когда мы оцениваем облигации, нам следует дисконтировать потоки денежных средств по различным ставкам. Более подробно об этом в главе 23. [c.49]

Теперь можно сказать, что это, вероятно, не так. В начале 1990 г. доходность долгосрочных облигаций Казначейства составляла примерно 8,6%, т. е. на 0,6% больше ставки казначейских векселей. [c.209]

Теоретически "надежный" означает безрисковый, подобно денежному доходу по облигациям казначейства. Практически это означает, что риск невыполнения обязательств или непоступления потока денежных средств мал. [c.512]

Облигации Казначейства со сроком 20 лет = 9,25%. Ставка нового выпуска "прямых" долгосрочных обязательств "Вест-Индии" =9,8%. [c.523]

Превышение доходности облигаций Казначейства над доходностью векселей, 1926-1988 гг. = 1,1%. [c.523]

На дворе 1993 г. Вы намерены инвестировать средства в облигации Казначейства США. Вы просматриваете следующие котировки двух облигаций [c.620]

Найдите информацию о 10 облигациях Казначейства США с различными купонными ставками и сроками погашения. Используя таблицы для расчета цен облигаций, вычислите, как изменились бы их цены, если бы доходность к погашению увеличилась на один процентный пункт. На цены каких облигаций оказывает наибольшее. влияние изменение доходности -долгосрочных или краткосрочных На облигации с высокой или с низкой купонной ставкой [c.647]

Оценивая долгосрочный долг, важно принимать во внимание риск невыполнения обязательств. За 30 лет может произойти все, что угодно даже наиболее представительные на сегодняшний день компании могут в конечном счете попасть в беду. Это основная причина, почему корпоративные облигации обеспечивают более высокий доход, нежели долгосрочные облигации Казначейства США. [c.876]

Итак, если вы одолжите деньги непосредственно детям, то исключите из сделки финансового посредника. Это означает, что дети получают ипотечный кредит, не оплачивая при этом дополнительные комиссионные сборы и не внося плату за заявку на получение кредита. При этом заем будет быстрее оформлен и процентная ставка будет менее 6,75% — ставки, под которую обычно предоставляются ипотечные кредиты с фиксированной процентной ставкой сроком на 30 лет. В то же время вы значительно увеличите свою прибыль на вложенный капитал. Вместо получения 3% по депозитным сертификатам, и даже вместо 6%, которые вы могли бы получить по 30-летним облигациям Казначейства США, вы можете получить 6,5% и при этом еще и помочь своим детям. Однако такой способ родственного финансирования подходит далеко не всем. Одалживать деньги некоторым детям очень рискованно, как бы сильно вы их ни любили. Встречаются ситуации, когда одолжив своему ребенку определенную сумму, родители сталкиваются с трудностями при ее возвращении. По этой причине консультанты по финансовым вопросам часто рекомендуют вводить между членами семьи, одалживающими и берущими в долг друг у друга деньги, третью независимую сторону. Не пренебрегайте этим советом при совершении деловых сделок и не одалживайте денег напрямую только потому, что у вас занимает их близкий родственник. [c.19]

Чем выше риск неплатежа по инструментам с фиксированным доходом, тем выше процентная ставка по ним, даже если все остальные характеристики остаются неизменными. В табл. 2.1 перечислены разные процентные ставки по облигациям с долларовым номиналом, выпущенные заемщиками, характеризующимися разными степенями риска возможных неплатежей по своим займам. Долгосрочные облигации Казначейства США имеют самый низкий показатель такого риска, далее идут корпоративные облигации высокого качества, за ними — корпоративные облигации среднего качества. [c.27]

Облигации Казначейства США со сроком 5,70 [c.27]

Просмотрите страницы последних газет, содержащие финансовую информацию, и проверьте, какова на сегодняшний день разница в доходности корпоративных облигаций и облигаций Казначейства США. [c.28]

Для того чтобы понять, почему так происходит, рассмотрим предельный случай. Предположим, что проект, о котором идет речь, представляет собой не что иное, как покупку безрисковых государственных ценных бумаг правительства США, причем фирма имеет возможность купить эти ценные бумаги по цене ниже сложившейся на рынке. Предположим, что долгосрочные облигации казначейства США сроком на 25 лет, которые приносят по 100 долл. дохода в год, продаются на рынке по цене 1000 долл., но у фирмы есть возможность купить их на сумму 1 млн. долларов по 950 долл. за облигацию. Если денежные потоки этого проекта будут дисконтированы по ставке, равной стоимости капитала фирмы (16% годовых), то приведенная стоимость каждой облигации будет равна 634 долл. и, следовательно, ЛТ проекта будет -315830 долл. [c.104]

На практике оценка стоимости известных денежных потоков не всегда так проста, как в приведенном примере. Это связано с тем, что в реальной жизни обычно неизвестно, какую именно дисконтную ставку следует использовать в формуле вычисления, приведенной стоимости денежных поступлений. Как было отмечено в главе 2, рыночные процентные ставки различаются в зависимости от сроков погашения финансовых инструментов. На рис. 8.1 представлен график, отображающий кривую доходности (зависимость между доходностью облигаций примерно одинакового инвестиционного качества и сроками их погашения. — Прим. ред.) по облигациям Казначейства США. [c.140]

Было бы заманчиво предположить, что для оценки трехлетнего аннуитета, рассматриваемого в нашем примере, в качестве дисконтной ставки может быть применена процентная ставка по облигациям Казначейства США со сроком погашения 3 года. Однако это было бы неправильно. Реальная процедура, позволяющая выполнять оценку других известных денежных потоков на основании информации, содержащейся в кривой доходности, намного более сложна. [c.140]

Что нужно знать о фондах, оперирующих с "высокодоходными" облигациями Казначейства США [c.145]

В прошлом некоторые инвестиционные компании, которые занимались инвестированием только в облигации Казначейства США, привлекли к себе внимание тем, что предложили такие ставки доходности, которые значительно превосходили процентные ставки по любым другим инвестиционным инструментам с таким же сроком погашения. Предлагаемая ими процентная ставка, являлась текущей доходностью, а облигации, в которые они инвестировали средства, являлись премиальными облигациями, по которым начисляются сравнительно высокие ставки купонной доходности. Поэтому в соответствии со вторым правилом оценки облигаций, фактическая ожидаемая доходность будет значительно меньше, чем рекламируемая текущая доходность. [c.145]

Предположим, что вы располагаете суммой в 10000 долл., которую намереваетесь инвестировать сроком на один год. Вы стоите перед выбором, купить ли депозитный сертификат коммерческого банка, застрахованный Федеральной корпорацией страхования депозитов, или купить акции фонда, проводящего операции с облигациями Казначейства США со сроком погашения через один год. В первом случае процентная ставка составит 5%, а во втором купонная доходность — 8%. Облигации, находящиеся в активах облигационного фонда, продаются выше номинала. За каждые 10000 долл. номинальной стоимости, которые вы получите на момент погашения (через год), сейчас необходимо заплатить 10285,71. Текущая доходность фонда составляет 800 долл./10285,71 долл., или 7,78% — это и есть рекламируемая процентная ставка. Если годовые выплаты за услуги фонда составят 1%, какую фактическую доходность вы получите [c.145]

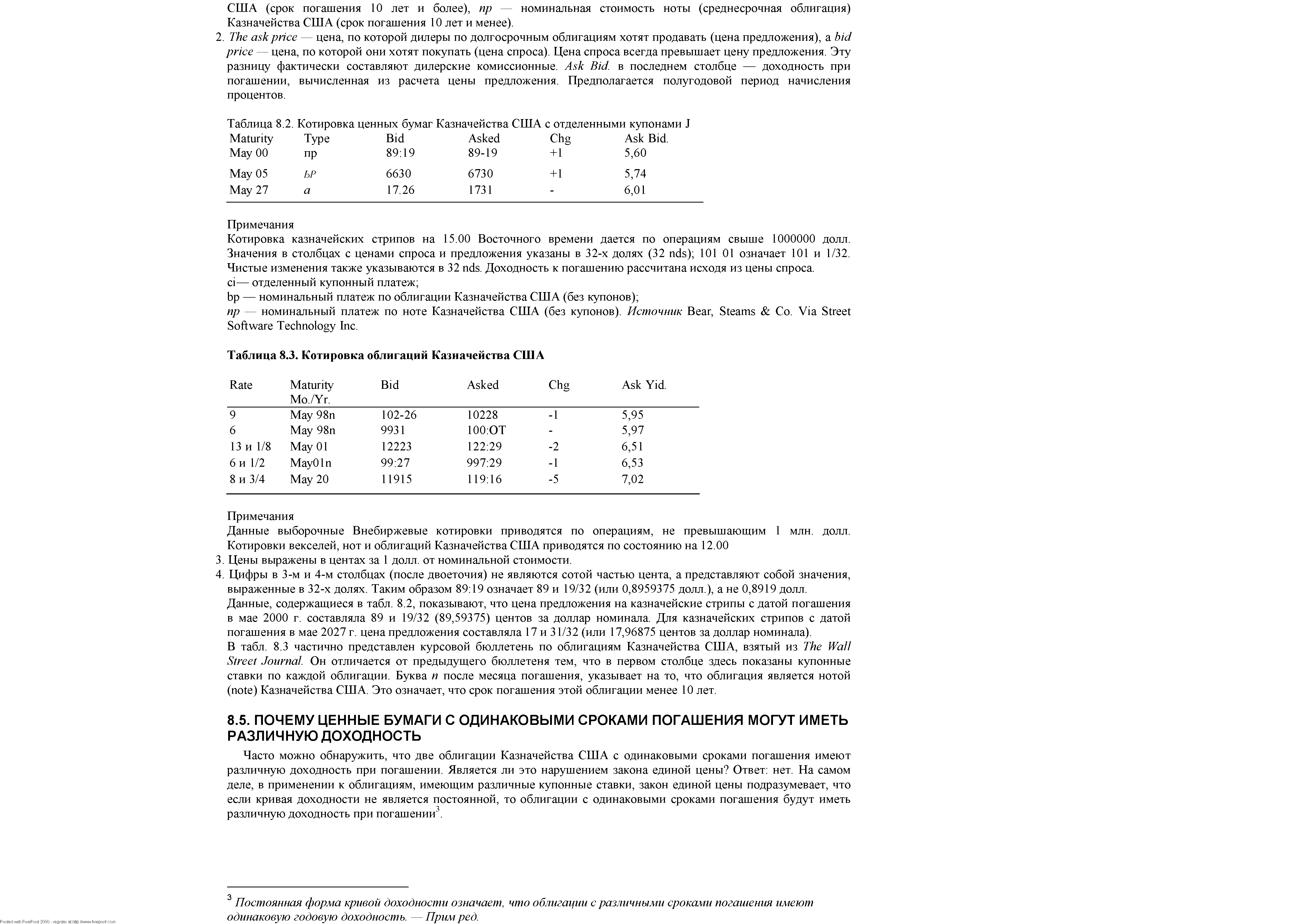

Для интерпретации приведенных в бюллетене цен, необходимо ознакомиться с условными обозначениями. 1. Второй столбец таблицы (Туре) указывает на первооснову платежа по казначейскому стрипу, получающегося в ходе отрыва (отделения) купонов с — купонный платеж, bid — номинальная стоимость облигации Казначейства [c.145]

США (срок погашения 10 лет и более), пр — номинальная стоимость ноты (среднесрочная облигация) Казначейства США (срок погашения 10 лет и менее). [c.146]

| Таблица 8.З. Котировка облигаций Казначейства США |  |

Часто можно обнаружить, что две облигации Казначейства США с одинаковыми сроками погашения имеют различную доходность при погашении. Является ли это нарушением закона единой цены Ответ нет. На самом деле, в применении к облигациям, имеющим различные купонные ставки, закон единой цены подразумевает, что если кривая доходности не является постоянной, то облигации с одинаковыми сроками погашения будут иметь различную доходность при погашении. [c.146]

Облигации, обеспечивающие одинаковый поток фиксированных денежных поступлений, могут отличаться по ряду причин. Однако наиболее существенными являются риск дефолта и условия налогообложения. В качестве примера рассмотрим облигацию, по которой предполагается выплата 1000 долл. по истечении одного года. Предположим, что процентная ставка по годичным облигациям Казначейства США составляет 6% в год. Эти, ценные бумаги не подвержены риску дефолта, и поэтому цена на такую облигацию будет составлять 1000 долл./1,06 = 943,40 долл. Однако, если существует хоть какой-нибудь риск дефолта (т.е. риск неплатежа), независимо от того насколько мал этот риск, цена такой облигации будет меньше 943,40 долл., а ее доходность будет выше 6% в год. [c.147]

Принято считать, что покупка долгосрочных облигаций Казначейства США со сроком обращения свыше 10 лет представляет собой консервативную инвестиционную политику, так как при этом отсутствует риск дефолта. Однако для инвесторов, вложивших в них средства, непредсказуемая экономическая среда с ее меняющимися процентными ставками, может принести как большие доходы, так и большие потери. [c.149]

Предположим, шесть месяцев назад кривая доходности по ценным бумагам Казначейства США зафиксировалась на уровне 4% в год (с годовым начисление процентов) и вы купили облигацию Казначейства США со сроком погашения 30 лет. Сегодня кривая доходности вышла на уровень 5% в год. Какую доходность вы получили бы по своей первоначальной инвестиции [c.151]

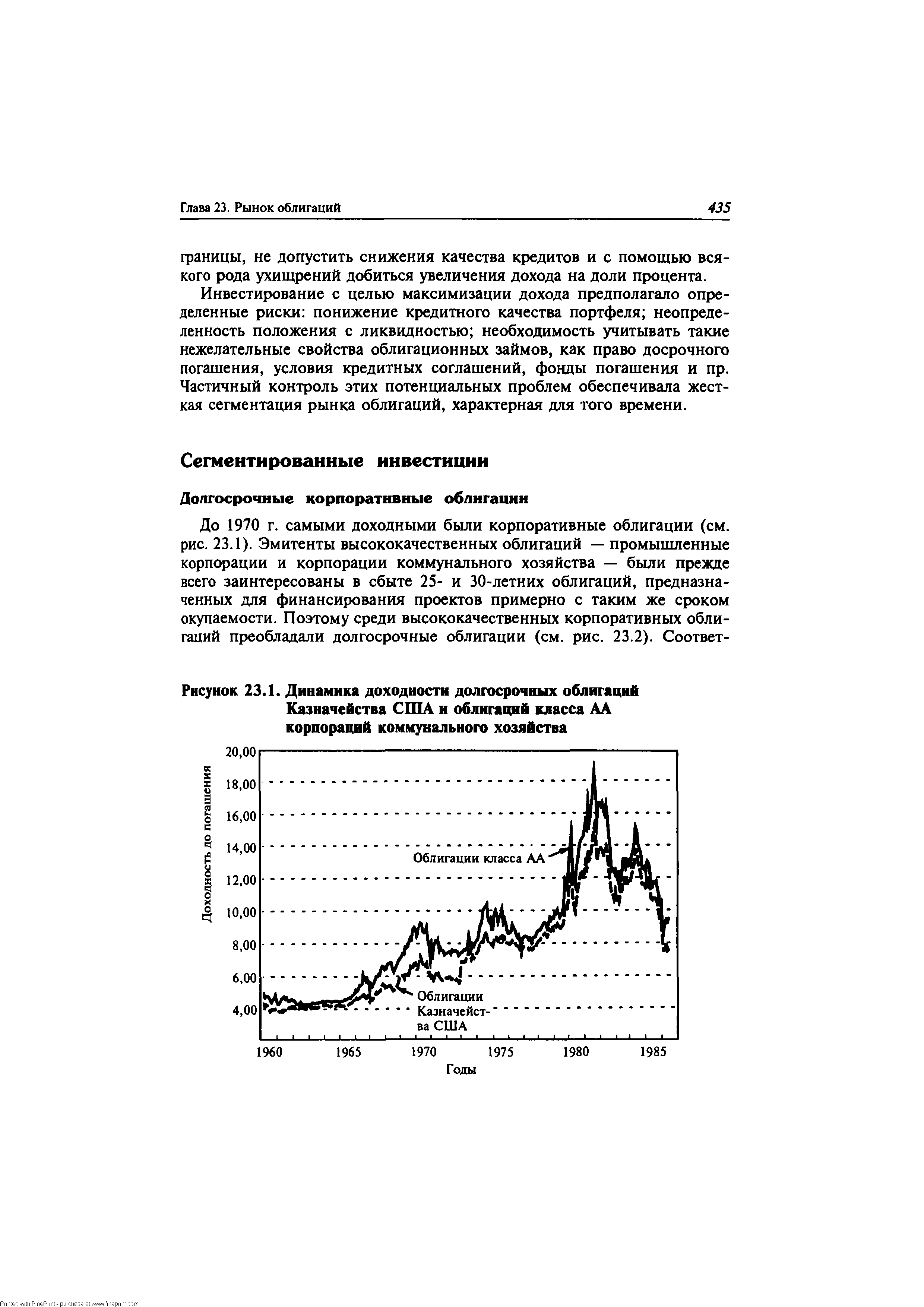

| Рисунок 23.1. Динамика доходности долгосрочных облигаций Казначейства США и облигаций класса АЛ корпораций коммунального хозяйства |  |

Исключительно важным показателем является доходность ЗОлетних казначейских облигаций ( длинных облигаций ). Казначейство США проводит аукционы по их размещению раз в полгода. [c.172]

Главным источником возможностей для обмена с чистой прибылью было соединение устойчивого роста процента, начавшегося в середине 1960-х годов, с различными ограничениями бухгалтерского учета, которые мешали различным фондам провести переоценку убыточных активов. Из-за этих ограничений многие фонды сохраняли в своих портфелях малоприбыльные облигации намного дольше, чем следовало бы. Однако сама обесцененность такого рода облигаций порой делала их особенно привлекательными для нетрадиционных инвесторов. Например, старые долгосрочные облигации Казначейства США ценились выше, чем было [c.440]