Более простым способом выявления циклических колебаний процентных ставок является метод скользящей средней. По скользящей средней можно выравнивать как фактические данные ряда динамики, так и их процентные отношения к тренду. Суть этого метода заключается в том, что рассчитывается средний уровень из определенного числа первых по порядку уровней ряда (как правило, трех, пяти или семи), далее — средний уровень из такого числа уровней, начиная со второго, затем — начиная с третьего и т.д. [c.618]

Выравнивание фактических уровней процентных ставок методом скользящей средней осуществляется следующим образом. [c.618]

Для выявления циклической составляющей динамики валютного курса статистикой также используется выравнивание по ряду Фурье, поскольку циклические колебания являются разновидностью периодических, как и сезонные. Может применяться и метод скользящей средней. Период скольжения принимают, естественно, другой, соответствующий периоду циклических колебаний. В нашем примере сглаживание целесообразно проводить по 33-месячной скользящей средней (см. рис. 15.3). Период можно определить по графику и с помощью спектрального анализа, представив ряд в виде непрерывной функции, которую можно разложить на сумму бесконечного числа гармонических функций с периодом от 0 до 2л с различной амплитудой. Спектральной плотностью функции называется величина амплитуды гармоники в зависимости о г ее периода. Чем больше амплитуда (спектр) данной гармоники, тем сильнее в использованной функции присутствуют колебания с этим периодом. [c.664]

Сущность сглаживания методом скользящей средней состоит в том, что по исходным уровням ряда (эмпирическим данным) определяют расчетные (теоретические) уровни, в которых случайные тенденции погашаются, а основная тенденция развития [c.173]

Для определения сглаженных уровней производится центрирование. При применении метода скользящей средней к ряду динамики месячных уровней рассчитывается 12-членная скользящая средняя. [c.174]

Переменная средняя определяется методом скользящей средней или методом аналитического выравнивания. [c.179]

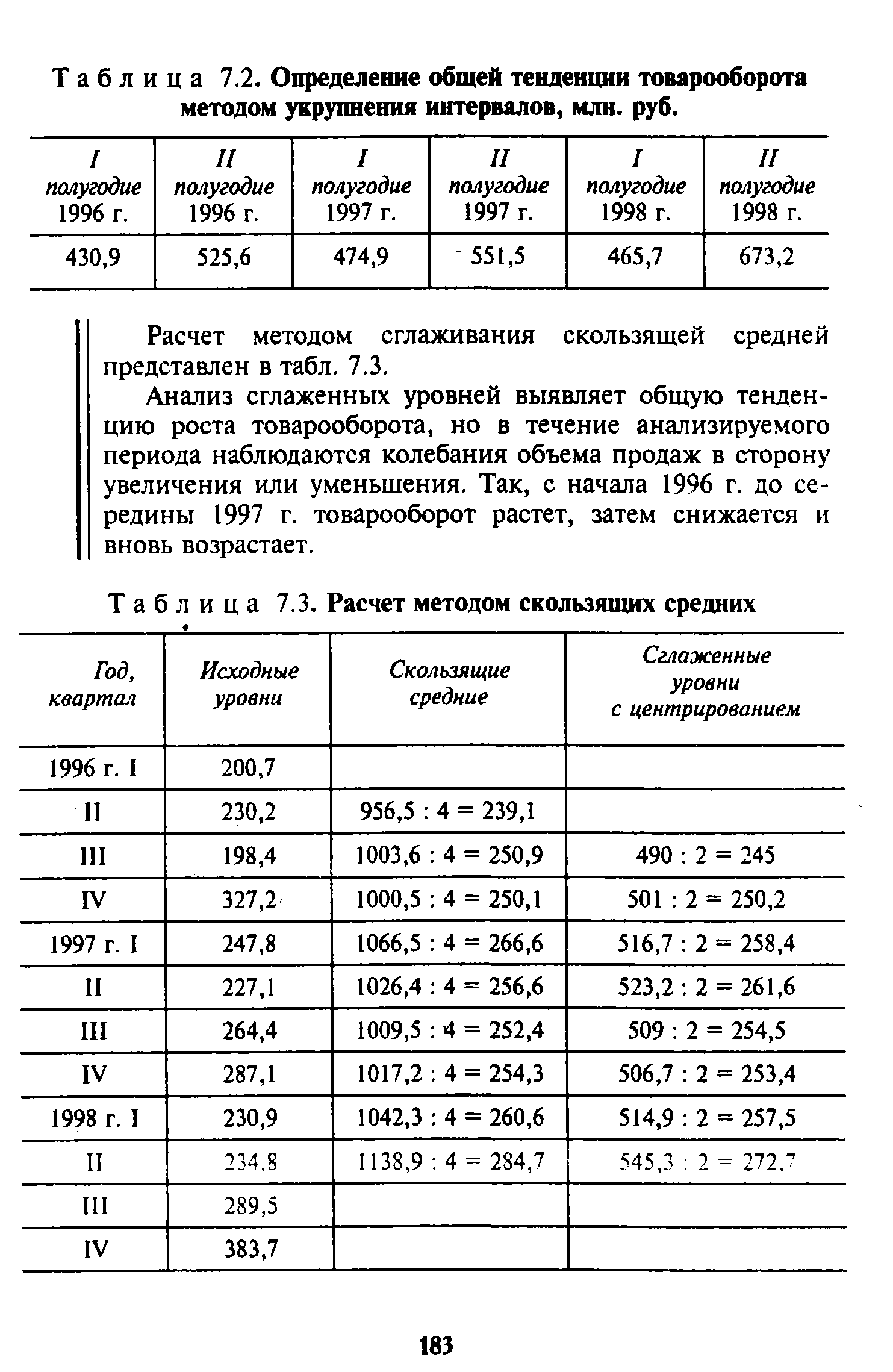

| Таблица 7.3. Расчет методом скользящих средних |  |

Существуют различные методы прогнозирования, учитывающие характер протекания процессов и значения случайной величины временного ряда. Если вариация средних значений незначительна, для прогноза на короткие интервалы времени применяется метод скользящего среднего. Если поздние значения временного ряда имеют большую значимость для прогноза, а начальные значения — меньшую, применяется метод экспоненциального сглаживания. [c.464]

Метод скользящего среднего [c.464]

Метод скользящего среднего предполагает, что все наблюдения временного ряда имеют одинаковую значимость ( вес ) для прогноза. Каждое значение временного ряда, кроме начальных, участвует в формировании нескольких прогнозных значений [c.464]

Получить прогнозное значение сальдо счета 051 методом скользящего среднего. Последовательность действий. [c.465]

Другим методом выравнивания (сглаживания) временного ряда, т. е. выделения неслучайной составляющей, является метод скользящих средних. Он основан на переходе от начальных значений членов ряда к их средним значениям на интервале времени, длина которого определена заранее. При этом сам выбранный интервал времени скользит вдоль ряда. [c.143]

Пример 6.3. Провести сглаживание временного ряда у, по данным табл. 6.1 методом скользящих средних, используя простую среднюю арифметическую с интервалом сглаживания т = 3 года. [c.143]

Таким образом, при использовании в оценке МПЗ метода средней себестоимости можно применять как метод обыкновенной средней, так и метод скользящей средней. При этом в случае неавтоматизированного бухгалтерского учета применение скользящей средней представляется более рациональным. [c.104]

МЕТОДЫ СКОЛЬЗЯЩЕГО СРЕДНЕГО ЗНАЧЕНИЯ И СГЛАЖИВАНИЯ [c.245]

Существуют различные количественные методы прогнозирования. Интуитивные подходы основываются исключительно на прошлом опыте. Подходы, основанные на сглаживании, - это метод скользящего среднего и экспоненциальное сглаживание. Оба метода используют в качестве базы для прогнозирования взвешенное усредненное значение данных прошлых периодов. [c.255]

Индексы сезонности показывают фактические колебания параметров рынка, соответствующие определенным сезонам, но они не полностью исключают влияние случайных и второстепенных факторов. Для того чтобы выявить закономерности сезонности, тенденции сезонной волны, необходимо сгладить эмпирические данные, ввести сезонную линию тренда. Наиболее простым способом выявления сезонной линии тренда служит механическое выравнивание динамического ряда, или, как его еще называют, метод скользящей средней. Его суть заключена в расчете средней величины из трех (пяти и более) уровней ряда, образованных последовательным исключением начального члена рада и замещения его следующим по порядку [c.172]

Статистические методы. В 1970-е годы в техническом анализе распространилась новая методология, которая не зависела столь сильно от субъективной интерпретации тенденций, являющейся ключевым методом традиционной техники анализа. Эти методы, известные под названием статистических, предполагают отслеживание объективных сигналов торговли, которые оставляют мало места интерпретации при принятии трейдером решения о покупке или продаже ценных бумаг. Среди таких методов различают метод скользящей средней и метод колебаний. [c.108]

Этот метод можно также применять в течение месяца на каждую дату выбытия ценных бумаг, используя оценку их остатка, определенную по методу средней себестоимости, на дату предшествующей операции (так называемый метод скользящей средней себестоимости). [c.210]

Отметим, что критерий серий может служить фильтром для рассмотренного в предыдущем параграфе метода скользящих средних. [c.218]

Чтобы применить метод скользящей средней капитала к вашему счету, вы должны рассчитать среднее вашего капитала (размера счета) за "X" дней и построить на той же диаграмме кривую реального капитала. Рис. 11.1 показывает кривую гипотетического изменения капитала, которую я получил благодаря разработанной мной системе. Реальная кривая капитала выделена жирной линией, в то время как кривая скользящей средней капитала показана более тонкой линией, которая проходит ниже кривой реального капитала в 80 процентах случаев. График, приведенный ниже, - это кривая капитала, которая получена в результате заключения торговых сделок сразу после проседания счета (капитала) ниже его среднего значения. [c.156]

Но, прежде чем вы "закидаете шапками метод скользящей средней капитала, нужно объяснить, для чего я привел этот пример. Я хотел наглядно показать, каковы могут быть самые плохие результаты, которые может дать произвольно выбранная система вообще. Скользящее среднее выбрано без какой-либо оптимизации. Этот пример доказывает, что использование метода скользящей средней капитала в торговле не исключает определенной степени риска. Риски необязательно приведут к убыткам, но из-за них вы можете упустить прибыль. Также обратите внимание на то, что мы прервали торговлю в период убытков, когда сделки не заключаются. Если бы мы продлили период убытков, то вы бы увидели, что ваш счет защищен от двух неприятностей, которые, оказывается, могут произойти, когда их меньше всего ждешь. Первая - это полный провал торговых систем. Если система дает серьезный сбой, то вы будете знать о большинстве сделок, которые могут привести к потерям. Я знаю достаточное количество таких систем, и ими пользуется большинство моих клиентов, которые много выиграли оттого, что избежали убытков свыше 30.000 долларов. Кроме того, меры по защите прибыли неплохо охраняют душевный покой самого трейдера. [c.157]

Это вторая причина, по которой данный метод не может считаться оптимальным методом управления капиталом. Между торгами нет никакой зависимости, поэтому сложно предсказать исходы последующих сделок после того, как размер капитала упадет ниже скользящей средней. Сегодня бытует мнение, что подобный тип торговли позволит вам совсем избавиться от убытков. Такое мнение основано на теории о том, что подъемы порождают падения, а падения порождают подъемы. Если вы прекращаете торговлю в начале периода убытков, вы останавливаетесь в самый неподходящий момент. Еще раз нужно отметить тот факт, что смысл использования метода скользящей средней капитала заключается не в том, чтобы увеличить потенциал прибыли. Нам приходиться думать и о тех случаях, когда проседание счета порождает еще большее проседание. [c.162]

Несмотря на некоторые недостатки, есть несколько способов усовершенствовать этот метод. Одна из причин проблем, уже упомянутых, выше, состоит в том, что скользящее среднее требует слишком быстрой остановки. Очевидным способом решения этой проблемы будет использование долгосрочного скользящего среднего. Однако это не устраняет другой источник проблем, связанных с этим методом. Скользящее среднее представляет собой среднее нескольких ранее наблюдаемых значений анализируемых активов. Оно не соответствует ситуации в текущий момент. Если порядок скользящей средней будет значительно выше, то задержка соответственно увеличится. Ниже [c.162]

Этот метод требует, чтобы кривая реального текущего капитала двигалась ниже скользящей средней. Кроме того, существует еще дополнительное требование следующий уровень капитала должен быть ниже среднего, но в то же время очень близко к нему. Таблица 11.2. показывает результаты применения этого метода на том же примере, который приводился ранее для иллюстрации метода скользящей средней капитала. Применяя правило двух значений, близких к среднему, мы можем подняться до уровня 47.000 долларов, поддерживая убытки на том же уровне, что и в предыдущем примере. Помимо этого, дополнительное требование позволяет заключать меньше сделок, поэтому из 132 возможных состоялось всего 117 сделок. [c.164]

Во-первых, определяется направление действующего краткосрочного тренда Здесь важно помнить, что большинство сигналов краткосрочных трендов поступают поздно. Поэтому простой линейной экстраполяции - сейчас было повышение, значит и позже будет рост - не получится. Для решения этой задачи используется метод скользящих средних и специального трендового индикатора "канат". [c.180]

По этим причинам преимуществами метода скользящих средних — простотой использования и наглядностью — можно воспользоваться только в трендовом рынке, помня о неизбежном запаздывании и периодическом возникновении ложных сигналов. Кстати, если ложных сигналов слишком много, может, рынок стал боковым [c.105]

Используйте скользящие средние, но не слишком увлекайтесь. Как и все другие компьютерные методы, скользящие средние, являясь определенным типом аппроксимации, сами по себе ничего не определяют, а только позволяют наглядно сравнить ценовую кривую саму с собой. [c.105]

Простейший подход — расчет значений сезонной компоненты методом скользящей средней и построение аддитивной или мультипликативной модели временного ряда. Общий вид аддитивной модели следующий [c.239]

Выравнивание исходного ряда методом скользящей средней. [c.240]

Шаг 1. Проведем выравнивание исходных уровней ряда методом скользящей средней. Для этого [c.241]

Y, можно рассчитать с помощью метода скользящей средней. Период скольжения для помесячных данных принимается равным 12 месяцам, для квартальных — 4. Для исключения сезонности фактические уровни делятся на соответствующие индексы сезонности. Также Y, можно получить, используя аппроксимирующее уравнение. Часто применяют известный ряд Фурье-. Устранение сезонности в этом случае достигается вычитанием Y, из Кфакт. [c.664]

При использовании системы постоянного учета запасов используется метод "скользящей " средней себестоимости (moving average). В этом случае новая средняя стоимость (фактически — средневзвешенная) единицы рассчитывается каждый раз, когда делается закупка. В нашем примере [c.112]

Здесь формирование эндогенных и экзогенных данных осуществляется иначе, с использованием незначительно модифицированной идеи метода скользящей средней. Например, для расчета на II квартал 1985 г. предусматривается обработка по программе UREG фактических данных за межсезонье" по каждому продукту и нефтям (по сортам), т. е. за август, сентябрь, октябрь, январь, февраль и март 1981 —1983гг. (табл. 5.3). [c.159]

После подробного рассмотрения метода скользящей средней капитала в торговле возникает вопрос относительно логики этого метода. В предыдущем примере приведенные результаты были несколько занижены для случая торговли при помощи скользящей средней. В таблице 11.1 дается разбивка по первоначальной серии из 132 сделок с 9-дневным средним, а затем показывается, какие сделки были заключены и почему. Если напротив сделки стоит знак ">", это означает, что следующая сделка была заключена потому, что размер капитала превысил среднее. Если напротив сделки стоит знак "<", это означает, что сделка не была заключена потому, что реальный размер капитала оказался ниже среднего. Обратите внимание на строку 21, где в результате проседания размер капитала снизился настолько, что следующая сделка не заключается. Строка 22 показывает выигрышную сделку на сумму в 1.718,50 доллара. Это сделка, которая не была заключена. В результате капитал вновь поднялся выше среднего, и торговля возобновляется. Ситуация повторяется между строками 43 и 44. К тому моменту, когда вы доберетесь до строки 63-72, вам будет казаться, что ситуация самовоспроизводится несколько раз, и при этом цена колеблется вокруг среднего. Каждый раз, когда скользящее среднее опускается вниз, это означает, что в соответствии с используемым методом следует приостановить заключение сделок. Кажется, дальше должна идти выигрышная торговля. Размер капитала должен подняться выше средней, но следующая сделка оказывается убыточной, и это вновь заставляет капитал опуститься ниже своей скользящей средней. [c.158]

Эти два простых правила торговли всегда йудут удерживать вас на рынке. Гсть и другие методы скользящей средней, которые дают ценовому тренду Польше времени для изменения. Например, некоторые трейдеры используют две скользящие средние одну краткосрочную (например, 5-дневную скользящую среднюю) и одну долгосрочную (скажем, 20-днепную скользящую среднюю). Длинную позицию держат, когда цена находится выше обеих [c.267]