Между анализом рынков капитала и анализом ценных бумаг размещается анализ секторов хозяйства, или, иначе, анализ общих факторов . Он шире, чем анализ отраслей и отдельных компаний, и может рассматриваться как переходное звено между анализом рынков капитала и анализом ценных бумаг. В контексте фондового рынка сектора представляют собой большие группы акций (сгруппированные по принадлежности к отрасли, по темпам роста или по цикличности изменений доходности), которые могут довольно произвольно объединять акции разных отраслевых компаний. [c.16]

Однако, ясно, что между денежным рынком (движение краткосрочных ссуд), рынком инвестиций (обращение среднесрочного и долгосрочного ссудного капитала) и рынком ценных бумаг существует тесная взаимосвязь. Потенциально остатки на срочных счетах и ценные бумаги могут быть использованы для расчетов. Кроме того, владельцы срочных счетов имеют возможность переоформить их в счета до востребования. Доходы от ценных бумаг могут храниться на текущих счетах, также как денежные средства, вырученные от их продажи. [c.284]

В Башкортостане банки являются наиболее крупными по размеру активов и собственного капитала участниками рынка ценных бумаг. По данным Комиссии Республики Башкортостан по рынку ценных бумаг банки республики активно размещают свои векселя, облигации, депозитные и сберегательные сертификаты (табл.16.5). В основном они проводят операции с государственными ценными бумагами. Сумма вложений банков на 1 января 2002 г. составила 4,5 млрд руб., из них в долговые ценные бумаги Российской Федерации -51% от всех вложений, в векселях - 29% и в акциях- 15%. На 01.10.2001 г. по вложениям в долговые ценные бумаги (2536 млн руб.) банковская система Башкортостана занимает третье место в стране после Москвы и Санкт-Петербурга. Из них 99% (2523 млн руб.) вложено в государственные ценные бумаги. По вложениям в акции (717,5 млн руб.) банки республики занимают второе место в РФ после Москвы. Из них 299,2 млн руб. (41%) приходится на дочерние и зависимые общества, 131,9 млн руб. (8%) - на прочее участие. [c.362]

АКЦИОНЕРНЫЙ КАПИТАЛ И РЫНОК ЦЕННЫХ БУМАГ [c.191]

II.14.6. АКЦИОНЕРНЫЙ КАПИТАЛ и рынок ЦЕННЫХ БУМАГ Концентрация крупного машинного производства постепенно достигает таких масштабов, что становится несовместимой с узкими рамками индивидуального частного капитала. Так, уже возникшее в начале XIX века широкое применение паровых машин потребовало крупных капиталов, зачастую превосходивших по размерам собственность индивидуальных капиталистов. Даже получение долгосрочных банковских кредитов не разрешало противоречия между уровнем развития крупного машинного производства и рамками частнокапиталистической собственности, поскольку большие кредиты подрывают платежеспособность банков перед вкладчиками. [c.273]

За короткий срок в России была создана современного типа двухуровневая банковская система. Сформировался фондовый рынок, причем акции российских компаний стали обращаться и на зарубежных фондовых биржах. Страна вышла на мировой рынок капитала, и зарубежные инвесторы принялись приобретать ценные бумаги российских компаний и банков. Значительную нишу на фондовом рынке заняли различные государственные бумаги, которые пользовались особой популярностью как у отечественных, так и у иностранных участников рынка (они отличались высокой доходностью и наименьшим риском). Получилось так, что экономика России оказалась лишь на подступах к мирохозяйственной адаптации, а финансы фактически уже стали частью глобальных финансов. В результате спрос на финансовых рынках обусловил тенденцию роста рыночной стоимости котирующихся корпоративных акций и госбумаг без соответствующего изменения положения в российской экономике. Из-за неравномерности развития финансовой системы и самой экономики сужалась база государственных финансов, что усиливало зависимость национальной финансовой системы от мировой, от поведения нерезидентов, нередко преследовавших спекулятивные интересы. И как только зарубежные инвесторы начали нести убытки от финансовых потрясений в Юго-Восточной Азии, российский фондовый рынок стал резко терять в весе. Перед государством встала двуединая задача во-первых, привести в соответствие развитие финансовой системы и других отраслей и сфер национальной экономики, во-вторых, синхронизировать это развитие на рыночной основе. [c.233]

В гл. 15 описывается суть сделок с использованием внутрифирменной информации, отмечаются законодательные инициативы по ограничению или запрещению таких операций и предпринимается попытка предсказать влияние, которое они могли бы оказать на фондовый рынок. Бухгалтеры не должны игнорировать проблему сделок с использованием конфиденциальной информации. Такие сделки могли существовать когда-то, но в последнее время внимание многих было обращено на следующий острый момент. Хлеб бухгалтеров в значительной мере обеспечивается рынком ценных бумаг и необходимостью защищать интересы инвесторов. Следовательно, заботой бухгалтеров должны быть все меры, которые могут серьезно повлиять на регулирование и функционирование рынков капитала. [c.20]

Соответствие требованиям рынка капитала. От стоимости ценных бумаг компании на рынке капитала зависит, будет ли эта компания поглощаемой или поглощающей в случае возможного слияния. Кроме того, потенциальная стоимость дочерней компании на рынке капитала может привести к ее отделению от основной фирмы — полному или частичному. И наконец, стоимость ценных бумаг компании определяет уровень вознаграждения , к которому данная компания может стремиться. Названный уровень имеет непосредственное отношение к стоимости капитала и от него зависит, в какой степени будущие инициативы менеджеров компании получат финансовую поддержку. [c.401]

Цель консервативных инвесторов— безопасность вложений. Умеренно агрессивные инвесторы стремятся не только сохранить вложенный капитал, но получить на него доход, пусть небольшой. Агрессивные инвесторы не довольствуются процентами от вложенных средств, а пытаются добиться приращения капитала. Опытные инвесторы постараются обеспечить и прибыль, и увеличение капитала, и ликвидность ценных бумаг, т.е. быструю их реализацию на рынке в случае необходимости. Цель изощренных инвесторов — получение максимальных доходов. [c.239]

Учитывая формальный механизм разработки аналитических прогнозов общеэкономических, рынков капитала и отраслевых, можно предположить, что все организации действуют по схеме сверху вниз отбирая ценные бумаги, начинают с экономической ситуации — внутри страны и за рубежом, затем спускаются и учитывают факторы рынков капитала, секторов и отраслей. Индивидуальные инвесторы, напротив, должны бы действовать снизу вверх, т. е. в поисках недооцененных акций заниматься перебором большого числа доступных акций, уделяя минимальное внимание учету общих факторов. На самом деле, однако, многие очень крупные организации используют при инвестировании подход снизу вверх, а многие частные инвесторы, располагающие весьма скромными ресурсами, двигаются сверху вниз. [c.17]

Процесс интеграции стран с рыночной экономикой требует создания общего финансового рынка для проведения эффективной инвестиционной политики. Уже накоплен большой опыт реализации международных инвестиционных проектов. Эмитированные банками и корпорациями ценные бумаги одних стран для распространения в других странах в большом объеме обращаются на международном рынке ценных бумаг. Полная отмена в 70-х годах ограничений на перемещение капитала в развитых странах создала условия для образования международного рынка ценных бумаг. Только за 10 лет (1980—1990 гг.) доля международных операций с ценными бумагами в ВВП США возросла с 9 до 93%, в Германии — с 8 до 58% и в Японии — с 7 до 119%. В общем объеме заимствованных на международном рынке капиталов средств наибольшая часть приходится на облигации (в 1994 г. более 60%). Почти 40% мирового рынка ценных бумаг приходится на США, свыше 20% — на Японию. [c.61]

Однако сравнительно скромная роль нерезидентов на американском фондовом рынке не делает его менее зависимым от внешних факторов. Американский фондовый рынок зависит от притока иностранного капитала. От притока иностранного капитала на рынок США зависит и положение доллара США на мировых валютных рынках. За период с апреля 2001 г. по апрель 2002 г. дефицит торгового баланса США составил 423 млрд долл., а дефицит платежного баланса по текущим операциям—398 млрд долл. Это значит, что для обеспечения сбалансированности спроса и предложения доллара США на мировом валютном рынке в США должно поступать иностранного капитала ежедневно чуть более 1 млрд долл. Сокращение притока капитала в США означает не только падение котировок ценных бумаг, но и падение курса доллара. При этом снижение курса доллара влечет за собой ослабление интереса иностранных инвесторов к американским ценным бумагам. [c.122]

Пусть на рынке капитала существуют две ценные бумаги. Бумага 1 стоит. 15 руб. и гарантирует 21 руб. (17 руб.) при вступлении в силу ситуации 1 (ситуации 2). Платежи по бумаге 2, которая стоит 25 руб., равны 20 руб. при вступлении в силу ситуации 1 и 40 руб. при ситуации 2. [c.129]

Ваши предпочтения характеризуются слабой нерасположенностью к риску, и при этом вы хотите оптимизировать свой портфель. На рынке капитала обращается много ценных бумаг. Ваш друг рекомендует вам купить портфель с наименьшим риском. Последуете ли вы совету вашего друга [c.163]

На рынке капитала существуют три ценные бумаги, которые можно идентифицировать через их денежный поток. Все титулы обращаются в t = 0 по одинаковой гарантированной цене р(Хо) = р Х ) = р(Х2) = 1.00 руб. Нулевая ценная бумага является безрисковым вложением и обещает возвратный поток в объеме Xq = 110 руб. При наличии двух рисковых ценных бумаг можно ожидать возвратные потоки в объеме ЩХ%] = 1.20 руб. и ЩХ2] — = 1.50 руб. Вашим начальным запасом являются [c.166]

Рассмотрим рынок капитала без безрисковой ценной бумаги. На рынке обращаются три рисковые ценные бумаги. Соответствующая им матрица дисперсии и ковариации выглядит следующим образом [c.195]

РЫНОК ССУДНЫХ КАПИТАЛОВ - часть рынка капитала, на котором ведется конкуренция по поводу предоставления и получения долгосрочных, среднесрочных и краткосрочных займов и кредитов как внутри страны, так и в отношениях между странами. Экономическая ситуация в стране и в мировом хозяйстве определяет возможность предложения ссудного капитала и спроса на него, что отражается на общем движении процентных ставок и других условиях предоставления займов и кредитов. Вместе с тем на отдельные виды ссудного капитала может складываться своя конъюнктура. В частности, изменение экономической политики в той или иной стране, ведущее к росту процентных ставок, вызывает приток в эту страну краткосрочных ссудных капиталов ("горячих денег"). Условия предоставления кредитов и займов складываются в процессе конкурентной борьбы между банковскими учреждениями, между кредиторами и заемщиками, имеющими альтернативные возможности привлечения средств на других секторах рынка капиталов (предпринимательские капиталы, рынок ценных бумаг). Острая конкуренция существует на международном Р.с.к., поскольку условия предоставления займов и кредитов (в том числе экспортных кредитов) являются одним из важных элементов конкурентоспособности национальных товаров. Для предотвращения отрицательных последствий такой конкуренции основные страны-кредиторы заключают соглашения об условиях предоставления займов и кредитов, например, кредитования развивающихся стран. При отсутствии валютных ограничений и росте международного движения ссудного капитала условия его предоставления на национальных рынках имеют тенденцию к выравниванию, что свидетельствует о [c.348]

РЫНОК ЦЕННЫХ БУМАГ - один из секторов рынка капитала, на котором осуществляется первичное размещение и дальнейший оборот ценных бумаг. Является средством привлечения сбережений населения и институциональных инвесторов для капиталовложений в экономику. На Р.ц.б. представлены многие виды ценных бумаг (обыкновенные и привилегированные акции, облигации частных компаний и государства и др.), с учетом особенностей обращения каждой ценной бумаги, ее доходности, риска для покупателя для нее существует своя ниша. Однако в процессе общего обращения ценных бумаг функционирует их общий рынок, на котором все ценные бумаги конкурируют между собой за денежные средства, поступающие на этот рынок. Конкуренция особенно усиливается в условиях ухудшения экономической ситуации. Конъюнктура на самом Р.ц.б. и прежде всего движение курсов акций зависят как от состояния общеэкономической конъюнктуры, так и политических факторов (например, военных конфликтов), спекулятивных биржевых бумов и падений и др. В современных условиях под влиянием интернационализации хозяйственной жизни (глобализация экономики), появления новейших средств связи значительно усилилась интернационализации Р.ц.б. Ценные бумаги одних стран активно участвуют в обращении ценных бумаг на национальных рынках других стран. Выравниваются условия функционирования национальных рынков разных стран. С институциональной точки зрения Р.ц.б. делится на организованный и неорганизованный. Основой организованного Р.ц.б. является деятельность фондовых бирж, на которых обращаются (котируются) акции и облигации частных компаний, к которым предъявляются особые требования (см. Условия допуска ценных бумаг на фондовую биржу), а также государственные ценные бумаги. На некоторых биржах возник рынок некотируемых ценных бумаг. К неорганизованному Р.ц.б. относится внебиржевой Р.ц.б., однако и в его деятельность в [c.350]

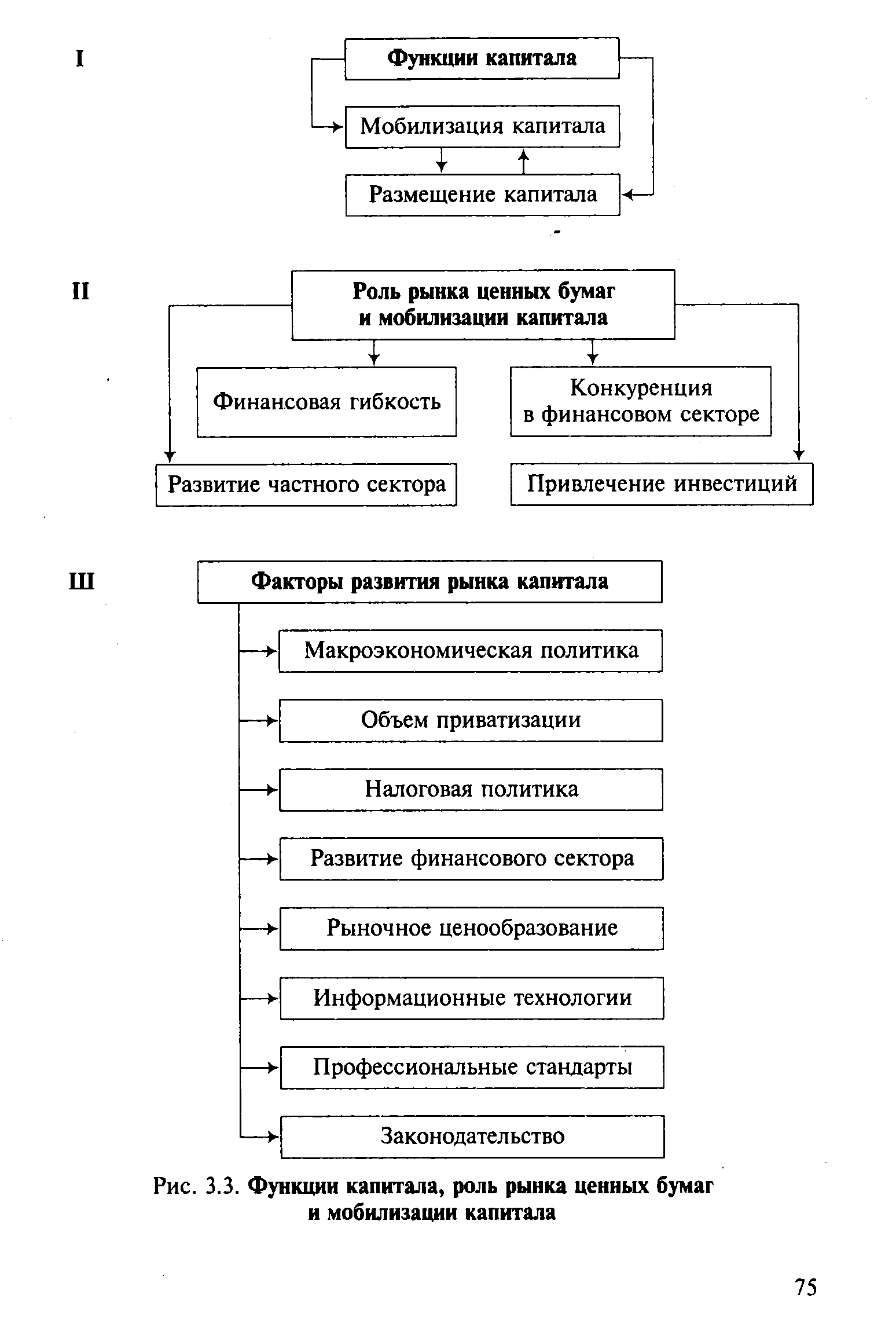

Функции капитала, роль рынка ценных бумаг и мобилизации капитала, факторы развития рынка капитала (в инновационной сфере) показаны на рис. 3.3. [c.74]

| Рис. 3.3. Функции капитала, роль рынка ценных бумаг и мобилизации капитала |  |

Фонды акций заинтересованы в текущем доходе и получают его путем инвестиций в высокодоходные обыкновенные акции. Для них важны также сохранность капитала и определенные курсовые доходы, хотя рост стоимо.-сти капитала не является первоочередной целью таких фондов. Они работают в первую очередь с первоклассными обыкновенными акциями, с некоторыми конвертируемыми ценными бумагами и привилегированными акциями, а время от времени — с облигациями. В их акционерном портфеле преобладают "блю чипе" (первоклассные высокодоходные акции), акции предприятий общественного пользования и финансовых учреждений. Они предпочитают ценные бумаги, дающие хороший доход в виде дивидендов, но в долгосрочном плане не пренебрегают и потенциальным ростом курсовой стоимости этих бумаг. В общем, благодаря тому что эти фонды обращают больше всего внимания на дивиденды и текущий доход, они стараются держать высококлассные ценные бумаги, курсы которых подвержены меньшим колебаниям, чем курсы рынка в целом. Акции таких фондов считаются финансовыми инструментами с низким уровнем риска. [c.670]

Сегодня обособленный товаропроизводитель гораздо лучше, чем в домонополистический период, знает конъюнктуру рынка, чему способствуют широко практикуемые предварительные соглашения об условиях реализации продукции. Однако и ныне даже монополистическая корпорация не может заранее достаточно точно рассчитать все последствия своей производственной и коммерческой деятельности. С этим связано возникновение первой группы самых разнообразных диспропорций. Непрерывные колебания цен на товарных рынках и рынках ценных бумаг свидетельствуют, например, о постоянно возникающих расхождениях между спросом и предложением на этих рынках. Если такие диспропорции носят разрозненный и локальный характер, они довольно оперативно преодолеваются благодаря движению цен, изменению масштабов предложения и переливу капитала. Однако укрепление позиций монополий в ключевых отраслях экономики заметно ограничивает [c.278]

Акционерный капитал, образуя рынок ценных бумаг, обращающихся на фондовых биржах, расширяет возможности получения доходов посредством спекуляции ценными бумагами за счет колебания их курсов. Однако было бы неверно делать вывод, что биржа ценных бумаг - это скопище спекулянтов, паразитирующих на движении фиктивного капитала. Из такой односторонней характеристики часто делался вывод о необходимости их упразднения и ликвидации вместе со всей массой ценных бумаг в обществе. Это привело бы к тому, что вместе с пеной биржевой спекуляции была бы уничтожена и ее полезная функция, рожденная прогрессом крупного машинного производства. [c.276]

Государство занимает важное место мировом рынке капиталов и оказывает влияние на него, выступая как кредитор (в последнее время эта роль государства падает), заемщик, гарант-поручитель и регулятор. Предоставляя субсидии и помощь развивающимся странам государство выступает на мировом рынке капиталов в качестве непосредственного кредитора путем принятия на себя за определенное вознаграждение риска неплатежа или невозврата средств государство страхует экспортные кредиты осуществляя гарантирование, государство покрывает определенный процент убытков по иностранным операциям частных фирм и выдает гарантии банкам-кредиторам. Посредством центральных и местных органов власти, Казначейства, Центрального эмиссионного банка или других уполномоченных институтов государство регламентирует институциональную структуру рынка капиталов, формы операций, процентные ставки, курс некоторых ценных бумаг, трансформирует вклады, воздействует на источники ссудных капиталов и регулирует доступ заемщиков к источникам капитала для осуществления государственных инвестиционных программ. Через бюджетные средства государство регулирует внешние источники накопления капитала (с помощью амортизационной и налоговой политики как в отношении использования внутреннего капитала, так и привлечения иностранного). [c.281]

Сращивание финанс. олигархии с гос-вом проявляется в их совместных операциях с Ф. к. Эти операции приводят к его дальнейшему разбуханию и увеличению значения гос. долга в накоплении и аккумуляции капитала. На рынке ценных бумаг гос-во выступает одновременно как должник и кредитор, занимающий привилегированное положение по сравнению с частными предприятиями. [c.282]

В условиях рыночной экономики наряду с традиционными формами накопления инвестиций на предприятии вступает в силу и фактор фондового рынка, т. е. рынок ценных бумаг. К этому располагает и такая организационно-правовая форма предприятия, как акционерное общество, где уставный капитал поделен на части, и предприятие получает возможность выпускать ценные бумаги в виде акций и облигаций. [c.70]

Кризис финансового кругооборота реального капитала предприятий происходит на фоне и в результате бурного фиктивного инвестиционного бума, отражающего состояние финансового рынка, особенно фондового (рынка ценных бумаг), 44 [c.44]

Одной из важнейших проблем, которая осталась нерешенной, является проблема установления прямой взаимосвязи между теорией рынка капитала и процессами принятия индивидуального решения. Теоретически доказано, что рынок эффективен и сбалансирован, курсы ценных бумаг находятся в оптимальном соотношении с учетом ограничений доступности информации. Исследования поведения индивидов показывают, что далеко не все их решения оптимальны. Но тогда возникает вопрос как общее решение может быть оптимальным, если его составляющие таковыми не являются Ответ на этот вопрос могут дать дальнейшие исследования, и нам остается только гадать либо рынок не так эффективен, как принято думать, либо число оптимальных индивидуальных решений преобладает, либо оптимум достигается с помощью сложных, пока нам не известных моделей. [c.151]

Масштабы притока иностранного капитала на рынки ценных бумаг развивающихся стран зависят от степени развития этих рынков. В этом случае долговые инструменты номинируются в национальной валюте и относятся к внутреннему долгу. Однако в целом на национальных рынках ценных бумаг развивающихся стран доминируют банки. Небанковские финансовые институты не получили должного развития, что затрудняет мобилизацию ресурсов на цели долгосрочного финансирования. На фондовых рынках компании редко прибегают к использованию долговых инструментов, предпочитая эмиссию акций, а не эмиссию облигаций. Доминирующие позиции на рынке облигационных займов занимают ценные бумаги центральных правительств. [c.312]

В любой совокупности экономических явлений, процессов, объектов наблюдаются различия между отдельными ее единицами. Одновременно с этими различиями существует и нечто общее, что объединяет совокупность и позволяет нам отнести все рассматриваемые объекты и явления к одному классу. Например, на рынке капитала могут обращаться ценные бумаги различных видов, эмитентов, доходности, риска и т.п., тем не менее, например, в отношении доходности этих активов можно рассчитать некоторые средние ее значения. Известно, что с позиции риска облигации группируются в несколько классов, причем для каждого класса рассчиты- [c.106]

Эта болезнь нехарактерна для России, здесь болеют другой болезнью — скрытая выгода . Выгода для части менеджеров, но не для компании. Отсутствие реальных собственников и рынка ценных бумаг, бесправие рядовых акционеров, получивших свои доли по распределению, отсутствие контроля со стороны государства за пакетами госсобственности приводят к положению, когда менеджеры используют капитал, в том числе средства производства, в своих интересах, скрывая истинные доходы, не выплачивая дивиденды. В этой ситуации сиюминутная выгода поддерживать предприятия в видимом полуживом состоянии — с полуживого что взять [c.273]

Рынок ценных бума " отличается от других видов рынка прежде всего спецификой товара. Ценная бумага — товар особого рода. Она одновременно и титу собственности, и долговое обязательство, право на получение дохода и обязательство выплачивать доход. Ценная бумага — товар, когорый, не имея собственной стоимости (стоимость ценной бумаги как таковой незначительна), может быть продан высокой рыночной цене. Последнее объясняется тем, что ценная бумага, имея свой номинал представляет определенную величину реального капитала, вложенного, например, в промышленное предприятие. Если рыночный спрос Hif ценную бумагу превысит предложение, то ее цена может превысить номинал (возможна и обратная ситуация). Поскольку рыночна цена ценной бумаги может существенно отклоняться от ее номинала, то она представляет собой фиктивный капитал (К. Маркс). [c.71]

Наряду с внедрением банковского капитала в пром-сть происходит внедрение монополи-стич. промышленного капитала в банковское дело, к-рое осуществляется путем скупки промышленными предприятиями акций банков, а в ряде случаев путем учреждения ими новых банков или финансовых компаний. Это дает возможность промышленным монополиям получать крупные кредиты и выпускать ценные бумаги на наиболее выгодных условиях, а также через посредство банков подрывать позиции конкурентов, преграждая им доступ к кредиту. В итоге внедрения банковских монополий в пром-сть, а промышленных монополий в банковское дело как промышленный, так и банковский капитал, к-рые прежде принадлежали особым группам капиталистов и существовали раздельно, в решающей своей части сосредоточиваются в руках финансовых магнатов, что дает им возможность осуществлять контроль над пром-стью и над банками. Конкретным выражением сращивания банковского капитала с промышленным является личная уния банков и пром-сти, т. е. сосредоточение у одних и тех же лиц руководящих постов в банковском деле и в пром-сти. Обладание контрольными пакетами акций промышленных компаний позволяет банкам проводить своих представителей в правления и наблюдательные советы этих компаний, а обладание контрольными пакетами акций банков дает возможность промышленным монополиям проводить своих ставленников в правления банков. В ФРГ представители трех крупнейших банков-монополистов (Немецкого, Дрезденского и Коммерческого) занимают огромное число руководящих постов в правлениях и наблюдательных советах многочисленных промышленных, торговых, банковских, страховых и др. компаний. Личная уния банков и пром-сти имеет место и в тех странах, где законодательство запрещает коммерческим банкам приобретать контрольные пакеты акций промышленных и др. компаний. Напр., в США в 1960 г. директора Чейз Манхэттен бэнк занимали директорские посты в 105 компаниях, директора Ферст нейшнл сити бэнк оф Нью-Йорк — в 104 компаниях, директора Морган гаранти траст компани—в 145 компаниях. [c.507]

Мировой финансовый рынок как рынок облигационных займов начал появляться в послевоенное время, а со второй половины 60-х гг. на мировом рынке ссудных капиталов стали функционировать два параллельных рынка традиционных иностранных займов и еврозаймов. В 70-е гг. резко возросло количество операций на рынке среднесрочных и долгосрочных иностранных и еврокредитов, которые в 80-е гг. занимали уже приблизительно 80% общей суммы заемных операций. В середине 80-х гг. на мировом рынке ссудных капиталов резко повысился удельный вес операций с ценными бумагами (в особенности с облигациями) вследствие расширения прямой международной финансовой деятельности транснациональных корпораций и уменьшилась доля банковского кредитования. В 90-е гг. все большее место на международном рынке капитала занимают непосредственно связанные с инвестициями компании, в том числе инвестиционные фонды. Институциональная структура международного рынка капитала меняется в сторону увеличения доли институциональных инвесторов. Этот процесс западные экономисты называют институциализацией. Сначала он практиковался в США, а потом распространился на другие страны. [c.296]

Общественное воспроиз-во в условиях капитализма обслуживается системой рынков — Р. товаров и услуг, рабочей силы, ссудных капиталов (см. Рынок ссудных капиталок). При империализме с развитием акционерной формы капитала образуется рынок ценных бумаг (акции, облигации и т. д.), опосредствующий движение пром. капитала. По своему функциональному назначению Р. товаров делится прежде всего на Р. средств произ-ва, где капиталисты находят необходимые элементы постоянного капитала для возобновления и расширении произ-ва, и на рынок предметов потребления. В условиях науч.-тохнич. революции быстрыми темпами развивается Р. патентов и лицензий, а также Р. услуг. Превращение рабочей силы в товар при капитализме приводит к образованию споцифич. Р. рабочей силы. Характерная его черта — постоянное превышение предложен н я рабочей силы над спросом на неё (см. Безработица, Промышленная резервная армия), что даёт возможность капиталистам систематически оплачивать рабочую силу ниже её стоимости. [c.525]

Смотреть страницы где упоминается термин Рынок капитала и рынок ценных бумаг

: [c.235] [c.227] [c.8] [c.70] [c.371] [c.227] [c.573]Смотреть главы в:

Рынки валютные и ценных бумаг -> Рынок капитала и рынок ценных бумаг